Расходы, связанные с коронавирусом: налоговый учет

|

Налог на прибыль |

Расходы, связанные с производством и реализацией |

Затраты на дезинфекцию помещений, приобретение приборов, оборудования, спецодежды и других средств индивидуальной и коллективной защиты для предотвращения распространения коронавируса |

|

|

Расходы на приобретение медицинских изделий для диагностики (лечения) коронавируса по перечню согласно Постановлению Правительства от 03.04.2020 № 430. Такие изделия не признаются амортизируемым имуществом и их стоимость включается в состав расходов единовременно, в отличие от иных видов оборудования, приобретаемого для борьбы с коронавирусом |

|||

|

ЕСХН |

Учитываются расходы |

Затраты на дезинфекцию помещений, приобретение приборов, оборудования, спецодежды и других средств индивидуальной и коллективной защиты для предотвращения распространения коронавируса |

|

|

УСН «доходы минус расходы» |

Обязанность ведения налогового учета, несмотря на длительный нерабочий период, с налогоплательщиков не снята. Поэтому право признать указанные расходы имеют как непрерывно действующие организации, так и предприятия, ушедшие на карантин.

Ограничений по объему затрат на борьбу с коронавирусом законодатель не устанавливает. Главное, чтобы расходы были:

- документально подтверждены;

- обоснованы, что в сложившейся ситуации обеспечивается региональными нормативными актами о введении режима повышенной готовности. Дополнительно руководство фирмы может издать приказ о перечне мер по борьбе с коронавирусом и предусмотреть новые статьи расходов в своем бюджете.

Пример 1.

В бухгалтерском учете ООО «Техсервис» формируются такие проводки:

|

Суть операции |

Дебет |

Кредит |

Сумма, руб. |

|

Приняты к учету: |

|||

|

многоразовые медицинские маски (1 000 х 15 – 2500 = 12 500) |

10.10 |

60 |

12 500 |

|

индивидуальные средства дезинфекции (40 х 200 – 1333,33 = 6 666,67) |

10.01 |

60 |

6 666,67 |

|

тепловизор (80 000 – 13333,33 = 66 666,67) |

08 |

60 |

66 666,67 |

|

услуги дезинфекции поверхностей (30 000, без НДС) |

26 |

60 |

30 000 |

|

Отражен входящий НДС: |

|||

|

по маскам |

19 |

60 |

2 500 |

|

по индивидуальным средствам дезинфекции |

1 333,33 |

||

|

по тепловизору |

13 333,33 |

Позднее тепловизор начали использовать, а материалы выдали:

- работникам АУП и бухгалтерии – 200 масок, 10 индивидуальных средств дезинфекции;

- работникам основного производства – все остальные маски и средства дезинфекции.

Составим проводки:

|

Суть операции |

Дебет |

Кредит |

Сумма, руб. |

|

Введен в эксплуатацию: |

|||

|

тепловизор |

01 |

08 |

66 666,67 |

|

Выданы сотрудникам АУП и бухгалтерии: |

|||

|

многоразовые медицинские маски (12 500 / 1 000 х 200 = 2 500) |

26 |

10.10 |

2 500 |

|

индивидуальные средства дезинфекции (6 666,67 / 40 х 10 = 1 666,67) |

26 |

10.01 |

1 666,67 |

|

Выданы сотрудникам основного производства: |

|||

|

многоразовые медицинские маски (12 500 – 2 500 = 10 000) |

20 |

10.10 |

10 000 |

|

индивидуальные средства дезинфекции (6 666,67 – 1 666,67 = 5 000) |

20 |

10.01 |

5 000 |

Расходы на такси до работы и обратно

Можно ли учесть расходы на такси для доставки работника на работу и возврата его домой? Этот вопрос вызывает много споров у бухгалтеров. И к таким расходам трепетно относятся проверяющие. По учету расходов на доставку сотрудников до места работы и обратно, в том числе с применением такси, Министерство финансов РФ дало разъяснение в письмах от 16.03.

- Использование такси оправдано неудобным территориальным расположением места работы по отношению к остановкам общественного транспорта либо производственным графиком работы, при котором возникают трудности с проездом на общественном транспорте. Данные основания должны быть обоснованы в приказе руководителя, который закрепляет порядок использования такси в служебных целях.

- Доставка работника на работу и (или) с нее с использованием такси предусмотрена трудовым договором и (или) коллективным договором как система оплата труда и при этом возможно определить сумму дохода каждого работника.

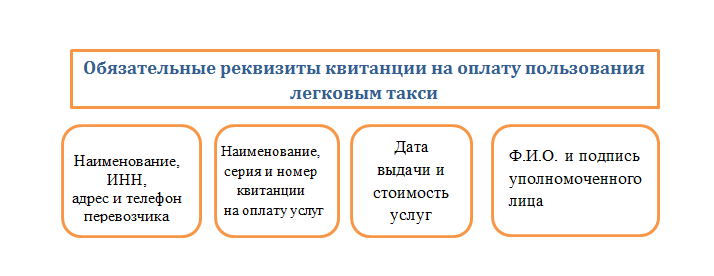

Для принятия расходов они должны быть обязательно документально подтверждены. Об обязательных реквизитах на документах, подтверждающих пользование службой такси, уже говорилось.

Отражаем расходы на такси в налоговом учете (нюансы)

Поездки генерального директора из дома в офис и обратно также не являются представительскими расходами. По общему правилу в целях налогообложения не учитываются расходы на оплату проезда к месту работы и обратно транспортом общего пользования, специальными маршрутами, ведомственным транспортом. Поездки на такси к клиентам либо к иным контрагентам с разрешения руководителя можно учесть в составе прочих производственных расходов. В налоговом учете признаются транспортные расходы нескольких видов, в том числе и расходы на аренду автомобиля для производственных целей.

А согласно обновленной редакции п.7 Положения №749 фактический срок пребывания работника в месте командировки будет определяться по проездным документам, которые должен представить работник по возвращении из командировки.

Вывод: стоимость питания учесть в расходах нельзя, так как работнику питание в командировке компенсируется за счет суточных (пп.

Обоснование использование такси в служебных целях

Учесть в целях налогообложения расходы на такси по договору с транспортной компанией можно только в том случае, если расходы эти является обоснованными (к примеру, в целях производственной необходимости), а также документально подтверждёнными. В свою очередь, общество сообщило, что исполнители представляли соответствующие детальные ведомости, которые проверялись на предмет соответствия договору и лиц, имеющих право пользоваться услугами такси, после чего подписывались акты об оказанных услугах. В целях бухгалтерского и налогового учета обществом обеспечивалась сохранность только актов об оказанных услугах.

В качестве представительских расходов могут рассматриваться транспортное обеспечение участвующих представителей других организаций, либо работников организующий компании месту официального приема для переговоров.

Куда, зачем и почему работник ездил на такси в рабочее время — не простое любопытство бухгалтера. Ответить на эти вопросы нужно для того, чтобы определить, можно ли расходы на такие поездки признать в налоговом учете и не будет ли возмещение их стоимости работнику его доходом.

Начиная с 8 января 2015 года постановлением Правительства РФ от 29.12.2014 г. №1595 (далее по тексту — Постановление №1595) упразднены командировочные удостоверения, служебные задания и отчеты о выполненной работе.

Следуя этой логике, если поездка на такси носила именно служебный характер, организация может признать такие расходы при расчете базы по налогу на прибыль. Но цель поездки и ее связь с производственной деятельностью необходимо документально обосновать.

НК РФ; Письма Минфина от 05.08.2011 № 03-04-06/3-178, от 12.10.2011 № 03-04-05/6-728 ОблагаютсяПисьма Минтруда от 10.09.2014 № 17-3/ООГ-759, от 13.05.2014 № 17-4/ООГ-367 Если же организация возмещает работнику затраты на такси, которые документально не подтверждены, то суммы возмещения облагаются и НДФЛ, и страховыми взносами. Ведь такое возмещение рассматривается как обычный доход работника, для которого законодательство не предусматривает каких-либо особых исключений. *** В любом случае порядок использования такси теми или иными работниками определяет руководитель. Бухгалтер лишь отражает одобренные им расходы в учете. Если же затраты работника на такси руководитель признает необоснованными, их просто-напросто не возместят. И получится, что работник прокатился с ветерком за свой счет. В том случае если к месту командировки и (или) обратно к месту работы работник следовал на личном транспорте (легковом автомобиле или мотоцикле), данный срок должен быть указан в служебной записке. Работник составляет служебную записку на имя руководителя, прикладывая к ней оправдательные документы, подтверждающие соответствующее использование названного транспорта (путевой лист, счета, квитанции, кассовые чеки и др.). Для единообразия в документообороте следует составить шаблон такой служебной записки.

Cлужебная записка на оплату такси образец

Для проезда до аэропорта/вокзала и обратно работник может использовать такси. Ведь Положение о командировках не содержит никаких ограничений на сей счет .

Д20 (прочие расходы) К 71 1400 – суточные. Можно ли расходы на такси и питание списать как прочие или необходимо признать как представительские? Относительно налогового учета Ответ подготовлен, исходя из допущения, что организация применяет ОСНО.

Приказом или локальным нормативным актом организации может быть установлен перечень работников, которым для выполнения их служебных обязанностей разрешено пользоваться услугами такси, определены критерии выбора именно такого вида транспорта.

Услуги коммерческого такси в столице поставлены, как говорится, на широкую ногу. Что и говорить, если москвичей обслуживают порядка семи тысяч легальных таксистов и около 40 тысяч «частников»! Последние мало интересуются бухгалтерией.