Введение

Для грамотной оценки хозяйственной деятельности необходимо совмещать относительные и абсолютные показатели. Первые говорят о том, насколько предприятие рентабельно и ликвидно, есть ли у него перспективы и шансы остаться на рынке в период кризисов. Именно по относительным показателям проводят сравнение двух компаний, работающих в одинаковых сферах.

Рентабельность активов показывает эффективность вашего имущества

Рентабельность активов показывает эффективность вашего имущества

Абсолютные показатели это численные/денежные значения. Сюда входит прибыль, выручка, объемы продаж товара и другие значения. Правильная оценка предприятия возможна только при сравнении двух показателей.

Экономическая рентабельность активов — значение

Это общий показатель, показывающий сколько прибыли организация получает в расчете на единицу стоимости (на 1 рубль) своего имущества. Уровнь экономической рентабельности определяет размер выплаты дивидендов собственникам.

Уровень и динамика показателя Экономическая рентабельность активов — главный объект внимания менеджеров компаний. Он аккумулирует в себе:

- структуру и движение всех видов производственных и финансовых ресурсов организации,

- издержек производства и обращения,

- размеры, структуру и соответствие рыночному спросу продукции или работ (услуг).

Экономическая рентабельность активов отражает достигнутый в компании баланс экономических интересов внутренних и внешних участников бизнеса.

Примеры расчета коэффициента рентабельности

Разобраться в последовательности шагов и алгоритме расчета коэффициента рентабельности активов помогут практические примеры. В качестве объектов оценки использованы две российских компании – капиталоемкая российская корпорация ПАО «Автоваз» и торговая компания «М.Видео».

|

Код показателя |

Статья баланса |

2015 |

2016 |

2017 |

|---|---|---|---|---|

|

2400 (ф. 2) |

Чистая прибыль |

980 |

179 |

304 |

|

1600 (ф. 1) |

Активы (на начало года) |

119303 |

124220 |

114392 |

|

1600 (ф. 1) |

Активы (на конец года) |

124220 |

114392 |

118550 |

|

Return on Assets |

0,0080 (0,8%) |

0,0015 (0,15%) |

0,0026 (0,26%) |

Вывод! Коэффициент рентабельности активов для ПАО «Автоваз» в 2016 году сократился в связи со снижением чистой прибыли. В 2017 году показатель возрос, но не вернулся к первоначальному уровню. Такое положение дел требует пересмотра политики формирования прибыли корпорации.

|

Код показателя |

Статья баланса |

2015 |

2016 |

2017 |

|---|---|---|---|---|

|

2400 (ф. 2) |

Чистая прибыль |

5091 |

5682 |

6904 |

|

1600 (ф. 1) |

Активы (на начало года) |

98348 |

100330 |

121525 |

|

1600 (ф. 1) |

Активы (на конец года) |

100330 |

121525 |

129940 |

|

Return on Assets |

0,0512 (5,12%) |

0,0512 (5,12%) |

0,0549 (5,49%) |

Вывод! Показатель рентабельности имущества для ПАО «М.Видео» в 2015-2016 гг. сохраняется на стабильном уровне. В 2017 же году отмечается рост, обусловленный повышением чистой прибыли на 21,5%. Корпорация имеет благоприятное финансовое положение, грамотную политику управления активами и прибылью.

Если рассматривать оба предприятия, то капиталоемкое ПАО «Автоваз» демонстрирует более низкое значение Return on Assets. Его основные фонды обладают высокой стоимостью, оттого на каждую их единицу приходится меньшая величина прибыли. Что касается торговой корпорации «М.Видео», то ее имущество представлено в основном товарно-материальными запасами, что позволяет ей добиться более высокой отдачи от активов.

Рассчитывать показатель РА удобнее всего в табличном редакторе Excel. В приложенном документе детально приведены представленные выше расчеты.

Зачем это нужно

Показатель рентабельности является относительным, то есть по нему можно сравнивать предприятия друг с другом. К примеру, рентабельность чистых активов показывает, насколько вы эффективно используете денежные, материальные и трудовые ресурсы своей компании. Полученные проценты можно сравнивать с другими компаниями, находя в них сильные и слабые места. В числовом виде делать сравнение некорректно, поскольку на показатели влияет множество других факторов.

Существуют определенные нормативы рентабельности — вы всегда можете сравнить свои показатели с табличными, чтобы понять, насколько эффективно работаете. Но помните, что в любом правиле бывают исключения:

- Финансовая компания. Средняя норма рентабельности активов — порядка 8-10%

- Производственная компания. Норматив рентабельности — до 20% (хотя в некоторых случаях он доходит до 25 и выше).

- Торговая компания. Норматив рентабельности — 15-45% в зависимости от выбранного товара.

На первый взгляд кажется, что выгоднее всего заниматься торговлей. Но тут следует понимать, что стоимость активов у продавца очень низкая — это, по сути, товар. Он действительно может получить “быстрые деньги”, но в случае каких-то проблем быстро пойдет на дно. Производство имеет серьезные внеоборотные активы, поэтому и рентабельность у него меньше. Но общая прибыль подобных компаний выше, а репутация надежней. Финансовые учреждения имеют низкий норматив рентабельности, что вовсе не означает, что они неприбыльные.

В целом, рентабельность активов характеризует то, насколько грамотно организована работа компании. Данный параметр используется для анализа предприятия, его оценки с целью привлечения инвестиций и понимания эффективности. Он выступает как один из относительных коэффициентов и может рассматриваться только вкупе с другими показателями эффективности использования активов.

Порядок составления расчетов

Показатель рентабельности активов используется как характеристика финансового благополучия компании. Для вычисления данного показателя используется формула «(ПР (или ЧП) /Аср)*100%=ROA». Давайте разберем данную формулу. Сокращения «ПР» и «ЧП» используются для отражения прибыли, полученной от реализации товара или чистой прибыли компании. С помощью сокращения «Аср» отображается стоимость активов, с учетом среднегодового исчисления.

На основе данной формулы можно сделать вывод, что рентабельность активов является относительной величиной, которая отображается в процентном виде. Данный коэффициент позволяет выявить величину чистой прибыли по отношению к производственным расходам предприятия. При необходимости выявить уровень дохода, полученный благодаря реализации товарной продукции, можно использовать несколько способов расчета.

При наличии финансовой отчетности за расчетный период можно использовать цифры, зафиксированные в данном документе. Также можно использовать следующую формулу, позволяющую получить нужное значение: «TR-TC=ПР». В данном примере, обозначение «TR» расшифровывается как величина выручки (total revenue на англ.). Обозначение «TC» расшифровывается как полная себестоимость (total coast).

Для того чтобы определить величину прибыли, полученной благодаря реализации товарной продукции, необходимо использовать следующую формулу «Ц*О=ВП», где:

- Ц – стоимость продукции.

- О – объем продаж.

- ВП – величина прибыли.

Рентабельность активов рассчитывается делением чистой прибыли (как правило, за год) на величину всех активов

Рентабельность активов рассчитывается делением чистой прибыли (как правило, за год) на величину всех активов

При расчете чистой прибыли необходимо учитывать такие параметры, как производственные расходы на приобретение расходного материала, амортизационные издержки, оплату труда сотрудников компании, затраты на коммунальные платежи и дополнительные траты. Для того чтобы узнать конкретную сумму, потребуется учитывать и ставку налогообложения. Получить все параметры, необходимые для проведения вычислений, можно из финансовой отчетности за определенный временной промежуток.

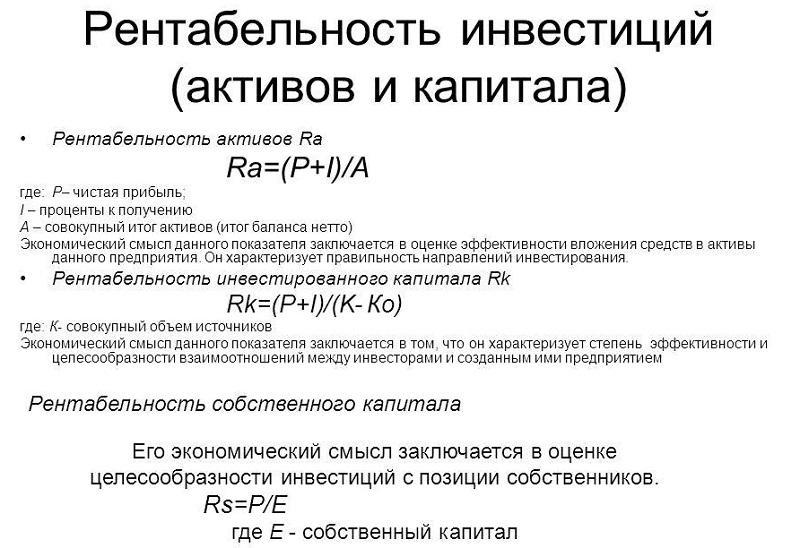

Рентабельность чистых активов (RONA)

Рентабельность чистых активов (Return on net assets, RONA) – это коэффициент, показывающий рациональность управления структурой капитала, способность организации к наращиванию капитала через отдачу каждой вложенной собственниками денежной единицы. Собственники компании заинтересованы в увеличении показателя рентабельности чистых активов, так как чистая прибыль, приходящаяся на единицу вкладов собственников, показывает общую прибыльность бизнеса, как объекта инвестирования, а также уровень выплаты дивидендов и влияет на рост котировок акций на бирже.Рентабельность чистых активов рассчитывается как отношение чистой операционной прибыли после выплаты налогов к среднегодовой величине внеоборотных активов и чистого оборотного капитала плюс основные фонды.RONA = (Чистая прибыль / Средний за период собственный и заемный капитал)*100%Расчет показателя RONA аналогичен расчету ROA, но в отличие от второго коэффициента, RONA не учитывает связанных с ними обязательств компании (капитальные расходы). Зато данный показатель рассматривает активы, которые компания использует для достижения своих результатов, также RONA напоминает менеджерам, что существуют затраты на приобретение и содержание активов.В расчет берется чистая операционная прибыль после налогообложения (NOPAT). Благодаря включению в показатель прибыли выплаты процентов кредиторам компании после налогообложения устраняется недостаток, который допускает непоследовательное сравнение прибыли после уплаты процентов с базой совокупных активов. Тем не менее, даже этот вариант RONA несколько противоречив, что ставит под сомнение его использование в качестве инструмента для оценки стратегий и эффективности компании в целом.Первый недостаток: показатель отражает бухгалтерскую прибыль, а не денежный поток. Поскольку стоимость стратегии или предприятия зависит от суммы, временного фактора и рисков будущих денежных потоков, применение RONA может предоставить ошибочную информацию, которая будет использована при принятии деловых решений. Следовательно, возможно искажение процесса принятия решений, основанных на данном показателе. Второй недостаток: использование RONA в качестве основы для оценки результатов деятельности и бонусного вознаграждения менеджмента может привести к принятию решений, несовместимых с интересами акционеров. В частности, если руководители подразделений пытаются максимизировать доходность чистых активов своих подразделений, это может привести к тому, что высокорентабельные подразделения откажутся от проектов, перспективных с точки зрения компании в целом.

Что такое чистые активы?

Чистые активы – это величина, определяемая как разница между суммой активов компании, принимаемых к расчету, и суммой ее пассивов, принимаемых к расчету. Другими словами, чистые активы – это стоимость оборотных и внеоборотных активов, обеспеченных собственными средствами организации. Чистые активы – это стоимость имущества организации, которое свободно от долговых обязательств.Показатель чистых активов указывает на финансовую устойчивость предприятия, на обеспеченность собственными средствами. Стоит учитывать, что стоимость чистых активов может искусственно раздуваться, чтобы привлечь инвесторов и возвращаться к реальным объемам тогда, когда придет время выплаты дивидендов вкладчикам.Факторы, изменяющие динамику RONAЕсли показатель рентабельности чистых активов увеличился, что является положительной тенденцией, значит, на это повлияли следующие факторы: 1) рентабельность продаж увеличилась, 2) оборачиваемость чистых активов увеличилась.

Что такое РА

Термин “рентабельность активов” звучит на английском языке как return on assets и имеет аббревиатуру ROA. Зная его, вы можете понять, насколько эффективно компания использует имеющиеся у нее активы. Это очень важный показатель, который позволяет проводить глобальный анализ хозяйственной деятельности своей компании. То есть, проще говоря, рентабельность активов — это эффективность вашего имущества.

На данный момент используют три типа ROA:

- Классическая рентабельность активов (ROA).

- Рентабельность имеющихся оборотных активов.

- Рентабельность имеющихся внеоборотных активов.

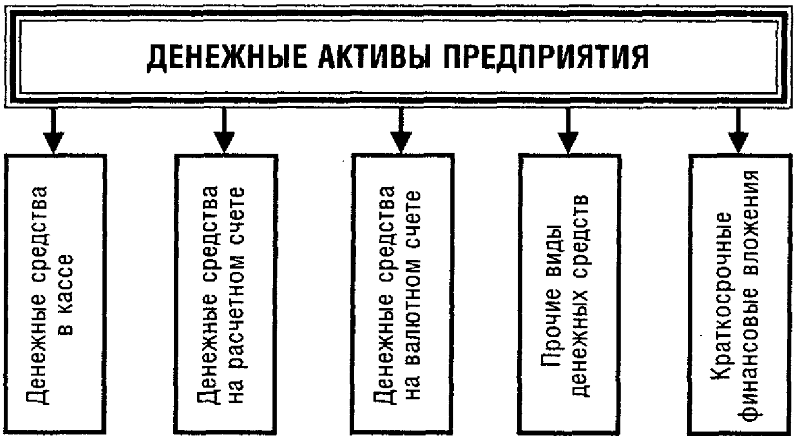

Давайте разберем данные понятия. Оборотные активы описывают имеющиеся активы компании, которые указаны в бухгалтерском балансе (раздел под номером 1), а также в 1210, 1230 и 1250 строке. Данное имущество должно использоваться за производственный цикл или один календарный год. Эти активы влияют на себестоимость конечной услуги или произведенной продукции компаний. Сюда обычно входит:

- Имеющаяся дебиторская задолженность.

- Налог на добавленную стоимость.

- “Замороженные” на складах и производстве оборотные средства.

- Валютные средства и прочие эквиваленты.

- Различные краткосрочные кредиты.

Чем выше рентабельность активов, тем большую прибыль приносит компания

Чем выше рентабельность активов, тем большую прибыль приносит компания

Специалисты делят ОО на три типа:

- Денежные (кредиты, кратковременные вложения, НДС и пр).

- Материальные: сырье, заготовки, запасы.

- Нематериальные: дебиторка и эквиваленты.

Второе, не менее важное понятие, это внеоборотные активы предприятия. Под этот термин попадает все имущество, которое используется больше года и отображается в 1150 и 1170 строках

Данные активы не теряют своих свойств на протяжении длительного времени (но при этом подвержены амортизации), поэтому добавляют к себестоимости финальной услуги или продукта лишь малую часть. Под этот термин попадают:

- ключевое имущество компании (офисные и производственные здания, транспорт, оборудование, станки);

- классические нематериальные активы (репутация, бренд, лицензии, имеющиеся патенты и пр.);

- имеющиеся долгосрочные кредиты и обязательства.

Данные активы также делятся на три типа, как и оборотные.

Рентабельность своего капитала

Важная роль в финансовом анализе зависит от показателя рентабельности своего капитала. Он обуславливает наличие прибыли в расчете на капитал, который вложен акционерами (собственниками этой организации). Рентабельность своего капитала выражают следующей формулой: прибыль, которая осталась в распоряжении предприятия умножена на 100% делится на величину своего капитала (результат третьего раздела баланса).

Если сопоставить рентабельность своего капитала и рентабельность активов, то данное сравнение укажет уровень применения этой организацией финансовых рычагов (кредитов и займов) для увеличения уровня доходности.

Отдача своего капитала увеличивается, когда процент источников займа в сумме источников создания активов увеличивается.

Разницу меж рентабельностью суммарной величины капитала и рентабельностью своего капитала называют эффектом финансового рычага. Поэтому влияние финансового рычага являет собой прирост рентабельности своего капитала, которое получается ввиду применения кредита.

Для того, чтобы приобрести прирост прибыли благодаря применению кредита, нужно, чтобы рентабельность активов минус проценты за использование кредита была больше, чем ноль. В этой ситуации эффект экономии, который получен в итоге применения кредита, будет больше расходов по привлечению займовых источников средств, то есть проценты за использование кредита.

Также существует понятие плеча финансового рычага, которое представляет собой удельную долю (вес) источников средств займа в общей сумме денежных источников создания имущества организации.

Отношение источников образования активов организации станет наилучшим, когда оно снабдит наибольшее увеличение рентабельности своего капитала в совокупности с допустимой величиной денежного риска.

В некоторых случаях предприятию лучше приобретать кредиты и в условиях, когда есть достаточная величина своего капитала, так как рентабельность своего капитала становится больше ввиду того, что эффект от инвестиций добавочных средств станет намного больше, нежели процентная ставка за использование кредита.

В некоторых случаях предприятию лучше приобретать кредиты и в условиях, когда есть достаточная величина своего капитала, так как рентабельность своего капитала становится больше ввиду того, что эффект от инвестиций добавочных средств станет намного больше, нежели процентная ставка за использование кредита.

Кредиторы этого предприятия равно, как и ее акционеры (собственники) рассчитывают на приобретение определенных сумм доходов от представления средств данного предприятия. С точки зрения кредиторов показатель цены (рентабельности) заемных средств выразится такой формулой:

Плата за использование заемных средств (это прибыль для кредиторов) умножена на 100% и делится на величину краткосрочных и долгосрочных заемных средств.

Рентабельность суммарных активов (ROTA)

Рентабельность суммарных активов (ROTA, Return on Total Assets) – это показатель, отображающий эффективность использования долгосрочных активов предприятия для получения прибыли. Этот коэффициент отражает общую доходность совокупных активов (насколько экономически выгодны), а также характеризует способность руководства компании эффективно использовать эти активы. Коэффициент ROTA вычисляется как отношение операционной прибыли предприятия (EBIT) к средней величине активов, с вычетом налогов и процентов по займам. ROTA = EBIT/ Total AssetsEBIT – прибыль за вычетом налогов и процентов (операционная прибыль).Total Assets – совокупные активы – имущество и денежные средства компании (недвижимость, оборудование, материальные запасы, банковские вклады, ценные бумаги, патенты, авторские права, другая собственность). ROTA отличается от коэффициента ROA тем, что при вычислении ROTA используется операционная, а не чистая прибыль. То есть, данный показатель позволяет оценить, как предприятие использует свои активы перед выплатой по обязательствам. ROTA измеряет операционную эффективность компании. Контрольный уровень инвестиций в активы – 2-5% принесенной прибыли.

Как рассчитать коэффициент ROTA

Для проведения расчётов используется среднегодовая величина активов компании. Чтобы рассчитать (или спрогнозировать) ROTA, нужно:1) Вычислить выручку компании.2) Из выручки вычесть себестоимость продукции, коммерческие и управленческие расходы, получив в итоге прибыль от реализации. 3) К прибыли от реализации прибавить операционные и неторговые доходы и вычесть проценты по кредитам, операционные и внереализационные расходы, получив прибыль до налогообложения.4) Прибыль до налогообложения разделить на валюту баланса (сумму активов) и умножить на 100. Результатом данной операции и станет коэффициент ROTA.

Польза показателя рентабельности суммарных активов

1) Стимулирует руководство увеличивать выручку, снижать себестоимость и непроизводственные расходы, уменьшать размер непроизводственных активов, снижать дебиторскую и кредиторскую задолженность.2) Полезно применять в качестве дополнительной оценки эффективности использования активов, если компания выпускает большой ассортимент продукции (более 20 наименований). В таком случае можно оценить, приносят ли вложения в данный актив для производства определенной продукции нужную отдачу.

Недостатки ROTA

1) Привлечение заемного капитала ухудшает результат показателя. 2) Ориентация на этот показатель не учитывает сезонную специфику бизнеса. 3) Максимизация ROTA не способствует эффективной учетной политике: препятствует расчистке и переоценке активов, оптимизации налогового планирования.4) Ориентация на этот показатель не способствует оптимизации структуры активов, особенно, если речь идет о вертикально интегрированной компании, где определенные активы сами по себе могут не обеспечивать заданного размера прибыли, но они взаимодействуют с другими активами. 5) Высокий показатель ROTA не гарантирует наличия средств на выплату дивидендов: прибыль может быть только на бумаге, ведь ROTA не отражает степень ликвидности компании.Таким образом, максимизация показателя ROTA не всегда способствует оптимизации инвестиционной, учетной и налоговой политики, политики модернизации, а также политики в отношении запасов и дебиторской задолженности. Следовательно, данный показатель не следует рассматривать в качестве основного при оценке эффективности работы менеджмента.

Формула

Получив данные о величине показателя, нельзя однозначно оценить результаты положительно или отрицательно.

Получив данные о величине показателя, нельзя однозначно оценить результаты положительно или отрицательно.

Обнаружить значение показателя без дополнительных данных не удастся. Чтобы выполнить действие, владелец бизнеса должен знать:

- бухгалтерский баланс;

- информацию о полученной прибыли и понесенных убытках;

- формулу поиска величины.

Найти необходимые данные можно в бухгалтерской отчетности за квартал. В бухгалтерском балансе человек бухгалтер должен посмотреть общий размер стоимости имущества организации, а в отчете о прибылях и убытках узнать величину полученной прибыли.

После выполнения вычислений предприниматель сможет получить размер чистой прибыли, которую приносит каждый рубль, вложенный на приобретение ресурсов для обеспечения функционирования. Чтобы величина нагляднее демонстрировала сложившуюся ситуацию, полученное значение умножают на 100%.

Нахождение коэффициента без учета специфики организации

Если требуется быстро найти рентабельность активов roa, применяется следующая формула расчета. Чтобы выполнить действие для нахождения ее коэффициента, требуется учесть следующие показатели:

- количество чистой прибыли, полученной за определенный период;

- предельное значение обязательных отчислений в пользу государства, которые взимаются с прибыли организации;

- количество процентов, которые были выплачены за отчетный период по кредитам и займам;

- средняя величина суммированных ресурсов организации.

Если предприниматель не знает среднюю величину суммированного имущества компании, он все равно может вычислить ее самостоятельно. Для выполнения действия требуется сложить стоимость всех ресурсов предприятия на начало и конец периода. Полученный результат требуется разделить на 2.

Применение способа вычисления позволяет найти коэффициент без учета специфики деятельности, которую выполняет предприятие. Он корректируется на сумму процентов, которые фирма выплатила по кредитам и займам.

Поиск по балансу

Вычисляя коэффициент рентабельности активов, необходимо применить формулу по балансу. Чтобы найти значение рентабельности, потребуется обратиться к бухгалтерской отчетности №1. Потребуются данные за начало и конец текущего периода. Учитывается прибыль, которая осталась после налогообложения.

Показатель можно рассчитать и с помощью других способов вычисления. Следует учесть, что формула рентабельности активов по балансу исключает задолженности учредителей в уставной капитал и денежные средства, которые были потрачены на приобретение акций у акционеров.

Экономическая рентабельность активов — определение

Экономическая рентабельность активов — коэффициент равный отношению балансовой прибыли от реализации к среднегодовой стоимости всего капитала.

Экономическая рентабельность активов рассчитывается в программе ФинЭкАнализ в блоке Анализ и оценка доходности и рентабельности как Рентабельность совокупных активов.

Скачать программу ФинЭкАнализ

Экономическая рентабельность активов — что показывает

Экономическая рентабельность активов показывает величину прибыли, которую получит предприятие (организация) на единицу стоимости капитала (всех видов ресурсов организации в денежном выражении, независимо от источников финансирования). То есть эффективность использования всего имущества предприятия.

Экономическая рентабельность активов — формула

Общая формула расчета коэффициента:

Формула расчета по данным старого бухгалтерского баланса

где стр. 300 ф.1нач и стр. 300 ф.1кон — значение строки 300 Формы №1 на начало и конец отчетного периода, стр. 140 ф.2кон — значение строки 140 на конец Отчета о прибылях и убытках — Форма №2.

Формула расчета по данным бухгалтерского баланса

где стр.1600нач, стр.1600кон — значения для строки 1600 Формы №1 на начало и конец, стр.2300 — значение строки 2300 Формs №2 на конец отчетного периода.

Экономическая рентабельность активов — значение

Это общий показатель, показывающий сколько прибыли организация получает в расчете на единицу стоимости (на 1 рубль) своего имущества. Уровнь экономической рентабельности определяет размер выплаты дивидендов собственникам.

Уровень и динамика показателя Экономическая рентабельность активов — главный объект внимания менеджеров компаний. Он аккумулирует в себе:

- структуру и движение всех видов производственных и финансовых ресурсов организации,

- издержек производства и обращения,

- размеры, структуру и соответствие рыночному спросу продукции или работ (услуг).

Экономическая рентабельность активов отражает достигнутый в компании баланс экономических интересов внутренних и внешних участников бизнеса.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка | -0.026 | 0.002 | -0.030 | -0.036 | 0.007 | -0.057 | -0.032 |

| Минипредприятия (10 млн. руб. ≤ выручка | -0.006 | 0.016 | -0.015 | 0.012 | 0.029 | 0.005 | 0.010 |

| Малые предприятия (120 млн. руб. ≤ выручка | 0.023 | 0.030 | -0.002 | 0.015 | 0.037 | 0.019 | 0.027 |

| Средние предприятия (800 млн. руб. ≤ выручка | 0.043 | 0.028 | 0.004 | 0.025 | 0.046 | 0.034 | 0.019 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.081 | 0.060 | 0.046 | 0.057 | 0.070 | 0.053 | 0.070 |

| Все организации | 0.066 | 0.047 | 0.028 | 0.042 | 0.058 | 0.040 | 0.054 |

Значения таблицы рассчитаны на основании данных Росстата

Немного теории

Если имущество не оказывает влияние на размер дохода, его нужно продать или списать. Насколько загружены и вовлечены в производство ресурсы компании показывает рентабельность активов.

От размера показателя зависят другие важные величины. К ним относятся:

- конкурентоспособность;

- платежеспособность;

- инвестиционная привлекательность;

- кредитоспособность.

Низкий размер коэффициента говорит о том, что капитал не работает. Его нужно реализовывать или внедрять в деятельность. Высокий размер коэффициента по предприятию говорит о полной загруженности имущества. Это тоже не является хорошим результатом. Часть капитала должна находиться в резерве. Величина влияет на работу:

- руководящего состава фирмы;

- кредиторов предприятия;

- инвесторов;

- поставщиков.

Чтобы понять, как рассчитать доходность активов, необходимо знать формулу нахождения коэффициента показателя.

Нормальные значения

Чтобы понять нормативное значение рентабельности продаж, необходимо знать приемлемый размер величины. Он может различаться в зависимости от вида бизнеса. Если компания осуществляет деятельность:

- в сфере финансов, нормальное значение – до 10%;

- в производственной сфере, нормальное значение – 15-20%;

- в сфере торговли, нормальное значение – 15-40%.

Самое большое значение показателя у компаний, занимающихся реализацией готовой продукции. Причиной тому служит относительно небольшая стоимость активов учреждения. Для производственной компании характерна средняя рентабельность. Учреждение обладает большой величиной внешне оборотных активов из-за загруженности оборудования.

Организация, выполняющая функционирование в сфере финансов, все время находится в состоянии жесткой конкуренции. По этой причине она не может позволить себе сильно загрузить собственные активы. Низкое значение уровня рентабельности является для нее нормальным.

Для предприятий, требующих большое вложение капитала для старта производства, значение показателя всегда будет ниже, чем для компаний, которые функционируют в сфере услуг и требуют небольших затрат на организацию производства. Занимаясь вычислением показателя, эту особенность необходимо учесть.

Если компания, занимающаяся производством продукции, имеет высокую рентабельность активов, это характеризует ее как предприятие, которое перезагружает имеющиеся ресурсы. Для учреждения, функционирующего в сфере услуг, это значение будет нормальным.