Выплаты ИП и самозанятым

В отличие от занятых по трудовому контракту ИП сами за себя отчисления в ФСС делать не обязаны. Поэтому они могут претендовать на ЭЛН и оплату по нему из фондов ФСС лишь в том случае, если заключили договор добровольного соцстрахования и весь 2019 год стабильно платили взносы.

Это же касается и самозанятых. С них взносы в ФСС не берутся, поэтому весь карантин – исключительно за их счёт. Никаких выплат им не положено.

Наконец, ничего не получают те граждане, которые заключали не трудовые, а гражданские договоры (например, договор оказания услуг или выполнения работ). Формально они могут приравнять свои отношения к трудовым – но для этого нужно решение суда, а также взыскание с их работодателя неуплаченных сумм в ФСС. До тех пор, пока судебного решения нет, никаких больничных, в том числе и по коронавирусу, им не положено.

Так же не положены выплаты безработным или фрилансерам. Если человек не работает официально, не имеет статуса ИП и не платит взносы в ФСС – на выплаты по больничному он не может рассчитывать. Такие граждане могут рассчитывать на медицинскую помощь от государства при необходимости.

Карантин

Если во время эпидемии работник компании подпадает под режим обязательной самоизоляции, ему выдается больничный лист, который подлежит оплате за счет ФСС на основании данных о заработке, представленных работодателем.

У самозанятых с этим вопросом все сложнее. Ранее я уже рассказывал, при каких условиях самозанятые могут претендовать на оплату больничных.

Напомню, что самозанятыми (плательщиками НПД) могут быть как обычные физлица, так и ИП.

Самозанятые ИП имеют право на получение больничных в 2020 году, если в 2019 году они зарегистрировались в ФСС в качестве добровольцев и уплатили взнос в сумме 3 925,44 руб.

То есть в данном случае нужно было, как говорится, заранее подстелить соломки. Те ИП, которые в прошлом году не вступили в добровольные правоотношения с ФСС, в этом году на оплату больничных рассчитывать не смогут.

А вот самозанятым физлицам (если они параллельно не работают по трудовому договору) оплата больничных не светит в принципе, так как они, в отличие от ИП, не могут стать плательщиками добровольных взносов в ФСС.

2. Можно ли совмещать самозанятость с основной работой, с бизнесом или с госслужбой? Можно ли быть ИП и самозанятым одновременно?

Трудоустройство и самозанятость. Совмещать официальное трудоустройство и самозанятость разрешено. Можно иметь постоянное место работы и быть самозанятым, чтобы получать дополнительный доход от подработки или фриланса.

Нельзя оказывать услуги или поставлять продукцию своему работодателю — компании, с которой у вас был трудовой договор за последние два года. В этом случае не применяются льготы плательщиков НПД: бывший и действующий работодатель обязан платить за самозанятого и НДФЛ, и страховые взносы. Поэтому сэкономить при переводе сотрудников на самозанятость не получится.

Госслужба и самозанятость. Госслужащим можно быть самозанятыми, только если они получают доход от сдачи в аренду жилой недвижимости. Доход от другой деятельности они не имеют права так получать. Если нужно сдать квартиру, чиновник на госслужбе вправе зарегистрироваться самозанятым и проводить деньги от жильцов в приложении, уплачивая налог 4 или 6%, смотря с кем заключен договор аренды.

Предпринимательство и самозанятость. ИП сможет работать как самозанятый, если уведомит налоговую об изменении налогового режима и зарегистрируется в приложении.

Можно быть самозанятым ИП, но нельзя одновременно совмещать налог на профессиональный доход и другие налоговые режимы. Надо отказаться от остальных систем налогообложения — от ОСНО, УСН, ЕНВД, ПСН или ЕСХН — и полностью перейти на новый режим НПД.

Сравнить тарифы РКО для ИП

Калькулятор Сравни.ру

Сколько может получить женщина-ИП в декрете?

Женщина – индивидуальный предприниматель, которая планирует беременность, может претендовать на единовременную выплату от фонда соцстрахования за 140 дней декрета. Причем получить ее она может уже в 2019 году. Для этого ей нужно успеть зарегистрироваться в ФСС и до 31 декабря уплатить годовой взнос – 3 885 рублей для регионов со стандартным МРОТ.

К примеру, женщина планирует уйти в декрет с 11 января и выйти на работу 31 мая 2019 года. Чтобы рассчитать размер ее пособия, необходимо вычислить ее средний дневной заработок: он равен величине МРОТ, разделенной на количество календарных дней всех месяцев, на которые приходится страховой случай.

Рассмотрим в таблице:

| Месяц | Календарные дни месяца | Оплачиваемые дни месяца | Средний дневной заработок | Размер пособия |

|---|---|---|---|---|

| Январь | 31 | 21 | 360,09 | 7561,89 |

| Февраль | 28 | 28 | 398,68 | 11163 |

| Март | 31 | 31 | 360,09 | 11163 |

| Апрель | 30 | 30 | 372,1 | 11163 |

| Май | 31 | 30 | 360,09 | 10802,7 |

| Итого | 140 | 51853,59 |

Соответственно, заплатив всего 3 885 рублей, женщина сможет получить компенсацию в 51 853,59 рублей.

Схитрить не получится

Стоило новому закону вступить в силу, как тут же появилась информация, что московские работодатели массово оформляют своих сотрудников самозанятыми через договор аренды рабочей площади.

В ФНС на данный момент не фиксируют подобных попыток со стороны предпринимателей сэкономить на соцвзносах. Надзорное ведомство отреагировало на распространившиеся слухи и предупредило, что нарушителям грозит штраф за перевод рабочих из режима трудовых отношений на режим для самозанятых по статье 54.1 «пределы осуществления прав по исчислению налоговой базы».

ФНС будет анализировать динамику страховых выплат, персональную историю трудоустройства самозанятого, а также показатели среднеотраслевой налоговой нагрузки, источники и суммы дохода за последние два года.

Кто будет оплачивать больничный с 2020 года

Уже в 2019-ом году вступили в законную силу изменения, касающиеся перечислений денежных пособий. И хотя пока данный проект имеет статус пилотного, то есть постепенно внедряемого, с 2020-го к нему присоединится ещё больше российских субъектов. Так, с первого января новые правила будут действовать в Коми, р. Саха, Удмуртии, Ямало-Ненецком АО, в Оренбурге, Твери, Саратове, Кирове, Кемерово и в областях данных городов. А с первого июля 2020-го года проект заработает в Иркутске, Дагестане, Волгограде, Башкортостане, в Ставропольском и Красноярском краях, в Ярославле, Иркутске, Тюмени и Санкт-Петербурге.

Новые правила перечислений гласят, что первые три дня больничного будут оплачиваться непосредственно работодателем. А за все остальные дни денежные компенсации перечисляет ФСС, то есть Фонд социального страхования. При этом из ФСС средства поступают напрямую сотруднику или же переводятся в организацию для возмещения затрат (в таком случае пособие будет полностью выплачивать фирма, в которой человек трудится).

Но трехдневный период больничного оплачивается работодателем, только если причиной нетрудоспособности стала травма или болезнь самого сотрудника. А из ФСС полностью выплаты осуществляются в остальных случаях, а именно при:

- осуществлении ухода за заболевшим членом семьи, например, за несовершеннолетним ребёнком;

- долечивании работника в рамках санаторно-курортного оздоровления, назначенного врачом после прохождения стационарной терапии;

- профзаболевании или же несчастных случаях, произошедших на производстве и повлекших травмы;

- установлении протезов в мед. учреждениях;

- карантине, объявленном в учреждении, посещаемом самим сотрудником, его ребёнком младше семи лет или другим являющимся недееспособным членом семьи.

К сведению! Также выплаты будут осуществляться из ФСС и в некоторых отдельных случаях: при невыполнении обязательств страхователем (то есть работодателем), при нехватке у него денег, при неизвестном нахождении страхователя и его собственности, при проведении банкротства в отношении работодателя, а также при реорганизации или ликвидации организации.

Нововведения, ожидающие работающее население и работодателей

В 2020-ом году ожидаются такие изменения:

- Органы, осуществляющие начисления. В 2020-ом году выплачивать пособия по нетрудоспособности будут работодатели Фонд социального страхования (далее используется общепринятая аббревиатура – ФСС).

- Состав расчётного периода. При вычислении компенсаций в 2020-ом году будут учитываться два года, предшествовавших времени нетрудоспособности, то есть 2018-ый и 2019-ый.

- Лимиты по ВНиМ – временной нетрудоспособности и материнству. Такие лимитные показатели ограничивают максимальные величины. То есть с доходов, не превышающих лимиты, денежные компенсации выплачиваться будут, а суммы сверх максимальных пределов в вычислении пособий не учитываются. И предельные базы взносов будут иными, нежели в 2019 году: для 2018-го лимит составил 815 тыс., а для 2019-го он приравнен к 865 тыс. российских рублей.

- Диапазон значений. Минимальные значения возросли из-за увеличения МРОТ. Но увеличились и максимальные показатели, ведь стали больше лимиты по ВНиМ.

Сроки действия

Сколько дней длится больничный? В 2020-ом году стандартные сроки будут составлять пятнадцать дней. Закрытие осуществляется либо по прошествии данного срока, либо при прекращении действия ограничивающих трудоспособность человека факторов. Но некоторые специалисты (к примеру, фельдшеры и стоматологи) могут выдавать больничные на максимальные десять дней.

Если факторы, ограничивающие трудоспособность сотрудника, сохраняются, тогда больничный лист может продлеваться на срок до 15-и дней. Но основание для продления должно быть подтверждено специальной комиссией, которую гражданин проходит в медучреждении по месту своего жительства. Продление будет осуществляться до наступления полного выздоровления, но в общей сложности не более чем на десять месяцев (или на двенадцать, если работник болен туберкулёзом или перенес травму высокой степени тяжести).

Если сотрудник заболел, будучи в отпуске, и обратился в больницу или поликлинику, то либо отпуск продлевается на количество дней больничного, либо работнику предоставляется право отдыха в другое время.

Полезно знать! Полностью оплачиваться ФСС или работодателем может не весь период больничного. О том, за какие дни будут начисляться пособия, уже было написано выше.

Схема начисления

Выплата будет осуществляться после вычисления размера денежной компенсации. И для расчётов используется такая формула:

ВП=СДЗ*СК*КД, где ВП – величина пособия, СДЗ – средний дневной заработок, КД – количество дней в больничном. И на каждой составляющей формулы следует остановиться подробнее.

Вычисление среднего заработка

Размер среднего заработка вычисляется за два предыдущих года по такой формуле:

РСЗ=(ЗГ1+ЗГ2)/730, где РСЗ – размер среднего заработка, ЗГ1 – заработок за первый год, ЗГ2 – заработок за второй год, а 730- количество дней за два года.

При вычислении средних заработков учитываются:

- Разновидности доходов. Сюда входят все виды оплачиваемой трудовой деятельности, а именно выплаты, с которых отчислялись взносы. Это ставка и оклад по должности, премии, компенсации и стимулирующие денежные начисления.

- Нерабочие временные периоды, охватывающие отпуска за свой счёт, командировочные поездки и больничные.

- Доходы, которые имелись на предыдущем месте работы (если работник в организации трудится меньше двух лет, за которые будут учитываться заработки). Сотрудник предоставит справку стандарта 182-Н, в которой будут указаны размеры доходов, полученных за предыдущие два года.

Стажевой коэффициент

Стажевой коэффициент – это показатель, влияющий на размеры пособия и зависящий от длительности стажа сотрудника. Рассмотрим применяемые показатели в таблице:

Страховой стаж

Коэффициент, на который будет умножаться усреднённая зарплата

От восьми лет и больше

От пяти лет до восьми

От полугода до пяти лет

Стопроцентный размер МРОТ

К сведению! При минимальном стаже учитывается действующий МРОТ, актуальный на день оформления больничного. Также применяются территориальные коэффициенты (процент, на который увеличивается оплата труда в конкретном регионе, например, в северных районах).

Дни, которые оплачиваются

Количество дней, которые в рамках больничного оплачиваются, будет зависеть от основания оформления. Все случаи рассмотрены в таблице:

Причина оформления

Количество полностью оплачиваемых дней

Болезнь непосредственно сотрудника или полученная им травма (если работник не имеет инвалидности и не работает по заключенному договору менее полугода)

Весь период, если не выявлялись нарушения режима

Долечивание в санаториях и на курортах после основного лечения

Двадцать четыре дня максимально

Работник выполняет обязанности по уходу за ребёнком младше семи лет в мед. учреждении или в домашних условиях

Весь период, но за весь год не больше 60-и дней календаря

Осуществляется уход за ребёнком в возрасте от 7-и до 15-и лет (либо в больничных, либо в домашних условиях)

Не больше пятнадцати дней за один период больничного и не больше 45-и календарных дней за весь текущий год

Уход за ребёнком, получившим поствакцинальные осложнения, проходящим лечение по поводу ВИЧ или имеющим злокачественные новообразования

Уход за имеющим инвалидность ребёнком, не достигшим совершеннолетия

Не больше 120-и календарных дней в течение всего года

Уход за иными родными (кроме детей)

Не дольше полной недели в рамках каждого больничного и не дольше тридцати календарных дней за период года

Протезирование по абсолютным показаниям

Весь период, который будет охватывать даже дни проезда до медицинского учреждения и из него до дома

Кто ответственен за уплату подоходного налога с больничного?

НДФЛ перечисляется в бюджет налоговым агентом. Таким образом, гражданин, с дохода которого удерживается определенная сумма, фактически не осуществляет никаких действий.

В качестве ответственной организации выступает наниматель, если субъект не принимает участие в пилотном проекте Фонда соцстраха, либо работодатель и ФСС (при наличии в регионе «пилота»).

При удержании средств нанимателем сотруднику перечисляется вся сумма больничного. При этом начиная с 4-го дня нетрудоспособности отчисления проводятся не за счет компании, а посредством финансирования госструктурой.

Тем не менее налоговым агентом остается работодатель. Таким образом, выплаты предполагают удержание НДФЛ со всей суммы, полагающейся сотруднику, бухгалтерской службой организации.

Если субъект РФ участвует в пилотном проекте, то пособие рассчитывается бухгалтером только за три первых дня. Остальная часть переводится напрямую ФСС.

Таким образом, при наличии принятой в регионе экспериментальной программы наниматель выступает в качестве налогового агента лишь в первые дни нахождения на больничном гражданина, оформленного в штат.

Региональные компенсации самозанятым

Учитывая непростую ситуацию в связи с коронавирусом, главы некоторых регионов России решили поддержать самозанятых, которым приходится находиться в режиме изоляции.

Например, в Ленинградской области самозанятые получают единоразовую помощь в размере 7000 рублей. Правда имеется ряд ограничений: деньги не получат граждане, которые сдают недвижимость в аренду, а также лица, которые не получали доход в 2020 году.

В Свердловской области граждане, которые зарегистрировались в качестве плательщиков НПД, получат по 5000 рублей. Выплаты в 5 тысяч предусмотрены для лиц, которые получили новый налоговый статус до 1 апреля 2020 года. Как получить компенсацию в Екатеринбурге и области? Нужно зайти на сайт sofp.ru и заполнить заявление в личном кабинете. Руководство области пояснило, что средства начнут поступать на счета граждан после майских праздников.

Одна из самых больших выплат в Ямало-Ненецком автономном округе (ЯНАО) — граждане, зарегистрированные в качестве самозанятых до 1 апреля, получат по 30000 рублей. Подать документы на материальную помощь можно онлайн на сайте сохранибизнес89.рф. Как и в других регионах есть ограничения, средства не получат:

- индивидуальные предприниматели (у них свои меры поддержки от региона);

- лица, работающие по трудовому договору;

- граждане, сдающие недвижимость в аренду.

Глава Татарстана обратился к правительству с просьбой включить самозанятых и ИП в список на получение помощи от центров занятости. Р. Минниханов предложил оказывать материальную помощь самостоятельным работникам в связи с коронавирусом, которые хотя бы раз оплатили налог на профдоход.

Жители Нижегородской области, вставшие на учет в приложении «Мой налог» или через банковский сервис до 13 марта, смогут рассчитывать на выплаты в размере 13,9 тысяч рублей в месяц. Условие получения денег в том, что гражданин должен выполнять социально значимые работы не менее 4 часов в день. Обратиться за помощью можно в нижегородский Центр поддержки предпринимателей.

В Москве самозанятые наравне с другими безработными гражданами могут обратиться в центры занятости, но для этого им нужно сняться с учета в качестве плательщика НПД. Если в текущем году человек отработал более 60 календарных дней и не попадает под ряд ограничений по выплате пособия по безработице, он может получать выплаты в размере 19500 рублей. Повышенные выплаты осуществляются с апреля по июнь 2020 года. Дополнительная материальная помощь не предусмотрена.

Информации о других региональных выплатах пока нет, получат ли самозанятые деньги в Краснодаре, Ростове, Омске, Новосибирске, Иркутске и других российских городах пока не понятно.

Выгоды перехода

Переход на новый налоговый режим выгоден, если гражданин работает с компанией-заказчиком по гражданско-правовому договору. Клиент (заказчик) — налоговый агент, он удерживает НДФЛ и платит страховые взносы. А при переходе на новый налоговый режим самозанятый, зарегистрировавшись в специальном приложении, выдает клиенту чек — это полноценный документ, подтверждающий расходы компании, он освобождает ее от обязанностей налогового агента и плательщика страховых взносов. Заказчик уже не платит никаких взносов, а самозанятый платит 4% или 6% с полученного дохода вместо 13% (датой получения дохода считается день, когда пришли деньги). Так можно делать при условии, что с этим клиентом в течение двух лет до перехода на новый налоговый режим у самозанятого не было трудового договора.

О пенсии самозанятым придется беспокоиться самостоятельно. Для самозанятых, в отличие от индивидуальных предпринимателей, не предусмотрено обязательных пенсионных взносов. Отпускных тоже никто не выплатит и больничный не покроет. Впрочем, по гражданско-правовому договору отпускные и больничный тоже не оплачиваются. «В сумму налога уже включены взносы на медицинское страхование. Платить дополнительные взносы в пенсионный фонд самозанятый может по своему желанию», — пояснили в ФНС.

Зато можно совмещать работу по трудовому договору и самозанятость, чтобы снизить налоговое бремя по другим источникам доходов, например, от сдачи квартиры в аренду.

Еще один важный нюанс в том, что новый налоговый режим не предусматривает налоговых вычетов. А при продаже любых личных вещей, квартиры или машины самозанятым придется заплатить НДФЛ — 13%.

Впрочем, и у самозанятых сохраняется право на налоговый вычет по сроку владения и сумме расходов на покупку квартиры. Если продать ее через 5 или 10 лет, можно не платить налог. А вот у индивидуальных предпринимателей, извлекающих доход от сдачи недвижимости в аренду и платящих 6% с доходов, права на вычет при продаже квартиры нет. Им придется заплатить 6% со всей суммы дохода.

Когда и на каких основаниях открываются больничные

Больничный открывается сразу же по факту обращения человека за медицинской помощью, то есть в день его визита к врачу (никак не «задним» числом). Он оформляется при:

- болезни, делающей невозможным выполнение обязанностей;

- травме (как производственной, так и полученной вне производственного процесса);

- наступлении беременности;

- возникшей у женщины острой необходимости прерывать беременность или проходить процедуру ЭКО;

- карантине, объявленном в учреждении, посещаемом недееспособным ближайшим родственником (например, при карантине в детском саду или в школе, куда ходит ребёнок);

- уходе за больными родными;

- протезировании;

- прохождении санаторного или курортного лечения, назначенного врачом.

Заполнение листа осуществляется в мед. учреждении, куда человек обратился. Часть заполненного бланка остаётся там же для отчётности (на ней ставит свою роспись больной). Другую часть врач выдаёт на руки пациенту, чтобы тот передал её работодателю. По месту работы лист нетрудоспособности оформляется полноценно, после чего сотруднику перечисляется пособие.

Полезная информация! В 2020 году сотрудник может предоставить по месту работы лист нетрудоспособности в электронном формате.

Выплаты по карантину

Проще всего вопрос решается с теми, кто официально заключил трудовой договор. Согласно , такие работники считаются временно нетрудоспособными, и им официально выписывается больничный. Выплаты производятся из средств ФСС РФ, их размер составляет:

- Если стаж 8 и более лет – 100% от средней зарплаты за месяц.

- Если стаж от 5 до 8 лет – 80%.

- Если стаж меньше 5 лет – 60%.

В зачёт идёт то время, что за работника производились отчисления в ФСС.

Также потребуются следующие документы:

- Скан загранпаспорта – страницы с фотографией и именем, а также страницы с отметкой о пересечении границы.

- Электронный билет или скан обычного билета.

- Документы лиц, постоянно проживающих с потенциально заразившимся. Потребуются как минимум их паспорта, а также документы, подтверждающие совместное проживание (свидетельство о рождении, свидетельство о браке, выписка из домовой книги и т. д.).

Оплата больничного листа в 2020 году

Больничный лист по беременности и родам: берется ли подоходный налог (НДФЛ) и начисляются ли взносы

Еще одной причиной, по которой выдается больничный лист, может стать беременность сотрудницы и, соответственно, рождение малыша. Выписывается он медучреждением при уходе сотрудницы в декретный отпуск. Она, в свою очередь, должна представить его в бухгалтерию предприятия, где должно быть рассчитано соответствующее пособие. Расчет конкретно этого пособия, как и пособия по ВНиМ, происходит на основании данных о заработке и отработанном времени за последние два календарных года.

ВАЖНО! На величину пособия по БиР стаж сотрудницы не влияет. В 2019 году налогообложение больничных листов, выданных по случаю предстоящих родов, изменений не претерпело: оно, как и прежде, несколько отличается от налогообложения общих больничных

Разница — в отсутствии необходимости исчислять и удерживать НДФЛ. Дело в том, что пособие по беременности и родам прямо поименовано в перечне доходов, не подлежащих обложению этим налогом (п. 1 ст. 217 НК РФ)

В 2019 году налогообложение больничных листов, выданных по случаю предстоящих родов, изменений не претерпело: оно, как и прежде, несколько отличается от налогообложения общих больничных. Разница — в отсутствии необходимости исчислять и удерживать НДФЛ. Дело в том, что пособие по беременности и родам прямо поименовано в перечне доходов, не подлежащих обложению этим налогом (п. 1 ст. 217 НК РФ).

НДФЛ не будет рассчитываться и удерживаться с других сопутствующих материнству выплат:

Абсолютно все пособия, связанные с материнством, выдаются за счет средств Фонда социального страхования и объектом обложения страховых взносов не являются.

Выплаты самозанятым в связи с коронавирусом

В начале развития эпидемии никакая помощь самозанятым от государства не предусматривалась. Какие-либо субсидии, дотации или льготы не были назначены. Вследствие у граждан, которые исправно платили налог, работали в открытую и ничего не скрывали от государства, появились вопросы: “Кто оплатит самозанятым карантин?! Как получить материальную помощь и куда обращаться?”. В итоге власти прислушались к плательщикам налога на профдоход и приняли меры поддержки самозанятых в связи с коронавирусом.

Важно! В мае 2020 года Президент В.В. Путин в своем обращении пояснил какие выплаты положены самозанятым в период самоизоляции:

- Компенсационная выплата — вернут налог (НПД), уплаченный в 2019 году.

- Единовременная выплата в виде 1 МРОТ в виде налогового капитала.

Напомним, что самозанятые платят 4% или 6% от своего дохода. Также граждане получали при регистрации “приветственный налоговый бонус” в размере 10 000 рублей, за счет чего ставка сокращалась до 3% и 4% соответственно. Разница покрывалась за счет этого налогового вычета.

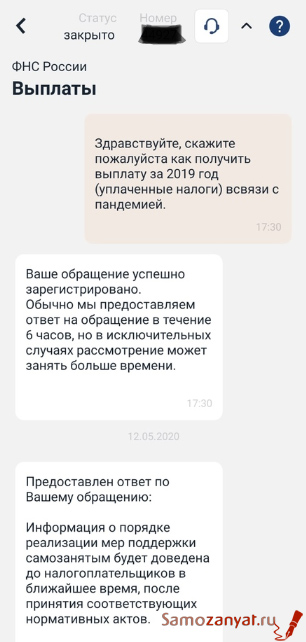

Главный вопрос, который сейчас волнует плательщиков НПД — как получить эту компенсацию? В каком виде будет возвращен налог за 2019 года, кто его заплатит и когда это будет сделано? Точных данных пока нет. На запросы граждан налоговая служба дает такой ответ.

Видимо, пока не будут разработаны соответствующие нормативные документы, на мат. помощь в период пандемии рассчитывать не стоит, придется подождать.

Как еще помогут? Будет перечислено пособие для самозанятых граждан в условиях карантина, но не “живыми” деньгами, а налоговым капиталом.

Помощь предусмотрена в размере 1 МРОТ (сейчас 12130 рублей). Эти деньги нельзя потратить на свои нужны, но ими можно будет компенсировать начисленный в будущем налог.

Например, вы сдаете квартиру семейной паре (физлица) и получаете ежемесячно 15000 рублей. Налог составит 600 рублей (4%). С июня по декабрь общий размер налога составил бы 4200 рублей — его можно будет погасить за счет дотации.

Будьте внимательны, это не означает отмену налога, просто погашаться он будет за счет “налогового капитала”. Если не указывать полученные доходы, не формировать чеки и не платить налог будет штраф.

Никаких преимуществ

Программы для самозанятых впервые появились в 1970-1980 годах в странах Европы и США. Они предусматривали господдержку для безработных, которые жили на социальные пособия. В частности, США разработали нацпроекты, направленные на вовлечение безработных граждан в самозанятость путем предоставления кредитов на выгодных условиях, различных грантов и льгот.

В России статус самозанятости никаких преимуществ не предполагает. Да и ориентирован закон скорее не на безработных, а на граждан вне поля зрения налоговых органов — репетиторов, сиделок, а также таксистов, дизайнеров, блогеров, которые до 2019 года не состояли на учете в ФНС.

Банки пока не готовы рассматривать таких заемщиков наравне с официально трудоустроенными гражданами, так как спрогнозировать их платежеспособность в перспективе на несколько лет невозможно.

«Учет в налоговой службе предполагает легальное поле деятельности заемщика, что повышает вероятность одобрения по кредиту. Очень часто оказывается так, что доход самозанятого гражданина соответствует всем требованиям и условиям банка для оформления потребительского кредита и даже ипотеки. Однако любому кредитору необходимо оценить стабильность денежных поступлений заемщика, поэтому для категории самозанятых граждан все риски будут заложены в процентную ставку кредита», — предположил Александр Хайкинсон, директор петербургского департамента малого и среднего бизнеса ПАО «Промсвязьбанк».

Инна Нижегородова

Какие больничные облагаются страховыми взносами в 2019 году

Но обязанность его начисления касается выплат по больничным листам и иных аналогичных выплат. Ставка НДФЛ для пособий по болезни определяется согласно законодательству.

Начисляются ли налоги на больничный лист за счет работодателя? Для ответа на заданный вопрос первостепенно следует понимать, каким образом начисляются данные пособия, и кто их платит. Законодательством для возникшего случая установлены п. 2,6 ст. 12 ФЗ № 165.

При оплате больничного в РФ действует следующее правило: первые три дня отсутствия на работе по болезни оплачивает предприятие, все остальные – ФСС. Могут возникнуть сомнения, удерживают ли НДФЛ с больничного, полученного из этого Фонда.

Мнение эксперта

Лебедев Сергей Федорович

Юрист-практик с 7-летним опытом. Специализация — гражданское право. Большой опыт в защите в суде.

Выше уже было сказано, что средства, выдаваемые в рамках оплаты листов нетрудоспособности, не содержатся в перечне необлагаемых налогом пособий.

В том случае, если сотрудник организации заболел, то работодатель обязан выплатить пособия, которые начисляются за больничный период, согласно статье 183 ТК РФ. Данные пособия должны быть рассчитаны в течение 10 дней, начиная со дня предоставления работодателю больничного листа, а начислены в период выплаты заработной платы.

Однако речь идет исключительно о самом пособии. На предприятии могут установить дополнительные доплаты к пособию. Таковые в 217-й статье не отражены. Продление. По умолчанию в строке стоит нет. Если больничный лист является продолжение выбираем нужный номер больничного лист из раскрывающегося списка. Укажите данные из листа нетрудоспособности.

Оплата по больничному листу, за исключением пособия по беременности и родам, облагается НДФЛ независимо от источника его уплаты (за счет средств ФСС или средств работодателя). НДФЛ с пособия по больничному листу должен удерживаться при выплате и перечисляться в бюджет не позднее последнего числа месяца, в котором была произведена выплата пособия.