Образец платежного поручения при УСН (доходы) в 2019 году

Предыдущая статья: Расчет УСН

ИП на УСН должны регулярно оплачивать авансовые взносы в бюджет государства. Но в отличие от крупных компаний со статусом юрлиц, которые часто готовят отчеты и прекрасно знают, как провести все расчеты, когда и как сдать документацию, предпринимателю не так просто сформировать даже платежное поручение.

Что же стоит знать, чтобы облегчить себе задачу? Какие реквизиты вписать в бланк платежного поручения УСН (доходы) в 2019 году?

Когда используется платежное поручение при УСН, что собой представляет? Рассмотрим основные законы, на которые стоит ориентироваться при оформлении бланка.

Под понятием «платежное поручение» понимают форму безналичного расчета, которая представляет собой распоряжение вкладчиков счетов (плательщиков) своему банковскому учреждению о перечислении сумм на счета покупателей.

При этом счет может быть открыт в любом банке. Если лицо не имеет счета в банке (ст. 863 п. 2 ГК), то будут применяться такие же правила, как и к владельцу счета.

При расчете платежным поручением банковское учреждение должно перечислять средства плательщика на счет того лица, которое указано в реквизитах.

Оплата должна осуществляться в срок, который регламентирован законодательными актами, если иные сроки не прописаны в договоре.

Выделяют срочный и долгосрочный вид платежного поручения. Срочное применимо в таком случае:

- при перечислении авансовых сумм (до поставки продукции, работ);

- перечисления после того, как товар отгружен;

- частичная оплата при проведении крупной сделки.

Оплата поручения может осуществляться в полной мере или частично, если средства на счетах плательщика отсутствуют (при этом ставится специальная отметка в документе).

Поручения оформляются в электронном формате или распечатываются на бумаге.

Согласно п. 1.15 Положения Центрального Банка России, по заявлению физических лиц формируется документация на перечисление денег банками время от времени (при долгосрочном поручении)

Зачастую платежное поручение готовят в 4 экземплярах:

Поручение может быть принято даже в том случае, если у плательщика нет средств на счету. Исполняется только после появления денег.

Назначение документа

Платежное поручение используется для перевода средств на счета получателей:

- за продукцию, что поставляется, предоставленные услуги – предварительной оплатой или периодическими перечислениями;

- в бюджет любого уровня и во внебюджетный фонд;

- при возврате кредита, депозита или уплате процентов по нему;

- в других случаях, описанных в нормативных актах.

Бланк поручения, который используется при оформлении – форма 0401060.

Применение при упрощенке

Предприятия, работающие на упрощенном режиме налогообложения, обязаны каждый квартал (до 25 числа следующего месяца после отчетного периода) уплачивать авансы по налогам.

Если платежи авансового характера осуществляются через банк, то используется платежное поручение. В бланке будут содержаться такие данные:

- Название платежного бланка.

- Код ОКУД.

- Назначение перечисления.

- Информация о плательщике.

- Название банка, его расположение, БИК, корреспондентский счет, субсчет.

- Данные о получателе денег.

- Размер перечисления.

- Очередность перечисления.

- Операция, что проводится.

Заполнять поручение нужно согласно требованиям, описанным в законодательстве. В противном случае банки отказываются производить платежи.

Оформлять документ можно с помощью специальной программы. ИП имеют возможность оплатить авансы средствами в натуральном выражении.

Как ИП на УСН 6% уменьшить налог на страховые взносы

Сумма налога для ИП на УСН 6% составит (937 000 * 6%) 56 220 рублей. Кроме того, предприниматель должен платить за себя страховые взносы. Расчёт страховых взносов в 2020 году для УСН производится так: минимальный фиксированный взнос в размере 36 238 рублей плюс дополнительный взнос (1% от суммы дохода свыше 300 000 рублей) 6 370 рублей, всего 42 608 рублей.

- За первый квартал: 135 000 * 6% = 8 100 минус уплаченные взносы 8 000, к оплате остаётся 100 руб.

- За полугодие рассчитанный платеж составит 418 000 * 6% = 25 080 р. Отнимаем взносы, уплаченные за полугодие, и уплаченный аванс за первый квартал: 25 080 – 18 000 – 100 = 6 980 руб. останется доплатить в бюджет.

- За девять месяцев рассчитанный налог составит 614 000 * 6% = 36 840 р. Уменьшаем на уплаченные взносы и авансы: 36 840 – 27 000 – 100 – 6 980 = 2 760 руб. Перечислить их надо успеть до 25-го октября.

- По итогам года считаем, сколько предпринимателю надо доплатить до 30 апреля: 937 000 * 6% = 56 220 — 42 608 — 100 — 6980 — 2760 = 3 772 руб.

08 Фев 2019

juristsib

1054

Платежи Ип В 2019 Году Усн 6 Платежка

Хотя отчетность ИП на УСН сдают в налоговую один раз по итогам года, платежи необходимо делать авансом по результатам каждого квартала.

И в нашей сегодняшней публикации мы раскроем такую важнейшую тему, как сроки оплаты налога УСН в 2019 году.

Вопросы связанные с уплатой, расчетом налогов и многие другие, бизнесмены уже давно привыкли решать в этом сервисе. Он позволяет минимизировать риски и экономить время.

Таким образом, ни в коем случае не используйте реквизиты из старых платежек и квитанций за прошлые годы.

Да и вообще, не используйте старые шаблоны при оплате налогов и взносов, так как могут измениться КБК, реквизиты ИФНС… И еще один важный момент: Обратите внимание, что если у вас открыт счет ИП в банке, то настойчиво рекомендуется платить взносы (и налоги) только с него. Дело в том, что банки, начиная с 2019 года, и этот момент контролируют

И если у вас открыт счет в банке для ИП, то обязательно платите все налоги и взносы только со счета ИП, а не наличными. А что если обязательные взносы будут больше, чем квартальный аванс по УСН? Действительно, часто бывают такие ситуации.

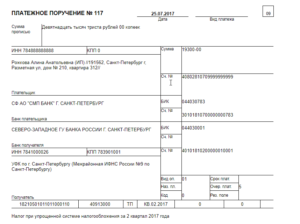

Как заполнить квитанцию на оплату налога по УСН для ИП в 2019 году?

Добрый день, уважаемые ИП!

Предположим, что некий ИП хочет заплатить аванс по УСН 6% за какой-либо квартал 2019 года наличными, через “СберБанк”.

Где взять квитанцию?

Разумеется, если Вы используете программу бухгалтерского учета (например, “1С”), то делается это нажатием двух-трех кнопок. А как быть, если нет такой программы?

Тогда можно воспользоваться сервисом формирования квитанций от самой Налоговой Службы РФ (ФНС).

Но обратите внимание, что если у вас открыт счет ИП в банке, то настойчиво рекомендуется платить налоги (и взносы) только с него. Дело в том, что банки, начиная с 2017 года, и этот момент контролируют

И если у вас открыт счет в банке для ИП, то обязательно платите все налоги и взносы только со счета ИП, а не наличными.

Как сформировать квитанцию для оплаты аванса по УСН?

https://service.nalog.ru/payment/payment.html

Даем согласие на обработку персональных данных и нажимаем на кнопку “Продолжить”:

И попадаем на следующий экран:

Указываем здесь, что платит ИП при помощи платежного документа (то есть, при помощи квитанции). И жмем кнопку “Далее” и переходим на следующий экран.

Вводим код своей ИФНС + ОКТМО

В поле “Код ИФНС” вводим код своей налоговой инспекции. Пусть наш ИП живет в гор. Иваново, код его налоговой инспекции 3702 , а код ОКТМО 24701000 (см. скриншот ниже).

Разумеется, Вы введете код своей налоговой инспекции и свой ОКТМО. Если не знаете их, то можете уточнить в своей налоговой инспекции.

Ставите галочку напротив надписи “Определить по адресу” и вводите свой адрес по прописке. Но, все-таки, рекомендую еще раз сверить эти данные со своей налоговой инспекцией, если не до конца уверены. Ну, а опытные ИП и так наизусть знают код своей ИФНС + ОКТМО =)

Причем, обратите внимание на два переключателя:

- ИФНС и ОКТМО находятся в одном регионе

- ИФНС и ОКТМО находятся в разных регионах

Пусть в нашем примере они находятся в одном регионе, поэтому была выбрана такая настройка:

Если сомневаетесь, что выбрать, то лучше уточните в своей налоговой инспекции. Дело в том, что действительно, иногда налоговая инспекция может находиться в другом регионе, нежели ОКТМО. Такое бывает, когда одна налоговая инспекция ставит на учет предпринимателей из нескольких регионов РФ. Например, из отдаленных поселков и небольших поселений.

А еще лучше использовать программы и сервисы для ведения бухгалтерского/налогового учета ИП. Эти квитанции автоматически формируются в них за несколько кликов.

А мы жмем кнопку “Далее”…

Нам нужно прописать вот этот КБК: 18210501011011000110 (обратите внимание, что КБК нужно вводить в сервисе без пробелов). Снова жмем кнопку “Далее”

Снова жмем кнопку “Далее”

- Указываем, что платеж производит ИП (код статуса лица “09”);

- Основание ТП (платежи текущего года);

- КВ (квартальные платежи);

- Указываем нужный Вам квартал и 2019 год. В нашем примере производится платеж за первый квартал 2019 года;

- Указываем сумму платежа. Я, для примера, указал 1000 рублей. Понятно, что у Вас может быть другая сумма.

И снова жмем на кнопку “Далее”

Далее прописываем свои данные:

- ФИО

- ИНН

- Адрес по прописке (так как именно к нему “привязана” ваша налоговая инспекция)

Обращаю внимание, что нужно платить взносы и налоги от своего имени. https://www.youtube.com/embed/QFPwT_j0i1Y

Жмем кнопку “Далее”

Еще раз все внимательно проверяем и нажимаем на кнопку «Оплатить».

Выбираем “Сформировать квитанцию” и жмем на кнопку “Сформировать платежный документ”

Пример квитанции для оплаты налога по УСН в 2019 году:

Все, наша квитанция на оплату аванса по УСН за первый квартал готова. Далее следует эту квитанцию распечатать и оплатить наличными в “СберБанке”.

Важно: квитанцию с пометкой банка (и чек) об оплате необходимо сохранить. Ее может потребовать налоговая при возможной проверке

P.S. Напомню, что сервис можно найти по этой ссылке: https://service.nalog.ru/tax.do

5 дополнительных обязанностей для ИП на УСН 6% без работников в 2019 году

- Как было сказано выше, ИП на «упрощенке» должны вести КУДиР. Сюда предприниматель заносит всю свою прибыль. Если книга заполняется в электронном виде, то в конце года ее нужно распечатать, прошить и пронумеровать страницы. В налоговую ее предоставлять вместе с декларацией не нужно.

- Документы, на основании которых делаются записи в КУДиР и саму книгу, предприниматель обязан хранить не менее 4-х лет. Это могут быть приходные кассовые ордера, выписки с расчетного счета, платежные поручения на перечисление страховых взносов и пр.

- Каждый «упрощенец» должен постоянно отслеживать те показатели, которые попадают под ограничения по применению УСН. Предпринимателю без работников придется следить за размером доходов и остаточной стоимостью основных средств, они не должны быть больше 150 млн. руб. Если в 2019 году произошло превышение, то нужно сообщить в ФНС о потере права работать на «упрощенке».

- Если предприниматель без персонала занимается торговлей (кроме собственной продукции) то, он обязан купить, установить онлайн-кассу и работать только через нее. Те, кто оказывает услуги без работников могут работать без онлайн ККТ.

- И последнее, если ИП решил сменить ставку налога «Доходы» 6% на «Доходы минус расходы» 15%, то он должен подать уведомление в свою налоговую не позднее 31.12.2019 года. А иначе ждать такой возможности придется еще год.

Какие еще вопросы возникают в работе ИП-упрощенца? Ниже топ-вопросов от наших подписчиков.

Интересует образец платежки усн

Какие дополнения внесены Постановлением Правительства РФ от 01.12.2020 № 1459 в перечень регионов, участвующих в реализации пилотного проекта? Должен ли ФСС возместить пособия, выплаченные работодателем – участником пилотного проекта по решению суда? Возможны ли назначение и выплата пособия ФСС, если страхователь не представил больничный лист?

Некоторые компании выплачивают работникам производственные премии с учетом результатов работы за год в целом. А есть фирмы, которые к Новому году выплачивают праздничную премию, никак не связанную с трудовыми достижениями работников. Эти премии в страховой отчетности и НДФЛ-отчетности отражаются по-разному.

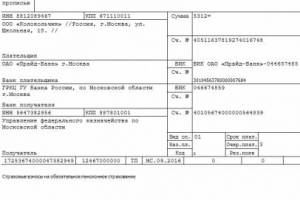

Платежное поручение по пеням в 2019 году: образец

Пропустив срок уплаты налога, компании придется уплачивать пени. Для этого потребуется составить платежное поручение по пеням в 2019 году. Образец, который мы привели для вас, поможет сделать это правильно.

Шаг 1: определяем сумму пеней

Прежде чем составлять платежное поручение по пеням в 2019 году, образец которого представлен ниже, организация должна определить размер пеней.

Если недоимка возникла до 1 октября 2017 года сумму пеней можно вычислить по формуле:

СП = Н х Кд х 1/300 х СР,

где СП – сумма пеней;

Н – сумма неуплаченного вовремя налога;

Кд – количество дней просрочки;

СР – ставка рефинансирования, действующая в период просрочки.

При этом количество дней просрочки считается со дня, следующего за днем, когда налог следовало перечислить в бюджет. И заканчивается днем фактической уплаты недоимки.

Например, компания 6 февраля выплатила зарплату за январь 2017 года. А НДФЛ с нее в размере 25 800 руб. уплатила в бюджет только 27 февраля. Просрочка составляет 20 дней. Так как перечислить налог в бюджет надо было на следующий день после выплаты зарплаты (п. 6 ст. 226 НК РФ).

Ставка рефинансирования в эти дни была 10%. Таким образом, размер пеней составит 172 руб. (25 800 руб. х 20 дн. х 1/300 х 10%).

Посмотрите, какие штрафы и пени за ошибки в строке 120 формы 6-НДФЛ грозят компании.

Шаг 2: заполняем платежное поручение по пеням

Чтобы заполнить платежное поручение по пеням в 2019 году, некоторые реквизиты можно взять из платежки на уплату налога. Одинаковыми будут следующие данные:

- статус плательщика (поле 101);

- наименование организации, ее ИНН и КПП (поля 8, 60 и 102);

- банковские реквизиты организации (поля 10, 9, 11 и 12);

- наименование получателя, его ИНН и КПП (поля 16, 61 и 103);

- банковские реквизиты получателя (поля 13, 14, 15 и 17);

- очередность платежа (поле 21);

- ОКТМО (поле 105).

Теперь расскажем о тех реквизитах, которые отличаются.

КБК (поле 104). КБК для налога и КБК для пеней по этому налогу схожи. Различается только код подвида дохода (14 – 17 разряды КБК). Для налога это 1000, а для пеней – 2100. Например, КБК для уплаты НДФЛ налоговым агентом – 182 101 02010 01 1000 110, а КБК для уплаты пеней по НДФЛ – 182 101 02010 01 2100 110.

Основание платежа (поле 106). Уплачивая налог, фирма поставит в этом поле ТП. При уплате пеней в нем будет одно из следующих значений:

- ЗД – при добровольной уплате пеней;

- ТР – при уплате пеней по требованию ИФНС;

- АП – при уплате пеней по акту проверки.

Налоговый период (поле 107). Уплачивая пени по собственной воле (основание ЗД), в поле 107 указывается 0. Аналогично следует поступить, если пени погашаются по акту проверки (основание АП).

Если же перечисляются пени за какой-то конкретный период, то его следует отразить в поле 107. Так, при уплате пеней за январь 2018 года в поле 107 надо поставить МС.01.2018.

Когда пени перечисляются по требованию ИФНС (основание ТР), в поле 107 вписывается срок из требования.

Номер и дата документа (поля 108 и 109). При самостоятельной уплате пеней в этих полях записываются нули. Если же пени перечисляются в принудительном порядке, то в поле 108 указывается номер требования или решения о привлечении к ответственности. А в поле 109 заносится дата требования или решения о привлечении.

Все что мы сказали выше, касается платежек по налоговым пеням. Платежное поручение по пеням в 2019 году по страховым взносам будет немного иным.

При уплате пеней по взносам в полях 106 «Основание платежа», 107 «Налоговый период», 108 «Номер документа» и 109 «Дата документа» проставляются нули.

Также имейте в виду, что в 2018 году обновили КБК по пеням (и штрафам) на пенсионные страховые взносы, начисленные по доптарифу. Указанные коды разнятся в зависимости от результатов спецоценки условий труда.

Какой КБК указать в платежном поручении по УСН для ИП в 2020 году

Если индивидуальный предприниматель временно приостановил коммерческую деятельность, он может платить меньшую сумму или не платить взносы вообще. Такая возможность появляется в строго определенных законом ситуациях:

Как узнать реквизиты для налоговых платежей

Да, нужно. С 1 июля 2020 года необходимо применять ККТ, но только при расчетах с помощью электронных средств платежа. Например, при оплате через электронные кошельки и онлайн-банк. По новым способам безналичной оплаты действует отсрочка до 1 июля 2020 года. То есть при оплате квитанций и платежных поручений через операциониста в банке ККТ надо будет применять только с 1 июля 2020 года. При определении крайнего срока уплаты аванса по УСН действует правило переноса срока уплаты, если он совпадает с выходным или праздничным днем.

УСН 6 процентов в 2020 для ООО и ИП

- налог в сумме 6% на доходы или 15% на доходы за вычетом расходов;

- отчисления на страхование медицинского характера;

- выплаты на пенсионное обеспечение;

- суммы на исполнение социальных гарантий, например, в связи с травматизмом, несчастными случаями, наступлением временной нетрудоспособности по иным обстоятельствам.

Уходящий 2020 год ознаменовался внесением изменений в налоговое законодательство, которые будут действовать и в рамках 2020 года. Налогоплательщики будут вынуждены платить больше и установить виртуальное кассовое оборудование. Зато порядок предоставления отчетных документов будет заметно упрощен.

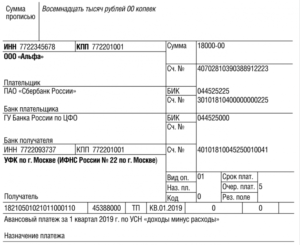

Образец заполнения платежного поручения на уплату УСН

Платежным поручением или платежка документ банку от имени владельца(клиента) расчетного счета: перевести деньги на другой счет(оплатить товар или услугу, заплатить налоги или страховые взносы, перевести деньги на счет ИП или выплата дивиденда учредителя, перевести заработную плату работникам и т.п. всё есть ниже)

Платежное поручение можно сформировать(и отправить через интернет) в интернет-банке(например, сбербанк-онлайн, альфа-клик, клиент банк). Интернет-банк не нужен мелким организациям и ИП т.к. он сложен, дорог и менее безопасен. О нем стоит подумать тем кто делает более 10 переводов в месяц или если банк очень удалён. Также платежки можно сформировать с помощью онлайн-бухгалтерии, например этой.

Где взять платежное поручение бесплатно? Как заполнить платежное поручение? Какие есть виды платежных поручений? Я выложу тут образцы заполнения платежек в Excel для 2016-2017 годов, сделанные с помощью бесплатной программы Бизнес Пак. Это шустрая и простая программа. В ней помимо платежек есть еще куча полезных документов. Рекомендую всем! Особенно полезна для малых организаций и ИП желающих сэкономить. Некоторые дополнительные функции в ней платны, но для платежных поручений она бесплатна.

Как оплатить налог 6 процентов ип 2018 реквизиты налоговой

Минимальный налог при убыточной деятельности «упрощенца» следует перечислять на основной КБК Период ГД 00.0000 или КВ 00.0000 Первый вариант актуален при перечислении денег за год, второй – аванса за квартал ОКТМО В зависимости от места регистрации ИП Код содержится в письме из органов статистики, его можно узнать на сайте ФНС Номер документа 0 Если оплата производится в течение отчетного периода или до установленного законом срока, достаточно ставить в графе ноль. В иных случаях в поручении указывают номер налогового требования Назначение платежа УСН за 0000 год Жестких предписаний относительно этой строки не установлено. Предприниматель должен точно идентифицировать операцию. Оптимальным вариантом будет копирование назначения из квитанции с сайта ФНС Дата документа 0 или 00.00.0000 Оплата аванса по УСН обозначается нулем.

Платежка 6 процентов по усн для ип 2020

Проверить, готовы ли к сдаче годовой отчетности по УСН, вы можете по нашему чек-листу. Образец заполнения платежного поручения В нашей статье можно увидеть образец платежного документа по налогу, оформленного ИП. Скачать образец Платежное поручение, формируемое организацией, имеет такие отличия:

Если предприниматель уже работает на другом налоговом режиме, то переход можно осуществить с 1 января каждого начинающегося года (нужно уведомить налоговую инспекцию о своём решении до конца года). В случае, когда последний рабочий день в том году выпадает на выходной, его переносят наближайший рабочий (в 2020 это было 9 января). Если до 31 декабря уведомление не отправлено, то переход станет возможным только через год. ФНС не присылает ответное уведомление о переводе на УСН, нужно делать запрос самостоятельно, чтобы наверняка убедиться. Точно также можно поменять и объект налогообложения (сменить 6% на 15% и обратно), т.е. с началом нового года. Основной налог УСН и его расчёт Чтобы рассчитать сумму единого налога на УСН по ставке 6%, необходимо вести учёт всех доходов.

Нюансы расчета и признания «вычетов» в виде страховых взносов, уплаченных за себя

1) Индивидуальные предприниматели, не производящие выплаты физическим лицам, уплатившие страховые взносы, исчисленные как 1 % от суммы дохода, превысившего по итогам расчетного периода (календарного года) 300 тыс. рублей, вправе учесть указанные суммы уплаченных страховых взносов при исчислении налога в том налоговом периоде (квартале), в котором произведена их уплата.

- к организации азартных игр;

- к производству и продаже акцизных товаров;

- к нотариальной либо адвокатской деятельности;

- к предоставлению займов под залог имущества (ломбард);

- к организации негосударственных пенсионных фондов;

- к зарегистрированной за рубежом.

Индивидуальные предприниматели могут одновременно использовать ЕНВД и УСН по разным видам деятельности.

В этом случае лимиты по остаточной стоимости и численности определяются как для упрощёнки, а учёт доходов производится отдельно для каждой системы налогообложения.

Новое: КБК для ИП на УСН 6 в 2020 году

Но даже если налог определен правильно, это еще не значит, что все проблемы решены

Важно своевременно перечислить его в бюджет – вовремя передать в банк правильно оформленную платежку. В ней – десятки обязательных реквизитов, в том числе бюджетный код платежа – КБК ИП УСН 2020

Об этом коде и поговорим.

- администратор платежа (с 1 по 3 разряды кода);

- группа поступлений в бюджет (с 4 по 6 разряды кода);

- вид дохода бюджета (с 7 по 11 разряды кода);

- бюджет назначения платежа (с 12 по 13 разряды кода);

- вид перевода (с 14 по 17 разряды кода);

- вид перевода – пополнение бюджета или изъятие из него (с 18 по 20 разряды кода).

Реквизиты оплаты УСН за 3 квартал 2019 (авансовый платеж)

Рассмотрим подробнее, какие реквизиты УСН за 3 квартал 2019 г. нужно указать в платежке на перечисление авансового платежа тем, кто применяет в качестве объекта «доходы» и тем, чей налоговый объект «доходы минус расходы».

Реквизиты: уплата УСН «доходы»

При заполнении полей платежного поручения «упрощенцы», исчисляющие налог из доходов, указывают следующие данные и реквизиты:

Статус налогоплательщика в поле 101 – юрлица указывают «01», ИП – «09».

В поля 63, 103, 14-17 вносят ИНН, КПП, наименование ИФНС, расчетный счет казначейства, наименование и БИК банка

Обратите внимание, что при неправильном указании наименования банка и номера счета получателя перечисленная налоговая сумма считается неуплаченной (пп. 4 п

4 ст. 45 НК РФ).

«Вид операции» (поле 18) обозначают кодом «01».

«Очередность платежа» (поле 21) – «5».

Значение в поле 22 «Код» при отсутствии требования от ИФНС – «0». Если платеж осуществляется по требованию, указывается приведенный в нем код УИН.

Поле 104 предназначено для КБК. При УСН «доходы» реквизиты КБК при уплате единого налога или авансового платежа следующие: 182 1 05 01011 01 1000 110.

Код ОКТМО отражается в поле 105.

При уплате аванса за 9 месяцев 2019 г. в поле 106 указывается вид платежа – «ТП» (текущий платеж). Если же перечисляется задолженность, указывается аббревиатура «ЗД».

Период, за который уплачивается аванс, указывается в поле 107: «КВ.03.2019», что означает уплату за отчетный период 9 месяцев 2019г.

В полях 108 и 109 ставится «0», если отсутствует требование ИФНС. Если оно есть, указывают его номер, а в поле 109 – его дату.

В «Назначении платежа» (поле 24) отражается, какой именно платеж производится, например: «Авансовый платеж за 9 месяцев 2019 г. по единому налогу при УСН, объект «доходы»».

Реквизиты УСН «доходы минус расходы»

Для плательщиков, применяющих объект налогообложения «доходы минус расходы», заполнение полей платежки на уплату аванса будет аналогичным, за исключением следующих реквизитов:

-

В поле 104 указывается КБК, предназначенный для уплаты налога (в т. ч. минимального) и авансовых платежей при УСН «доходы минус расходы»: 182 1 05 01021 01 1000 110.

-

В поле 24 «Назначение платежа» указывается: «Авансовый платеж за 9 месяцев 2019 г. по единому налогу при УСН, объект «доходы, уменьшенные на величину расходов»».

В остальном заполнение платежки для обоих налоговых объектов совпадает.

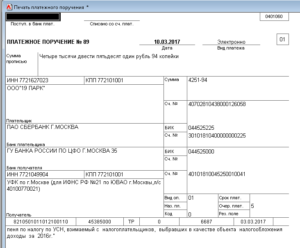

Образец платежного поручения на упрощенке

В платежке, которая заполняется при внесении средств в налоговый бюджет, есть поле 104, предназначенное для указания бюджетного кода. Формуляр регламентирован Положением Банка России № 383-П от 19.06.2012 (11.10.2018). В обновленном бланке платежки поле «КБК» изменилось на «Вид платежа», теперь коды указываются в этой ячейке.

Правильное заполнение бланка гарантирует своевременное перечисление денег на нужный счет. Чтобы не ошибиться при заполнении, рекомендовано изучить образец:

Заполняя платежное поручение, следует внимательно оформлять каждую ячейку. Если неверно указать бюджетные шифры, то даже при других верных показателях платеж за операцию не пройдет. Например, бизнесмен оплачивает штраф, а указал шифр по процентам. В этом случае средства поступят в налоговый бюджет, но автоматически не по тому счету, и за предпринимателем будет числиться долг. За неуплату долга налоговики наказывают начислением пени.

Новое про КБК УСН доходы 2020: таблица для ООО и ИП

Поскольку минимальный налог уплачивается только по итогам года, то в поле 107 всегда должно стоять значение КВ.04.2020; для авансовых платежей используйте значение того квартала, за который осуществляется платеж.

Платежки при УСН «доходы» в 2020: образец заполнения

Такой порядок установлен статьей 346.19 и пунктом 7 статьи 346.21 НК. Бывает, что срок уплаты приходится на выходной или нерабочий праздничный день. Тогда единый налог или аванс по нему нужно перечислить в бюджет в ближайший рабочий день (п.

Организация применяет УСН с объектом доходы и платит налог по ставке 6%. Доходы за 9 месяцев 2020 года составили 5 800 000 руб. За этот же период фирма уплатила страховые взносы в сумме 256 000 руб. Все взносы перечислены в пределах начисленных. Больничные пособия в 2020 году не выдавали, торговый сбор не перечисляли.

КБК для уплаты УСН

«Упрощенка» – это самая привлекательная налоговая система в малом и среднем бизнесе. Ее популярность объясняется минимальным налоговым бременем, самой несложной среди всех систем процедурой отчетности и ведения учета. Это особенно удобно для индивидуальных предпринимателей. Два варианта этой системы отличаются налоговой ставкой, базой и способом расчета налогов:

ВАЖНАЯ ИНФОРМАЦИЯ! Приятное налоговое новшество, касающееся УСН: ставка 6% на УСН – Доходы, и так самая низкая среди систем налогообложения, с 2020 года может быть снижена до 1% по региональной инициативе. А ставка УСН-15 может превратиться в 5%, если так распорядится региональное законодательство.

Образец п/п УСН «доходы» 2020 для ИП

Для перечисления налоговых платежей нужно заполнить специальные поля поручения. Что нужно указать предпринимателю в платежном документе:

в поле «104» — актуальный КБК для сумм, перечисляемых плательщиками УСН «доходы»:

по налогу — 182 1 05 01011 01 1000 110,

для пени — 182 1 05 01011 01 2100 110,

для штрафов — 182 1 05 01011 01 3000 110;

- в основании платежа (поле «106») проставляется код «ТП», если уплата производится по сроку, «ЗД» — при добровольном погашении задолженности после установленной даты; «ТР» в случае оплаты по требованию из ИФНС, «АП» — при внесении доначисленной суммы по акту проверки;

- в поле «107» — период, за который перечисляется сумма, например, КВ.01.2020 (за 1 квартал 2020)или ГД.00.2020 (налог за 2020 год);

- поля «108» и «109» (номер и дата документа) заполняются, если оплата происходит по требованию налоговиков; в них указываются данные документа ИФНС.

Заключение

В 2019 году назначение платежа УСН доходы минус расходы 2018 заполняется аналогичным образом согласно распоряжению прошедшего года. Нужно тщательно следить за каждой графой заполняемого шаблона. Если ошибочно заполнена хоть одна графа, то образец будет считаться недействительным. Это повлечет за собой вторичное проведение либо просрочку платежа. Тогда придется платить штрафные санкции, от чего пострадает ваш бюджет. Незначительные погрешности можно исправить, подав заявку в налоговую службу. Она не требует никаких санкций и налог на нее не распространяется.

Чтобы избежать лишних проблем, необходимо своевременно и правильно заполнять все необходимые документы. Если возникли какие-либо проблемы, касающиеся налогов, лучше сразу обратиться в соответствующие инстанции, и согласовать все вопросы по усн с объектом налогообложения.