Поручение на уплату

Перевод денег в рамках платежной системы Российской Федерации сопровождают специально составленным документом. Обычно это платежное поручение. Банком России для целей заполнения реквизитов такого бланка введено поле, названное «Вид оп.» – вид операции. В чем смысл и назначение данного поля? Какое из необходимых значений необходимо вписать в него на бланке платежного поручения в 2020 году?

Статья 31 Федерального закона от 02 декабря 1990 года № 395-1 «О банках и банковской деятельности» сообщает плательщикам, что расчеты через кредитные организации должны проводиться на основании форм и стандартов, установленных Банком России.

В частности, в ней оговорена прямая обязанность банка перечислить деньги клиента. И, получив необходимый платежный документ, зачислить их на соответствующий счет в течение 1 рабочего дня (если нет других оговоренных законодательством сроков).

Если кредитная организация не выполнит этого требования или спишет деньги со счета по ошибке, ей предстоит:

- вернуть средства назад;

- выплатить проценты согласно ставке рефинансирования.

Правила заполнения формы платежного поручения, а также особенности его реквизитов, оговорены правилами, по которым в России происходят переводы денег. Эти Правила утверждены Центробанком 19 июня 2012 года за номером 383-П.

Каждый реквизит в платежном поручении важен и влияет:

- на правильную идентификацию платежа финансовой организацией;

- точное исполнение решения плательщика на перевод денег.

Когда допущена ошибка при заполнении полей бланка платежки, то деньги:

- Либо уйдут не к тому получателю.

- Либо платеж будет неверно идентифицирован (зависнет).

Упомянутые Правила № 383-П в Приложении 1 к ним дают список всех необходимых реквизитов и их раскрытие, а также что они обозначают.

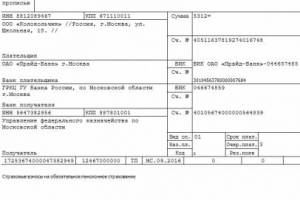

В действующей форме платежки есть реквизиты разного назначения. Среди них – «Вид оп.». Полностью – это вид операции в платежном поручении. Его вписывают в поле № 18 платежного поручения:

Назовём другие основные реквизиты платежки:

| Реквизит | Что включает |

| Информация о плательщике | Название компании или фамилия, имя и отчество физического лица (стр. |

| КПП – код причины постановки (стр. 102) | |

| ИНН (стр. 60) | |

| Данные банка плательщика (стр. 9 – 12) | |

| Данные о получателе денежных средств | Название предприятия или фамилия, имя и отчество физлица (стр. 16) |

| КПП (стр. 103) | |

| ИНН (стр. 61) | |

| Данные банка получателя (стр. 13,14,15 и 17) | |

| Информация о самом платеже | Сумму только в отечественной валюте вписывают в строки 6 и 7 |

| КБК при осуществлении платежей в бюджетную систему (стр. 104) | |

| Цель денежного перечисления (стр. 24) |

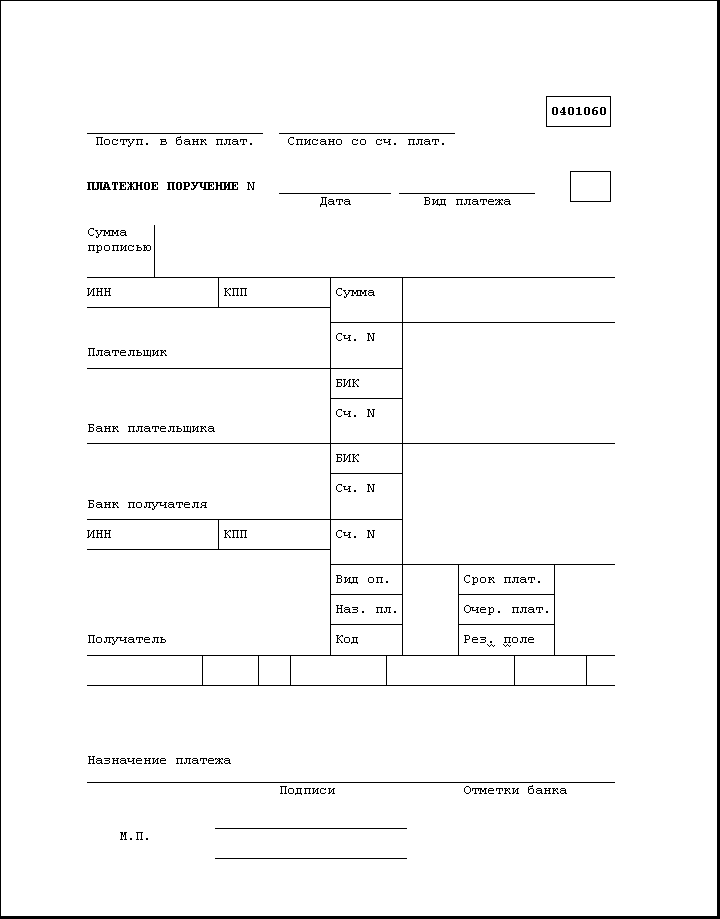

Платежное поручение банку: реквизиты и правила заполнения

Реквизиты платежного поручения — информация, которая отражается в документе. При этом параметры и требования к указанию данных прописаны в соответствующих актах и нормах Минфина РФ. Если в готовой бумаге отсутствуют какие-либо данные, это влечет за собой сбой в проведении транзакции, а впоследствии, возможно, ответственность клиента перед ФНС.

Как правило, реквизиты платежного поручения подразумевают наличие номера на документе, проставляемого в строго определенном месте. Если оформление производится в электронной форме, учитывается максимальное ограничение по числу символов (об этом ниже).

К основным реквизитам, которые находят отражение в платежном поручении банку, стоит отнести:

- Номер по порядку и день, когда документ было составлен. Запрещено указывать цифру «ноль». Иногда порядковое число присваивает банк. Что касается даты, указывается день оформления документа в формате «День. Месяц. Год». Иные варианты отражения запрещены.

- Вид платежа. Это поле разрешается не заполнять, но оно определяет главные приоритеты для плательщика и команду для банковского учреждения. Здесь возможно указание:

- Почтой.

- Срочно.

- Телеграфом.

Когда платежное поручение клиента заполняется в электронной форме (на ПК), параметр проставляется автоматически.

- Сумма. Этот показатель прописывается в двух форматах — обязательно прописью и в цифрах. Но снова-таки, при заполнении документа в онлайн-режиме вариант прописью уже не нужен. В случае указания цифры копейки прописываются только при их наличии.

- Данные о плательщике. Здесь все зависит от типа клиента. Если это компания, должно быть наименование (полное и в сокращении). Если ИП — ФИО и правовой статус. Когда отправитель, физлицо, достаточно ФИО. Кроме того, прописывается непосредственно номер расчетного счета.

- Банк плательщика и БИК (последний несложно найти в специальном справочнике). При этом идентификационный код кредитной организации указывается по отношению к отправителю и получателю.

- Корсчет банка (плательщика и отправителя).

- Данные получателя (ФИО и номер аккаунта).

- Вид, сроки и очередность проведения платежа.

- Назначение транзакции, печать и подписки.

- Отметки кредитной организации.

- Прочие данные.

Платежное поручение клиента может содержать данные о кредитной организации-респонденте, а также информацию по оплате комиссий и прочих расходов.

Платежное требование: правила заполнения

Чтобы условия документа были выполнены, важно правильно заполнить платежное требование, использовать за основу бланк и примеры оформления. Кроме того, стоит учесть форму заполнения, в которой указаны следующие данные:.

- Реквизиты.

- Дата и номер соглашения.

- Условия совершения платежей.

- Период действия акцепта.

- Номер договора о поставке товара.

- Вариант передачи.

Важно, чтобы платежное требование было заполнено с максимальной точностью, без ошибок и исправлений. При этом полный пакет обслуживающих бумаг должен быть предъявлен в банковское учреждение в течение десяти суток (отсчет начинается со дня оформления)

Как только бланк платежного требования подготовлен, можно приступать к заполнению. Здесь порядок следующий:

- В средней части вверху пишется название документа. В данном случае это «Платежное требование». Далее прописывается дата создания документа и его номер.

- В таблицу вносятся условия совершения платежа. При этом должен прописываться вариант расчета платежным требованием (с согласием владельца счета или без такового). В одной из колонок указываются сроки, которые выделяются для акцепта.

- Во 2-й строчке пишется сумма выплаты.

- В 3-й строке указываются реквизиты выплачивающей стороны. Здесь же прописывается ИНН, форма собственности и название организации. Во 2-м столбце этой графы стоит указать взыскиваемую сумму и номер р/с куда будут переводиться средства.

- Указывается кредитная организация стороны, которая производит оплату, а также населенный пункт, где находится филиал. Аналогичная информация должна быть приведена и о банке получателе.

- Отмечается назначение операции. Прописывается причина, по которой производится расчеты с помощью платежного требования.

- Снизу указываются даты отправления и получения документов. Если имеются замечания или отметки, они обязательно фиксируются.

- Ставится подпись и печать. Если это требуется, проставляются замечания или дополнения.

Какой ставить тип операции в платежке

Имейте в виду, что в платежном поручении в специально предназначенном для этого поле 18 всегда ставят вид операции «01». Это можно объяснить тем, что есть всего 3 значения для этого поля. И только индекс «01» соответствует именно поручению на уплату. А остальные представлены в таком виде:

- «02» – говорит, что имеет место платежное требование;

- поручение в рамках инкассо – это вид операции «06».

Нельзя путать между собой поле 18 «Вид операции» и поле 5 «Вид платежа». При кажущемся подобии терминов, они имеют действительно разные значения, как их и понимают сотрудники банка.

Поле «Вид платежа» предназначено для значения, которое определяет кредитная организация. Это может быть показатель срочности или формы перевода – почтой, телеграфом или иным способом. Если банк по какой-либо причине не установил значение в данном поле, то его не нужно заполнять.

Еще раз подчеркнём: вид операции в платежном поручении 2020 года с реквизитом строки № 5 не имеет ничего общего. У этих двух полей совершенно разные значения.

Итак, при заполнении платежки всегда необходимо указывать в поле 18 значение «01». Заполнение другим числом станет причиной несоответствия вида проводимой по факту операции данному реквизиту, который сопровождает платеж документа. Чтобы этого не произошло, есть нормативные предписания, которые обязывают помочь клиенту не ошибиться при заполнении платежки и свести риск совершить ошибку к минимуму.

Так, на основании Закона № 161-ФЗ «О национальной платежной системе» сотрудники банка должны проконтролировать правильное заполнение всех реквизитов в платежном поручении клиента. Если проверка выявит ошибки, то перечисление денег произведено не будет. Клиента поставят в известность об этом.

Также см. «Как заполнить поле 104 в платежном поручении».

Что указывать

Минфин России 12 ноября 2013 года издал приказ под номером 107н о введении в практику правил написания данных при оформлении денежных переводов от плательщика в бюджеты.

Пункт 9 Приложения № 2 к Приказу № 107н Минфина определяет, что в поле 108 бланка платежки должно отражать номер соответствующего документа.

Ниже приведены сокращения для поля 108, которые оговорены в законе. По их расшифровкам видно, что показатель поля 108 имеет зависимость от наименования документа, на основании которого происходит перечисление денег в казну.

| ТР | Номер требования ИФНС об уплате налога/сбора/взносов |

| РС | Номер решения о рассрочке |

| ОТ | Номер решения об отсрочке |

| РТ | Номер решения о реструктуризации |

| ПБ | Номер дела или материала, рассмотренного арбитражным судом |

| ПР | Номер решения о приостановлении взыскания |

| АП | Номер решения о привлечении к налоговой ответственности или об отказе в таковом |

| АР | Номер исполнительного документа и возбужденного по нему производства |

| ИН | Номер решения о предоставлении инвестиционного налогового кредита |

| ТЛ | Номер определения АС об удовлетворении заявления о намерении погасить требования к должнику |

ПРИМЕР

Из таблицы видно, что при перечислении транспортного налога поле 108 должно отражать индекс «ТР». Если же имеет место уплата текущих сумм по этому налогу в добровольном порядке, то проставляют «0».

Важно отметить, что в поле 108 вписывают только символьно-числовую часть номера, а сам знак номера «№» исключают. Помните, что указание других кодов, не обозначенных Минфином России, не разрешено!

Помните, что указание других кодов, не обозначенных Минфином России, не разрешено!

Кроме того, необходимо понимать, что графу 108 бланка платежки заполняют только при совершении платежей на основе изданных ИФНС/судом/приставами документов, упомянутых в приказе Минфина № 107н.

Если предприятие добровольно совершает оплату в бюджет государства, в поле 108 вписывают цифру ноль «0». Физическое лицо при уплате в госбюджет России тоже прописывает ноль в графе 108.

Также см. «Расшифровка сокращений кодов основания платежа в платёжном поручении».

Когда заполнение обязательно

Помимо остальных реквизитов, в платёжке необходимо заполнять и поле 108. Причём отправитель денежных средств должен знать, что эта графа обязательна к заполнению, только если происходит оплата в тот или иной бюджет России. На этот важный нюанс указывает п. 4 Приложения № 1 к упомянутому Положению № 383-П.

Если платеж адресован не в государственный бюджет, и сотрудник банка увидит заполненную графу 108, перевод денег адресату произведен не будет по причине ошибки и последующего отказа. Ведь это поле показывает в платежном поручении 2018 года номер налогового документа. Это нельзя не учитывать при заполнении платёжки.

Виды платежей

В зависимости от того, кто совершает платеж, куда и за что переводятся средства, существуют платежи, когда не требуется заполнять «Назначение платежа» и когда без введения сведений платеж не будет совершен.

Не требуется в обязательном порядке вводить данные при следующих операциях:

- Перевод средств со своего счета на свой счет;

- Перевод средств на счет электронного кошелька;

- Оплата за мобильную связь, услуги ЖКХ;

- Погашение задолженности по кредитному договору, оформленному в Сбербанке;

- Оплата налогов;

- Оплата штрафов ГИБДД.

В этих случаях поле остается незаполненным или заполняется на усмотрение плательщика, по согласованию с получателем средств. В любом случае банк не вернет платежку в связи с неверно заполненными данными.

Обязательным заполнение поля является при осуществлении следующих видов платежей:

- Погашение кредита в другом банке. Потребуется указать номер и дату кредитного договора, Ф.И.О. заемщика. Например: Погашение задолженности по кредитному договору, заключенному с Ивановым Иваном Ивановичем №ХХХ от 01.01.2019 г.;

- Межбанковские переводы. Например: Возврат долга, Дарение;

- Платежи государственным органам, организациям;

- Социальные отчисления;

- Расчет за товары и услуги. Например: Оплата за товар по договору №ХХХ от 01.01.2019 года. Оплата за ремонтные работы по договору №ХХХ от 01.01.2019 года и акту приемки №ХХХ от 01.01.2019 г.

Если переводится крупная сумма денежных средств банк может запросить дополнительное подтверждение. Потребуется позвонить по телефону оператору Колл-центра и подтвердить транзакцию.

Коды услуг

При проведении операции по реквизитам получателя средств, плательщик должен в Сбербанк онлайн найти контрагента. Это не всегда удобно, хлопотно и занимает массу времени. В поисковой строке набирается наименование получателя средств, его реквизиты, далее из сформированного списка выбирается нужная компания.

Можно пользоваться шаблонами, которые заложены в систему, но они существуют для ограниченного круга получателей средств: ГИБДД, мобильная связь, ЖКХ и т. д.

Для того, чтобы совершить оплату быстро и просто, плательщик может использовать QR-код. Он расположен на квитанции, представляет собой квадрат со знаками:

Это код быстрого реагирования, позволяющий совершать операцию с максимальным комфортом и быстротой. Использовать код для платежа могут все пользователи, у которых на смартфоне есть камера.

Оплата по QR-коду производится с мобильного приложения Сбербанк онлайн.

Порядок совершения операции:

- Выбрать в главном меню мобильного приложения опцию «Оплата по штрих-коду»;

- Поднести телефон к коду, сканировать изображение.

- На экране мобильного устройства будут отражена информация об операции, сведения о получателе, заполненная квитанция на оплату.

- Ввести необходимые дополнительные сведения, например, при оплате за услуги ЖКХ вводятся показания счетчиков и сумма оплаты;

- Завершить операцию, нажав «Оплатить»;

- Подтвердить ее с помощью кода.

Платежное поручение на физическое лицо

Плательщикам различного юридического статуса зачастую приходится выполнять платежные операции в адрес физлиц. Как правило, такие платежи осуществляются за товар, либо оказанные по договору услуги, поэтому вопрос о том, что указывать в назначении платежа физическому лицу, возникает довольно часто.

Отметим, что стандарт заполнения платежного поручения в адрес физического лица кардинально ничем не отличается, однако есть некоторые нюансы, о которых следует помнить:

в поле 24 платежного поручения необходимо указывать развернутую информацию:

- реквизиты получателя;

- назначение платежа;

- реквизиты Договора (Соглашения) на услуги;

- вид полученных услуг (или товаров);

- дополнительные сведения, включая информацию касательно НДС;

- 103 поле КПП в платежном поручении на платеж физическому лицу не заполняется;

- в платежном поручении для физического лица допускается использование следующих кодов статуса:

- 13 – если физическое лицо является налогоплательщиком и клиентом банка;

- 16 – для субъектов, участвующих в ВЭД;

- 18 – для граждан, выполняющие таможенное перечисление;

- 24 – для физлиц, осуществляющих выплаты в бюджет.

Возможные проблемы

При формировании поручения на оплату у плательщика могут возникать различные проблемы, которые необходимо заранее учитывать, чтобы платеж был своевременно проведен банком. Наиболее популярными являются:

Не помещается текст в графу. Система не даст ввести в поле «Назначение платежа» информацию, превышающую 210 символов. Выходом из положения станет сокращение текста до требуемого размера, допускается уменьшать весь текст, но без потери смысла. Недопустимые символы. Чаще всего недопустимыми символами являются «» или длинное тире. Чтобы система пропустила платеж, потребуется заменить символ на другой или вообще исключить символы при введении информации. Не проходит назначение платежа. Система обычно принимает назначение платежа, даже при наличии ошибок. Поэтому, если не проходит формулировка, значит требуется уточнение (необходимо поставить номер договора, дату и т. д.)

Если плательщик не заполнил поле, которое обязательно к заполнению при формировании платежки, система не позволит ему вводить данные дальше, пока ошибка не будет исправлена.

Когда ошибка обнаруживается после отправки поручения на исполнение, необходимо сразу сообщить в группу поддержки о необходимости отзыва. В личном кабинете можно проверить статус поручения. Если он «В обработке» – отзыв возможен, если его статус «Исполнен», значит платеж совершен и вернуть его невозможно.

Сколько экземпляров платежных поручений нужно оформлять?

Число ПП определятся количеством участников расчета. Одно остается в банке отправителя, второе – у клиента с отметкой о принятии, остальные идут в банк получателей и контрагентам.

Банк обязан принять ПП независимо от того, есть ли деньги на счете клиента. Если денег недостаточно, то ПП исполняется позже, как появятся средства. Если заключен договор об овердрафте по счету, то поручение обрабатывается сразу же.

В случаях, если средств недостаточно, и банк не может провести платеж, то ПП помещается в специальное хранилище поручений, неоплаченных в срок.

ПП имеет период действия – 10 дней.

Подпись электронных документов.

Как было указано выше, платежные поручения могут предоставляться в электронном виде. Чтобы электронное поручение имело законную силу, аналогичную бумажному, к нему применяется электронная подпись. По 63-ФЗ она приравнивается к собственноручной.

Электронные ПП формируются в интернет-банках, когда нужно, например, совершить какой-нибудь платеж, а для удобства пользователей их не нужно подписывать, распечатывать или относить в банк для исполнения.

Электронная подпись представляется собой особый реквизит, которая защищает документ от подделки. Она является итогом преобразовании криптографической информации при помощи закрытого ключа цифровой подписи, которая указывает на владельца сертификата подписи.

Другими словами, это последовательность символов, присоединяемых к документу, которые нельзя изменить или подделать. Эта подпись применяется, когда имеется электронный документооборот, поскольку электронная подпись видна только в электронном виде. Если документ распечатать, что подпись на нем не будет видна. Чтобы подтвердить его действительность, нужно записать на документе реквизиты подписи, что получатель документа смог убедится в его достоверности.

Бесполезно

2

Занятно

Помогло

4

Установление порядка нумерации платежек

Порядок нумерации платежек фиксируется в учетной политике. Не все бухгалтера соглашаются с тем фактом, что такая информация вносится в соответствующий приказ, поскольку она слишком пустячная и не влияет на правильность ведения учета.

Но бывают моменты, когда нумерация корректируется среди финансового года.

Вносить уточнения в положения учетной политики допускается в таких случаях:

- внедряются новые законодательные требования касательно ведения бухучета, вводятся дополнительные федеральные (отраслевые) требования и стандарты;

- предприятие разработало иные методы ведения бухучета, которые улучшают качество отраженной информации.

- условия функционирования компании существенно изменились из-за ее реорганизации или трансформирования направлений работы.

В иных случаях менять порядок нумерации платежек нецелесообразно. До окончания года необходимо придерживаться установленного ранее регламента, а с нового года в положения учетной политики внести один из способов:

- проводить сплошную нумерацию платежек на протяжении нескольких лет (указать, каких или сколько);

- закрепить правило, что их нумерация с нового года должна обновляться.

Второй вариант предпочтительнее. Бухгалтерские программы, которые используются в работе многих предприятий, в начале года обнуляют номера всех документов автоматически.

Ответственность за ошибки и нарушения в нумерации платежных поручений отсутствует. Но будет правильно, если она не хаотичная, а сквозная и нарастающая.

Несоблюдение такого правила опасно тем, что налоговые органы не оставят это без внимания. Хаотичность в нумерации платежек приводит не только к искажению учета документов, но и к ошибочному пропуску операций по переводу денежной массы.

Для недопущения разногласий с проверяющими службами, в компании допускается создание внутреннего документа, в котором все допущенные ошибки и описки фиксируются. К нему прикладываются объяснительные записки работников, занимающихся учетом и составлением платежек.

С помощью платежных поручений компания-плательщик отравляет распоряжение банку перечислить со своего счета указанную сумму получателю. Насколько правильно оформлен этот документ, зависит достоверность в ведении учета. Поэтому все реквизиты платежки, в том числе, и ее номер, должны записываться корректно.