Компенсация за использование личного автомобиля

Нередко работодатель оплачивает не только выполняемую работу, но и компенсирует расходы, возникающие при использовании имущества работника в интересах организации для получения прибыли. Одним из распространенных примеров является использование личного транспорта. Какие требования необходимо выполнить, чтобы такая выплата была признана нетрудовой?

Согласно ст. 164 ТК РФ под компенсациями понимаются денежные выплаты, установленные в целях возмещения работникам затрат, связанных с исполнением ими трудовых или иных обязанностей. Они не входят в систему оплаты труда. В силу ст. 188 ТК РФ, при использовании работником в интересах работодателя личного имущества работнику выплачивается компенсация за использование, износ транспорта, а также возмещаются расходы, связанные с использованием. Размер возмещения расходов обязательно должен быть определен соглашением сторон трудового договора, выраженным в письменной форме (прямо предусмотрен в трудовом договоре или дополнительном соглашении к нему).

Согласно п. 3 ст. 217 освобождаются от обложения НДФЛ все компенсации, связанные с исполнением трудовых обязанностей. Причем ограничений по размеру сумм компенсации не предусмотрено. Компенсация, выплачиваемая работнику за использование личного автомобиля в служебных целях, также не подлежит обложению страховыми взносами в пределах размера, установленного соглашением между организацией и работником, на основании пп. 2 п. 1 ст. 422 НК РФ. Таким образом, указанная компенсация полностью освобождается как от налога, так и от страховых взносов.

Чтобы при налоговых проверках подтвердить, что выплата носила именно компенсационный характер, необходимо осуществить следующие действия:

Разработать внутренние правила выплат компенсаций.

В трудовых договорах прописать размеры компенсаций

Здесь важно установить такой размер компенсации, который был бы сопоставим с оплатой по рыночной цене аналогичных услуг. В противном случае налоговые органы завышенный на их взгляд размер компенсации могут признать частью заработной платы и доначислить налоги и взносы.

Также для исключения претензий со стороны проверяющих работодателю необходимо иметь документы, подтверждающие право собственности сотрудника на используемое имущество, а также его эксплуатацию в интересах организации.

Действующая практика трудовых отношений предусматривает множество различных выплат работникам, часть из которых была рассмотрена в статье. Порядок их обложения налогом на доходы физических лиц и страховыми взносами зависит от характера выплат, а также от документального оформления

Для понимания того, возникает ли налог и взносы, важно обратиться не только к НК РФ, но и к разъясняющим письмам и судебной практике, в которых прописываются нюансы

Ндфл судебные расходы

Скажите пожалуйста какие выплаты подлежат удержанию НДФЛ, от Юр.лица в пользу Физ.лица по Исполнительному листу: 1. сумма за товар 6 294,30руб.; 2.неустойка в сумме 5790,48руб.; 3. компенсация морального вреда в сумме 5000руб.; 4.сумма штрафа 8542,39руб.; 5. расходы на оплату услуг представителя в размере 5000руб.

Отвечает Лилия Габсалямова, эксперт

1.С суммы неустойки и штрафа нужно удержать НДФЛ. Неустойка и штраф обеспечивают исполнение обязательства и выплачиваются независимо от того, получил гражданин убыток или нет (п. 1 ст. 39, п. 1 ст. 330 ГК РФ). Они носят штрафной характер и не преследуют цель компенсировать реальный ущерб.

2. Выплаченная по решению суда сумма возмещения морального вреда, причиненного физическому лицу, является компенсационной выплатой, предусмотренной пунктом 3 статьи 217 НК РФ. Следовательно, эта сумма не облагается НДФЛ.

4.Суммы возврата предоплаты также не облагаются НДФЛ. В данном случае, физлицо получает деньги ранее уплаченные. Выгода отсутствует, происходит возмещение причиненного убытка.

Обоснование

Из рекомендацииАндрея Кизимова, действительного государственного советника РФ 3-го класса, кандидата экономических наук

С каких выплат удерживать НДФЛ

Нужно ли удержать НДФЛ с суммы неустойки (пеней), выплаченной гражданину по решению суда

Да, нужно.*

Объектом налогообложения по НДФЛ является доход, полученный гражданином (п. 1 ст. 209 НК РФ). При этом доходом признается получение экономической выгоды (ст. 41 НК РФ).

Неустойка обеспечивает исполнение обязательства и выплачивается независимо от того, получил гражданин убыток или нет (п. 1 ст. 39, п. 1 ст. 330 ГК РФ). Она носит штрафной характер и не преследует цель компенсировать реальный ущерб.

Поэтому при выплате гражданину неустойки (например, за неисполнение договорных обязательств или за нарушение законодательства о защите прав потребителей) организация должна удержать НДФЛ.

Аналогичные разъяснения содержатся в письме Минфина России от 28 октября 2015 г. № 03-04-07/62079 (доведено до налоговых инспекций письмом ФНС России от 2 ноября 2015 г. № БС-4-11/19082).

Следует отметить, что если выплата производится по решению суда, организация обязана выдать гражданину именно ту сумму, которая указана в этом решении. Это следует из положений пункта 2 статьи 13 Гражданского процессуального кодекса РФ.

Если же в решении суда сумма налога не указана, организация должна выплатить неустойку (пени) в полном объеме и известить налоговую инспекцию о невозможности удержать НДФЛ. Такая же точка зрения отражена в письмах Минфина России от 28 августа 2014 г.

№ 03-04-06/43132, от 21 августа 2014 г. № 03-04-06/41905, ФНС России от 12 января 2015 г. № БС-3-11/14.

Если наряду с неустойкой гражданину возмещают судебные издержки, такая компенсация не облагается НДФЛ (п. 61 ст. 217 НК РФ).

Из статьи журнала «Упрощенка», №5, май 2011

…сумма возмещения морального вреда не облагается НДФЛ, только если она выплачена по решению суда (про обложение НДФЛ)

Выплаченная по решению суда сумма возмещения морального вреда, причиненного физическому лицу, является компенсационной выплатой, предусмотренной пунктом 3 статьи 217 НК РФ. Следовательно, эта сумма не облагается налогом на доходы физических лиц*.

2011 № 20-14/3/024651@.

Из рекомендации

Ольги Красновой, директора Системы Главбух и Системы Госфинансы

Валентины Акимовой, государственного советника налоговой службы РФ III ранга

Кто из граждан должен платить НДФЛ»

Нужно ли заплатить НДФЛ с суммы возмещенных судебных расходов, полученных человеком по решению суда

Нет, не нужно.*

Компенсация судебных расходов освобождена от НДФЛ. Это прямо прописано в пункте 61 статьи 217 Налогового кодекса РФ

Какой суд принял решение выплатить компенсацию – российский или иностранный, не важно (письмо Минфина России от 20 февраля 2017 № 03-04-06/9522)

Судебные расходы состоят из госпошлины и издержек, связанных с рассмотрением дела (п. 1 ст. 88 ГПК РФ).

К судебным издержкам относятся:– суммы выплат свидетелям, экспертам, специалистам и переводчикам;– расходы на оплату услуг переводчика;– расходы на проезд и проживание сторон и третьих лиц, понесенные ими в связи с явкой в суд;– расходы на оплату услуг представителей;– расходы на производство осмотра на месте;– компенсация за фактическую потерю времени;– почтовые расходы, понесенные сторонами;

– другие признанные судом расходы.

Это предусмотрено статьей 94 Гражданского процессуального кодекса РФ.

Покупки, сделанные по инициативе подотчетных лиц

Затронем еще один вид выплат работникам, не образующих у них доходов. Речь пойдет о возмещении расходов, осуществленных по их собственной инициативе в интересах работодателя, без получения задания.

Работник платит за работодателя

Для многих, наверное, знакома ситуация, когда в принтере закончился картридж. Бухгалтер, не теряя времени, оплатил его заправку из собственных средств. Или другой случай, когда водитель оперативно приобрел за свой счет деталь, необходимую для ремонта автомобиля.

В связи с подобными затратами работник также оформляет авансовый отчет, хотя номинально подотчетным лицом он не является. Ведь предварительно денег из кассы на хозяйственные нужды компании он не получал (п. 4.4 Положения о порядке ведения кассовых операций с банкнотами и монетой Банка России на территории РФ, утвержденного Банком России от 12.10.2011 N 373-П).

Однако применять форму авансового отчета в таких ситуациях не запрещено. Этот вариант желательно закрепить в правилах документооборота (п. 4 ПБУ 1/2008 «Учетная политика организации»).

Почему возмещение расходов работника в интересах работодателя не облагается НДФЛ

Несанкционированные покупки (товаров, работ, услуг или имущественных прав) квалифицируются как действия в чужом интересе без поручения (п. 1 ст. 980 ГК РФ).

При этом работодатель выступает заинтересованным лицом, а утверждение им авансового отчета является одобрением действий в его интересе. Это следует из п. 1 ст. 981 и ст. 982 Гражданского кодекса.

Если авансовый отчет утвержден — работник оказывается в положении поверенного, а работодатель — доверителя.

На основании п. 2 ст. 975 Гражданского кодекса доверитель обязан возмещать поверенному его издержки. Следовательно, возмещение затрат представляет собой выплату, предусмотренную законодательством. Она не облагается НДФЛ согласно п. 1 ст. 217 Налогового кодекса. Ограничений для подобных возмещений не установлено. В то же время отсутствие налога на доходы физических лиц в таких расчетах никогда не встречало возражений.

Примечание. Очевидно, что п. 3 ст. 217 НК РФ в этих ситуациях неприменим.

Примечание. Каждому случаю — особый анализ

Мы убедились, что нормы о налогообложении НДФЛ компенсаций и возмещений сформулированы и интерпретируются неоднозначно. Поэтому их использование требует от бухгалтера навыков профессионального суждения. Нельзя бездумно облагать или не облагать НДФЛ все подряд компенсации (возмещения) расходов физических лиц. С каждой выплатой необходимо разбираться в индивидуальном порядке.

Январь 2013 г.

Консультации по теме:

Сдаем декларацию и уплачиваем НДФЛ при продаже земельного участка

Предоставление вычета по НДФЛ

Налогообложение расходов на доставку сотрудников к месту работы и обратно

Резидент – нерезидент для целей НДФЛ

Как в 6-НДФЛ отразить выплаты по договору ГПХ

Форма получения дохода в виде компенсации судебных расходов

Чиновники полагают, что в связи с компенсацией налогоплательщик получает доход в натуральной форме. Якобы за него компания произвела оплату работ, услуг в его интересах. Эта точка зрения представлена в п. 3 Письма Минфина России от 19.11.2007 N 03-04-06-01/386.

Автор позволит себе с ней не согласиться. На таком пути нас подстерегает неувязка в дате получения дохода. Ведь окажется, что доход получен в момент приобретения налогоплательщиком товаров, работ или услуг, оплаченных им самим.

Между тем очевидно, что на эту дату никакой экономической выгоды у него нет и быть не может, да и финал судебного спора наперед неизвестен.

Если экономическая выгода и возникает, то в денежной форме в момент выплаты компенсации (разумеется, если сама компенсация не выплачивается в натуральной форме).

Иными словами, по мнению автора, доход в виде денежной компенсации следует признать на дату получения денег налогоплательщиком.

Пример ситуации

В каком случае физическое лицо может получить выплаты, связанные с нарушением его прав? Типичный пример — затягивание застройщиком сроков окончания строительства жилья.

В этом случае, в соответствии с договором долевого строительства, дольщик может требовать неустойку. Кроме того, у гражданина возникают реальные затраты, связанные с необходимостью снимать жилье — их возмещения он также может потребовать у застройщика. Кроме того, физлицо вправе потребовать компенсацию морального вреда. Для получения этих выплат приходится обращаться в суд, а значит, неминуемы судебные издержки.

Предположим, что в рассматриваемой ситуации суд принял решение удовлетворить все претензии дольщика, а именно обязал застройщика:

- выплатить предусмотренную договором неустойку;

- компенсировать затраты на съемное жилье;

- возместить моральный вред;

- возместить судебные издержки.

Возникает вопрос: должен ли с этих сумм уплачиваться НДФЛ? А если да, то кто его должен перечислять в бюджет? Рассмотрим, что по этому поводу говорят в Минфине (письмо № 03-04-05/44154 от 27 июня 2018 года).

Как происходит расчет и уплата налога

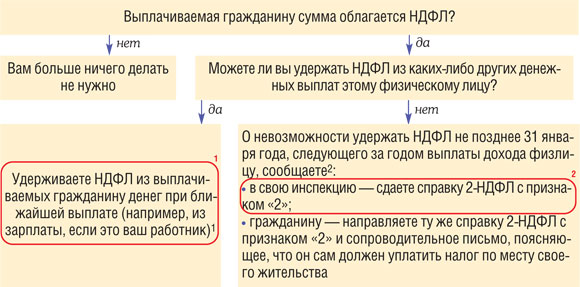

Организации, выплачивающие гражданам доходы, которые подлежат обложению налогом, в силу статьи 226 НК РФ являются их налоговыми агентами. Обязанность рассчитать, удержать и уплатить в бюджет налог с таких доходов накладывается именно на агентов.

Таким образом, удержать НДФЛ с суммы полагающейся гражданину неустойки и перевести его в бюджет должен застройщик. Заметим, что суд в своем решении может указать, какая именно сумма должна быть выплачена гражданину, а какая — удержана и перечислена в бюджет в виде НДФЛ. Но бывает, что суд не выделяет налог из суммы неустойки.

Если налоговый агент не может удержать налог самостоятельно, он должен сообщить об этом в налоговую инспекцию. При этом следует указать сумму дохода, с которой налог не был удержан, а также сумму самого налога. Аналогичное сообщение налоговый агент должен направить и гражданину.

Как в таком случае физлицу уплатить НДФЛ? Порядок определен в пункте 6 статьи 228 НК РФ. Налоговый орган составит уведомление об уплате налога и направить его налогоплательщику. Тот обязан уплатить причитающуюся сумму не позднее 1 декабря года, следующего за истекшим налоговым периодом.

Компенсация судебных издержек

Споры с участием граждан, не связанные с ведением ими предпринимательской деятельности, подведомственны судам общей юрисдикции (пп. 1 п. 1 ст. 22 ГПК РФ). При этом стороне, в пользу которой состоялось решение суда, суд присуждает возмещение другой стороной всех понесенных «победителем» по делу судебных расходов (п. 1 ст. 98 ГПК РФ).

Примечание. В случае трудового спора работник освобождается от уплаты судебных расходов, в том числе и госпошлины (ст. 393 ТК РФ).

Примечание. Из чего состоят судебные расходы

Судебные расходы состоят из государственной пошлины и издержек, связанных с рассмотрением дела (п. 1 ст. 88 ГПК РФ). К издержкам, связанным с рассмотрением дела, относятся (ст. 94 ГПК РФ), в частности:

— расходы на проезд и проживание стороны, понесенные ею в связи с явкой в суд;

— оплата услуг представителей;

— почтовые расходы, связанные с рассмотрением дела.

Компенсации работникам с которых не удерживается ндфл — Законники

Эти льготы действуют только в отношении зарплаты и представляют собой определенные суммы, не облагаемые подоходным налогом, на которые можно уменьшить начисленный доход.

Иными словами, работодатель считает общую величину заработанных средств, от полученной величины отнимается налоговые вычеты по НДФЛ, от оставшейся суммы считает подоходный налог по ставке 13%. Получается, что подоходный налог считается не от общей фактически начисленной суммы дохода, а от уменьшенной на положенные налоговые вычеты.

Тем самым налоговая нагрузка на работника снижается. Налоговые вычеты, применяемые в отношении дохода в виде заработной платы, именуются стандартными и представлены следующими типами:

- 500 руб. — для отдельных категорий граждан, прописанных в п.2 ст.218 НК РФ;

- 3000 руб. — для особых категорий, прописанных в п.1 ст.218;

- на детей — 1400 руб.

Любой доход физического лица, так же как и юридического облагается налогом, при этом доходы работника на предприятии не являются исключением.Получаемые работником выплаты от работодателя — заработная плата, премии, отпускные, больничные, компенсации, расчет при увольнении подлежат обложению НДФЛ.

Внимание

С каких выплат нужно удерживать НДФЛ в 2017 — 2018 году и в каком размере, а с каких не нужно.

Что такое НДФЛ Это налог на доходы физических лиц, иными словами подоходный.

Вычитается он из доходов любого вида – заработанные средства, продажа имущества или предпринимательство.

В зависимости от вида прибыли, взимаемая процентная ставка варьируется в пределах 13 – 35%.

Ндфл с выплат работников

Важно

Отпускную» компенсацию можно получить как при увольнении, так и без увольнения из компании.

Компенсация за неиспользованный отпуск без увольнения может быть выплачена по заявлению работника только за ту часть отпуска, которая превышает 28 календарных дней (ст.

126 ТК РФ). Если же в одном рабочем году работник не отгулял часть из 28 календарных дней и перенес их на следующий год, он не сможет заменить эти дни компенсацией.

Кроме того, если сотрудник на момент увольнения не использовал положенные ему дни дополнительного отпуска, компенсации подлежат и они.

Подробнее о налоговых стандартных вычетах по НДФЛ читайте в этой статье. Чтобы работодатель учитывал вычеты при налогообложении доходов физического лица, нужно работнику написать заявление о предоставлении стандартных налоговых вычетов по НДФЛ с указанием конкретным видов льгот и документальным обоснованием.

Не нужно считать и удерживать подоходный налог с аванса в счет зарплаты, так как он выплачивается до окончания месяца.

Когда перечисляется НДФЛ с зарплаты Заплатить в бюджет подоходный налог с заработной платы нужно не позднее дня, следующего за днем выплаты дохода.

Онлайн журнал для бухгалтера

Компенсации бывают 2 видов:

- обязательные (они предусмотрены ТК РФ);

- добровольные (устанавливаются по соглашению между работодателем и работниками).

Одна из наиболее часто встречающихся обязательных компенсаций – компенсация за неиспользованный отпуск.

5 ст. 37

Конституции РФ). Лицам, с которыми заключены прочие договоры (оказания услуг, подряда), отпуск не предоставляется.

Работодатели не имеют права не предоставлять сотрудникам отпуска более 2 лет подряд. Однако на практике встречаются случаи, при которых правом на отпуск гражданин не пользовался добровольно в течение нескольких лет. В таких случаях при увольнении необходимо компенсировать все оставшиеся у работника дни отпуска.

Ндфл с компенсаций и возмещений

Примечательно, что работодатель вправе самостоятельно предусмотреть случаи, при которых он готов выплачивать выходные пособия, а также для них установить повышенный размер, закрепив это документально в коллективном, трудовом договоре, или в отдельном соглашении с работником.

Но в связи с этим возникает вопрос: облагается ли выходное пособие при увольнении НДФЛ? Удерживается ли НДФЛ с выходного пособия? Стоит отметить, что имеются некоторые нюансы в том, удерживаются ли страховые взносы и НДФЛ в случае увольнения. На вопрос, облагается ли с выходного пособия НДФЛ при увольнении по соглашению сторон, дается ответ в 3 абзаце 217 статьи Налогового кодекса.

Надо ли удерживать ндфл с компенсации при увольнении

Налог на доход физического лица не уплачивается.

- При увольнении работника по причине нарушений в составленном трудовом договоре (без вины сотрудника) уплачивается дополнительная среднемесячная заработная плата. Сумма налога исчисляется и уплачивается в бюджет.

- При увольнении по соглашению сторон НДФЛ стоит удерживать по общим правилам.

- При увольнении работника в связи с проблемами здоровья дополнительно платится зарплата за 2 недели (ст. 178 ТК). Налог не удерживают.

- Можно сделать вывод:

если платится выходное пособие, предусмотренное законодательными актами, то НДФЛ исчислять не будет (ст.

НДФЛ с компенсации судебных издержек

Предположим, ваша компания проиграла спор физическому лицу и вам предстоит возместить понесенные им расходы. Облагаются ли они НДФЛ?

Позиция Минфина России. Представители финансового ведомства настаивают, что возмещение судебных издержек — это налогооблагаемый доход физического лица.

Однако свою позицию представители Минфина России не аргументируют (Письма от 07.08.2012 N 03-04-06/6-221, от 03.07.2012 N 03-04-05/3-827 и от 02.07.2012 N 03-04-06/9-189). Они лишь констатируют, что в результате физическое лицо получает экономическую выгоду. Хотя очевидно, что материального выигрыша у физического лица здесь нет.

В ряде других Писем (от 20.12.2011 N 03-04-06/3-351 и от 07.12.2011 N 03-04-05/3-1008) специалисты Минфина России ошибочно утверждают, что п. 3 ст. 217 Налогового кодекса определен исчерпывающий перечень компенсационных выплат, установленных действующим законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления, не подлежащих обложению НДФЛ. Выше мы отметили, что это не так.

Примечание. Компенсация за потерю времени

В гражданском процессе (в том числе по трудовым спорам) суд может взыскать в пользу другой стороны даже компенсацию за фактическую потерю времени. Она применяется при недобросовестном поведении другой стороны. А ее размер определяется судом в разумных пределах и с учетом конкретных обстоятельств (ст. 99 ГПК РФ). Но ввиду отсутствия каких-либо законодательных ограничений по размеру эта компенсация также образует налогооблагаемый доход физического лица. В итоге нужно согласиться, что любая компенсация — доход.

Позиция автора. По мнению автора, поиск истинного основания для признания этих сумм доходами следует вести в другой плоскости.

Гражданский процессуальный кодекс РФ не ограничивает и не устанавливает компенсации (случаи их выплаты, размеры), то есть не нормирует их. Их присуждает суд. Такова формулировка закона. Поэтому на эти возмещения действие п. 3 ст. 217 Налогового кодекса не распространяется.

Намек на норму. Впрочем, к налогообложению судебных расходов можно подойти дифференцированно.

Дело в том, что размеры государственной пошлины устанавливаются федеральными законами о налогах и сборах. Такой порядок установлен п. 2 ст. 88 Гражданского процессуального кодекса РФ и ст. 333.19 Налогового кодекса.

Следовательно, в этой части возмещаемых расходов нормируемая сумма все же есть. Поэтому налогообложение компенсации за уплату пошлины можно попытаться оспорить. Хотя эта позиция уязвима. Ведь сумма пошлины не является твердой, а зависит от цены иска.

Если организация спорит с предпринимателем. В спорах между компанией и индивидуальным предпринимателем судопроизводство ведется на основании Арбитражного процессуального кодекса. Но аналогичные нормы о компенсациях предусмотрены и в нем (ст. ст. 101, 102, 106 и 110 АПК РФ).

При этом возмещение судебных расходов, присужденное индивидуальному предпринимателю, облагается НДФЛ в общеустановленном порядке независимо от применяемого им режима налогообложения. Ведь извлечение дохода в виде компенсаций не может быть квалифицировано как ведение экономической деятельности.