Что такое универсальный передаточный документ? Назначение и форма заполнения УПД

Универсальный передаточный документ — это документ, который выставляется при передаче услуг, работ, имущественных прав или отгрузке товара и объединяет счет-фактуру и передаточные документы (акты, товарные накладные и т. д.). Форма УПД разработана ФНС России (Приложение 1 к Письму ФНС от 21.10.2013г. № ММВ-20-3/96). В документе присутствует три вида реквизитов:

-

реквизиты универсального передаточного документа;

-

реквизиты первичного учетного документа;

-

реквизиты счета-фактуры.

Форма документа рекомендованная — ее допускается дорабатывать, добавляя необходимые столбцы и графы. Удалять же реквизиты из бланка нельзя.

УПД не является обязательным документом. Организации и предприниматели вправе использовать его или придерживаться, привычных правил оформления первичной документации и выписывать счета-фактуры и передаточные документы по отдельности. Применение универсального передаточного документа упрощает и ускоряет процесс первичного документооборота, налогового и бухгалтерского учета, снижает риск ошибок, ведь вместо двух документов оформляется только один.

Форма УПД в 2020 г.

С 1 января 2020 г. всем компаниям, обменивающимся электронными документами, необходимо выставлять УПД в новом формате, утвержденном приказом ФНС от 19.12.2018 № ММВ-7-15/820@. Документы в старом формате, утвержденном приказом ФНС от 24.03.2016 № ММВ-7-15/155@ больше не принимаются. Исключение только для УПД, выставленных до 2020 г. — их будут принимать в электронном виде вплоть до конца 2022 г. (а дальше только в печатном формате).

Как выглядит форма с 1 января

Скачать бланк

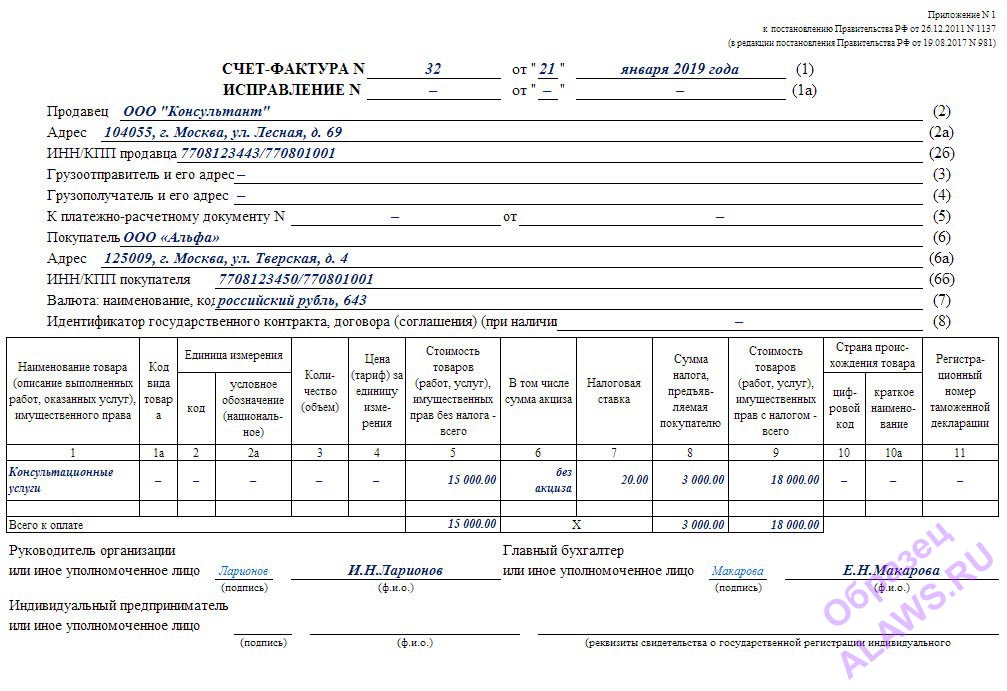

Документ, согласно которого осуществляется заполнение счетов-фактур субъектами предпринимательства в России – Постановление Правительства от 26.12.2011 г. №1137. Последняя редакция этого документа датирована 01.02. 2018 г. Он является обоснованием для принятия к вычету сумм НДС. Порядок заполнения остался прежним.

Образец заполнения

Новшеством является то, что необходимо проставлять в документе новую ставку НДС (20%). Срок выставления счёта-фактуры в соответствии с требованиями п.3 ст.168 НК составляет не более 5 календарных дней. Отсчёт ведется с того дня, когда:

- отгружен товар или утверждён акт выполненных работ;

- осуществлена передача прав на имущество;

- получен аванс в виде банковского платёжа за будущие поставки.

Новая ставка НДС применяется по сделкам, реализация которых проведена после 1 января 2019 года. По отгрузке, осуществлённой до окончания 2018 года, применяется ставка 18% (п. 4 ст. 5 закона от 03.08.2018 № 303-ФЗ). Из унифицированного шаблона запрещено исключать строки, обязательные к заполнению. В строках, не содержащих какой-либо информации, следует проставлять прочерки.

Правила заполнения счёта-фактуры остались прежними. В нём необходимо указывать:

- Наименование отгруженного товара (гр.1).

- Код товара в случае вывоза из страны-члена ЕАЭС (гр.1а).

- Идентификационные данные товара (гр.2, 2а, 3).

- Стоимость товара (услуги) без учёта НДС и с учётом налогов (гр.4, 5, 8, 9). При отсутствии начисленных акцизов обязательно указывается «без акциза» (гр.6).

- Ставка налога на добавленную стоимость, % (гр.7).

- Страна (код и наименование) происхождения импортируемого товара (гр.10, 10а).

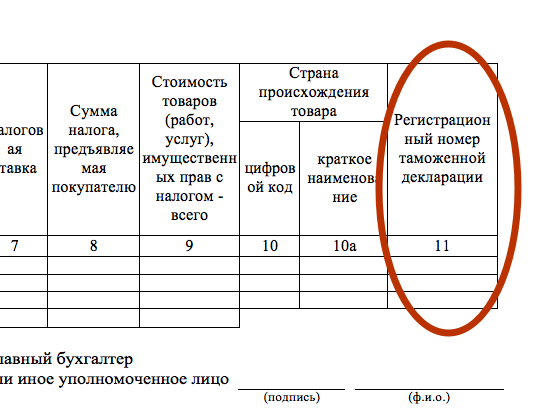

- Реквизиты и регистрационный номер ТД в случае совершения экспортно-импортных операций (гр.11).

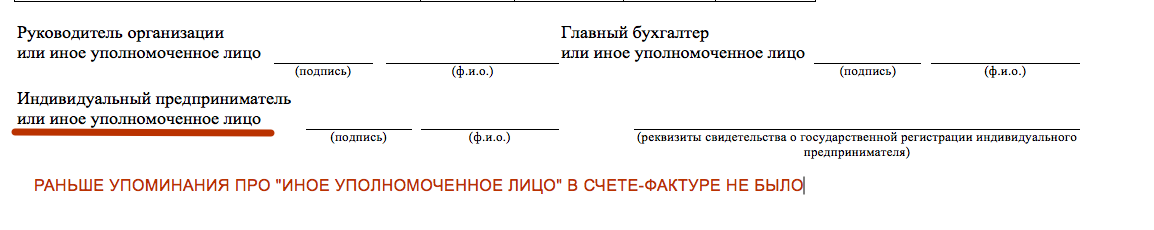

Заполненная форма счёта-фактуры должна быть подписана директором предприятия и главным бухгалтером. ИП проставляет свою фамилию, имя и отчество. Документ может быть подписан иным лицом, уполномоченным от имени вышеозначенных должностных лиц предприятия.

Когда применяется документ?

Счет-фактура является документом, который служит основанием для налогового органа в принятии покупателем НДС к вычету, предъявленный продавцом. При реализации товаров, оказании услуг, выполнении работ или передачи имущественных прав продавцы начисляют НДС путем выписки счета-фактуры (для чего нужен счет-фактура?).

Счет-фактура является документом, который служит основанием для налогового органа в принятии покупателем НДС к вычету, предъявленный продавцом. При реализации товаров, оказании услуг, выполнении работ или передачи имущественных прав продавцы начисляют НДС путем выписки счета-фактуры (для чего нужен счет-фактура?).

Счета-фактуры регистрируются в Журнале выставленных и полученных счетов-фактур (книгах покупок и продаж), а отображенные суммы НДС, впоследствии учитываются в налоговых декларациях, и по итогам отчетного периода на основании внесенных записей рассчитывается сумма налога, подлежащего уплате в бюджет.

Что именно изменилось в форме счета-фактуры

Теперь подробно расскажем об изменениях в счете-фактуре с 1 октября 2017 года. Мы выделили главные из них.

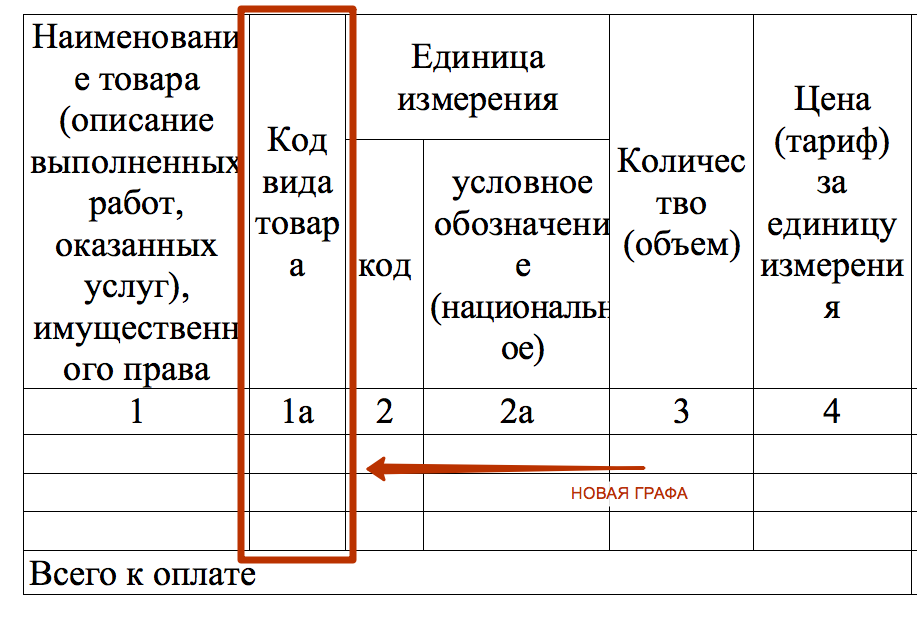

Добавили новую графу «Код вида товара»

С 1 октября 2017 года в форме счета-фактура появилась новая графа 1а «Кода вида товара». Ее нужно заполнять организациям, вывозящим товары за пределы РФ в страны ЕАЭС. Код вида товара нужно будет указывать в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности ЕАЭС.

Заметим, что при отсутствии данных в новой графе «Код вида товара» с 1 октября 2017 года проставляется прочерк.

Предусмотрели графу для подписи уполномоченного лица

С 1 октября 2017 года в бланке счета-фактуры появилась новая графа для подписи уполномоченного лица, подписывающего счет-фактуру за предпринимателя. Раньше такие графы были в счете-фактуре исключительно для подписей лиц, которые расписываются за руководителя или главного бухгалтера.

Уточнили название графы 11

Прежде графа 11 в счете-фактуре называлась «Номер таможенной декларации». Однако с 1 октября 2017 года название этой графы уточнили. Теперь она называется «Регистрационный номер таможенной декларации». То есть, в графе 11 вместо номера таможенной декларации теперь следует приводить ее регистрационный номер. Напомним, что это разные номера.

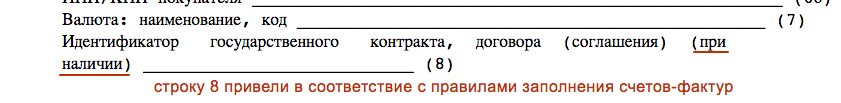

Графу 8 привели в соответствие с правилами

Как мы уже сказали, с 1 июля 2017 года в форме счета-фактуре появилась графа 8, в которой нужно указывать идентификатор государственного контракта. С 1 октября 2017 года в строке 8 появится уточнение о необходимости заполнять ее при наличии идентификатора госконтракта. Это изменение техническое, ведь правила заполнения счета-фактуры это уже предусматривают.

Вы можете бесплатно скачать новую форму счета-фактуры в формате Word, которая применяется с 1 октября 2017 года, по этой ссылке.

Также вы можете скачать новый бланк счета-фактуры в формате Excel.

Приведем образец заполнения новой формы счета фактуры с 01.10.2017 года на конкретном примере.

Ситуация

«Арма-2» производит офисную мебель. 4 октября 2017 года «Арма-2» отгрузила 25 мебельных комплектов «Градиолус» в Беларусь. Покупатель – «Белорусская сметанная фабрика». Отпускная стоимость одного гарнитура – 150 000 руб. (ставка НДС – 0%). Общая сумма сделки – 3 750 000 руб. (25 шт. × 150 000 руб./шт.).

Организация реализовала мебельные гарнитуры на экспорт. Поэтому ставка НДС – 0 процентов.

На стоимость отгруженной продукции «Арма-2» предъявила покупателю счет-фактуру. В графе 1а «Код вида товара» бухгалтер указал код товара по ТН ВЭД ЕАЭС – «940330 190 0». В графе 11 «Регистрационный номер таможенной декларации» мы отметим прочерк (поскольку продается российский товар).

Вы можете скачать образец заполнения новой формы счета-фактуры с 1 октября 2017 года при таких условиях.

Обязательные реквизиты счета-фактуры

Документ может быть составлен на бумажном бланке или в электронном формате. Последний вариант разрешен только при условии наличия согласия обеих сторон и технической возможности у всех участников сделки организовать систему электронного документооборота с использованием актуальных шаблонов. Счет-фактура 2018 года содержит такой набор обязательных реквизитов (ст. 169 п. 5 НК РФ):

- Обозначение порядковой нумерации (номера должны присваиваться в хронологической последовательности, но штраф за нарушение нормы не предусмотрен).

- Дата оформления бланка.

- Сведения, идентифицирующие стороны сделки (наименования участников отношений, их адресные данные и идентификационные номера).

- Названия грузоотправителя и лица, выступающего в роли грузополучателя, с указанием их адресов.

- Номер, присвоенный платежно-расчетному виду документа (норма актуальна при осуществлении сделки на условиях предоплаты).

- Счет-фактура – бланк, в котором обязательно должны быть прописаны названия поставляемых товарных позиций и их измерители.

- Обозначение объема поставки или работ.

- Вид используемой для расчетов валюты.

- В новой форме предусматривается графа для введения идентификатора госконтракта, если таковой имеется.

- Счет-фактура, скачать который можно в интернете, должен содержать сведения о цене за единицу поставляемой продукции без учета налога (для государственного типа регулируемых цен сумма показывается с включенным в нее налогом).

- Итоговая стоимость предмета сделки в полном объеме поставки.

- Для подакцизной продукции выделяется размер акциза.

- Величина применяемой налоговой ставки.

- Суммарное значение налога по отгружаемым товарам.

- Стоимостная оценка с учетом налогов.

- Указывается государство, в котором был произведен товар, и реквизиты таможенной декларации. Такие данные нужны для продукции иностранного происхождения.

- Счет-фактура должен содержать кодовые шифры товаров. Их обозначения утверждены Товарной номенклатурой, применяемой для внешнеэкономических видов деятельности стран Евразийского экономического союза. Этот показатель необходим только для случаев, когда продукция вывозится за пределы России, а получателем выступает лицо в государстве — члене союза. Норма введена с октября 2017 года правительственным Постановлением от 19.08.2017 г. № 981.

Правила корректировки

- Изменениям подвергаются оба экземпляра – и принадлежащий продавцу, и предназначенный для покупателя.

- Исправления обязательно визируются руководителем организации-продавца и заверяются его печатью (подпись главбуха не нужна). Вместо директора подписывать может уполномоченное лицо, указав свое ФИО и должность, а также пометить, что подпись поставлена «за руководителя организации».

- Обязательно датировать исправления.

- Неверные данные нужно зачеркнуть, написать правильные в свободном поле, рядом указать «исправлено», причём дописать, какие показатели на какие и в какой графе.

ВАЖНАЯ ИНФОРМАЦИЯ! Если ошибок слишком много и корректировка затруднительна, проще оформить испорченный документ заново. Это не противоречит закону, поскольку в НК Российской Федерации нет прямого запрета на замену дефектного счета-фактуры на новый документ. Но иногда такое право придется отстаивать в судебном порядке.

Скачать бесплатно бланк

Использование не стандартных, устаревших с. ф. не допускается. Налоговые органы не примут эти документы, получить налоговые вычеты не удастся. Избежать проблем вам помогут бланки нового образца, которые вы можете бесплатно скачать на нашем сайте.

Счет-фактура 2019 новый бланк с 01.10.2017 —

Счет-фактура 2019 новая форма с 01.10.2017 —

Образец заполнения скачать

Правильное оформление счет-фактуры требует знания большого количества информации. Если под рукой всегда будет заполненный образец, задача существенно упростится, снизится риск ошибок. Здесь вы можете бесплатно, без регистрации .

Образец заполнения счета-фактуры с 01.10.2017 —