Ошибки в платежках на уплату НДФЛ

Перечисляли НДФЛ, в платежном поручении допустили ошибку в периоде: например. перечисляют НДФЛ за июль 2016, в п/п указан июль 2015. ФНС сочла это налоговым нарушением и предъявила штрафные санкции. Интересует, правомерны ли действия ФНС? Если есть письма ФНС и Минфина по такой ситуации тоже хотелось бы с ними ознакомиться.

Формально налоговая правомерно привлекла Вас к ответственности. Однако имеет смысл обжаловать решение налогового органа со ссылкой на техническую ошибку, так как совершенная Вами ошибка не привела к неуплате налога. При этом можно предоставить платежки за июль 2015 (подтвердить, что за указанные период НДФЛ уже уплачен или данный работник еще не работал).

Официальных разъяснений по описанной ситуации нет.

Обоснование данной позиции приведено ниже в материалах «Системы Главбух».

Статья: Как исправить ошибки в платежках на уплату НДФЛ и взносов

«Если вы допустили ошибку в реквизитах платежки на уплату НДФЛ и взносов, определите, можно ли ее исправить. Мы расскажем, как внести исправления и что делать, если ошибку в платежке исправить нельзя.

Как бухгалтер узнает об ошибке в платежке

Есть несколько способов узнать об ошибке:

- — бухгалтер обнаружил ошибку сам;

- — в компанию поступило требование об уплате налогов (взносов);

- — об ошибке сообщил банк.

О невыясненных поступлениях ИФНС должна сообщить компании (п. 1 раздела V Единых требований, утвержденных приказом ФНС России от 18.01.2012 № ЯК-7-1/9@). А вот внебюджетные фонды делать это не обязаны.

Рекомендуем раз в квартал делать сверку расчетов с налоговой инспекцией и фондами. Это не обязательная, но полезная процедура. Она поможет выявить неверные платежи и сэкономить на пенях.

Две категории ошибок

Все ошибки в платежках можно поделить на два вида. От вида ошибки зависит порядок ваших действий.

Ошибки привели к неуплате НДФЛ и взносов

В образце 1 ниже желтым фоном отмечены два поля платежного поручения:

- — номер счета Казначейства России;

- — наименование банка получателя средств.

Образец 1 Платежное поручение на уплату НДФЛ

Если допустить в них ошибки, НДФЛ и взносы считаются неуплаченными. Это следует:

- — из подпункта 4 пункта 4 статьи 45 Налогового кодекса;

- — пункта 4 части 6 статьи 18 Федерального закона от 24.07.2009 № 212-ФЗ (далее — Закон № 212-ФЗ).

В такой ситуации выполните действия:

- — оформите новое платежное поручение и повторно перечислите платежи по правильным реквизитам;

- — уточните в налоговой инспекции и фондах, куда зачислены ошибочные суммы. Инспекторы подскажут, как их вернуть.

Ошибки не привели к неуплате НДФЛ и взносов

В образце 1 выше зеленым фоном отмечены несколько полей. Ошибки в них не приведут к неуплате налогов и взносов. Такие ошибки можно исправить*.

Подайте заявление в налоговую инспекцию или фонды об уточнении платежа. Как оформить документ, читайте ниже.

Особая ошибка — неверный КБК

Неверный КБК в платежке по налогам.

Как избавиться от ошибок в платежах

Елена Муравлева, казначей ООО «Фармфорвард»

«Никогда не ошибается лишь тот, кто ничего не делает.

Не бойтесь ошибаться — бойтесь повторять ошибки».

Рассмотрим три самых распространенных ошибки в платежах и меры, которые позволят их оперативно и правильно устранить.

1. Ошибки в налоговых платежах

Ошибки в платежном поручении при перечислении налогов можно разделить на две группы.

Группа 1. В платежке указан неверный номер счета получателя, ИНН или КПП. При таких ошибках банк не пропустит платеж сразу или деньги вернутся через 5-10 дней обратно на расчетный счет плательщика.

Платеж Управление Федерального казначейства отнесет к невыясненным поступлениям, значит будет считаться, что налог не уплачен в бюджет. А значит, у компании по нему возникнет недоимка, по которой будут начисляться пени.

Пример. Компания сменила юридический адрес и, как следствие, налоговую инспекцию. Следовательно, сменился и КПП: первые два знака этого показателя соответствуют коду субъекта РФ, третий и четвертый знаки — номеру налоговой инспекции.

Но при перечислении НДС бухгалтер указал старый КПП. Денежные средства зависли в налоговой на корреспондентском счете, как невыясненные платежи. Компании пришлось направить письмо в налоговую с просьбой вернуть денежные средства по указанным реквизитам.

Что нужно сделать в такой ситуации:

- повторно перечислить платеж;

- подать в налоговую заявление о возврате ошибочно перечисленных средств с копией платежного поручения и выпиской из банка или заявление о зачете ошибочно перечисленной суммы в счет задолженности по другому налогу.

Платеж после его повторного перечисления или зачета будет отражен в карточке лицевого счета. А ошибочно перечисленный платеж банк вернет на расчетный счет организации.

Группа 2. В платежке указан неверный статус плательщика, ОКАТО, КБК, УИН, основание платежа, налоговый период или тип платежа. В этом случае налоговики разнесут платеж неверно, и за компанией останется висеть задолженность по налогу.

Что надо сделать, чтобы решить проблему:

- подать в инспекцию заявление с просьбой уточнить платеж и скорректировать его в карточке расчетов (см. ниже пример заявления), приложив к нему копию платежного поручения с отметкой банка об исполнении и выписку, подтверждающую перечисление денег;

- получить уведомление налоговой инспекции о решении в течение пяти рабочих дней со дня его принятия. Кстати, на это у налоговиков есть 10 рабочих дней со дня получения заявления или со дня подписания акта сверки;

- уточнив платеж, правильно отразить его в карточке лицевого счета;

- сторнировать пени, начисленные со дня фактической уплаты налога и до дня принятия решения об уточнении платежа;

- запросить у налоговой справку о состоянии расчетов и сборов для подтверждения правильности разнесения платежа в карточке лицевого счета.

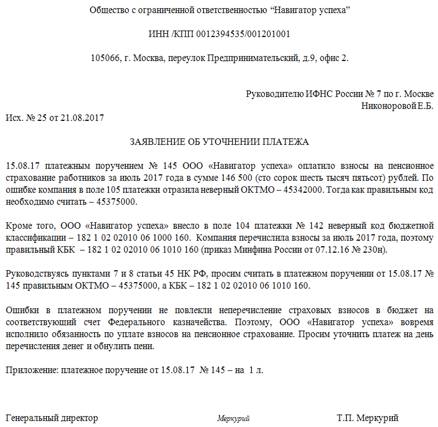

Пример заявления в налоговую с просьбой уточнить платеж

Руководителю

Инспекции ФНС России № 111

по г. Москве

Иванову И.И.

Адрес: 111111, г. Москва,

ул. Тихвинская, 1

Общество с ограниченной

ответственностью «Призма»

ОГРН 1037714576959,

ИНН 7755246123, КПП 775501001

Адрес: 222222, г. Москва,

Ул. Лесная, 18

Исх. № 25 от 30.05.2016

Заявление

об уточнении налогового платежа (ошибка в КБК)

Неверный КПП в платежном поручении на оплату контрагенту

Сотрудники, составляющие платежные поручения, в платежках иногда указывают неверный КПП получателя или самого отправителя. При составлении платежных документов в системе «Банк-клиент» риск неверного указания КПП собственной фирмы минимален, такие искажения обычно возникают при ручном заполнении платежных документов. Ошибки случаются и по вине контрагента, который не уведомляет своевременно о смене своих реквизитов, включая КПП.

Если в платежном поручении неверно указан КПП плательщика или получателя, а остальные реквизиты правильные, волноваться не следует. Такая ошибка позволяет идентифицировать получателя или отправителя, поэтому банки, как правило, проводят платежи без замечаний. Но проблемы могут возникнуть при зачислении платежа в банке получателя: в отдельных случаях банки запрашивают уточнение реквизитов. Поэтому если вы ошиблись и указали неверно КПП получателя, вначале уточните у него, поступили ли ему деньги. Если нет — можно отправить письмо в свой банк об уточнении реквизитов. Другой вариант при непроведении платежа из-за неверного КПП — дождаться возврата денег на свой счет и повторить перевод средств контрагенту.

Ошибки при направлении платежей в бюджет

Платежное поручение на платежи в бюджет отличается множеством полей, что располагает к допущению ошибок. Однако среди этих полей есть те, на которые контролирующие структуры обращают мало внимания. В частности, это следующие строки:

- Налоговый период.

- Статус плательщика налогов.

- Номер и дата поручения.

- Основание платежа и его тип.

Если ошибки будут допущены в этих строках, исправлять их не обязательно. Также несущественной является строка «очередность платежа». Исключение – поручение отправляют компании, деятельность которых сопряжена с финансовыми сложностями: ограничения по расходным операциям, недостаток средств на банковском счете. Если присутствуют эти обстоятельства, то строка «очередность» проверяется в первую очередь.

Ошибка или не указан УИН

УИН — это уникальный идентификатор начисления. УИН содержит 20 или 25 знаков. В платежке для него отведено поле 22 «Код» (п. 12 Правил, утвержденных приложением №2 к приказу Минфина России от 12.11.2013 № 107н).

По номеру УИН происходит автоматический учет уплаченных страховых взносов и иных платежей в бюджет. Сведения о платежах в бюджет передаются в ГИС ГМП. Это Государственная информационная система о государственных и муниципальных платежах.

Если в платежке указать неверный УИН, ГИС ГМП платеж не идентифицирует. Обязанность по уплате страховых взносов и других платежей в бюджет будет считаться неисполненной.

Где взять УИН.

УИН устанавливает ФСС или ПФР. Если вы получили требование об уплате налогов или сборов, УИН возьмите из требования.

При уплате штрафов в ГИБДД за автомобиль компании УИН возьмите из постановления. Иначе штраф будет считаться неуплаченным.