Кто может просить отсрочку (рассрочку) по налоговым платежам

Обратиться за индивидуальными льготами по уплате налогов могут:

- Стратегические, системообразующие и градообразующие предприятия, не вошедшие в Перечень пострадавших от коронавируса отраслей, но все же понесшие убытки (по таким организациям нужно отслеживать отдельные решения Правительства РФ).

Как доказать, что компания или ИП относятся к пострадавшим от ограничений из-за коронавируса? Пока есть только один вариант – код ОКВЭД основной деятельности, указанный в учредительных документах (напомнит его выписка ЕГРЮЛ или ЕГРИП).

В Перечне пострадавших отраслей каждый вид деятельности указан вместе с относящимся к нему ОКВЭД. Если ваш ОКВЭД, указанный основным в единых реестрах, совпал с ОКВЭД из Перечня – можно обращаться за льготами. Если нет – то нет. Несмотря на то, что по факту вы вели деятельность, отвечающую Перечню поддержки малого и среднего предпринимательства из-за кронавируса.

Также см. “Компаниям из каких отраслей помогут в связи с коронавирусом: официальный список“.

НА ЗАМЕТКУ

На сайте ФНС запущен сервис, помогающий определить, имеет ли конкретный налогоплательщик право на налоговые преференции из-за коронавируса.

Как получить рассрочку по налогам, доначисленным при проверке?

Вы здесь

11.12.2017

Как получить рассрочку по налогам, доначисленным при проверке?

До 01 октября 2017 года для всей задолженности по налогам действовали единые правила начисления пеней — 1/300 от ставки рефинансирования за каждый день просрочки.

C 01 октября 2017 года вступили в действие новые правила начисление пеней:

- за просрочку исполнения обязанности по уплате налога сроком до 30 календарных дней (включительно) — 1/300 ставки рефинансирования ЦБ РФ;

- за просрочку исполнения обязанности по уплате налога сроком свыше 30 календарных дней — 1/300 ставки рефинансирования в период до 30 календарных дней, и 1/150 ставки рефинансирования Центрального банка Российской Федерации, действующей в этот период начиная с 31-го календарного дня такой просрочки.

Таким образом, законодатель увеличил размер пеней в два раза.

На текущий момент стоимость задолженность по налогам при просрочке более 30 дней будет стоить для Предприятия 21,6% годовых.

Но есть, особые условия предусмотренные для недоимки по налогам, которые доначислены после проведения налоговой проверки.

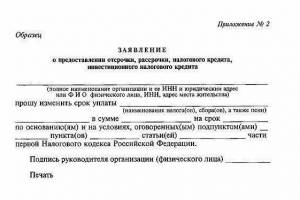

14.11.2017 вступил в силу 323-ФЗ, согласно которому организации могут получить рассрочку по сборам и налогам, которые были доначислены после проведения налоговой проверки. Для этого необходимо убедиться в том, что организация соответствует требованиям для такой рассрочки, и подать соответствующий запрос в налоговую.

Условия предоставления рассрочки по пеням

Рассрочку можно получить, если:

- Организация испытывает финансовые проблемы, не позволяющие незамедлительно заплатить доначисленные налоги. Учтите, что налоговый орган признает наличие таких проблем только в случае, если на протяжении трёх последних месяцев на счёт организации поступали суммы меньшие, чем объём краткосрочных обязательств. Последний определяется с учётом налоговых платежей и сборов;

- Организация была создана не менее, чем за год до момента подачи заявления о предоставлении рассрочки;

- Сумма доначислений составляет 30-70% от суммы выручки, полученной от реализации за прошлый год (предшествующий решению о выплате доначислений);

- Организация не находится в процессе ликвидации или реорганизации;

- В отношении юридического лица не возбуждено дело о банкротстве;

- Юридическое лицо не намеревается обжаловать решение инспекции;

- Организация может перечислить обязательные платежи на протяжении срока предоставленной рассрочки.

ВАЖНО: Чтобы получить возможность заплатить доначисления в рассрочку, организация должна будет предоставить банковскую гарантию

Что нужно учитывать?

Прежде всего: сумма задолженности, на которую будет предоставлена рассрочка, не может быть выше стоимости всех чистых активов организации.

Кроме того, на эту сумму будут начислены проценты по 1/2 ставки рефинансирования Банка России. В текущем моменте стоимость недоимки по налогам, доначисленным по результатам выездных проверок может составить всего 4,13% годовых.

Актуальные статьи каждую неделю

Кому предоставляется отсрочка и рассрочка налоговых платежей

Поменять срок уплаты налога ФНС может только непосредственному налогоплательщику, который платит налог за себя. Им может быть как организация, так и физлицо. Налоговым агентам, например, работодателю, перечисляющему НДФЛ за сотрудников, ни рассрочек, ни отсрочек государство не предоставит.

Налогоплательщику, испытывающему финансовые трудности, срок внесения налоговых платежей изменят, если инспекторы посчитают, что он в состоянии погасить имеющийся долг по новому графику. Кроме того, для подобной «уступки» налоговиков необходимо подтвердить наличие одного из обязательных условий (п. 2 ст. 64 НК РФ):

-

отсрочка или рассрочка по налогам понадобилась в связи с материальным ущербом, нанесенным обстоятельствами непреодолимой силы – технологической катастрофой, природной стихией и т.п. (важным фактором является невозможность их предвидеть или спрогнозировать, поэтому, например, снегопады зимой чрезвычайным обстоятельством не сочтут);

-

не получено бюджетное финансирование (либо получено в размере, недостаточном для полного расчета по налогам), которое государство обязалось предоставить;

-

при единовременном перечислении налогового платежа возникнет угроза банкротства;

-

деятельность налогоплательщика по продаже или производству продукции (работ / услуг) осуществляется в сезонном режиме;

-

для рассрочки (отсрочки) есть основания, упомянутые в таможенном законодательстве – в отношении налогов, уплачиваемых при пересечении товаров через российскую границу;

-

у плательщика нет возможности единовременно заплатить налог в размере, указанном в требовании ИФНС (направленном в случае недоимки по результатам проверки, согласно ст. 69 НК РФ).

Гражданин-налогоплательщик вправе попросить о рассрочке или отсрочке еще в одном случае: если имущественное положение не позволяет ему единовременно внести налог в полном объеме.