Мы убедили налоговиков, что при передаче неотделимых улучшений НДС исчислять не нужно

снованием для налогового спора послужили результаты выездной проверки и доначисление НДС на сумму более 2 млн рублей в связи с безвозмездной передачей арендодателю неотделимых улучшений.

В частности, компания заключила договор аренды торговых площадей в только что построенном торговом центре в состоянии shell&core (под отделку).

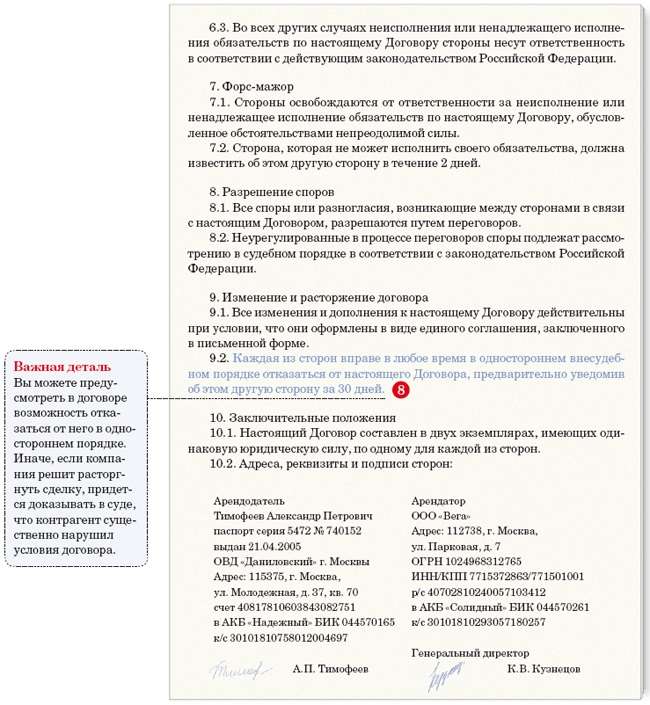

Согласно условиям договора, арендатор за свой счет производил отделочные работы. Договор аренды был заключен сроком на 12 лет. Однако из-за возникших разногласий с арендодателем компания освободила арендуемые помещения.

Общая стоимость неотделимых улучшений составила более 12 млн рублей.

Компания не согласилась с такими выводами налоговиков и с моей помощью подготовила возражения на акт проверки. По результатам их рассмотрения инспекцией были сняты претензии в отношении НДС. В решение по выездной проверке доначисленная сумма налога уже не вошла.

Налоговики заявили, что передача неотделимых улучшений носит безвозмездный характер. Поскольку при расторжении договора арендодателю подлежит передача всех неотделимых улучшений, произведенных арендатором, без компенсации понесенных затрат.

Однако проверяющие не учли, что уровень арендной платы стороны установили в договоре с учетом обязанностей арендатора произвести все необходимые работы по отделке арендованных помещений. А также с учетом расходов по их ремонту и обслуживанию. Следовательно, арендодатель недополучил от арендатора какую-то часть платы из-за того, что последний понес большой объем расходов.

Судебная практика также исходит из того, что при таких условиях арендных отношений неотделимые улучшения не могут признаваться безвозмездно переданными. В частности, в постановлении Федерального арбитражного суда Северо-Западного округа от 30.09.

И, соответственно, о возникновении объекта обложения НДС на основании подпункта 1 пункта 1 статьи 146 НК РФ.

текст возражений

«Вывод налогового органа о том, что передача арендодателю результатов работ по улучшению арендованного имущества носит безвозмездный характер, считаем необоснованным. Безвозмездным признается договор, по которому одна сторона обязуется предоставить что-либо другой стороне без получения от нее платы или иного встречного предоставления (п. 2 ст. 423 ГК РФ).

Договором аренды предусмотрены четкие правила, касающиеся всех аспектов арендных отношений. Это, в частности, предмет аренды, расчет арендной платы, прекращение отношений.

Из положений договора следует, что арендатор обязуется произвести все необходимые работы по отделке в согласованные сроки и согласованного качества

Стороны при формировании арендной платы приняли во внимание большой объем отделочных работ

В рассматриваемом случае все эти условия были полностью соблюдены. Осуществление неотделимых улучшений подтверждено первичной документацией и результатами независимой экспертизы.

Кроме того, из условий договора следует, что арендатор производит улучшения с целью их использования в собственных интересах, не преследуя цели последующей безвозмездной передачи таких улучшений арендодателю. Это подтверждает отсутствие объекта обложения НДС».

Контролеры решили, что неотделимые улучшения являются собственностью арендатора.

НДС с арендной платы у арендодателя

Налог на добавленную стоимость требуется начислять не при сдаче имущества в пользование, а в момент, когда услуги признаются фактически оказанными. Во время передачи имущества в пользование обязанность по переводу налога не возникает, так как от арендодателя объект не может стать собственностью арендатора, а услуги не считаются оказанными по факту.

Аренда облагается платежом НДС на последний день периода, в который предоставляется имущество. Если договор перестает действовать до момента окончания периода, сбор устанавливается на сутки окончания договора.

Есть формула установления размера сбора, который рассчитывается следующим образом – стоимость услуги по договору умножается на основную ставку в 20%. После исчисления платежа в течение 5 суток требуется составить для арендатора счет-фактуру. Если последний не имеет обязанности по уплате взноса, то можно внести в договор пункт об отсутствии необходимости счета-фактуры.