Как перечислить подотчет на карту сотрудника

Перечисление под отчет денег на карточку работника намного удобнее по сравнению с наличными расчетами: не нужно оформлять кассовые документы, ездить в банк для снятия наличных денежных средств. Однако, как показывает практика, эти удобства перечеркиваются списанием поступивших денег в уплату долгов работника например, кредитов , блокировкой карточки работника. Подотчетные деньги компания может перечислить на зарплатную либо личную банковскую карту работника. В перечень подотчетных расходов входят представительские, командировочные расходы, расходы на административно-хозяйственные нужды приобретение канцелярии, хозяйственного инвентаря, обслуживание офисной техники и аналогичные расходы. Основанием для выплаты подотчетной суммы является приказ распоряжение, решение , подписанное руководителем компании.

Как оформить подотчет на карту сотрудника с расчетного счета

При этом работодатель должен помнить, что за несвоевременное выполнение обязательств работник может претендовать на возмещение убытков (ст.395 ГК РФ). Как именно осуществляется выдача? Возмещение денег подотчетному лицу осуществляется в том же порядке, что и выдача средств. Получить деньги можно через кассу предприятия. При выдаче средств кассир выписывает расчетно-кассовый ордер на сумму перерасхода. При составлении РКО, кроме основных реквизитов предприятия необходимо дополнительно внести следующие записи: Строка «Основание» Возмещение перерасхода согласно с авансовым отчетом Строка «Приложение» Название и реквизиты прилагаемых к ордеру документов, одним из которых может быть авансовый отчет Альтернативным вариантом является зачисление денег на заработную карту сотрудника. Решение об изменении способа выдачи денег принимает работодатель.

Назначение платежа при возврате подотчетных сумм

В таком случае следует уточнить в сотрудников банка, как правильно указать назначение платежа подотчет.

- Налоговая инспекция может воспринять денежные средства, перечисленные по назначению платежа подотчетному лицу, как заработную плату. В связи с этим налоговые сотрудники могут потребовать удержать из перечисленной суммы НДФЛ. В свою очередь фонды могут затребовать уплатить взносы на социальное страхование.

- Но если сотрудник не использовал подотчетные средства, он обязан их вернуть.

Возврат подотчетных денежных средств В законодательстве не указывается конкретный отрезок времени, на протяжении которого сотруднику нужно выполнить возврат не использованных подотчетных денежных средств. Но такой срок устанавливается в специальных отчетных документах. Как правило, многие работодатели предоставляют 3-дневный срок.

Оплата товара/услуги

- При оплате работы/услуги в графе «Назначение платежа» укажите номер и дату договора (номер и дата счёта), на основании которого осуществляется расчёт.

- Желательно чтобы сумма платежа была соизмерима с размерами и оборотами компании.

- Приведите номера, наименования и даты других документов, оправдывающих операцию по перечислению средств — № и дата счета, № и дата акта сдачи-приёмки работ, № накладной и т.д.

- Укажите за какие товары, работы/услуги вы перечисляете оплату (приложение № 1 к Положению ЦБ от 19.06.2012 № 383-П). Если товаров много можно обобщать или указать самые дорогие товары из списка.

Порядок выдачи денежных средств в подотчет на карту сотрудника

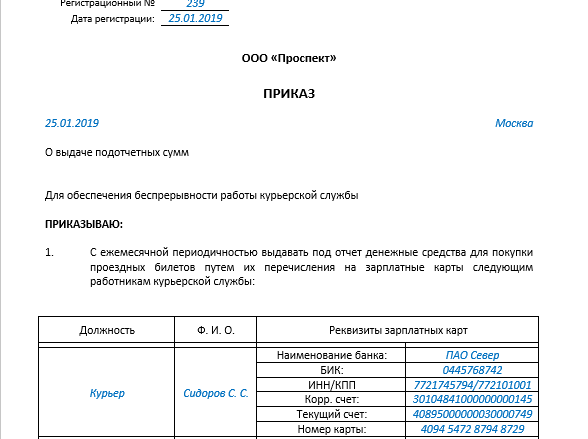

Порядок расчетов с подотчетниками, в том числе возможность перечисления подотчетных средств в безналичном порядке, рекомендуется прописать в учетной политике предприятия. Деньги под отчет выдаются работнику по его заявлению либо на основании распорядительного документа (приказа, распоряжения) руководителя предприятия. В них прописываются цель выдачи денежных средств, срок, на который они выдаются.

Приказом, как правило, оформляется распоряжение руководства на выдачу денежных средств на расходы при отправке сотрудника в командировку.

Бланк заявления на подотчет также стоит разработать и утвердить распорядительным документом. Это позволит избежать ошибок в его оформлении. Заявление сотрудника должно быть обязательно подписано руководителем.

Назначение платежа возврат от подотчетного лица

Скачать отчет о целевом использовании средств по форме 6 Что касательно возврата оставшихся средств, то вернуть работник их вправе любым удобным для него способом:

- наличными в кассу;

- на расчётный счёт компании.

Однако в этом случае может возникнуть проблема с самим банком. Так, некоторые финансовые учреждения отказываются принимать наличные, если предприятие выдавало их в электронном виде.

Чтобы избежать данной проблемы, перечисляя средства через банк, не нужно упоминать, что это подотчётный возврат. Лучше всего указать деньги, как прочие поступления, или аннулировав приходный ордер, вернуть остаток средств работнику и провести возврат, как удержание задолженности из заработной платы. Также стоит максимально подробно разобраться с процедурой возврата неиспользованных сумм. Возврат неиспользованных подотчетных сумм Непосредственно в законодательстве срок, в течение которого работник обязан вернуть не растраченные средства, не обозначается.

Но он должен обязательно указываться в специальной отчетной документации.

Назначение платежа возврат от подотчетного лица

– внесен остаток средств в кассу.

ДТ10 КТ 71 – 1000 руб. – учтены канцтовары. Отражение операция на корпоративной карте Для отображения сумм, израсходованных на представительские расходы, связанные с хозяйственной деятельностью, можно использовать один платежный инструмент. Организация оформляет корпоративную карту. Затем по заявлению сотрудника выдает ее конкретному лицу, перечисляет туда подотчетные суммы.

УТВЕРЖДАЮ: Порядок использования корпоративных карт 1.

Держатели платежного инструмента не имеют права ее разглашать третьим лицам. 2. Оформляем подотчетные деньги правильно Выдать подотчетные деньги сотруднику организации можно тремя способами: из кассы наличными деньгами; через дебетовую карту, выданную ТОУФК для наличных расчетов; через личную банковскую карту сотрудника.

При каких обстоятельствах покупатель не обладает правом требования возмещения понесенных расходов?

Существует несколько категорий товаров, осуществить возврат которых невозможно, если изделие ненадлежащего качества.

Перечень определен Правительством РФ и выглядит так:

- Товар можно отнести к категории продовольственной продукции;

- Это косметика или парфюмерия;

- Продажа товара осуществляется с помощью метражей: ткань, штук, линолеум и др.;

- Входит в число средств, предназначенных для личной гигиены: от зубной щетки до расчески;

- Товары медицинского назначения, лекарства и аппараты;

- Различные ювелирные украшения, либо же изделия из драгоценных металлов;

- Патроны и оружие;

- Яды и различные средства бытовой химии;

- Нижнее белье, чулки и носки;

- Мебельные гарнитуры;

- Приобретенные представители флоры и фауны;

- Печатные изделия: книги, брошюры, календари и т.д.;

- У товара есть свой гарантийный срок, он также имеет бытовое назначение.

Документальное оформление выдачи денег в подотчет на карточку сотрудника

Перечисленные на карту сотрудника подотчетные денежные средства проверяющие инспекторы из ФНС, ПФР и ФСС могут легко отнести к его заработной плате. Итогом станет доначисление зарплатных налогов, страховых сборов и штрафных санкций. Чтобы избежать этих неприятностей, необходимо изначально зафиксировать в документальной форме обоснованность выдачи подотчета на карту сотрудника.

В первую очередь в учетную политику или в инструкцию по использованию подотчетных сумм надо внести следующие положения:

«Выдача денежных средств под отчет может производиться как в наличной, так и в безналичной форме.

При безналичной форме расчетов с подотчетными лицами денежные средства перечисляются на их зарплатные или личные карты с расчетного счета организации.

Возврат неиспользованных подотчетных средств может быть осуществлен в безналичной форме — в виде перевода с карты подотчетного лица на расчетный счет организации — или в наличной форме — в виде передачи наличных денежных средств в кассу организации».

Затем нужно ввести в действие приказ о подотчетных лицах и зафиксировать в нем список должностных лиц, которые могут получить денежные средства в подотчет. При небольшом рабочем штате удобнее будет указать просто перечень должностей без личных данных сотрудников. В таком случае не придется переделывать приказ при смене сотрудников.

С образцом приказа можно ознакомиться в нашей статье «Составляем приказ о подотчетных лицах — образец 2018-2019».

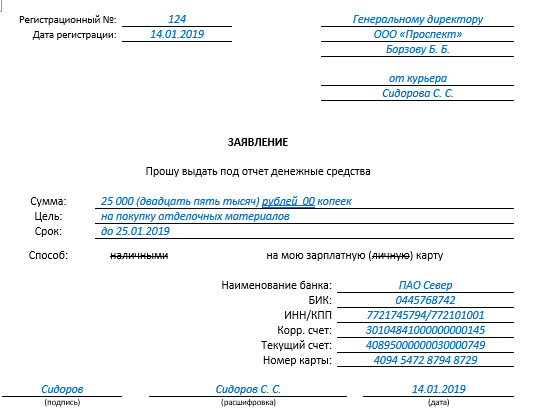

Следующим документальным обоснованием предоставления подотчетных средств на карту будет личное заявление сотрудника или приказ руководителя о выдаче денежных средств под отчет. Законодательство разрешает оформлять только один из этих документов.

Подробнее о действующих правилах выдачи денег под отчет читайте здесь.

К обязательным реквизитам заявления (приказа) о выдаче подотчета на карту относятся:

- цель получения подотчетных денег;

- сумма запрашиваемого подотчета;

- банковские реквизиты карты, на которую производится выдача подотчета;

- период, на который предоставляются подотчетные деньги;

- разрешительная подпись руководителя (или лица, которое может подписывать подобные документы по доверенности от руководителя);

- подпись подотчетного лица;

- дата составления.

Ниже представлены готовые образцы заявления и приказа на выдачу подотчета на карту.

Срок представления авансового отчета по подотчету, выданному на карту сотрудника, в отличие от подотчета, выданного наличными, законодательством РФ не установлен. Чтобы сотрудники, получившие безналичный подотчет, своевременно сдавали авансовые отчеты, в приказе на выдачу подотчета или инструкции для подотчетных лиц добавьте положение:

«По денежным средствам, полученным под отчет безналичным способом, авансовый отчет предоставляется в срок не позднее 3 рабочих дней после окончания периода, на который выданы подотчетные средства».

Для доказательства того, что произведенные расходы были оплачены за счет полученных на карту подотчетных сумм, к авансовому отчету нужно приложить чеки с информацией по карте. Это могут быть как чеки, выданные продавцом при оплате картой товаров или услуг, так и чеки, распечатанные банкоматом при получении с карты наличных денег.

С порядком составления авансового отчета ознакомьтесь в этой статье.

Платёжное поручение. пошаговая инструкция заполнения

Номер — присваивается после записи. В шапке документа заполняются следующие реквизиты (рис. 2):

- Сотрудник — выбором из справочника Контрагенты указывается подотчетное лицо, на которое оформляется аванс;

- Обязательство — выбирается из справочника Договоры или иные основания возникновения обязательств.

Далее заполняется закладка Заявление:

- Назначение аванса — описывается цель выдачи аванса;

- Сумма аванса в рублях — указывается выдаваемая сумма;

- Аванс выдан по: — срок выдачи аванса;

- Вводить денежные обязательства — в данном примере устанавливается;

- Лицевой счет — указывается лицевой счет, по которому отражается в учете принятие денежного обязательства;

- Раздел лицевого счета — выбрать раздел лицевого счета, по которому учитывается принятое обязательство.

Рис. 2.

Из документа Аванс подотчетному лицу по кнопке Печать — Заявление возможен вывод печатной формы заявления подотчетного лица на выдачу аванса. В печатной форме заявления поля, выделенные цветом, можно редактировать вручную.

- Заявка на кассовый расход;

- Платежное поручение.

Рис. 4. Денежные средства для оплаты командировочных расходов перечисляются учреждением на специальный зарплатный счет.

К документу перечисления (Заявке на кассовый расход или Платежному поручению) прилагается реестр сотрудников с указанием их лицевых счетов и сумм, подлежащих зачислению на каждый счет. 2.2. При перечислении денег документом Платежное поручение в первую очередь указывается вид операции — Перечисление подотчетным лицам (208.00) (рис.

5).

Расчеты с подотчетными лицами: процедуры, документы, проводки

Платежка ушла в банк, прошла все лабиринты банковской системы, и вот деньги зачислены на счет получателя. Здесь мы не рассматриваем ошибки в платежках на перечисление налогов и других обязательных платежей. Обычно такое происходит из-за невнимательности или ошибок при копировании данных для заполнения платежки. Указана не та поставка, в счет оплаты которой должен быть учтен этот платеж. Посмотрим, что отправитель либо получатель денег может предпринять для того, чтобы изменить назначение платежа. Но сначала рассмотрим общие для всех ситуаций вопросы. Вот пример, из которого видно, какие перипетии случаются даже из-за незначительной неточности в формулировке назначения платежа.

Выдача денег под отчет безналом на карту работника

О сроках и порядке предоставления авансового отчета . К авансовому отчету нужно приложить все документы, связанные с расчетами. Подотчетник снял деньги в банкомате и рассчитался наличными?

Тогда он должен предоставить квитанцию из банкомата и чек ККМ (БСО или товарный чек) от продавца. Сотрудник расплатился карточкой? Пусть предоставит слип и чек.

Законодательство не ограничивает срок, в течение которого подотчетник должен вернуть непотраченные деньги работодателю. Однако этот срок нужно указать в заявлении на выдачу подотчетных средств.

Если деньги не вернуть вовремя, налоговики могут переквалифицировать оставшуюся сумму в предоставление займа или выплату вознаграждения сотрудника и доначислить НДФЛ. Вернуть деньги сотрудник может как наличными в кассу компании, так и путем безналичного перевода.

Заполнение документа при возврате безналичных денежных средств

Вид операции – выберите «Возврат денежных средств покупателю».

Расчетный счет– выберите расчетный счет организации, с которого расходуются денежные средства. Если в организации один расчетный счет, то он подставится автоматически.

Контрагент – укажите покупателя, которому возвращаются денежные средства. Это можно сделать двумя способами.

- Нажмите на ссылку «Расширенный поиск» и в открывшейся форме при помощи функции поиск выберите контрагента.

- Введите наименование контрагента в пустое поле и из появившегося списка выберите контрагента.

Расчетный счет контрагента – выберите расчетный счет покупателя, на который перечисляются денежные средства. Если у покупателя один расчетный счет, то он подставится автоматически.

Назначение – введите наименование, номер и дату договора или товарных документов, по которым происходит возврат денежных средств, укажите причину возврата.

Сумма – введите сумму возвращаемых денежных средств.

Ставка НДС – из выпадающего списка выберите ставку НДС.

Сумма НДС – рассчитается автоматически на основании выбранной ставки. Если вы хотите скорректировать сумму НДС, нажмите «Задать сумму НДС вручную» и введите нужную сумму.

Распределение (привязка) оплаты.

Нажмите кнопку «Добавить».

Договор – выберите договор с покупателем, по которому организация возвращает денежные средства. Если договор не оформлялся, это поле можно оставить пустым.

Документ-основание – выберите из выпадающего списка тип документа, на основании которого происходит возврат денежных средств.

Заказ покупателя/Счет на оплату/ Реализация/Возврат покупателя – в зависимости от выбранного документа-основания выберите документ, по которому покупателю возвращаются денежные средства. Нажмите на ссылку «Расширенный поиск» и в открывшейся форме выберите документ.

Сумма – введите сумму возвращаемых денежных средств.

Нажмите кнопку «Сохранить» и привязка оплаты добавится на закладку.

Назначение платежа при перечислении подотчетному лицу

Формулировки в назначении платежа, с которыми не попадете в черный список ЦБ. Выдайте работникам, в том числе директору, памятку, как пользоваться картой. Читайте, как правильно отражать операции с картами в налоговом и бухгалтерском учете.

Как работать с корпоративной картой, чтобы не ругаться с банком. Пример выдачи подотчетных с использованием корпоративной банковской карты к специальному карточному счету. На все ваши вопросы с радостью ответят по телефону 8 Чтобы обеспечить качество материалов и защитить авторские права редакции, многие статьи на нашем сайте находятся в закрытом доступе.

Для того, чтобы оставить свой комментарий необходимо зайти под своим паролем или зарегистрироваться. Выдачу подотчета на карту сотрудника с расчетного счета компании в году чиновники не отменили. Только для такой операции понадобится специальное условие в учетной политике. А чтобы банк не признал перевод подозрительным, надо правильно заполнить назначение платежа. Пример мы привели в статье. Дорогой коллега, сегодня годовая подписка за 14 р.!

Будьте в курсе! Бухгалтерских новостей слишком много, а времени на их поиск слишком мало. Я даю свое согласие на обработку моих персональных данных.

Меню Темы. Сайт использует файлы cookie. Они позволяют узнавать вас и получать информацию о вашем пользовательском опыте. Это нужно, чтобы улучшать сайт. Если согласны, продолжайте пользоваться сайтом. Если нет — установите специальные настройки в браузере или обратитесь в техподдержку.

Назначение платежа при перечислении в подотчет

С целью сокращения оборота наличных денежных средств в кассе предприятия, начиная с 1 сентября 2018г. выдавать денежные суммы подотчет сотрудникам исключительно безналичным перечислением. Выдачу производить путем перечисления на банковскую карту работника, открытую в рамках зарплатного проекта. Документы для авансового отчета, которые сдает сотрудник организации, должны включать слипы всех чеков. Пример Рассмотрим, как отображаются расчеты с подотчетными лицами в НУ и БУ. Из кассы предприятия 25.04.16 была предоставлена сумма средств офис-менеджеру условного ООО в размере 2000 рублей сроком на 4 дня для приобретения канцелярских товаров.

Денежные средства под отчет могут выдаваться как в наличной, так и в безналичной форме, в т.ч. путем перечисления на банковскую карту работника.

Важно: для того чтобы произвести безналичный расчет руководство должно самостоятельно установить порядок расчета с подотчётным работником. Осуществить обратное перечисление денежных средств можно:

Осуществить обратное перечисление денежных средств можно:

- с помощью безналичного перевода;

- в кассе организации.

О нюансах «подотчетной» работы бухгалтера можно узнать в статье «Обязанности бухгалтера по расчетам с подотчетными лицами».

Для оплаты как предстоящих, так и уже понесенных работником командировочных расходов или для приобретения товаров, работ в интересах организации-работодателя работнику выдаются денежные средства под отчет.

Организации могут выдавать сотрудникам подотчетные суммы путем перечисления средств на их карточные счета в банке, причем карта может быть как личной, так и корпоративной. И хотя законодательно напрямую возможность безналичного подотчета не прописана, в письме Минфина РФ от 25.08.2014 № 03-11-11/42288 имеется четкое разрешение на проведение указанных операций.

Законодательство не запрещает выдавать работнику денежные средства под отчет путем их перечисления на банковскую карту такого работника.

Практически каждая организация в своей работе использует наличные денежные средства. Просто так выдать деньги из кассы запрещено. Как правило, такая необходимость возникает, когда встает вопрос о командировках, возмещении каких-либо затрат сотрудникам. Для того, чтобы выдать денежные средства из кассы необходимо оформить авансовый отчет. Итак, занимаясь оформлением назначения платежки для подотчетного лица, необходимо указать, что настоящие денежные средства являются подотчетными.

Существует несколько различных варианта средств:

- Стандартный возврат наличными средствами;

- Возврата на рублевый или валютный счета;

- Возможен возврат на расчетный счет компании.

Порядок расчетов с подотчетниками, в том числе возможность перечисления подотчетных средств в безналичном порядке, рекомендуется прописать в учетной политике предприятия. Деньги под отчет выдаются работнику по его заявлению либо на основании распорядительного документа (приказа, распоряжения) руководителя предприятия.

https://youtube.com/watch?v=2j9Os6zoBF4

Возврат подотчетной суммы в кассу это тот процесс, с которым рано или поздно приходится сталкиваться любой компании. Такое происходит в случаях, когда подотчетному лицу была выдана определённая денежная сумма, но он всю ее не потратил. Данный работник в такой ситуации обязан вернуть оставшиеся средства в кассу предприятия, а после этого предоставить бухгалтерский отчет и всех произведенных расходах. Но как возвращать подотчетные средства? И какие неожиданные ситуации могут возникнуть? Обо всем этом подробней мы поговорим в данной статье.В настоящее время безналичные переводы все больше приобретают популярность. Выдачи денежных средств по безналу тоже не исключение, бухгалтеру зачастую гораздо удобнее рассчитаться с сотрудником на карту для выдачи подотчета. Законодательная база говорит нам лишь про наличные операции и регулируется Указанием ЦБ РФ 3210-У от 11.03.2014г.В свою очередь же Министерство финансов и казначейство пришли к выводу, что не запрещено переводить подотчетные деньги на карту. Главное, чтобы работник отчитался после их расхода.

Как перечислить подотчет на карту сотрудника

Поэтому не возникает дохода в виде материальной выгоды, по которому бы начислялся НДФЛ. Назначение платежа возврат от подотчетного лица Также необходимо помнить, что согласно п.26 Положения №749 в течение 3 рабочих дней работник должен представить своему работодателю перечень следующих документов: Авансовый отчет В нем должны быть максимально подробно обозначены все израсходованные суммы по причине поездки в командировку Полный отчет обо всей выполненной работе Согласно унифицированной форме №Т-10а После того, как все обозначенные выше операции будут полностью реализованы, бухгалтер может выполнить все соответствующие проводки. Необходимо помнить, что указание неправильных счетов может привести опять же к наложению штрафов и иным проблемам. Отражение в бухгалтерском учете следует делать отдельно для каждой операции — выдачи средств и сдачи их обратно в бюджет предприятия сотрудником.

Как возвратить ошибочно полученные денежные средства?

Если к вам на расчетный счет «упали» случайно деньги, то радоваться не нужно

Не важно физическое вы лицо или юридическое, то вы должны знать о существовании в ГК РФ статьи 1107, которая не только обязывает деньги возвратить незамедлительно, но и предупреждает об ответственности за несвоевременный возврат

Пункт 2 статьи 1107 Гражданского кодекса РФ гласит, что возврат неосновательного обогащения могут сопроводить проценты за использование чужих средств. Процентная ставка определяется Банком России в соответствии с периодом (статья 395 ГК РФ).

Итак, если вы в банковской выписке обнаружили ошибочное поступление или же вам об этом сообщил контрагент, то незамедлительно уведомите об этом банк.

Уведомление банка производится письменно в произвольной форме. Заявление на возврат может быть также сделано по внутреннему регламенту банка. Смотрите по ситуации.

Уведомление сделать нужно в первые десять дней после выявления ошибки. Банк реагировать будет в зависимости от условий договора.

Два варианта реакции банка:

- если банк имеет возможность безакцептно списывать ошибочные суммы, то он сделает это, не дожидаясь распоряжения вашего контрагента. Этот случай самый желанный, то есть проблема решится в кратчайшие сроки;

- если банку не предоставлено право безакцептного списания ошибочно зачисленных сумм, то он будет ожидать распоряжение вашего контрагента.

Возмещение расходов сотруднику без выдачи подотчета

Таким образом, Организации необходимо в Учетной политике прописать способ и порядок компенсации расходов работников, произведенных для нужд организации, включая утверждение документа, на основании которого будет производиться компенсация расходов работнику.

На наш взгляд, использование счета 71 «Расчеты с подотчетными лицами» не уместно, так как счет предназначен для расчетов с работниками по суммам, выданным ему в под отчет (Инструкция по применению Плана счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н). А подотчетных сумм в этой ситуации работнику не выдавалось.

Для отражения расчетов с сотрудником по нашему мнению более корректным будет использование счета 73.03 «Расчеты по прочим операциям».

Так как при покупке товара за собственные средства сотрудник действовал с разрешения и в интересах организации, необходимо документально подтвердить, что организация одобрила такую сделку (п. 1 ст. 183 ГК РФ). Такими документами могут быть:

- Заявление сотрудника о возмещении расходов, одобренное руководителем (резолюция на заявлении –»оплатить»).

- Утвержденный отчет об израсходованных средствах с прикрепленными к нему документами на покупку и оплату (товарный чек, накладная, счет-фактура и т. д.), в том числе в форме взятого за основу АО-1.

- Приказ от имени руководителя о возмещении расходов сотруднику.

Средства, потраченные сотрудником на приобретение товаров или услуг для нужд организации и возмещаемые сотруднику организацией на основании подтверждающих документов (чеков, квитанций), не признаются доходом работника и, соответственно, не являются объектом обложения НДФЛ (Письмо Минфина РФ от 08.04.2010 N 03-04-06/3-65). Также данная компенсация не облагается страховыми взносами (пп. 2 п. 1 ст. 422 НК РФ).

В 1С операцию лучше всего оформить следующими документами:

- Поступление (акт, накладная);

- Списание НДС;

- Выдача наличных или Списание с расчетного счета. Вид операции – Прочий расход, счет дебета — 73.03 «Расчеты по прочим операциям».

Как заполнить «назначение платежа» в платёжном поручении?

-

Поиск документов без ограничения периода поиска — поиск документов будет производитmся по движениям счета 208.00 без ограничения по датам;

- Поиск документов с ограничением периода поиска — поиск документов будет производитmся по движениям счета 208.00 за период дата документа ± количество дней, заданное при нажатии на кнопку.

Рис. 10. При автозаполнении табличные части документа будут заполнены документами, которые изменяли расчеты с подотчетным лицом в рамках текущего аванса.

4.3. После проведения документа Аванс подотчетному лицу проводок не формируется. По кнопке Печать — Авансовый отчет (ф. 0504505) на экран выводится печатная форма авансового отчета (рис. 11, 12).

В печатной форме авансового отчета поля, выделенные цветом, можно редактировать вручную. Рис. 11. Рис. 12.

Отчеты, формируемые на основании введенных данных 5.1.Последствия неправильного оформления назначения платежа подотчет При неправильном оформлении назначения платежа возможно развитие событий по 2 вариантам:

- Банк может не принять платежное поручение, поскольку в некоторых кредитных учреждениях установлены конкретные примеры заполнения этой графы. О том, как заполнить назначение платежа по подотчетным средствам, следует узнавать в банке, обслуживающем организацию.

- Контролирующие органы могут посчитать, что перечисленные работнику безналичные суммы — это его заработная плата, а потому налоговая служба потребует удержать и перечислить НДФЛ, а фонды — взносы на соцстрахование.

ВАЖНО! Минфин России считает данные претензии со стороны налоговой службы неправомерными, о чем указано в его письме от 08.04.2010 № 03-04-06/3-65. Согласно Общероссийскому классификатору территорий муниципальных образований, нужно написать в этом поле 8 или 11 цифр, присвоенных вашему населенному пункту

Поле 106 – основание платежа. Код состоит из 2 букв и обозначает различные основания уплаты, например, ОТ – погашение отсроченной задолженности, ДЕ – таможенная декларация. В 2016 г. введены несколько новых буквенных кодов для оснований платежа. Если в списке кодов не указан тот платеж, который производится в бюджет, в ячейке ставится 0. Поле 107 – показатель налогового периода. Отмечается, как часто производится уплата налога: МС – ежемесячно, КВ – раз в квартал, ПЛ – каждое полугодие, ГД – ежегодно. После буквенного обозначения пишется дата. Если платеж не налоговый, а таможенный, в этой ячейке пишется код соответствующего органа. Поле 108 – номер основания платежа. С 28 марта 2016 г

Согласно Общероссийскому классификатору территорий муниципальных образований, нужно написать в этом поле 8 или 11 цифр, присвоенных вашему населенному пункту. Поле 106 – основание платежа. Код состоит из 2 букв и обозначает различные основания уплаты, например, ОТ – погашение отсроченной задолженности, ДЕ – таможенная декларация. В 2016 г. введены несколько новых буквенных кодов для оснований платежа. Если в списке кодов не указан тот платеж, который производится в бюджет, в ячейке ставится 0. Поле 107 – показатель налогового периода. Отмечается, как часто производится уплата налога: МС – ежемесячно, КВ – раз в квартал, ПЛ – каждое полугодие, ГД – ежегодно. После буквенного обозначения пишется дата. Если платеж не налоговый, а таможенный, в этой ячейке пишется код соответствующего органа. Поле 108 – номер основания платежа. С 28 марта 2016 г.

Михаил Обухов | Таможенное право | 07.03.2018 22:29 0 Comments

При каких обстоятельствах покупатель не обладает правом требования возмещения понесенных расходов?

Существует несколько категорий товаров, осуществить возврат которых невозможно, если изделие ненадлежащего качества.

Перечень определен Правительством РФ и выглядит так:

- Товар можно отнести к категории продовольственной продукции;

- Это косметика или парфюмерия;

- Продажа товара осуществляется с помощью метражей: ткань, штук, линолеум и др.;

- Входит в число средств, предназначенных для личной гигиены: от зубной щетки до расчески;

- Товары медицинского назначения, лекарства и аппараты;

- Различные ювелирные украшения, либо же изделия из драгоценных металлов;

- Патроны и оружие;

- Яды и различные средства бытовой химии;

- Нижнее белье, чулки и носки;

- Мебельные гарнитуры;

- Приобретенные представители флоры и фауны;

- Печатные изделия: книги, брошюры, календари и т.д.;

- У товара есть свой гарантийный срок, он также имеет бытовое назначение.

Возврат денег за бракованный товар.

О том, можно ли вернуть деньги за доставку,

Технически сложные товары также не подлежат возврату. До недавнего времени перечень таких товаров не был закреплен действующим законодательством, и время от времени возникало множество сложностей касательно того, какие именно изделия следует вносить в эту категорию.

Сегодня список выглядит так:

- Летательные аппараты. Например, вертолеты;

- Средства передвижения. Например, авто и мотоциклы;

- Сельскохозяйственная техника;

- Средства, позволяющие передвигаться по снегу;

- Транспорт, который может передвигаться по воде, с электрическим двигателем;

- Разнообразное навигационное оборудование, в том числе и техника для спутниковой связи;

- Компьютерная техника и оборудование для спутникового ТВ.

- Фото- и видео аппаратура;

- Бытовая домашняя техника, которая включает стиральные машины, электроплиты, а также холодильники.

Осуществить процедуру возврата можно только в том случае, если изделие не было вами использовано и сохранило все этикетки и бирки. Если имеются какие-либо признаки использования изделия, тогда потребителю будет отказано в возврате. Клиент может продолжать отстаивать свои права и оспорить отказ. Для этого необходимо обратиться к специалистам, которые проведут специальную экспертизу, устанавливающую, в каком именно состоянии находился товар.

Покупатель не может обратно вернуть продавцу изделие, в котором нет каких-либо недостатков, если оно обладает индивидуально-определенными особенностями, которые были согласованы с конкретными клиентами. Именно поэтому, вещи, которые были изготовлены по индивидуальному заказу, вернуть покупателю обратно не удастся.

Виды назначений аванса в авансовом отчете

Строгих правил при ее оформлении не существует. При этом необходимо учесть следующее:

- цель выдачи денег подотчетному лицу обычно отражается в приказе или служебной записке (форма документа утверждается самой компанией);

- графа «Назначение аванса» в авансовом отчете в краткой форме должна эту цель содержать.

Аванс сотруднику может быть выдан:

- почтовые расходы (отправку корреспонденции, покупку конвертов, открыток);

- на покрытие расходов, связанных с командировкой (оплату авиа- или железнодорожных билетов, проживание в гостинице, суточные и т.

д.);

- иные расходы (представительские, рекламные и пр.).

- приобретение товарно-материальных ценностей (запчастей, бензина и др.);

В графе «Назначение аванса» не требуется отражать детализированную информацию о предстоящих расходах — достаточно указать название укрупненной группы расходов.

Можно ли осуществлять выдачу подотчета на карту сотрудника?

В законодательстве РФ нет отдельного нормативного документа, устанавливающего порядок выдачи подотчетных средств на карту сотрудника. Известное бухгалтерам указание Банка России «О порядке ведения кассовых операций ЮЛ и ИП» от 11.03.2014 № 3210-У регулирует выдачу подотчета только в наличной форме.

Но опираясь на положение ЦБ РФ «Об эмиссии платежных карт» от 24.12.2004 № 266-П, можно сделать вывод: организации и ИП вправе оплачивать свои расходы через карту, оформленную на уполномоченное ими физлицо (пп. 1.5, 2.5). Эта позиция подтверждается официальными разъяснениями Минфина РФ:

- письмом от 21.07.2017 № 09-01-07/46781;

- письмом от 25.08.2014 № 03-11-11/42288;

- письмом от 05.10.2012 № 14-03-03/728.

В положении ЦБ от 24.12.2004 № 266-П также представлен список расходов, которые организациям и ИП разрешено оплачивать через карту уполномоченного физлица (см. п. 2.5):

- оплата расходов, связанных с деятельностью организации (ИП) на территории РФ;

- оплата командировочных и представительских расходов на территории РФ и за ее пределами;

- проведение иных операций, не запрещенных законодательством РФ.

Выводы

По представленной теме сделаем несколько основных выводов:

- Командировочные средства разрешено переводить на зарплатную карту сотрудника.

- Внутренние положения компании должны содержать порядок перечисления безналичных средств на команировку.

- Работник должен быть ознакомлен с внутренними положениями организации под подпись.

- Средства перечисляются работнику на основании приказа о командировки.

- Безналичный перевод осуществляется с помощью платежного поручения.

- Назначение платежа в платежке должно содержать информацию о компенсации командировочных расходов или выдаче средств под отчет. Иначе с выплаченных средств придется платить налоги: НДФЛ и страховые взносы.

- Неправильно оформленная платежка грозит штрафными санкциями организации.

Уважаемые читатели! Статья описывает типовые ситуации, но каждый случай уникальный.

Если вы хотите узнать, как решить именно Вашу проблему — воспользуйтесь формой онлайн-консультанта в правом нижнем углу сайта или позвоните по прямым телефонам:

+7 (499) 490-27-62 — Москва — ПОЗВОНИТЬ

+7 (812) 603-45-17 — Санкт-Петербург — ПОЗВОНИТЬ

+8 (800) 500-27-29 доб.849 — Другие регионы — ПОЗВОНИТЬ

Это быстро и бесплатно!