Преимущества работы с корпоративными картами

Корпоративные карты облегчают жизнь и руководителям, и бухгалтерам, и кассиру, и подотчетным лицам.

Примечание. Для каких целей можно использовать корпоративную карту

Корпоративную карту удобно использовать для оплаты товаров, расчетов с поставщиками, командировочных, представительских, хозяйственных расходов. Нельзя использовать корпоративные карты для оплаты личных покупок или получения зарплаты.

Двойное назначение. Корпоративные карты работник может использовать как для получения наличных денег, так и для безналичных расчетов.

Сокращается документооборот. Чтобы выдать под отчет наличные, как правило, их необходимо снять с расчетного счета. Для этого руководитель подписывает чек. По нему кассир получает деньги в банке, оформляет кассовый приходный ордер (п. 3.1 Положения о порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации, утвержденного Банком России 12.10.2011 N 373-П, далее — Положение ЦБ РФ N 373-П), делает запись в кассовой книге (унифицированная форма N КО-5, утверждена постановлением Госкомстата России от 18.08.98 N 88).

При пополнении специального карточного счета руководителю достаточно подписать обычное платежное поручение. А если карта выпущена к расчетному счету компании, то и этого делать не нужно.

Пунктом 4.4 Положения ЦБ РФ N 373-П предусмотрено, что для получения подотчетных сумм работник обязан оформить заявление. К нему должен приложить руку руководитель компании, указав сумму и срок, на который работнику выдаются деньги.

Примечание. Работодатель вправе по своему усмотрению обязать подотчетников оформлять заявления для контроля, например, сроков представления авансовых.

При использовании корпоративных банковских карт подотчетному лицу нет необходимости писать заявление на выдачу денег.

Из цепочки документооборота исключаются расходные кассовые ордера, которые обязательно нужно оформлять при выдаче подотчетных сумм наличными (п. 4.1 Положения ЦБ РФ N 373-П).

Вторичное использование одним подотчетным лицом корпоративной карты никак не увязано с предоставлением им авансового отчета по первому случаю расходования подотчетных сумм, как это требуется при расчетах наличными (п. 4.4 Положения ЦБ РФ N 373-П). Если иное не установлено внутренним локальным нормативным актом, работник может отчитаться однократно по всем подотчетным тратам.

100 000 руб. — не предел. При оплате товаров (работ, услуг) с помощью корпоративной карты не надо соблюдать лимит расчетов (100 000 руб.), установленный пунктом п. 1 Указания Банка России от 20.06.2007 N 1843-У для расчетов наличными в рамках одного договора.

Примечание. В компании может быть установлен свой лимит расчетов корпоративными картами.

Что это такое и для чего применяется

Мы уже говорили, что корпоративный карточный продукт имеет непосредственное отношение к счету юридического лица и является безналичным аналогом денег, выданных со стороны руководства фирмы. Посредством этого инструмента можно осуществлять расчетные действия в процессе покрытия двух направлений затрат.

Расходы по основной работе

К такой категории направлений можно отнести несколько основополагающих элементов:

- расчеты с поставщиками товарных позиций и с подрядчиками;

- командировочные расходные направления и представительские издержки;

- оплата услуг контрагентов, которые имеют отношение к основному направлению деятельности.

К этой же категории можно запросто отнести и прочие расходные направления, связанные с этим пунктом.

Накладные и хозяйственные затраты

Эта группа включает в себя несколько классических направленностей, которые стоит принять во внимание:

- приобретение канцелярских принадлежностей;

- оплата за пользование ПО и обучающими средствами;

- курьерская доставка и почтовые сервисы;

- прочие направления по хозяйственной части.

Важно знать

Предприятия-налогоплательщики должны уяснить тот факт, что расходы, финансированные посредством корпоративной банковской карты, могут быть приняты к налоговому учету только в той ситуации, если они имеют регламент и несут в себе документальное подтверждение на базе НК РФ.

Ознакомиться с условиями карты можно на сайте банка

Ознакомиться с условиями карты можно на сайте банка

Что нужно оформления корпоративной карты?

Современные банковские технологии позволяют, как подавать заявку на оформления бизнес-карт дистанционно (если уже открыт счет юр. лица в банке), так и управлять ими (с помощью бесплатного интернет-банкинга). При оформлении заявки на бизнес-карту для юр. лица нужно внимательно изучить информацию и тарифы, что указаны в следующих документах:

- тарифы по операциям с помощью карт для юр. лиц;

- условиями договора при открытии и ведения карт-счета для корпоративных клиентов.

Если все условия подходят для юридического лица, тогда им заполняется заявление на выпуск банковской бизнес-карты (с подписанием договора и информации о тарифах) и доверенности на получение корпоративной карты.

В каждом банке разные тарифы для корпоративных клиентов, возможны бонусные программы при проведении различных операций (в зависимости от сумм по проведенных операциях, количества открытых карт, наличия открытого зарплатного проекта и т.д).

В большинстве случаев банки предлагают хорошую программу лояльности для своих постоянных корпоративных клиентов.

Использование бизнес-карт значительно упрощает работу с внутренним документооборотом, значительно упрощает учет и экономит время. Деньги выдаются в подотчет сотруднику минуя кассу и при этом вся ответственность за расходные операции возлагается на него же. Если сотрудник не соблюдает платежную дисциплину по карте (к примеру пользуется кредитным лимитом на корпоративной карте и не вовремя их возвращает средства), то тогда возможно удержание этих же средств с заработной платы ответственного сотрудника.

За что нельзя расплачиваться бизнес-картой

Производить оплату корпоративной картой нельзя в следующих случаях:

- нельзя покупать товары в собственных целях;

- выплачивать зарплату сотрудникам;

- оплачивать социальные платежи;

- погашать задолженность по ведению расчетного счета.

Все, что вы покупаете, отражается в выписке по счету бизнес-карты, и за каждую оплату вам нужно будет предоставить отчет.

Если вы снимаете наличные, также нужно будет объясниться в письменной форме. А если вы взяли деньги с карты и не израсходовали, необходимо их возвратить бухгалтеру.

Нельзя перечислять зарплату работнику с бизнес-карты, так как потом вы не получите чек, а это будет означать, что средства потратились не на нужды организации.

В том случае, когда средства на корпоративных картах закончатся, т.е. вы их растратили, всю сумму удержат с зарплаты. В дополнение к этому будет выставлен штраф. Это касается не только сотрудников организации, но и самого генерального директора.

Как получить корпоративную карту?

Чтобы оформить карточку, привязанную к счету компании, юридическому лицу требуется сделать несколько шагов:

Заполнить заявление на получение корпоративной карты

Важно, чтобы все прописываемые данные были точными.

Получить карточку через несколько суток в своем отделении.

Установить лимиты и использовать инструмент для решения текущих задач.. В заявлении на получение корпоративной карты достаточно указать:

В заявлении на получение корпоративной карты достаточно указать:

- Личные данные (ФИО, телефон).

- Регион и город проживания.

- Отделение кредитного учреждения и названия фирмы.

- ИНН организации и e-mail.

Преимущества и возможности

Использование корпоративных карт открывает для компании ряд плюсов:

- Экономия денег. Нет нужды получать наличность в кредитной организации или доставлять подотчетные средства.

- Безопасность. Снижаются риски потери или кражи денег, ведь в случае чрезвычайных ситуаций «пластик», привязанный к р/с, легко заблокировать.

- Управление. Все подотчетные средства находятся под контролем юрлица. Информация передается посредством СМС. Для получения точных данных делается запрос в банковское учреждение с подробной выпиской. Изменение лимита по «пластику», привязанному к р/с, производится в любое время (при необходимости).

- Доступ 24h. Средства могут использоваться юрлицом в любое время.

- Расчеты в валюте. Возможности корпоративной карты к расчетному счету позволяют быстро проводить платежи в дензнаках другой страны, где на момент осуществления транзакции находится владелец «пластика». Процесс перевода денег в требуемую валюту автоматический.

- Повышение возможностей. По законодательству компаниям доступны расчеты наличностью в пределах 100 000 рублей. При наличии «пластика», привязанного к расчетному счету, допускается проведения единовременных выплат на большие суммы.

Также к плюсам карты стоит отнести:

- Возможность прикрепления к одному р/с с общим лимитом.

- Проведение покупок в глобальной сети.

- Применение в качестве чековой книжки.

- Наличие льгот и скидок (зависит от предложений кредитной организации).

- Небольшая стоимость (от 1 тысячи рублей за год).

Карта, привязанная к расчетному счету (корпоративная карта) — мощный инструмент в руках юридического лица, позволяющий упростить многие платежные процессы, экономящий время и деньги.

Что еще необходимо учесть в процессе открытия карточки

Невзирая не некоторые сложности составления и оформления, корпоративная банковская карта представляет собой в действительности полезное и удобное средство, способствующее рациональной организации и полноценному контролю расходных направлений по основной работе организации и хозяйственным издержкам. Для того чтобы пройти процедуру оформления продукта, необходимо заняться заключением соответствующего соглашения, связанного с обслуживанием корпоративных карт, в которых отображаются данные о потенциальных пользователях.

Картой можно расплачиваться в магазинах и интернете

Картой можно расплачиваться в магазинах и интернете

К этой договорной бумаге следует приложить заявления сотрудников, поданные специально на выпуск карт, и доверенности от организации

Для того чтобы открыть счет, следует уделить должное внимание сбору оптимального документационного пакета. Их перечень является общим для многих банков, но может меняться, в зависимости от индивидуальной ситуации

Возможное количество карт к открытию определяется на уровне банковской организации, и может меняться исходя из особых условий.

В среднестатистических российских финансовых структурах годовое обслуживание одной корпоративной карточки равняется от 1 000 рублей за годовой период. К примеру, в банке «Авангард» этот показатель составляет 900 р., а по карте класса Gold – 2 000 рублей. В Питерском Индустриальном банке акций обслуживание продукта в год обойдется в 1 000 рублей. А в некоторых московских банках обслуживание карт данного класса и того больше и равняется под 2 000 рублей.

В чем особенности услуги?

Корпоративная кредитная карта для юридических лиц и ИП была создана для повышения удобства функционирования организаций. Платежное средство представляют собой карту, которая связана со счетом юридического лица. С его помощью организация может осуществлять следующие операции:

- расходы на отправку сотрудников в командировке;

- снятие капитала на территории государства и за его пределами;

- затраты, связанные с проведением различного рода операций;

- установить овердрафт.

Корпоративная карта Сбербанка или другой финансовой организации может быть оформлена для всех уполномоченных лиц фирмы. Ее могут получить:

- директор;

- заместитель руководителя фирмы;

- главный бухгалтер компании;

- иные должностные лица, имеющие право на использование платежного средства.

Для должностных лиц компании выпускаются именные карточки. Период действия платежного средства составляет 3 года. Карточка обладает всеми степенями защиты. Это сделано для предотвращения мошеннических действий с платежным средством.

Использование расчетной корпоративной карты или платежного средства другого вида, или аналогичного платежного средства другого вида существенно упрощает осуществление внутреннего документообменом и произведения учета. Карточка значительно экономит время. Ее наличие позволять сотруднику получить деньги под отчет, минуя кассу. Ответственность за осуществленные расходные операции возлагается на специалиста, на имя которого выпущена карточка. Если человек не соблюдает финансовую дисциплину и расходы в капитале компании в объеме больше положенного, потраченные средства могут быть списаны с зарплаты недобросовестного работника.

Особенности отражения

Бухгалтерский учет по расчетному счету ведется на предприятии на сч. 55. К нему открывается субсчет 55.4.

Если на счете предусмотрен неснижаемый остаток, целесообразно создать субсчета второго порядка: «Неснижаемый остаток» и «Платежный лимит».

Если организация открыла несколько счетов (по каждой карте), то субсчет 55.4 создается по каждому из них. Если к одному р/с оформлено несколько карт разных работников, которые осуществляют платежи в рамках общего лимита, необходимость вести аналитический учет в разрезе держателей определяется предприятием самостоятельно.

В тех случаях, когда к единственному расчетному счету привязана корпоративная карта, целесообразно создать субсчет к сч. 51 или 52.

Бизнес-карты и отчетность в государственные органы

Когда сотрудник банка открывает корпоративную карту клиенту, то к этому счету автоматически подвязывается индивидуальный банковский счет.

Об открытии или закрытии этих банковских счетов нужно в обязательном порядке сообщить в ИФНС (заполняется форма № С-09), ПФР (согласно рекомендуемой формы на сайте организации), ФСС (согласно рекомендуемой формы на сайте организации).

Информации предоставляются в государственные организации по места фактического нахождения организации.

Сроки предоставления информации (со дня открытия счета по корпоративной карте) — 7 рабочих дней.

Если к основной корпоративной карте выпускается и дополнительная, то о дополнительной корпоративной карте сообщать в государственные органы не нужно, так как счет в банке открыт один (основная и дополнительная карта подвязаны к одному счету в банке).

Тарифы: обзор предложений

Условия выпуска корпоративного «пластика» для юридического лица в каждом банке индивидуальны (как и тарифы):

- Сбербанк. Здесь клиентам доступно три типа карточек, привязанных к расчетному счету. Открытие такого аккаунта во всех случаях бесплатно, а вот стоимость обслуживания составляет 1200 или 2500 р. Наиболее доступный вариант «Бюджетная» корпоративная карта, плата за которую не берется. При снятии наличности с «пластика» взимается 1-3% со счета.

- Промсвязьбанк. На выбор клиентов представлено четыре продукта. Выпуск всех типов карточек бесплатен для клиентов, а расходы на обслуживание составляют 200-300 рублей. Размер комиссии при выдаче наличности зависит от объема снимаемой суммы и составляет от 1,4 до 8%. Предел по выдаче средств составляет семь миллионов рублей в месяц.

- Альфа-банк. Для владельцев расчетного счета в кредитном учреждении выпуск карточки бесплатен — достаточно оформить заявление на получение. Стоимость обслуживания зависит от типа «пластика» и составляет от 199 до 500 р. Комиссия для юридических лиц за снятие наличности — 1,5-5%.

Корпоративная карта для юридических лиц — мощный и полезный инструмент для юридических лиц и ИП, позволяющий оптимизировать расходы и упростить доступ к деньгам на расчетном счету.

Тарифы на бизнес-карту от ведущих банков

Во многих банках стоимость корпоративной карты зависит от пакета услуг, который выбрал клиент. Рассмотрим же самые популярные предложения от ведущих банков:

Бизнес-карта Сбербанка

Стоимость обслуживания карт Business составляет 2 500 рублей в год. При заказе пакета услуг «Легкий старт» за выпуск карты комиссия не удерживается. Клиентам разрешается привязывать к расчетному счету неограниченное количество корпоративных карточек.

Снятие наличных в банкоматах или в кассе Сбербанка – обойдется клиенту в 1%, в других финансовых организациях – 1% минимум, 150 рублей. По карте «Бюджетная» плата за снятие налички отсутствует. СМС-информирование стоит 60 рублей в месяц.

Также картодержателю следует учесть наличие следующих лимитов при пользовании корпоративной картой:

- пополнение карты за сутки — не более 100 тысяч рублей;

- снятие наличных в день – не более 170 тысяч рублей;

- снятие наличных за месяц – не более 5 млн. рублей.

Кроме дебетовой карты в Сбербанке клиенты с выручкой не больше 400 млн. рублей в год могут получить и бизнес-кредитку. Ее стоимость обслуживания также составляет 2 500 рублей в год. Но за снятие наличных плата составляет 7%, минимум 300 рублей. Лимиты по кредитке такие же как и по дебетовой карте.

Бизнес-карта Тинькофф Банка

Тинькофф Банк предлагает оформить бизнес-карту сразу при открытии расчетного счета. За выпуск карточки плата не удерживается, также комиссия отсутствует за безналичные расчеты. Однако, если клиент решил заказать карточку уже после открытия счета, тогда ему придется заплатить 490 рублей.

За снятие наличных или перевод на другие счета комиссия составляет от 1% до 15% в зависимости от пакета и суммы операции.

Бизнес-карта ВТБ

ВТБ выпускает бизнес-карты платежных систем Visa и Mastercard. Как и в предыдущих банках, клиент может заказать не ограниченное их количество.

Стоимость обслуживания составляет от 1 200 рублей в год в зависимости от пакета, но есть и пакеты где плата за выпуск отсутвтвует (пакет «Премиум» предложение «Бизнес-Золото») выдача наличных в банкоматах ВТБ и других банков обойдется 1,5%.

Дневной лимит по карточке составляет 200 тысяч рублей.

Бизнес-карта Альфа-Банк

Своим клиентам Альфа-Банк предлагает оформить карты серии Альфа-Cash, чтобы получить круглосуточный доступ к расчетному счету.

Выпуск корпоративной карточки бесплатный, а вот размер ежемесячного обслуживания зависит от пакета, в рамках которого она оформляется. Так абонплата за карту Альфа-Cash Лайф составляет 299 рублей в месяц, а лимиты по снятию налички установлены в размере 200 тысяч рублей в день и 1,5 млн. рублей в месяц.

Бизнес-карта УБРиР

Уральский банк реконструкции и развития (УБРиР) предлагает клиентам, открывшим расчетный счет в УБРиР корпоративные карты. Ими можно оплачивать корпоративные расходы и пополнять счета через банкомат.

Тарифы за выпуск карты следующие:

- Visa Unembossed Classic с чипом на 2 года — 490 руб.;

- MasterCard Standard / Visa Classic — 1500 руб.;

- MasterCard Gold / Visa Gold — 3000 руб.

Обслуживание карточного счета — 190 руб. в месяц.

Открытие первого счета — бесплатно, второго и следующих — 60 тыс. руб.

Лимиты на снятие наличных:

- в день — 100 тыс. рублей;

- в месяц для ИП — 300 тыс. рублей, для юрлиц — 500 тыс. рублей.

Сообщаем об открытии счета контролирующим органам

В налоговую инспекцию нужно направить сообщение по форме N С-09-1.

За непредставление (несвоевременное представление) сообщения об открытии специального карточного счета налоговая инспекция может взыскать с организации штраф в размере 5000 руб. (п. 1 ст. 118 НК РФ).

Территориальное отделение ФСС РФ необходимо уведомить об открытии специального карточного счета, направив сообщение. Примерная форма такого сообщения приведена в письме ФСС РФ от 28.12.2009 N 02-10/05-13656.

Аналогичное сообщение необходимо послать в Пенсионный фонд. Его рекомендованная форма приведена на сайте ПФР.

На главной странице сайта нужно найти раздел «Работодателям» и далее поочередно открыть вкладки: «Уплата страховых взносов и представление отчетности» / «Отчетность и порядок ее представления» / «Рекомендуемые образцы документов» / «Сообщение об открытии (закрытии) счета плательщика страховых взносов для представления в территориальный орган Пенсионного фонда Российской Федерации».

Тарифный план

| Услуга | Тариф |

|---|---|

| Первоначальный взнос | — |

| Неснижаемый остаток | — |

| Обслуживание Корпоративного карточного счета в течение первого года (годовое обслуживание карт) Комиссионное вознаграждение взимается в момент выдачи карты. Списание комиссии

|

1 500 руб. |

| Обслуживание Корпоративного карточного счета, за второй и последующие годы Комиссия взимается за каждую карту и за каждый год. Списание комиссии |

1 500 руб. |

| Перевыпуск карты в связи с ее утратой, хищением, порчей, изменением Ф.И.О. держателя карты, при утере ПИН-кода Комиссия взимается в день принятия заявления на перевыпуск карты. |

2 150 руб. |

| Проценты за овердрафт (в год) | 50% |

| Расчеты за товары и услуги

ТСП, которые обслуживаются банками-участниками платежной системы Универсальная |

|

| Получение наличных денежных средств: | |

| В банкомате РНКБ Банк (ПАО)

Комиссионное вознаграждение взимается в день оказания услуги. |

1,0 % min 100 рублей |

| В ПВН РНКБ Банк (ПАО)

Комиссионное вознаграждение взимается в день оказания услуги. |

1%, но не менее 100 рублей |

| Получение наличных денежных средств в банкомате другого банка Комиссионное вознаграждение взимается в день оказания услуги. |

2,5 %, но не менее 200 рублей |

| Начисление процентов годовых (ежемесячно) на остаток по Счету, открытому в рублях РФ |

не начисляются |

| Лимит выдачи наличных со счета в банкоматах и ПВН

Лимит устанавливается на снятие денежных средств со счета вне зависимости от |

2 000 000,00 рублей в течение одного календарного месяца, но не более 200 000,00 рублей в течение одного календарного дня |

| Запрос баланса по корпоративной карте в банкомате стороннего банка Если услуга предоставляется банком.Комиссионное вознаграждение взимается в день |

70 рублей (за операцию) |

|

Прием наличных с использованием банковских карт, Комиссия взимается с расчетного счета клиента в день зачисления денежных средств |

0,1% min 50 рублей |

| Предоставление услуги SMS-сервиса по корпоративной карте.

Услуга предоставляется при наличии расчетного счета на основании Заявления |

49 рублей ежемесячно за каждую карту |

| Установка ПИН-кода к Карте

Тариф и услуга применяется только для карт, выдача которых осуществляется без |

|

| Базовая установка ПИН-кода

Базовая установка ПИН-кода осуществляется Клиентом самостоятельно, после |

0,00 |

| Изменение ПИН-кода Карты

Изменение ПИН-кода возможно не ранее чем через 10 (десять) календарных дней со |

60,00 рублей за каждое изменение ПИН-кода |

Подробные условия по тарифу

Открыть счет

Отчет по корпоративной карте: пример

Сотрудник, получивший средства под отчет, должен предоставить документ, в котором расписаны все произведенные затраты. К нему прилагаются подтверждающие бумаги. Соответствующие предписания установлены в Порядке, утвержденном указанием ЦБ.

Приказом Госкомстата от 2001 г. утверждена типовая форма отчета АО-1.

В бланке, однако, отсутствуют строки, в которых можно отразить операции по корпоративным картам. Исправить ситуацию можно, двумя способами:

- Дополнить типовую форму. Как установлено в Порядке, организация вправе вносить в унифицированную форму дополнительные строки.

- Разработать бланк самостоятельно. Унифицированные формы с 01.01.2013 г. не считаются обязательными для предприятий. Соответствующее положение вытекает из ФЗ №402.

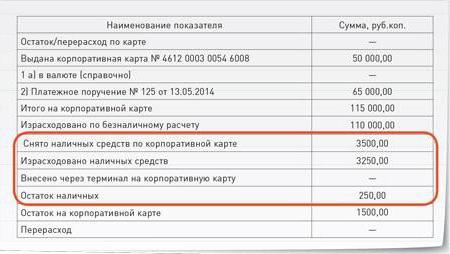

Рассмотрим пример. Сотруднику была выдана корпоративная карта Сбербанка, на которой доступно 50 тыс. руб. Ему было поручено купить многофункциональное устройство, стоимость которого 110 тыс. руб. В соответствии с платежным поручением, на карту было перечислено 65 тыс. руб. После приобретения устройства в остатке оказалось 5 000 руб.

Бухгалтер предприятия дополняет типовую форму отчета несколькими строками. В первую очередь, предусматриваются графы для отражения сумм средств на дату начала пользования картой:

- «Остаток по карте». Эта строка заполняется, если работник платежный инструмент не сдавал.

- «Выдача карты №…». В этой строке указываются сведения, если платежный инструмент выдан перед исполнением задания.

Остаток по карте признается по условиям примера равным 0, так как сотруднику карту выдали перед выполнением поручения. В строке «Выдана карта» указывается ее номер и доступная сумма.

Для отражения пополнения средств в отчет добавлена графа «Платежное поручение». Здесь указывается дата, номер документа.

В строке «Итого» должна содержаться сумма остатка по выданной карте и размер дополнительного перечисления. По условиям примера, общий итог 115 тыс. руб.

На обратной стороне отчета должны быть перечислены документы, которыми сотрудник подтверждает произведенные траты. Работник должен указать дату расходов и сумму.

Оформление корпоративной карты

Если организация принимает решение ввести в эксплуатацию такой инструмент как корпоративная карта, необходимо определиться с количеством экземпляров и кругом лиц, которым будет выдан пластик.

В качестве эмитента рекомендуется выбирать тот коммерческий банк, с которым предприятие уже сотрудничает. Если у фирмы открыты счета сразу в нескольких финансовых организациях, то предпочтение следует отдать тому банку, который предложит наиболее выгодные условия по обслуживанию корпоративных карт.

После изучения предложенных тарифов по обслуживанию корпоративных карт, необходимо заполнить заявление на выпуск пластика и приложить к нему данные работников, которые будут уполномочены распоряжаться платежным инструментом.

Если средства по карте будут списываться с основного счета организации, то никакие органы об этом информировать не нужно. Если же руководитель организации принимает решение открыть отдельный корпоративный счет, то он должен уведомить об этом налоговиков в течение 7 рабочих дней.

Где используется бизнес-карта

Для расчета с контрагентами

Вместо платежных поручений, которые необходимо относить в банк или отправлять по клиент-банку, пользователю бизнес-карты достаточно с помощью либо интернет- или же мобильного банкинга сформировать и отправить платеж контрагенту. Никаких посещений отделения банка, все делается удаленно и в любое удобное время.

Для снятия наличных

Бизнес-карты так же, как и стандартные платежные карточки, могут использоваться для обналичивания денег, когда это необходимо, например, при командировках сотрудников. Раньше кассиру предприятия нужно было с чеком идти в банк, чтобы получить деньги, а если сумма достаточно большая, то еще и нанимать инкассаторов. Теперь же бухгалтерии достаточно отправить конкретную сумму на карточку, и все.

Корпоративная карта юридического лица существенно упрощает работу с наличкой, ведь уже не нужно держать деньги в кассе, нанимать дополнительный штат людей для работы с деньгами, заказывать услуги инкассации и охраны. Также легче и проще становится бухгалтерский учет кассовых операций.

Ну и кроме этого, бизнес-карты можно использовать для покупки вещей, оплаты услуг, обмена валюты, другими словами она обладает всеми функциями стандартного платежного инструмента.

Итак, ответ на вопрос: корпоративная карта, что это такое, очень прост. Это не что иное, как платежная карточка, которая привязывается к расчетному или специальному счету юрлица или частного предпринимателя. С ее помощью существенно упрощается доступ к деньгам на счетах.

Как и стандартная платежная карта, корпоративная карточка также бывает:

- дебетовой – клиент может пользоваться только собственными деньгами;

- кредитной – банк устанавливает клиенту кредитный лимит, в пределах которого он может делать расчеты или снимать наличку.

Чаще всего в России можно встретить корпоративные карточки таких международных платежных систем, как Visa, Mastercard и отечественной МИР. Также существует их градация по статусу: золотые, платиновые, ну и конечно же, различные лимитированные версии.

Список документов для оформления корпоративных карт с применением специального карточного счета

| N | Для банка, где открыт расчетный счет в банке | N | Для банка, где нет расчетного счета компании |

| 1 | 2 | 3 | 4 |

| Х | 1 | Учредительные документы юридического лица (устав) | |

| Х | 2 | Решение о создании (реорганизации) юридического лица | |

| Х | 3 | Свидетельство о государственной регистрации юридического лица (ОГРН) | |

| Х | 4 | Свидетельство о постановке на налоговый учет в налоговом органе на территории РФ (ИНН); уведомление Федеральной службы государственной статистики, подтверждающее регистрацию в органах статистики | |

| Х | 5 | Протоколы, решения, приказы (или выписки из них) об избрании (назначении) должностных лиц, имеющих право первой и второй подписи, а также при необходимости доверенности или распорядительные акты на указанных лиц | |

| Х | 6 | Документы, удостоверяющие личности лиц, имеющих право первой и второй подписи (паспорт (страницы первая и с пропиской)) | |

| Х | 7 | Лицензии в случае осуществления лицензируемого вида деятельности | |

| 1 | Выписка из Единого государственного реестра юридических лиц (срок действия — один месяц) | 8 | Выписка из Единого государственного реестра юридических лиц (срок действия — один месяц) |

| 2 | Заявление на открытие специального карточного счета | 9 | Заявление на открытие специального карточного счета |

| 3 | Доверенность на предполагаемого держателя карты с правом распоряжения денежными средствами на специальном карточном счете предприятия с использованием банковской карты и получения корпоративной банковской карты, ПИН-конверта (доверенность от имени юридического лица в простой письменной форме, доверенность от имени индивидуального предпринимателя в нотариальной форме) | 10 | Доверенность на предполагаемого держателя карты с правом распоряжения денежными средствами на специальном карточном счете предприятия с использованием банковской карты и получения корпоративной банковской карты, ПИН-конверта (доверенность от имени юридического лица в простой письменной форме, доверенность от имени индивидуального предпринимателя в нотариальной форме) |

| 4 | Заявление на предоставление расчетной карты предполагаемому держателю карты | 11 | Заявление на предоставление расчетной карты предполагаемому держателю карты |

| 5 | Документ, удостоверяющий личность предполагаемого держателя карты (паспорт (страницы первая и с пропиской)) | 12 | Документ, удостоверяющий личность предполагаемого держателя карты (паспорт (страницы первая и с пропиской)) |

| 6 | Карточка с образцами подписей и оттиском печати (если набор прав лиц, указанных в аналогичной карточке к расчетному счету, отличен от необходимого для СКС) | 13 | Карточка с образцами подписей и оттиском печати |

Обратите внимание: перечень документов, которые запросит выбранный вами банк, может отличаться от представленного на с. 61

Особенности оформления

Чтобы получить возможность осуществлять оплату корпоративной кредитной картой, ее нужно оформить. Заявку на платежное средство можно подать дистанционно, если в компании имеется открытый счет в банке или во время личного визита. Управление платежным средством осуществляется удаленно.

Процедуру оформления корпоративной карты нужно начинать со знакомства с тарифными планами по операциям и с изучения условий договора. Начать сотрудничество стоит, если все особенности взаимодействия устроят компанию. Чтобы получить карточку, потребуется подать заявление на выпуск платежного средства. Банк предоставит информацию о действующих тарифах. Затем будет подписан договор.

На лицо, которое будет получать готовые платежные средства, должна быть оформлена доверенность. Для постоянных корпоративных клиентов финансовые организации предоставляют программы лояльности. Нередко действуют акции и бонусы.

Стоимость обслуживания

Обслуживание бизнес-карт согласно условиям тарифа «Легкий старт» в первый год пользования осуществляется бесплатно. Второй и последующие года стоимость обслуживания составит всего 2,5 тысячи рублей за год.

Таблица. Действующие тарифы по операциям с корпоративной картой Сбербанка.

| Операция | Тарифы |

| Комиссия при пополнении счета наличными средствами | 0,3% от внесенной на счет суммы, но не менее 220 рублей |

| Лимит в сутки на пополнение наличными расчетного счета | 100 тысяч рублей на каждую корпоративную карточку, прикрепленную к бизнес-счету |

| Комиссия за снятие средств с бизнес-карты через банкомат или операционную кассу Сбербанка | 1,4% от суммы, но не менее 250 рублей |

| Комиссия при снятии денег со счета в банкомате или операционной кассе другого банковского учреждения | 3% от суммы, но не менее 300 рублей |

| Лимит для обналичивания средств в день | Лимит банка – 170 тыс. руб. по всем счетам компании, но юрлицо или ИП могут установить лимит и меньше этого значения |

| Лимит на снятие наличных в месяц | 5 млн. рублей |

| Услуга смс-оповещения | 60 рублей в месяц за каждую подключенную карточку |

Внимание! Переводить денежные средства с корпоративной карты на личную, с личной на корпоративную или между бизнес-картами невозможно. Согласно условиям обслуживания бизнес-счетов и корпоративных карт, к ним привязанных, данная функция отсутствует

Снимать деньги и пополнять счет можно только при помощи банкоматов, терминалов и операционных банковских касс.