Когда по закону выписывается счет-фактура в 2020 году

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

- порядковая нумерация документа и точная дата его создания;

- данные сторон – названия, адреса, идентификационные номера;

- номер платежного документа при передаче аванса или другого платежа в счет будущей поставки;

- название передаваемых товаров или указанных услуг;

- количество объекта сделки в единицах измерения;

- стоимость одной единицы;

- общая стоимость сделки;

- сумма акциза относительно товаров подакцизных;

- ставка налога;

- налоговая сумма, предъявляемая покупателю и вычисляемая исходя из применяемой ставки;

- страна-производитель товара;

- нумерация таможенной декларации.

https://youtube.com/watch?v=qJKWq7k_8Oo

Порядок выставления счетов-фактур

Обязанность выставления счетов-фактур регулируется ст. 169 НК РФ. Форма документа утверждена постановлением Правительства РФ от 26.12.2011 № 1137 (в ред. от 19.08.2017).

Выписывают счет-фактуру по традиции на бумажном бланке или отправляют в электронном формате (при особой договоренности с контрагентом). На основании счета-фактуры по осуществленной операции или при получении предоплаты от приобретателя продавец фиксирует в учете НДС.

П.3 ст. 168 НК РФ определяет сроки, когда выставляется счет-фактура. Это пятидневный период со дня выполнения условий договора – отгрузки товара/оказания услуги, или со дня получения предоплаты за них.

Оформляется документ в 2-х экземплярах: один из них отправляют приобретателю, другой – регистрируют в книге продаж. Законодатель разрешает продавцу выписывать один документ на несколько отгруженных партий товара и разные виды услуг одному контрагенту. Но при этом также следует соблюдать пятидневный срок – единый счет-фактура должен быть оформлен до окончания 5-ти календарных дней со дня первой отгрузки/услуги (письмо Минфина РФ от 12.01.2016 № 03-07-09/140).

При получении предоплаты от приобретателя, продавец также в пятидневный срок со дня получения аванса должен выставить счет-фактуру. Те же требования законодатель предъявляет к составлению электронного варианта счета-фактуры. Заполняется он по утвержденному ФНС формату, подписывается усиленной квалификационной ЭП руководителя фирмы и передается в адрес покупателя по интернету до истечения 5-ти дней с момента выполнения условий договора или получения предоплаты.

О подписях

По действующим правилам счет-фактуру на бумажном носителе подписывают руководитель и главный бухгалтер организации-продавца. При этом зачастую встает вопрос: кто может подписать счет-фактуру за главного бухгалтера или руководителя организации? Ведь данных работников может не оказаться на рабочем месте, когда возникнет потребность подписать документ. Сотрудники, например, могут быть на больничном или в ежегодном отпуске.

Действительно, счет-фактуру могут подписать не только руководители и главбух, но и другие лица, уполномоченные на это приказом директора или доверенностью от имени организации. Вот пример такой доверенности:

Доверенность

город Москва Шестое марта две тысячи девятнадцатого года

Общество с ограниченной ответственностью “Астра” (ОГРН 1127785134567, ИНН 7722311234) в лице генерального директора Пушкнина Александра Ивановича, действующего на основании Устава, настоящей доверенностью уполномочивает Лобанову Елену Алексеевну, паспорт 46 06 727511, выдан 03.05.1991 ОВД “Северное Тушино” г. Москвы, от имени ООО “Астра” подписывать за руководителя счета-фактуры, а также первичные документы, выставляемые контрагентам.

Доверенность действует до шестого марта две тысячи двадцать первого года, без права передоверия.

Подпись Е.А. Лобановой Лобанова удостоверяю

Генеральный директор ООО “Астра” Пушкин Пушкин А.И.

Когда речь идет об организации, все понятно, а кто может подписать счет-фактуру за ИП? Это может сделать сам бизнесмен, либо человек, которому предприниматель выдал соответствующую доверенность. Обычно это бухгалтер, который ведет учет деятельности ИП. И в первом и во втором случае в счете-фактуре нужно указать реквизиты документов о госрегистрации предпринимателя. Теперь вы знаете, кто может подписать счет-фактуру за директора и главного бухгалтера при выставлении документа на бумажном носителе.

Перевыставление счетов-фактур по агентскому договору

Агентским договором называют посредническое соглашение, в котором агент-посредник обязуется выполнять оговоренные действия, поручаемые ему принципалом-заказчиком. Распространенным примером таких отношений может служить договор поручения приобретения ТМЦ агентом для принципала. Посредник, действующий за счет принципала, при исполнении обязательств, вправе выступать от своего имени или от имени заказчика.

Подобными договорами оговаривается порядок ведения дел и сроки, в которые агент отчитывается перед заказчиком. К отчетам прилагаются документы, подтверждающие произведенные расходы. По облагаемым НДС товарам/услугам, покупаемым для заказчика, агент принимает счета-фактуры, и, если он выступает в сделках от своего имени, то в них приобретателем будет он.

Здесь возникает потребность перепредъявления счетов-фактур на имя заказчика. Сделать это следует, придерживаясь требований правил заполнения счетов-фактур (приложение № 1 к постановлению от 26.12.2011 № 1137):

- предъявить принципалу счет-фактуру на имя агента (заверенную копию);

- перевыставить его на имя заказчика, сохраняя всю необходимую информацию, указав в нем дату первоначального документа на имя агента и реквизиты платежных поручений, подтверждающих выплаты агента продавцам и перечисление денег принципалом агенту.

Заказчик не подписывает акт и не принимает счет-фактуру

Если Вы им все работы официально сдали, значит, получается, если по аналогии с продажей товара, что «огрузили». И в течение 5 дней должны выставить счет-фактуру.Но не в дате счета-фактуры основная проблема, а в периоде, в котором Вы должны начислить НДС.

Мы на ОСНО, монтажная организация.По договору мы выполнили монтажные работы и выставили исполнительную документацию (всякие акты о скрытых работах и прочее не относящееся к бух.уч.), акты выполненных работ КС-2, справку о стоимости работ КС-3 1 кварталом 2020 года, когда и были выполнены работы, устранены претензии по работам.Принятие работ у Заказчика согласно договора происходит после подписания ВСЕЙ исполнительной документации всеми заинтересованными службами Заказчика. Сам акт выполненных работ подписывается последним и пока они его не подпишут счет-фактуру они не принимают.Оплата происходит после принятия счета-фактуры.Все акты, не касающиеся бух.актов уже подписаны их ответственными лицами. Но сами акты выполненных работ они подписывать отказываются, ссылаясь что есть замечания какого то специалиста. Письма о претензиях или письменного отказа от акта они не делают. Все акты лежат у них уже 2 месяц.(Недавно узнали что претензий оказывается нет, просто не подписывают чтобы не платить по договору).Сам вопрос: Акты выставлены 1 кварталом 2020 года, но приняты будут 2 кварталом 2020 года и видимо после этого они затребуют счет-фактуру. Я знаю что макс. срок между актом и сч-фактурой к нему 5 дней.Что мне делать со счет фактурой? Перенести все акты на 2 квартал 2020 года, на ту дату когда они фактически примут работы.Или оставить той датой что они фактический выставлены и отчитаться по НДС в 1 кв.2020года, но ведь раз работы не приняты ими, значит у нас нет оснований для начисления НДС.я читала что пока Заказчик не подпишет акт , НДС можно не платить, но не очень понимаю на практике что делать с документами.

Подпись — это непросто

Заявить о своем праве на вычет или на возмещение сумм НДС из бюджета возможно лишь при том условии, что счет-фактура составлен строго по правилам, указанным в ст. 169 Налогового кодекса. Если хотя бы одно из требований, предъявляемых к этому документу, будет нарушено, то вычета налогоплательщик не получит.

Пункт 6 ст. 169 указывает на то, что «счет-фактура подписывается руководителем и главным бухгалтером организации либо иными лицами, уполномоченными на то приказом по организации или доверенностью». Вроде бы, все просто и ясно — но это лишь на первый взгляд.

На практике можно столкнуться с различными ситуациями, относительно которых законодательство внятных разъяснений не дает. Например, в малом бизнесе зачастую директор выполняет функции главбуха. Сколько раз в этом случае ему надо расписываться в счете-фактуре: один или два? А если руководство временно отсутствует, должен ли сотрудник, уполномоченный подписывать счет-фактуру, указывать в ней свою должность и фамилию? Нет единого мнения и по поводу использования факсимильной подписи директора. Будет ли счет-фактура, подписанный таким образом, признан действительным? Итак, попробуем со всем этим разобраться.

Счета-фактуры: корректировка или исправление

Составлять корректировочные счета-фактуры поставщику необходимо также в том случае, если покупатель при приемке груза обнаружил, что часть товара повреждена. Очевидно, что покупатель имеет полное право отказаться от приемки бракованной части товара и, соответственно, не принимать его к учету. Равно как и не принимать к вычету НДС, приходящийся на бракованную часть товара. Если же бракованной оказалась вся партия товара, в связи с чем покупатель отказался от ее приемки, то поставщик не должен составлять корректировочный счет-фактуру. В этом случае покупатель также не составляет счет-фактуру при возврате брака. Так как товар не был оприходован, значит, обратной реализации не возникает. Продавец должен отразить вычет НДС на основании того счета-фактуры, который был им выписан при отгрузке товара, оказавшегося браком 6 . Рассмотрим ситуацию, когда брак был обнаружен покупателем после его оприходования и этот «неликвид» возвращается поставщику. По многочисленным разъяснениям чиновников, в данной ситуации поставщик также не обязан составлять корректировочные счета-фактуры 7 . Однако при возврате брака счет-фактуру уже придется составить покупателю, ведь он успел оприходовать товар. А это значит, что при возврате продукции возникает обратная реализация. Именно такой вывод и следует из указанных выше писем чиновников. Правда, если покупатель не является плательщиком НДС, например, в связи с применением упрощенной системы налогообложения, то счет-фактуру на возвращаемый товар он не составляет. Тогда уже продавец должен будет составить корректировочный счет-фактуру 8 . Составить корректировочный счет-фактуру поставщику придется и в случае, когда бракованный товар не возвращается, а утилизируется покупателем 9 .

Корректировочный счет-фактуру оформляют дополнительно к «первоначальному» счету-фактуре в случае изменения стоимости ранее отгруженных товаров (оказанных услуг, выполненных работ) 2 . В нем указывают номер и дату «первоначального» счета-фактуры, все его числовые показатели, а также новые данные. После чего определяют разницу (сумма уменьшения или увеличения), которая и будет заноситься в книгу продаж или книгу покупок продавца и покупателя.

Разбираемся со счетом-фактурой

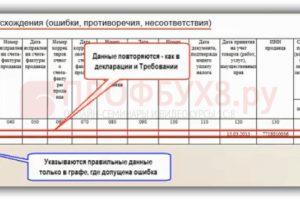

- ошибки в названии продавца или покупателя, неправильный адрес, неверен ИНН;

- несоответствие название товара, указанного с накладной на отгрузку с названием в счет-фактуре;

- арифметические ошибки при определении стоимости товаров(работ,услуг), когда показатель гр. 5 не равен произведению гр.3 и гр.4;

- ошибки при указании ставки налога, например указана ставка 18%, а НДС фактически исчислен по ставке 10%;

- ошибки по гр.8, выразившиеся в неправильном перемножении граф 5 и 7.

Счета с пометкой «без налога (НДС)», полученные от продавца, в книге покупок регистрировать не надо. Все операции, не облагаемые НДС, отражаются продавцом в разделе 7 декларации по НДС, в книге продаж в графе 19 счета с пометкой «без НДС» не отражаются.

Внимание к «закорючкам»

Разберем другую ситуацию: директор уехал в отпуск или командировку, а возможно, просто отлучился по делам или заболел. Кто подпишет счет-фактуру в его отсутствие? Велик соблазн попросту подделать подпись. «Подумаешь, какая-то закорючка! Нарисовали такую же, и нет проблем», — могут рассудить нерадивые сотрудники. Однако такой подход грозит большими неприятностями. Как показывает судебная практика, проверяющие могут провести экспертизу подписей, доказав таким образом, что счет-фактура не соответствует требованиям Налогового кодекса (Постановление ФАС Западно-Сибирского округа от 13 февраля 2006 г. N Ф04-185/2006(19515-А67-25)). Как следствие, право на вычет по такому документу будет утрачено.

Еще один вариант — использовать факсимильную подпись. Гражданский кодекс разрешает использование клише «при совершении сделок с помощью средств механического или иного копирования в случаях и в порядке, предусмотренных законом, иными правовыми актами или соглашением сторон» (п. 2 ст. 160 ГК). Однако нужно учитывать, что «к налоговым и другим финансовым и административным отношениям гражданское законодательство не применяется, если иное не предусмотрено законодательством» (п. 3 ст. 2 ГК). А так как ни налоговое, ни бухгалтерское законодательство «не предусматривает использование факсимильного воспроизведения подписи при оформлении первичных документов и счетов-фактур», то чиновники делают однозначный вывод о неправомерности ее использования (Письмо Минфина России от 26 октября 2005 г. N 03-01-10/8-404, Письмо ФНС России от 14 февраля 2005 г. N 03-1-03/210/11).

Арбитражная практика по этому вопросу весьма разнообразна. Так, в ряде случаев арбитры встают на сторону налоговиков и отказывают в возмещении сумм налога на добавленную стоимость по документам, подписанным с помощью факсимиле (Постановления ФАС Поволжского округа от 3 мая 2007 г. N А57-4249/06, Западно-Сибирского округа от 29 января 2007 г. N Ф04-8449/2006(29482-А46-33)). В то же время существуют постановления суда, согласно которым использование факсимильной подписи в счете-фактуре нельзя квалифицировать как нарушение. В них утверждается, что «факсимильная подпись воспроизводит собственноручную подпись самого лица, принадлежит конкретному физическому лицу, которое можно идентифицировать по выполненной им на документе личной подписи» (Постановления ФАС Уральского округа от 19 апреля 2007 г. N Ф09-2754/07-С2, ФАС Московского округа от 15 мая 2006 г. N КА-А40/2894-06).

Право подписи счета-фактуры (Топольцева В.)

Дата размещения статьи: 15.11.2012

Одним из оснований для отказа в вычете «входного» НДС является наличие на соответствующем счете-фактуре подписи, которую поставило не уполномоченное на то лицо. Причем в некоторых случаях даже составленная должным образом доверенность, приказ или иной распорядительный документ ситуацию не спасает.

Пунктом 3 ст. 168 Налогового кодекса установлена обязанность плательщиков НДС выставлять при реализации товаров (работ, услуг), получении предоплаты в счет таковой или изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг) соответствующие счета-фактуры. Для покупателя в силу п. 1 ст. 169 Кодекса такой документ является основанием для принятия к вычету налога:— предъявленного продавцом при отгрузке товаров (далее — счет-фактура на отгрузку);— уплаченного в составе предоплаты (далее — авансовый счет-фактура);— в части увеличения стоимости отгруженного ранее товара (далее — корректировочный счет-фактура).Кроме того, корректировочный счет-фактура служит основанием для вычета налога и для самого продавца — в части уменьшения стоимости отгруженного ранее товара.Так или иначе, но чтобы обосновать вычет НДС счет-фактура еще должен отвечать определенным требованиям.Формы счета-фактуры на отгрузку и аванс, а также корректировочного счета-фактуры утверждены Постановлением Правительства РФ от 26 декабря 2011 г. N 1137. В нем же приведены Правила их заполнения (далее — Постановление N 1137, Правила заполнения счета-фактуры и Правила заполнения корректировочного счета-фактуры). Однако первостепенными все же, безусловно, являются положения Налогового кодекса.Обязательные для оформления счетов-фактур реквизиты установлены ст. 169 Налогового кодекса. В п. 5 данной статьи приведен перечень таковых для счета-фактуры на отгрузку, в п. 5.1 — для авансового счета-фактуры, в п. 5.2 — для корректировочного счета-фактуры. Только при соблюдении требований данных положений Кодекса счет-фактура сможет послужить своим целям — стать основанием для вычета соответствующей суммы НДС. На это прямо указано в п.

2 ст. 169 НК. Кроме того, еще одно обязательное требование, общее для всех видов счетов-фактур, не соблюдение которого также автоматически «забракует» вычет, изложено в п. 6 ст. 169 Налогового кодекса. Согласно данной норме счет-фактура подписывается руководителем и главным бухгалтером компании либо иными лицами, уполномоченными на то приказом (иным распорядительным документом) по организации или доверенностью от ее имени. При выставлении счета-фактуры индивидуальным предпринимателем документ подписывается коммерсантом с указанием реквизитов свидетельства о государственной регистрации в качестве ИП. Аналогичный порядок предполагают и формы счетов-фактур.

Если продавец — организация

Итак, согласно п. 6 ст. 169 Налогового кодекса при выставлении счета-фактуры юридическим лицом в общем случае таковой должен содержать подписи руководителя и главного бухгалтера организации

При этом важно наличие именно обоих «автографов». В противном случае в вычете НДС налогоплательщику может быть отказано (Постановления ФАС Поволжского округа от 19 мая 2011 г

по делу N А65-20359/2010, ФАС Северо-Кавказского округа от 9 апреля 2010 г. по делу N А15-2130/2008). Тем не менее формальный подход к данному вопросу судьи все же не приемлют. В частности, должность «главный бухгалтер» в штате организации может попросту отсутствовать, что, например, актуально для представителей малого бизнеса. Ведь действующее законодательство (ст. 6 Закона от 21 ноября 1996 г. N 129-ФЗ) позволяет руководителям фирм вести бухучет лично. При таких обстоятельствах отказ в налоговом вычете из-за отсутствия в счете-фактуре подписи главного бухгалтера арбитры признают неправомерным (Постановления ФАС Восточно-Сибирского округа от 12 апреля 2011 г. по делу N А19-11133/08, ФАС Северо-Западного округа от 3 апреля 2009 г. по делу N А42-4022/2008, ФАС Московского округа от 16 января 2009 г.