Где отражается корректировочный счет-фактура на уменьшение и на увеличение

Выставление корректировочного счета-фактуры не приводит к необходимости уточнять уже поданную декларацию по НДС вне зависимости от налогового периода – в данном случае квартала, в котором соответствующие изменения были согласованы.

У поставщика в книге продаж корректировочный счет фактура на уменьшение не отражается. В данном случае, если произошло уменьшение общей суммы продажи и налога по ней, то КСФ находит свое отражение в книге покупок у продавца в том периоде, в котором был составлен корректировочный документ. На этом основании возникает право на вычет по НДС. И наоборот, если итоги первоначального счета-фактуры были увеличены, то дополнительная запись делается в книге продаж, и налог необходимо доплатить.

У второй стороны сделки дело обстоит с точностью до наоборот. Корректировочный счет-фактура на уменьшение у покупателя отражается в книге продаж, в итоге ранее принятую к вычету сумму налога необходимо восстановить. В случае, если цена сделки увеличилась, это регистрируется в книге покупок, и покупатель получает право на дополнительный вычет. Обе записи делаются также в том квартале, в котором поставщик выставил корректировочный счет фактуру на уменьшение или увеличение.

Также стоит отметить, что в тех случаях, когда у продавца или у покупателя возникает право на вычет по НДС, то реализовывать его именно в том квартале, в котором был оформлен корректировочный счет-фактура, не обязательно. Применить такие вычеты можно в течение трех лет с момента составления такого документа (п. 10 ст. 172 НК РФ), причем без привязки ко времени первоначальной отгрузки.

Применение ККМ-онлайн: + 86 видов деятельности

В 2019 году при осуществлении денежных расчетов предусмотрен поэтапный переход на обязательное применение ККМ-онлайн для всех видов деятельности (Приказ МФ РК от 16 февраля 2018 года

).

1 июля 2019 года расширяется перечень видов деятельности, при осуществлении которых, применение ККМ-онлайн является обязательным (

к Приказу МФ РК от 27 ноября 2018 года

).

Ознакомиться с полным перечнем видов деятельности, для которых обязательство по применению ККМ-онлайн наступает 1 июля 2019 года, можно

Обратите внимание на то, что в данном списке присутствуют виды деятельности малого бизнеса «ежедневных потребительских покупок», такие как:

- Розничная торговля продуктами питания, включая напитки, и табачными изделиями в специализированных магазинах;

- Розничная торговля продуктами питания, напитками и табачными изделиями в торговых палатках, ларьках и киосках;

- Розничная торговля рыбой, ракообразными и моллюсками в специализированных магазинах;

- Прочая розничная торговля мясом и мясными продуктами в специализированных магазинах;

- Розничная торговля фруктами и овощами в специализированных магазинах;

- Розничная торговля хлебобулочными, мучными и сахаристыми кондитерскими изделиями в специализированных магазина;

- Розничная торговля цветами в специализированных магазинах;

- Розничная торговля через палатки и рынки;

- Розничная торговля косметическими товарами и предметами гигиены в специализированных магазинах;

- Розничная торговля обувью и кожаными изделиями в специализированных магазинах.

Полезно

- Перечень видов деятельности с обязательным применением ККМ-онлайн в 2019 году (добавлено более 630 позиций)

- Расходы на приобретение ККМ-онлайн будут зачтены в оплату подоходного налога

- Можно ли использовать льготу по уменьшению налога на стоимость приобретенного права доступа к программному ККМ-онлайн (активация лицензии WebKassa)?

- Ответственность по ККМ и POS-терминалам с 2020 года (Проект

Новый формат счетов-фактур с 1 июля 2017 года

С 1 июля 2017 года допускается формирование счетов-фактур в электронной форме исключительно по новому формату, утвержденному приказом ФНС от 24.03.2016 № ММВ-7-15/155.

Корректировочный счет-фактура с 1 июля 2017 года также можно передавать только в новом формате, который утвержден приказом ФНС от 13.04.2016 № ММВ-7-15/189.

Заметим, что форматы электронных счетов-фактур утверждены приказами ФНС России от 24.03.2016 № ММВ-7-15/155 и от 04.03.2015 № ММВ-7-6/93. До 1 июля 2017 года оба формата действуют одновременно. И в период с 7 мая 2016 года по 30 июня 2017 года допускается формировать счета-фактуры в любом формате: как в старом, так и в новом. Однако с 1 июля 2017 года в «старый» электронный формат счетов-фактур применять нельзя (п.п. 2 и 3 приказа ФНС России от 24.03.2016 № ММВ-7-15/155).

Что изменилось в формате

В новом формате нет изменений в показателях, форме или структуре данных счета-фактуры. Причиной появления нового формата послужила введенная возможность указывать в счетах-фактурах дополнительные сведения, в том числе реквизиты первичного документа. По сути, новый формат счета-фактуры стал и форматом универсального передаточного документа (УД).

Также новый формат счета-фактуры с 1 июля 2017 года может включать не один файл, как прежде, а два, которые при этом имеют разнонаправленное движение: от продавца к покупателю и от покупателя к продавцу.

Выписка ЭСФ при реализации товаров физическим лицам, в том числе сотрудникам организации.

В Правилах изменен перечень видов расчетов, при которых выписка ЭСФ допускается «сводно» за день. При этом сами требования к заполнению формы не изменились.

| Текущая редакция | Новая редакция |

|---|---|

| Параграф 4. Особенности выписки ЭСФ при реализации товаров

79. При реализации физическим лицам товаров, включенных в Перечень, с представлением чека контрольно-кассовой машины или с применением оборудования (устройства), предназначенного для осуществления платежей с использованием платежных карточек, поставщик таких товаров выписывает ЭСФ на весь оборот за день, по каждому виду товара, с заполнением отдельных строк, с указанием в Разделе С «Реквизиты получателя»: в строке 17 «Получатель» – «Физические лица» (данная строка заполняется автоматически); в строке 18 «Адрес места нахождения» – «Розничная торговля» (данная строка заполняется автоматически); в ячейке «I» строки 20 «Категория получателя» раздела C «Реквизит получателя» – делается отметка. В случае необходимости может быть выписано несколько ЭСФ. |

Параграф 4. Особенности выписки ЭСФ при реализации товаров физическим лицам

89. При реализации физическим лицам товаров, включенных в перечень, расчеты за которые осуществляются: 1) наличными деньгами с предоставлением чека контрольно-кассовой машины и (или) через терминалы оплаты услуг; 2) с применением оборудования (устройства), предназначенного для осуществления платежей с использованием платежных карточек; 3) электронными деньгами или с использованием средств электронного платежа. Выписка счета – фактуры в электронной форме производится в соответствии с пунктом 90 настоящих Правил. 90. Поставщик, применяющий один из расчетов, предусмотренный пунктом 89 настоящих Правил, выписывает ЭСФ на весь оборот за день, по каждому виду товара, с заполнением отдельных строк, с указанием в Разделе С «Реквизиты получателя»: в строке 17 «Получатель» – «Физические лица» (данная строка заполняется автоматически); в строке 18 «Адрес места нахождения» – «Розничная торговля» (данная строка заполняется автоматически); в ячейке «I» строки 20 «Категория получателя» раздела C «Реквизит получателя» – делается отметка. В случае необходимости может быть выписано несколько ЭСФ.

|

Заполнение документа, выписываемого при реализации своим работникам в счет заработной платы товара, ранее учтенного в качестве основного средства, производится аналогично требованиям по заполнению при реализации товаров физическим лицам. При этом положения данного пункта применяются к товарам как включенным в Перечень, так и не включенным в Перечень.

В материалах приведены не все изменения, внесенные в Правила выписки ЭСФ. При вступлении в силу новых Правил и формы ЭСФ, перед началом работы, рекомендуем ознакомиться с полным текстом Приказа №370.

Счет-фактура: когда выставляется в 2024 году

По общему правилу счет-фактуру нужно выставить не позднее пяти календарных дней с даты отгрузки товаров, передачи работ, услуг, имущественных прав (п. 3 ст. 168 НК РФ). Например, товар отгружен 11 апреля 2020 г. Счет-фактуру вы можете выставить в любой из следующих пяти календарных дней: 11, 12, 13, 14, 15 апреля 2020 г.

Если последний день срока выпадет на выходной или нерабочий праздничный день, счет-фактуру составьте не позднее следующего за ним рабочего дня (п. 7 ст. 6.1 НК РФ).

Авансовый счет-фактуру выставляйте не позднее пяти календарных дней с даты получения предоплаты (п. 3 ст. 168 НК РФ). Например, аванс поступил 29 января 2020 г. Счет-фактуру вы можете выставить в любой из следующих дней: 29 января, 30, 31 января, 1 или 2 февраля 2020 г.

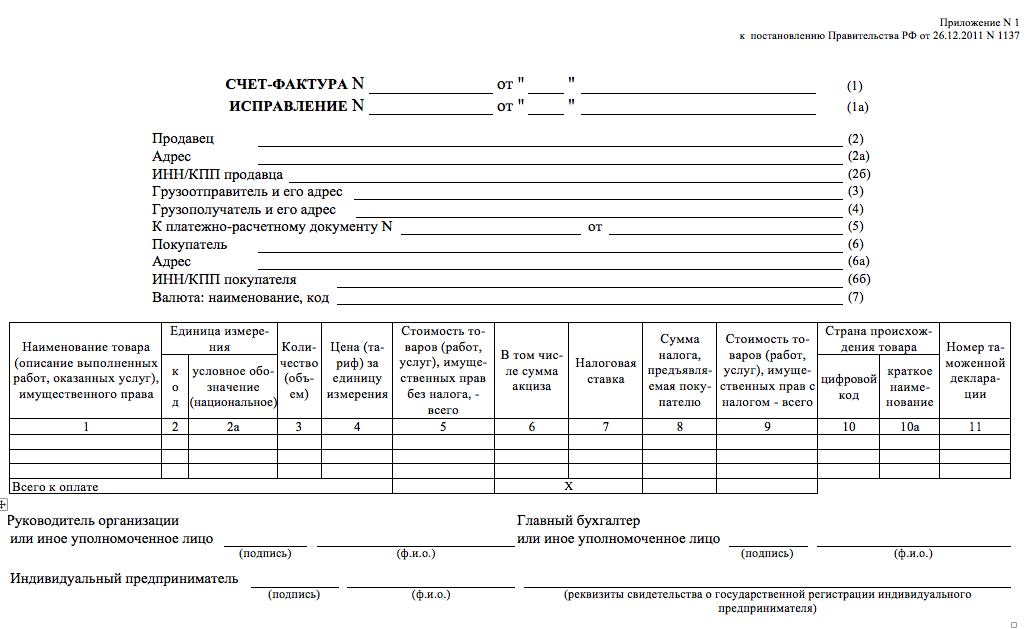

Обязательные реквизиты счетов-фактур

Перечислим исчерпывающий перечень реквизитов, которые в обязательном порядке должны быть заполнены в счетах-фактурах (п.5 и 6 ст. 169 НК РФ):

- порядковый номер и дата составления;

- наименование, адрес и идентификационные номера продавца и покупателя или исполнителя и заказчика;

- наименование и адрес грузоотправителя и грузополучателя -только на отгруженные товары;

- номер платежного поручения или другого платежно-расчетного документа – если оплата прошла до отгрузки;

- наименование отгруженных товаров или описание выполненных работ, оказанных услуг и переданных имущественных прав, единицы их измерения, когда их можно определить;

- количество отгруженных товаров или объем выполненных работ и оказанных услуг в указанных единицах измерения, когда их можно определить;

- наименование валюты;

- цена за единицу измерения, при возможности ее указания, по договору без учета налога. В случае применения государственных регулируемых цен – с учетом суммы налога;

- стоимость отгруженных товаров, выполненных работ, оказанных услуг, переданных имущественных прав без налога;

- сумма акциза по подакцизным товарам;

- налоговая ставка;

- сумма налога исходя из действующих налоговых ставок;

- стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога;

- страна происхождения товара – только для импортных товаров;

- номер таможенной декларации – только для импортных товаров;

- код вида товара по ТН ВЭД ЕАЭС – при вывозе товаров в страны Евразийского экономического союза.

Вот как выглядит бланк счета-фактуры в 2017 году:

Вы можете скачать бланк счета-фактуры, действующий до 30 июня 2017 года.

Общие требования к оформлению корректировочных счетов-фактур

| В каких случаях выставляется | При изменении задним числом стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе при изменении цены (тарифа) и (или) уточнении количества (объема) по обоюдному согласию поставщика и покупателя. Основание —п. 3 ст. 168 НК РФ.

Если стоимость изменилась из-за исправления технических или арифметических ошибок, корректировочный счет-фактура не выставляется (письмо Минфина России от 25.02.15 № 03-07-09/9433). Если ранее налогоплательщик составлял корректировочный счет-фактуру в отношении одних товаров (работ, услуг), то при изменении стоимости других товаров он должен выписать еще один корректировочный счет-фактуру (письмо Минфина от 07.02.20 № 03-07-11/7830). Если стоимость изменилась, но контрагенты не оформляли первичный документ, подтверждающий согласие (факт уведомления) покупателя на изменение цены, корректировочный счет-фактура не составляется. Вместо него выставляется исправленный счет-фактура (письмо Минфина России от 09.02.18 № 03-03-06/1/7833). Если расхождения в количестве товара обнаружены до того, как поставщик оформил исходный счет-фактуру, корректировочный счет-фактура не составляется. Все изменения следует учесть в исходном варианте документа (письмо Минфина от 10.04.19 № 03-07-09/25256.). Допускается в одном корректировочном счете-фактуре отразить увеличение стоимости одних товаров и одновременно — уменьшение стоимости других товаров (письмо Минфина России от 17.11.16 № 03-07-09/67407). При обнаружении товаров, не указанных в «исходном» счете-фактуре (т.е. при пересортице), корректировочный счет-фактура не составляется (письмо Минфина России от 16.03.15 № 03-07-09/13813). При неправильном указании ставки НДС (например, 10% вместо 20%), корректировочный счет-фактура не выставляется. Вместо нее следует оформить исправленный счет-фактуру (письмо Минфина от 06.11.18 № 03-07-11/79611). |

| Обязательные реквизиты корректировочного счета-фактуры установлены п. 5.2 ст. 169 НК РФ. | |

| Допускается оформление на бумажном носителе (от руки; при помощи компьютера; частично от руки, частично при помощи компьютера), а также в электронном виде, например, с помощью системы «Диадок». | |

| Оформление единого корректировочного счета-фактуры к нескольким «исходным» счетам-фактурам | Поставщик обязан составить отдельный корректировочный счет-фактуру к каждому «исходному» счету-фактуре. Оформление единого корректировочного счета-фактуры не предусмотрено, и это подтвердили судьи (решение ВАС РФ от 11.01.13 № 13825/12).

Разрешается выставлять единый корректировочный счет-фактуру по нескольким исходным счетам-фактурам (п. 5.2 ст. 169 НК РФ). |

| Оформление корректировочного счета-фактуры в случае скидок и премий, примененных к суммарной стоимости товара | Не допускается оформление корректировочного счета-фактуры в случае, когда изменилась только суммарная стоимость товара, а цена отдельных единиц или партий не пересматривалась. С этим согласны и судьи (решение ВАС РФ от 11.01.13 № 13825/12). |

| Оформление корректировочного счета-фактуры при возврате товара | При возврате поставщик составляет корректировочный счет-фактуру в двух случаях.

Второй — когда покупатель не является плательщиком НДС (письмо Минфина России от 16.05.12 № 03-07-09/56). Во всех других случаях при возврате оформляется так называемая «обратная реализация», то есть покупатель выставляет «обычный» счет-фактуру от своего имени. |

Правила заполнения счетов-фактур в 2024 году

Правила, по которым в 2019 году нужно заполнять счет-фактуры, приведены в Постановлении Правительства от 26.12.2011 № 1137. Эти правила в 2019 года тоже никак не изменились (это логично, ведь сам бланк счета-фактуры не претерпел поправок).

При этом, напомним, что НК РФ установил ряд обязательных требований к составлению счета-фактуры. Они содержатся в п. п. 5, 5.1, 6 ст. 169 НК РФ.

По общему правилу, если поставщик не укажет какие-либо из обязательных сведений при заполнении счета-фактуры или допустит ошибку, покупатель не сможет принять к вычету сумму НДС, которую он уплатил по такому счету-фактуре (п. 2 ст. 169 НК РФ).

Если вы получили от продавца счет-фактуру, составленный с нарушением установленных требований, у вас есть право обратиться к нему с просьбой внести соответствующие исправления

Полный перечень реквизитов, которые обязательно заполнить в 2019 году в счете-фактуре на отгруженные товары, оказанные услуги, выполненные работы или переданные имущественные права:

- порядковый номер и дата составления;

- наименование, адрес и идентификационные номера продавца или исполнителя (налогоплательщика или налогового агента) и покупателя или заказчика;

- наименование и адрес грузоотправителя и грузополучателя – только на отгруженные товары;

- номер платежного поручения или другого платежно-расчетного документа – если оплата прошла до отгрузки;

- наименование отгруженных товаров или описание выполненных работ, оказанных услуг и переданных имущественных прав, единицы их измерения, когда их можно определить;

- количество отгруженных товаров или объем выполненных работ и оказанных услуг в указанных единицах измерения, когда их можно определить;

- наименование валюты;

- идентификатор государственного контракта, договора (соглашения) (при наличии) – при поставках по госзаказам;

- цена за единицу измерения, при возможности ее указания, по договору без учета налога. В случае применения государственных регулируемых цен – с учетом суммы налога;

- стоимость отгруженных товаров, выполненных работ, оказанных услуг, переданных имущественных прав без налога;

- сумма акциза по подакцизным товарам;

- налоговая ставка;

- сумма налога исходя из действующих налоговых ставок;

- стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога;

- страна происхождения товара – только для импортных товаров;

- регистрационный номер таможенной декларации – только для импортных товаров;

- код вида товара по ТН ВЭД ЕАЭС– при вывозе товаров в страны Евразийского экономического союза.