Если дебиторская задолженность снизилась это говорит о

Доля дебиторской задолженности в общем объеме текущих активов, % 58,35 35,77 -21,58 6. Доля сомнительной дебиторской задолженности в общей сумме дебиторской задолженности, %.

95,06 91,94 -3,12 Главные показатели, характеризующие оборачиваемость дебиторской задолженности, подверглись за анализируемый период значительным положительным изменениям. Коэффициент оборачиваемости дебиторской задолженности увеличился в отчетном году на 14 оборотов, т.е.

практически в 2 раза, по сравнению с соответствующим периодом прошлого года. В соответствии с этим ускорением оборачиваемости снизился период погашения дебиторской задолженности на 12 дней (в 2 раза).

Для изучения причин значительного сокращения периода погашения дебиторской задолженности произведем факторный анализ данного показателя за анализируемый период.

Оборачиваемость оборотных активов после проведения мероприятий составила 2,01 раза, следовательно, за весь год сумма высвобожденных из хозяйственного оборота средств равна 3 704,09 млн.р. (1842,83 · 2,01).

Сумма прибыли вследствие ускорения оборачиваемости оборотных средств увеличилась на 310,83 млн.р.

ПУТИ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ИСПОЛЬЗОВАНИЯ ОБОРОТНЫХ АКТИВОВ Читать далее: Устройство передачи этикеток Информация о работе «Пути повышения эффективности использования оборотных активов на примере ЗАО «Минский завод виноградных вин»» Раздел: ЭкономикаКоличество знаков с пробелами: 145332Количество таблиц: 20Количество изображений: 9 Скачать Совершенствование производственно-хозяйственной деятельности предприятия (на примере ЗАО «Минский завод безалкогольных напитков») Скачать 150574 25 4 …

Анализ ликвидности дебиторско-кредиторской задолженности

Страница 1

Дебиторско-кредиторская задолженность — неизбежное следствие существующей в настоящее время системы денежных расчетов между организациями, при которой всегда имеется разрыв времени платежа с моментом перехода права собственности на товар, между предъявлением платежных документов к оплате и временем их фактической оплаты.

Большое влияние на оборачиваемость капитала, вложенного в оборотные активы, а, следовательно, и на финансовое состояние предприятия оказывает увеличение или уменьшение дебиторской задолженности. Искусство управления дебиторской задолженностью заключается в оптимизации общего ее размера и обеспечении своевременной ее инкассации.

Резкое увеличение дебиторской задолженности и ее доли в оборотных активах может свидетельствовать о неосмотрительной кредитной политике предприятия по отношению к покупателям, либо об увеличении объема продаж, либо о неплатежеспособности и банкротстве части покупателей. Сокращение дебиторской задолженности оценивается положительно, если оно происходит за счет сокращения периода ее погашения. Если же дебиторская задолженность уменьшается в связи с сокращением отгрузки продукции, то это свидетельствует о снижении деловой активности предприятия.

Следовательно, рост дебиторской задолженности не всегда оценивается отрицательно, а снижение — положительно. Необходимо различать нормальную и просроченную задолженность. Наличие последней создает финансовые затруднения, так как предприятие будет ощущать недостаток финансовых ресурсов для приобретения производственных запасов, выплаты заработной платы и др. Кроме того, замораживание средства дебиторской задолженности приводит к замедлению оборачиваемости капитала. Просроченная дебиторская задолженность означает также рост риска непогашения долгов и уменьшение прибыли. Поэтому каждое предприятие заинтересовано в сокращении сроков погашения причитающихся ему платежей.

Ускорить платежи можно путем совершенствования расчетов, своевременного оформления расчетных документов, предварительной оплаты, применения вексельной формы расчетов и т.д.

Что показывает соотношение

Делая математическое толкование, соотношение дебиторской и кредиторской задолженности показывает, насколько правильно ведётся деятельность фирмы

Это важно, поскольку компании часто используют не только свои ресурсы, но и одолженные. Если кому-то одалживаются деньги, появляется дебиторская задолженность, а если берут, будет кредитная

У одного и того же предприятия может быть как одна, так и другая задолженность.

Взаимосвязь этих долгов показывает, как эффективно действует компания – двигается вверх или, наоборот, её экономическое состояние ухудшается.

Любой бухгалтер скажет, что кредиторский долг должен быть ниже «дебиторки». Если это не так, придётся принимать какие-то меры, чтобы стабилизировать ситуацию. Даже минимальное превышение баланса этих двух показателей свидетельствует о проблемах с рациональным распределением средств фирмы. Возможно, проблема не в самой компании, а в должностных лицах, которые управляют хозяйственной частью

Разницу важно свести хотя бы к единице, иначе предприятие будет убыточным

Кредиторская задолженность в балансе

Показывает, сколько вы должны получателям. Она включает все обязательства перед вашими кредиторами, поставщиками и другими контрагентами. Возникает при непогашении следующих долгов:

- налоговые платежи и сборы в государственные фонды;

- начисление заработной платы и удержание. Это включает в себя любую заработную плату или удержания, которые причитаются сотрудникам, но еще не выплачены. Подробнее о сроках погашения долговых обязательств по заработной плате можно узнать тут;

- оплата по кредитам;

- собственный капитал. Иногда это называется акционерным капиталом. Собственный капитал составлен из первоначальных инвестиций в бизнес, а также из нераспределенной прибыли, которая реинвестируется в бизнес;

- обыкновенные акции. Это акции, выпущенные в рамках первоначальных или последующих инвестиций в бизнес;

- нераспределенная прибыль. Это прибыль, реинвестированная в бизнес после вычета любых распределений среди акционеров, таких как выплаты дивидендов.

Опытный бухгалтер, составляя балансовый отчет, ясно представляет, о чем говорит увеличение кредиторской задолженности в балансе. Предприятие не успевает расплатиться с долгами, что приводит к судебным преследованиям и искам от поставщиков. Имидж предприятия страдает, а поставщики и инвесторы стараются держаться подальше от таких производств.

Причины возникновения кредиторского долга

Существуют несколько факторов его появления.

- Рост дебиторского долга.

- Взятые на себя обязательства компании превышают ее возможности.

- Активы компании не находятся в ее собственности, а обязательства возрастают.

- Плохая маркетинговая политика.

В свою очередь, снижение кредиторской задолженности говорит о том, что система менеджмента компании работает эффективно, тем самым повышая финансовую устойчивость и платежеспособность организации.

В любом случае, бухгалтер предприятия должен сделать подробный анализ дебиторского и кредиторского долга.

Оборачиваемость дебиторской задолженности

Оборачиваемость дебиторской задолженности (receivables turnover ratio — RTR) — отношение выручки от реализации к средней сумме счетов к получению за минусом резервов на сомнительные позиции.

RTR = (продажи в кредит или выручка) / (средняя дебиторская задолженность).

Коэффициент показывает, сколько раз счета к получению превращались в денежные средства или сколько единиц выручки получено с 1 руб. дебиторской задолженности. Чем выше его значение, тем меньший период времени проходит между отгрузкой продукции потребителям и моментом её оплаты.

Высокие значения этого показателя положительно отражаются на его ликвидности и платёжеспособности.

Коэффициент оборачиваемости дебиторской задолженности в днях (day’s sales outstanding — DSO) рассчитывают по формуле:

DSO = (Средняя деб. задолженность * 365) / (Продажи в кредит или Выручка).

Характеризует средний период времени, в течение которого средства от покупателей поступают на расчётные счета предприятия. Отсюда его другое распространённое название и аббревиатура — ACP (average collection period). Чем меньше значение данного показателя, тем в более выгодных условиях находится предприятие.

Вычисление норматива

Рост полученного значения свыше 0,4 — негативное явление, а показатели свыше 0,7 означают критическую ситуацию для компании

Рост полученного значения свыше 0,4 — негативное явление, а показатели свыше 0,7 означают критическую ситуацию для компании

Перейдем к другим вопросам и узнаем, как рассчитывается показатель отношения дебиторской задолженности к совокупным активам.

Формула этого уравнения выглядит так: «(ДЗд + ДЗк + Ап)/П».

Здесь ДЗд и ДЗк – долгосрочная и краткосрочная дебиторская задолженность, соответственно.

Величина Ап – ресурсы, которые организация рассчитывает вернуть в будущем, а П – пассивы предприятия.

Отметим, нормальным показателем в таких ситуациях считается значение, величина которого достигает 0,4.

В ситуациях, когда показатель доходит до 0,7, руководителю уместно подумать об экстренных мерах предупреждения банкротства. Учитывайте, рост указанного норматива говорит об ошибках экономической стратегии управляющего.

Как видите, вычисление эффективности политики менеджмента в отношениях с контрагентами – важная задача, которая способствует получению точной информации о результатах такого сотрудничества.

Отметим, стремление охватить широкий сегмент рынка в определенных условиях приводит к пагубным для предприятия последствиям. По указанной причине управляющему целесообразно разработать приемлемые меры своевременного взыскания недоимки.

Рекомендации к управлению

Взаимовыгодные условия сотрудничества и проверка платежеспособности партнеров — гарантия экономического роста компании

Взаимовыгодные условия сотрудничества и проверка платежеспособности партнеров — гарантия экономического роста компании

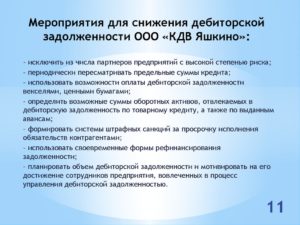

Кратко рассмотрим перечень мер, которые способствуют снижению рассматриваемого показателя и оздоравливают экономику фирмы.

Финансисты говорят, что четко прописанные условия первичного соглашения с партнерами – 50% гарантии успеха.

Важно указать в договоре санкции за просрочку платежа и оговорить вероятные последствия для должника. Кроме того, кредитование контрагентов предполагает предварительный анализ платежеспособности компаньона

Кроме того, кредитование контрагентов предполагает предварительный анализ платежеспособности компаньона.

Причем здесь уместно сверить полученный результат со средними показателями в конкретной области хозяйствования. А вот практика составления «черных списков» неплательщиков в этом случае не оправдана.

В таких ситуациях уместно направить запрос в ЕГРЮЛ, чтобы получить сведения о сроках функционирования партнера на рынке и подобную важную информацию. Кроме того, тут целесообразно посмотреть данные на сайте ФНС по интересующему юридическому лицу. Еще один метод проверки компаньона – база ФССП и ЕФРСБ.

Нюансы

Учитывайте, форс-мажорные обстоятельства предусматривают убытки даже от платежеспособных и проверенных партнеров. По указанной причине управляющему целесообразно корректно оформить документальную базу, чтобы грамотно апеллировать к должнику. Среди необходимой первичной документации юристы называют соглашение сторон, акты приема-передачи, выполненных работ, сверки недоимки и претензию кредитора.

Учет первичной документации и учет сроков исковой давности позволяют снизить рассматриваемый показатель

Учет первичной документации и учет сроков исковой давности позволяют снизить рассматриваемый показатель

Вторым важным моментом в таких вопросах становится учет заимодателем сроков давности взыскания. Помните, в России этот период составляет три года с момента появления требования кредитора. Однако при долгосрочных контрактах ожидать окончания действия соглашения при допущенной просрочке нецелесообразно. Здесь уместно предъявлять претензии по факту фиксирования задержки выплат.

Дебиторская задолженность как измеритель ликвидности

В процессе анализа нужно изучить динамику, состав, причины и давность образования дебиторской задолженности, установить, нет ли в ее составе сумм, нереальных для взыскания, или таких, по которым истекают сроки исковой давности. Если такие имеются, то необходимо срочно принять меры по их взысканию (оформление векселей, обращение в судебные органы и др.).

Работник, занимающийся управлением дебиторской задолженностью, должен сосредоточить внимание на наиболее старых долгах и уделить больше внимания крупным суммам задолженности;

При этом важно оценить вероятность безнадежных долгов, для чего используется накопленный на предприятии статистический материал или заключение опытных экспертов. Важно изучить также качество и ликвидность дебиторской задолженности

Одним из показателей, используемых для этой цели, является оборачиваемости дебиторской задолженности

Важно изучить также качество и ликвидность дебиторской задолженности. Одним из показателей, используемых для этой цели, является оборачиваемости дебиторской задолженности

Для характеристики качества дебиторской задолженности определяется и такой показатель, как доля резерва по сомнительным долгам в общей сумме дебиторской задолженности. Рост уровня данного коэффициента свидетельствует о снижении качества последней.

Эти показатели сопоставляют в динамике, со среднеотраслевыми данными, нормативами и изучают причины увеличения периода нахождения средств в дебиторской задолженности (неэффективная система расчетов, финансовые затруднения у покупателей, длительный цикл банковского документооборота и т.д.).

Анализ дебиторской и кредиторской задолженности включает комплекс взаимосвязанных вопросов, относящихся к оценке финансового положения предприятия.

Потребность в этом возникает у руководителей соответствующих служб; аудиторов, проверяющих правильность отражения долгов дебиторов и задолженности кредиторам; у финансовых аналитиков кредитных организаций и инвестиционных институтов

Однако первоочередное внимание анализу долговых обязательств должны уделять менеджеры самого предприятия

Страницы: 1 234

Другие материалы

План производства бизнес предпринимательский конкуренция маркетинг Транспортные услуги по перевозке людей будут оказываться самим ИП Пыркиным С. М. с четырьмя водителями на собственных машинах. В качестве диспетчера Колл-Центра (диспетчерской) будет выступать брат …

Положения, регулирующие рыночные отношения в ЗАО «Племенной завод «Ручьи»» В ЗАО «Племенной завод «Ручьи»» положения об Общем собрании акционеров, Совете сельскохозяйственного акционерного общества, о внутрихозяйственных подразделениях были разработаны в соответствии с Конституцией Российской Федерации, новым Гражданским …

Анализ собственных финансовых обязательств

Доля кредиторской задолженности в пассиве определяет процентное отношение просроченных обязательств к активам предпрития

Доля кредиторской задолженности в пассиве определяет процентное отношение просроченных обязательств к активам предпрития

Теперь перейдем к другой стороне вопроса и разберемся, что представляет доля кредиторской задолженности в пассивах. Отметим, увеличение части заемных ресурсов на предприятии негативно сказывается на ликвидности и платежеспособности.

Кроме того, подобная тенденция ведет к зависимости от стороннего «вливания» средств и, как результат – банкротству. Соответственно, оценка этой величины – обязательная задача руководителя фирмы.

Особое внимание в подобных обстоятельствах уделяется просроченным обязательствам. Помните, такие показатели грозят предприятию вероятными штрафами и судом

Соответственно, здесь целью управляющего становится анализ доли недоимки, выплаты по которой задержаны в общей массе совокупных пассивов. Этот норматив определяется в процентном отношении искомой величины ко всему активу организации.

Отметим, при вычислении искомой величины уместно сравнение текущего срока и прошедших отчетных периодов. Такой прием показывает динамику норматива, что говорит об объективной оценке происходящего. Кроме того, тут уместно использовать корректные сведения, указанные в балансе компании и исходить из точных цифр.

Что такое дебиторская задолженность и когда она возникает?

В процессе бизнес-деятельности компании часто приходится взаимодействовать с клиентами, приобретающими ее товары и услуги, и поставщиками, предоставляющими материалы и комплектующие за плату. ДЗ (дебиторская задолженность) возникает в процессе данного взаимодействия в следующих случаях:

- Компания осуществила передачу товаров клиентам, однако пока что не получила выручку за данные товары. Предполагается, что клиент оплатит товар позднее.

- Компания оплатила материалы, однако пока что не получила их. Предполагается, что поставщик поставит материалы позднее.

То есть можно сказать, что если у компании имеется ДЗ, то существуют экономические субъекты, которые ей что-то должны

Дебиторскую задолженность важно не путать с кредиторской. Наличие у фирмы последней означает, что существуют экономические субъекты, которым должна эта компания

При этом дебиторская задолженность одной компании часто является кредиторской у другой.

Значение величин

Рост значения Кодз – свидетельство уменьшения кредитования контрагентов. С одной стороны, такой момент говорит о привлечении капитала для внутреннего оборота предприятия. Однако другая точка зрения тут такова: сужение круга должников не всегда эффективный прием при расширении области влияния ли выхода на новые рынки сбыта.

Снижение величины оборачиваемости кредиторской задолженности — свидетельство роста экономических обязательств предприятия

Снижение величины оборачиваемости кредиторской задолженности — свидетельство роста экономических обязательств предприятия

Что касается величины Кокз, здесь экономисты уверены – снижение этой константы говорит о появлении финансовых обязательств организации перед кредитором. Само собой, снижение коэффициента – свидетельство благоразумной экономической стратегии и косвенный показатель увеличения собственного оборотного капитала.

Надеемся, что публикация на эту тему оказалась полезной информацией. Напомним, что объективная оценка соотношения долгов вероятна лишь при комплексном подходе и регулярном исследовании этих величин. Не пренебрегайте подобной задачей – ведь такие показатели прямо определяют, насколько организация эффективно работает, говоря о ликвидности компании. О деталях списания просроченных дебиторских обязательств читателям удастся узнать по этой ссылке.

Влияние дебиторской задолженности на ведение бизнеса

Вопрос влияния наличия дебиторской задолженности на ведение бизнеса является неоднозначным. С одной стороны, она позволяет существенно расширить возможности ведения бизнеса. У субъектов, с которыми взаимодействует компания, не всегда есть достаточное количество средств, чтобы полностью оплатить товары и услуги. Тогда ДЗ является одним из немногих средств, делающих взаимодействие возможным.

Однако необходимо помнить, что дебиторская задолженность – это стоимость товаров, которые продали, но не оплатили, либо материалов, которые купили, но не получили в пользование. Соответственно, она всегда вызывает отвлечение средств из оборота, их временное омертвление. Следовательно, если объем дебиторской задолженности слишком большой, это отнюдь не способствует развитию бизнеса, а, скорее, наоборот, мешает его расширению. Кроме того, всегда существует риск, что долг так и не вернут, что неизбежно ведет за собой финансовые потери и даже может привести к банкротству фирмы. По этой причине к допустимому объему задолженности необходимо подходить крайне внимательно, тщательно взвешивая все риски и возможные преимущества.

Управление дебиторской задолженностью

Формирование резерва – это часто используемый, но далеко не единственный инструмент управления дебиторской задолженностью. Основная задача данного процесса – сокращение сроков возвращения долга и уменьшение вероятности получения убытков из-за недобросовестности контрагентов. Однако существуют и другие способы достижения данной цели.

Так, в случае если ДЗ необходимо трансформировать в денежные средства, ее можно продать. Правда, в данном случае существует вероятность получения убытков.

Кроме того, можно предоставлять преференциальные условия взаимодействия для поставщиков и клиентов, рассчитывающихся с компанией немедленно, либо в максимально короткие сроки. К таким условиям могут относиться скидки, уменьшение комиссий и так далее.

Кроме того, на данный момент существует возможность проверить добросовестность дебиторов при помощи специальных сервисов, что также способно существенно сократить вероятность экономических потерь. Существуют специальные коэффициенты надежности контрагента, составляемые на основе опроса его поставщиков.

ДЗ — это уникальный инструмент, позволяющий компаниям осуществлять межфирменное взаимодействие, а также сотрудничество с клиентами даже в том случае, если у контрагентов нет суммы средств, достаточной для реализации различных бизнес-операций.

Заключение

Как видите, для грамотного управления организацией требуются специальные знания в области экономики и навыки составления деловой документации. Учитывайте, оценивание доли «дебиторки» и финансовых обязательств компании – ключевая задача руководителя, который заинтересован в укреплении экономического положения предприятия. Игнорирование же подобных действий ведет к разорению фирмы.

Периодический анализ обеих величин позволяет вовремя выявить негативные тенденции и принять предупредительные меры

Периодический анализ обеих величин позволяет вовремя выявить негативные тенденции и принять предупредительные меры

Отметим, при появлении проблем с взысканием долгов дебиторов экономисты рекомендуют продать права требования, подписав соглашение цессии. Этот ход избавляет компанию от внеплановых потерь на судебные издержки. Кроме того, суд не гарантирует возврата полной суммы при объявлении партнера банкротом.

Надеемся, что помогли читателям разобраться с вопросами определения части «дебиторки» и кредиторской задолженности в бюджете организации. Не забывайте, подобные вопросы важны при эффективном управлении компанией, поэтому тут уместно вовремя и корректно сверять показатели баланса предприятия.