Отчетность в ИФНС, ПФР, ФСС

Бухгалтерcкий центр «Бизнес-Гарант» оказывает бухгалтерские услуги по подготовке и сдаче отчетности в ИФНС, ПФР и ФСС: подготовка налоговых деклараций, бухгалтерского баланса, отчета о прибылях и убытках, расчета по страховым взносам и др. Стоимость данной услуги — от 500 рублей, срок — от 1 дня.

Составление отчетности организации представляет собой свод системы показателей, которые отражают результаты финансово-хозяйственной деятельности. Составление отчетности является результатом ведения бухгалтерского финансового учета и управленческого учета, а также налогового учета и отчетности.

По видам составление отчетности подразделяется на:

Составление бухгалтерской отчетности

Бухгалтерский баланс, отчет о прибылях и убытках, отчет о движении капитала, отчет о движении денежных средств, приложение к балансу, составление статистической отчетности, отчет о дебиторской/кредиторской задолженности.

Составление финансовой отчетности

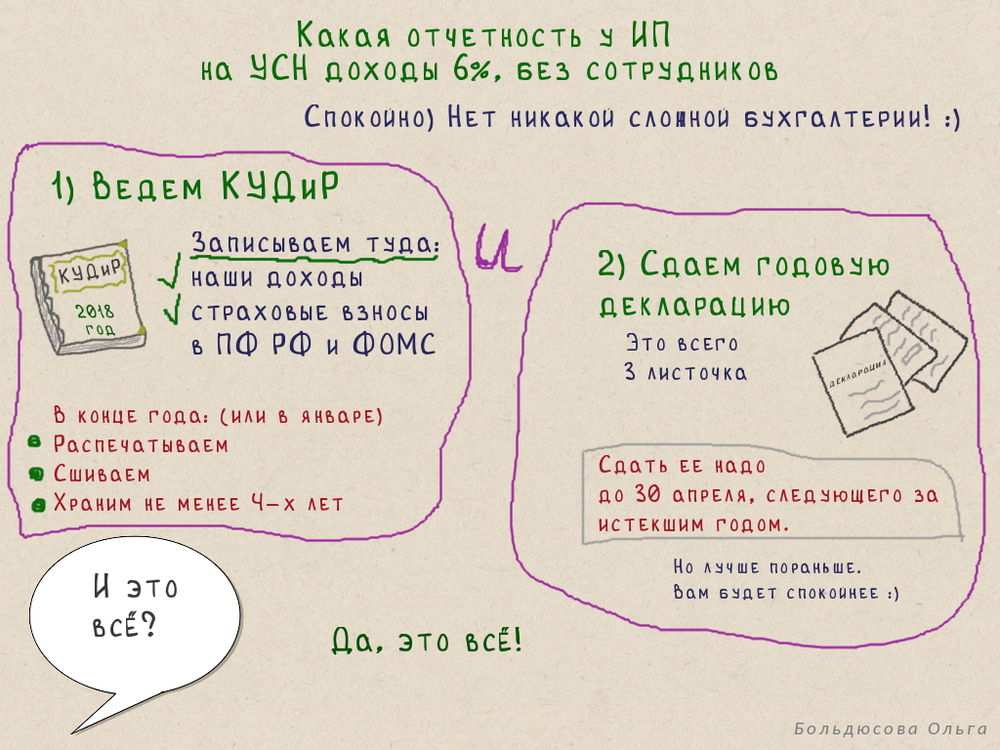

Разработка бухгалтерской учетной политики предприятия необходима для всех организаций, применяющих общий режим налогообложения, ЕНВД или ЕСХН.

В том случае, когда в организации применяется УСН, можно обойтись созданием «упрощенной» учетной политики — по учету основных средств и нематериальных активов.

Важно помнить, что вновь созданная организация должна разработать бухгалтерскую учетную политику в течение 90 дней со дня регистрации. Что касается формирования налоговой учетной политики организации, то она нужна:

Что касается формирования налоговой учетной политики организации, то она нужна:

- По налогу на прибыль, на имущество, по НДС — организациям, которые применяют общий режим налогообложения, совмещают ОСН и ЕНВД

- По ЕСХН — организациям, которые уплачивают ЕСХН, а также уплачивают ЕСХН вместе с ЕНВД

- По УСН — организациям, ведущим упрощенный бухгалтерский учет, а также совмещающим УСН и уплату ЕНВД

В случае уплаты только ЕНВД, оформление и формирование налоговой учетной политики организации может не понадобиться.

Учетную политику по НДС нужно утвердить не позднее окончания первого квартала, в котором зарегистрирована организация. Для учетной политики по налогу на прибыль не установлены сроки утверждения. Однако ее также рекомендуется утвердить до окончания первого отчетного периода (до завершения квартала).

Грамотно сформированная учетная политика как малого предприятия, так и крупной организации, оказывает влияние на величину показателей себестоимости продукции, прибыли и налогов на прибыль, на добавленную стоимость и имущество, а также на показатели финансового состояния в целом. Без анализа учетной политики предприятия нельзя сравнить показатели деятельности организации за различные периоды.

Поэтому очень важно заранее позаботиться о грамотности и соответствии закону всех документов. Доверять оформление или оценку эффективности учетной политики организации нужно профессионалам, имеющим большой опыт в подобном деле

Наши специалисты готовы помочь Вам разработать учетную политику вашей фирмы, гарантируя безупречное выполнение, грамотность и точность.

Как сдать отчет в ФСС по сотрудникам онлайн — «Моё дело»

Все, кто имеет сотрудников, сталкивается с необходимостью сдавать зарплатную отчетность. В ее числе расчетная ведомость в ФСС. Разберемся, как отчитаться перед фондом.

Предприниматели должны отчитываться перед ФСС, если принимают работников по трудовому договору и регистрируются в качестве работодателя.ИП, работающие самостоятельно и не привлекающие работников по трудовым или гражданско-правовым договорам, отчет в ФСС не сдают.

Если в отчетном квартале зарплата и взносы с нее не начислялись, полагается сдавать нулевой отчет. В нем вместо числовых показателей ставятся прочерки. Также нулевые отчеты сдают ИП-работодатели, которые регистрировались ранее в этом качестве, но на данный момент уволили всех сотрудников, однако с учета в фондене снимались.

Отчет в ФСС формируется в форме Расчета по начисленным и уплаченным страховым взносам (форма 4-ФСС). Сервис «Моё дело» позволяет сформировать этот отчет в автоматическом режиме.

Куда сдавать отчет?

Расчет по взносам сдается в территориальное отделение ФСС. Для ООО оно назначается при регистрации в соответствии с юридическим адресом.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

ИП с сотрудниками отчитываются в то отделение фонда, в котором они регистрировались как работодатели. Это отделение фонда определяется адресом основной регистрации предпринимателя.

Подключив электронную подпись, отправить отчет в ФСС в сервисе «Моё дело» можно безо всяких очередей, не выходя из дома.

В какие сроки следует отчитываться

Отчетность в ФСС сдается ежеквартально.Сроки сдачи расчета едины для ИП и ООО, однако они варьируются в зависимости от того в каком виде отправляется отчет.

Так, бланки, заполненные на бумаге, следует сдавать не позднее 20 числа месяца, следующего за отчетным кварталом. То есть до 20 апреля, 20 июля, 20 октября, 20 января.

Для тех, кто отчитывается в электронном виде, дана поблажка в 5 дней, для них срок сдачи отчета – до 25 числа следующего за кварталом месяца.

Не пропустить срок сдачи отчета поможет налоговый календарь сервиса «Моё дело». Кроме того, в сервисе есть возможность настроить рассылку напоминаний о приближающихся сроках на электронную почту и по СМС.

Что будет, если отчет в ФСС не сдавать

За несвоевременную подачу расчета по страховым взносам предусмотрено два штрафа, которые могут применяться одновременно. Это связано с тем, что в форме 4-ФСС бизнесмены фактически отчитываются за два вида взносов: на случай нетрудоспособности и по травматизму.

Итак, каковы же штрафы.

За опоздание подачи отчета ФСС может оштрафовать на 5 % от суммы страховых взносов на случай нетрудоспособности, начисленных по этому расчету за последний квартал.

Штраф рассчитывается за каждый полный или неполный месяц просрочки подачи отчета. Минимальный штраф по этому основанию составит 1000 рублей, максимальный – 30% суммы взносов за последний квартал.

Второй вид штрафа зависит от срока, на который допущена просрочка отчетности. Если просрочка составила менее 180 дней, штраф за каждый месяц опоздания составит 5% суммы взноса по травматизму по этому отчету. Минимальный штраф – 100 рублей, максимальный – 30% суммы взноса.

При превышении просрочки периода в 180 дней, размер штрафа возрастет. Он составит 30% от страховых взносов на травматизм по этому расчету. Так же будут начисляться еще 10 % за каждый полный или неполный месяц просрочки (но не меньше 1000 руб.).

При отправке расчета почтой к письму составляется опись вложения. На описи сотрудники почты поставят штамп о дате отправки письма. Одна опись останется Вам, а вторую вложат в конверт и отправят вместе с отчетом. Отправлять расчет следует ценным письмом.

Для отправки отчета в электронном виде нужно подключить цифровую подпись – она приравнивается к собственноручной подписи коммерсанта при электронном документообороте с ведомствами.

При работе с сервисом «Моё дело» Вы можете отправить отчет в ФСС и получить протоколы о его приеме за считанные минуты.

Отчет принят но не был обработан фсс что это значит

Выбран неверный сертификат уполномоченного лица ФСС.

2. Выбран просроченный сертификат

1. Подписать, зашифровать файл, используя действующий сертификат уполномоченного лица ФСС.

2. Загрузить с сайта ФСС новый сертификат и установить его в хранилище сертификатов

9

19

Файл не подписан или не зашифрован

Повторно подписать, зашифровать и отправить файл

10

20

Неизвестный формат файла

Имя файла не соответствует XD-схеме

Заново сформировать файл xml (см.

порядок действий при ошибке 503)

11

41

К издателю сертификата нет доверия

1. Сертификат спецоператора не соответствует закону «Об электронной подписи» от 06.04.2011 № 63-ФЗ.

2.

Сделать эти шаги нужно заблаговременно, чтобы не пропустить сроки сдачи расчета.

- Код ошибки 503 в отчете ФСС означает, что задано неверное имя файла и оно не соответствует XD-схеме.

Согласно приложению 1 к приказу ФСС «О внедрении защищенного обмена документами в электронном виде…» от 12.02.2010 № 19 название файла должно выглядеть следующим образом:

Например, 1234567891_2016_09.xml.

При этом номер страхователя — 10-значное цифровое обозначение регистрационного номера плательщика. Он должен соответствовать регистрационным документам. Расчетный год записывается в формате ГГГГ, например 2018.

Отчетный квартал должен содержать 2 цифры: для 1-го квартала ставится обозначение 03, для 6 мес. — 06, 9 мес.

Ответственность за совершение ошибки 508

Сама по себе ошибка 508, допущенная при формировании расчета 4-ФСС не является нарушением, за которое привлекают к ответственности. ФСС вернет документ назад с указанием на ошибку. Возврат 4-ФСС будет означать, что отчетность не сдана.

Обязанному лицу следует оперативно устранить все обнаруженные неточности и отправить новый скорректированный расчет ФСС. Ключевой момент — исправленный вариант нужно успеть передать своевременно, до сроков, общеустановленных по сдаче этого вида отчетности.

Законодательством предусмотрен отчет по форме 4-ФСС четырежды в год.

Несоблюдение способа подачи отчетности приводит к штрафу на сумму 200 руб. (п. 2 ст. 26.30 закона № 125-ФЗ).

По факту получения расчета органы ФСС должны направить страхователю квитанцию с подтверждением приема отчета или отрицательный протокол проверки с описанием ошибок.

Возможна сдача 4-ФСС и через МФЦ. Об особенностях приемки отчета в этом случае читайте в публикации « Сдайте 4-ФСС через МФЦ».