Как заполнить декларацию, если

Я хочу заполнить вторую декларацию на супруга(у) и третью на сына(дочь)?

К сожалению, под одним логином нельзя сделать более одной декларации за один календарный год. Нужно зарегистрироваться второй раз с другим логином. При этом вторую декларацию тоже нужно будет оплатить, в случае если у Вас платная ситуация. Либо, Вы можете внести данные супруга вместо своих, и, не оплачивая еще раз (если у Вас платная ситуация и Вы уже один раз заплатили), скачать декларацию на супруга. Но мы не рекомендуем последний вариант, так как Ваши данные будут удалены. Сохранятся на будущее только данные супруга. Аналогично нужно поступать, если нужна третья, четвертая декларация и так далее.

Я хочу подать декларацию за своего ребенка?

Часто у несовершеннолетнего ребенка возникает обязанность подавать декларацию 3-НДФЛ и платить налог, например, при продаже имущества или доли в имуществе. Родители – законные представители ребенка. Родитель представляет от имени ребенка декларацию и может заявить от имени ребенка вычет по продаже имущества. Заполнять декларацию нужно родителю, подписывать родителю, подавать родителю. Данные в декларации (ФИО и так далее) будут ребенка. Если у ребенка нет ИНН, оставьте, пожалуйста, это поле пустым. На экране о представителе, который Вы увидите, если ответите, что заполняете декларацию как представитель, надо будет внести Ваши данные (ФИО). К декларации нужно будет приложить копию паспорта родителя и копию свидетельства о рождении ребенка.

У меня было более одного работодателя?

Если у Вас в году, за который Вы заполняете декларацию, было более одного работодателя, Вы можете внести дополнительных работодателей при помощи кнопки «Добавить доход». В программе в блоке «Работа» Вы можете занести сначала одного работодателя. Затем, после того, как Вы нажмете кнопку «Добавить доход», Вы увидите те же самые вопросы еще раз — для второго работодателя, и так далее.

Я хочу подать корректирующую декларацию?

Корректирующая декларация подается в случае, если в прежней декларации были обнаружены ошибки, или Вы сами хотите уточнить поданные данные. Уточнить данные можно, если, например, Вы обнаружили, что имеете право на налоговый вычет, но декларация за тот год уже подана. Например, Вы сначала подали декларацию за 2015 год, в которой отчитались о продаже автомашины. По этой декларации у Вас было в итоге 10 000 рублей к уплате. Затем Вы вспомнили (после того, как уже подали или отправили по почте декларацию в инспекцию), что имеете право на вычет по покупке жилья за 2015 год. В такой ситуации подается еще одна декларацию за тот же 2015 год. Такая декларация называется корректирующей.

У меня за один год несколько причин заполнять декларацию?

Кто должен сдавать 3-НДФЛ?

Направлять декларацию о доходах в налоговый орган обязаны:

- госслужащие и члены их семей — Указ Президента № 557 от 18.05.09 г. (ред. 03.07.2018 г.);

- государственные гражданские служащие — согласно Реестру должностей, утвержденному Указом главы государства № 1574 от 31.12.05 г. (ред. 08.02.19);

- ИП — на общей системе налогообложения;

- граждане, реализующие часть в уставном капитале, получившие прибыль от банковских вкладов (проценты);

- практикующие лица (нотариусы, адвокаты и так далее);

- резиденты РФ, реализующие имущество, срок владения которым составляет менее 3 лет (приобретенное до 2020 года) или 5 лет (оформленное в собственность после 2020 года). Сюда относятся жилплощадь, ценные бумаги, автомобили, гараж, участок земли и так далее. По движимому имуществу минимальный период владения составляет 3 года — после его истечения НДФЛ при продаже не взимается;

- иностранцы, работающие в России на основе патента;

- граждане-резиденты РФ (пребывающие в России свыше 183 дней в году), получающие доход за границей;

- люди, выигравшие в лотерею, тотализатор и иные азартные игры. При доходе менее 4 тыс. рублей налог не удерживается, от 4 тыс. до 15 тыс. — его оплачивает участник. При выигрыше свыше 15 тыс. взнос в ФНС платит оператор лотереи;

- граждане, имеющие авторский гонорар, наследники или правопреемники авторов научных, литературных, культурных и иных произведений, получающие вознаграждение за них;

- лица, которым подарили недвижимость, автомобиль, ценные бумаги граждане, не являющиеся близкой родней;

- граждане, имеющие доход от физических лиц или предприятий, не выступающих налоговыми агентами — на основании гражданско-правовых договорных отношений (аренда жилья и иных вещей).

При оформлении декларация важно учитывать особенности законодательства РФ:

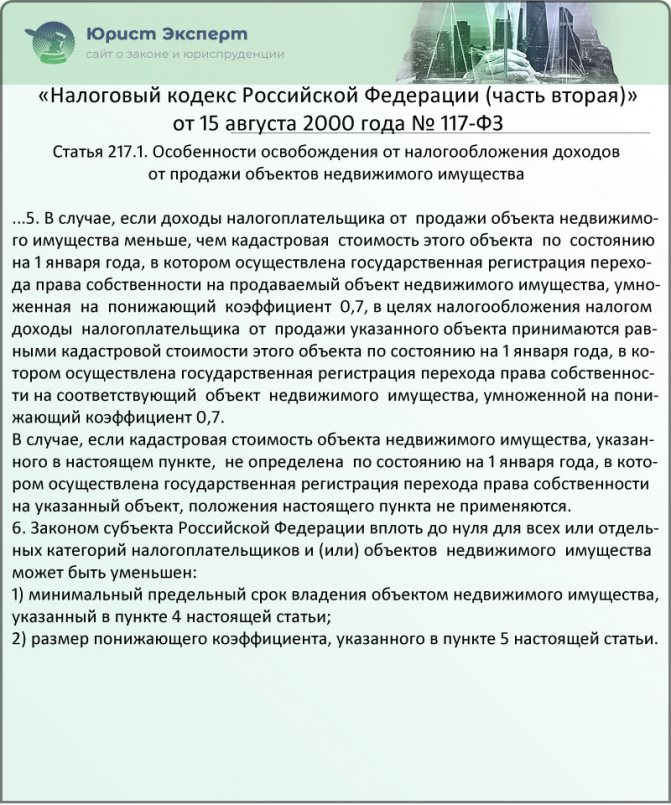

- если цена реализованной жилплощади ниже кадастровой, в 3-НДФЛ обозначают не полученный доход, а сниженную до 70% стоимость недвижимости по кадастру на 1 января того года, когда приобретена собственность (п.5 ст. 217.1 НК РФ);

- гражданам, у которых с денежных поступлений от работодателя не удержан НДФЛ по каким-либо причинам, декларацию направлять не следует. ИФНС самостоятельно предоставит квитанции налогоплательщикам.

Пункт 5 статьи 217.1. Статья 217.1. Особенности освобождения от налогообложения доходов от продажи объектов недвижимого имущества (ФЗ № 117)

Кто и когда сдает

Налоговый кодекс устанавливает, что сдавать декларацию в форме 3-НДФЛ требуется в инспекцию ФНС, закреплённую за местом прописки резидента.

При этом не берутся в расчёт обстоятельства получения дохода или права на льготу. Можно купить или продать в другом регионе квартиру, заработать деньги в соседнем городе, но отчитываться и платить подоходный налог требуется всё равно по месту регистрации.

В первую очередь идёт постоянная регистрация (прописка), если её нет – по месту временной регистрации, причём в этом случае нужно сначала встать в местную инспекцию на учёт.

30 апреля – дедлайн для отчёта о заработках и уплатах в казну по форме 3-НДФЛ.

Последний срок установлен в п. 1 ст. 229 НК РФ вне зависимости от поводов подачи декларации. Иностранным работникам заполненную форму необходимо сдавать за месяц до выезда из страны, если они прекращают работу в России.

Данные в заполненной декларации

Почему не заполнены фамилия, имя и отчество на первом листе?

Части декларации «фамилия, имя, отчество полностью» на первом листе, в скобках, предназначены для данных представителя в том случае, если представитель заполняет декларацию за кого-то другого. Если Вы выбрали в программе ответ, что заполняете декларацию для себя, эти поля должны остаться пустыми.

Почему не заполнен город, хотя он был выбран?

В декларации за 2012 и 2013 год, в случае если Ваш город Москва или Санкт-Петербург, пункт декларации «Город» на втором (только на втором) листе не заполняется в соответствии с утвержденным порядком заполнения декларации. В этом поле должен быть прочерк.

Почему нет ответов о дате и месте рождения и паспортных данных?

В случае если Вы — гражданин России, не являетесь индивидуальным предпринимателем и указываете Ваш ИНН, Вы имеете право не отвечать на эти вопросы. Инспекция сама узнает ответы по Вашему ИНН.

Это — вопросы с «Даты рождения» по «Кем выдан» на первом листе декларации. В декларациях за прошлые годы (например, за 2012 год и за 2013 год) это — вопросы с «Даты рождения» по «Дату выдачи» на втором листе декларации.

Почему в некоторых «пустых» полях проставлены прочерки, а в некоторых нет?

Это сделано в соответствии с порядком заполнения декларации, утвержденным Федеральной Налоговой Службой, и указаниями в форме декларации. Прочерки проставлены там, где этого требует порядок заполнения или указания в форме декларации. Там, где порядок заполнения или форма не требуют проставлять прочерки, поля оставлены пустыми, или проставлены нули.

Почему два дохода в готовой декларации программа «объединила» в один?

Если Вы указали два дохода, у которых один источник (например, Ваш работодатель), и идентичны некоторые другие параметры, программа «объединит» эти доходы. И они будут записаны одним доходом. Доходы от одного источника надо по правилам заполнения декларации в некоторых случаях объединять. Поэтому иногда доходы суммируются специально.

Почему в декларации нет листа Е1?

Лист Е1 в декларации за 2014 и за 2015 год обязателен, только если Вы указываете некоторые вычеты, в том числе, так называемые «стандартные вычеты». Если же Вы не указываете эти вычеты, Вам такой лист не нужен. «Стандартные» вычеты иногда предоставляет работодатель. И тогда, если Вы указываете этот доход (от работодателя), Вам надо указать и эти вычеты. Предоставлял ли Вам такие «стандартные вычеты» работодатель, будет видно из Вашей справки 2-НДФЛ. На этапе «Вычеты» написано, какие у этих вычетов коды в справке 2-НДФЛ. Вам надо посмотреть на Вашу справку 2-НДФЛ – есть ли там такие коды. Если Вы указываете так называемые стандартные вычеты, Вам надо на этапе «Вычеты» выбрать галочкой и заполнить блок «Стандартные вычеты». И тогда в декларации появится лист Е1. В декларациях, например, за 2012 и 2013 годы «стандартные» вычеты указывались на листе Ж1.

Почему у меня два дохода в декларации, хотя у меня один работодатель?

В декларации за 2015 и за 2015 год год на листе «А» у каждого дохода проставляется код вид дохода (две цифры справа). У заработной платы и подарка разные коды. Поэтому, если Вы получили от работодателя не только заработную плату, но и какой-нибудь подарок, программа намеренно «разделяет» Ваш доход на подарок и заработную плату. Именно так требует сделать инструкция по заполнению декларации.

Как отправить документы с 3-НДФЛ?

Как быть с отправкой документов, которые подтверждают право на налоговый вычет? Их потребуется отсканировать и отправить через личный кабинет. Если документов много, учтите, что они должны быть отсканированы в черно-белом режиме, потому что иначе электронный документ может оказаться слишком «тяжелым» и не сможет прикрепиться и отправиться. Обязательно проверьте читаемость отсканированного документа.

Если Вы точно не знаете, какие документы необходимо предоставить именно в Вашем случае, узнать это можно на сайте ФНС в разделе «Физические лица», перейдя через ветвь «Меня интересует» к «Получение налогового вычета».

Что и как приложить к декларации

Что делать, если имейл от Налогии (например, при регистрации или смене пароля) не доходит?

Сначала проверьте, пожалуйста, не попало ли письмо в спам (нежелательную почту). Вероятнее всего, дело в этом. Проверьте, пожалуйста, не только папку с входящими письмами (например, «Входящие»), но и папку с нежелательной почтой

Кстати, если письмо попало в спам, в письме должна быть кнопка «Не спам» (или с похожим названием) — нажмите ее, пожалуйста, чтобы не пропустить важного письма от нас в будущем

Затем, убедитесь, пожалуйста, что в настройках Вашей почты нет свойства сразу удалять спам. Если у Вас есть такая настройка, ее нужно сменить: сделать так, чтобы спам помечался, но не удалялся сразу. Так у Вас будет возможность посмотреть на те письма, которые ошибочно посчитаны спамом, и отметить, что это не спам.

Также добавьте, пожалуйста, адрес Налогии в список желательных адресов, чтобы всегда без проблем получать от нас почту. Например, вот как это сделать, если у Вас электронный адрес на Яндексе. Нужно зайти в настройки, выбрать «Правила обработки писем/почты/входящей почты» и внести домен @nalogia.ru в «Белый список». И нажать на кнопку «Добавить». А вот как, если на Mail.ru. Нужно зайти в настройки, выбрать «Правила фильтрации», кликнуть на «Добавить фильтр». Указать «Если поле от содержит» @nalogia.ru, то «Поместить письмо в папку «Входящие». И нажать на «Сохранить».

Распечатывание и подача декларации на бумаге

Каким цветом можно распечатывать декларацию?

Декларацию нужно распечатывать черным или темно-синим цветом.

Декларацию можно распечатывать только на одной стороне листа?

Да, декларацию нужно распечатывать только на одной стороне листа. Двусторонняя печать не допускается.

Как убедиться, что декларация распечатана на листе правильно?

В левом верхнем и обоих нижних углах каждого листа декларации есть черные квадраты, сторона которых 5 миллиметров. Расстояние от квадратов до краев листа должно быть 5 миллиметров.

В какую инспекцию подается декларация?

Как правило, если у Вас есть постоянная регистрация («прописка») в России, Вам надо подавать декларацию в налоговую инспекцию по месту (адресу) Вашей постоянной регистрации на момент подачи декларации

Как правило, не важно, где Вы были зарегистрированы раньше и как долго Вы зарегистрированы на новом месте, если адрес регистрации менялся. Важен только адрес Вашей постоянной регистрации на момент подачи декларации

Как подать декларацию за другого?

Есть два варианта. В первом варианте Вы все делаете за другого человека – подписываете декларацию (здесь и далее имеется в виду не только декларация, но и другие документы вместе с декларацией, если они есть), подтверждая своей подписью, что данные верны, и подаете декларацию. Во втором – только подаете за него декларацию (подписывает он сам). Кто заполнял декларацию, строго говоря, инспекция не видит. Но кто подписывает декларацию, видит

И это важно. Если Вы не только подаете, но и подписываете за кого-то декларацию, Вы подтверждаете, что данные в декларации верны

Вариант 1. Если Вы заполняете, подписываете и подаете декларацию за кого-то, в программе (на втором экране этапа «Данные»), надо ответить, что Вы заполняете декларацию за кого-то. И на последующих экранах Вы увидите вопросы для этого случая – вопросы о представителе. Все данные в декларации (включая доходы и расходы) – для того, за кого Вы заполняете декларацию, кроме вопросов о представителе.

Вариант 2. Если Вы только подаете декларацию за кого-то (подписал тот человек сам), в декларации никак не упоминается тот человек, который подает декларацию. То есть декларация заполняется так же, как если бы заполнявший подавал сам. Но при этом декларацию может подавать другой человек.

В обоих вариантах, если Вы подаете/заполняете/подписываете декларацию за кого-либо, кроме своего несовершеннолетнего ребенка, Вам надо будет иметь нотариальную доверенность (даже если это супруг или супруга). И к документам приложить ее копию. А при подаче иметь свой паспорт. В обоих вариантах декларация подается в ту инспекцию, в которую должен подавать декларацию тот, за которого подается декларация (а НЕ в инспекцию представителя).

Как заполнить 3-НДФЛ в личном кабинете

Рассмотрим подробно самый простой и современный способ заполнения – подачу сведений в личном кабинете налогоплательщика.

В регистрационной карте, полученной, как правило, из ФНС по почте, указаны логин и пароль. Если они утеряны или не получены, можно взять паспорт и обратиться в налоговую инспекцию по месту жительства и получить их.

В регистрационной карте, полученной, как правило, из ФНС по почте, указаны логин и пароль. Если они утеряны или не получены, можно взять паспорт и обратиться в налоговую инспекцию по месту жительства и получить их.

Есть вариант использовать электронную подпись в учетной записи Единой системы идентификации и аутентификации (ЕСИА), но, как правило, рядовому гражданину это ни к чему. В личном кабинете формируется так называемая неквалифицированная подпись – для этого в личном кабинете надо выбрать раздел «Профиль» и ветку «Получение сертификата ключа проверки подписи». Сформируйте запрос.

Затем проверьте свои персональные данные и введите пароль для доступа к сертификату. О том, что сертификат успешно получен, система уведомит Вас в той же ветке.

Ищем вкладку «Налог на доходы ФЛ», выбираем ветку «3-НДФЛ» и жмем «Заполнить/отправить декларацию онлайн». Приятный бонус – поля «Фамилия», «Имя», «Отчество», «ИНН» заполнятся автоматически.

Обратите внимание: в поле «Налоговая база» вводится сумма ЗА МИНУСОМ СУММЫ ВЫЧЕТА. В нужных местах необходимо ставить галочки, внимательно читая наименования полей

Если Вам сложно воспринимать информацию с экрана, в форме «Итоги» есть функция «Скачать». До отправки Вы можете редактировать информацию

В нужных местах необходимо ставить галочки, внимательно читая наименования полей. Если Вам сложно воспринимать информацию с экрана, в форме «Итоги» есть функция «Скачать». До отправки Вы можете редактировать информацию.

Способы подачи декларации

Подготовленную справку 3-НДФЛ с перечнем подтверждающих бумаг направляют в отделение ИФНС. Для назначения некоторых видов вычетов (имущественного, стандартного) возможно пройти процедуру оформления через работодателя — тогда заполнение декларации не требуется.

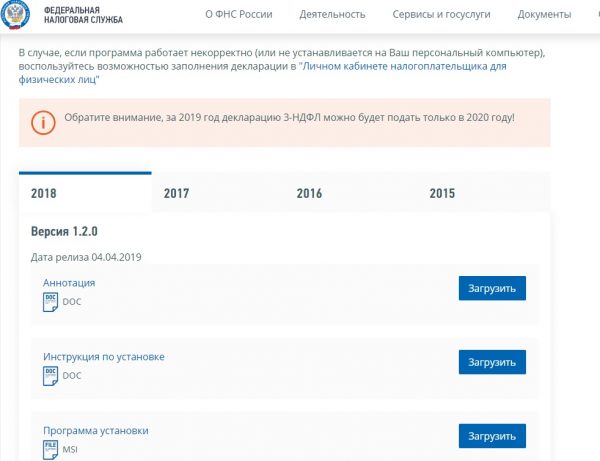

При заполнении и сдаче 3-НДФЛ в ИФНС обращаются посредством личного посещения, через Интернет или почту, направляя документацию заказным письмом с описью. При работе с бумажным вариантом декларации ее заполняют печатными буквами. Сдать ее возможно самостоятельно, через законного или уполномоченного представителя. В последнем случае потребуется нотариальная доверенность. При личном направлении распечатывают 2 экземпляра, на одном из которых инспектор ставит отметку о принятии. При использовании почтового отправления датой подачи считается день оформления письма гражданином на почте. Налогоплательщик получает квитанцию, что служит доказательством своевременного направления документации. Однако наиболее простой способ оформления и сдачи декларации — через кабинет налогоплательщика на официальном ресурсе ИНФС. Заполнение документа значительно упрощает специальная программа, также доступная для скачивания на сайте службы в действующей редакции. Она поможет правильно внести сведения, произвести расчеты и сформирует документ в требуемой законодательством форме.

Программа для автоматического заполнения справки 3-НДФЛ

При оформлении документации на вычет в ИФНС обращаются после окончания отчетного года. Например, на будущий год после приобретения квартиры.

Декларацию доходов за 2019 год нужно подавать по новой форме

ФНС России разработала поправки в форму декларации 3-НДФЛ. Речь идет о приказе ФНС РФ № ММВ-7-11/506, датированном от 7 октября 2019 года.

Налоги на доходы физлиц выплачиваются, как правило, автоматически – их удерживают с зарплат. Однако, в некоторых случаях граждане сами рассчитывают суммы своих налогов и подают в налоговые органы декларации по налогу на доходы физических лиц. Это форма 3-НДФЛ.

Декларация доходов за 2019 год: поправки ФНС

Изменения затронули следующие три раздела:

- «Расчет стандартных и социальных налоговых вычетов, а также инвестиционных налоговых вычетов, установленных ст. 219.1 Налогового кодекса РФ»;

- «Расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества»;

- «Доходы от источников за пределами Российской Федерации, облагаемые налогом по ставке».

Декларационная кампания 2020-го стартовала 1 января. Отчеты о доходах, полученных за 2019 год, физические лица должны предоставить налоговым органам не позднее 30 апреля.

Декларации 3-НДФЛ предоставляют в следующих случаях:

- при получении в дар транспортных средств, недвижимого имущества, акций, паев, долей от физлиц, которые не являются близкими родственниками;

- при получении дохода от продажи имущества (к примеру, квартиры, находившейся в собственности менее минимального срока владения) и от реализации имущественных прав (переуступка права требования);

- при получении вознаграждений от организаций и физлиц, не являющихся налоговыми агентами, на основе заключенных договоров и договоров гражданско-правового характера, включая доходы по договорам имущественного найма или договорам аренды любого имущества;

- при получении выигрыша от операторов лотерей, распространителей, организаторов азартных игр, проводимых в букмекерской конторе и тотализаторе – в сумме до 15 тысяч рублей, а также от организаторов азартных игр, которые не относятся к тотализаторам и букмекерским конторам;

- при получении доходов от источников за пределами Российской Федерации.

Задекларировать свои доходы за 2019 год необходимо также индивидуальным предпринимателям, нотариусам, занимающимся частной практикой, адвокатам, открывшим адвокатские кабинеты, и другим гражданам России, ведущим частную деятельность.

Фигурирующие в декларациях налоги нужно выплатить до 15 июля 2020 года.

Правила заполнения декларации 3-НДФЛ и сроки ее сдачи в 2020 году

В случае, если налогоплательщики не вовремя предоставляют декларацию, они могут быть оштрафованы. За предоставление неверных данных, налогоплательщик может понести ответственность.

Основные ошибки, при заполнении декларации

Отсутствие данным по стандартным вычетам. Например, на месте работы был предоставлен вычет на ребенка в сумме 10 тыс. руб. Эти данные можно найти в справке 2-НДФЛ в пункте 4. В 3-НДФЛ данные указываются в листе Ж1, если же налогоплательщик не претендует на вычеты, то заполнять эту страницу не нужно.

Заявление на вычет налогов. Про этот документ налогоплательщики часто забывают, а без него перевод средств недоступен.

Заполнение раздела «Вычеты по покупке жилья». Говоря простыми словами, нужно указать перенос остатка имущественного вычета с минувшего года.

Физлица Российской Федерации должны предоставить декларацию 3-НДФЛ за 2019 год до 30 апреля 2020 года включительно.

Обязательно подать декларацию до 30 апреля, если вы

1. Получили доход от продажи имущества (например, квартиры или машины)

Зачем подавать декларацию: чтобы заплатить государству 13% с полученного дохода.

2. Получили что-то по договору дарения не от родственников (недвижимость, машину, акции, доли в компании и т. д.)

Зачем подавать декларацию: чтобы заплатить государству 13% с полученного дохода.

Важно: если вам подарили деньги, то налог с них платить не нужно. 3

Получили доход от своей деятельности (например, заработали на фрилансе, сдавали квартиру и т. д.)

3. Получили доход от своей деятельности (например, заработали на фрилансе, сдавали квартиру и т. д.)

Зачем подавать декларацию: чтобы заплатить государству 13% с полученного дохода.

Заплатить налог по меньшей ставке можно, если стать самозанятым или индивидуальным предпринимателем. При этом самозанятым не нужно предоставлять налоговую декларацию.

4. Выиграли в лотерею, в казино или тотализаторе до 15 000 ₽

Зачем подавать декларацию: чтобы заплатить государству 13% с полученного дохода.

Важно: если выигрыш составляет меньше 4000 ₽, то налог платить не нужно. 5

Получили доход за границей

5. Получили доход за границей

Зачем подавать декларацию: чтобы заплатить государству 13% с полученного дохода.

Важно: налог нужно платить, если жить в России не меньше 183 дней в году. В противном случае теряется статус налогового резидента и платить налог в РФ не нужно

6. Вы индивидуальный предприниматель, нотариус, адвокат и т. д.

Зачем подавать декларацию: чтобы заплатить налоги за прошлый год по ставке до 30% (в зависимости от выбранного режима).

Налоговая декларация: понятие и правовые аспекты

При получении дохода гражданин обязуется направить часть от него в госбюджет страны. Законодательной базой выступает Налоговый кодекс, регламентирующий порядок удержаний, ставки, процедуру оформления, возможность льгот и возмещений. Преимущественно, процент удержания составляет 13 %, но может быть и выше (30% для нерезидентов страны с дохода, полученного в РФ, 35% — от выигрыша в бесплатной лотерее). Справка 3-НДФЛ является отчетностью по подоходному налогу. Документ используется для декларирования физическим лицом, индивидуальным предпринимателем своих доходов и иных сведений, на основании которых отчисляются взносы в казну государства.

Перечислением взносов с дохода трудоустроенных граждан занимаются работодатели, выступая налоговыми агентами. Удержание и отправка средств в ФНС предприятием осуществляется не позднее суток, следующих за днем зарплаты. Однако человек и сам может являться налоговым агентом для себя, получая доход без участия работодателя. Тогда он заполняет декларацию, предоставляя сведения о денежных потоках, и оплачивает исчисленный взнос за прошедший отчетный период. Например, человек трудится на предприятии, зарабатывая ежемесячно 30 тыс. рублей. При выплатах 13% с этой суммы предприятие удерживает и направляет в ИФНС. При этом предоставление 3-НДФЛ с человека не требуется. Но при случайном выигрыше в лотерею «Гослото» человек обязан заплатить с него налог, оформив декларацию самостоятельно. Предприятие в этом не участвует, поскольку к доходу отношения не имеет.

Период отправки сведений о денежных поступлениях — до 30 апреля года, идущего за отчетным. На назначение налогового вычета установленный срок не распространяется. Льготу можно оформить на протяжении всего года. Декларации, совмещающие информацию о поступлениях и право на получение вычета, направляют до 30.04 года, идущего за отчетным.

Бланк З-НДФЛ един для всех субъектов РФ и представлен на официальном ресурсе ФНС. Нормативное регулирование порядка назначения, подачи, оформления декларации основано на положениях ст. 80 НК РФ.