Способы заполнения отчетности

К заполнению декларации для оформления налогового вычета можно привлечь сторонних лиц. Такую услугу оказывает множество бухгалтерских фирм. Если заявитель решит обойтись своими силами, он может оформить документ следующими способами:

- Внести все сведения от руки.

- Напечатать данные при помощи печатающего устройства.

- Воспользоваться специальной электронной программой.

Гражданин может сам выбирать наиболее удобный для него способ.

От руки

Если заявитель решит заполнить декларацию от руки, ему следует придерживаться ряда правил:

- вся информация вносится печатными заглавными буквами;

- каждый знак речи вписывается в отдельную ячейку по порядку;

- если остаются пустые ячейки, в них нужно ставить прочерк;

- числа нужно выровнять по правому краю;

- писать только синей или черной пастой;

- начинать строку от левого края;

- не указывать сумму в копейках. При их наличии число нужно округлить согласно правилам математики.

При заполнении не допускаются помарки, исправления, зачеркивания. Скреплять листы не нужно, чтобы избежать повреждения штрих кода. При распечатывании бланка необходимо следить, чтобы отпечаталась полностью вся форма.

С помощью компьютера

Если гражданину удобней заполнить декларацию при помощи компьютера, нужно сперва скачать на него определенную программу на выбор:

- Acrobat Reader;

- Microsoft Excel.

Если бланки будут скачиваться с сайта ФНС, следует остановить выбор на Acrobat Reader, т.к. документ предоставляется в формате pdf.

Если информация вносится при помощи компьютера, нужно придерживаться следующих правил:

- используются только заглавные буквы;

- печатают при помощи шрифта Courier New размера 16 – 18.

Таких серьезных требований, как при заполнении от руки не предъявляют.

С использованием специальных программ

Предусмотрено несколько электронных программ, которые помогают заполнению декларации НДФЛ. Они содержатся и на официальных сайтах государственных структур, и у сторонних финансовых организаций. Все желающие могут воспользоваться программами:

- Налогоплательщик ЮЛ.

- Декларация.

Они имеются на сайте ФНС и на сайте ГНИВЦ ФНС России.

Как заполнить?

ИНН: нужно вписать только на главной странице, на остальных он автоматом проставиться.

Коды категории налогоплательщика: Код 720 — ИП; Код 730 — нотариус; Код 740 — адвокат; Код 760 — иное физическое лицо; Код 770 — ИП глава крестьянского (фермерского) хозяйства

Код страны: Код 643 — Россия.

Код вида документа: Код 21 — паспорт.

Налоговый период (код): 34(год).

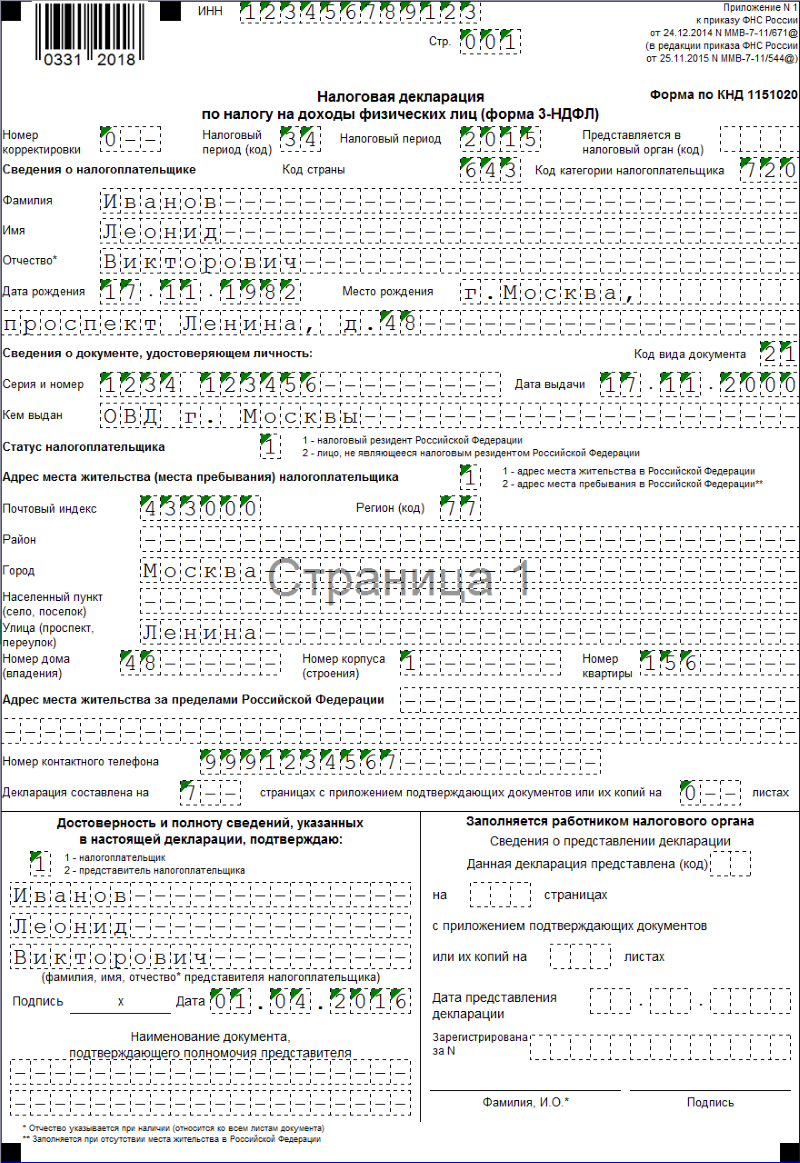

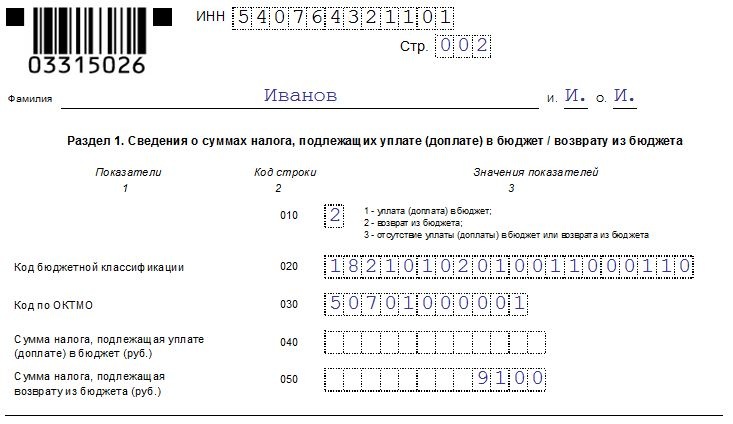

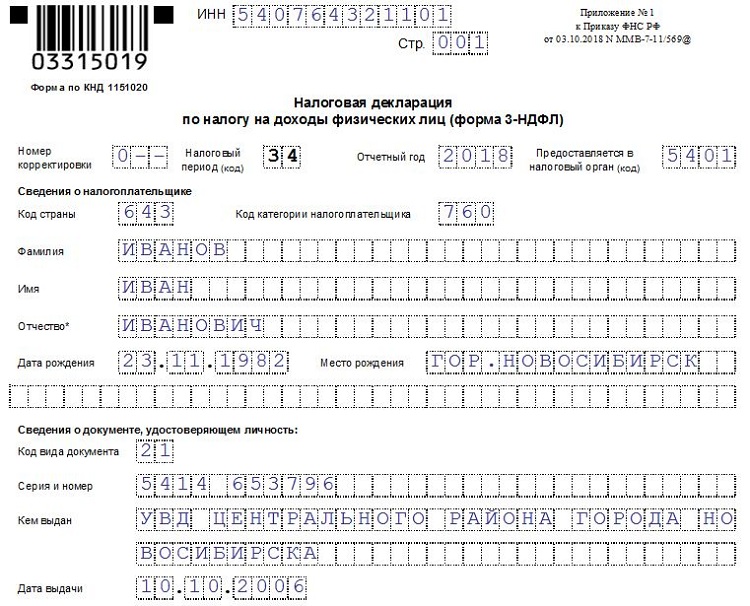

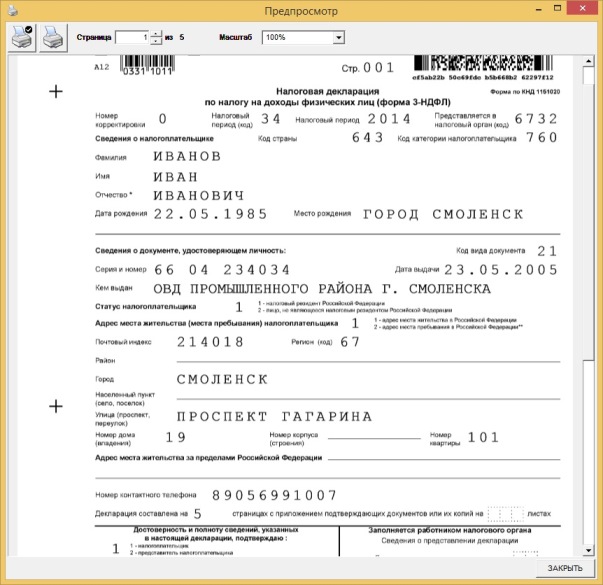

Образец заполнения декларации 3-НДФЛ Титул

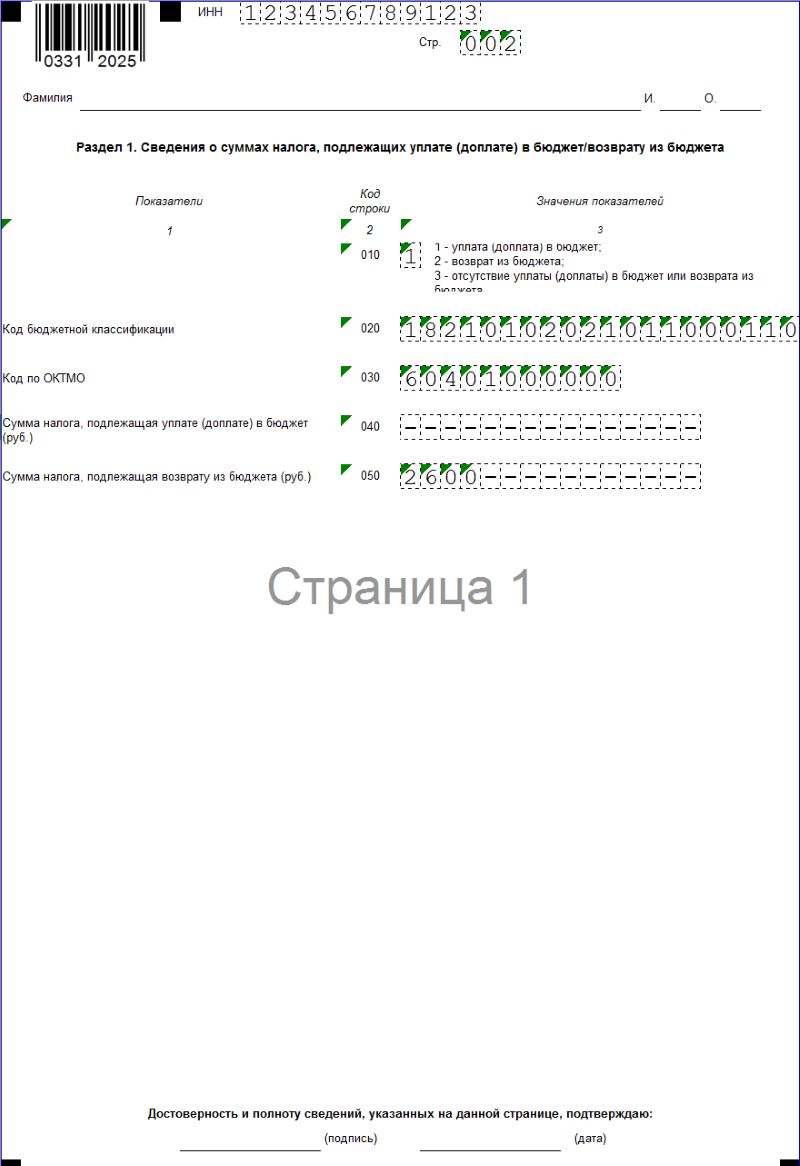

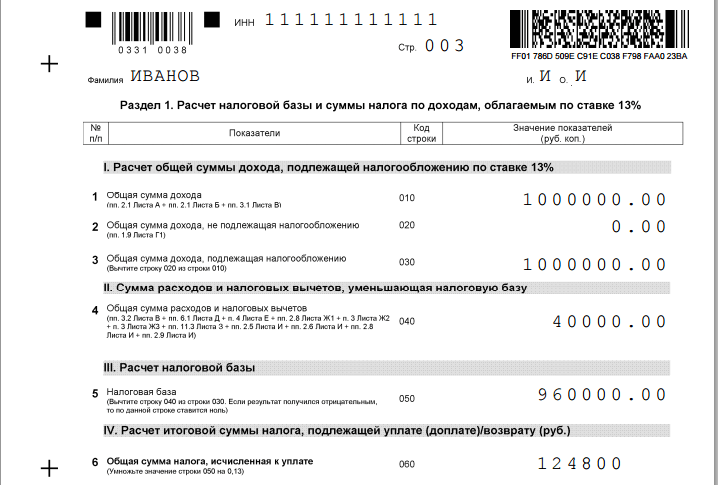

Образец заполнения декларации 3-НДФЛ Р.1

Образец заполнения декларации 3-НДФЛ Р.2

Исходные данные

Работник весь 2015 год работал в ООО «Ромашки» и получал 6000 в месяц. Также 6 месяцев он получал стандартный налоговый вычет 400 рублей

Работник потратил на обучение ребёнка 20 000 рублей

Нужно заполнить только Титул, Р.1, Р.2, Лист А, Лист Е1, Лист Е2.

Новая форма с 2016 года (утверждена в декабре 2015 года). 3-НДФЛ.XLS образец заполнения при социальном налоговом вычете.. Исправьте данные в форме на свои.

Пошаговая инструкция:

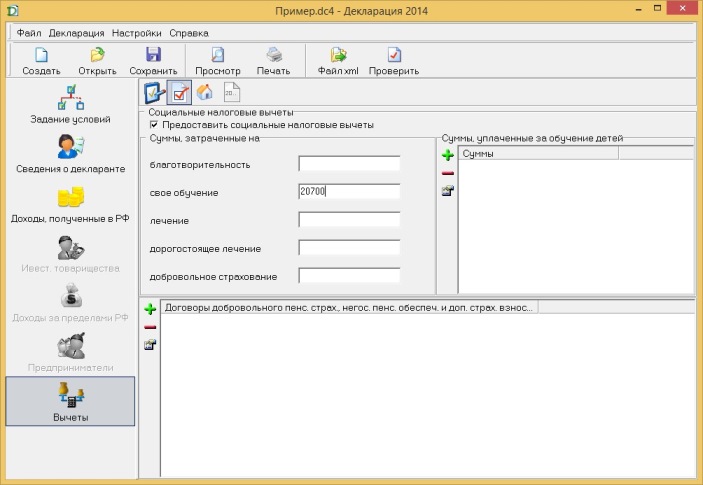

ШАГ 1 Заполняем Лист Титул (Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ)).

Здесь всё просто: указываем номер корректировки (при первой подаче ставим цифру «0», при подаче после коррекции — «1», после второй коррекции — «2» и т.д.)

Указываем налоговый период (код) — если декларация подается за год, то указываем цифру 34.

Налоговый период — год, за который подаётся декларация.

Код страны — 643 (Российская Федерация).

Указываем свои данные.

Код вида документа — 21 (паспорт).

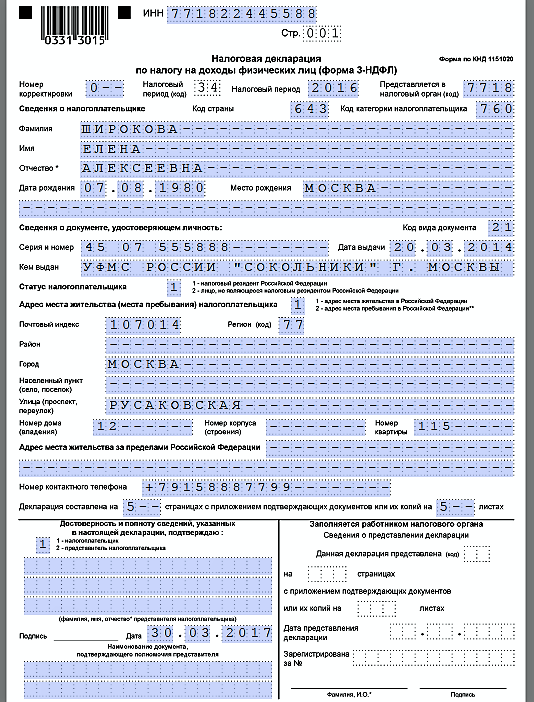

Образец заполнения декларации 3-НДФЛ Титул.

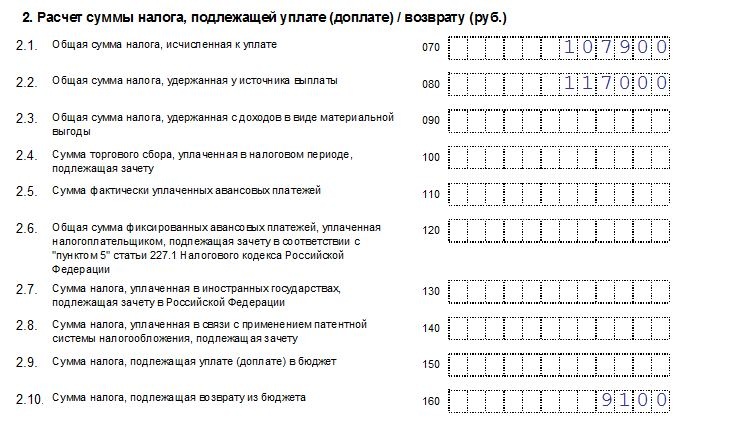

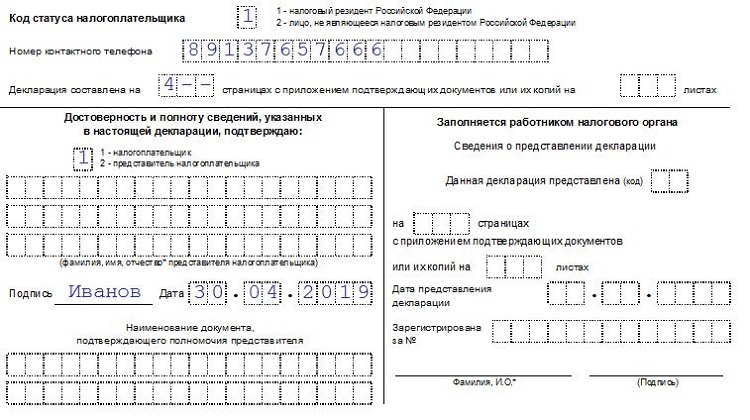

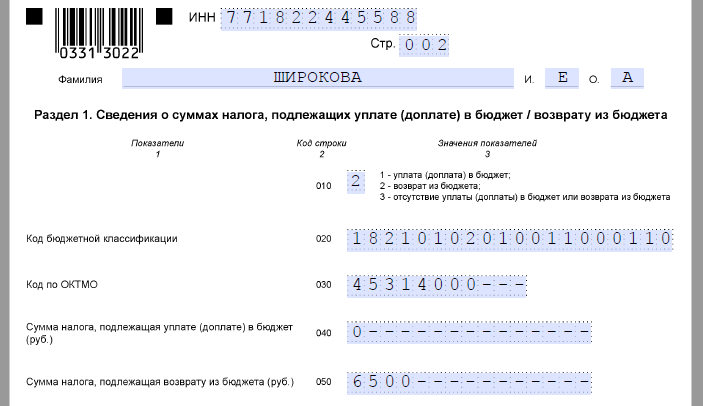

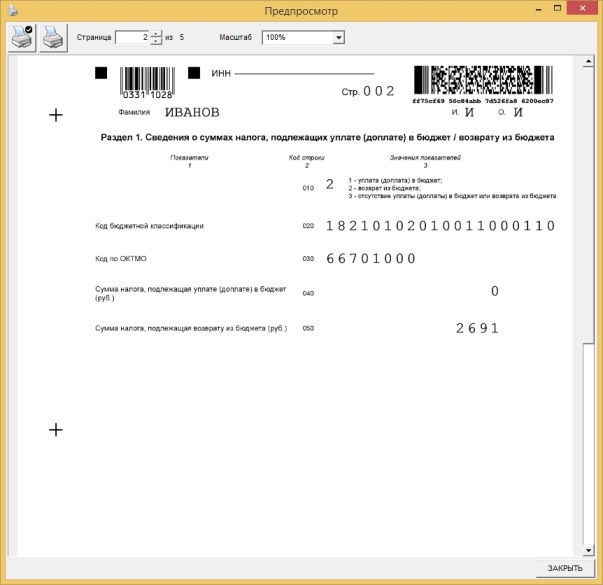

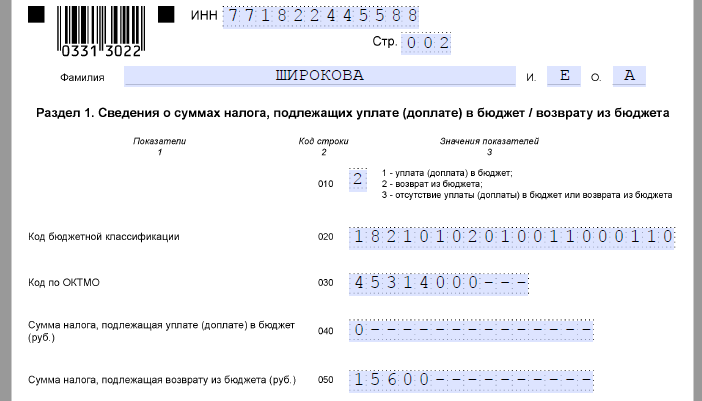

ШАГ 2 Заполняем Р1 (Раздел 1. Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета).

Образец заполнения декларации 3-НДФЛ Р.1

КБК 1821 01 02021 01 1000 110. Налог на доходы физических лиц с доходов, облагаемых по налоговой ставке, установленной пунктом 1 статьи 224 Налогового кодекса Российской Федерации, за исключением доходов, полученных физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, частных нотариусов и других лиц, занимающихся частной практикой

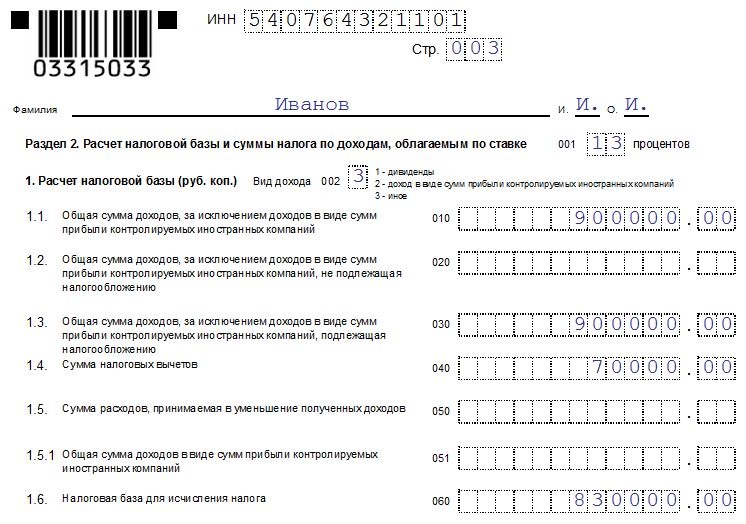

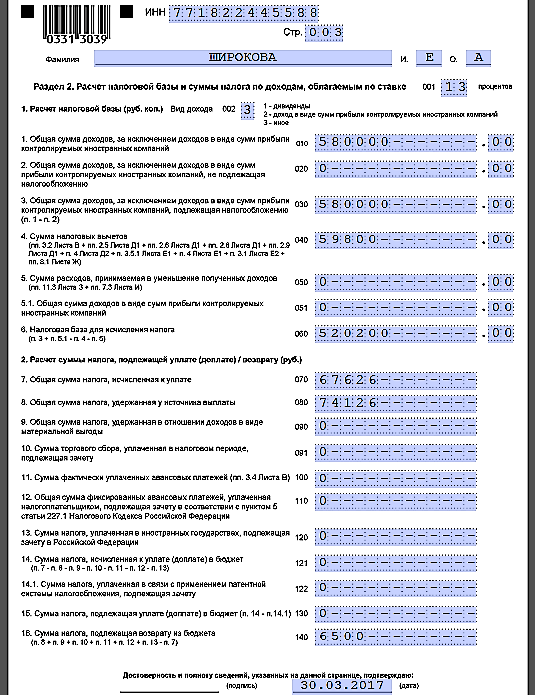

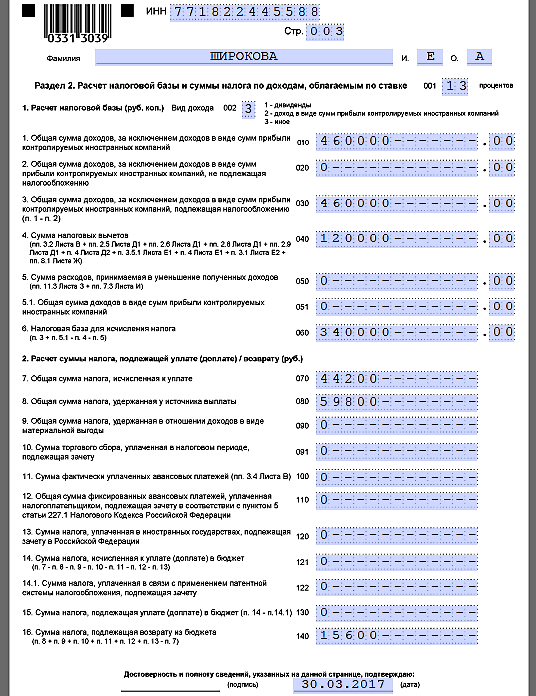

ШАГ 3 Заполняем Р2 (Раздел 2. Расчет налоговой базы и суммы).

Образец заполнения декларации 3-НДФЛ Р.2

Заполняем данные по работнику.

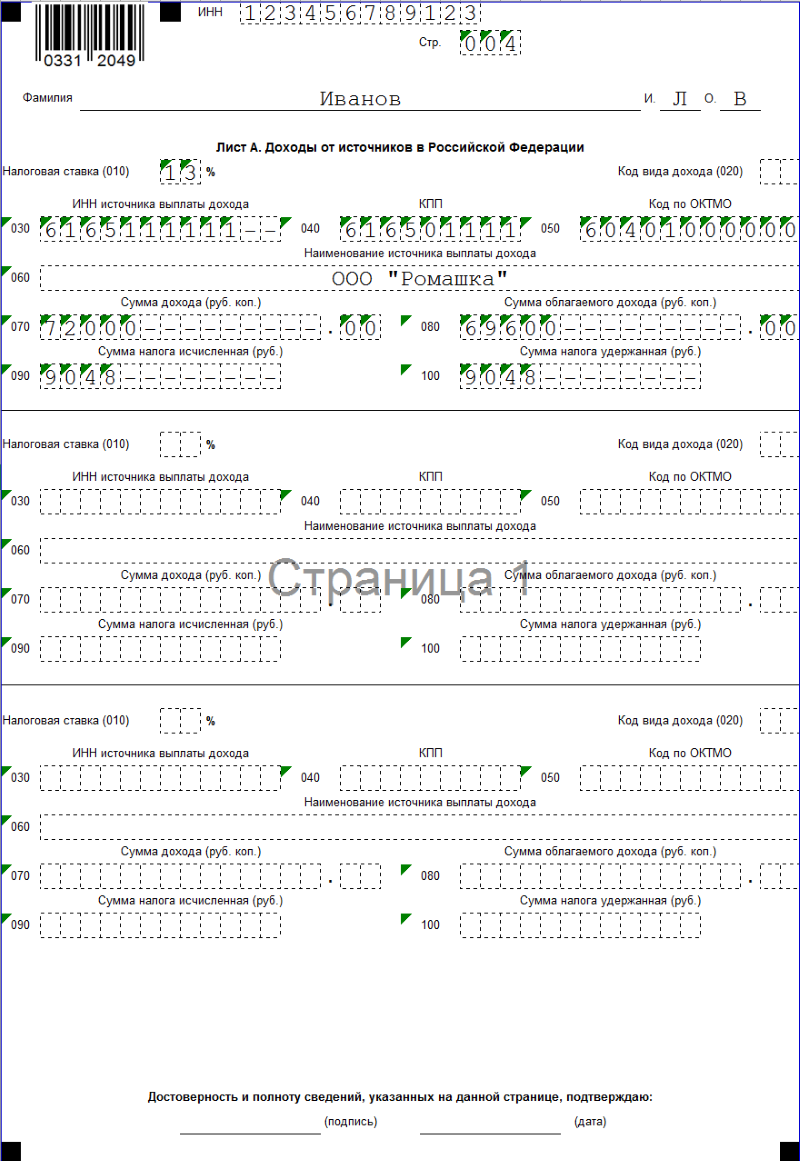

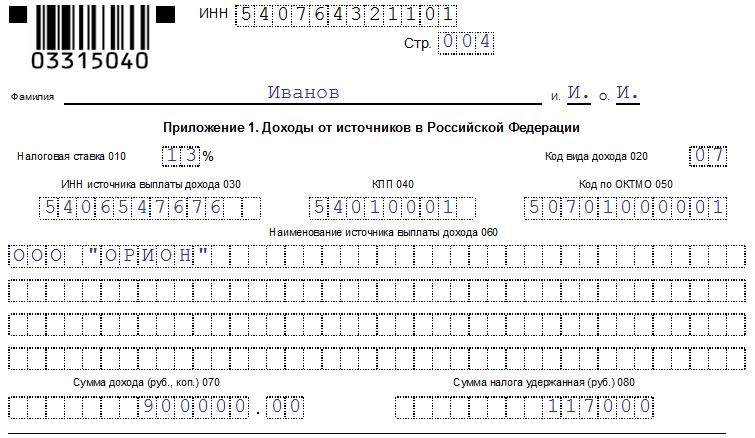

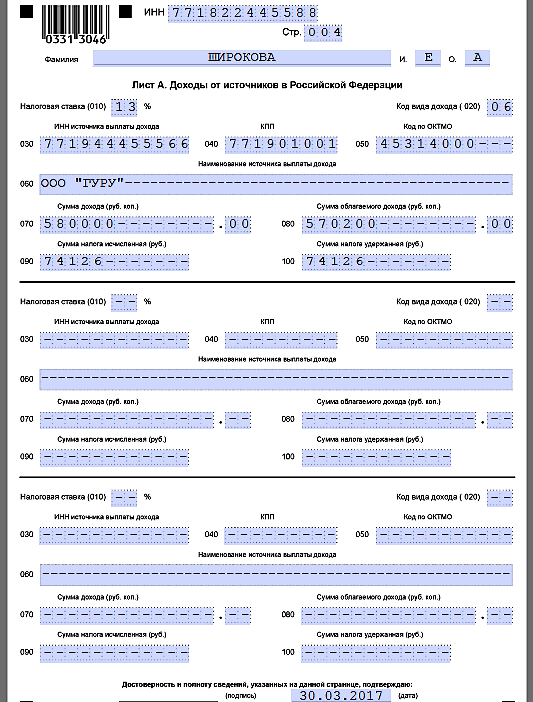

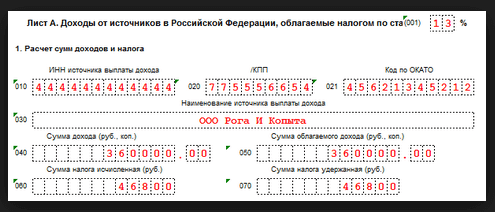

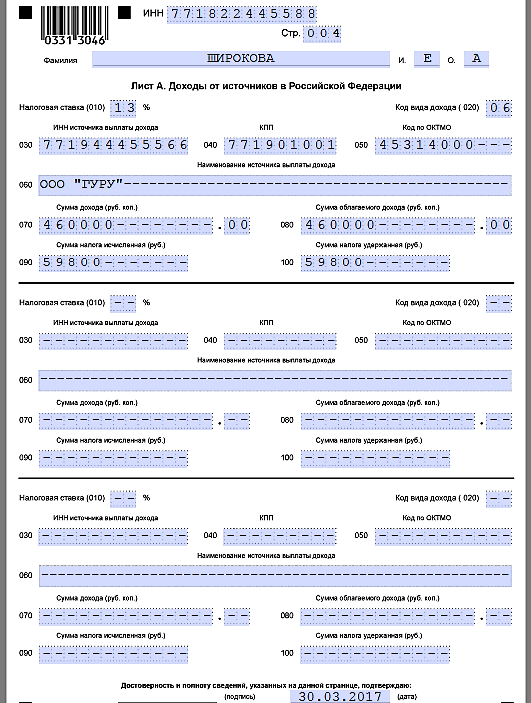

ШАГ 4 Заполняем Лист А (Доходы от источников в Российской Федерации).

Образец заполнения декларации 3-НДФЛ Лист А

В строках 10-70 указываем организации и доход который был получен. Таких организаций может быть много

строка 60 указываем организацию, от которой был получен доход

строка 70 6000 * 12 = 72 000

строка 80 72 000 — 6*400(стандартный налоговый вычет Листа Ж1) = 69 600

строка 90 69 600 * 13% = 9048

строка 100 равна 90, если подоходный налог был уплачен

Образец заполнения декларации 3-НДФЛ Лист А_13

Примечание: если организаций, от которых Вы получили доход, больше трёх (которые помещаются на одной странице), то не поместившиеся на листе организации перечисляем на втором листе формы А.

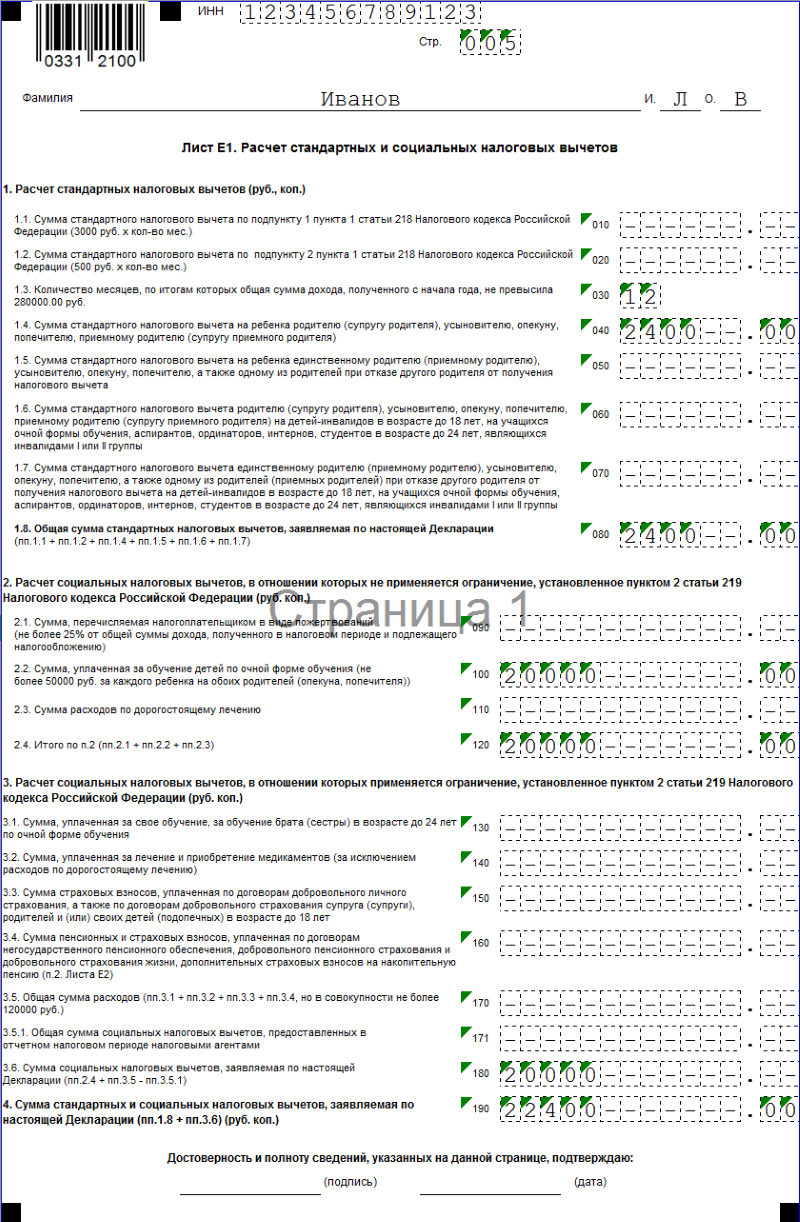

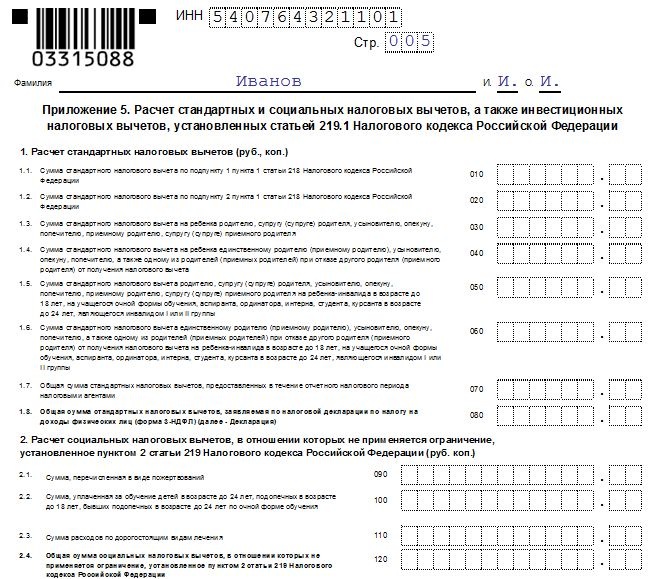

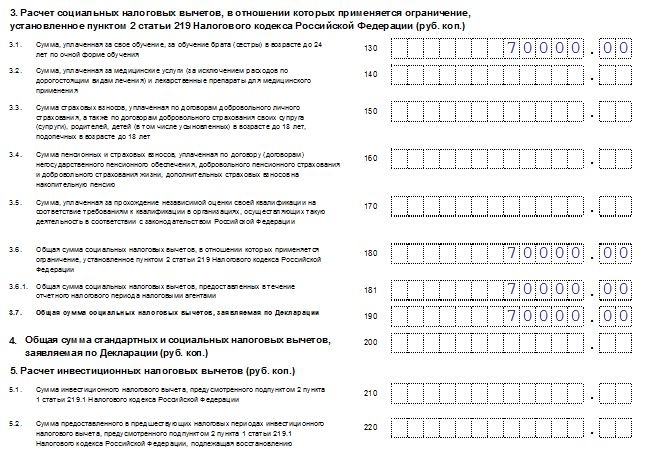

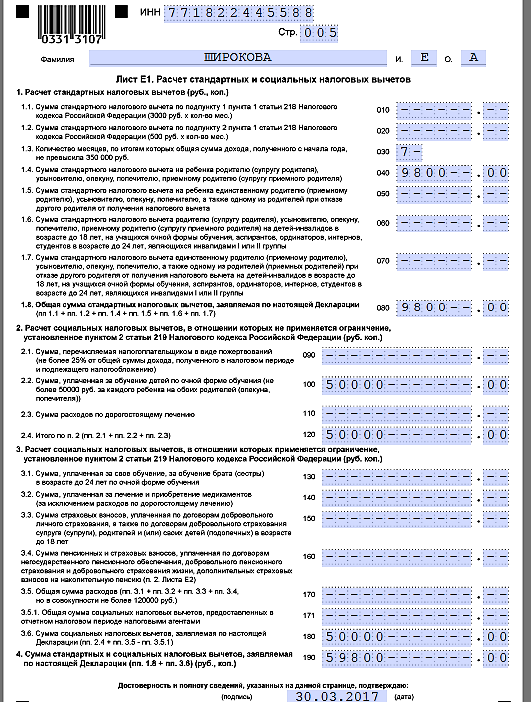

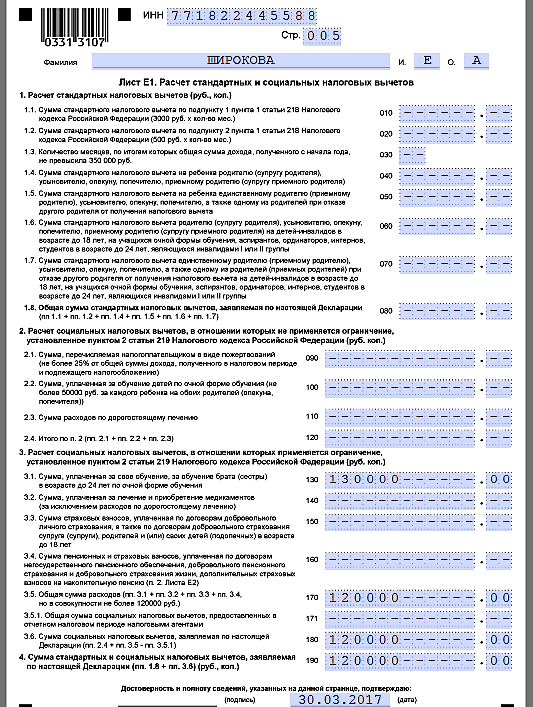

ШАГ 5 Заполняем Лист Е1 (Расчет стандартных и социальных налоговых вычетов).

Образец заполнения декларации 3-НДФЛ Лист Е1

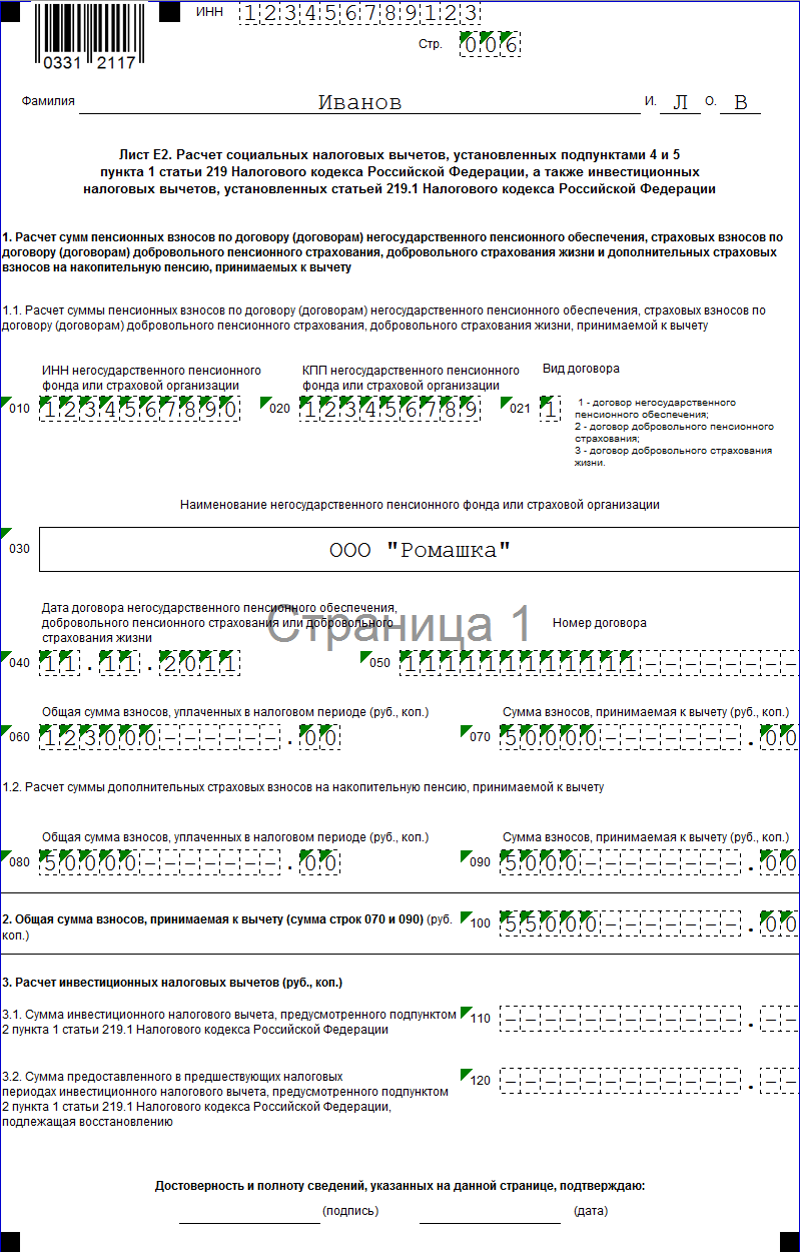

ШАГ 6 Заполняем Лист Е2. (Расчет социальных налоговых вычетов, установленных подпунктами 4 и 5 пункта 1 статьи 219 Налогового кодекса Российской Федерации, а также инвестиционных налоговых вычетов, установленных статьей 219.1 Налогового кодекса Российской Федерации).

Образец заполнения декларации 3-НДФЛ Лист Е2

Новая форма для 2017 года (для отчетности за 2016, 2017 и 2018 год). Декларация 3-НДФЛ.XLS(все листы)

Новая форма декларации 2019

Чтобы успешно оформить вычет и вернуть подоходный налог по затратам гражданина на учебу, необходимо составить надлежащее заявление, собрать всю нужную документацию и заполнить актуальную форму 3-НДФЛ.

Следует использовать при этом действующий бланк отчетной декларации, регламентированный приказом налогового ведомства (ФНС) под номером ММВ-7-11/569@ от 03.10.2018.

Устаревшие шаблоны 3-НДФЛ обязательно будут отклоняться фискальным органом.

Как заполнить для возврата подоходного налога — инструкция

Заполнять в этом случае следует не все, а только определенные страницы декларации 3-НДФЛ. Внесение необходимых данных осуществляется в такой последовательности:

- первое приложение (фиксируются суммы/источники доходов физлица);

- пятое приложение (вычисляется вычет по затратам физлица на учебу);

- второй раздел (вычисляются база налоговая и сумма подоходного налога);

- первый раздел (фиксируется налог к возврату);

- титульная часть (приводятся общие сведения о физлице-налогоплательщике).

Ниже приведены инструкции по заполнению указанных страниц декларации для возврата налога по расходам на обучение.

Первое приложение

Заполнять нужно такие строки в 3-НДФЛ для каждого источника дохода (работодателя):

- 010 – приводится ставка налогообложения (значение – 13%);

- 020 – кодируется разновидность отражаемого дохода (значение – 01);

- 030,040,050 – приводятся ИНН, КПП, ОКТМО соответственно для работодателя;

- 060 – прописывается название/ФИО организации/предпринимателя;

- 070 – проставляется величина дохода (поступления) физлица-заявителя;

- 080 – проставляется величина удержанного налога (НДФЛ).

Пример заполнения первого приложения 3-НДФЛ:

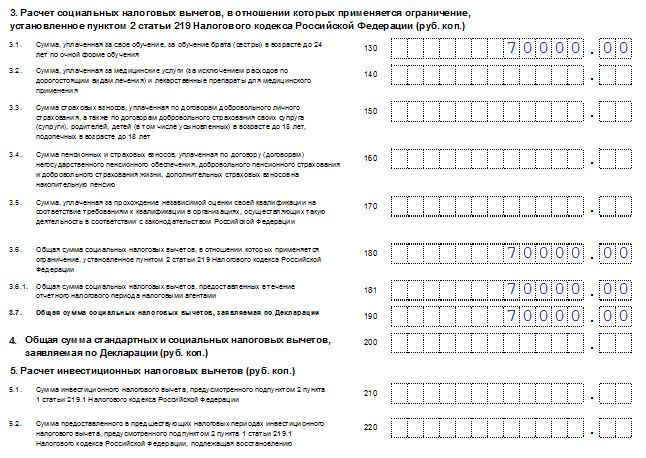

Пятое приложение

Заполнять нужно такие поля данного раздела декларации:

- с 010 по 060 – следует заполнять, если запрашиваются стандартные вычеты соответствующих разновидностей (прописываются суммы);

- 070,080 – подводятся итоги по суммам, указанным в 010-060 (если заполнялись);

- 100 – здесь прописывается сумма денег, фактически израсходованная физлицом-заявителем на учебу детей, подопечных, бывших подопечных;

- 120 – итог по второму подпункту (если заполнено только 100-поле, сюда переносится его значение);

- 130 – здесь заполняется денежная сумма, фактически уплаченная физлицом-заявителем на собственную учебу, образование сестры/брата;

- 180 – итог по третьему подпункту (если заполнено только 130-поле, сюда переносится его значение);

- 181 – отражается общая величина социальных вычетов, полученных через налоговых агентов физлица-заявителя на протяжении отчетного периода;

- 190 – отражается общая величина соцвычетов (которая заявляется физлицом);

- 200 – суммарная заявленная величина стандартных вычетов и соцвычетов.

Образец заполнения пятого приложения декларации:

Второй раздел

Заполняются следующие поля (строки) декларации:

- 001 – прописывается ставка налогообложения (значение – 13 процентов);

- 002 – разновидность дохода (выбирается значение кода – 3);

- 010 – проставляется совокупная величина доходов (поступлений);

- 040 – проставляется размер налогового вычета;

- 060 – вычисление значения налоговой базы;

- 070 – здесь отражается налог подоходный к выплате;

- 080 – здесь отражается величина удержанного налога;

- 160 – здесь фиксируется величина налога, обоснованно заявленного физлицом к возврату.

Пример заполнения второго раздела 3-НДФЛ:

Первый раздел

Данные вносятся физлицом-заявителем в следующие поля:

- 010 – здесь прописывается 2 (значение, соответствующее возврату налога);

- 020 – приводится КБК (нужный код);

- 030 – приводится ОКТМО (нужный код);

- 050 – фиксируется величина налога (подоходного), возвращаемого физлицу.

Образец заполнения первого раздела 3-НДФЛ:

Титульная часть

На первой странице налоговой декларации приводятся обычные сведения об отчетном периоде, гражданине-налогоплательщике, а также другие данные, предусмотренные шаблоном титульного листа.

Пример заполнения титульного листа:

Компенсация средств, уплаченных за образование брата или сестры

Вы получите обсуждаемую разновидность социальной компенсации от государства для перечисленных родственников в следующих случаях.

- Если они являются несовершеннолетними или достигшими совершеннолетия, но остаются младше 24 лет.

- Они должны посещать место получения образовательных услуг в формате очном, точно так же, как и ваши дети. Речь по-прежнему идет о любом формате учебного заведения, будь то университет, школа, садик, колледж и тому подобное.

- Составление на бумаге официальных договорённостей производилось на ваше имя.

- Платежные бумаги, подтверждающие произведенные затраты, должны быть оплачены вами, либо подтвержденным нотариально доверенным лицом.

Возврат средств за учебу близких родственников

Что касается этой категории родственников, получить компенсацию за получение ими образовательных услуг вы можете в стандартном размере – 13%, при этом максимально полагающейся к предоставлению суммой являются 120 000 рублей. При этом более выплаченных в казну по налоговым отчислениям средств из собственной заработной платы вы получить не имеете право.

Приведем пример. Вы платите деньги, чтобы помочь пожилым родителям и обучить младшего брата, который хочет стать инженером, в высшем учебном заведении на очной форме обучения. Размер произведенной выплаты равен 80 тысячам рублей. Заработная плата, и величина уплаченного в казну страны НДФЛ, остается прежней: по 250 000 и 31 000 в год соответственно. Получается, что к возврату вам положено 13% от 80 000, а именно 10 400 единиц российской валюты.

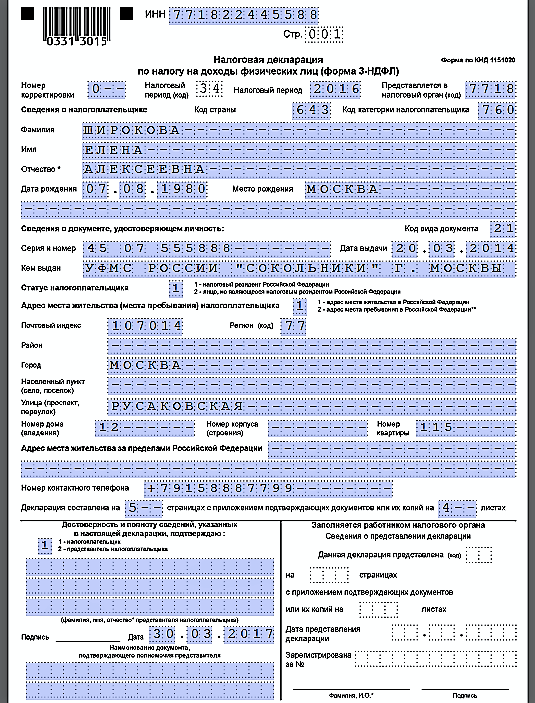

Наш пример 3-НДФЛ за обучение ребенка

Допустим, что Е.А. Широкова в 2016 году потратилась на обучение своего сына. Затраты составили 90 000 рублей. Согласно справке из высшего учебного заведения, ребенок обучается на очной форме.

Доходы Широковой, которые облагаются НДФЛ по ставке 13 процентов, за 2016 год получены в размере 580 000 рублей.

В 2017 году Широкова хочет вернуть подоходный налог за высшее образование сына в 2016 году. То есть в декларации 3-НДФЛ она заявляет максимально возможный социальный налоговый вычет – 50 000 рублей – на основании подп. 2 п. 1 ст. 219 НК РФ (поскольку он меньше 90 000 р., реально потраченных на вуз).

Помимо сказанного, сыну Широковой ещё не исполнилось 24 года, и он проходит обучение в вузе на дневной форме. В связи с этим Широкова в 2016 году имела право на стандартный вычет на ребенка в размере 1400 рублей в месяц. В итоге она получала его на протяжении 7 месяцев, пока доход с начала 2016 года не превысил 350 000 рублей (подп. 4 п. 1 ст. 218 НК РФ).

В декларации 3-НДФЛ суммы обоих вычетов – стандартного и социального (учёба сына) – Широкова приведёт на Листе Е1. Эти данные она возьмёт из своей справки о доходах по форме 2-НДФЛ за 2016 год, которую запросила в бухгалтерии работодателя.

Также см. «Как заполнить 3-НДФЛ по справке 2-НДФЛ».

Далее показан пример заполнения 3-НДФЛ за обучение ребенка, которую Широкова подаст в налоговый орган по месту своего жительства.

Обращаем ваше внимание, что образовательный вычет заявляет именно родитель (опекун, попечитель) ребенка. Декларацию на возмещение НДФЛ заполняет тоже он

Сам ребенок на бланке 3-НДФЛ нигде не фигурирует. В связи с этим на каждом листе формы 3-НДФЛ должна стоять подпись именно родителя, который из своих средств оплачивал учёбу отпрыска.

Также см. «Титульный лист 3-НДФЛ за 2016 год: заполнение и образец».

В строку 050 Широкова переносит показатель из строки 140 Раздела 2.

Также см. «Какой код ОКТМО указывать в 3-НДФЛ за 2016 год». и «КБК для 3-НДФЛ за 2016 год».

В строке 070 Широкова приводит НДФЛ с налоговой базы (520 200 р. × 13%). А значение строки 080 берет из справки 2-НДФЛ. Оно же – строка 100 Листа А.

Если разница показателей строк 070 и 080 отрицательная (стр. 140), значит, налог из бюджета за оплату обучения ребенка можно вернуть.

Также см. «Как заполнить Раздел 2 формы 3-НДФЛ за 2016 год».

Показатели для заполнения Листа А заявитель берет из справки 2-НДФЛ, запрошенной в бухгалтерии работодателя. Заметьте, что облагаемый доход – 570 200 р. – не должен включать детский вычет в размере 9800 рублей.

Также см. «Как заполнить Лист А декларации 3-НДФЛ за 2016 год: образец».

С восьмого месяца зарплатный доход Широковой с начала года перевалил за 350 000 рублей, поэтому детский вычет ей более не положен. Поэтому в строке 030 ставим «7», а в строке 040 – 9800 р. (1400 р. × 7 мес.). Далее просто суммируем два вида вычетов, положенных Широковой.

Также см. «Лист Е1 декларации 3-НДФЛ за 2016 год: заполнение».

Изменения 2017 года

В 2017 году форма 3-НДФЛ обновлена (Приказ ФНС России от 24.12.2014 № ММВ-7-11/671@ с учетом изменений, внесенных приказами ФНС России от 25.11.2015 № ММВ-7-11/544@ и от 10.10.2016 № ММВ-7-11/552@), старую декларацию при отчётности за 2016 год налоговая служба принимать не будет. Новую форму 3-НДФЛ можно скачать здесь: Форма 3-НДФЛ в формате .pdf (482 KB; программа Adobe Acrobat) и Форма 3-НДФЛ в формате .xls (474 KB; программа Microsoft Excel)

Изменения, которые внесены в декларацию находятся в Инструкции от ФНС (файл .doc (WORD)).

Изменения незначительны, инструкции в картинках на Сайте остаются актуальными.

Нужно заполнить только Титул, Р.1, Р.2, Лист А, Лист Е1, Лист Е2.

Новая форма для 2017 года (для отчетности за 2016,2017,2018 год). Декларация 3-НДФЛ.XLS(все листы)

Максимальная сумма к возврату НДФЛ на обучение первого ребёнка — 6 500 рублей и такая же — 6 500 руб на обучение второго ребенка. Т.е. максимальная сумма вычета на обучение за год — не более 50 000 руб. на первого и 50 000 на второго ребенка. При этом если вы оплатите за обучение на несколько лет вперед, то сделать вычет можно только за год оплаты, переносить на следующие года нельзя.

Общая сумма к возврату на свое и лечение и покупку лекарств(не особый перечень) не должна быть более 15 600 руб. Т.е. максимальная сумма вычета — 120 000 рублей.

Вычет на обучение можно получить только за предыдущие три года. При этом вычет можно получить за любой вид обучения(очное, заочное, вечернее).

3-НДФЛ: образец заполнения возврат за учебу 2020 в программе

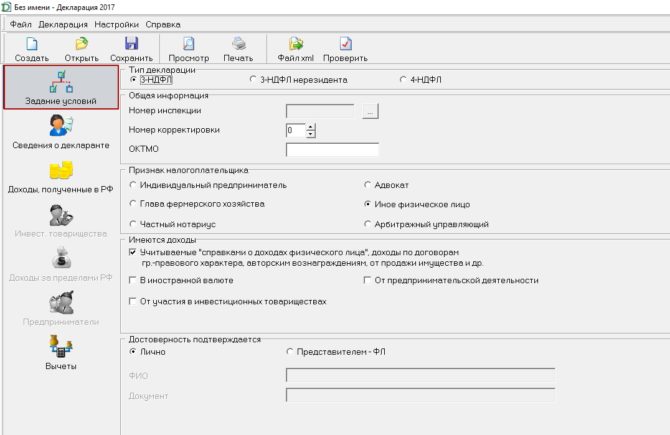

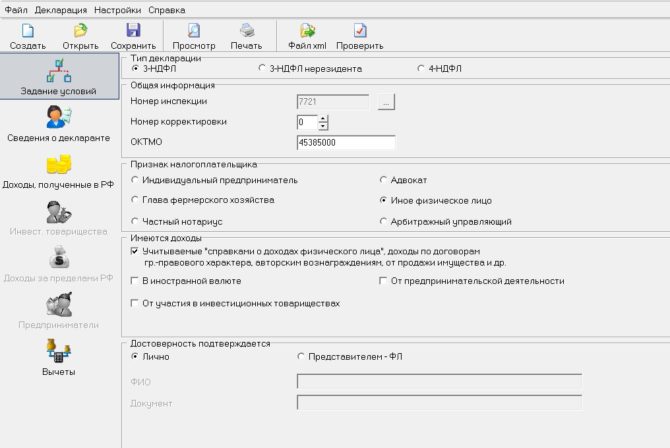

Скачать программу «Декларация» можно на сайте ФНС РФ. В ней есть несколько вкладок, которые необходимо заполнить. Первая — «Задание условий». В ней указывают тип подаваемого отчета (3-НДФЛ), код ИФНС по месту регистрации налогоплательщика (в которую подают отчет), номер корректировки 3-НДФЛ, признак налогоплательщика, вид учитываемых доходов, кто именно подает декларацию.

Вторая вкладка — «Сведения о декларанте». В ней указывают ФИО налогоплательщика, его дату и место рождения, код страны гражданства, данные документа, удостоверяющего личность. В качестве него может выступать паспорт гражданина РФ, свидетельство о рождении, ВНЖ и другие документы.

Во вкладке «Доходы, полученные в РФ» указывают источники и суммы доходов. Прописывают название работодателя, обязательные сведения о нем. Программа автоматически рассчитает итоговые суммы. Их нужно только сверить со справкой 2-НДФЛ.

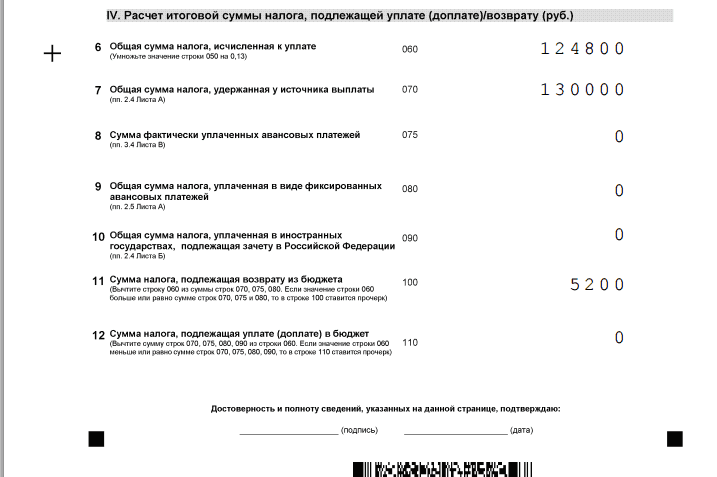

Вкладка «Вычеты» предназначена для расчетов вычетов. В ней нужно активировать пункт «социальные налоговые вычеты». Указать нужные суммы, затраченные на обучение, прописать, за чье обучение оформляется возврат.

Что заполнять и как?

При подаче 3-НДФЛ с целью получения вычета за учебу потребуется заполнить титульный лист, а также Раздел-1, Раздел-2, лист А и лист Е. Давайте разберемся со всем по порядку!

Так, титульный лист заполняется стандартно:

- указывается ИНН плательщика;

- ставится номер страницы (001);

- затем номер корректировки (если декларация подается в первый раз – 0;

- налоговый период – 34 (один год);

- категория налогоплательщика – 760;

- затем ФИО заполняется прописными буквами;

- указывается актуальный номер телефона;

- в блоке «Достоверность сведений» проставляется число 1 (если документ подается сами плательщиком);

- внизу листа проставляется дата и подпись (повторно указывать ФИО не нужно).

Рисунок 1. Образец заполнения листа А (указанные данные приведены в ознакомительных целях)

Лист А – следующий на очереди. В нем требуется указать сумму доходов, которые были получены плательщиком в налоговый период. Если лицо работает в нескольких местах с различными кодами ОКТМО, отдельно заполняется Раздел 6. Далее на листе Е1 указывается сумма вычета и производится расчет суммы налога с ее учетом.

Рисунок 2. Пример заполнения Раздела 1.

Рисунок 3. Пример заполнения раздела 1. Продолжение.

В Разделе 1 будет определена сумма НДФЛ, которая подлежит выплате в бюджет или возврату из него. В Разделе 2 производится вычисление налоговой базы, а также суммы общего налога по полученным доходам. Для того чтобы разобраться с особенностями формирования отчетности, ознакомьтесь с образцом заполнения декларации 3-НДФЛ за оплату обучения (можно скачать).

Для того, чтобы безошибочно заполнить декларацию 3НДФЛ – воспользуйтесь этим онлайн сервисом. Очень удобно и быстро.

Заключительный этап заполнения декларации по форме 3-НДФЛ — заполнение социальных налоговых вычетов

Ну а дальше дело остается за малым — переходим на вкладку «Вычеты», проставляем галочку «Предоставить социальные налоговые вычеты» и указываем сумму, потраченную на свое обучение или обучение ребенка.

Собственно, все. Процесс заполнения данных закончен. Остается лишь нажать кнопку «Сохранить», чтобы не пришлось начинать ввод данных с нуля в случае необходимости внесения изменений в декларацию после ее распечатки и сдачи в налоговую инспекцию. Теперь мы можем нажать кнопку «Просмотр» и увидеть, что у нас в в итоге получается.

Глядя на рисунок выше, Вы можете убедиться, что программа сама проставила КБК и рассчитала сумму к вычету 20700 * 0,13 = 2691. Остается только распечатать декларацию в двух экземплярах. Один экземпляр остается в налоговой инспекции, а второй у Вас на руках с проставленной датой приема в налоговом органе и подписью принявшего декларацию инспектора.

При подаче декларации не забудьте взять с собой необходимые документы, о которых я писал вначале данной статьи, а также заполнить заявление на зачет/возврат переплаты, в котром Вам потребуется указать номер Вашего банковского счета (например, номер зарплатного счета Вашей зарплатной карты), на котрый после камеральной проверки (срок камеральной проверки составляет 3 месяца) в случае принятия решения о подтверждении возврата будут перечислены деньги. О перечислении налоговый орган Вас уведомит письменно по почте.

Надеюсь, вопрос Как заполнить 3-НДФЛ рассмотрен в данной статье полностью. В случае если все же что-то в данной статье осталось неясным, Вы всегда можете оставить комментарий. Удачи в сдаче декраций в налоговые органы Российской Федерации.

Заполнение условий

На стартовой странице программы необходимо задать общие условия для заполнения декларации.

Заполняем последовательно сверху вниз:

- Выбираем Тип декларации 3-НДФЛ.

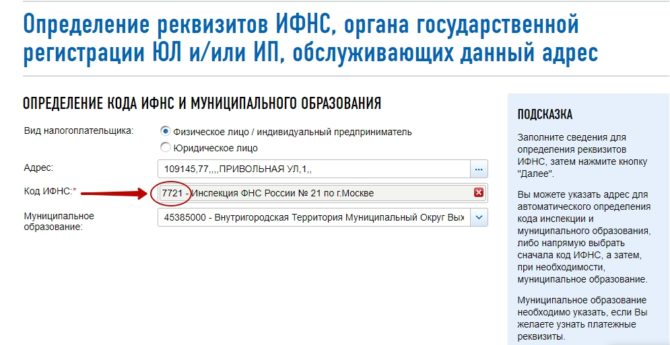

- Указываем код инспекции по месту жительства. Ее реквизиты можно уточнить на официальном сайте налоговой службы www.nalog.ru, забив свой домашний адрес. Сервис выглядит так:

- В строке «Номер корректировки» ставим «0», если подаем декларацию первый раз за год.

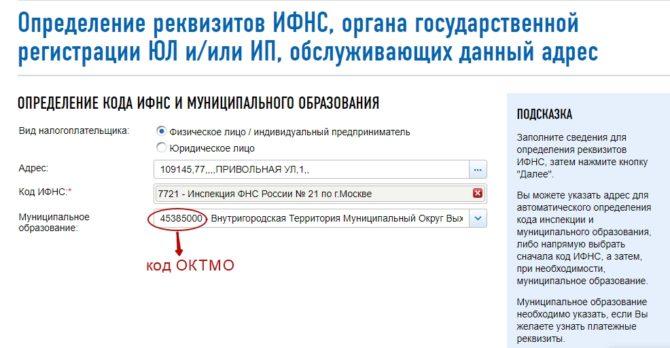

- Код ОКТМО заполняется по специальному Классификатору. Чтобы не напутать, воспользуемся тем же сервисом, что и в п.2.

- В строках «Признак налогоплательщика» и «Имеются доходы» уже стоят значения по умолчанию. Оставляем их без изменения.

- Если вы планируете нести декларацию не лично, в строке «Достоверность подтверждается» указываем ФИО и паспортные данные представителя.

- Итого страница должна принять следующий вид:

Выполняем пошаговое заполнение 3-НДФЛ за обучение

В упомянутом ранее приказе ФНС № ММВ-7-11/671, к сожалению, не найдете детальных разъяснений, как правильно заполнить 3-НДФЛ за обучение. Их выработала практика. А в приказе даны предписания по заполнению каждого реквизита каждого листа этой декларации. Поэтому его сложно назвать инструкцией по заполнению 3-НДФЛ за обучение.

ПРИМЕР

Е.А. Широкова в 2016 году трудилась в ООО «Гуру», где стабильно получала зарплату. Общий размер согласно справке 2-НДФЛ составил 460 000 рублей. Подоходный налог общество удерживало по ставке 13% и полностью перечисляло в казну.

Кроме того, в 2016 году Широкова оплатила своё обучение в вузе на заочном отделении. Общая сумма по договору с институтом составила 130 000 рублей. На основании подп. 2 п. 1 ст. 219 НК РФ Широкова может рассчитывать на получение социального вычета по затратам на получение высшего образования.

Далее показано, как заполнить форму 3-НДФЛ за обучение Широковой. Эту декларацию она подаст в налоговый орган, который курирует район ее проживания.

Титульный лист

Каждый раз заполнение 3-НДФЛ на вычет за обучение начинают с первого – титульного – листа. Данные для него берут в строгом соответствии с удостоверением личности (паспортом).

Также см. «Титульный лист 3-НДФЛ за 2016 год: заполнение и образец».

Лист Е1

Основное в заполнении 3-НДФЛ за обучение в 2016 году – Лист Е1, в котором и заявляют вычет по учёбе.

Наш пример заполнения декларации 3-НДФЛ за обучение за 2016 год не предусматривает, что Широковой положены какие-либо еще вычеты – детские, социальные. Поэтому в Листе Е1 надо отразить только учебный.

Также см. «Лист Е1 декларации 3-НДФЛ за 2016 год: заполнение».

Лист А

Чтобы заявить вычет за обучение, при заполнении декларации 3-НДФЛ необходимо показать свою совокупную зарплату за прошлый год, с которой налоговый агент удержал подоходный налог. Для этой цели предназначен Лист А.

Если вы трудились за отчетный год у нескольких работодателей, то необходимо заполнение декларации 3-НДФЛ за обучение за 2016 год в части Листа А по каждому из них.

Показатели для Листа А при заполнении формы 3-НДФЛ за обучение берут из справки о доходах по форме 2-НДФЛ. Ее необходимо запросить через бухгалтерию работодателя.

Также см. «Как заполнить 3-НДФЛ по справке 2-НДФЛ».

Заметим, что правильное заполнение 3-НДФЛ за учебу предусматривает указание облагаемого дохода (стр. 080) с учетом предоставленных работодателем вычетов. Разумеется, если у заявителя на них есть право.

Также см. «Как заполнить Лист А декларации 3-НДФЛ за 2016 год: образец».

Раздел 2

В этой части бланк заполнения 3-НДФЛ за обучение подразумевает расчет итогового налога, который можно вернуть из бюджета. В большинстве случаев – в максимальном размере:

|

|

Обратите внимание, что в строке 070 при заполнении декларации 3-НДФЛ на возврат за обучение указывают НДФЛ именно с налоговой базы:

В отношении строки 080 заполнение декларации 3-НДФЛ на учебу вновь потребует обратиться к справке 2-НДФЛ. Хотя этот показатель уже есть в строке 100 Листа А.

Если разница показателей строк 070 и 080 отрицательная (ее указывают в стр. 140), значит, налог можно вернуть. То есть заполнение декларации 3-НДФЛ за обучение в 2016 году не прошло даром.

Также см. «Как заполнить Раздел 2 формы 3-НДФЛ за 2016 год».

Раздел 1

Теперь о том, как заполнить 3-НДФЛ за учебу окончательно. Для этого достаточно в строку 050 Раздела 1 перенести показатель налога к возврату из строки 140 Раздела 2.

Также см. «Какой код ОКТМО указывать в 3-НДФЛ за 2016 год». и «КБК для 3-НДФЛ за 2016 год».

Подведем итоги

Декларация для оформления налогового вычета, будь он хоть социальным, хоть имущественным или другого формата, всегда будет оформляться одна и та же – в виде бланка под маркировкой 3-НДФЛ. Произвести его заполнение сегодня стало очень легко, ведь налоговая служба разработала специальную программу, помогающую обойти «острые углы» в виде кодировок и других бюрократических элементов, в которых обывателю необычайно трудно разобраться. Она доступна тем гражданам, у которых сегодня есть интернет или компьютер. Благодаря глобализации сети и интернет-технологий, почти все категории населения сегодня обладают указанными благами, поэтому сложностей на практике возникать не должно.

Будьте внимательны при заполнении, собирайте пакет документов не торопясь и не упускайте возможность вернуть солидную часть затраченных на оплату образовательных услуг средств.