Если день выплаты декабрьской зарплаты приходится на новогодние каникулы

В январе 2017 года 14 праздничных и выходных дней: 1, 2, 3, 4, 5, 6, 7, 8, 14, 15, 21, 22, 28 и 29 января. На новогодние каникулы приходится первые восемь дней.

Если срок выплаты окончательного расчета зарплаты за декабрь приходится на один из этих восьми дней, то работодатель в силу ч. 8 ст. 136 ТК РФ обязан (!) выдать заработную плату сотрудникам 30 декабря 2016 года, так как 31 декабря – суббота, которая является выходным днем при пятидневной рабочей неделе. А первый рабочий день в 2017 году – 9 января.

В противном случае работодателю (и его должностным лицам) грозят штрафные санкции, предусмотренные ч. 6 ст. 5.27 КоАП РФ.

Согласно ч. 6 ст. 5.27 КоАП РФ невыплата или неполная выплата в установленный срок заработной платы, других выплат, осуществляемых в рамках трудовых отношений, если эти действия не содержат уголовно наказуемого деяния, влечет предупреждение или наложение административного штрафа в размере:

- для должностных лиц – от 10 до 20 тыс. руб.;

- для индивидуальных предпринимателей – от 1 до 5 тыс. руб.;

- для юридических лиц – от 30 до 50 тыс. руб.

Сроки выплаты заработка.

Частью 6 ст. 136 ТК РФ установлено, что заработная плата выплачивается не реже чем каждые полмесяца. В данной норме содержится уточнение о том, что выплата второй части заработной платы должна осуществляться не позднее 15-го числа следующего месяца. Получается, что крайний срок для выплаты аванса – 30-е (31-е) число текущего месяца (см. письма Минтруда России от 23.09.2016 № 14-1/ООГ-8532, от 21.09.2016 № 14-1/В-911).

Между тем конкретные даты и способы выплаты заработка устанавливаются одним из внутренних документов компании: трудовыми или коллективным договорами, иным локальным актом (например, правилами внутреннего распорядка). Например, компания может установить, что первая часть зарплаты за месяц должна быть выплачена 30-го числа этого месяца, а вторая часть – не позднее 15-го числа следующего месяца.

При совпадении дня выплаты заработка с выходным или нерабочим праздничным днем выплата производится накануне этого дня (ч. 8 ст. 136 ТК РФ).

Однако здесь есть важные нюансы, которые следует учесть.

6-НДФЛ: зарплата декабря выплачена в январе

Последний день месяца, за который начислена зарплата, является датой фактического получения «зарплатного» дохода (п. 2 ст. 223 НК РФ). Даже если зарплата за декабрь 2017 г. будет выплачена в январе 2018 г., датой получения дохода считается 31 декабря 2017 г.

В то же время, подоходный налог работодатель перечисляет в январе, когда выплатил зарплату работнику. Как правильно отразить выплату зарплаты за декабрь в январе в 6-НДФЛ? Рассмотрим это на примере.

Пример

Заполним Расчет 6-НДФЛ за 2017 год

Он оформляется на бланке, утвержденном приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450 и состоит из титульного листа и двух разделов.

Обобщающие показатели Раздела 1 вносятся нарастающим итогом.

В Разделе 2 Расчета 6-НДФЛ отражаются показатели, относящиеся только к последним трем месяцам отчетного периода. В расчете за 2017 год это – октябрь, ноябрь и декабрь.

В данном случае в Раздел 2 попадает зарплата и НДФЛ сентября, октября и ноября, а декабрьские платежи в Расчет 2017 года не войдут. Вот как это будет выглядеть построчно:

- По строкам 100 в трех блоках отразим зарплату: за сентябрь, выплаченную в октябре, за октябрь, выплаченную в ноябре, и за ноябрь, выплаченную в декабре. Наша декабрьская зарплата в этот раздел не входит. Отразится в годовом 6-НДФЛ декабрьская зарплата в декабре, только если она выплачена до начала следующего года, то есть до 31.12.2017 г.

- По строкам 110 каждого из трех блоков указываем дату, когда был удержан «зарплатный» НДФЛ, он совпадает с днем выплаты зарплаты: 09.10.2017 г. – за сентябрь, 09.11.2017 г. – за октябрь и 08.12.2017 г. – за ноябрь*.

- Строка 120 каждого блока, это крайний срок, установленный для перечисления удержанного НДФЛ в бюджет, – не позднее следующего дня после выплаты зарплаты работнику. Указываем 10.10.2017г., 10.11.2017г. и 11.12.2017 г.* соответственно.

Следующая

Общеправовые вопросыКак в 6 НДФЛ отразить переходящие отпускные: пример

Конкретные примеры отражения декабрьской зарплаты в 6-НДФЛ

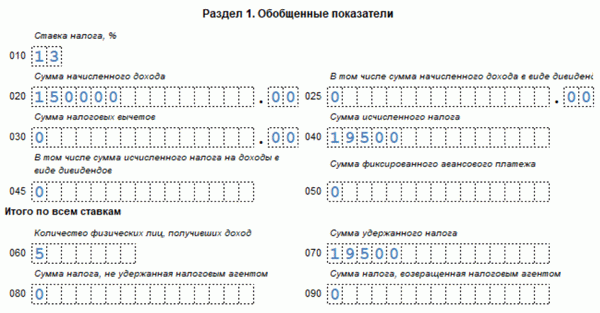

Декабрьскую зарплату 2019 года бухгалтер включил в раздел 1.

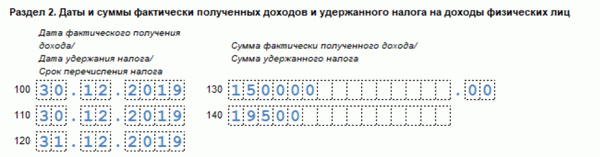

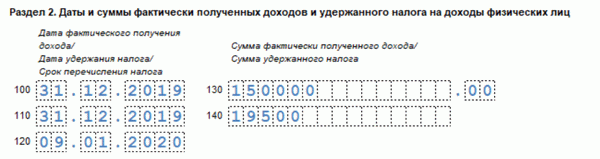

Раздел 2 можно заполнить двумя способами. Отличаются они датой получения дохода в строке 100.

Способ 1. Дата получения дохода – день выплаты зарплаты

Однако в отдельных разъяснениях представители ФНС указывают, что дата удержания НДФЛ не может предшествовать дате возникновения дохода, поэтому в строке 100 не 31 декабря, а день выплаты зарплаты

Способ 2. Дата получения дохода – последний день месяца

По НК дата получения дохода по зарплате всегда последний день месяца. По ТК РФ организация обязана в данном случае начислить и выплатить зарплату заранее, поэтому в строке 110 указана более ранняя дата, чем в строке 100

Оба способа заполнения раздела 2 в составе годового 6-НДФЛ допустимы, и ИФНС обязана принять расчет. Однако при втором способе дата удержания налога раньше, чем дата получения дохода, поэтому инспекция может потребовать пояснения.

Раздел 1 нужно заполнить, как в предыдущем примере. В разделе 2 за 2019 год зарплату, выплаченную 31 декабря, не показывайте. Этот доход нужно включить а раздел 2 расчета за I квартал 2020.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

2-НДФЛ.

Как заполнить разделы справки 2-НДФЛ за 2016 год – покажем на примере дохода работника за декабрь (упуская доходы предыдущих месяцев). Тот факт, что НДФЛ удерживается и перечисляется в бюджет уже в следующем году, значения не имеет (см. Письмо ФНС России от 02.03.2015 № БС-4-11/3283).

3. Доходы, облагаемые по ставке 13%

4. Стандартные, социальные, инвестиционные и имущественные налоговые вычеты

5. Общие суммы дохода и налога

Сумма налога удержанная

Сумма налога перечисленная

Сумма налога исчисленная

Сумма налога, излишне удержанная налоговым агентом

Сумма фиксированных авансовых платежей

Сумма налога, не удержанная налоговым агентом

С 26 декабря 2016 года действуют новые коды доходов и вычетов для оформления справок 2-НДФЛ. Они установлены Приказом ФНС России от 22.11.2016 № ММВ-7-11/633@. В частности, введен новый код 2002 для премий, выплачиваемых за производственные результаты и иные подобные показатели. Но он касается премий, выплачиваемых не за счет чистой прибыли, не за счет средств специального назначения или целевых поступлений (для «прибыльных» премий предусмотрен код 2003). Кроме того, добавлены новые коды доходов по операциям с ценными бумагами и производными финансовыми инструментами (коды 1544 – 1549, 1551 – 1554). Изменены коды вычетов на детей (коды 126 – 149), введены новые коды вычетов по расходам, связанным с операциями с ценными бумагами (коды 225 – 241).