Важно! Как получить иностранцу патент для работы в России и в Крыму

Иностранный гражданин сможет оплачивать налоги авансом абсолютно на любой срок от одного месяца до двенадцати за один раз.

Патент иностранного гражданина аннулируется и ему придется выехать с территории России. Предоставить в органы ФМС соответствующие документы на переоформление патента.

Минимальный срок предоставления документов – 10 дней до окончания годового срока со дня выдачи патента. Получение патента возможно при предъявлении мигрантом паспорта и документа об уплате налогов (как правило, это – чек из банка).

- Заявление о переоформлении патента иностранному гражданину;

От одного месяца до года.

Точно так же, как и продление патента до его переоформления.

В отношении Москвы

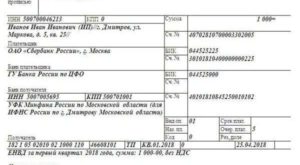

Так как на территории Москвы не действует ЕНВД, патентная система обложения налогами широко распространена. При этом КБК для патента в Москве будет свой. То есть если надо оплатить патент по предпринимательской деятельности, то в поле 104 требуется указать КБК 182 1 04030 02 1000 110.

Для оплаты суммы по патенту существуют строго отведенные сроки. В случае, когда патент оформлен на период, не превышающий полгода, оплатить всю сумму необходимо сразу. Если же срок оформления патента больше, то платится сначала 1/3 суммы, а затем оставшаяся часть до момента окончания патента.

В случаях, когда нарушаются сроки оплаты, предпринимателю придется дополнительно оплатить штраф, а также пени, которые растут по каждому просроченному дню. Для оплаты пени по патенту в 2019 году для Московской области ИП используют КБК 182 1 04030 02 2100 110.

Указывая КБК патента, необходимо быть очень внимательными, чтобы не допустить ошибки, которая станет причиной появления штрафа.

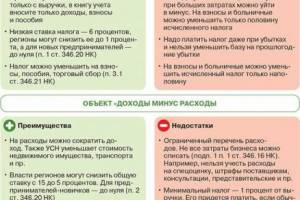

Всё о патенте для ИП на 2020 год

В статье рассказываем, в чём преимущество применения ПСН предпринимателями и какие особенности имеет патент для ИП в 2020 году.

Патентной системой налогообложения (ПСН) называют особый, патентный налоговый режим. Патент – это документ, который даёт право осуществлять определённый вид деятельности от 1 до 12 месяцев, пользуясь при этом некоторыми льготами. О том, что это за льготы и какие особенности имеет патент для ИП в 2020 году – читайте в статье.

Патент для ИП в 2020 году: что он даёт?

В первую очередь, патентная система налогообложения освобождает индивидуальных предпринимателей от уплаты:

- НДФЛ – если доход был получен предпринимателем, осуществляющим вид деятельности, в отношении которого применяется ПСН;

- налога на имущество физических лиц – это справедливо для имущества, которое используется при осуществлении видов деятельности, в отношении которых применяется ПСН;

- НДС.

Обратите внимание: ИП, применяющий ПСН, не всегда освобождается от уплаты НДС. Есть несколько исключений

НДС обязателен к уплате:

- если ИП осуществляет деятельность, в отношении которой не применяется ПСН;

- при ввозе товаров на территорию РФ или другие территории, которые находятся под её юрисдикцией;

- при выполнении операций, прописанных в статье 174.1 НК РФ.

Кто может применять патентный режим в 2020 году?

Согласно статье 346.43. НК РФ, применять патентный режим налогообложения могут ИП, средняя численность сотрудников которых не превышает 15 человек. Это касается всех видов предпринимательской деятельности, в отношении которых используется патент.

К слову, это нововведение вступило в силу только 29 сентября 2019 года. Ранее ограничение в 15 наёмных работников действовало, в том числе, в отношении тех видов деятельности, к которым патент не применялся. Теперь в законодательных актах чётко прописано, какая предпринимательская деятельность попадает под ограничение.

Обратите внимание: региональное налоговое законодательство может расширять этот список. Рекомендуем уточнить перечень допустимых для ПСН видов деятельности в вашей налоговой инспекции либо на официальных сайтах местных органов власти

Что изменится с 2020 года?

С 1 января 2020 года для групп (подгрупп) или некоторых видов деятельности, относящихся к бытовым услугам, может устанавливаться размер потенциально возможного годового дохода.

Ещё одно важное изменение: с 2020 года ИП на патентной системе налогообложения не может реализовывать товары, подлежащие обязательной маркировке. Это лекарства, одежда, обувь и изделия из натурального меха

Подробнее о маркировке и товарах, которые ей подлежат – в нашей статье «Маркировка шагает по стране».

Отчётность ИП на ПСН

Индивидуальные предприниматели часто выбирают патентную систему именно по той причине, что на ней нужно сдавать только минимальную отчётность. Это действительно так, но здесь имеет значение наличие либо отсутствие у ИП наёмных работников.

Предприниматель без наёмных работников не обязан подавать в налоговую декларацию по ПСН, а также отчитываться перед ПФР и ФСС.

Но свои обязанности у него всё же есть. Согласно ст. 346.24 и п. 1 ст. 346.53 НК РФ, индивидуальный предприниматель на ПСН обязан вести книгу учёта доходов и расходов. Её форма утверждена приложением № 3 к Приказу Минфина РФ от 22 октября 2012 года № 135н. Предприниматель обязан хранить эту книгу в течение четырёх лет после начала применения патентной системы.

Соответственно, всё, что должен уплачивать ИП без работников, применяющий патентную систему налогообложения, это:

- стоимость самого патента;

- взносы за себя в Пенсионный фонд;

- взносы на обязательное медицинское страхование – опять же, только за себя.

А вот объём отчётности для ИП на ПСН, у которого есть наёмные сотрудники, значительно больше. Структурируем отчётность по направлению сдачи:

- ПФР – СЗВ-М;

- ФСС – 4-ФСС;

- ФНС – сведения о среднесписочной численности работников, 2-НДФЛ, 6-НДФЛ, ЕРСВ.

Но и здесь у предпринимателя на ПСН есть преимущество: он имеет право сдавать отчётность в бумажном виде. Как следствие, ему не нужно тратиться на приобретение дополнительного ПО.

Однако подавать отчётность в бумажном виде не всегда удобно. Если вы не хотите тратить время и силы на визиты в налоговую, подключите сервис для передачи электронной отчётности во все контролирующие органы – Новый Астрал Отчёт. В сервисе есть автозаполнение форм и подсказки, которые помогут избежать ошибок. Новый Астрал Отчёт – отчётность проще, чем кажется!

Особенности патентной системы налогообложения

Согласно ст. 346.43 гл. 26.5 НК РФ ФЗ № 117 от 05.08.2000 (ред. 25.12.2018), патент вправе применять индивидуальные предприниматели. Причем граждане-ИП, использующие ПСН, могут работать как с сотрудниками, так и без них, но по количеству работников законодательство РФ накладывает ограничение — до 15 человек включительно. Также бизнесмен вправе использовать патент выполняя работы согласно п. 6 ст. 346.43 указанного закона в Приложении 5 и перечне 6. ПСН заменяет:

- НДФЛ;

- НДС, кроме того, которым облагается ряд товаров и услуг;

- налог на движимую и недвижимую собственность физлиц.

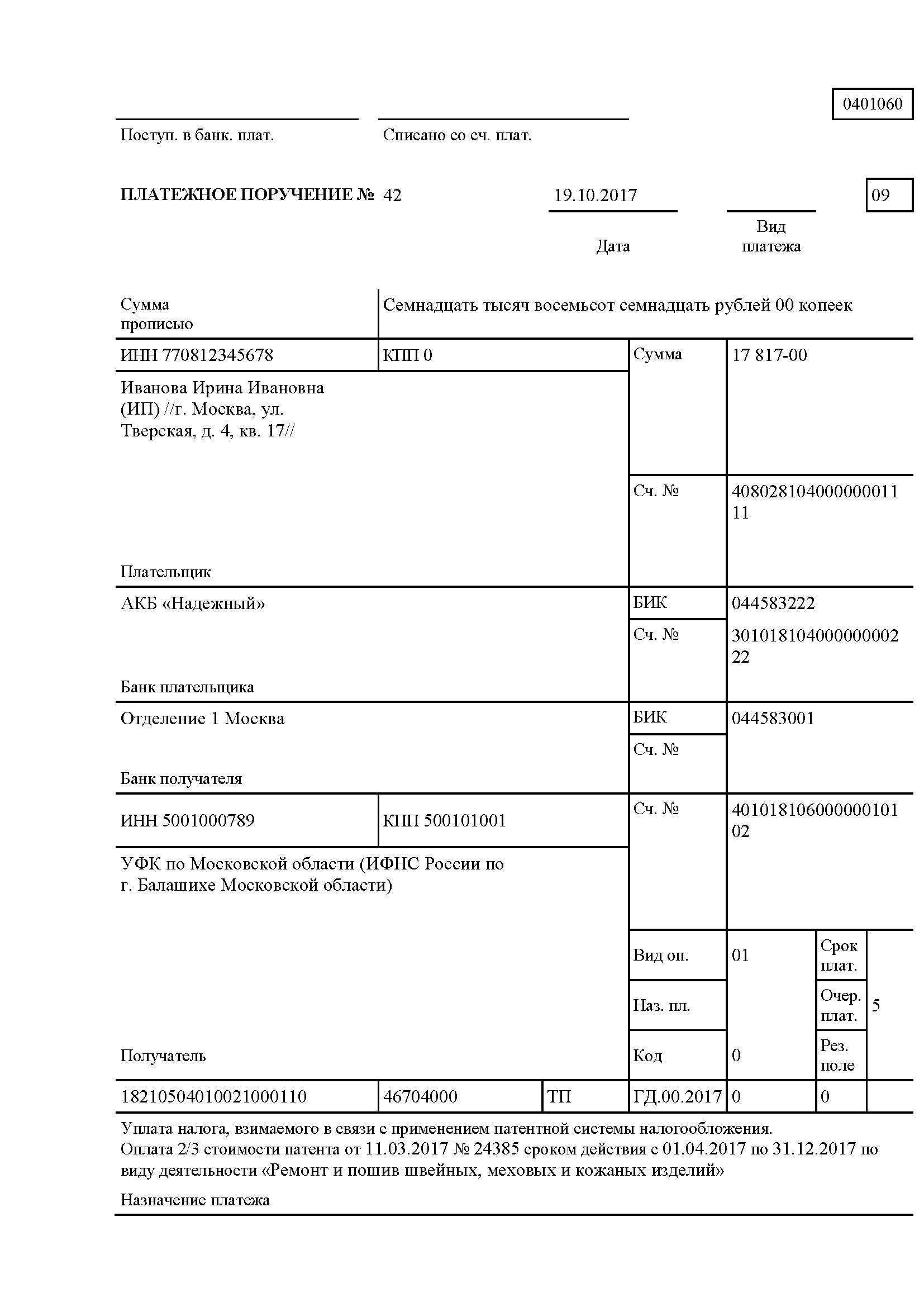

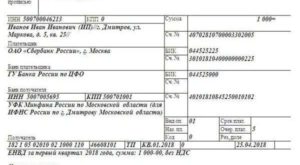

Для бизнесмена на ПСН есть один главный сбор при покупке сертификата. Оплата патента ИП в 2018, КБК для которой указан ниже, производится через кассу Сбербанка, онлайн на официальном ресурсе ФНС либо через кассу в налоговой.

Как получить сертификат и причины отказа в выдаче патента:

- Заполнить бланк КНД 1150010, изъявив желание перейти на ПСН. В течение 5 дней налоговики ее рассматривают и дают ответ.

- Оплатить сбор. Уплачивая сбор, ИП должен указать в платежке КБК. Патентная система налогообложения 2019 года не изменилась в отношении шифровок платежей, потому коды остались прежними.

- Встать на учет в местную ИФНС.

После процедуры гражданин вправе начать работу и соблюдать нормативы по ведению отчетности и уплате сборов.

Иногда налоговики могут отказать в выдаче сертификата. Для этого есть законные основания. Например:

- планируемые работы и услуги не входят в реестр разрешенных на этой СНО;

- у патента указан срок, не определенный законодательством РФ. По закону патент можно получить на 6 или 12 месяцев;

- при нарушении условий абз. 2 п. 8 ст. 346.45: вторично получить свидетельство можно только спустя календарный год после утраты права на применение ПСН;

- неуплата сбора по предыдущему ПСН.

Законодательством РФ предусмотрены льготы по подсчету суммы сбора. При уплате налога в платежном поручении гражданин указывает КБК на патент 2018 года при внесении средств за соответствующий год. Сроки уплаты и штрафы за неуплату налога:

- неумышленная неуплата сбора — 20% от исчисленной суммы к внесению в бюджет;

- умышленная неуплата пошлины — 40% от исчисленной суммы платежа.

За дальнейшие нарушения налоговики вправе запретить бизнесмену заниматься предпринимательством на ПСН.

Размер

Величина налога не зависит от фактически полученного дохода. Она исчисляется исходя из потенциально возможного дохода по конкретному виду деятельности, установленному в регионе.

Потенциально возможный доход устанавливается ежегодно и не может превышать 1 млн рублей. Для отдельных видов деятельности его максимальная величина может быть выше в 5-7 раз.

Ставка ПСН – 6% от потенциально возможного к получению индивидуальным предпринимателем годового дохода в регионе

В отдельных случаях на первые 2 года с момента первичной регистрации ИП может быть установлена ставка ПСН 0% – о возможности ее применения уточните в ФНС. Налоговые каникулы действуют до 2020 года.

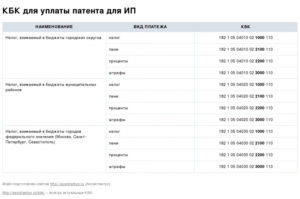

Кбк для оплаты патента в 2020 году

В этом материале читатель найдет КБК для оплаты патента в 2020 году. Отметим, что в зависимости от места выдачи патента, КБК могут различаться. Так, существуют отдельные КБК для оплаты патента в 2020 году для Москвы, Санкт-Петербурга и Севастополя, относящимся к городам федерального значения.

Кто имеет право работать на ПСН?

Согласно ст. 346.44 НК РФ, патентная система налогообложения — самостоятельный налоговый режим, применять который вправе индивидуальные предприниматели в добровольном порядке.

Важно, что патентная система налогообложения может применяться не во всех субъектах РФ. Применять ее можно лишь в тех регионах, где возможность применения ПСН допускается законодательством данного субъекта федерации

С 2020 года федеральное законодательство позволяет местным властям самостоятельно устанавливать критерии для применения ПСН. Соответственно, в различных регионах условия применения ПСН будут отличаться. Поэтому с 2020 года региональные власти могут на свое усмотрение устанавливать следующие критерии применения ПСН:

- общая площадь сдаваемых в аренду (наем) жилых и нежилых помещений, земельных участков, принадлежащих ИП на праве собственности;

- общее количество автотранспортных средств и судов водного транспорта;

- общее количество объектов стационарной и нестационарной торговой сети и объектов общественного питания и/или их общей площади.

Также в отличие от 2019 года в 2020 году регионы имеют возможность самостоятельно уменьшать или увеличивать размер потенциально возможного годового дохода, от которого зависит стоимость патента. Размер потенциально возможного дохода зависит от одного или нескольких перечисленных ниже физических показателей:

- средняя численность наемных работников;

- единица количества автотранспортных средств, судов водного транспорта;

- 1 тонна грузоподъемности транспортных средств;

- одно пассажирское место;

- 1 квадратный метр площади сдаваемых в аренду (наем) жилых и нежилых помещений, земельных участков;

- один объект стационарной и нестационарной торговой сети, объект общественного питания и/или 1 кв. метр площади объекта торговой сети и объекта общепита).

Порядок оплаты патента

Оплата патента производится одним из двух способов:

1. Если срок выдачи патента составляет менее 6 месяцев, то полная его стоимость должна быть оплачена не позднее срока окончания действия ПСН.

2. Если срок действия патента составляет более 6 месяцев, то 1/3 от общей стоимости патента оплачивается в срок до 90 календарных дней с момента начала применения ПСН, оставшаяся сумма оплачивается не позднее срока окончания действия патента.

3. С 2020 года патент можно будет приобретать на срок менее месяца. Срок оплаты патента короткого действия законодателем еще не установлен. Но можно предположить, что стоимость патента сроком действия менее одного месяца необходимо будет оплатить до окончания срока его действия.

https://www.youtube.com/watch?v=HFGvkeJpyio

Стоимость патента, как и конкретные сроки его оплаты, указываются непосредственно на бланке выданного патента.

С 2020 года патент можно приобретать на срок менее месяца, порядок оплаты патента короткого действия пока не определен.

Учет при использовании патента

Применение ПСН освобождает индивидуального предпринимателя от необходимости ведения бухгалтерского учета и подачи декларации о доходах.

Книга доходов и расходов должна вестись отдельно по каждому из патентов. Но заверять этот документ и подавать его в ФНС не нужно.

Кбк для патента в 2020 году: таблица

В таблице приведены КБК для оплаты патента в 2020 году, а также КБК для оплаты пеней и штрафов:

| Назначение | Обязательный платеж | Пени | Штраф |

| оплата в бюджеты городских округов | 182 1 05 04010 02 1000 110 | 182 1 05 04010 02 2100 110 | 182 1 05 04010 02 3000 110 |

| оплата в бюджеты муниципальных районов | 182 1 05 04020 02 1000 110 | 182 1 05 04020 02 2100 110 | 182 1 05 04020 02 3000 110 |

| оплата в бюджеты Москвы, Санкт-Петербурга и Севастополя | 182 1 05 04030 02 1000 110 | 182 1 05 04030 02 2100 110 | 182 1 05 04030 02 3000 110 |

| оплата в бюджеты городских округов с внутригородским делением | 182 1 05 04040 02 1000 110 | 182 1 05 04040 02 2100 110 | 182 1 05 04040 02 3000 110 |

| Оплата в бюджеты внутригородских районов | 182 1 05 04050 02 1000 110 | 182 1 05 04050 02 2100 110 | 182 1 05 04050 02 3000 110 |

Напомним, что КБК для оплаты патента в 2020 году указывается в поле 104 платежного поручения.

Как сняться с учёта

Работа предпринимателя по ПСН может быть завершена в нескольких случаях:

- Срок действия договора истек (ИП снимается с учёта в течение пяти последующих рабочих дней).

- Потеря права использования (в течение пяти рабочих дней после получения ФНС заявления об утрате права бизнесмен снимается с учёта).

- ИП больше не занимается выбранной деятельностью, в этом случае учёт прекращается также в течение 5-ти рабочих дней.

Когда предприниматель больше не работает в сфере деятельности, для которой предусматривается ПСН, ему разрешено перейти на иной способ налогообложения, если, конечно, он не прекращает заниматься ведением бизнеса в принципе.

- Налоги для ИП в 2020 году

- Налоги с зарплаты в 2020 году в процентах: таблица

- Налоговый календарь на 2020 год: сроки сдачи

Кбк ндфл 2020 за сотрудников

Работодатель, производя выплаты своим сотрудникам, обязан перечислять в бюджет суммы исчисленного с них налога. Производится перечисление на строго установленные КБК.

Что такое КБК НДФЛ 2020 за работников? Все платежи, поступающие в бюджет, должны направляться плательщиком на конкретный код бюджетной классификации (КБК). Это необходимо для того, чтобы налоговый орган мог идентифицировать полученные суммы и учесть по нужному направлению.

Из чего состоит КБК?

Классификация кодов определена ст. 20 Бюджетного кодекса. Это 20-значное число, отражающее следующие коды платежа:

- Код главного администратора бюджетного дохода. Для НДФЛ распорядитель ФНС с кодом 182.

- Коды видов дохода:

- группа доходов (для налоговых и неналоговых — 1);

- подгруппа доходов (для доходов и налога на прибыль — 01);

- статья, подстатья, элемент — указывается согласно Приказа от 08.06.2018 г. № 132н;

- Коды подвида дохода: (1000 для основного платежа, 2100 – для пени, 2200 – для процентов, 3000 – для штрафов);

- Код операций вида налога (для НДФЛ – 110).

Где в платежном поручении указывать код КБК НДФЛ за сотрудников?

Направление в бюджет НДФЛ работодатель производит по платежному поручению за своих сотрудников, при выплате заработной платы. Для этого в поручении есть поле 104, куда вносится соответствующий произведенной выплате код.

В поле «Назначение платежа» под номером (24) добавляется текстовое пояснение, позволяющее точно его определить.

Чтобы знать, как заполнить платежное поручение, для Вас подготовили отдельную статью.

Когда платить налог за сотрудников в 2020 году?

Для перевода подоходного налога действует общее правило – срок не должен превышать одного дня вслед за датой выплаты вознаграждения работнику в соответствии с п. 6 ст. 226 НК. Если он выпадает на день, являющийся выходным или нерабочим праздничным, то допустим перенос на будний день, ближайший вслед за ним ( п. 7 ст. 6.1 НК).

Особым является срок, когда возникает обязанность перечисления средств НДФЛ, удержанных с больничных листов и отпускных сумм. Оплачивается последним днем месяца, в котором они были выплачены работнику.

Если сумма удержанного НДФЛ не более 100 рублей, то законодательство позволяет не перечислять ее в текущем месяце в бюджет, а прибавить к сумме, подлежащей уплате в следующем месяце. Но произвести в соответствии с требованием пункта 8 ст. 226 НК, не позднее конца декабря текущего года.

Кбк по ндфл за сотрудников в 2020 году — таблица

| Для индивидуальных предпринимателей, применяющих ОСН и производящих выплаты в пользу работников | |

| Суммы налога, удержанного с доходов, выплаченных работникам | 182 1 01 02020 01 1000 110 |

| Пени, начисленные на образовавшуюся задолженность с сумм налога, своевременно не внесенного в бюджет | 182 1 01 02020 01 2100 110 |

| Штрафы по налогу | 182 1 01 02020 01 3000 110 |

| Для организаций | |

| НДФЛ, удержанный с доходов работников | 182 1 01 02010 01 1000 110 |

| Пени, начисленные на образовавшуюся задолженность с сумм налога, своевременно не внесенного в бюджет | 182 1 01 02010 01 2100 110 |

| Штрафы по налогу | 182 1 01 02010 01 3000 110 |

Допустимо уточнить платеж, неверно направленный на другой КБК при одновременном соблюдении условий (пункт 7 статьи 45 НК):

- от даты перечисления платежа прошло не более трех лет;

- средства поступили в бюджет;

- в результате уточнения не образуется недоимка.

Если код в платежке указан неверно и сумма налога не поступила в бюджет, то обязанность по уплате НДФЛ не будет считаться исполненной. Тогда организация или ИП обязаны:

- снова перечислить сумму налога по правильному КБК;

- подать заявление в налоговый орган на возврат ранее уплаченной суммы.

При поступлении платежа в бюджет достаточно уточнить любой из реквизитов платежки (пункты 7 и 8 статьи 45 НК). Тогда средства будут зачислены на нужный КБК без дополнительной уплаты и оформления возврата.

Налоги ИП на патенте с работниками и без

Если на предприятии помимо ИП работают и другие люди, число которых должно быть в пределах 15 чел., то закон обязывает его выплачивать страховые взносы лишь в Пенсионный Фонд в размере 20%.

Отчисления в ФСС/ФФОМС за работников не производятся.

Помимо выплат за сотрудников, предпринимателю нужно выплатить обязательные платежи за себя в ПФ, ФФОМС, а также однопроцентный платеж с дохода свыше 300 тыс. рублей. При расчете обязательных платежей берется значение МРОТ, которое в 2020 году достигло значения 7,5 тыс.

рублей, и количество месяцев действия патента. Максимальное значение обязательных платежей видно из таблицы: № п/п Вид обязательного страхования Процент отчислений Формула Максимальный размер (руб.) 1 Медицинское 5,1 12*МРОТ(7500)*0,051 4590 2 Пенсионное 26 12*МРОТ(7500)*0,26 23400 3 По нетрудоспособности 2,9 12*МРОТ(7500)*0,029 2610 Независимо от того,

Получение трудового патента в Симферополе

В этом разделе мы достаточно подробно описали всё, что связано с получением трудового патента в Симферополе. Тут Вы найдете инструкцию по оформлению патента, что делать после получения патента, информацию о сроках, стоимости и прочую важную для иностранного гражданина информацию.

Также хотим отметить, что в основном Законе для иностранных граждан №115-ФЗ «О правовом положении иностранных граждан в РФ» находятся все основные моменты, о которых следует знать иностранному гражданину, находящемуся на территории РФ.

Указание профессии в патенте

Отнеситесь серьезно к выбору профессии, при заполнении заявления о выдаче патента. Работать Вы сможете только по указанной профессии. Работа по принципиально другой профессии может стать основанием для выдворения и запрета въезда на территорию РФ. Будьте внимательны.

Срок действия трудового патента в Симферополе

Максимальный срок действия патента на работу составляет 12 месяцев. По истечении этого срока патент может быть продлен еще на 1 год. После этого необходимо покинуть территорию РФ.

КБК для уплаты патента для ИП

Стоимость патента – это своего рода «единый» налог, только для патентной системы. Рассчитать сумму, необходимую к уплате, нужно на основе налоговой базы – установленного максимального годового дохода, который декларируют региональные законы.

Узнать действующий размер налоговой базы можно из Интернета или рассчитать самостоятельно с помощью многочисленных онлайн-калькуляторов. Чтобы перечислить в бюджет стоимость патента, нужно указать в платежке верный КБК, который зависит от территории, на которую распространяется действие патента:

- бюджет муниципального района: КБК 182 1 05 04020 02 1000 110;

- бюджеты городов федерального значения (Москвы, Санкт-Петербурга, Севастополя): КБК 182 1 05 04030 02 1000 110.

- бюджет городского округа: КБК 182 1 05 04010 02 1000 110;

ИП не внес стоимость патента в нужные сроки? Хорошего мало, придется платить пени и штрафы,

КБК на патент для ИП в 2020 году (нюансы)

Перечень видов деятельности, освобожденных от применения ККТ, смотрите в материале .

Для применения ПСН ИП понадобится: Вести деятельность в той местности, где введена эта система. Осуществлять деятельность, которая допускает переход на ПСН. Все виды такой деятельности перечислены в ст.

346.43 НК РФ. Однако в местных законах о патентной системе могут присутствовать вариации (например, виды деятельности из списка будут представлены частично). Поэтому ИП следует ознакомиться еще с местным законодательством по ПСН. Получать доход от видов деятельности по всем патентам не более 60 млн руб./год.

Размеры фиксированных авансовых платежей по патенту по регионам РФ в 2018 году

Стала известна ежемесячная плата за патент в различных регионах Российской Федерации в следующем году. В подавляющем большинстве регионов стоимость патента для иностранцев увеличилась. Это произошло, как в крупнейших по объему привлечения трудовых мигрантов регионах: в Москве – с 4200 руб. до 4500 руб., в Московской области – с 4000 руб. до 4300 руб., в Санкт-Петербурге – с 3000 руб. до 3500 руб., так и в регионах, где число иностранных работников не так велико.

Основная причина увеличения стоимости платы за патент заключалась вовсе не в росте коэффициента-дефлятора на 3,9%, учитываемого в расчете суммы фиксированного авансового платежа. Многие регионы установили значения собственных коэффициентов, отражающих региональные особенности рынка труда, не дожидаясь, когда Минэкономразвития утвердит свой, единый для всей страны, показатель. Это говорит о том, насколько не существенным в вопросе определения окончательной стоимости платы за патент иностранцами, является фактор инфляции. Недаром на рассмотрении находится законопроект, предлагающий исключить из формулы расчета размера фиксированного авансового платежа значение коэффициента-дефлятора. И если в прошлом году в пояснительных записках к законопроектам мы видели, в основном, стремление уравнять ежемесячный фиксированный авансовый платеж по патенту, уплачиваемый иностранцем, с размером НДФЛ от средней заработной платы по региону работников-резидентов, то сегодня, всё большее значение приобретает необходимость пополнять за счет поступления платы за патент доходную часть регионального бюджета.

Из общей массы выделяются три субъекта федерации, которые вопреки общему тренду, снизили стоимость патента для иностранцев по сравнению с 2017 годом. Это – город Севастополь, Вологодская и Ульяновская области.

Когда подавать заявление

После заполнения документ нужно отправить в налоговую инспекцию до начала работы по выбранному направлению деятельности (минимум за 10 дней). Если бизнес будет реализован по месту прописки предпринимателя, заявление подаётся по месту регистрации. При ведении деятельности за пределами места жительства (другой город, регион, субъект РФ) документы направляются в налоговое учреждение, которое контролирует территорию, где будет реализован бизнес-проект.

Если человек решает прекратить заниматься предпринимательством раньше указанного в договоре срока или по каким-либо причинам теряет право использования ПСН, то заниматься этим направлением бизнеса на льготных условиях он может только на следующий год.