Для детей

Если вам необходимо сделать вычет на детей, придется обращаться с соответствующим заявлением к своему работодателю, а не в налоговые органы. Ежемесячные налоги, удерживаемые с заработка, уменьшатся в размерах. Ведь вычеты на детей позволяют уменьшить налоговую базу, используемую при расчетах подоходных взысканий.

Обязательное условие, которое должно соблюдаться, — в налоговом отчетном периоде ваш совокупный доход в виде заработка на рабочем месте не должен превышать 350 000 рублей. Если это так, обратитесь с заявлением на вычет за детей и свидетельствами о рождении несовершеннолетних к своему работодателю. Полагается уменьшение налоговой базы на:

- 1 400 рублей, если у вас 1 или 2 ребенка;

- 3 000 на 3 и последующих;

- 6 000 для опекунов и попечителей несовершеннолетних инвалидов;

- 12 000 на ребенка-инвалида.

Сроки уплаты

А до какого момента стоит оплачивать подоходный налог? Должны же быть какие-то правила на этот счет! Так оно и есть. Только для организаций и физических лиц имеются разные ограничения. Какие именно?

- обычные граждане за свой доход имеют право расплачиваться до 15 июля включительно;

- организации же платят не позднее 28 числа месяца, который следует за отчетным периодом.

Говоря о налоговых вычетах, можно подчеркнуть то, что вы имеете полное право запросить возврат 13% за определенные траты в течение 3-х лет с момента осуществления сделки. Ваша заявка будет рассмотрена приблизительно через 2 месяца после обращения в налоговые органы, а непосредственные выплаты произведутся на счет, указанный в заявлении, еще через 1,5-2 месяца. Точные сроки вам сообщат при обращении за вычетами.

Вот теперь нам известно все об НДФЛ: налоговый период, коды оных, размеры, порядок уплаты и получение вычетов. Каждый налогоплательщик должен быть в курсе данной информации. Обычно от бумажной волокиты, связанной с НДФЛ, освобождаются все сотрудники, работающие официально. Вся ответственность за отчетность (по зарплате) лежит на работодателе. А вот индивидуальные предприниматели обязаны самостоятельно докладывать о своей прибыли.

Вычеты (лечение, обучение, покупки)

Итак, иногда можно сделать так называемый налоговый вычет. Для этого потребуются некоторые документы. К слову, вернуть вы можете 13% от потраченной суммы денег. Для осуществления задумки в жизнь потребуется декларация 3-НДФЛ за 3 года (прошлых). А значит, при осуществлении каких-то трат вычет можно получить не позднее, чем через 36 месяцев. К декларации приложите:

- паспорт;

- СНИЛС и ИНН;

- справку 2-НДФЛ;

- документы, подтверждающие ваши траты;

- справки студента (для обучения);

- документы на недвижимость (которую покупали);

- аккредитацию заведения (для вузов);

- лицензию на деятельность (для возврата за обучение);

- заявление на вычет;

- ипотечный договор (для ипотеки);

- справки уплаты процентов по ипотеке.

Не по стандартам

Сколько составляет налоговый период? Год. Именно раз в год ранее отчитывались перед налоговыми органами. Но с 2016 года, как уже было сказано, необходимо осуществлять процесс ежеквартально. Для этого подается форма 6-НДФЛ. Остальные документы, как и прежде, сдаются в налоговые органы всего лишь раз в 12 месяцев.

Каков размер подоходного налога? В общем он составляет 13%. Но бывают некоторые исключения. Встречаются они не так часто, хотя на практике имеют место. Например, можно за доход отдать всего 9% полученных денежных средств. Как именно? Такая сумма взыскивается за прибыль от дивидендов до 2015 года и по облигациям с ипотечным покрытием (до 2007 года, 1 января). Не слишком распространенный случай. Поэтому не надейтесь на подобного рода взыскание.

Также обратите внимание — 15% платится тогда, когда вы получаете прибыль от дивидендов, которые получают физические лица от компании, не являющихся резидентами РФ. Можно сказать, от иностранных организаций

Самый большой НДФЛ (налоговый период и подробности уплаты нам уже известны) положен за выигрыш. Если вы получили приз или выиграли что-то, придется отдать налоговым органам целых 35% прибыли

Причем не важно, деньги вам вручили или просто недвижимость. В любом случае от стоимости оной гражданин обязан уплатить 35%

К слову, не только население Российской Федерации облагается подоходным налогом. Форма 3-НДФЛ, а также соответствующая плата за прибыль положена гражданам-нерезидентам. Они платят гораздо больше, чем резиденты. В таком случае размер выплат в казну государства составит 30%. И ничуть не меньше. Никаких исключений!

Что считать налоговым периодом?

Налоговым периодом называется временной отрезок, по окончании которого у субъектов экономики возникает обязанность исчислить сумму налога и уплатить в государственную казну. Согласно ст. 216 НК РФ, для походного налога он установлен равным одному календарному году. В данном случае это не равносильно 365 (366 дням). Если компания зарегистрировалась во II, III, IV квартале, она представляет отчетность за фактически отработанный отрезок времени. Это правило распространяется и на индивидуальных предпринимателей.

НДФЛ отчетный период законодательно не установлен. Это касается физических лиц и компаний-налоговых агентов. Разница в том, что граждане сдают декларацию 3-НДФЛ и перечисляют деньги в бюджет единожды в год, а ИП без работников на ОСНО и фирмы обязаны совершать налоговые платежи внутри календарного года.

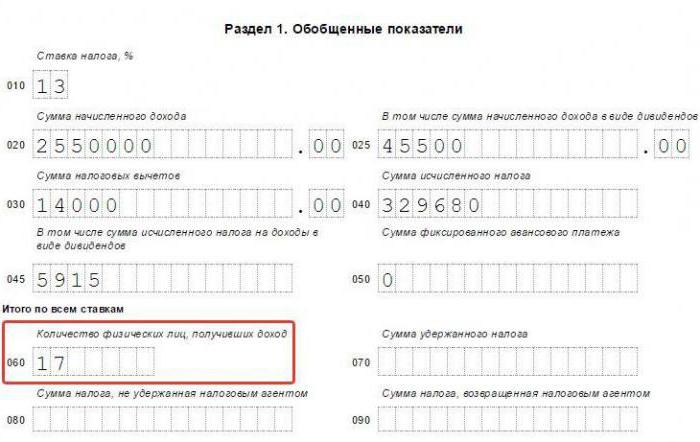

Ндфл: участие налоговых агентов в исчислении и уплате данного налога.

Уплата налога м. происходить 2 способами:

1) самостоятельная уплата налога налогоплательщиком – уплата налога производится до 30 июля года следующего за налоговым периодом. Налогоплательщик уплачивает налог сам всегда, когда это за него не делает налоговый агент.

2) уплата налога налоговым агентом – налоговыми агентами явл-ся российские организации, представительства иностранных организаций, ИП, адвокаты и нотариусы, от которых налогоплательщик получает доход.

Налоговые агенты исчисляют и уплачивают налог ежемесячно нарастающим итогом (в первый месяц исчисляет за этот месяц, во второй месяц исчисляет за 2 месяца, при этом применяется вычет суммы, которую уплатили в первый месяц).

Исчисление сумм и уплата налога производятся в отношении всех доходов налогоплательщика, источником которых является налоговый агент.

Сумма налога применительно к доходам, в отношении которых применяются иные налоговые ставки, исчисляется налоговым агентом отдельно по каждой сумме указанного дохода, начисленного налогоплательщику.

Исчисление суммы налога производится без учета доходов, полученных налогоплательщиком от других налоговых агентов, и удержанных другими налоговыми агентами сумм налога.

Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

Удержание у налогоплательщика начисленной суммы налога производится налоговым агентом за счет любых денежных средств, выплачиваемых налоговым агентом налогоплательщику, при фактической выплате указанных денежных средств налогоплательщику либо по его поручению третьим лицам. При этом удерживаемая сумма налога не может превышать 50 % суммы выплаты (не распространяются на налоговых агентов, являющихся кредитными организациями, в отношении удержания и уплаты сумм налога с доходов, полученных клиентами указанных кредитных организаций, за исключением сотрудников организации, в виде материальной выгоды).

При невозможности удержать исчисленную сумму налога налоговый агент обязан не позднее 1 месяца с даты окончания налогового периода, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме налога.

Сроки. Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня фактического получения в банке наличных денежных средств на выплату дохода, а также дня перечисления дохода со счетов налоговых агентов в банке на счета налогоплательщика. А для доходов, выплачиваемых в денежной или натуральной форме – не позднее дня, следующего за днем фактического получения дохода. * Если совокупная сумма удержанного налога, подлежащая уплате в бюджет, составляет менее 100 рублей, она добавляется к сумме налога, подлежащей перечислению в бюджет в следующем месяце, но не позднее декабря текущего года.

Уплата налога за счет средств налоговых агентов не допускается. При заключении договоров и иных сделок запрещается включение в них налоговых оговорок, в соответствии с которыми выплачивающие доход налоговые агенты принимают на себя обязательства нести расходы, связанные с уплатой налога за физических лиц.

Налоговая система Российской Федерации

НДФЛ — основной источник пополнения казны государства

Под определением «налоговая система» понимают комплекс сборов, пошлин, пеней, налогов, взимаемых с граждан за те или иные действия. Они прописаны в Налоговом кодексе, где также указаны принципы, задачи, функции, формы налогообложения и участники структуры. Все произведённые платежи направляются в бюджеты разных уровней, которые делятся в зависимости от вида сбора.

- Федеральный — НДС, акцизы, НДФЛ, налоги на прибыль, на добычу полезных ископаемых, на пользование водными ресурсами, животным миром, государственные пошлины за работу уполномоченных органов.

- Региональные — налог на транспорт, игорный бизнес, имущество организаций.

- Местные — сбор за землю и движимое, недвижимое имущество.

По такой схеме все платежи распределяются по бюджетам и далее используются для нужд государства. Из федерального бюджета отчисляются зарплаты людям с непроизводительными профессиями — МЧС, пожарники, полиция, учителя и педагоги, различные службы и т. д. Кроме того, часть средств идёт на обеспечение вооружённых сил, строительство, восстановление инфраструктуры, а также социальные льготы. Остальные два бюджета занимаются благоустройством только определённых областей и регионов.

Задачи налоговой системы РФ

Работа налоговой опирается на ряд основных принципов, позволяющих ей быть прозрачной, ясной и справедливой системой. Благодаря им она существует и функционирует в 2018 году, а также выполняет самую важную задачу — перераспределяет государственную прибыль среди всех слоёв населения. Кроме этого есть и другое назначение:

- Подстраховка на случай спада производства — сборы и пошлины являются условной прибылью, которую можно пустить в дело. Но бывают ситуации, когда какое-нибудь предприятие государственного значения терпит убытки, к примеру, из-за санкций на ввоз продукции в другую страну или просто плохого сбыта и высокой стоимости производства.

- Не мешать предпринимательству — налог полагается на любой доход, в том числе и на организации с компаниями. У них, как правило, всегда существенная прибыль, следовательно, платить нужно больше. Чтобы не мешать деятельности, государство предоставляет им расширенный список льгот.

- Осуществление социальных программ — все скидки и бесплатные услуги оплачиваются одним из бюджетов. Отличным примером станут ветераны и военные, которые могут воспользоваться льготами.

Именно поэтому и существует налоговая система. В одном случае она выступает в роли основного источника дохода для государства, в другом — как помощь экономике, предпринимательству и незащищенным слоям населения.

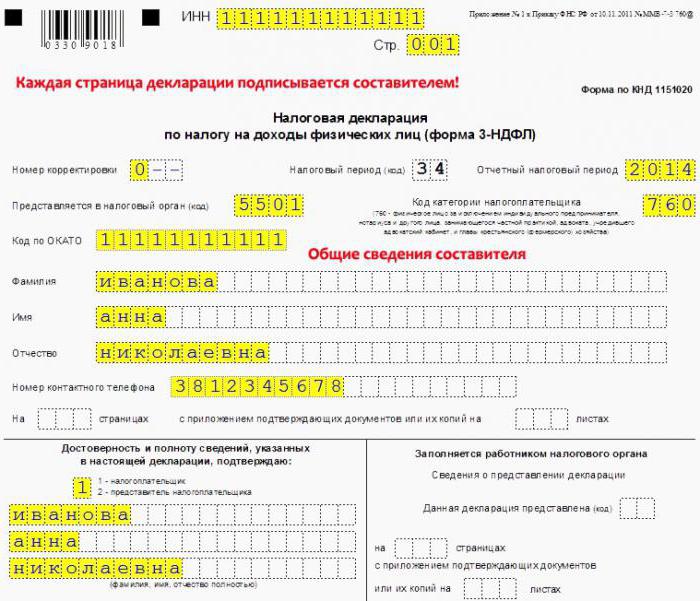

Порядок заполнения 3-НДФЛ

Порядок заполнения такой декларации подробно расписан в вышеупомянутом Приказе ФНС РФ

При подготовке такого документа следует принимать во внимание следующие общие требования (раздел I):

- декларация может быть заполнена от руки либо распечатана на принтере (каждый раздел на отдельном листе А4),

- допустимый цвет чернил – черный или синий,

- в тексте не должно быть каких-либо ошибок и зачеркиваний,

- при скреплении листов формы необходимо следить за тем, чтобы не была утрачена часть информации,

- каждый показатель вписывается в отдельное поле,

- суммы указываются в виде рублей и копеек,

- доходы и расходы физического лица, учитываемые в качестве вычетов, должны быть переведены в российские рубли,

- на каждой станице в специальном поле должна стоять подпись заявителя и дата составления документа (исключением является лишь титульный лист),

- после подготовки формы 3-НФДЛ каждую страницу следует пронумеровать, указав соответствующее число в поле «Стр.»,

- при заполнении декларации на компьютере надо использовать следующий шрифт: «Courier New» (высота 16-18 пунктов).

Какой код указывать?

Ответ на данный вопрос главным образом зависит от того, при каких обстоятельствах направляется 3-НДФЛ.

Обычным гражданам, ежегодно отчитывающимся по полученным доходам, следует ставить код «34» (налоговый период-календарный год).

Если речь идет о прекращении деятельности ИП либо лиц, занимающихся частной практикой (адвокаты, нотариусы и т.д.), то тогда – «86».

Где нужно вписать период?

Код налогового периода указывается на титульном листе декларации. Соответствующее значение надо вписать в поле – «Налоговый период (код)» (оно размещено сразу под названием документа).