Какой налоговый и отчетный период по налогу на прибыль (коды)?

приказ ФНС России от 29.10.2014 N ММВ-7-3/558@

01

— январь

02

— февраль

03

— март

04

— апрель

05

— май

06

— июнь

07

— июль

08

— август

09

— сентябрь

10

— октябрь

11

— ноябрь

12

— декабрь

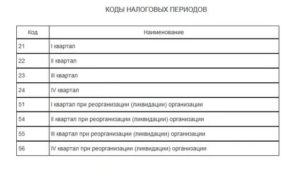

21

— I квартал

22

— II квартал

23

— III квартал

24

— IV квартал

51

— I квартал при реорганизации (ликвидации) организации

54

— II квартал при реорганизации (ликвидации) организации

55

— III квартал при реорганизации (ликвидации) организации

56

— IV квартал при реорганизации (ликвидации) организации

71

— за январь при реорганизации (ликвидации) организации

72

— за февраль при реорганизации (ликвидации) организации

73

— за март при реорганизации (ликвидации) организации

74

— за апрель при реорганизации (ликвидации) организации

75

— за май при реорганизации (ликвидации) организации

76

— за июнь при реорганизации (ликвидации) организации

77

— за июль при реорганизации (ликвидации) организации

78

— за август при реорганизации (ликвидации) организации

79

— за сентябрь при реорганизации (ликвидации) организации

80

— за октябрь при реорганизации (ликвидации) организации

81

— за ноябрь при реорганизации (ликвидации) организации

82

— за декабрь при реорганизации (ликвидации) организации

приказ ФНС России от 26.11.2014 N ММВ-7-3/600@

13

— I квартал по КГН (консолидированная группа налогоплательщиков)

14

— полугодие по КГН

15

— 9 месяцев по КГН

16

— год по КГН

21

— первый квартал

31

— полугодие

33

— девять месяцев

34

— год

35

— один месяц

36

— два месяца

37

— три месяца

38

— четыре месяца

39

— пять месяцев

40

— шесть месяцев

41

— семь месяцев

42

— восемь месяцев

43

— девять месяцев

44

— десяц месяцев

45

— одиннадцать месяцев

46

— год *

Коды в диапазоне с 35 по 46 указываются налогоплательщиками, уплачивающими ежемесячные авансовые платежи исходя из фактически полученной прибыли.

50

— последний налоговый период при реорганизации (ликвидации) организации

57, 58 . 67, 68

— 1, 2 . 11 месяцев, год по КГН (консолидированная группа налогоплательщиков)

Расчет авансовых платежей по налогу на имущество

приказ ФНС России от 24.11.2011 N ММВ-7-11/895 (до 2016)

Федеральный закон от 28.11.2015 № 327-ФЗ ( c 2016 * )

21

— I квартал

31 17 *

— полугодие (2 квартал)

33 18 *

— 9 месяцев (3 квартал)

51 19 *

— I квартал при реорганизации (ликвидации) организации

52 47 *

— Полугодие (2 квартал)при реорганизации (ликвидации) организации

53 48 *

— 9 месяцев (3 квартал)при реорганизации (ликвидации) организации

Декларация по налогу на имущество

приказ ФНС России от 24.11.2011 N ММВ-7-11/895

34

— год

50

— последний налоговый период при реорганизации (ликвидации) организации

Декларация по налогу, уплачиваемому при применении УСН

приказ ФНС России от 4 июля 2014 г. N ММВ-7-3/352@

34

— год

50

— Последний налоговый период при реорганизации (ликвидации) организации (при прекращении деятельности в качестве индивидуального предпринимателя)

95

— Последний налоговый период при переходе на иной режим налогообложения

96

— Последний налоговый период при прекращении предпринимательской деятельности

приказ ФНС России от 04.07.2014 N ММВ-7-3/353@

21

— I квартал

22

— II квартал

23

— III квартал

24

— IV квартал

51

— I квартал при реорганизации (ликвидации) организации

54

— II квартал при реорганизации (ликвидации) организации

55

— III квартал при реорганизации (ликвидации) организации

56

— IV квартал при реорганизации (ликвидации) организации

Декларация по транспортному налогу

приказ ФНС России от 05.12.2016 N ММВ-7-21/668@

34

— Календарный год

50

— Последний налоговый период при реорганизации (ликвидации) организации

приказ ФНС России от 14 октября 2015 г. N ММВ-7-11/450@

21

— I квартал

31

— полугодие

33

— 9 месяцев

34

— год

51

— I квартал при реорганизации (ликвидации) организации

52

— полугодие при реорганизации (ликвидации) организации

53

— 9 месяцев при реорганизации (ликвидации) организации

90

— год при реорганизации (ликвидации) организации

Код налогового периода в декларации по налогу на прибыль

Налог на прибыль обязует своих налогоплательщиков предоставлять декларации, которые отображают состояние их финансового результата – размера полученной прибыли. В данной статье рассмотрим как отразить код налогового периода в декларации по налогу на прибыль.

Отчетные периоды «прибыльной» декларации и сроки ее подачи

Основательный расчет по налогу на прибыль осуществляется по итогам года, однако налоговым кодексом предусмотрено осуществление авансовых платежей:

- Ежеквартально;

- Ежемесячно, сумма налога рассчитывается из фактически полученной прибыли.

Проведение авансовых платежей влечет за собой предоставление периодической отчетности, которая составляется с нарастающим итогом:

- Первый квартал;

- Полугодие;

- Девять месяцев;

- Год;

- Ежемесячно (один месяц, два, три и так далее).

При подаче отчета по налогу на прибыль потенциальный налогоплательщик обязан указать соответствующий код налогового периода, порядок применения которых регламентируется приказом Федеральной налоговой службы № ММВ-7-3/600.

Обратите внимание! Регламент выбора отчетного периода по налогу на «чистую» прибыль зависит от объема получаемого дохода. https://www.youtube.com/embed/My4XzDtIzjQ

Если квартальный доход предприятия не достигает 15 миллионного рубежа, то отчетным периодом будет квартал.

Если же данный лимит превышен, то организация обязана перейти на «месячную» схему отчетности по данному налогу, соответственно и на ежемесячную форму уплаты авансовых платежей.

Такой переход осуществляется либо с начала последующего налогового периода или по инициативе налогоплательщика.

Получите 267 видеоуроков по 1С бесплатно:

Отчетный период – квартал:

- До 28 апреля — за первый квартал;

- До 28 июля — за первое полугодие;

- До 28 октября — за 9 месяцев;

- До 28 марта — за год.

Отчетный период – месяц:

До 28 числа месяца, следующим за прошедшим.

По итогам годовой декларации налогоплательщик обязан рассчитаться также до 28 марта следующего года, при этом перенос срока оплаты на другой рабочий день не предусмотрен.

При формировании отчета по налогу на «чистую» прибыль необходимо указывать код налогового отчетного периода, за который сдается данная декларация. Данные требования регламентируются приказом Федеральной налоговой службой № ММВ-7-3/600 от 26.11. 2014г. Код отчетного периода указывается на титульном листе самой декларации, как изображено на рисунке ниже:

В таблице представлена кодировка налоговых периодов, которая утверждена вышеупомянутым приказом:

| Код | Наименование кодированного периода |

| Для «прибыльных» деклараций, которые сдаются налогоплательщиками по консолидированной группе (КГН) ежеквартально: | |

| 13141516 | — первый квартал;— полугодие;— девять мес.;— год по КГН. |

| Для «прибыльных» деклараций, которые имеют ежеквартальный отчетный период: | |

| 21313334 | — первый квартал;— полугодие;— девять мес.;— год соответственно. |

| Для «прибыльных» деклараций, у которых отчетный период месяц: | |

| 353637383940414243444546 | — один мес.;— два мес.;— три мес.;— четыре мес.;— пять мес.;— шесть мес.;— семь мес.;— восемь мес.;— девять мес.;— десять мес.;— одиннадцать мес.;— двенадцать мес.; |

| 50 | Для «прибыльных» декларации реорганизованных (ликвидированных) организаций, у которых последний налоговый период |

| Для «прибыльных» деклараций, которые сдаются налогоплательщиками по консолидированной группе (КГН) ежемесячно: | |

| 575859606162636465666768 | — один мес.;— два мес.;— три мес.;— четыре мес.;— пять мес.;— шесть мес.;— семь мес.;— восемь мес.;— девять мес.;— десять мес.;— одиннадцать мес.;— двенадцать мес.; |

Сроки подачи отчетности

Положения ст. 289 НК РФ отражает общие правила, которые применимы для подачи отчетности по налоговым платежам. Данные положения отнесены и к налогу, связанному с получением прибыли. Подавать отчетную документацию представители организаций обязаны по мере завершения отчетного и налогового периода.

В законодательстве приведены такие сроки для подачи отчетной документации по рассматриваемому типу налогов:

- не позже чем 28 дней, которые отсчитываются с момента завершения времени отчетного типа. Учете подлежат только календарные дни;

- не позднее, чем 28 марта года, который следует за прошедшим налоговым периодом.

В ситуации, когда перечисленные даты выпадают на выходное время, требуется рассматривать крайней датой для подачи отчетности рабочий день, который будет ближайшим после выходного.

Для понимания следует привести конкретный пример. В 2020 году указанный срок определяется как 28 марта. Однако, стоит учитывать, что этот день является субботой, которая не рабочая. Это говорит о том, что у организации есть возможность представить отчетность не позднее этого дня, то есть 30 марта.

Справка! Если говорить про подачу отчетности по прошествии первого квартала, то в текущем году этот день отвечает правилам – 28 апреля.

Виды налоговых периодов

НП может равняться календарному году, кварталу или месяцу.

Существуют некоторые особенности исчисления налогового периода, связанные с созданием и ликвидацией предприятий и индивидуальных предпринимателей:

- Если НП приравнивается к году, а начало деятельности пришлось на январь-ноябрь, то первичный расчет суммы к уплате будет произведен за срок с момента регистрации по 31 декабря.

- Если лицо встало на учет в декабре, то первым НП для него станет период со дня регистрации по 31 декабря следующего года.

- При завершении деятельности конец НП совпадает с датой ликвидации.

- Аналогичные правила применяются и для квартальных НП, но значение имеет факт, создано ли лицо более или менее 10 дней до конца квартала.

- Если НП равен месяцу, отчитаться необходимо со дня создания по день окончания месяца либо с начала месяца по день ликвидации.

Правила не действуют в отношении патентной системы налогообложения и системы налогообложения в виде единого налога на вмененный доход (ЕНВД). Исключения имеются и для иностранных юрлиц.

Декларация по налогу на прибыль за 1 квартал 2020 года при уплате только ежеквартальных авансовых платежей

Срок предоставления налоговой декларации в соответствии с

п. 3 ст. 289 НК РФ — не позднее 28 календарных дней со дня

окончания соответствующего отчетного периода. Налогоплательщики, исчисляющие суммы ежемесячных авансовых платежей по фактически полученной

прибыли, представляют налоговые декларации не позднее 28-го числа месяца, следующего за месяцем, по итогам которого производится исчисление

налога.

Если последний день срока приходится на день, признаваемый в соответствии с законодательством РФ или актом Президента РФ выходным,

нерабочим праздничным и (или) нерабочим днем, днем окончания срока считается ближайший следующий за ним рабочий день

(п. 7 ст. 6.1 НК РФ).

Постановлением Правительства РФ от 02.04.2020 № 409 установленный НК РФ срок представления налоговой декларации продлен на три месяца

(п. 3 Постановления № 409).

Декларация представляется по форме, утвержденной

приказом ФНС России от 23.09.2019 № ММВ-7-3/475@.

Для составления декларации в «1С:Бухгалтерии 8» предназначен регламентированный отчет «Декларация по налогу на прибыль».

Составление декларации в программе рассмотрим на следующем примере.

Пример

Организация ООО «Белая акация» зарегистрирована в г. Москве, находится на общей системе налогообложения.

В отчетном периоде организация по месту своего нахождения осуществляла следующие виды деятельности: производство

продукции, оказание услуг, оптовую продажу товаров.

По деятельности одного из подразделений, не выделенного на отдельный баланс, расположенного в г. Люберцы, организация

уплачивает единый налог на вмененный доход.

Доходы организации за отчетный период составили 5 593 974,00 руб., из них:

- доходы от реализации — 5 205 000,00 руб., в том числе:

- по видам деятельности, облагаемым налогом на прибыль, в сумме 4 005 000, 00 руб.;

- по виду деятельности, по которому уплачивается ЕНВД, в сумме 1 200 000, 00 руб.

- внереализационные доходы в сумме 388 974,00 руб.

Расходы организации за отчетный период составили 3 793 734,00 руб., из них:

- расходы, связанные с производством и реализацией, в сумме 3 375 783,00 руб., в том числе:

- по видам деятельности, облагаемым налогом на прибыль, в сумме 2 999 539,00 руб.;

- по виду деятельности, по которому уплачивается ЕНВД, в сумме 376 244,00 руб.;

- внереализационные расходы в сумме 417 951,00 руб.

По капитальным вложениям в основные средства организация воспользовалась правом на применение амортизационной премии

в размере 30% первоначальной стоимости. Сумма амортизационной премии составила 15 000 руб.

Составление декларации в «1С:Бухгалтерии 8» (редакция 2.0)

- Заполнение декларации

- Расшифровка заполнения декларации

- Проверка заполнения на контрольные соотношения

- Отправка декларации в налоговый орган

- Печать декларации, выгрузка в файл

Составление декларации в «1С:Бухгалтерии 8» (редакция 3.0)

- Заполнение декларации

- Расшифровка заполнения декларации

- Проверка заполнения на контрольные соотношения

- Отправка декларации в налоговый орган

- Печать декларации, выгрузка в файл

Коды налоговых деклараций

Справочник содержит коды налоговых деклараций (КНД), которые используются в налоговых декларациях (расчетах).

- Изменения от 17 апреля 2013 г.

- Скачать КНД в Excel (.xls)

| КНД | Наименование документа |

|---|---|

| 1110011 | Сведения о полученных разрешениях на добычу (вылов) водных биологических ресурсов, суммах сбора за добычу (вылов) водных биологических ресурсов, подлежащих уплате в виде разового и регулярных взносов |

| 1110012 | Сведения о полученных лицензиях (разрешениях) на пользование объектами животного мира, суммах сбора за пользование объектами животного мира, подлежащих уплате, и суммах фактически уплаченного сбора |

| 1110022 | Сведения о количестве объектов водных биологических ресурсов, подлежащих изъятию из среды их обитания в качестве разрешенного прилова, на основании разрешения на добычу (вылов) водных биологических ресурсов и суммах сбора, подлежащих уплате в виде единовременного взноса |

| 1151001 | Налоговая декларация по налогу на добавленную стоимость |

| 1151003 | Налоговая декларация по акцизам |

| 1151006 | Налоговая декларация по налогу на прибыль организаций |

| 1151020 | Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) |

| 1151026 | Расчет регулярных платежей за пользование недрами |

| 1151038 | Налоговая декларация по налогу на прибыль иностранных организаций |

| 1151039 | Налоговая декларация по акцизам на нефтепродукты |

| 1151040 | Налоговая декларация по акцизу на подакцизное минеральное сырье (природный газ) |

| 1151044 | Расчет сумм сбора за использование наименований “Россия”, “Российская Федерация” и образованных на их основании слов и словосочетаний |

| 1151046 | Налоговая декларация по единому социальному налогу для налогоплательщиков, производящих выплаты физическим лицам |

| 1151050 | Расчет авансовых платежей по единому социальному налогу для налогоплательщиков, производящих выплаты физическим лицам |

| 1151054 | Налоговая декларация по налогу на добычу полезных ископаемых |

| 1151056 | Налоговый расчет (информация) о суммах выплаченных иностранным организациям доходов и удержанных налогов |

| 1151059 | Налоговая декларация по единому сельскохозяйственному налогу |

| 1151063 | Налоговая декларации по единому социальному налогу для индивидуальных предпринимателей, адвокатов, нотариусов, занимающихся частной практикой |

| 1151066 | Расчет (декларация) по налогу на операции с ценными бумагами |

| 1151072 | Налоговая декларация по водному налогу |

| 1151074 | Налоговая декларация по акцизам на табачные изделия |

| 1151081 | Данные об исчисленных суммах единого социального налога с доходов адвокатов |

| 1151082 | Налоговая декларация по налогу на прибыль организаций при выполнении соглашений о разделе продукции |

| 1151084 | Налоговая декларация по акцизам на подакцизные товары, за исключением табачных изделий |

| 1151088 | Налоговая декларация по косвенным налогам (налогу на добавленную стоимость и акцизам) при импорте товаров на территорию Российской Федерации с территории государств — членов таможенного союза |

| 1152001 | Расчет по налогу на имущество предприятий |

| 1152002 | Расчет по налогу на имущество предприятий (по обособленному подразделению) |

| 1152004 | Налоговая декларация по транспортному налогу |

| 1152011 | Налоговая декларация по налогу на игорный бизнес |

| 1152016 | Налоговая декларация по единому налогу на вмененный доход для отдельных видов деятельности |

| 1152017 | Налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения |

| 1152019 | Расчет лесных податей при отпуске древесины с учетом по площади и по числу деревьев, назначенных на рубку |

| 1153001 | Налоговая декларация по земельному налогу |

| 1153005 | Налоговая декларация по земельному налогу |

| 1152026 | Налоговая декларация по налогу на имущество организаций |

| 1152028 | Налоговый расчет по авансовому платежу по налогу на имущество организаций |

Скачать официальный «Справочник соответствия кодов налоговых деклараций (расчетов) (КНД) кодам бюджетной классификации (КБК)» можно на сайте ФНС. www.nalog.ru

Предоставление декларации

Сроки предъявления отчетных документов в налоговые органы закрепляются НК РФ по каждому обязательному платежу индивидуально. Приказами ФНС России предусмотрены бланки налоговых деклараций, порядок их заполнения, перечни всевозможных кодов, а также форматы передачи отчетов в электронном виде.

По способу

Способы передачи декларации отмечаются на титульных листах. Для рассмотренных налогов характерны коды:

| № п/п | Способ предоставления | Почтовое отправление | Передача лично | Передача по ТКС | Другой вариант |

|---|---|---|---|---|---|

| 1 | Бумажный носитель | 01 | 02 | — | — |

| 2 | Бумажный носитель, дублированный на съемном носителе | 08 | 03 | — | — |

| 3 | Бумажный носитель со штрих-кодом | 10 | 09 | — | — |

| 4 | Электронный документ, подписанный ЭП | — | — | 04 | — |

| 5 | Другой вариант | — | — | — | 05 |

Исключение составляет отчетность по страховым взносам. Ее можно сдать только способами 1, 3, 4.

По месту

Приведем наиболее распространенные значения мест предоставления деклараций и расчетов:

| Код | Отчет предоставляется по месту… | Для какого обязательного платежа применяется |

|---|---|---|

| 120 | регистрации ИП | УСН, ЕНВД, страховые взносы |

| 210 | учета юрлица | УСН |

| 213 | нахождения крупнейшего налогоплательщика | Налоги на прибыль и на имущество |

| 214 | учета юрлица, не признанного крупнейшим налогоплательщиком | Налоги на прибыль и на имущество, ЕНВД, страховые взносы |

| 218 | нахождения ответственного участника консолидированной группы плательщиков | Налог на прибыль |

| 220 | учета обособленного подразделения | Налог на прибыль |

| 245 | ведения деятельности представительством иностранной организации | Налог на имущество, ЕНВД |

| 310 | ведения деятельности юрлицом | ЕНВД |

| 320 | ведения деятельности ИП | ЕНВД |

Коды, указываемые на первых листах отчетных документов, заслуживают особого внимания налогоплательщиков. Их верное указание – залог успешной отчетности и предотвращение лишних вопросов от налоговых инспекторов.

Правильное заполнение платежных реквизитов позволит избежать уточнений и сэкономит драгоценное время для более важных задач.

Плательщики налога

Кто платит налоги

(, , )

- Все российские юридические лица (ООО, АО, ПАО и пр.)

- Иностранные юридические лица, которые работают в России через постоянные представительства или просто получают доход от источника в РФ

- Иностранные организации, признаваемые налоговыми резидентами Российской Федерации в соответствии с международным договором по вопросам налогообложения, — для целей применения этого международного договора

- Иностранные организации, местом фактического управления которыми является Российская Федерация, если иное не предусмотрено международным договором по вопросам налогообложения

Кто не платит налоги

(,

,

,

)

- Налогоплательщики, применяющие специальные налоговые режимы (ЕСХН, УСН, ЕНВД) или являющиеся плательщиком налога на игорный бизнес

- Участники проекта «Инновационный центр «Сколково»

Обязанность заплатить налог возникает только тогда, когда есть объект налогообложения. Если объекта нет, нет и оснований для уплаты налога.

Для разных категорий налогоплательщиков прибылью для целей налогообложения могут являться разные категории доходов.

|

Налогоплательщики |

Прибыль для целей налогообложения |

Статья налогового кодекса |

|---|---|---|

| Российские организации | Доходы, уменьшенные на расходы | |

| Иностранные организации, осуществляющие деятельность в РФ через постоянное представительство | Доходы представительства, уменьшенные на расходы представительства | |

| Иные иностранные организации | Доходы, полученные в РФ |

Налоговые периоды по налогу на прибыль

Налоговым периодом для сдачи «прибыльной» декларации устанавливается как календарный год, по итогам которого рассчитывается и перечисляется в бюджет подсчитанная сумма налога. То есть это период работы предприятия, начиная с 01 января и заканчивая 31 декабря текущего года. Кроме того, после сдачи «прибыльной» декларации предусмотрена уплата авансовых платежей по данному налогу.

В случае создания, ликвидации или реорганизации предприятия налоговый период сдачи «прибыльной» декларации будет зависеть от отработанного отрезка времени.

Создание предприятия:

- От даты его создания, то есть гос.регистрации до конца текущего года, например с 30 мая по 31 декабря;

- От даты его создания, гос.регистрации до конца следующего года, но только если регистрация предприятия происходила в декабре, например с 13 декабря прошлого года по 31.12, но уже текущего года.

Получите 267 видеоуроков по 1С бесплатно:

Ликвидация и реорганизация предприятия:

- От начала текущего года до дня завершения реорганизационных мероприятий или вовсе ликвидации, например с 01 января по 20 мая;

- От даты его создания (гос.регистрации) до дня его ликвидации или реорганизации. Например, 18 февраля и 17 октября текущего года – для предприятий созданных и ликвидированных или реорганизованных в течение календарного года; с 25 декабря текущего года до 18 июня следующего – для предприятий созданных в декабре и ликвидированных или реорганизованных до конца следующего года.

Основное назначение

Для обозначения конкретного отрезка времени, за который была составлена форма фискальной отчетности, предусмотрена специальная кодификация. Данный шифр представляет собой двузначное число, например, налоговый период: 22, 34, 50.

Такая кодификация является очень удобной группировкой отчетности по времени ее формирования. Например, этот шифр позволяет быстро определить, за какой отрезок времени налогоплательщик произвел расчет и исчислил налог в бюджет.

Для каждого вида или кода налоговой отчетности (КНД) предусмотрен индивидуальный порядок кодификации. Рассмотрим, как определяются шифры по основным видам отчетов в ФНС.

Категория и статус налогоплательщика не имеет значения для определения кодировки. То есть ФНС утверждает шифры индивидуально для каждой формы или бланка отчета, независимо от вида плательщика сборов, взносов и налогов. То есть данную кодировку применяют и юридические лица, и индивидуальные предприниматели, и частные практики и простые граждане.