Начисление больничного: проводки

Больничный лист выдается работнику в связи с временной потерей трудоспособности и оплачивается работодателем или Фондом социального страхования.

Причитающиеся выплаты за период нетрудоспособности рассчитываются исходя из среднего заработка за последние 2 года и количества дней, на которые выдан листок нетрудоспособности.

Для расчета больничного необходимо установить причины потери нетрудоспособности и определить, участвует ли ваш регион в пилотном проекте Фонда социального страхования (см. Постановление Правительства РФ от 21.04.2011 № 294).

Перечисленные факторы имеют прямое влияние на бухгалтерские проводки по начислению пособий.

Виды больничных листков

Больничный лист может быть выдан по различным поводам, но для расчета и составления проводок достаточно выделить 3 группы причин:

- по заболеванию;

- в связи с беременностью и родами;

- в результате производственной травмы.

Выплата за дни, пропущенные по болезни, рассчитывается в зависимости от стажа и оплачивается частично за счет работодателя.

Суммы выплат по больничным в двух оставшихся случаев полностью производятся из бюджета ФСС и не зависят от стажа работ.

Бухгалтерские проводки формируются исходя из того, участвует ли регион, в котором компания осуществляет деятельность, в пилотном проекте ФСС.

Порядок расчетов по больничным для разных регионов

С точки зрения расчета суммы, причитающейся за дни нетрудоспособности, все регионы страны делятся на две категории: участвующие в пилотном проекте ФСС и нет.

Если регион участвует в пилотном проекте Фонда социального страхования, то бухгалтерия предприятия рассчитывает и выплачивает только часть пособия, оплачиваемого работодателем, а это 3 дня по заболеванию. Остальное будет считать ФСС и оплачивать напрямую на счет работника, предоставившего больничный и заявление на его оплату.

Если регион, в котором компания работает, не участвует в пилотном проекте, то обе части больничного рассчитывает и выплачивает работодатель, а Фонд социального страхования впоследствии возмещает выплаченные суммы.

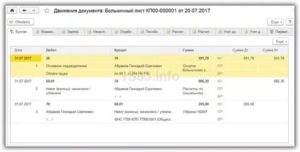

Проводки по больничному листу в регионах, не участвующих в пилотном проекте ФСС:

| проводки | Дебет | Кредит | Сумма, руб. | Первичный документ |

| Определена сумма выплаты за дни нетрудоспособности и начислен НДФЛ | 70 | 68.01 | 650 | Листок нетрудоспособности, справка-расчет бухгалтерии |

| Сумма за счет работодателя | 20 (25, 26, 44) | 70 | 1305 | Листок нетрудоспособности, справка-расчет |

| Сумма за счет ФСС | 69.01 | 70 | 3045 | Листок нетрудоспособности, справка-расчет |

| Выплачено пособие по больничному наличными из кассы | 70 | 50 | 4350 | Расходный кассовый ордер, платежная ведомость |

| Поступило возмещение от ФСС | 51 | 69.01 | 3045 | Выписка банка |

| Начислено пособие по беременности и родам | 69.01 | 70 | 145 00 | Листок нетрудоспособности, справка-расчет |

| Перечислено пособие по БиР с расчетного счета | 70 | 51 | 145 000 | Платежное поручение, выписка банка |

| Получено возмещение пособия по БиР от ФСС | 51 | 69.01 | 145 000 | Выписка банка |

Начисление больничного — проводки для 44 регионов-участников пилотного проекта ФСС:

| проводки | Дебет | Кредит | Сумма. руб. | Первичный документ |

| Начислено пособие по болезни за счет работодателя | 20 (25, 26, 44) | 70 | 1500 | Больничный лист, справка-расчет |

| Начислен НДФЛ с суммы больничного | 70 | 68.01 | 195 | Справка-расчет бухгалтерии |

| Выплата пособия по больничному наличными из кассы | 70 | 50 | 1305 | Расходный кассовый ордер, платежная ведомость |

| Выплата пособия по больничному с расчетного счета | 70 | 51 | 1305 | Платежное поручение, платежная ведомость |

Если выплата производится через расчетный счет, то проводка будет Д 70 К 51 на сумму 1305 рублей.

Выданный по беременности больничный проводки не формирует, поскольку полностью выплачивается за счет ФСС. Это же относится к выплатам в связи с несчастным случаем на производстве.

Некоторые цифры для расчета пособий

Максимальный годовой заработок, учитываемый при расчете пособий по нетрудоспособности для 2020 года составляет 865 000 рублей, в 2018 году аналогичный показатель составил 815 000 рублей, а в 2017 году — 755 000 рублей.

Максимальный размер среднедневного заработка для расчета пособия по беременности и родам в 2020 году составляет 2150,68 рублей.

МРОТ с 01.01.2019 составляет 11 280 рублей.

Максимальный размер выплаты по временной нетрудоспособности в связи с несчастным случаем на производстве или профессиональным заболеванием в 2020 году составляет 309 135,44 рублей за полный месяц.

Выплата пособия на банковскую карточку

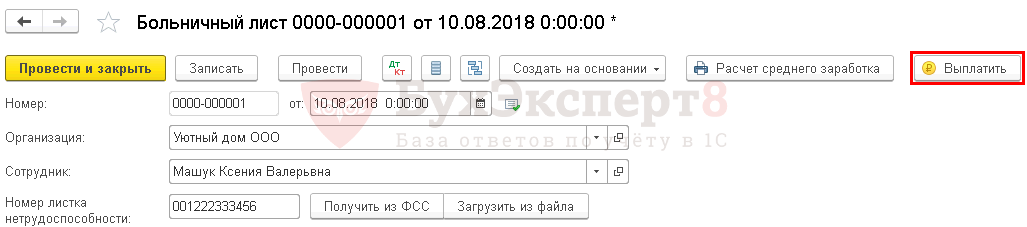

Ведомость на выплату пособия

Ведомость на выплату пособия сформируйте на основании документа Больничный лист по кнопке Выплатить.

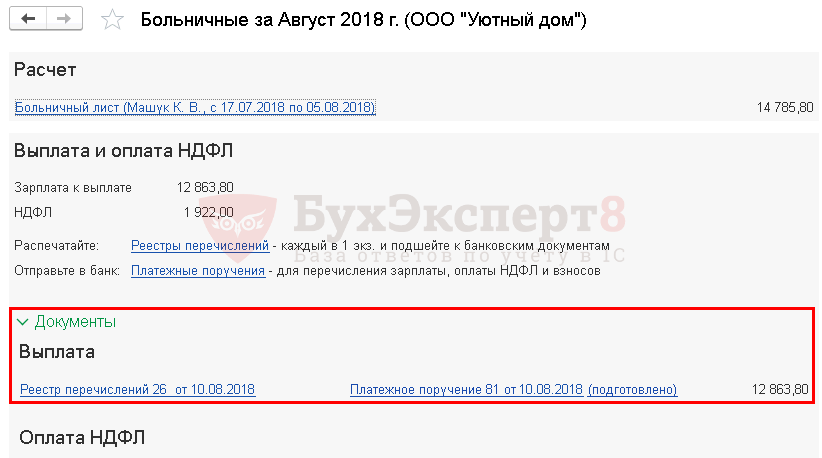

В результате будут сформированы документы в форме Больничные за Август 2018 г. — Документы — Выплата:

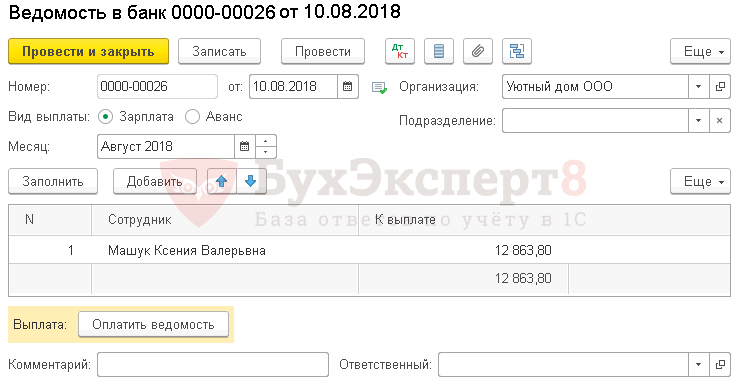

В сформированной ведомости проверьте:

- от — дата выплаты пособия, программа установит дату ближайшей выплаты зарплаты;

- Вид выплаты — Зарплата;

- Месяц — месяц, за который производится выплата;

- Сотрудник — работник, кому выплачивается пособие;

- К выплате — сумма выплачиваемого пособия.

В программе есть несколько способов выплат работникам:

- через документ Ведомость по кнопке Оплатить ведомость, после чего будет сформирован документ Списание с расчетного счета или Выплата наличных;

- через документ Платежное поручение, после формирования его сразу можно отправить в банк, а после проведения операции —сформировать на его основании Списание с расчетного счета.

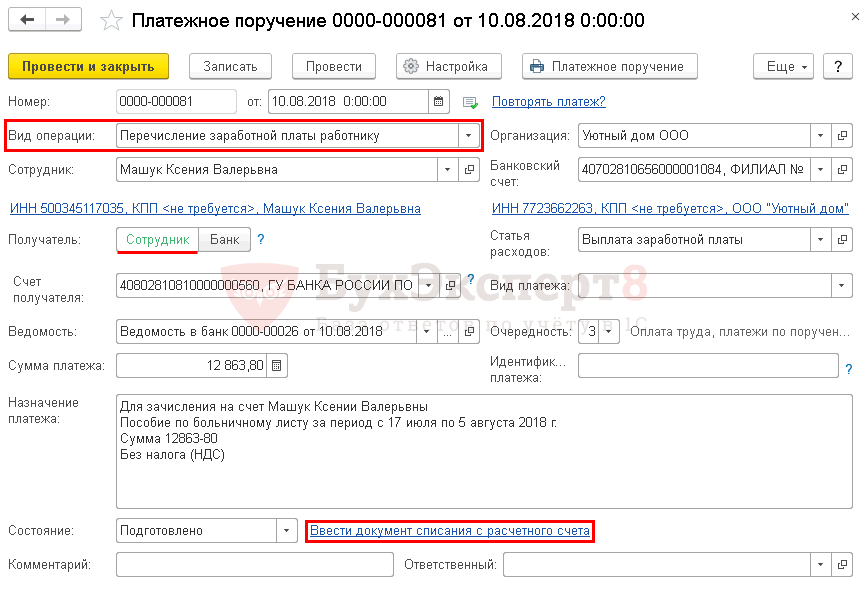

Платежное поручение на выплату пособия

Обратите внимание на заполнение полей:

- Вид операции — Перечисление заработной платы работнику.

- Сотрудник — выбирается из справочника Физические лица.

- Получатель — Сотрудник.

Выплата пособия

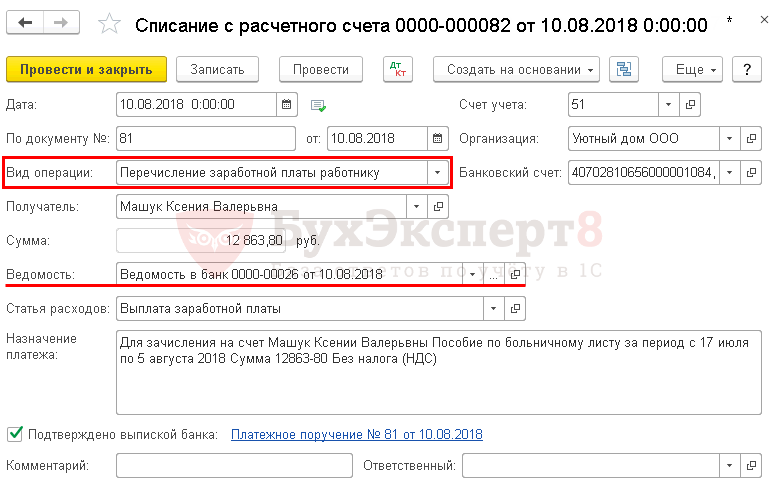

Основные данные перенесутся из документа Платежное поручение.

Также его можно загрузить из программы Клиент-банк или напрямую из банка, если подключен сервис 1С:ДиректБанк.

Проверьте:

- Ведомость — ведомость, которая была сформирована на основании документа Больничный лист, по которой перечислено пособие;

- Статья расходов — Выплата заработной платы, с Видом движения Оплата труда.

Законодательные основы и условия начисления пособия по больничному после увольнения

Оплата больничного положена, если болезнь наступила в течение 30 дней после увольнения

Законодательные основы проплаты дней отсутствия работника на работе по причине возникшего у него заболевания устанавливает Закон №255-ФЗ от 29.12.2006 (далее — Закон). Пункт 2 статьи 5 этого нормативно-правового акта устанавливает право уволенного сотрудника на оплату периода болезни, возникшей уже после даты увольнения. Однако из смысла нормы вытекает ряд обязательных условий, соблюдение которых гарантирует оплату:

- заболевание или травма должны возникнуть не позднее 30 календарных дней с даты прекращения трудовых правоотношений с компанией (срок начинает течь со дня, следующего за последним трудовым днём);

- бывший сотрудник должен числиться среди застрахованных в ФСС лиц, при этом работодателем до момента увольнения должны были регулярно перечисляться страховые взносы за этого гражданина;

- на протяжении всего периода болезни гражданин не был официально трудоустроен у нового нанимателя;

- обращение за проплатой больничного последовало не позднее полугода с момента прекращения трудовых отношений.

Закон не устанавливает каких-либо ограничений при оплате больничного после завершения трудовых отношений в зависимости от основания увольнения. Другими словами, был ли сотрудник уволен по собственной инициативе, по объективным обстоятельствам, по сокращению штата или же за виновные действия, при соблюдении вышеперечисленных условий оплата больничного для нанимателя обязательна. Правила оплаты больничного не меняются и в связи с особым статусом бывшего работника, будь то беременность, инвалидность, пенсионный или несовершеннолетний возраст.

Важно помнить, что правило об оплате больничного, начавшегося после расторжения трудового договора, не применяется к листкам нетрудоспособности, выданным в связи с заболеванием члена семьи (например, ребёнка). Это следует из формулировки п

2 ст. 5 Закона.

Ответы на распространенные вопросы

1.Вопрос №1:

Что значит пилотный проект для оплаты листка нетрудоспособности?

Пилотный проект предусмотрен во многих регионах нашей страны. Он позволяет снизить бумажную работы, сократить количеству ненужных распечаток. Бухгалтер, работая в программе 1с заходит в закладку реестры для фонда социального страхования, выбирает необходимое пособие к начислению, заполняет все данные по сотруднику, рассчитывает среднедневной заработок, затем формирует заявление, печатает его для подписи сотруднику и отправляет реестр в фонд. В случае каких – либо недочетов, фонд высылает на электронную почту таблицу с замечаниями, которую надо устранить. Бухгалтер вносит поправки и снова отправляет. Это очень удобно. И оплачивается гораздо быстрее нежели без пилотного проекта.

2.Вопрос №2:

Зависит ли размер оплаты больничного от МРОТ?

Если ваша заработная плата невысока и среднедневной заработок получается ниже минимального, а именно,370,85руб., то вам начислят пособие по листку нетрудоспособности в минимальным размере исходя из действующего МРОТ, предварительно высчитав ваш среднедневной заработок и сравнив его с минимальным.

3.Вопрос №3:

В какой срок после предоставления листка нетрудоспособности его обязаны оплатить?

После того, как вы проболели, вы обязаны представить больничный. Бухгалтер, в свою очередь, в десятидневный срок его оформить, то есть, если он на бумажном носителе, то внести данные в 1с и передать в ФСС, в случае электронного варианта зайти в личный кабинет и внести туда необходимые расчеты. ФСС же довольно быстро начисляет, если нет никаких замечаний, ну а если есть, то это затягивает процесс.

Какой стаж работника принимать во внимание?

Важно понимать, что размер больничного пособия зависит от страхового стажа сотрудника. Исключение – пособия чернобыльцам (всегда 100 процентов среднего заработка)

Страховой стаж определяют на день, который предшествовал дате, когда сотрудник заболел и ему открыли больничный листок. В страховой стаж включают время работы по трудовому договору и другие периоды, например военной службы. При расчете стажа учитывают также отпуска по беременности и родам, по уходу за ребенком и другие отпуска, а вот время учебы в вузе в стаж не входит.

| Стаж | % пособия |

| свыше 8 лет | 100% |

| От 5 до 8 лет | 80% |

| до 5 лет | 60% |

| Чернобыльцы | 100 % |

Если регион принимает участие в пилотном проекте

Если фирма-работодатель располагается в такой области или республике, задача бухгалтера несколько упрощается. Компания перечисляет заболевшему специалисту только средства за первые три для отсутствия на рабочем месте. Его последующее нездоровье – сфера ведения ФСС, которые переводит пособие своими силами.

Рассмотрим начисление больничного (проводки) в данном случае:

| Отражаемое явление | Применяемые счета бухучета |

| Начисление пособия в рамках больничного | Д 20 – К 70 |

| Удержание подоходного налога из сумм к выплате | Д 70 – К 68 |

| Перечисление причитающихся средств заболевшему специалисту | Д 70 – К 51 (50) |

В 2016 году не произошло никаких изменений, связанных с отражением больничных в учетной программе. Единственное новшество – постоянное расширение списка субъектов федерации, включаемых в пилотный проект ФСС. Поэтому во избежание ошибок бухгалтер должен следить за статусом своего региона и гибко реагировать на происходящие события.

Начисление больничных в 2018 году: примеры расчета

Покажем подробнее, как правильно сделать расчет и начисление больничного листа в 2018 году.

Пример 2

С 01.07.2018 по 05.07.2018 уборщица Говорунова была на больничном. В ООО «Бартер» 06.07.2018 она принесла листок нетрудоспособности – у бухгалтера есть 10 календарных дней, чтобы начислить пособие. Говорунова работает на 0,5 ставки, предыдущие 2 года она тоже работала, в декрете не была. Стаж работы Говоруновой – 12 лет. Расчетный период – 2016–2017 гг.

В ООО «Бартер» Говорунова устроилась в январе 2017 года, до этого она работала у ИП Кузнецова И. Ф. Ее заработок за 2017 год – 68 505 руб. Заработок за 2016 год бухгалтер возьмет из справки о сумме заработной платы, которую выдал Говоруновой ИП Кузнецов при увольнении, – 65 732 руб. В настоящий момент Говорунова работает только в ООО «Бартер». Среднедневной заработок Говоруновой:

(68 505 + 65 732) / 730 = 183,89 руб.

Это меньше, чем минимальный размер СДЗ во втором полугодии 2018 года (367,01 руб.). Но, так как Говорунова работает на полставки, то для нее среднедневной заработок нужно сравнивать с 0,5 МРОТ = 183,51 руб. Поскольку фактический СДЗ сотрудницы больше минимального, то берем для расчета фактический заработок:

183,89 × 5 дней болезни = 919,45 руб., из которых работодатель заплатит 551,67 руб. (за первые 3 дня болезни), а 367,78 руб. – соцстрах.

Пример 3 (расчет пособия по болезни при смене годов)

Инженер Майсеенко заболела 01.07.2018, больничный ей закрыли 10.07.2018. Стаж работы Майсеенко – 3 года и 7 месяцев. Работает она неполный рабочий день в 2 организациях: в ООО «Сопромат» она работает на 0,5 ставки с 2013 года, а к ИП Столярову А. П. она устроилась в декабре 2017 года тоже на 0,5 ставки.

Майсеенко приняла решение получать пособие в ООО «Сопромат». Поскольку в 2016–2017 гг. она была сначала в декретном отпуске, а потом ухаживала за ребенком, то она написала заявление с просьбой заменить ей годы для расчета. В таком случае расчетный период – 2014–2015 гг. В ООО «Сопромат» в 2014 году Майсеенко заработала 246 350 руб., в 2015 году – 275 034 руб.

У ИП Столярова А. П. Майсеенко возьмет справку о том, что пособие по временной нетрудоспособности ей не начислялось и не выплачивалось. СДЗ Майсеенко бухгалтер возьмет только по одному месту работы – ООО «Сопромат», поскольку у ИП Столярова А. П. Майсеенко в 2014–2015 гг. не работала:

(246 350 + 275 034) / 730 = 714, 22 руб.

Эта сумма укладывается в границы между верхним ((624 000 + 670 000) / 730 = 1 772,60 руб.) и нижним (367,01 × 0,5 = 183,51 руб.) размером СДЗ. Так как стаж Майсеенко меньше 5 лет, то она имеет право только на 60% СДЗ:

714, 22 × 60% = 428, 53 руб.

Сумма больничного Майсеенко: 428, 53 руб. × 10 дней болезни = 4 285, 35 руб. За первые 3 дня расходы понесет страхователь – 1 285,59 руб., соцстрах оплатит 2 999,76 руб. За вычетом подоходного налога Майсеенко получит на руки 3728,35 руб.

ОБРАТИТЕ ВНИМАНИЕ! Если вы заменяете сотруднику годы для расчета пособия, то есть обязательные условия. Во-первых, работник должен написать заявление на замену

И второе, рассчитанный с заменой годов больничный должен быть больше, чем рассчитанный в обычном порядке, иначе работодатель платит пособие исходя из стандартного расчетного периода.

Порядок оформления больничного листа

Записи в больничном выполняются на русском языке печатными заглавными буквами чернилами черного цвета либо с применением печатающих устройств. Допускается использование гелевой, капиллярной или перьевой ручки.

Не допускается использование шариковой ручки.

Записи в больничном не должны выходить за пределы границ ячеек, предусмотренных для внесения соответствующих записей.

Врач медицинской организации заполняет:

— корешок бланка больничного;

— раздел «Заполняется врачом медицинской организации».

В указанном разделе содержится в том числе таблица «Освобождение от работы», где в графе «С какого числа» указывается дата (число, месяц и год), с которой гражданин освобожден от работы, а в графе «По какое число» указывается дата (число, месяц и год) (включительно), по которую гражданин освобожден от работы.

Если гражданин обратился за медицинской помощью после окончания рабочего времени (смены), по его желанию дата освобождения от работы в листке нетрудоспособности может быть указана со следующего календарного дня.

При амбулаторном лечении больничный продляется со дня, следующего за днем осмотра гражданина врачом. Каждое продление больничного записывается в отдельные строки граф таблицы.

При оформлении дубликата больничного в графах «С какого числа» и «По какое число» таблицы «Освобождение от работы» одной строкой указывается весь период нетрудоспособности.

При оформлении больничного по решению врачебной комиссии, в том числе за прошедшее время, в графах «Должность врача» и «Фамилия и инициалы врача или идентификационный номер» указываются фамилия, инициалы и должность лечащего врача, а также фамилия и инициалы председателя врачебной комиссии после каждого случая, рассматриваемого на врачебной комиссии.

Если регион не участвует в пилотном проекте

В этой ситуации пособие выплачивается из средств организации-нанимателя. Произведенные перечисления уменьшают размер взносов во внебюджетный фонд. Если образуется превышение (минусовой долг перед ФСС), фонд компенсирует понесенные затраты.

Проводки по начислению больничного листа в 2016 году для регионов вне пилотного проекта окажутся такими:

| Отражаемое явление | Используемые счета |

| Начислено пособие за первые три дня нетрудоспособности специалиста. Их оплачивает компания из собственных финансов. | Д 20 – К 70 |

| Начислено пособие за все оставшиеся дни, начиная с четвертого. Это расходы, которые ложатся на Фонд. | Д 69 – К 70 |

| Из пособия удержан подоходный налог (13%) | Д 70 – К 68 |

| Сотруднику выплатили причитающуюся ему сумму | Д 70 – К 51 (если средства выдали по безналу)

Д 70 – К 50 (если деньги получены наличными в кассе) |

При отражении начисления пособия за первые три дня бухгалтер не обязательно должен использовать 20 счет. Выбор счета определяется тем, в каком подразделении организации занят сотрудник. Если он работает в департаменте продаж, применим 44 счет, если трудится на вспомогательном производстве – 23, если относится к административному персоналу – 26.