Строки 270–281 Налог к доплате или уменьшению

По строкам 270–281 рассчитайте суммы налога к доплате или уменьшению.

По строке 270 рассчитайте сумму налога к доплате в федеральный бюджет:

| стр. 270 | = | стр. 190 | – | стр. 220 | – | стр. 250 |

По строке 271 – доплату в региональный бюджет:

| стр. 271 | = | стр. 200 | – | стр. 230 | – | стр. 260 |

Если результаты получились нулевыми, поставьте по строкам 270, 271 нули.

Если получилась отрицательные суммы – по этим строкам поставьте прочерки и рассчитайте суммы налога к уменьшению.

По строке 280 рассчитайте сумму налога к уменьшению в федеральный бюджет:

| стр. 280 | = | стр. 220 | + | стр. 250 | – | стр. 190 |

По строке 281 – сумму к уменьшению в региональный бюджет:

| стр. 281 | = | стр. 230 | + | стр. 260 | – | стр. 200 |

Лист 03 декларации по налогу на прибыль

Компания распределяет и выплачивает дивиденды между своими акционерами? В таком случае информацию о размерах таких выплат следует отразить в налоговой отчетности. В статье расскажем, как правильно заполнить лист 03 декларации по налогу на прибыль.

Если фирма выступает в роли налогового агента по распределению дивидендов между собственниками или процентов по государственным ценным бумагам, то такую информацию следует отражать в специальном разделе налоговой декларации по налогу на прибыль (НД по ННП).

Такие сведения необходимо внести в лист 03 формы КНД 1151006 за отчетный период, в котором производились данные виды выплат. Помимо листа 03, компания, перечислившая дивиденды, должна отразить информацию в подразделе 1.3 первого раздела листа 01.

Что заполнять в л. 03:

- Разд. А — указывается информация о произведенных расчетах налогового обязательства с сумм выплаченных дивидендов.

- Разд. Б — заполняется при распределении доходов, полученных в виде процентов от размещения государственных либо муниципальных ценных бумаг.

- Разд. В — является расшифровкой сумм исчисленного дохода и ННП, составленной в разрезе акционеров (собственников).

Отметим, что если в течение отчетного года дивиденды выплачивались по нескольким решениям собственников, то разделы А и В листа 03 декларации по налогу на прибыль следует заполнить отдельно по каждому решению о выплатах.

Как заполнить

Основные правила заполнения третьего листа НД закреплены в разделе 11 Приказа ФНС России от 19.10.2016 № ММВ-7-3/572@ (Порядок).

Информация заполняется отдельно по каждому отчетному периоду, применение правила подсчета нарастающих итогов в данном случае неприменимо.

Иными словами, если компания распределила доходы в первом и третьем кварталах, то информация заполняется в декларации отдельно по 1 и 3 кварталу, суммирования показателей не предусмотрено.

Также при составлении годовой НД отражать сведения 1 и 3 кварталов не нужно (абз. 2 п. 1 ст. 289 НК РФ, пп. 1.1, 1.7 и 11.1 Порядка).

Заполняем раздел А

Данный раздел листа 03 заполняют организации, которые непосредственно перечисляют дивиденды своим акционерам, собственникам (эмитенты), либо фирмы, которые эмитентами не являются, например, депозитарии. В зависимости от вида налогоплательщика проставляется соответствующий код: 1 — эмитент, 2 — неэмитент.

В поле ИНН значения указывают только компании-неэмитенты, остальные ставят в поле прочерк.

Далее указываем:

- Вид дивидендов. Если выплаты идут по итогам за год, то ставим 2, для промежуточных перечислений доходов — прочерк.

- Налоговый или отчетный период указываем в соответствии с приложением № 1 к Порядку.

- Отчетный год — прописываем год, за который производились расчеты.

Теперь заполнение осуществляем построчно:

| Код строки | Значение |

| 001, 010 | Суммарный показатель начисленных доходов в виде дивидендов (ДВ) |

| 020 | Сумма ДВ, начисленная всем компаниям-акционерам |

| 021 | Сумма ДВ, которые облагаются по ставке 0 % |

| 022 | ДВ, облагаемые по ставке 13 % |

| 023 | Прочерк |

| 024 | Прочерк |

| 030 | Сумма ДВ, которая была начислена в пользу физических лиц |

| 040-070 | Прочерк |

| 080 | Сумма всех полученных ДВ |

| 081 | ДВ, с которых уплачивается ННП (значение строк 080–021) |

| 090 | Разница строк 001 и 081 |

| 091 | Значение, рассчитанное по формуле:стр. 091 = стр. 022 / стр. 001 × стр. 090 |

| 092 | Значение, рассчитанное по формуле:стр. 092 = стр. 021 / стр. 001 × стр. 090 |

| 100 | Равно строка 091 × 13 % (налоговая ставка) |

| 110 | ДВ, указанные в строке 001 и уже выплаченные в предыдущие периоды |

| 120 | ДВ, указанные в стр. 001 и выплаченные в текущем периоде |

Заполняем раздел В

Указываем информацию в разрезе каждой организации, которая получила ДВ. Здесь раскрываем сведения обо всех компаниях без исключения, в том числе и получивших доходы по ставке 0 %.

В поле «Тип» проставьте 00.

Строка 050 укажите сумму ДВ, которая была начислена данному участнику.

Стр. 060 — сумма налога, которая была удержана при выплате доходов участнику.

Заполняем подраздел 1.3 первого раздела листа 01

Указываем суммы налога, исчисленного с ДВ, которые были выплачены в квартале (месяце), по итогам которого была составлена НД по ННП.

Если компания выплачивала доходы по нескольким решениям собственников и в НД было заполнено несколько листов 03, то информацию в подраздел 1.3 вносят только один раз.

Стр. 010 — проставляем «1».

Стр. 01-21 — даты уплаты ННП с ДВ. В соответствии с НК РФ, датой уплаты признается день, следующий за выплатой доходов (п. 4 ст. 287 НК РФ).

Стр. 040 — суммы ННП, который подлежит уплате в эти даты.

Реорганизация или ликвидация

Если реорганизованная организация до даты снятия с учета не представила декларацию за последний налоговый период, сдать декларацию за нее должна организация-правопреемник. Декларацию нужно подать в налоговую инспекцию по месту нахождения организации-правопреемника (или месту учета крупнейшего налогоплательщика).

При заполнении титульного листа декларации за реорганизованную организацию правопреемник указывает:

по реквизиту «по месту нахождения (учета)» – код «215» (по месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком) или «216» (по месту учета правопреемника, являющегося крупнейшим налогоплательщиком);

в верхней части титульного листа – ИНН и КПП организации-правопреемника;

в реквизите «организация/обособленное подразделение» – наименование реорганизованной организации или обособленного подразделения реорганизованной организации;

в реквизите «ИНН/КПП реорганизованной организации (обособленного подразделения)» – соответственно ИНН и КПП реорганизованной организации.

В поле «Форма реорганизации, ликвидации…» укажите код:

0 – при ликвидации;

1 – при реорганизации в форме преобразования;

2 – при реорганизации в форме слияния;

3 – при реорганизации в форме разделения;

5 – при реорганизации в форме присоединения;

6 – при реорганизации в форме разделения с одновременным присоединением.

Эти коды приведены в приложении 1 к Порядку, утвержденному приказом ФНС России от 26 ноября 2014 г. № ММВ-7-3/600.

Это предусмотрено пунктом 2.7 Порядка, утвержденного приказом ФНС России от 26 ноября 2014 г. № ММВ-7-3/600, и подтверждается письмом ФНС России от 25 июня 2015 г. № ГД-4-3/11051.

Лист 03 декларации по налогу на прибыль – порядок заполнения

Нормативный регламент заполнения листа 03 утвержден ФНС Приказом № ММВ-7-3/572@ от 19.10.16 г. (Приложение XI). Здесь же приведена актуальная форма декларации. Сам лист включает в себя 3 раздела:

- Разд. А – предназначен для расчета налоговых сумм с дивидендов от участия в деятельности российских предприятий. Сведения приводятся по периодам выплаты.

- Разд. Б – используется для расчета налоговых сумм с процентных доходов от ценных бумаг (муниципальных и государственных).

- Разд. В – здесь приводится расшифровка получателей выплат по дивидендам или процентам. На каждого получателя формируется отдельный раздел при условии, что с таких выплат начислен налог.

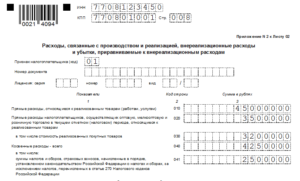

Пример составления листа 03 декларации по прибыли

Предположим, по итогам хоздеятельности за 2017 г. компания направила на выплату дивидендов 570 000 руб. Из них на расчеты с иностранными предприятиями, не состоящими на учете в РФ, приходится 370 000 руб. (ставка налога 0%); с российскими организациями – 200 000 руб. (ставка 13%).

Решение о выплатах было принято в апреле. Соответственно, данные подлежат внесению в расчет за 2 квартал 2018 г. В иных периодах эти суммы отражать не нужно.

При заполнении раздела А указывается код категории агента – 1; код вида дивидендов – 2 (годовые); код периода – 21; год – 2018. По стр. 001, 010 приводится общая сумма – 570 000 руб.; по стр. 020, 022 – 200 000,00 руб.; по стр. 040 – 370 000,00 руб. Далее по стр. 090 – 570 000,00 руб. В стр. 100 вносится сумма налога, начисленного по формуле – 26 000 руб. (200 000,00 х 13 %).

Раздел Б листа 03 прочеркивается, так как выплат по процентам не было. В раздел В вносятся данные о получателе фактически выданных доходов – российском предприятии, с суммы дивидендов которого был исчислен и затем уплачен государству налог.