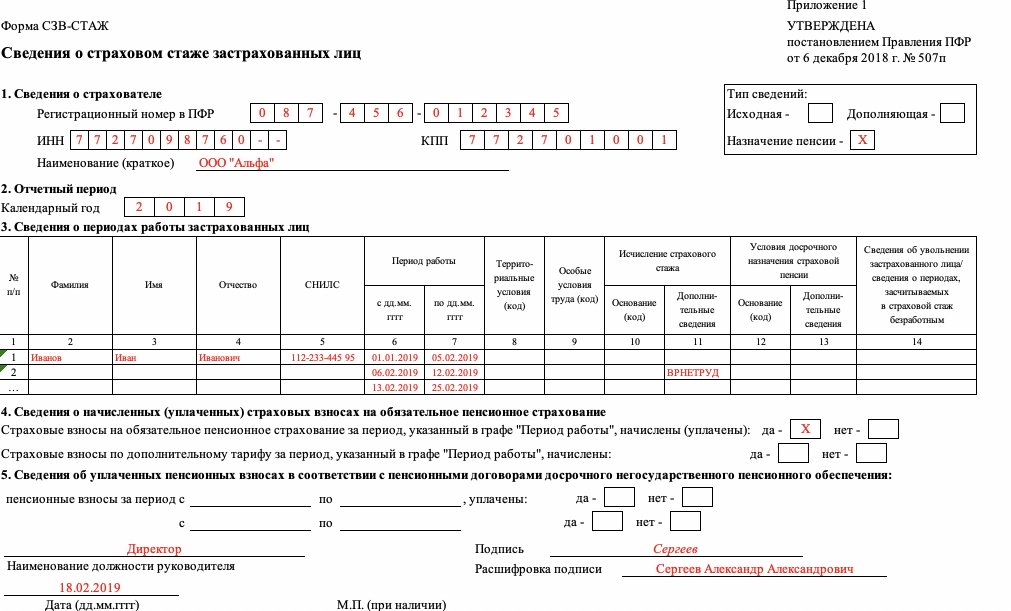

Образец заполненного отчета

- срок сдачи – 28 февраля – укладывается в установленные рамки;

- обозначен тип данных, которые содержатся в отчетном документе – исходныесведения;

- заполнены основные реквизиты как работодателя (номер регистрации в ПФР, ИНН, КПП, название в кратком виде), так и работников (ФИО полностью, СНИЛС);

- отсутствие оснований для досрочного выхода на пенсию, а также особых или территориальных условий работы показано пустыми ячейками в соответствующих графах таблица;

- разделы 4 и 5 не заполнены, так как оформление отчета не связано с выходом работника на пенсию;

- в нижней части СЗВ-СТАЖ размещается традиционный набор реквизитов в виде места для печати, даты составления отчета, должности, подписи и расшифровки подписи руководителя налогоплательщика.

Последовательность и правила оформления

Положения Постановления №507п предусматривают включение в СЗВ-СТАЖ 5 разделов. Три первых являются обязательными. Разделы 4 и 5 требуется заполнять только в том случае, когда бывший работник хозяйствующего субъекта оформляет пенсию.

Раздел 1

Включает основные данные о страхователе, в качестве которого выступает работодатель. Основная информация, необходимая для заполнения этого раздела отчета – название, регистрационный номер, КПП, ИНН – содержится в регистрационной и учредительной документации.

Кроме того, в первом разделе указывается тип документа. Он обозначается знаком «Х», который ставится напротив одного из трех вариантов:

- «Исходная». Информация о стаже работников предоставляется впервые;

- «Дополняющая». Работодатель подает скорректированный отчет, так как предыдущий вариант содержал ошибки или был неполным;

- «Назначение пенсии». Такой формат документа используется при выходе работника на пенсию.

Раздел 2

Включает данные об отчетном периоде. Для СЗВ-СТАЖ любого формата – итогового или промежуточного – указывается отчетный год. В рассматриваемом случае речь идет о 2019-м.

Раздел 3

Самый информативный раздел. Включает сведения непосредственно о стаже трудовой деятельности работника. Они размещаются в таблице, состоящей из 14 столбцов:

- первая графа содержит порядковый номер строки;

- в столбцах со 2-го по 5-й указываются личные данные сотрудника – ФИО и СНИЛС;

- столбцы 6 и 7 используются для размещения данных о начале и окончании работы сотрудника (при назначении на пенсию указывается дата выхода на нее);

- в 8-м столбце отмечаются специальные территориальные условия труда (при их наличии), предоставляющие право на досрочный выход на пенсию;

- графа 9 используется для указания особых условий труда, предусматривающих уплату страховых взносов на пенсионное обеспечение по повышенному тарифу и дающих право на увеличение пенсии;

- столбец 10 заполняется при наличии документально подтвержденных особых условий работы. Содержит информацию о коде основания для исчисления трудового стажа;

- в следующей графе размещаются сведения, дополнительные по отношению к данным, указанным в столбцах 6 и 7. Они также обозначаются кодом, формат которого регламентируется Постановлением №507п. Например, код «ДЕТИ» показывает пребывание в отпуске за ребенком в возрасте до полутора лет. Для временных промежутков с обычным режимом работы указывать код в графе 11 не требуется;

- столбцы 12 и 13 содержат сведения об основаниях для досрочного выхода работника на пенсию. Данные проставляются в соответствии с классификатором, который размещен в одном из приложений к Постановлению №507п;

Важно. Наличие территориальных или особых условий труда, а также оснований для досрочного выхода на пенсию указывается только для тех временных периодов, когда сотрудник работал

Например, на время декретного отпуска соответствующие ячейки не заполняются.

14-й столбец заполняется в единственном случае – работник увольняется в последний день календарного года. В подобной ситуации в соответствующей ячейке ставится дата, для рассматриваемого документа – 31.12.2019 г.

При заполнении третьего раздела необходимо руководствоваться следующими дополнительными правилами:

- ФИО сотрудника следует указывать стандартно – в именительном падеже;

- каждому работнику отводится отдельная строка;

- при заключении с ним в течение отчетного года (в данном случае – 2019-го) нескольких договоров разного с юридической точки зрения характера (трудовой, лицензионный, авторский или гражданско-правовой), данные по каждому из них указываются в отдельной строке. Личные сведения о сотруднике – ФИО и СНИЛС – указываются однократно.

Раздел 4

Включает информацию о суммах взносов — начисленных или уплаченных — в рамках обязательного пенсионного страхования. Необходимость в заполнении раздела возникает только в том случае, когда документ составляется в формате «Назначение пенсии», то есть при выходе работника на пенсию. Важный нюанс оформления – отметка «Х», которая показывает, совершал ли работодатель выплаты на пенсионную страховку по дополнительному тарифу.

Раздел 5

Необходимость заполнения раздела определяется аналогично предыдущему. Раздел оформляется при выходе работника на пенсию в рамках государственного или досрочного негосударственного пенсионного обеспечения.

В подвале документа находятся стандартные для подобных отчетов сведения:

- должность ответственного сотрудника (руководителя);

- дата составления отчета;

- подпись руководителя и ее расшифровка;

- место для печати (при наличии таковой).

Порядок представления СЗВ-СТАЖ, сроки сдачи

Сведения о стаже подаются страхователями раз в год – отчет за предыдущий год необходимо представить в территориальное отделение ПФР (юрлицам – по месту регистрации, ИП – по месту жительства) не позднее 1 марта следующего за отчетным года.

В 2020 году 1 марта совпадает с воскресеньем, поэтому крайний срок подачи отчета СЗВ-СТАЖ за 2019 год переносится на ближайший рабочий день – понедельник 2 марта 2020 г. (письмо ПФР № 08-19/19045 от 28.12.2016).

В середине года форма может сдаваться в случае назначения работнику пенсии – представить в ПФР по такому сотруднику сведения СЗВ-СТАЖ сроки позволяют в течение 3 дней (календарных) с даты его обращения к работодателю.

Сведения передаются не только в Пенсионный фонд — при увольнении работника работодатель обязан в тот же день передать ему сведения о его страховом стаже. А при самостоятельном обращении работника за такими сведениями, копию СЗВ-СТАЖ следует предоставить ему в течение 5 дней (календарных) с момента запроса (п. 4 ст. 11 закона № 27-ФЗ).

СЗВ-СТАЖ за год сдается исключительно электронно по ТКС, если число указанных в нем лиц составляет 25 и более человек. При меньшем количестве застрахованных отчитаться разрешено на бумаге. Бумажную форму можно принести в ПФР лично, или отправить ее почтой ценным письмом с описью и уведомлением.

Шаг 2. Заполните отчет: образец

Форма “Сведения о страховом стаже застрахованных лиц (СЗВ-СТАЖ)” утверждена Постановлением Правления ПФР от 06.12.2018 N 507п. Заполните отчет СЗВ-СТАЖ с учетом следующих особенностей.

Тип сведений

В поле “Тип сведений” поставьте “X” в поле “Назначение пенсии” (п. 2.1.5 Порядка заполнения форм персонифицированного учета).

Раздел 3

В разд. 3 в отдельных строках укажите периоды, когда человек:

- работал;

- был в отпуске;

- был на больничном;

- по другим причинам отсутствовал на работе.

Ф.И.О. и СНИЛС работника укажите один раз – в первой строке. Заполняя строку с последним периодом, в графу 7 впишите предполагаемую дату выхода на пенсию. Если он обращается за пенсией до достижения пенсионного возраста – это дата рождения работника. Если после достижения пенсионного возраста – дата, когда работник собирается подать документы в ПФР. Уточните ее у работника и попросите указать в своем заявлении (ч. 1, 2 ст. 22 Закона N 400-ФЗ, п. 2.3.4 Порядка заполнения форм персонифицированного учета).

Графу 11 заполняйте для неотработанных периодов – отпусков, больничных и т.п. А также для периода, пока работник, занятый на вредных работах, был переведен на работу с нормальными условиями труда. Укажите в ней код, например, ДЛОТПУСК – для оплачиваемого отпуска, ВРНЕТРУД – для больничного.

Графы 8 – 10, 12 и 13 формируйте только если был занят в условиях, дающих право на досрочную пенсию. В них покажите коды, соответствующие таким условиям труда (п. п. 2.3.6, 2.3.7, 2.3.10, 6.6.5 Порядка заполнения форм персонифицированного учета, Классификатор).

Раздел 4

В разд. 4 укажите, начислили вы или нет взносы на обязательное пенсионные страхование за период работы, указанный в разд. 3 (п. п. 2.4, 2.5, 6.6.12 Порядка заполнения форм персонифицированного учета).

Раздел 5

“тот раздел нужно заполнить, если есть договор с НПФ о досрочном пенсионном обеспечении сотрудника, занятого на рабочих местах, условия труда на которых по результатам спецоценки признаны вредными или опасными. Эти работы перечислены в п. п. 1 – 18 ч. 1 ст. 30 Федерального закона от 28.12.2013 N 400-ФЗ.

Можно одновременно заполнять абз. 2 разд. 4 и разд. 5 (п. 6.6.13 Порядка заполнения формы СЗВ-СТАЖ).

Опись ОДВ-1

К СЗВ-СТАЖ приложите опись ОДВ-1. В ней в поле “Отчетный период (код)” поставьте “0”, в поле “год” – год, за который подаются сведения. В поле с типом сведений “Исходная” поставьте “X”. В строке “Форма “Сведения о страховом стаже застрахованных лиц (СЗВ-СТАЖ)” укажите количество работников, на которых подаете сведения. Разделы 4 и 5 ОДВ-1 не заполняйте (п. п. 1.7, 3.1, 3.3, 3.4, 3.6, 3.7 Порядка заполнения форм персонифицированного учета). Также см. «Форма ОДВ-1: кто и когда должен ее сдавать».

Далее приведем образец заполнения СЗВ-СТАЖ с типом «Назначение пенсии», который сдается в 2020 году .

Форма и способ предоставления отчетного документа

Установленные на сегодняшний день правила допускают два варианта предоставления СЗВ-СТАЖ. Юридические лица и ИП с количеством сотрудников менее 25 имеют возможность подать отчет в бумажном или электронном формате. В первом случае используется один из двух способов:

- личное посещение отделения ПФ РФ руководителем хозяйствующего субъекта или его законным представителем;

- отправка заказным письмом с описью вложений Почтой России.

Юридические лица и ИП с численностью наемных сотрудников, равной или превышающей 25 человек, предоставляют отчет РСЗ-СТАЖ исключительно в электронном формате. Для этого используются дистанционные онлайн-сервисы, в том числе – размещенные на официальном сайте ПФР.

Отчетность в ПФР по форме ОДВ-1

Действующие в настоящее время правила отчетности за наемных работников предполагают сдачу СЗВ-СТАЖ вместе с еще одним документом схожего формата – отчетом ОДВ-1. Он содержит сведения о страхователе обобщающего характера.

Данный отчетный документа также включает в себя 5 разделов:

- первые два из них имеют такой же вид, как в СЗВ-СТАЖ;

- третий раздел представляет собой перечисление отчетных документов с указанием количества застрахованных работников, данные о которых предоставляет работодатель;

- заполнение раздела 4 при одновременной подаче СЗВ-СТАЖ не требуется (его оформление необходимо в том случае, если ОДВ-1 подается вместе с другими отчетными документами, например, СЗВ-ИСХ или СЗВ-КОРР;

- необходимость заполнения пятого раздела возникает, когда в СЗВ-СТАЖ заносятся данные о работе, как минимум, одного сотрудника в условиях, предоставляющих право досрочно оформить пенсию.

Штрафные санкции за нарушение правил оформления или сроков сдачи СЗВ-СТАЖ

Вид и величина санкций, предусмотренных за нарушения сроков предоставления или правил оформления СЗВ-СТАЖ, определяются характером проступка. За каждого сотрудника, данные о котором не включены в отчет, работодателю придется заплатить штраф в размере 500 рублей.

Аналогичное наказание – денежный штраф — на сумму 1 тыс. руб. выносится в том случае, если работодатель не выполнил требование об обязательной подаче отчета в электронном формате, установленное для ИП и юрлиц с численностью штата 25 и больше сотрудников. В дополнение к этому на сумму 300-500 рублей наказываются ответственные должностные лица.

Более серьезные штрафы предусмотрены за непредставление сведений персонифицированного учета по запросу сотрудника. В этом случае организация заплатит от 30 тыс. до 50 тыс. рублей, а ИП или должностное лицо компании – от 1 тыс. до 5 тыс. рублей.

При обнаружении неточностей или ошибок в адрес работодателя высылается соответствующий протокол. Налогоплательщику предоставляется 5 дней на то, чтобы устранить выявленные проблемы. В этом случае, как и при самостоятельном обнаружении и исправлении ошибок, штраф для работодателя не предусмотрен.