6 ндфл при закрытии обособленного подразделения

Если ликвидации подвергается ОП, которое было открыто в текущем году, то составление отчетности должно начинаться с даты регистрации филиала. Несмотря на то, что во время деятельности подразделения подача отчета 6-НДФЛ осуществлялась в основную и территориальную налоговую службу, при ликвидации такой отчет составляется лишь в одном экземпляре и предоставляется в местную налоговую службу. В случае если процедурой ликвидации занимаются крупные налоговые агенты, то существующее на данный момент законодательство предоставляет каждому из них право выбора. Крупные организации в этой ситуации по своему усмотрению решают, куда лучше и удобнее им передавать 6-НДФЛ: в территориальную или главную налоговую. Форма 6-НДФЛ предоставляется в территориальную ФНС, где ранее была проведена регистрация подразделения. Подобное требование касается и передачи отчета при ликвидации подразделения.

Порядок заполнения 6-НДФЛ

Ниже вы найдете краткую инструкцию по заполнению 6-НДФЛ.

Форма 6-НДФЛ содержит титульный лист и два раздела.

Если у организации есть обособленные подразделения, на титульном листе нужно указывать КПП и ОКТМО таких подразделений. ИНН в любом случае ставится по головной организации.

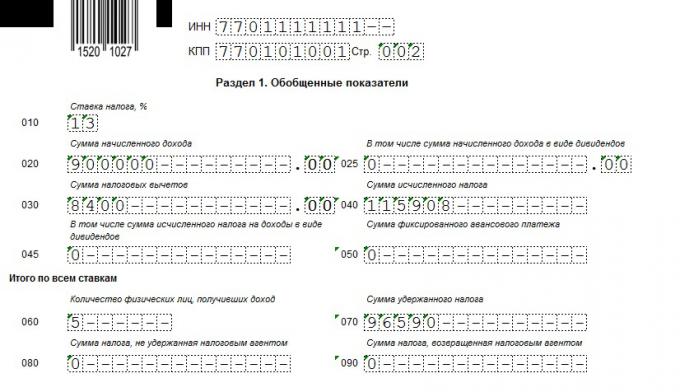

Как заполнить Раздел 1 «Обобщенные показатели»

В этом разделе следует показать сумму начисленных доходов в разбивке по ставкам налога. Отдельной строкой записывается сумма начисленных дивидендов. Информация о дивидендах необходима ИФНС для сопоставления ее с цифрами, отраженными в декларации по налогу на прибыль.

Раздел №1 расчета 6-НДФЛ может размещаться на нескольких страницах, если в организации применяют разные ставки НДФЛ.

Как заполнить строку 070 формы 6-НДФЛ

Бухгалтеры часто спрашивают о порядке заполнения строки 070 6-НДФЛ. Что туда входит, расскажем ниже.

Строка 070 6-НДФЛ включает общую сумму удержанного налога нарастающим итогом с начала года

Важно, чтобы НДФЛ был удержан. Например, в строке 070 отчета за I квартал 2019 года не нужно отражать налог с мартовской зарплаты, если она выплачена в апреле (письма ФНС России от 01.08.2016 № БС-4-11/13984@, от 01.07.2016 № БС-4-11/11886@)

Как сдавать 6 ндфл при закрытии обособленного подразделения

Если обсобки находятся в пределах одного административного образования, но они подчиняются разным ФНС, то зарегистрировать ОП нужно в налоговой по месту его нахождения. Тогда ему будет присвоен отдельный код причины постановки, который является важным реквизитом при заполнении отчетности.

Несмотря на то, что бланк 6-НДФЛ по филиалу передается также и в основной налоговый орган, фактическое перечисление суммы налога происходит в налоговую, к которой относится ОП. Стоит помнить, что налогоплательщик обязан независимо от численности работающего в обособленном подразделении персонала своевременно предоставлять отчетность налоговикам.

Особенности подачи декларации 6-НДФЛ смотрите в видео: Что делать с 6-НДФЛ при закрытии обособленного подразделения Для такого решения у руководителя компании может быть ряд причин.

6 ндфл за закрытое обособленное подразделение пример

При заполнении 2-НДФЛ по закрытому обособленному подразделению указывается:

- в поле «в ИФНС (код)» — код инспекции, в которую представляются справки;

- в поле «Код по ОКТМО» — код ОКТМО по месту нахождения ликвидированного обособленного подразделения;

- в поле «КПП» — КПП ликвидированного обособленного подразделения.

Также нужно учитывать такие положения:

- отчётный период – с начала календарного года. Если обосбка была создана в тот же календарный год, в котором оно и ликвидируется, то отчётным периодом представления о доходах будет весь период деятельности ОП;

- последний отчёт сдаётся по месту закрываемого филиала.

В случае если физическим лицом продан автомобиль по договору купли-продажи, а новый собственник в течение 10 суток с даты заключения договора купли-продажи не зарегистрировал на свое имя автомобиль, предыдущий владелец может обратиться в подразделение ГИБДД с заявлением о прекращении регистрации транспортного средства, приложив документы, подтверждающие сделку.

А как быть, если доходы выплачены только один раз в середине года? Например, во II квартале? В этом случае за I квартал расчет сдавать не надо.

НК РФ, если организация была ликвидирована до конца календарного года, последним налоговым периодом для нее является период времени от начала этого года до дня завершения ликвидации. Может это я неправильно читаю НК?

Представляется в налоговый орган (код)» — код инспекции, в которую представляется расчет;

- в строке «Код по ОКТМО» — код ОКТМО по месту нахождения ликвидированного обособленного подразделения;

- в строке «КПП» — КПП ликвидированного обособленного подразделения.

Любое юридическое лицо относится к категории налоговых агентов по подоходному обложению, то есть в обязательном порядке должно удерживать сумму НДФЛ с прибыли, получаемой каждым отдельным сотрудником компании.

Кодекса российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, признаются налоговыми агентами и обязаны исчислить, удержать у налогоплательщика и уплатить исчисленную сумму налога.

Как сдать 6 ндфл по закрытому обособленному подразделению

НДФЛ по обособленным подразделениям — куда сдавать отчетность действующего филиала и что делать при его закрытии? Об этом пойдет речь в нашей статье.

Точно такая же ситуация, закрылись 2 обособки в 1 квартале, данные передали в головную инспекцию только в конце мая, в налоговой все посылают друг к другу, и так по кругу, уже никаких сил.

Заполняя 6-НДФЛ, налоговый агент должен указать место представления Расчета на Титульном листе, проставив соответствующий код.

Срок сдачи 6 ндфл и 2 при закрытии обособленного подразделения

Налоговое планирование зарплатных налогов

Как платить меньше и не привлечь внимание налоговых органов

Если ликвидации подвергается ОП, которое было открыто в текущем году, то составление отчетности должно начинаться с даты регистрации филиала. Несмотря на то, что во время деятельности подразделения подача отчета 6-НДФЛ осуществлялась в основную и территориальную налоговую службу, при ликвидации такой отчет составляется лишь в одном экземпляре и предоставляется в местную налоговую службу.

В случае, если юридическое лицо не успело представить расчет 6-НДФЛ и справки 2-НДФЛ по закрытому обособленному подразделению до его снятия с учета, расчеты и справки подаются:- крупнейшими налогоплательщиками — в инспекцию по месту учета в качестве крупнейшего налогоплательщика;- остальными организациями — в инспекцию по месту нахождения самой организации.

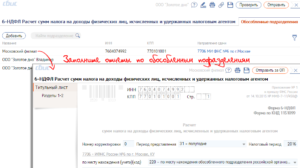

О новом варианте заполнения формы 6-ндфл и ошибках при ее заполнении

За налоговый период 2017 года форма 6‑НДФЛ представляется в обновленном варианте. О том, что изменилось в этой форме отчетности по НДФЛ, а также об ошибках, встречающихся при ее заполнении, читайте в данном материале.

Срок вступления в силу обновленной формы 6‑НДФЛ

Недавно был подписан Приказ ФНС России от 17.01.2018 № ММВ-7-11/18@. Документ вносит изменения в форму 6‑НДФЛ, которая действует в первоначальном виде с 2016 года.

Налоговые агенты должны отчитаться по обновленной форме 6‑НДФЛ за налоговый период 2017 года. Сделать это нужно не позднее 2 апреля 2018 года (п. 2 ст. 230 НК РФ).

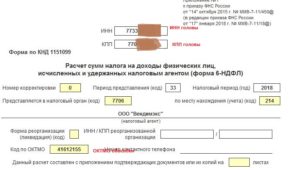

Изменения формы 6‑НДФЛ

Изменения внесены в титульный лист, порядок заполнения и представления, а также формат представления формы 6‑НДФЛ. Разделы 1 «Обобщенные показатели» и 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц» остались в неизменном виде.

Титульный лист

Титульный лист формы 6‑НДФЛ не просто скорректирован, а заменен на новый вариант. По сравнению с действующей редакцией формы 6‑НДФЛ в титульный лист внесены следующие изменения:

- штрихкод 15201027 заменен штрихкодом 15202024;

- для организаций – крупнейших налогоплательщиков ИНН и КПП по месту нахождения организации указываются согласно свидетельству о постановке на учет российской организации в налоговом органе по месту нахождения (5‑й и 6‑й разряды КПП – 01);

- введены реквизиты при реорганизации или ликвидации организации;

- совершены другие уточняющие поправки.

Что касается реорганизации или ликвидации организации, то введены следующие поля:

- «Форма реорганизации (ликвидация) (код)»;

- «ИНН/КПП реорганизованной организации».

Организация-правопреемник представляет в налоговый орган по месту своего нахождения (по месту учета в качестве крупнейшего налогоплательщика) форму 6‑НДФЛ за последний период представления и уточненные расчеты за реорганизованную организацию (в форме присоединения к другому юридическому лицу, слияния нескольких юридических лиц, разделения юридического лица, преобразования одного юридического лица в другое) с указанием в титульном листе (стр. 001) по реквизиту «по месту нахождения (учета) (код)» кода 215 или 216, а в верхней его части – ИНН и КПП организации-правопреемника. В строке «налоговый агент» отражается наименование реорганизованной организации или обособленного подразделения реорганизованной организации.

По строке «ИНН/КПП реорганизованной организации» прописываются ИНН и КПП, которые были присвоены организации до реорганизации налоговым органом по месту ее нахождения (по месту учета в качестве крупнейшего налогоплательщика) или по месту нахождения обособленных подразделений реорганизованной организации.

Коды форм реорганизации и ликвидации организации (обособленного подразделения) приведены в приложении 4 к Порядку заполнения формы 6‑НДФЛ.

В случае если представляемый в налоговый орган расчет не является расчетом за реорганизованную организацию, по строке «ИНН/КПП реорганизованной организации» указываются прочерки.

Отметим, что согласно п. 3.5 ст.

55 НК РФ при прекращении организации путем ликвидации или реорганизации (прекращении физическим лицом деятельности в качестве индивидуального предпринимателя) последним налоговым (расчетным) периодом для такой организации (такого индивидуального предпринимателя) является период времени с начала календарного года до дня государственной регистрации прекращения организации в результате ликвидации или реорганизации (утраты силы государственной регистрации физического лица в качестве индивидуального предпринимателя).

В связи с вышесказанным до завершения ликвидации (реорганизации) организация представляет в налоговый орган по месту своего учета расчет по форме 6‑НДФЛ за период времени от начала года до дня завершения ликвидации (реорганизации) организации.

Представление правопреемником расчета по форме 6‑НДФЛ за реорганизованную организацию действующей редакцией НК РФ не предусмотрено (Письмо УФНС по г. Москве от 10.01.2018 № 13‑11/001299@).

6 ндфл при закрытии обособленного подразделения период представления код

Например, если отчетность за 3 квартала, то данные ставятся общей суммой за 9 месяцев:

- при заполнении 010 обязательно прописывается ставка НДФЛ – 13%;

- 020 – размер доходов по всем сотрудникам отделения;

- 025 — сумма начисленных дивидендов;

- 030 – общий размер вычетов по налогу;

- 040 – сумма исчисленного сбора;

- 045 – если были отчислены вычеты по дивидендам;

- 050 – если компания производит выплату авансом из общего дохода предприятия;

- 060 – количество сотрудников, получивших заработную плату, в соответствии со штатным расписанием;

- 070 – сколько было удержано налога;

- 080 – начисленные сборы, но не удержанные;

- 090 – если определенная сумма была возвращена.

Раздел 2 содержит информацию о датах и суммах полученной прибыли и удержаниях.

Порядок сдачи формы 6-НДФЛ по обособленным подразделениям

6-НДФЛ по обособленным подразделениям сдается с соблюдением особых требований. Что это за требования и как не ошибиться с адресом отправки отчета по действующему и ликвидирующемуся подразделению, расскажем в нашей статье.

Открываем обособленное подразделение: как и куда сдавать 6-НДФЛ

Обособленное подразделение закрывается: куда представить 6-НДФЛ при закрытии

Итоги

Открываем обособленное подразделение: как и куда сдавать 6-НДФЛ

Обязанность по оформлению и сдаче 6-НДФЛ по обособленным подразделениям (ОП) у компании возникает, если выплачены доходы:

- работникам, исполняющим трудовые обязанности на территориально отдаленных от головного офиса стационарных рабочих местах (созданных на срок более 1 месяца);

- физическим лицам по договорам гражданско-правового характера, заключенным уполномоченными лицами от имени ОП.

Если доход выплачен хотя бы 1 такому физическому лицу, у бухгалтерской службы может возникнуть вопрос: как сдать 6-НДФЛ по обособленному подразделению?

Алгоритм заполнения разделов 1 и 2 отчета 6-НДФЛ по обособленным подразделениям ничем не отличается от подобного отчета по головной компании.

См. также «Как отчитаться по обособленным подразделениям, не наделенным полномочиями по начислению зарплаты».

ОБРАТИТЕ ВНИМАНИЕ! Требования к заполнению 6-НДФЛ содержатся в приказе ФНС России от 14.10.2015 № MMB-7-11/450@. Даже если несколько ОП одной фирмы зарегистрированы в одной налоговой инспекции, действует единое правило: представить 6-НДФЛ обязано каждое ОП по месту своего налогового учета, независимо:

Даже если несколько ОП одной фирмы зарегистрированы в одной налоговой инспекции, действует единое правило: представить 6-НДФЛ обязано каждое ОП по месту своего налогового учета, независимо:

- от количества зарегистрированных фирмой ОП;

- численности получающих от ОП доход физических лиц;

- иных условий деятельности ОП.

Налоговые агенты — крупнейшие налогоплательщики (КН) вправе выбрать адрес подачи 6-НДФЛ по месту учета:

- компании в качестве КН;

- или своих ОП.

Как открыть ОП и организовать в нем бухучет, расскажет статья «Регистрация обособленного подразделения — пошаговая инструкция 2018».

На титульном листе 6-НДФЛ необходимо отразить КПП и ОКТМО того ОП, которое выплатило доходы физлицам. См. «Как оформить 6-НДФЛ за филиал?».

Обособленное подразделение закрывается: куда представить 6-НДФЛ при закрытии

Если подразделение закрывается, как сдать 6-НДФЛ? Подобный вопрос может возникнуть в любой момент после принятия решения о ликвидации одного или нескольких ОП компании.

При этом работники данного ОП могут быть:

Переведены в другое ОП или головной офис. С момента такого перевода выплачиваемый им доход попадет уже в другой 6-НДФЛ — того подразделения, куда их перевели.

О том, как заполняется отчет при перемещении работника между подразделениями, читайте в материале «Как заполнять 6-НДФЛ, если работник «кочует» по подразделениям (примеры)».

Уволены. Если ликвидируется компания в целом вместе со всеми ОП, заключительный отчет 6-НДФЛ, оформленный по данному ОП, будет последним отчетом, в котором отразятся суммы дохода и НДФЛ, а также соответствующие даты (получения дохода, удержания налога и его перечисления) по уволенным сотрудникам.

О процедуре увольнения работников при реорганизации фирмы см. в статье «Порядок увольнения работника по инициативе работодателя».

При оформлении 6-НДФЛ по ОП, которые планируется ликвидировать, необходимо придерживаться следующих правил:

- отчетный период для 6-НДФЛ — от начала года (или с момента регистрации ОП, если оно создано и ликвидируется в течение календарного года) до даты снятия с налогового учета (завершения процесса ликвидации);

- сдавать последний отчет 6-НДФЛ необходимо по месту нахождения закрываемого ОП.

Об особенностях отражения в 6-НДФЛ выплат при увольнении читайте в материале «Как правильно отразить выплаты при увольнении в 6-НДФЛ?».

Налоговым агентам — КН снова дается возможность выбора: подать последний отчет 6-НДФЛ по ликвидируемому ОП в ту инспекцию, в которой компания зарегистрирована как КН, или по месту регистрации ликвидируемого ОП.

Как поступить, если отчитаться по месту учета ОП до его закрытия не удалось, см. «Куда, в какие сроки сдать и как заполнить НДФЛ-отчетность по закрытому подразделению?».

Итоги

6-НДФЛ по обособленным подразделениям подается в налоговую по месту их регистрации. Такое же правило действует при подаче последнего отчета 6-НДФЛ в случае закрытия подразделения.

У крупнейших налогоплательщиков есть выбор: отчитываться за подразделение по форме 6-НДФЛ в инспекцию по крупнейшим налогоплательщикам или по месту учета подразделения.

Подписаться

Форма 6-НДФЛ: особенности представления, примеры заполнения

Отчитаться за 2020 год необходимо не позднее 01.04.2020.

Каких правил и норм нужно придерживаться? Таких же правил нужно придерживаться, сдавая отчётность по форме 6-НФДЛ при закрытии обособленного подразделения.

Наша статья поможет в этом, поскольку в ней представлены примеры оформления расчета в различных ситуациях. Расчет сдают налоговые агенты (п. 2 ст. 230 НК РФ). Нулевой расчет не подается, если облагаемые НДФЛ доходы не начислялись и не выплачивались (). Если «нулевка» все же подана, то ИФНС ее примет ().

7 ст. 6.1, п. 2 ст. 230 НК РФ):

- за I квартал — не позднее 30 апреля;

- за 9 месяцев — не позднее 31 октября.

- за полугодие — не позднее 31 июля;

Годовой расчет сдается так же, как и справки 2-НДФЛ за 2020 год — не позднее 01.04.2020. Расчет 6-НДФЛ представляется только в электронной форме по

Как заполнить 6-ндфл: 12 подсказок от фнс

В этом документе представляет расчёт в строке начисленного и уплаченного подоходного налога. Важные моменты при заполнении формы Желательно, сдавать отчёт по НДФЛ до закрытия филиала.

Срок сдачи — 10 дней с того момента, как ФНС получило уведомление о ликвидации. Чтобы отчёт был принят, нужно учесть следующие правила заполняемого титульного листа: Поле на титульном листе отчёта При сдаче отчётности до закрытия При сдаче отчётности после закрытия Куда сдавать В ФНС по месту учёта ликвидируемого предприятия В ФНС по месту учёта главного предприятия Код ФНС Код ОП Код главного предприятия КПП Закрываемого подразделения Ликвидируемой фирмы ОКТМО По месту нахождения закрываемого филиала Так же Код 220 212 Заключение Обособка не является самостоятельным юрлицом, поэтому сведения о банковских счетах должника, то есть, ОП не передаются в ФНС при ликвидации.

Образец заполнения 6-ндфл по обособленным подразделениям — юридические советы

На титульном листе 6-НДФЛ необходимо отразить КПП и ОКТМО того ОП, которое выплатило доходы физлицам. См. «Как оформить 6-НДФЛ за филиал?».

Обособленное подразделение закрывается: куда представить 6-НДФЛ при закрытии Если подразделение закрывается, как сдать 6-НДФЛ?

Подобный вопрос может возникнуть в любой момент после принятия решения о ликвидации одного или нескольких ОП компании. При этом работники данного ОП могут быть:

- Переведены в другое ОП или головной офис. С момента такого перевода выплачиваемый им доход попадет уже в другой 6-НДФЛ — того подразделения, куда их перевели.

О том, как заполняется отчет при перемещении работника между подразделениями, читайте в материале «Как заполнять 6-НДФЛ, если работник «кочует» по подразделениям (примеры)».

- отчетный период для 6-НДФЛ — от начала года (или с момента регистрации ОП, если оно создано и ликвидируется в течение календарного года) до даты снятия с налогового учета (завершения процесса ликвидации);