Общие требования

Заполнять бланк нужно в соответствии с Инструкцией – она утверждена приказом Федеральной Налоговой Службы № ММВ-7-11/450@ от 14 октября 2015 года (с последующими изменениями) и прилагается к нему.

Ознакомиться с полным текстом приказа ФНС № ММВ-7-11/450@ от 14.10.2015 года:

Бланк 6 НДФЛ в 2020 году, как и ранее, состоит из двух страниц. Первая – титульная, ее легко заполнить, потому что указываются стандартные сведения для большинства форм отчетности.

На второй странице – два раздела. В первом указываются общие сведения, во втором – расшифровка по датам.

Общие требования к оформлению следующие:

- Заполнять поля следует слева направо, с крайней ячейки.

- Бумажные бланки заполняются только с одной стороны. Двухсторонняя печать считается ошибкой – такой бланк налоговая служба не примет.

- Разрешено использовать черные, синие и фиолетовые чернила.

- Рекомендуемый шрифт для компьютерного набора — Courier New 16-18. Образец компьютерного заполнения титульного листа 6 НДФЛ представлен ниже.

Заполнение 6-НДФЛ в части ошибочно выплаченных отпускных

Как определено п. 1.1 Порядка, форма 6-НДФЛ заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного НДФЛ, содержащихся в регистрах налогового учета.

Форма 6-НДФЛ состоит из:

- Титульного листа;

- Раздела 1 «Обобщенные показатели»;

- Раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

В соответствии с п. 3.3 Порядка в разделе 1 Расчёта 6-НДФЛ указывается, в частности:

- по строке 020 – обобщенная по всем физическим лицам сумма начисленного дохода нарастающим итогом с начала налогового периода;

- по строке 040 – обобщенная по всем физическим лицам сумма исчисленного НДФЛ нарастающим итогом с начала налогового периода;

- по строке 070 «Сумма удержанного налога» – общая сумма удержанного налога нарастающим итогом с начала налогового периода.

Согласно п. 4.2 Порядка в разделе 2 Расчета указываются:

- по строке 100 – дата фактического получения доходов, отраженных по строке 130;

- по строке 110 – дата удержания налога с суммы фактически полученных доходов, отраженных по строке 130;

- по строке 120 – дата, не позднее которой должна быть перечислена сумма налога;

- по строке 130 – обобщенная сумма фактически полученных доходов (без вычитания суммы удержанного налога) в указанную в строке 100 дату;

- по строке 140 – обобщенная сумма удержанного налога в указанную в строке 110 дату.

Как следует из разъяснений Минфина России, изложенных в письме от 30.10.2015 № 03-04-07/62635 (доведенном до нижестоящих налоговых органов письмом ФНС России от 11.11.2015 № БС-4-11/19749@), в случае, если работник возвращает работодателю фактически выплаченные ему ранее суммы отпускных, такие суммы не будут признаваться его доходом.

Таким образом, поскольку сумма ошибочно выплаченных отпускных фактически не является доходом работника, и она была сторнирована в бухгалтерском учёте к моменту формирования Расчёта 6-НДФЛ за полугодие 2016 года, то эта сумма не подлежит отражению в составе показателя по строке 020 «Сумма начисленного дохода» в разделе 1 Расчёта.

Как представляется, по строке 070 суммируется общая сумма удержанного НДФЛ, относящаяся ко всем доходам, отраженным по строке 020 формы 6-НДФЛ, а в строке 140 отражается сумма НДФЛ, исчисленная применительно к указанным в строке 020 доходам.

По причинам, изложенным выше, полагаем, что сумма НДФЛ, относящаяся к ошибочно выплаченным отпускным, не должна участвовать при формировании показателя по строке 040 «Сумма исчисленного налога», а также при формировании показателя по строке 070 «Сумма удержанного налога».

Однако поскольку сумма ошибочно начисленных отпускных была выплачена работнику и НДФЛ с нее был фактически удержан, то такая информация подлежит, на наш взгляд, отражению в разделе 2 Расчёта 6-НДФЛ за полугодие на соответствующие даты (дату фактического получения дохода (строке 100), дату удержания налога (строка 110), срок перечисления налога (строке 120)):

- по строке 130 «Сумма фактически полученного дохода» – в сумме полученного работником дохода в части ошибочной выплаты отпускных;

- по строке 140 «Сумма удержанного налога» – в сумме удержанного НДФЛ с суммы ошибочно начисленных отпускных.

При этом суммы НДФЛ, указанные в строках 140 раздела 2 Расчета 6-НДФЛ за полугодие 2016 года (суммарно), будут отличаться от суммы НДФЛ, указанной по строке 070 раздела 1 этого же Расчета 6-НДФЛ, на сумму НДФЛ, удержанную из ошибочно выплаченных отпускных.

Отметим, что письмо ФНС России от 20.01.2016 № БС-4-11/591, в котором имело место контрольное соотношение, согласно которому показатель по строке 070 должен быть равен сумме показателей по строкам 140, утратило силу. В настоящее время контрольные соотношения направлены письмом ФНС России от 10.03.2016 № БС-4-11/3852@, подобного равенства указанных строк ими не предусмотрено, что позволяет, на наш взгляд, отразить суммы излишней выплаты и удержанного налога по строкам 130 и 140 раздела 2 Расчета за полугодие.

Изменения в отчете 6-НДФЛ

Правительство РФ подписало Федеральный закон от 29.09.2019 № 325-ФЗ, который вносит ряд изменений в НК РФ. Отдельные статьи этого закона касаются отчета 6-НДФЛ. Некоторые из них вступают в силу уже в 2020 году, а остальные на год позже.

Для начала перечислим новые пункты:

- 6-НДФЛ будет включать в себя справку 2-НДФЛ. Они будут представляться единым документом, но это положение актуально для 2021 года. В 2020 работаем по старому;

- Изменен срок подачи годового отчета. Новая крайняя дата вступает в силу с 1 января 2020 года;

- Уменьшено число работников (до 10 человек), при котором можно заполнять бумажный вариант формы. Это нововведение так же вступает в силу с 1 января 2020;

- Организациям, имеющим несколько обособок в границах одного муниципального образования, разрешили отчитывать по ним в одно отделение ФНС. При этом предприятие само вправе выбрать это отделение. Но следует уведомить остальные инспекции о своем выборе до начала нового налогового периода.

Зарплата за декабрь в январе 2018 года: как заполнить раздел 2

В разделе 2 годового расчета 6-НДФЛ за 2017 год нужно отразить даты получения и удержания налога, крайний срок, установленный для перечисления налога в бюджет, а также суммы фактически полученных доходов и удержанного НДФЛ.

ВАЖНО

В разделе 2 расчета 6-НДФЛ за любой период нужно показывать только те операции, которые относятся к трем последним месяцам отчетного периода. То есть, в расчете 6-НДФЛ за 2017 год раздел 2 должен включать в себя операции за октябрь, ноябрь декабрь 2017 года.. Но как применить такой подход, если имели место переходящие выплаты? Как понять, к какому периоду относится начисленная в декабре 2017 года и выплаченная в январе 2018 года зарплата? В таких ситуациях ориентируйтесь на дату, не позднее которой НДФЛ нужно перечислить в бюджет

То есть выплаченный доход и удержанный НДФЛ отразите в том отчетном периоде, на который приходится крайний срок для уплаты НДФЛ. Когда вы фактически выплатили доход, удержали и перечислили налог, значения не имеет. То есть, в разделе 2 расчета за 2017 год нужно отразить данные о выплате доходов (удержании налога), по которым предельный срок уплаты НДФЛ выпадает на период с 1 октября по 31 декабря включительно (письмо ФНС России от 24.10.2016 № БС-4-11/20126). С декабрьской зарплаты крайняя дата уплаты НДФЛ наступает уже в 2018 году. Поэтому в раздел 2 расчета 6-НДФЛ за 2017 год декабрьская зарплата попасть, в принципе, не должна

Но как применить такой подход, если имели место переходящие выплаты? Как понять, к какому периоду относится начисленная в декабре 2017 года и выплаченная в январе 2018 года зарплата? В таких ситуациях ориентируйтесь на дату, не позднее которой НДФЛ нужно перечислить в бюджет. То есть выплаченный доход и удержанный НДФЛ отразите в том отчетном периоде, на который приходится крайний срок для уплаты НДФЛ. Когда вы фактически выплатили доход, удержали и перечислили налог, значения не имеет. То есть, в разделе 2 расчета за 2017 год нужно отразить данные о выплате доходов (удержании налога), по которым предельный срок уплаты НДФЛ выпадает на период с 1 октября по 31 декабря включительно (письмо ФНС России от 24.10.2016 № БС-4-11/20126). С декабрьской зарплаты крайняя дата уплаты НДФЛ наступает уже в 2018 году. Поэтому в раздел 2 расчета 6-НДФЛ за 2017 год декабрьская зарплата попасть, в принципе, не должна.

ВЫВОД О ДЕКАБРЬСКОЙ ЗАРПЛАТЕ В ЯНВАРЕ 2018 ГОДА

Зарплату за декабрь 2017 года, выданную в январе 2018 года, покажите в разделе 1 расчета 6-НДФЛ за 2017 год и в разделах 1 и 2 расчета за I квартал 2018 года. Ведь доход в виде зарплаты вы признали в декабре и НДФЛ с него рассчитали в этом же месяце. Поэтому покажите по строкам 020 и 040 раздела 1 годового расчета 6-НДФЛ за 2017 год. А удержали НДФЛ уже в январе 2018 года, поэтому сумму налога отразите по строке 070 раздела 1 расчета за I квартал 2018 года. Это подтверждает письмо ФНС от 05.12.2016 № БС-4-11/23138. Заметим, что ранее представители ФНС в письме от 25.02.2016 № БС-4-11/3058 рекомендовали указать выплату в расчете за I квартал только в разделе 2. Однако поступать так не советуем, поскольку в таком виде расчет 6-НДФД не пройдет форматно-логический контроль.

Итак, декабрьскую зарплату, выплаченную в январе 2018 года, нужно отразить в расчете 6-НДФЛ за I квартал 2018 года. Причем декабрьская зарплата затронет как раздел 1, так и раздел 2. Поясним на примере.

Декабрьская зарплата была выплачена 9 января 2018 в сумме 769 000 рублей, а НДФЛ с нее составил 99 970 рублей (769 000 x 13 %). В расчете 6-НДФЛ за 2017 года бухгалтер показал декабрьскую зарплату и НДФЛ с нее только по строкам 020 и 040 раздела. В раздел 2 годового расчета эта зарплата не попала. Это правильно! Но как показать декабрьскую зарплату и НДФЛ в расчете 6-НДФЛ за I квартал 2018 года?

В расчете 6-НДФЛ за I квартал 2018 года НДФЛ, который был рассчитан с декабрьской зарплаты, пополнит строку 070 на показатель 99 970 рублей. Что касается раздела 2, то сгруппируйте показатели следующим образом:

- строка 100 – 31.12.2017 (дата получения дохода);

- строка 110 – 09.01.2018 (дата удержания НДФЛ);

- строка 120 – 10.01.2018 (дата перевода НДФЛ в бюджет).

Бланк 6-НДФЛ

Чтобы отчитаться по форме 6-НДФЛ, нужно заполнить специальный бланк. Он утвержден еще приказом ФНС от 14.10.2015 № ММВ-7-11/450 (в последней редакции от 17.01.2018). Приказ 325-ФЗ от 29.09.2019 диктует условие – включать в документ и форму 2-НДФЛ. Но это правило вступит в силу только с 1 января 2021 года. Поэтому пока оформляем справки порознь.

Декларация по подоходному налогу состоит из титульного листа, Раздела 1 и Раздела 2. При наличии не более 10 работников, можно писать отчет на бумаге. Все остальные делают исключительно электронную версию.

Важно! Ранее бумажная декларация допускалась при наличии 25 служащих, но с 01.01.2020 правила поменялись. Число служащих снижено до 10

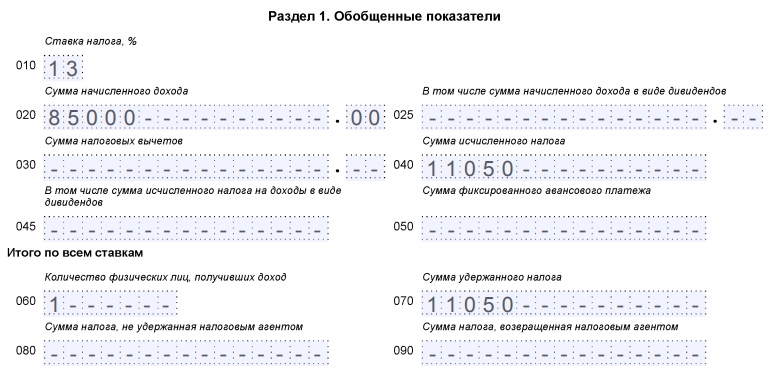

Пример заполнения

Допустим, что аванс по зарплате за март ООО «Гуру» выплатило 28 марта – 40 000 рублей. Вторую часть зарплаты она выдала 11 апреля 2019 года в сумме 45 000 рублей (то есть, уже во 2-м квартале). Всего – 85 000 рублей. Эта сумма облагается подоходным налогом по ставке 13% в размере 11 050 руб. (85 000 руб. × 13%). В день выдачи зарплаты – 11 апреля – этот налог будет удержан, а на следующий день – 12 апреля – перечислен в казну.

Правильное заполнение отчёта 6-НДФЛ за 2 квартал 2019 года будет таким:

Мартовскую зарплату нужно было также отразить в Разделе 1 расчета 6-НДФЛ за 1 квартал 2019 года (стр. 020, 030 и 040). В Разделе 2 за этот же период мартовскую зарплату показывать было не нужно, поскольку операция по её выплате и уплате с неё налога завершилась только в апреле (т. е. уже во 2-м кв. 2019 г.).

Как видно, НДФЛ с мартовской зарплаты нужно удержать только в апреле – в момент выплаты. Поэтому на удержанный налог следует пополнить строку 070 Раздела 1, а саму операцию нужно внести в Раздел 2 отчета уже за полугодие. Это согласуется с письмом ФНС России от 01.08.2016 № БС-4-11/13984.

Заработная плата в расчете по форме 6-НДФЛ в программе «1С:Бухгалтерия 8» (редакция 3.0)

Период: 1-й квартал 2019 года

Использован релиз 3.0.69

Датой фактического получения дохода (дата для строки 100)

в виде заработной платы является последний день месяца, за который начислен доход, независимо от того, выпадает указанная дата на выходной

или нерабочий праздничный день (рис. 1), а также независимо от даты документа Начисление зарплаты и даты документа на выплату.

Дата удержания налога (дата для строки 110) в учете будет

отражена датой документа на выплату зарплаты. Срок перечисления налога – не позднее дня, следующего за днем выплаты налогоплательщику

дохода. Если следующий день — выходной, то автоматически указывается первая рабочая дата за днем выплаты дохода.

Рассмотрим примеры:

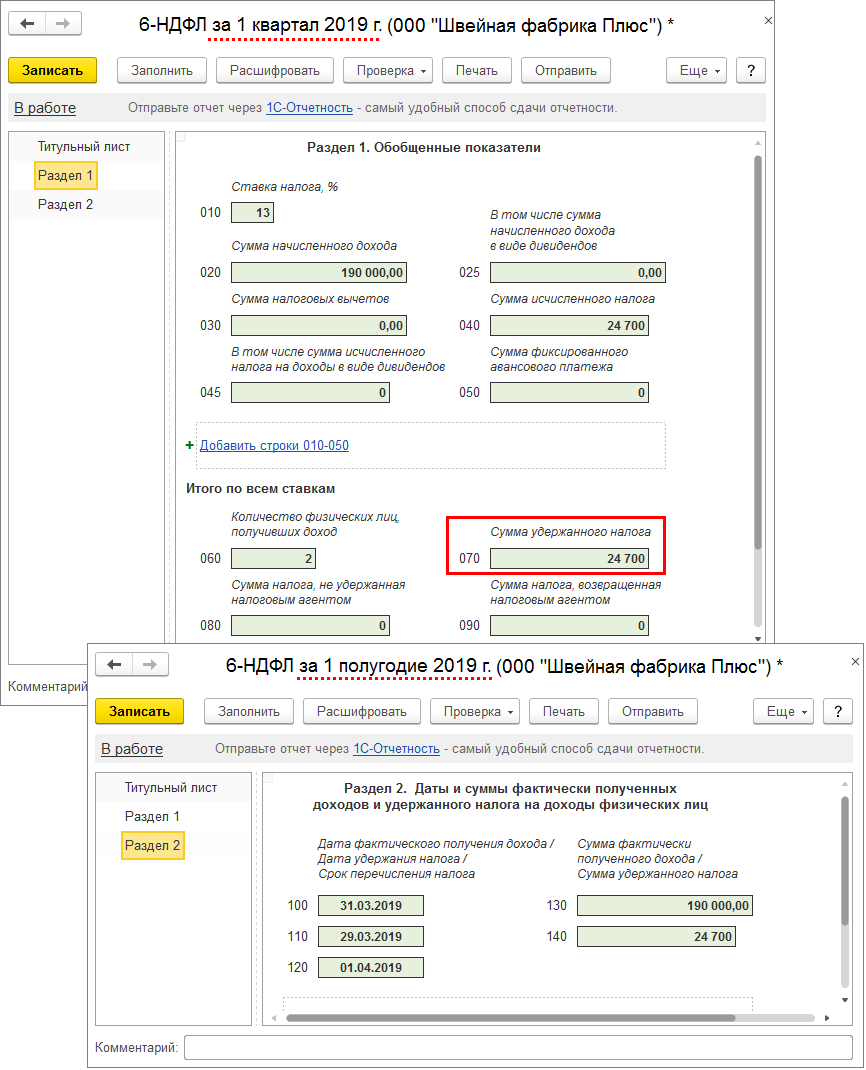

Заработная плата за март 2019 года года выплачена в апреле 2019 года

Пример

Заработная плата за март 2019 года выплачена в апреле 2019 года – 04.04.2019.

Если зарплата за март 2019 года выплачена в апреле 2019 года, то налог удержанный при выплате, не включается в

строку 070 расчета за 1 квартал 2019 года (рис. 1). Дата удержания

налога приходится на другой отчетный период – полугодие 2019 года. Поэтому, сумма удержанного налога отразится в

строке 070 раздела 1 отчета за полугодие 2019 года

(). Также налог не включается и в

строку 080 расчета за 1 квартал 2019 года, т.к. он удержан. В программе

сумма неудержанного налога определяется на дату подписи, указанную на титульном листе отчета. Чтобы сумма удержанного налога с зарплаты

за март в апреле месяце не отразилась в строке 080 расчета за 1 квартал 2019 года, дата подписи отчета должна быть не ранее чем дата выплаты

зарплаты за март – 04.04.2019.

Кроме того, в раздел 2 расчета за 1 квартал 2019 года выплаченная в

апреле зарплата за март не попадет, так как срок перечисления налога приходится на другой отчетный период – полугодие 2019 года

().

Рис. 1

Рис. 2

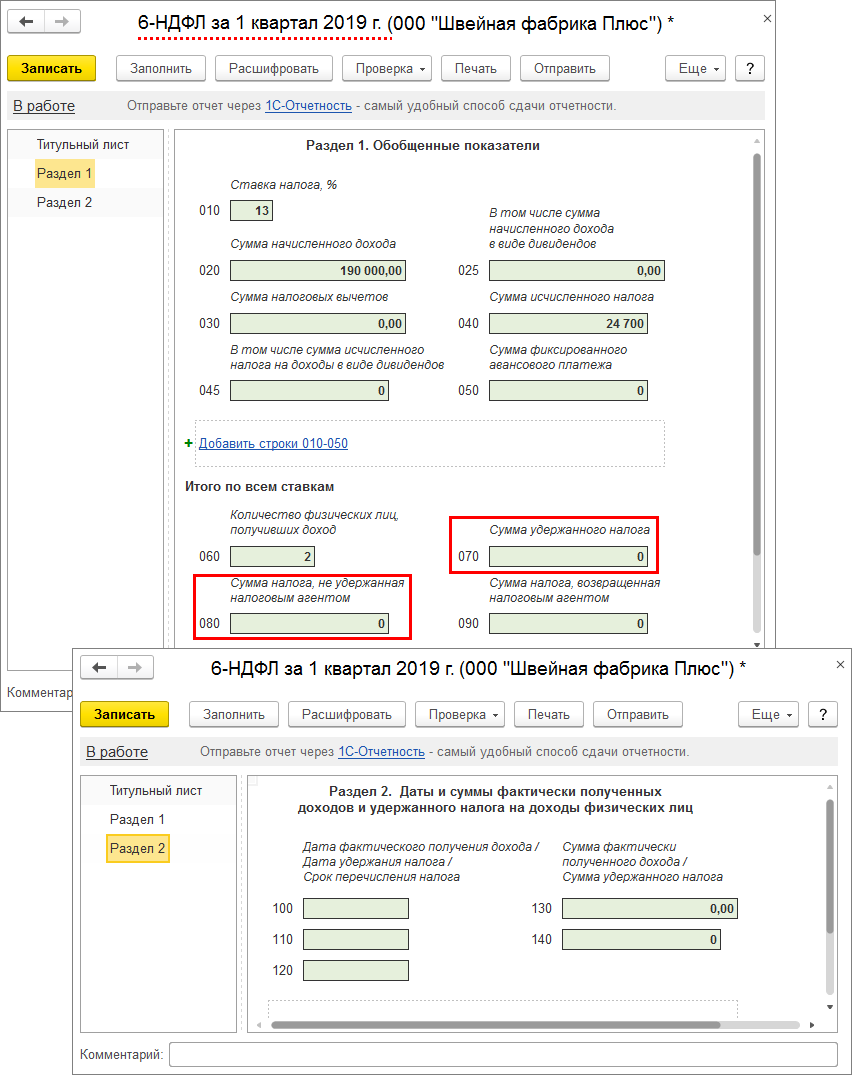

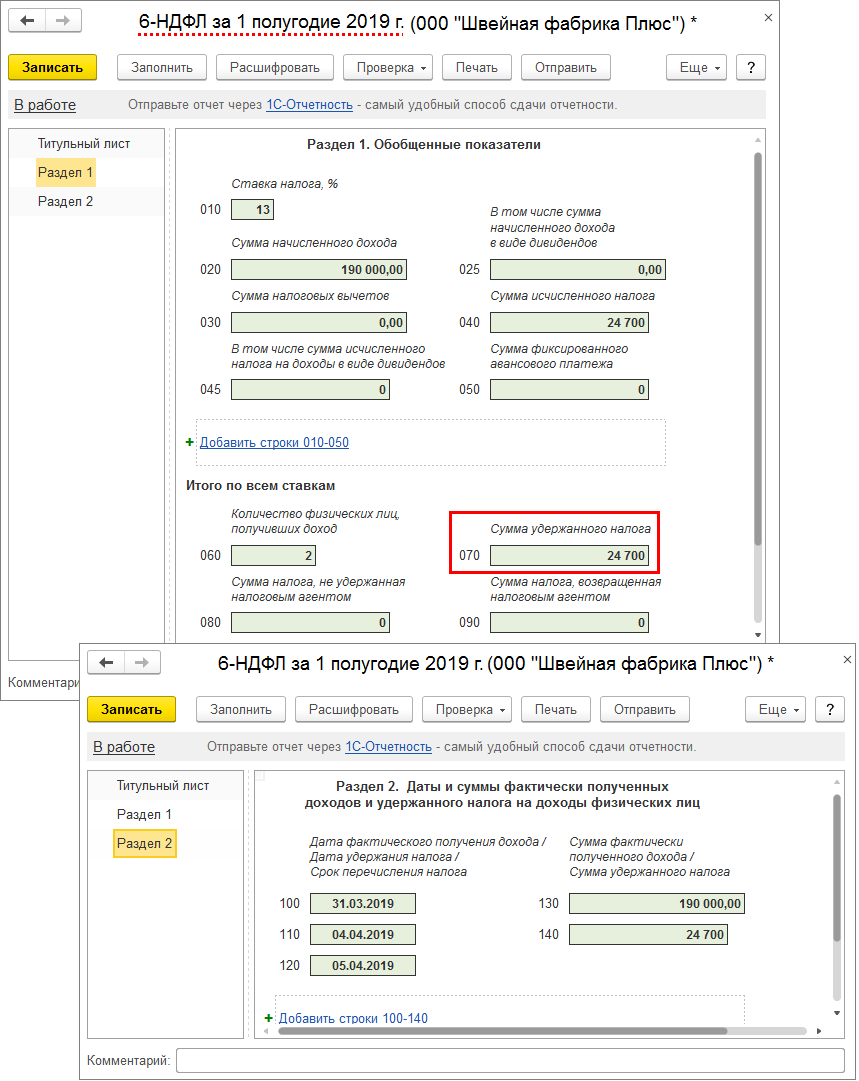

Заработная плата за март 2019 выплачена в последний рабочий день марта (29.03.2019)

Срок перечисления налога с заработной платы – следующий рабочий день после удержания налога, в нашем случае – 01.04.2019 (так как 30

и 31 марта 2019 года – выходные дни). В такой ситуации заработная плата за март 2019 года будет отражена в

разделе 1 расчета 1 квартал 2019 года и в разделе 2 расчета

за полугодие 2019 года. В раздел 2 расчета за

1 квартал 2019 года зарплата не попадет, так как срок перечисления налога приходится на другой отчетный период (письма ФНС

от 09.08.2016 № ГД-4-11/14507, от 24.10.2016 № БС-4-11/20120).

Удержанный налог при выплате зарплаты за март включается в

строку 070 расчета за 1 квартал 2019 года, т.к. удержан

в этом отчетном периоде.

Рис. 3