Расчет валовой прибыли

Она представлена разницей между выручкой и затратами, связанными с производством или покупкой товаров. Выручка складывается из разных денежных поступлений, имеющих отношение к основной деятельности предприятия. В процессе расчета учитываются показатели без НДС.

К себестоимости относятся расходы, связанные с покупкой или производством товаров. Если компания оказывает услуги или выполняет какие-либо работы, то учитываются все расходы, относящиеся к этой деятельности.

Не включаются в себестоимость показатели:

Не включаются в себестоимость показатели:

- коммерческие затраты

- управленческие расходы

- иные затраты

Расчет ВП осуществляется в конце каждого месяца, квартала и года. Ее можно определить практически за любой период, для чего требуются только официальные платежные документы.

Для расчета используется формула:

Формула расчёта

Каждая коммерческая организация должна предоставлять отчётность по доходам и расходам в налоговые органы согласно действующему законодательству. Для максимально правильного и корректного расчёта налогооблагаемой прибыли предприятию потребуется опытный бухгалтер, т. к. необходимо обрабатывать огромное количество документации и использовать специальные компьютерные программы. В противном случае могут возникнуть погрешности, способные повлиять на конечный результат и повлечь за собой негативные последствия, к примеру, пени и штрафы.

Чтобы вычислить сумму, с которой будут отчисляться обязательные платежи в госбюджет, нужно рассчитать валовой доход. Данный показатель рассчитывается как разница между всеми поступлениями предприятия и себестоимостью произведённых товаров или предоставленных услуг. Упрощённая формула налогооблагаемой прибыли такова: налоговый процент вычитается из суммы совокупного дохода. Развёрнутую формулу можно выразить так:

Пн = Пб – Нн – Пд – Пл, где Нн – налог с недвижимости, а остальные обозначения представляют собой разные виды прибыли:

- Пн – налогооблагаемую,

- Пб – балансовую;

- Пд – прибыль по дополнительным налоговым обязательствам;

- Пл – доход, ориентированный на операции, попадающие под категорию льготы (средства, направленные на благотворительность либо ликвидацию природных или технологических катастроф).

Как платить налог на прибыль и за какой период нужно подавать отчетность?

Налог на прибыль платится в виде авансовых платежей. При формировании суммы этого платежа бухгалтер ориентируется на показатели выручки от реализации в предшествующем периоде. Порядок оплаты авансовых платежей определяется размером общей выручки – если выручка не превышает 60 млн.рублей, предприятие обязано платить 1 раз в квартал, если превышает 60 млн.рублей – нужно платить 1 раз в квартал или 1 раз в месяц (при оплате авансового платежа, рассчитанного из фактической прибыли, необходимо подавать декларацию ежемесячно).

Для подачи разных отчетов определен разный отчетный период для бухгалтерской отчетности. К таким периодам относится промежуток времени, в котором отражаются происходившие в это время факты операционной деятельности предприятия и фиксирующиеся в бухгалтерских отчетах.

Для разных типов отчетов предусмотрены различные промежутки времени:

- Основной отчетный период равен календарному году (начинается 1 января, заканчивается 31 декабря), промежуточный – квартал, месяц. Предприятие подает бухгалтерскую отчетность за период с 1 января по 31 декабря, исключая случаи реорганизации или ликвидации юридического лица или индивидуального предпринимателя.

- Финансовый год также равен продолжительности календарного года, но может быть начат в любой момент.

- Отчетность по налогу на прибыль сдается каждый квартал (3 месяца). Для налогоплательщиков, которые производят расчет ежемесячного платежа с учетом фактически получаемой прибыли, отчетный период равен месяцу.

- Отчетность по НДФЛ сдается 1 раз в квартал и потом за 1 год. Вычеты по НДФЛ рассчитываются для каждого работника предприятия с учетом его личных обстоятельств и прав на льготы. Чтобы узнать, как рассчитать НДФЛ с зарплаты и подать отчетность, учитывайте нормативные показатели налоговых вычетов, указанных в Налоговом Кодексе Российской Федерации.

Сохраните статью в 2 клика:

Для правильного формирования суммы налогообложения нужно применять формулу расчета прибыли с учетом всех операционных доходов и расходов. Также нужно учитывать внереализационные доходы и расходы. Оплата налога на прибыль осуществляется в виде авансовых платежей 1 раз в квартал или 1 раз в месяц.

Валовая прибыль и чистая прибыль — отличия

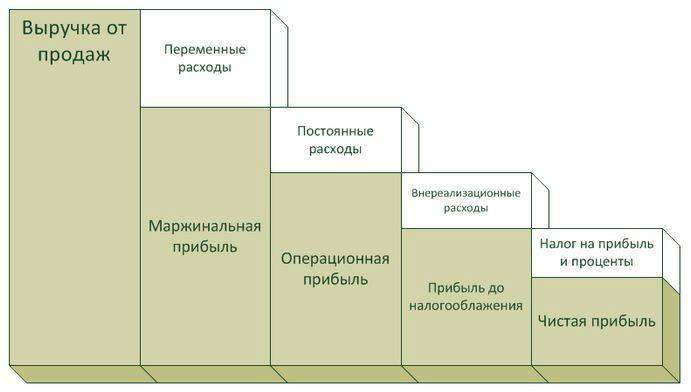

Валовая прибыль — это разница между полученным доходом от продажи продукции и себестоимостью товаров. Валовая прибыль, в отличие от чистой прибыли, без учета операционных и другие расходов, а также уплаченных налогов.

Для расчета валовой прибыли используется очень простая формула:

ВП = В — СП,

где

- ВП — валовая прибыль;

- В — выручка;

- СП — себестоимость продукции.

Есть также более простой способ расчета валовой прибыли — нужно умножить наценку, если она одинакова для всех позиций, на сумму проданных товаров. Однако такой способ подходит в основном только для товаров с одинаковой ценой.

Что такое ВВП: объясняем простыми словами

Маржа: понятие, основные виды, отличие от маржинальности. Как рассчитать маржу

Что такое консалтинг. Виды и задачи консалтинга

Функции учета операционной прибыли

Цифра, которая попадает в финансовый отчет – это не просто отвлеченный показатель абстрактного понятия «успешность». От нее зависит множество факторов, которые отражаются и в денежных вопросах фирмы. Операционную прибыль учитывают с такими целями:

- определить, сколько составляет чистая прибыль;

- иметь возможность распределить прибыль между учредителями организации;

- правильно определить налог на прибыль и другие платежи, которых нельзя избежать (штрафы, займы, обязательства и пр.);

- по возможности компенсировать расходы или убытки;

- добавить сумму в накопительную часть доходов (при положительном балансе);

- отследить дополнительные доходы, не касающиеся производства;

- оптимизировать расходы на будущее.

Способы снижения налоговой ставки

На сегодняшний день самый популярный способ снижения налогового процента – официальная регистрация компании на территории какой-либо другой страны

После завоевания устойчивого положения на рынке, владельцы зарегистрированной подобным способом компании на начальном этапе ведения активной деятельности начинают осторожно выводить финансовую прибыль в так называемый оффшор. В итоге полученная предприятием прибыль не облагается налогом, что даёт возможность самостоятельно ею распоряжаться

Также следует знать, что на территории РФ налогооблагаемую прибыль рассчитывают предприятия, использующие ОСНО. Освобождаются от этого только организации, работающие на ЕНВД и УСН. Размер налоговой процентной ставки равен 20%, из которых 2% будут направлены в государственный бюджет, а 18% – в региональный. Некоторые предприятия, осуществляющие коммерческую деятельность, могут воспользоваться специальными налоговыми льготами и снижением ставки до 0%. Получить налоговые льготы могут образовательные и медицинские учреждения, а также сельскохозяйственные предприятия.

Убыток до налогообложения

Если полученный показатель операционной прибыли получился отрицательным, это значит, что расходы превысили финансовые поступления, то есть налицо убыток.

С точки зрения экономической теории, это один и тот же показатель, только с разным знаком, а вот для предприятия разница колоссальная.

Если констатируется не прибыль, а убыток до налогообложения, отсюда несомненно следует, что предприятие оказалось в плохом финансовом положении, что средства распределяются неправильно или деятельность малоэффективна. В любом случае, это повод для немедленного принятия соответствующих мер.

Убытки нужно списать до того, как начислять налог на прибыль по конкретному временному промежутку. Основанием для отнесения расхода в графу «Убытки» являются положения письма Министерства финансов РФ от 16 января 2013г. № 03-03-06-/2/3.

Для чего рассчитывают EBIT

Популярность EBIT обусловлена его наглядностью. Прибыль, «не очищенная» от процентов за пользование заемными средствами, налогов – сумм, способных оказывать значительное влияние на величину показателя, дает возможность сравнивать по этому показателю совершенно разные компании.

Он используется:

- при сравнительном анализе российских и зарубежных компаний, имеющих значительные различия в ставках и суммах налогов – чистая прибыль не дает объективной картины;

- при сравнительном анализе российских компаний, если одна из них пользуется заемными средствами, а другая – задействует собственный акционерный капитал; в первом случае выплачиваются проценты по кредитам, во втором – дивиденды акционерам – чистая прибыль снова не дает объективной картины;

- при принятии решения банком о предоставлении кредита компании – считается, что ниже определенных значений опускать показатель нельзя, если компания рассчитывает на финансирование.

Специалисты с помощью EBIT часто анализируют компании из одной отрасли или сектора рынка. EBIT считается одним из самых объективных ориентиров (т.н. «бенчмарков») в этой сфере.

Внимание! EBIT не следует путать с операционной прибылью. Она, в отличии EBIT, не включает доходы и расходы по прочим операциям

Понятие прибыли до налогообложения

Прибыль — это главный итог деятельности любой коммерческой организации. Её размер показывает, насколько эффективно работает компания, насколько её продукция или услуги востребованы на рынке. Но эта величина существует в нескольких выражениях — до уплаты налогов и после неё. В рамках этого материала мы рассмотрим первый вариант — до налогообложения.

Операционной называется прибыль, которую предприятие получает после вычета из валового дохода (всех вырученных денег) всех непроизводственных расходов. Другое её название — операционная или балансовая прибыль. На английском языке этот термин звучит как EBITDA или EBT. В современной экономической литературе эти понятия также используются довольно активно.

Доход до уплаты налогов считается как разница между маржинальной или валовой прибылью и побочными расходами организации (не связанными с основной деятельностью). Это заработанные деньги до вычета:

- всех налогов;

- штрафов и пени по ним;

- платежей по кредитам.

Операционная прибыль имеет принципиальное значения для понимания эффективности работы всего предприятия в целом. Её величина и динамика показывают, успешно ли работает организация, грамотно ли выстроены все внутренние процессы, востребован ли продукт на рынке, рентабельность деятельности в целом.

Не менее важно, что балансовый доход используется для вычисления чистой прибыли — итогового дохода компании, который она получит после исполнения всех обязательств перед бюджетом

Виды расходов, способствующие снижению налогооблагаемой прибыли

Налогооблагаемую прибыль можно уменьшить благодаря определённым затратам. Таким образом, вычитаются расходы, касающиеся производства и реализации основной продукции. К подобным расходам относят материалы, амортизацию, оплату труда, транспортировку продукции, различные административные взносы и т. д.

Кроме этого, уменьшения налогооблагаемой прибыли можно добиться благодаря издержкам по внереализационным операциям, а именно за счёт:

- выплаченных неустоек и штрафов;

- судебных расходов;

- убытков предыдущих периодов;

- оплаты за банковское обслуживание;

- прочих затрат, предусмотренных ст. 265 НК.

Указывая в отчётности расходы, организация должна в качестве подтверждения прикреплять к каждому пункту соответствующую квитанцию, бланк или обыкновенный кассовый чек. Наличие этих документов обязательно, т. к. они необходимы для расчёта размера извлечённой прибыли в процессе производственной деятельности предприятия за определённый период и суммы налогового отчисления в госбюджет.

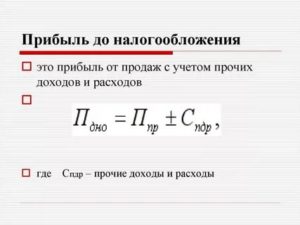

Как определяется прибыль до налогообложения

Какие формулы расчета прибыли до налогообложения существуют и что обозначает термин «операционная», «балансовая» или «прибыль до налогообложения» или? Эффективность любого предприятия определяется величиной его заработка — ведь главная цель коммерческих организаций именно получение дохода

Определение суммы заработанных денег до выплаты налогов государству в связи с этим представляется очень важной задачей. Рассказываем, как посчитать операционную прибыль, что представляет собой расчётная формула и приводим практический пример

Понятие прибыли до налогообложения

Прибыль — это главный итог деятельности любой коммерческой организации. Её размер показывает, насколько эффективно работает компания, насколько её продукция или услуги востребованы на рынке. Но эта величина существует в нескольких выражениях — до уплаты налогов и после неё. В рамках этого материала мы рассмотрим первый вариант — до налогообложения.

Операционной называется прибыль, которую предприятие получает после вычета из валового дохода (всех вырученных денег) всех непроизводственных расходов. Другое её название — операционная или балансовая прибыль. На английском языке этот термин звучит как EBITDA или EBT. В современной экономической литературе эти понятия также используются довольно активно.

Строка по балансу — 99 «Прибыли и убытки».

Доход до уплаты налогов считается как разница между маржинальной или валовой прибылью и побочными расходами организации (не связанными с основной деятельностью). Это заработанные деньги до вычета:

- всех налогов;

- штрафов и пени по ним;

- платежей по кредитам.

Операционная прибыль имеет принципиальное значения для понимания эффективности работы всего предприятия в целом. Её величина и динамика показывают, успешно ли работает организация, грамотно ли выстроены все внутренние процессы, востребован ли продукт на рынке, рентабельность деятельности в целом.

Не менее важно, что балансовый доход используется для вычисления чистой прибыли — итогового дохода компании, который она получит после исполнения всех обязательств перед бюджетом. Прибыль до налогообложения рассчитывается, как разница между валовой прибылью и непроизводственными расходами

Прибыль до налогообложения рассчитывается, как разница между валовой прибылью и непроизводственными расходами

Формула расчета прибыли-убытка до налогообложения

Рассмотрим, как найти операционный доход до уплаты налогов. Все необходимые данные берут из бухгалтерской документации.

Прибыль до налогообложения = В + ОД — РС + ИД — НП

где:

- В — выручка от реализованных товаров и услуг;

- ОД — обычные доходы от других видов деятельности;

- РС — расходы на себестоимость;

- ИД — любые иные доходы;

- НП — непроизводственные расходы.

Если вам удобнее использовать формулу по строкам баланса, проведите следующие расчёты:

строка 2200 + стр 2310 + стр 2320 — стр 2330 + стр 2340 — 2350.

Получившиеся значения покажут, сколько компания заработала в определённый период. Итог расчётом может получиться отрицательным: значит, компания сработала не в прибыль, а в убыток.

Есть и другой вариант, как посчитать сумму заработанных денег до налогообложения.

Операционная прибыль = Д + РД — РР + ДД — ДР

где:

- Д — доход от реализации товаров и услуг;

- РД — реализационный доход;

- РР — расходы на реализацию;

- ДД — дополнительные доходы;

- ДР — дополнительные расходы.

Пример расчета

Разберём, как определяется прибыль до налогообложения на примере. Предположим компания заработала на реализации своей продукции 83 240 рублей, при этом себестоимость реализованной продукции составила 47 583 рубля.

От сдачи в аренду одного из цехов предприятие получило 15 тысяч рублей, других доходов в рассматриваемом периоде не было.

Также руководитель отправил одного из начальников цехов на курсы повышения квалификации и заплатил за них 12 тысяч рублей.

Считаем операционную прибыль:

83 240 + 15 000 — 47 583 — 12 000 = 38 657 рублей.

38 657 х 0,94 — 36 337 рублей.

Заключение

Прибыль до налогообложения — это валовая прибыль минус непроизводственные затраты. Мы рассмотрели самые удобные формулы расчёта, а также практический пример.

Балансовая прибыль имеет принципиальное значение для оценки эффективности работы всей компании в целом, потому что показывает, сколько организация заработала за отчётный период.

Это значение используется для начисления налогов и определения уровня чистых доходов.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Объект налогообложения и налоговая ставка

Чтобы узнать, как посчитать налог на прибыль, нужно, в первую очередь, определить саму прибыль, которая и является объектом налогообложения. Понятие прибыли в целях исчисления налога зависит от категории налогоплательщика:

- Для российских организаций и иностранный компаний, работающих через представительства, – это доходы, уменьшенные на величину расходов.

- Если организация входит в группу налогоплательщиков, то объект налогообложения по ней определяется с учетом взаимодействия с другими компаниями группы.

- Для иностранных компаний, не имеющих представительств, налоговая база по налогу на прибыль исчисляется как сумма полученного на территории РФ дохода.

Вторым элементом, необходимым для того, чтобы определить, как рассчитать налог на прибыль организации, является налоговая ставка. На сегодня базовая ставка утверждена в размере 20% (ст. 284 НК РФ). Данная статья также содержит большое количество исключений, связанных с видом деятельности, категорией плательщика, видом дохода и т. п.

Подробно

К чистой прибыли относится часть балансовой прибыли предприятия, из которой исключены налоги, сборы, другие отчисления в бюджет, а также расходы предприятия (коммерческие, управленческие, затраты на заработную плату и др.). Она полностью остается в распоряжении компании. Из нее обновляются фонды предприятия, уплачиваются дивиденды акционерам, увеличиваются оборотные средства. Деньги можно направить на нужды бизнеса, его расширение, модернизацию оборудования.

Изображение 1. Мест чистой прибыли в системе дохода

Чтобы рассчитать чистую прибыль, из выручки нужно вычесть издержки и все обязательные платежи.

Суть показателя

Прибыль до налогообложения – это разность между доходом от всей деятельности и всеми расходами бизнеса, в том числе процентными расходами, амортизацией и налогами, уплачиваемыми вне зависимости от доходов компании. Налог на прибыль не входит в этот показатель.

Скачайте и возьмите в работу:

Прибыль до налогообложения = Валовые доходы — Валовые расходы

Доходы от прочих операций (проценты и дивиденды, положительные курсовые разницы, доходы от продажи имущества и т.п.)

Расходы на сырье и материалы

Коммунальные расходы (электричество, тепло, вода, канализация)

Расходы офиса (канцелярские расходы, почта, командировочные, представительские)

Налог на имущество

Прибыль до налогообложения

Производным от вышеуказанного определения является следующее: прибыль до налогообложения – это разница между валовой прибылью и косвенными расходами, плюс сальдо внереализационных (прочих) расходов и доходов.

Формула расчета прибыли до налогообложения будет такой:

Прибыль до налогообложения = Валовая прибыль — Косвенные расходы — Сальдо прочих доходов и расходов.

Выручка по основной деятельности (от продажи товаров и услуг)

Заработная плата (производственного персонала)

Сырье и материалы

Коммунальные расходы, относимые на производство

Заработная плата коммерческого персонала

Заработная плата управленческого персонала

Коммунальные расходы (электричество, тепло, вода, канализация)

Расходы офиса (канцелярские расходы, почта, командировочные, представительские)

Налог на имущество

Сальдо доходов/расходов от прочих операций (проценты и дивиденды, положительные курсовые разницы, доходы от продажи имущества и т.п.)

Прибыль до налогообложения

Суть понятия

Принципы функционирования рыночной системы основаны на различных показателях, при помощи которых можно провести предварительную финансовую оценку хозяйственной деятельности предприятия. Одним из важных и ключевых показателей, как для отдельного предприятия, так и для бюджета всего государства, является прибыль, и в частности, особое значение придаётся налогооблагаемой прибыли.

Под налогооблагаемой прибылью подразумевается часть извлекаемого предприятием дохода, которая в обязательном порядке поступает в государственный бюджет. Именно от налогооблагаемой прибыли зависит сумма налога на прибыль, а, соответственно, и сумма чистого дохода.

Налогооблагаемой прибылью называют сумму, представляющую собой положительную разницу между полученной прибылью и произведёнными затратами, направленными на получение этой прибыли за определённый отчётный период. В зависимости от этой суммы, составляющей доход предприятия, рассчитывается процент, подлежащий обязательному отчислению в налоговые органы. Если суммарные доходы за выбранный период будут высокими, то, исходя из этого, значительно вырастет и налоговый процент.

Доход от какой-либо финансовой операции может быть извлечён в чистом виде только после того, как будет вычислен налоговый процент. Финансовая выгода, полученная организацией, выражается в натуральном либо денежном эквиваленте. Её можно расценивать, как экономический доход только в случае, когда она установлена в действующих постановлениях Налогового кодекса (НК).

Налогооблагаемая прибыль формируется, если доходы получены:

- согласно правилам гл. 35 НК;

- в виде денежных средств или имущества;

- их объём подлежит самостоятельной оценке.

При этом необходимо одновременное выполнение вышеуказанных условий. При налогообложении прибыль, получаемая предприятием, определяется объёмом денежных поступлений с вычетом средств, потраченных на различные издержки. Также от этой суммы отнимаются сборы, предъявляемые покупателям. Для выполнения учёта налогооблагаемой прибыли необходима бухгалтерская документация, состоящая из:

- Первичных документов, заполненных в соответствии с унифицированными формами.

- Счетов-фактур с объёмами выплаченных НДС.

- Других документов (разных договоров и отчётов).

Как считать налог на прибыль

Расчет налога на прибыль в общем случае проводится следующим образом:

НП = (Д – Р) Х Ст,

где Д и Р — соответственно, доходы и расходы,

Ст — налоговая ставка.

На практике формула налога на прибыль намного сложнее.

Доходы складываются из выручки от основной деятельности и различных видов внереализационных доходов. Кроме того, организация может получать доходы, облагаемые по различным ставкам, которые следует учитывать отдельно.

С расходами все еще интереснее. Значительная часть гл. 25 НК РФ посвящена нюансам признания различных видов расходов для разных видов деятельности и категорий организаций. Просто перенести данные из бухучета в большинстве случаев бывает недостаточно, необходимо учитывать нюансы признания затрат именно в налоговом учете. Например, амортизация по одному и тому же объекту может начислять в бухгалтерском и налоговом учете различными методами. В этом случае возникают налоговые разницы.

Среди затрат организации можно выделить ряд основных статей, и формула текущего налога на прибыль будет включать все эти показатели:

- Сырье и материалы (для торговых компаний – закупка товаров).

- Заработная плата и взносы во внебюджетные фонды.

- Амортизация.

- Затраты на топливо и электроэнергию

- Услуги сторонних организаций (аренда, связь, аудит и т.п.)

- Прочие расходы.

- Внереализационные расходы (например, проценты по кредитам)

Рассмотрим пример как рассчитать налог на прибыль:

Предприятие по итогам 2017 г. имело следующие финансовые показатели (без учета НДС):

Выручка — 100 млн руб.

Полученные проценты по займам — 6 млн руб.

Материальные затраты — 40 млн руб.

Оплата труда и взносы — 25 млн руб.

Коммунальные платежи — 5 млн руб.

Услуги сторонних организаций — 10 млн руб.

Проценты по кредитам — 6 млн руб.

Определим налоговую базу и сумму налога:

Формула расчета налога на прибыль

Подставляем наши данные в формулу расчета налога на прибыль:

НБ = (100+6) — (40+25+5+10+6) = 20 млн руб.

НП = НБ х 20% = 20 млн руб. х 20% = 4 млн руб.

Что такое прибыль до налогообложения

Рассматриваемая величина также носит название операционной прибыли — то есть таковой, что остается в организации по результату вычета ряда показателей:

- Себестоимость реализованных услуг или продуктов. В данную категорию включаются затраты на оплату труда, амортизация, затраты на маркетинг и рекламу;

- Управленческих расходов;

- Коммерческих затрат;

- Издержек, которые не относятся к реализационным.

Таким образом, данную величину можно использовать в целях покрытия обязательств по налогам и последующего использования в качестве свободных средств для иных целей. Это означает, что данная величина выступает своеобразным звеном между показателями валовой и чистой прибыли.

Получите 267 видеоуроков по 1С бесплатно: