Как рассчитывается цена патента на работу

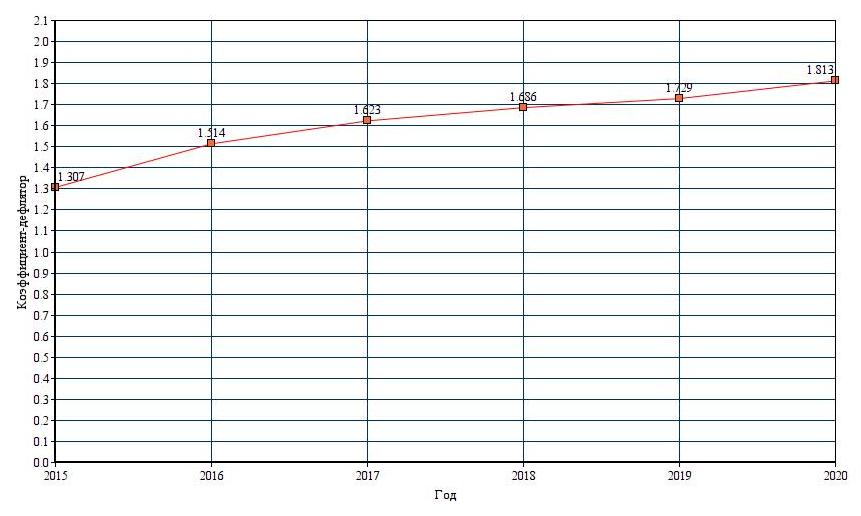

График изменения коэффициента-дефлятора по годам

Минэкономразвития Российской Федерации ежегодно устанавливает коэффициент-дефлятор на следующий календарный год. Он применяется при расчёте НДФЛ и является первой переменной в формуле расчёта. Второй параметр, это территориальный коэффициент, который высчитывается руководством региона исходя из индивидуальных особенностей конъюнктуры трудового рынка каждого отдельного субъекта РФ. И третьим значением в формуле является базовая величина, установленная налоговым кодексом Российской Федерации.

Для наглядности рассмотрим, как строится итоговая сумма фиксированного авансового платежа за трудовой патент в Краснодарском крае.

- Базовая величина, указанная в налоговом кодексе — 1200 р.

- Коэффициент-дефлятор в 2020 г. — 1,813

- Региональный коэффициент для Краснодарского края — 2,0

Высчитываем по указанной выше формуле: 1200 р. * 1,813 * 2,0 = 4351 р.

Следует отметить тот факт, что каждый субъект РФ на уровне руководства региона может самостоятельно корректировать окончательную стоимость патента с помощью регионального коэффициента. Делается это с помощью законодательных актов, которые подписывает лично губернатор субъекта Российской Федерации. Следовательно, окончательная стоимость платежа за трудовой патент будет зависеть от жадности чиновников.

Слишком высокая стоимость платежа за патент может отпугнуть иностранных граждан. Они могут попросту не приехать или будут рассматривать другой регион. Также, есть вероятность того, что некоторые иностранные граждане предпочтут уйти в тень и вообще отказаться от оформления трудового патента и работать нелегально. В конечном счёте слишком завышенная стоимость фиксированного авансового платежа может сказаться на налоговых поступлениях в бюджет региона не лучшим образом.

Справка: как пользоваться калькулятором

Рассмотрим подробнее, какие сведения следует указать, чтобы получить в итоге расчет патента для вашей ситуации.

Шаг 1. Выберите год и срок деятельности по патенту.

Здесь все понятно: выбираем текущий год и «заказываем» срок, на который планируете получить ПСН. Он зависит от вашего желания.

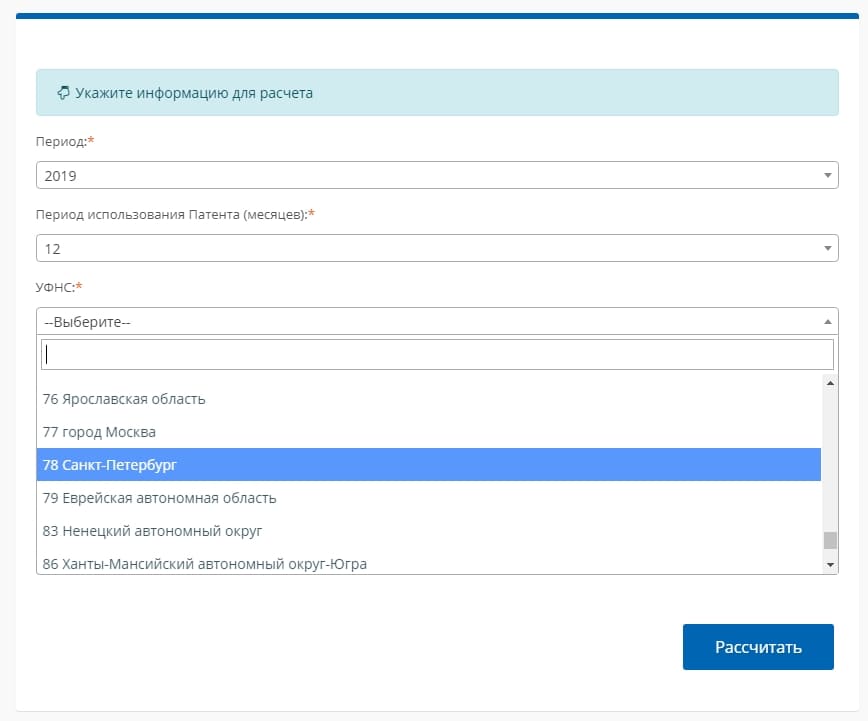

Шаг 2. Укажите региональную составляющую (область, край, город федерального значения), важную для расчета.

Сначала выбираем налоговую региона:

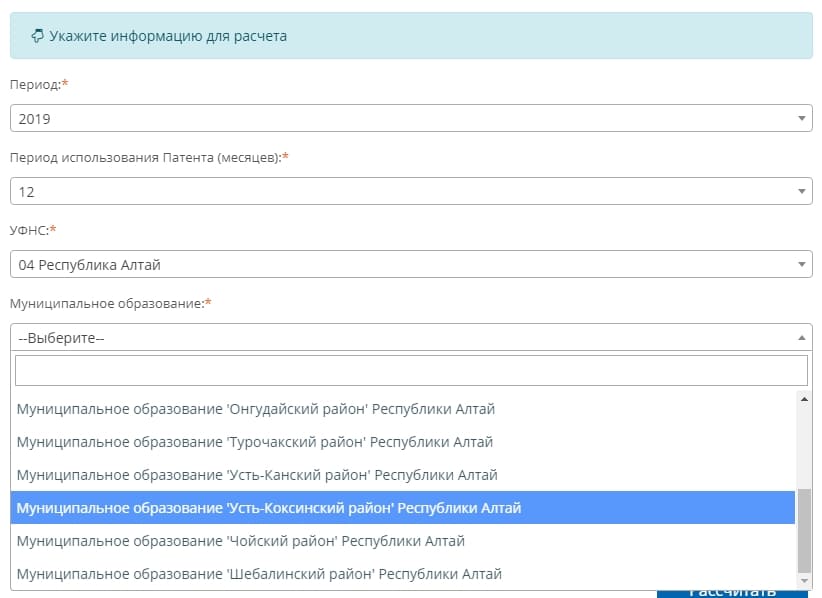

Далее выбираем МО, в котором вы зарегистрированы и планируете вести свою предпринимательскую деятельность:

Для городов федерального значения (Санкт-Петербург и Москва) и для некоторых других регионов (например, Сахалин) указывать МО уже не нужно. После выбора города (коды 50, 78 и 65 соответственно) соответствующая графа даже не будет показана.

Шаг 3. Укажите вид деятельности.

Здесь просто выберите из списка тот бизнес, который вы ведете (или еще только планируете вести). Самостоятельно вписать ничего не получится, так как этот перечень строго утвержден законодательством – остается только выбрать.

Приятно, что список написан понятным языком. И вместо цифровых кодов в нем мы видим обычные названия, сориентироваться в которых несложно. Но неудобно то, что позиции в списке идут не по алфавиту, так что придется пролистать его целиком в поисках своего бизнеса.

Шаг 4. Напишите количество сотрудников, которые работают (или будут работать) на вас как на ИП.

Этот показатель обязательно вводить правильно, если вам требуется сделать точный расчет стоимости патента, а не приблизительный. Если же наоборот, вы только прикидываете будущие налоговые обязательства перед государством, то попробуйте поиграть количеством сотрудников и посмотреть, как это повлияет на итоговую сумму. Возможно, это даст вам как бизнесмену понимание того, сколько человек действительно потребуется (с учетом расходов на них не только по ПСН, но и по страховым взносам).

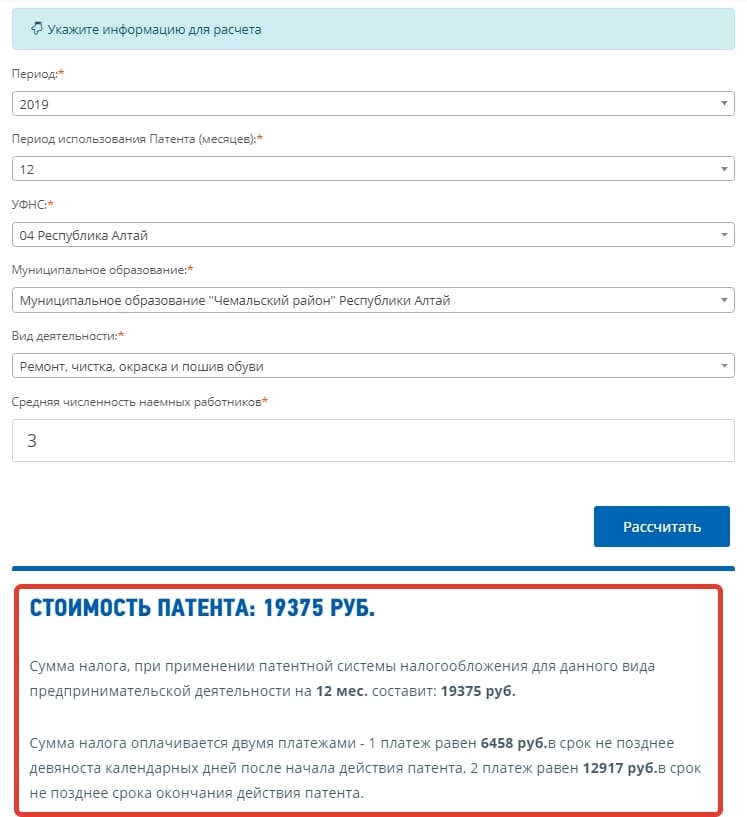

ИТОГ. Калькулятор помог вам рассчитать патент для ИП.

Вы получаете в результате все необходимые справочные данные:

- срок патента;

- его стоимость;

- количество платежей;

- сумму этих платежей.

Доверять этим данным можно абсолютно точно. Напомним еще раз, что калькулятор взят с официального сайта ФНС РФ, сомневаться в нем не стоит. Даже наоборот, если вдруг в вашей местной налоговой по тем же самым параметрам вам скажут совершенно другую сумму, то вы вправе приводить в качестве аргумента наши данные. Они вернее.

Отчетность

На патентном режиме не нужно заполнять декларации, но без КУДИР не обойтись даже тут. В ней следует указывать всю информацию о доходах за тот налоговый период, на протяжении которого применялась ПСН. И книга нужна на каждый вид деятельности, облагаемый по патенту.

КУДИР — единственный вид отчетности для индивидуальных предпринимателей, не набирающих штат. Также они обязаны уплачивать пенсионные, медицинские взносы в ИФНС за самого себя.

Если же ИП нанял персонал, отчетность станет немного сложнее. Он должен ежегодно подтверждать свой тип деятельности в ФСС. Крайний срок для этого — 15 апреля.

Что требуется от ИП с персоналом:

- Вести КУДИР (предоставлять ее без просьбы не надо);

- Сдавать в ФНС сведения о числе работников;

- Расчет по страховым сборам (ежеквартально до 30 числа);

- СЗВ-М (до 15 числа ежемесячно);

- И справку 2-НДФЛ (к 1 апреля).

Стоимость патента на 2020 год по регионам России

Ниже в сравнительной таблице для удобства сравнения указан ежемесячный платёж за текущий год и за следующий. Если напротив субъекта нет данных, это говорит о том, что нормативно-правовые акты ещё не были опубликованы.

| Субъект РФ | Платёж за патент в 2019г. | Платёж за патент в 2020г. |

|---|---|---|

| Адыгея Республика | 3589 | 3907 |

| Башкортостан Республика | 3800 | |

| Бурятия Республика | 4876 | |

| Алтай Республика | 2807 | |

| Дагестан Республика | 3112 | 3481 |

| Ингушетия Республика | 2075 | 3046 |

| Кабардино-Балкарская Республика | 4150 | 6527 |

| Калмыкия Республика | 3112 | |

| Карачаево-Черкесская Республика | 3320 | |

| Карелия Республика | 5131 | 5687 |

| Коми Республика | 4087 | 4438 |

| Марий Эл Республика | 3818 | |

| Мордовия Республика | 4029 | |

| Саха (Якутия) Республика | 9335 | |

| Северная Осетия (Алания) Республика | 2967 | 3220 |

| Татарстан Республика | 3797 | 4134 |

| Тыва Республика | 3969 | |

| Удмуртская Республика | 3942 | 4134 |

| Хакасия Республика | 4150 | 4351 |

| Чеченская Республика | 2075 | |

| Чувашская Республика | 4150 | 4351 |

| Алтайский край | 3652 | 3829 |

| Краснодарский край | 3706 | 4351 |

| Красноярский край | 3776 | 4443 |

| Приморский край | 4357 | 5657 |

| Ставропольский край | 3776 | 4025 |

| Хабаровский край | 3631 | |

| Амурская область | 5650 | 5924 |

| Архангельская область | 3527 | |

| Астраханская область | 3813 | 3999 |

| Белгородская область | 4498 | 4717 |

| Брянская область | 3735 | 4134 |

| Владимирская область | 3901 | 4395 |

| Волгоградская область | 3563 | 3916 |

| Вологодская область | 4710 | 4765 |

| Воронежская область | 4274 | 4678 |

| Ивановская область | 3506 | 3777 |

| Иркутская область | 5332 | |

| Калининградская область | 4357 | 4569 |

| Калужская область | 4000 | 4200 |

| Камчатский край | 5706 | 6309 |

| Кемеровская область | 3863 | 4205 |

| Кировская область | 3589 | 4090 |

| Костромская область | 3156 | 3381 |

| Курганская область | 4100 | 4569 |

| Курская область | 4712 | 5124 |

| Ленинградская область | 3800 | |

| Липецкая область | 4150 | 4351 |

| Магаданская область | 5187 | |

| Московская область | 4750 | 5100 |

| Мурманская область | 4150 | 4786 |

| Нижегородская область | 4274 | 4612 |

| Новгородская область | 4357 | |

| Новосибирская область | 3672 | 4308 |

| Омская область | 3432 | 3738 |

| Оренбургская область | 3652 | 4003 |

| Орловская область | 3672 | 3973 |

| Пензенская область | 3735 | 3916 |

| Пермский край | 3700 | 3706 |

| Псковская область | 3604 | 4105 |

| Ростовская область | 3527 | 3916 |

| Рязанская область | 4316 | 4699 |

| Самарская область | 3942 | 4090 |

| Саратовская область | 3652 | 4029 |

| Сахалинская область | 2075 | 6287 |

| Свердловская область | 5183 | 5400 |

| Смоленская область | 3696 | 4045 |

| Тамбовская область | 3900 | 4100 |

| Тверская область | 5327 | 5585 |

| Томская область | 3800 | 4200 |

| Тульская область | 4173 | 4719 |

| Тюменская область | 5469 | 5735 |

| Ульяновская область | 3278 | 3546 |

| Челябинская область | 4100 | 5000 |

| Забайкальский край | 4461 | 4656 |

| Ярославская область | 3942 | 4134 |

| Москва | 5000 | 5350 |

| Санкт-Петербург | 3800 | 4000 |

| Еврейская автономная область | 4399 | 4612 |

| Ненецкий автономный округ | 8060 | 5313 |

| Ханты-Мансийский автономный округ — Югра | 4444 | |

| Чукотский автономный округ | 5187 | |

| Ямало-Ненецкий АО | 8845 | 9275 |

| Республика Крым | 3307 | |

| г. Севастополь | 4013 | 4786 |

Посмотрите наше видео на тему стоимости патента в 2020 году:

Обсуждаемые изменения

Минфин запланировал немало новшеств для патентной системы на ближайшие годы. Многие из них вошли в пакет поправок к Налоговому кодексу, который принят Государственной думой 19 сентября 2019 года в третьем чтении.

Запрет на продажу маркированных товаров

Сначала о самом плохом. Предпринимателям на ПСН запретят заниматься розничной торговлей товаров, которые в соответствии с законом должны быть промаркированы. Нельзя будет продавать лекарственные препараты, обувь, предметы одежды и другие товары из натурального меха, которые должны помечаться средствами идентификации. Если же ИП будет это продавать, то право на ПСН он утратит.

Таким образом, когда закон примут, предпринимателям придется делать выбор: продавать маркированную продукцию или применять патентную систему.

Расширение полномочий регионов

Субъекты РФ получат право на своей территории устанавливать дополнительные ограничения:

- по общей площади жилых и нежилых помещений, дач и земельных участков, которые ИП сдает в аренду;

- по количеству и/или общей площади стационарных и нестационарных объектов, используемых им для розничной торговли и оказания услуг общепита;

- по количеству автомобильных и водных транспортных средств, которые предприниматель использует в деятельности по перевозке грузов и пассажиров.

Кроме того, власти регионов смогут самостоятельно устанавливать размер потенциально возможного дохода ИП за год на единицу физического показателя. В дальнейшем это может прямо повлиять на сумму налога, поскольку она рассчитывается на основе такого дохода. Сейчас его максимум зафиксирован в пункте 7 статьи 346.43 НК РФ и составляет 1 млн рублей.

Уточнение по численности сотрудников

Поправки уточнят количество работников для возможности применения ПСН. Сейчас из пункта 5 статьи 346.43 следует, что для этого у ИП должно работать не более 15 человек по всем направлениям бизнеса, включая деятельность на других налоговых режимах. После внесения изменений будет считаться количество нанятых лиц по видам деятельности, в отношении которых применяется ПСН.

Пояснение. Например, у ИП, совмещающего патент и УСН, работает 15 человек. 6 из них занято в «упрощенной» деятельности, 9 — в патентной. Если предприниматель наймет еще одного работника на патентную деятельность, то по действующим сегодня нормам он потеряет право на ПСН. Когда поправки утвердят, ИП сможет без риска нанять еще 6 работников на те направления бизнеса, по которым приобрел патент.

Что еще может измениться

В планах властей расширить виды деятельности на ПСН. Речь ведется о двух направлениях — животноводстве и растениеводстве, а также связанных с этим услугах. Законопроект с такими изменениями был внесен в Госдуму еще летом 2018 года. Правда, пока он прошел только первое чтение.

И последнее, о чем стоит упомянуть — это грядущее утверждение Минэкономразвития коэффициента-дефлятора, участвующего в расчете предельного дохода ИП на патенте. В 2018 году он составлял 1,481, в 2019 — 1,518. Скорее всего, в 2020 году он также вырастет. Это значит, что стоимость патента для предпринимателей может увеличиться.

Особенности получения патента в 2020 году

Чтобы перейти на ПСН, необходимо заполнить заявку (можно скачать с сайта ФНС) и отправить в налоговую инспекцию по месту жительства. Срок подачи документа – не менее 10 рабочих дней до предполагаемой даты перехода на ПСН.

Если деятельность планируется вести в другом регионе, не совпадающим с местом регистрации ИП, то заявление подается в любое из местных отделений ФНС.

Отправить заполненную заявку можно:

- лично посетив налоговую инспекцию;

- передав с представителем (обязательно озаботьтесь наличием доверенности, заверенной у нотариуса);

- по почте (с описью вложения);

- по электронной почте через ЭДО.

Срок выдачи патента – 5 дней с момента получения заявления. По истечению этого времени налоговые органы либо отдают готовый документ, либо уведомление об отказе в его оформлении.

Изменения в законодательстве на 2020 год

Поправки в закон на ближайший год касаются видов деятельности, при которых можно будет воспользоваться ПНС, и способа расчета размера платежей. Право на патент появится у лиц, занимающихся растениеводством, животноводством и услугами, связанными с этими сферами.

В то же время ожидается усложнение процедуры получения ПНС для ряда предпринимателей. Подобная система налогообложения окажется недоступной для людей, занимающихся нерозничной продажей. Причем список товаров, входящих в эту категорию, расширяется, совпадая с перечнем для ЕНВД. Теперь есть вероятность потерять патент, реализуя товары, которые необходимо в обязательном порядке маркировать. В следующем году к ним будут добавлены:

- Все лекарственные препараты. Причем реализация этих товаров по ПНС будет невозможна в рамках любой деятельности, в том числе медицинской, фармацевтической.

- С декабря 2019 под обязательную маркировку попадет множество товаров повседневного пользования, в том числе одежда и парфюмерия.

Следовательно, в следующем году возможность работы по патенту окажется доступной для меньшего числа предпринимателей. При этом нововведение вызывает ряд вопросов. Один из них касается предпринимателей, которые параллельно с ПСН занимаются продажей нерозничной продукции, облагаемой налогом по другой системе. Возможно, ответы появятся, когда система вступит в силу.

Кроме того, местным властям будет позволено вносить дополнительные ограничения. Они могут затронуть размер торговой площади или количество транспортных средств, задействованных в бизнесе. Например, у регионального законодательства появится право запретить выдачу патента, если площадь торгового объекта превышает 50 квадратным метров.

Другое изменение затронет процедуру расчета патентной формы налогообложения сроком до года. Ранее вычисления договора производилось по календарным месяцам. Теперь предлагается исключить праздники, оставив в расчете только рабочие дни. В результате полугодовой патент, оформленный в начале года, окажется дешевле, чем договор, заключенный ближе к концу года.

Расчет с помощью онлайн-калькулятора

Чтобы рассчитать размер налогов по конкретному патентному договору, разработаны специальные электронные системы. Для получения результата нужно:

- открыть программу;

- выбрать период для расчета, включая год и месяцы;

- указать УФНС, действующую в регионе;

- выбрать муниципальную инспекцию, куда будет отправляться заявка;

- определиться с видом деятельности, входящей в разрешенные направления на ПНС;

- ввести дополнительные сведения о бизнесе, в том числе площади помещения, количество сотрудников и другие необходимые параметры.

После нажатия клавиши «рассчитать» появится результат. При этом система использует стандартный процент с учетом местной налоговой базы.

Что такое базовая доходность ПСН

Базовая доходность – это основная часть формулы для расчета стоимости патента. Она представляет из себя потенциальный доход который может получить предприниматель занимаясь своей деятельностью. (В общем-то это практически как базовая доходность на налоге ЕНВД).

Именно с базовой доходностью чаще всего у новичков возникает проблема, так как не могут разобраться где его взять.

Я подготовил документы для каждого региона в которых указаны размеры базовой доходности в каждом регионе, что несомненно упростит жизнь многих кто хочет использовать налог ПСН.

Все документы с указанием потенциального дохода (базовой доходности) для каждого вида деятельности являются рабочими именно на данный момент – это конец 2015 года.

Отмечу, что иногда регионы меняют значения базовой доходности и если данную статью Вы например будете читать в 2017 году, возможно за это время уже произойдут изменения и Вам потребуется более новые документы с поправками.

Ну а так, такие документы можно взять на официальных сайтах региональных властей, или уточнить потенциальный доход для своего вида деятельности в ИФНС, хотя не факт что Вам ответят.

Базовая доходность патента по регионам

Как и обещал, я выкладываю действующие на данный момент документы с базовой доходностью патентной системы налогообложения:

- Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСП —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; -

Базовая доходность ПСН —

; -

Базовая доходность ПСН —

; -

Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; -

Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; -

Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

; - Базовая доходность ПСН —

.

Секреты бизнеса для новичка

Налоги и обязательные платежи для ИП на патенте

Как было сказано выше, вместо налогов ИП оплачивает стоимость патента. Рассчитать сумму за патент можно при помощи офицального калькулятора ФНС: https://patent.nalog.ru/info/ . Там же указаны сроки оплаты по частям суммы.

Кроме патента, ИП оплачивает страховые взносы за 2020 год за себя:

-

обязательное пенсионное страхование – 32 448 руб (оплата до 31 декабря 2020 года),

-

медицинское страхование – 8 426 руб (оплата до 31 декабря 2020 года),

- пенсионное страхование в ПФР с доходов, превышающих 300 000 рублей – 1% от суммы свыше 300 000 руб (оплата до 1 июля 2021 года).

Если у ИП имеются работники, то и за них нужно платить взносы в общем размере 30% от всех выплат в их пользу по трудовому договору:

-

бязательное пенсионное страхование работников в ПФР – 22%

-

обязательное социальное страхование в ФСС – 2,9%

-

обязательное медицинское страхование в ФОМС – 5,1%

За работников ИП платит взносы ежемесячно, не позднее 15 числа месяца, следующего за отчетным.

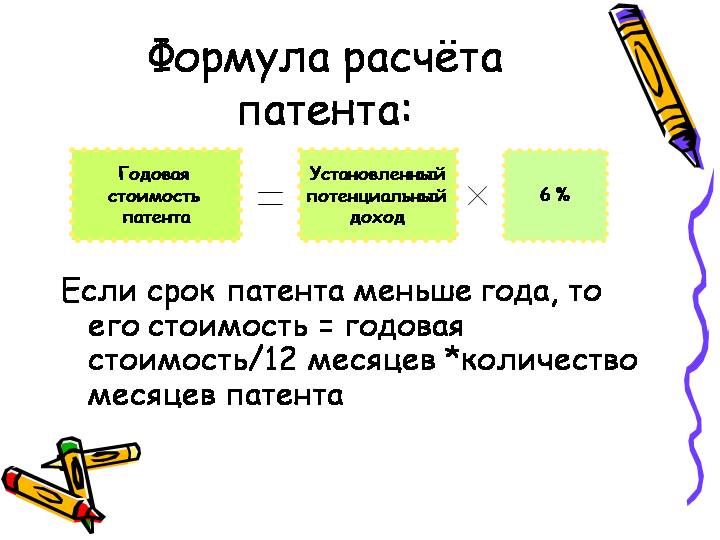

Как рассчитать стоимость

Расчет стоимости патента для оплаты в ИФНС выполнить несложно. Чтобы избежать ошибок, целесообразно рассмотреть на конкретном примере:

Предприниматель занимается продажами конфет на территории Мурманска (сфера деятельности — розничная торговля) в торговом зале площадью до 50 кв. метров. Базовая доходность установлена на уровне 600 тыс. рублей.

Используя разработанную формулу, несложно посчитать размер:

600 тыс. х 6% = 36 тыс. руб.

В случае реализации конфет в Москве, к примеру, на территории Южного Бутова на аналогичной торговой площади, стоимость годового патента составит 84 тыс. руб. (базовая доходность — 1,4 миллиона руб.):

1,4 млн. х 6% = 84 тыс. руб.

При покупке патента на 2 месяца в пределах одного отчетного года, а не строго с января по декабрь, формула для расчета итоговой цены для предпринимателя следующая:

Стоимость = базовая_доходность/12 х число месяцев х 6%

Используя вышеописанные исходные данные, цена для Мурманска составит 6 тыс. руб.:

600 тыс. руб. / 12×2 х 6%

В случае со столицей, двухмесячный период разрешения на работу по продаже конфетами обойдется в 14 тыс. руб.:

1,4 млн. руб. / 12×2 х 6%

Существенное различие в итоговой стоимости патента между рассматриваемыми регионами во многом объясняется отличием в обозначенном нормами регионального законодательства показателе базовой доходности. В наиболее экономически развитых регионах России и муниципальных образованиях в частности, потенциальная прибыль считается заведомо завышенной, нежели на финансовой периферии государства.

Порядок расчета стоимости остался неизменным

Одновременно с этим, вовсе не обязательно определять значение базовой доходности и осуществлять соответствующий подсчет — достаточно воспользоваться сервисом для патента расчет налога калькулятором 2019 года.

Кроме суммарного размера, который без особой сложности можно определить совершенно бесплатно для патента индивидуальными предпринимателями, сервис в автоматическом режиме укажет на суммы равных частей, которые предстоит перечислять в государственный бюджет.

В соответствии с нормами федерального налогового законодательства, если патент приобретается на срок до 6 месяцев, индивидуальный предприниматель берет на себя обязанность перечислить всю начисленную сумму в полном объеме. В случае превышения установленного периода (от полугода), итоговый размер автоматически разбивается на несколько частей:

- 1/3 от суммарной стоимости должна быть перечислена в первом квартале отчетного календарного года;

- оставшаяся сумма — в любой другой период до истечения его срока действия.

В рассматриваемом выше примере, в случае приобретения патента в столице, предприниматель, который занят в сфере продаж конфетами, в обязательном порядке должен перечислить 28 тыс. руб. в течение первых 3-х месяцев (третья часть от 84 тыс. руб.) и 56 тыс. руб. до окончания срока действия документа (оставшаяся сумма задолженности).

Калькулятор ПСН

Для расчета необходимо воспользоваться официальным сайтом Федеральной налоговой службы в интернете. Порядок действий несложный и включает в себя следующую последовательность действий:

- Переход налогоплательщика на сайт ФНС.

- Переход в раздел калькулятора.

- Выбор региона, в котором планируется вести предпринимательскую деятельность.

- Указывается сфера деятельности и срок действий приобретаемого патента.

- На завершающем этапе достаточно нажать кнопку «Рассчитать».

Калькулятор ФНС исключает вероятность допущения ошибок

В течение нескольких секунд сервис в автоматическом режиме выполнит все необходимые подсчеты и выдаст исчерпывающий отчет на экран монитора. Воспользоваться калькулятором имеет право любой желающий, плата за использование не начисляется.

Рассчитываем стоимость патента

Стоимость зависит от базового дохода, отличного для каждого вида работ и разных регионов, а также срока, на который вы желаете оформить ПСН. Ставка фиксирована и составляет 6%. Представим это все в виде формулы:

СП (стоимость патента) = БД (базовая доходность) х 6% (ставка) х количество месяцев/12

Чтобы ничего не высчитывать и не заниматься поиском базовой доходности, зайдите на специальный сервис на сайте ФНС — калькулятор. Он доступен для всех пользователей, даже если они не зарегистрированы. И схема действий совсем несложная, рассмотрим ее пошагово:

- В поле «период» впишите 2020 или 2021.

- «Период использования» — сколько месяцев вы намерены пользоваться патентным режимом.

- «УФНС» — название налоговой.

- «Муниципальное образование» — название района, где вы ведете деятельность.

- Затем выберите вид деятельности из предложенного списка.

- Введите значение физического показателя, к примеру, площадь торгового зала.

- Кликните на «Рассчитать», и система выдаст нужную вам цифру.

Для тех, кто любит все делать самостоятельно, рассмотрим, как рассчитать стоимость патента для ИП на 2020 год для разных видов деятельности без калькулятора. Для примера возьмем самые распространенные виды патентов для ИП — перевозку грузов и торговую сферу.

Пример №1: патент на торговлю

Узнаем, сколько стоит патент для ИП, занимающихся розничной торговлей в 2020 году. Придумаем условие: предприниматель Хрущев торгует в розницу сладкими мучными изделиями в Мурманске через торговый зал площадью 45 м. кв.

Расчет:

- Определим значение доходности. В этом регионе БД для розничной торговли, когда площадь меньше 50 кв. м., равна 600 000 рублей.

- Высчитаем, сколько стоит патент на год. 600 000 х 6% = 36 000. Плюс страховые взносы, которые нельзя вычесть из налога.

- А если вы желаете приобрести патент на 4 месяца, то отдадите за покупку: 600 000 х 6% х 4/12 = 12 000 р.

Если тот же ИП Хрущев занимается продажей в Москве, а точнее в Южном Бутово, он отдаст за патент на торговлю для индивидуальных предпринимателей на 2020 год:

- За год = 1 400 000 (доход в этом округе) х 6% = 84 000 р.

- За 4 месяца = 1 400 000 х 0,06 х 4/12 = 28 000.

Пример №2: на грузоперевозки

Произведем расчет стоимости патента на грузоперевозки для ИП Майского, который занимается предпринимательством в Москве, для транспортировки груза использует всего 5 машин грузоподъемностью 1 тонна.

Вычисления:

- БД для грузоперевозок в этом регионе, если их грузоподъемность меньше 3,5 тонн, составляет 600 000 с одной машины. У нас их 5, значит потенциальный доход = 600 000 х 5 = 3 000 000 р.

- Рассчитаем патент на год: 3 000 000 х 6% = 180 000 р.

- На 3 месяца: 3 000 000 х 6% х 3/12 = 45 000.

А если бы у него была всего 1 машина, переход на патент для ИП в 2020 году обошелся бы ему:

- За год в 36 000 (600 000 х 6%).

- А за 3 месяца всего лишь в 9 000 (600 000 х 6% х 3/12).

Сроки подачи заявления

Согласно законодательству, подать документы на получение патента следует минимум за 10 дней до начала работы. За это время заявление будет рассмотрено, а решение доведено до предпринимателя.

При выборе налоговой службы нужно учесть место работы. Если место реализации бизнеса совпадает с пропиской, нужно подавать документы в местное отделение. Если организатор планирует деятельность в другом городе, регионе или области, нужно сотрудничать с налоговой службой, контролирующей ту территорию.

Если предприятие досрочно прекращает работы или по иным причинам перестает соответствовать требованиям, оно автоматически теряет право на патент и переводится на стандартную форму налогообложения. В этом случае вернуть льготные условия ведения бизнеса можно не раньше следующего года.

Какие виды налогов заменяет ПНС

Консультация юриста бесплатно

Использование данной системы освобождает предпринимателей от уплаты НДФЛ, налога на имущество, которое используется в бизнесе. Кроме того, есть возможность избежать выплаты НДС. В последнем случае имеются исключения. Налог на добавленную стоимость не отменяется, если:

- деятельность предприятия не относится к направлениям, в отношении которых предусмотрен патент;

- на территории России или государства под российской юрисдикцией ввозятся товары из-за границы;

- выполняются операции, оговоренные в статье 174.1 НК РФ.

В этих случаях выплаты по НДС носят обязательный характер.

Пример 2

Исходные данные:

ИП оказывает услуги по ремонту, чистке, окраске и пошиву обуви и был зарегистрирован 10.01.2019 года;

субъект РФ — Челябинская область;

налоговая ставка: Законом Челябинской области № 101-ЗО от 28.01.2015 года, для вновь зарегистрированных ИП, применяющих данный вид деятельности, установлена налоговая ставка в размере 0%;

физический показатель — численность наемных работников, без учета самого индивидуального предпринимателя 4 человек;

необходимо рассчитать сумму патента на 6 месяцев.

В данном случае, независимо от численности работников, срока действия патента, стоимость патента равна 0.

А вот если ИП зарегистрирован ранее даты принятия вышеуказанного Закона, то при тех же исходных данных расчет следующий:

До 5 работников потенциально возможный годовой доход 130 000 рублей, учитывая К1.

Размер ПСН на полгода составит:

(130 000 / 12) X 6×6% = 3 900 рублей

В данном случае сумма налога также оплачивается двумя платежами:

1 платеж — 1300 рублей, в срок не позднее 90 календарных дней со дня начала действия патента.

2 платеж равен 2600 рублей, в срок не позднее срока окончания действия патента.

Способы подачи документов

При желании оформить патент, нужно отправить в налоговую службу заявление установленного образца. Предприниматель может принести бумаги в контору самостоятельно, воспользоваться услугами доверенного лица или электронной почтой.

Если документ составляется от руки, важно учесть несколько требований:

- допускается использование только тёмных чернил;

- заявление заполняется печатными буквами;

- каждая буква вносится в отдельное поле;

- если документ состоит из нескольких частей, их необходимо скрепить.

Также исключает наличие ошибок и исправлений. Последнее требование касается и документов, напечатанных при помощи компьютера.

Заключение

ПНС представляет собой упрощенную систему налогообложения, рассчитанную на небольшие предприятия со штатом до 15 человек и годовым доходом до 60 000 000 рублей. Переход на эту форму влияет на отчетность, а также расчет налогового взноса

Но в этом случае важно, чтобы размер прибыли не был ниже среднего показателя по региону. Кроме того, после получения одобрения предстоит следить, чтобы ИП по всем критериям соответствовало требованиям

Любой выход за установленные рамки влечет за собой потерю права на пользование патентом.

Перед подачей заявления для перехода на новую систему важно проверить соответствие требованиям. В первую очередь, они затрагивают сферу деятельности

Последние изменения привели к появлению ограничений на реализацию маркированного товара, список которого существенно расширился. После этого нужно составить документ на разработанном для этого бланке. Бумаги подаются в налоговую службы лично, дистанционно или через доверенное лицо за 10 дней до предполагаемой даты открытия фирмы или начала работы по новой системе. На рассмотрение заявления и предоставления ответа отводится 5 дней.

Важным требованиям к предпринимателям, работающим по патенту, является ведение книги учета доходов, что позволяет контролировать годовую прибыль

Также важно вносить средства в Пенсионный фонд и в счет обязательного медицинского страхования. При наличии наёмных работников требуется подавать в налоговую службу сведения об их численности и ежемесячном доходе

При этом важно учитывать факторы, при которых необходимо вносить выплаты по НДС, или использовать в работе кассы для онлайн-платежей. От этого будет зависеть соответствие работы компании налоговому кодексу.