Кто обязан включить в декларацию Лист 03

Теперь о том, кто заполняет Лист 03 декларации по налогу на прибыль. Применительно к Разделу А это:

- компании – эмитенты ценных бумаг (т. е. распределяющие остатки прибыли после уплаты налога) и признаваемые в связи с этим налоговыми агентами на основании п. 3 и подп. 1, 3 п. 7 ст. 275 НК РФ;

- компании – не эмитенты ценных бумаг, но выплачивающие доходы по ним (должны указать ИНН эмитента) и признаваемые в связи с этим налоговыми агентами на основании подп. 2, 4, 5, 6 п. 7 и 8 ст. 275 НК РФ.

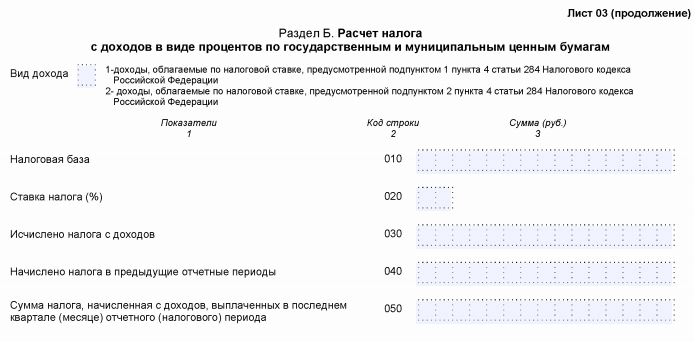

В свою очередь, Раздел Б предназначен для тех организаций, которые выплачивают проценты по государственным и муниципальным ценным бумагам. Налог с них может составлять:

- 15% (подп. 1 п. 4 ст. 284 НК РФ);

- 9% (подп. 2 п. 4 ст. 284 НК РФ).

Также см. «Ставка налога на прибыль в 2018 году для юридических лиц».

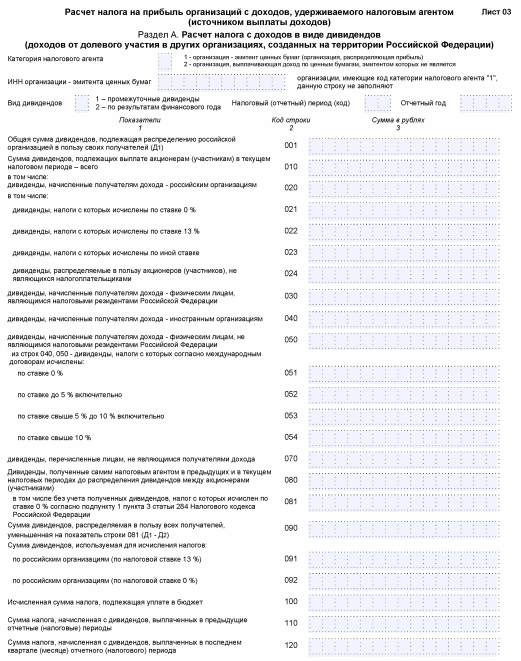

Структура Листа 03

Действующий бланк декларации по налогу на прибыль компаний закреплён приказом ФНС России от 19 октября 2016 года № ММВ-7-3/572. Согласно ему, Лист 03 декларации по налогу на прибыль в 2018 году предназначен для подсчёта налога с доходов, который фирма должна удержать как налоговый агент и источник выплаты. Этим же приказом установлены правила заполнения декларации по доходам и прибыли (далее – Порядок).

Про то, кто должен заполнять Лист 03 декларации по налогу на прибыль, становится ясно по трём разделам, которые он включает:

| Структурная часть Листа 03 | Что отражать | Какими нормами НК РФ руководствоваться |

| Раздел А | Расчет налога с дивидендов/доходов от долевого участия в других организациях, созданных в России | По долевому участию:

|

| Раздел Б | Расчет налога с доходов от процентов по государственным и муниципальным ценным бумагам | Статья 281

Пункт 5 статьи 286 Пункт 4 статьи 287 Статьи 328 и 329 |

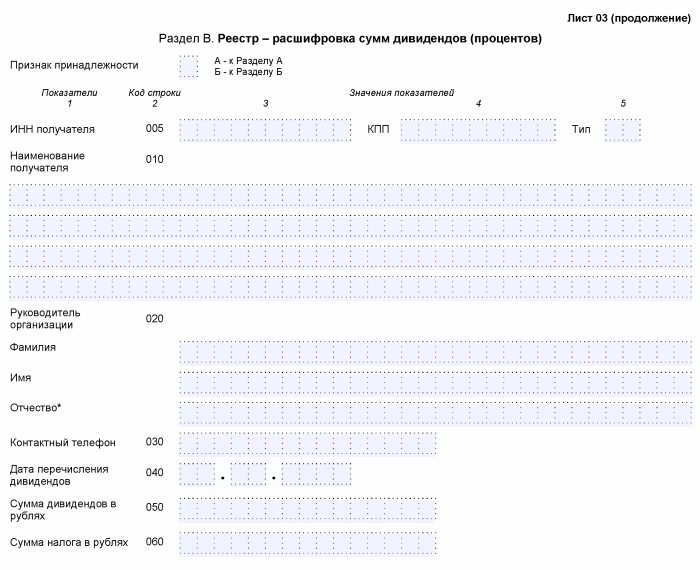

| Раздел В | Реестр-расшифровка сумм дивидендов (процентов) | – |

Как видно, дивиденды физическим лицам в Листе 03 декларации по налогу на прибыль тоже отражают (в строках 020, 021, 022, 023, 024, 030, 040, 050, 051, 052, 053, 054, 060). То есть, в нём показывают не только поступления, адресованные юридическому лицу в целом, но и дивиденды, которые эта фирма начислила физлицам и юрлицам, и в качестве налогового агента сдаёт данный отчёт.

Правила заполнения Листа 03

Один из основных принципов заполнения Листа 03 декларации по налогу на прибыль – нарастающим итогом. Поскольку прибыль от дивидендов и/или долей в других бизнесах фирма показывает:

- за отчетный период – 1 квартал, полугодие и 9 месяцев;

- потом за весь налоговый период – календарный год.

Иногда возникает вопрос, нужно ли заполнять Лист 03 декларации по налогу на прибыль несколько раз, если за год было несколько решений о выплате дивидендов? Да, это необходимо: одно такое решение – отдельный заполненный на него Лист 03 (п. 11.2.1 Порядка).

А вообще, показать сведения о дивидендах нужно:

1. В Разделе А и В Листа 03.

2. Подразделе 1.3 Раздела 1 Листа 01.

Раздел В Листа 03 заполняют по каждой организации, которой были начислены дивиденды, показанные в Разделе А Листа 03. В том числе, облагаемые по нулевой ставке.

Также см

«Самое важное про декларацию по налогу на прибыль за 1 квартал 2018 года и образец заполнения»

Как заполняется декларация по налогу на прибыль: дивиденды организации выплаченные

Приведем пример оформления декларации по выплаченным в ноябре 2019 года дивидендам по ООО «Лето» (с поквартальной периодичностью сдачи налоговой отчетности) на основании данных:

-

величина дивидендов к выплате – 10 млн. руб., в том числе:

-

облагаемых по ставке 13% — 6 млн. руб. физлицу Иванову А.И.;

-

по ставке 13% — 4 млн. руб. компании ООО «Кредо».

Выплаты произведены 20 ноября 2019, удержанный с них налог перечислен в бюджет 21ноября 2019. Ранее в 2019 году дивиденды не выплачивались.

Произведем расчет налога:

-

НДФЛ с суммы 6 000 000 руб. – 780 000 руб. (6 000 000 х 13%);

-

ННП с суммы 4 000 000 руб. – 520 000 руб. (4 000 000 х 13%).

Поскольку решение о выплате утверждено собственниками в году первый раз, ООО «Лето» обязано заполнить в декларации за год лист 03 (раздел А и один раздел В по данным получателя ООО «Кредо») и подраздел 1.3 к разделу 1.

По строкам лист 03 заполняют так:

|

Раздел |

Строка |

Значение |

|

|

А |

001 |

10 000 000 |

Сумма распределяемых дивидендов |

|

А |

010 |

10 000 000 |

Сумма дивидендов к выплате в текущем периоде |

|

А |

020 |

4 000 000 |

Начислено компаниям |

|

А |

022 |

4 000 000 |

В т.ч. начислено компаниям по ставке 13% |

|

А |

030 |

6 000 000 |

Начислено физлицам-налоговым резидентам |

|

А |

090 |

10 000 000 |

Сумма дивидендов в пользу всех получателей |

|

А |

091 |

4 000 000 |

Сумма дивидендов компаний, облагаемая по ставке 13% |

|

А |

100 |

520 000 |

Сумма налога на прибыль к уплате |

|

В |

А |

Признак принадлежности расшифровки к листу «А» |

|

|

В |

005 |

774123456/774100100/00 |

Указывается ИНН/КПП получателя — ООО «Кредо»/ тип расчета (первичный) |

|

В |

010 |

Общество с ограниченной ответственностью «Кредо» |

Название предприятия-получателя |

|

В |

020 |

Мишин Сергей Петрович |

ФИО руководителя ООО «Кредо» |

|

В |

030 |

84951234567 |

Номер контактного телефона |

|

В |

040 |

20.11.2019 |

Дата перечисления дивидендов |

|

В |

050 |

4 000 000 |

|

|

В |

060 |

520 000 |

Сумма налога в рублях |

В подразделе 1.3 раздела 1 в строке 01 фиксируют дату перечисления налога в бюджет – 21.11.2019, а в строке 040 его сумму – 520 000 руб.

Лист 03 декларации по налогу на прибыль 2018

Компания распределяет и выплачивает дивиденды между своими акционерами? В таком случае информацию о размерах таких выплат следует отразить в налоговой отчетности. В статье расскажем, как правильно заполнить лист 03 декларации по налогу на прибыль.

Кто должен отчитаться

Если фирма выступает в роли налогового агента по распределению дивидендов между собственниками или процентов по государственным ценным бумагам, то такую информацию следует отражать в специальном разделе налоговой декларации по налогу на прибыль (НД по ННП).

Такие сведения необходимо внести в лист 03 формы КНД 1151006 за отчетный период, в котором производились данные виды выплат. Помимо листа 03, компания, перечислившая дивиденды, должна отразить информацию в подразделе 1.3 первого раздела листа 01.

Что заполнять в л. 03:

- Разд. А — указывается информация о произведенных расчетах налогового обязательства с сумм выплаченных дивидендов.

- Разд. Б — заполняется при распределении доходов, полученных в виде процентов от размещения государственных либо муниципальных ценных бумаг.

- Разд. В — является расшифровкой сумм исчисленного дохода и ННП, составленной в разрезе акционеров (собственников).

Отметим, что если в течение отчетного года дивиденды выплачивались по нескольким решениям собственников, то разделы А и В листа 03 декларации по налогу на прибыль следует заполнить отдельно по каждому решению о выплатах.

Как заполнить

Информация заполняется отдельно по каждому отчетному периоду, применение правила подсчета нарастающих итогов в данном случае неприменимо.

Иными словами, если компания распределила доходы в первом и третьем кварталах, то информация заполняется в декларации отдельно по 1 и 3 кварталу, суммирования показателей не предусмотрено.

Также при составлении годовой НД отражать сведения 1 и 3 кварталов не нужно (абз. 2 п. 1 ст. 289 НК РФ, пп. 1.1, 1.7 и 11.1 Порядка).

Заполняем раздел А

Данный раздел листа 03 заполняют организации, которые непосредственно перечисляют дивиденды своим акционерам, собственникам (эмитенты), либо фирмы, которые эмитентами не являются, например, депозитарии. В зависимости от вида налогоплательщика проставляется соответствующий код: 1 — эмитент, 2 — неэмитент.

В поле ИНН значения указывают только компании-неэмитенты, остальные ставят в поле прочерк.

Далее указываем:

- Вид дивидендов. Если выплаты идут по итогам за год, то ставим 2, для промежуточных перечислений доходов — прочерк.

- Налоговый или отчетный период указываем в соответствии с приложением № 1 к Порядку.

- Отчетный год — прописываем год, за который производились расчеты.

Теперь заполнение осуществляем построчно:

| Код строки | Значение |

| 001, 010 | Суммарный показатель начисленных доходов в виде дивидендов (ДВ) |

| 020 | Сумма ДВ, начисленная всем компаниям-акционерам |

| 021 | Сумма ДВ, которые облагаются по ставке 0 % |

| 022 | ДВ, облагаемые по ставке 13 % |

| 023 | Прочерк |

| 024 | Прочерк |

| 030 | Сумма ДВ, которая была начислена в пользу физических лиц |

| 040-070 | Прочерк |

| 080 | Сумма всех полученных ДВ |

| 081 | ДВ, с которых уплачивается ННП (значение строк 080–021) |

| 090 | Разница строк 001 и 081 |

| 091 | Значение, рассчитанное по формуле: |

стр. 091 = стр. 022 / стр. 001 × стр. 090

092

Значение, рассчитанное по формуле:стр. 092 = стр. 021 / стр. 001 × стр. 090

100

Равно строка 091 × 13 % (налоговая ставка)

110

ДВ, указанные в строке 001 и уже выплаченные в предыдущие периоды

120

ДВ, указанные в стр. 001 и выплаченные в текущем периоде

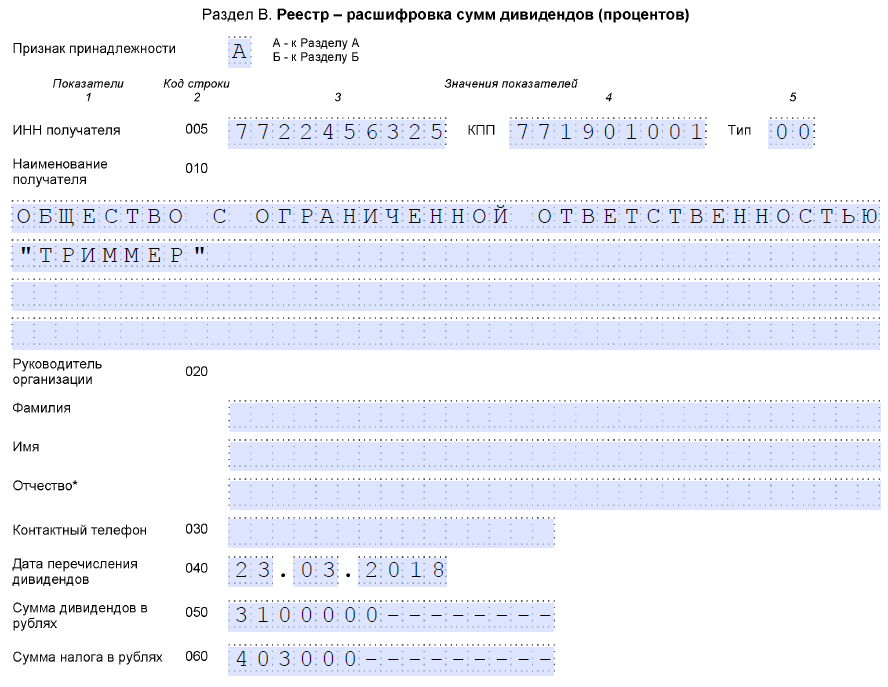

Заполняем раздел В

Указываем информацию в разрезе каждой организации, которая получила ДВ. Здесь раскрываем сведения обо всех компаниях без исключения, в том числе и получивших доходы по ставке 0 %.

В поле «Тип» проставьте 00.

Строка 050 укажите сумму ДВ, которая была начислена данному участнику.

Стр. 060 — сумма налога, которая была удержана при выплате доходов участнику.

Заполняем подраздел 1.3 первого раздела листа 01

Указываем суммы налога, исчисленного с ДВ, которые были выплачены в квартале (месяце), по итогам которого была составлена НД по ННП.

Если компания выплачивала доходы по нескольким решениям собственников и в НД было заполнено несколько листов 03, то информацию в подраздел 1.3 вносят только один раз.

Стр. 010 — проставляем «1».

Стр. 01-21 — даты уплаты ННП с ДВ. В соответствии с НК РФ, датой уплаты признается день, следующий за выплатой доходов (п. 4 ст. 287 НК РФ).

Стр. 040 — суммы ННП, который подлежит уплате в эти даты.

Образец заполнения

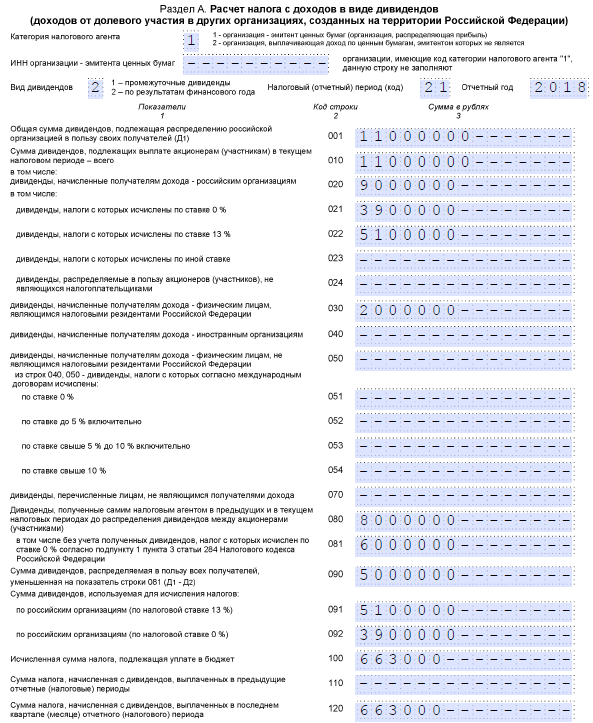

Теперь приведём пример заполнения Листа 03 декларации по налогу на прибыль в 2018 году.

Допустим, что ООО «Гуру» сдаёт декларации по налогу на прибыль каждый квартал. В 2017 году это общество получило дивиденды в размере 8 млн рублей. Среди них:

- облагаемые налогом по нулевой ставке – 2 млн рублей;

- облагаемые налогом по ставке 13% – 6 млн рублей.

Данные дивиденды не были учтены при расчете налога с дивидендов, выплаченных ООО «Гуру» в 2017 году.

Участники приняли решение распределить прибыль за 2017 год в размере 11 млн рублей. Дивиденды выплачены 22.03.2018, а налог, удержанный с них, перечислен в казну 23.03.2018.

Из общей суммы дивидендов:

- 2 млн рублей – начислено своему участнику-физлицу;

- 9 млн рублей – участникам-юрлицам.

Ниже в таблице показаны основные показатели налога на прибыль с дивидендов, выданных организациям.

| Участники ООО «Гуру» | Начислено дивидендов, руб. | Ставка налога, % | Налог с дивидендов, руб. |

| ООО «Сила» | 3 900 000 | ||

| ООО «Триммер» | 3 100 000 | 13 | 403 000 |

| ООО «Дар» | 2 000 000 | 13 | 260 000 |

| Итого

в т. ч. ООО «Триммер» и «Дар» |

9 000 000 | – | 663 000 |

| 5 100 000 | 13 | 663 000 |

Так как дивиденды были выплачены на основании только одного решения собственников, ООО «Гуру» включит в декларацию за I квартал 2018 года один Лист 03, в котором заполнит:

- один Раздел А;

- три Раздела В (по каждой фирме-получателю дивидендов).

Кроме того, ООО «Гуру» включит в отчёт подраздел 1.3 Раздела 1 Листа 01.

В итоге заполнить декларацию нужно следующим образом:

В отчёте за полугодие, 9 месяцев и весь 2018 год в строках с 01 по 21, а также во всех строках 040 подраздела 1.3 Раздела 1 Листа 01 по этим дивидендам ставят прочерки.

В отчёте за полугодие, 9 месяцев и весь 2018 год Раздел А листа 03 по этим дивидендам оформляют так же, как в декларации за 1 квартал. Кроме строк 110 и 120:

В отчёте за полугодие, 9 месяцев и весь 2018 год в строках 040, 050 и 060 Разделов В Листа 03 по этим дивидендам ставят прочерки.

Декларация по налогу на прибыль: отражение дивидендов

Получение компанией дивидендов указывают в составе доходов, когда предприятие финансово участвует в деятельности сторонних компаний — т. е., инвестирует средства в их развитие и получает дополнительный доход от этих вложений. В этом случае поступившие дивиденды или проценты от осуществляемых вложений, фиксируют в общей сумме внереализационных доходов по строке 100 приложения 1 к листу 02 декларации. Более конкретная расшифровка по виду дохода в декларации не предусмотрена, поскольку эти сведения в полном объеме предоставляются пользователям в пояснениях к балансу.

Если же речь идет о выплате дивидендов, т. е., о расходах компании, то эти данные указывают в отдельном разделе декларации – листе 03, и в их формировании по строкам этого раздела необходимо учитывать некоторые нюансы.