Основной список документов

Полный расширенный в 2017-2018 годах пакет документов включает в себя:

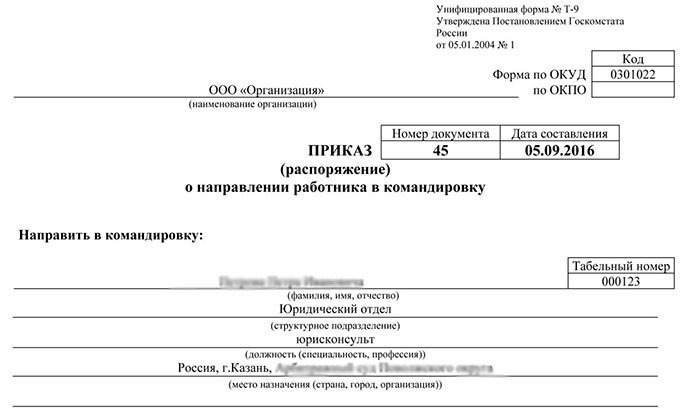

Командировочный приказ (вид поручения руководства), который оформляется предварительно по типовой форме. Бланк должен быть заполнен в формате № Т-9 или № Т-9а в случае с несколькими командированными;

- Авансовый отчет. При его отсутствии используется отчет о потраченных средствах, составленный командированным лицом;

- Табель рабочего времени за календарный месяц или другой промежуток времени на усмотрение бухгалтерии, в котором отмечены дни, проведенные в поездке;

- Служебную записку (необходима в случае поездки на своем автомобиле или другом виде транспорта). Пример для скачивания;

- Командировочное удостоверение. В настоящее время оформление этого документа не является обязательным. Выдают его в случае, например, если предприятие во внутреннем регламенте предусматривает его обязательность;

- Служебное задание в формате № Т-10а. Еще один из документов, который не является необходимым всегда. Если по каким-то причинам задание было сформировано, то заполнять отчет по нему командированный гражданин должен уже после возвращения.

Учет расходов на зарубежную командировку

Согласно Трудовому Кодексу РФ ст. 168 сотруднику, который направляется в заграничную командировку, должны быть возмещены следующие расходы:

- Затраты на проезд в обе стороны;

- Стоимость найма жилого помещения за границей;

- Дополнительные затраты на проживание (суточные расходы);

- Иные траты, осуществлённые сотрудником по инициативе организации работодателя.

Размер и порядок возмещения командировочных расходов оговариваются в коллективном договоре или локальном нормативном акте предприятия.

Сотруднику, направляемому в командировку за границу дополнительно могут быть возмещены :

- Затраты понесённые при оформлении загранпаспорта или визы;

- Расходы по провозу багажа;

- Расходы, связанные с оформлением страховки.

Возмещение дополнительных расходов производится только после предоставления оправдательных документов.

Учет и оплата суточных расходов

Суточные расходы, понесённые в пути к месту назначения и обратно, оплачиваются согласно нормам, оговоренным в локальных актах предприятия следующим образом:

- В случаи проездки внутри РФ — согласно размерам, установленным для местных командировок ();

- При осуществлении проезда по внутренней территории зарубежного государства – в тех размерах, которые установлены для командировок в конкретном иностранном государстве (максимальная и минимальная величина суточных при заграничной командировке законодательством РФ не ограничивается, однако в пределах 3500 руб. не облагается налогом).

Порядок авансирования командировочных расходов в валюте

Согласно « Положению об особенностях направления сотрудников в служебные командировки» п. 16 возмещение понесённых расходов сотрудника во время заграничной командировки, включая выплаченный аванс в иностранной валюте, производится согласно Федеральному закону «О регулировании валютного обращения и осуществлении валютного контроля».

Согласно данного нормативного документа к допустимым можно отнести следующие валютные операции:

- Связанные с оплатой и возмещением расходов физических лиц, понесённых по причине служебной заграничной командировки за пределы российского государства;

- На погашение неизрасходованной суммы аванса, который был выдан перед отправкой в зарубежную служебную командировку.

Выдача аванса на заграничную командировку в рублях

Предприятие имеет право предоставить сотруднику аванс в виде наличных денежных средств в рублёвом эквиваленте для того, чтобы тот смог самостоятельно купить иностранную валюту в любом банке как обыкновенное физическое лицо.

Помимо этого, организация работодатель может перевести необходимую сумму на счёт сотрудника или же на корпоративную карту организации для пользования ею в заграничной поездке.

Для того, чтобы отчитаться о расходах, понесённых в зарубежной поездке, сотруднику необходимо приложить к отчёту следующие документы:

- Копию тех страниц паспорта, где есть отметка о пересечении российской границы;

- Командировочное удостоверение;

- Документы, подтверждающие факт найма жилого помещения;

- Документы о понесённых расходах в заграничной поездке;

- Справки из банка о приобретении валюты.

Авансовый отчёт вместе с приложенными документами подписывается руководителем организации и главным бухгалтером и передаётся на оплату в отдел бухгалтерского учёта.

|

Не нашли в статье ответ на Ваш вопрос? Получите инструкции, как решить именно Вашу проблему. Позвоните по телефону прямо сейчас: +7 (499) 490-27-62 — Москва — +7 (812) 603-45-17 — Санкт-Петербург — +8 (800) 500-27-29 доб.849 — Санкт-Петербург — Задайте вопрос бесплатно здесь — если вы проживаете в другом регионе. |

Оплата командировки за рубеж: расчёт и примеры

Общая сумма суточных расходов выводится посредством умножения суточной нормы на количество дней, проведённых за границей. При этом считать длительность поездки следует исходя из отметок пограничной службы.

Величина суточных в частных компаниях не регламентируется. Ограничения размера этой выплаты действуют только для работников госструктур, поскольку они финансируются из федерального бюджета. Узнать конкретный размер суточных для каждого иностранного государства можно из таблицы. приведённой в Постановлении Правительства №812 от 26.12.2005.

Нормативы суточных, не облагаемых налогом, установлены ст.217 НК РФ и составляют для российской территории 700 рублей/сутки и для зарубежной — 2500 рублей.

Если поездка за рубеж укладывается всего лишь в один день, то суточные уплачиваются в половинном размере.

Если специалисту, выезжающему за рубеж, необходимо оформить загранпаспорт, то все расходы на его изготовление берёт на себя организация после предъявления работником оправдательных документов в бухгалтерию.

В какой валюте выдаётся аванс

Если поездка запланирована заранее, сотрудник имеет право написать заявление о предоставлении аванса на возможные командировочные расходы. К ним относятся:

- траты на поднаём жилья или оплату гостиницы;

- расходы на дорогу туда и обратно;

- затраты на питание.

Обратите внимание, что аванс может выдаваться как в рублях, так и в валюте той страны, куда отправляется сотрудник. В первом случае причитающаяся сумма переводится в иностранную валюту, например, в доллары США, путём умножения курса ЦБ РФ на день выдачи аванса на сумму суточных

Во втором случае при наличии иностранной валюты она выдаётся работнику из кассы организации.

Как рассчитать суточные в иностранной поездке

Общая сумма суточных расходов выводится посредством умножения суточной нормы на количество дней, проведённых за границей. Расчёт производится в соответствии с отметками в паспорте сотрудника, которые проставляют офицеры пограничной службы.

Учимся считать командировочные расходы

О подобных расходах после возвращения обратно на работу сотрудник обязан написать авансовый отчёт, где он указывает итоговую сумму расходов.

При этом в случае, когда потраченная сумма окажется больше, чем величина выданного аванса, работнику обязаны оплатить недостающую сумму. Если работник потратил меньше выданной под отчёт суммы, то сотрудник обязан вернуть оставшиеся средства работодателю. Ниже представлен образец авансового отчёта, по которому можно возместить расходы, понесённые в загранпоездке.

Порядок представления авансового отчета (отчета о расходовании денежных средств) до 1 июня 2019 г. регулировался:

• Инструкцией о порядке ведения кассовых операций в наличной иностранной валюте на территории Республики Беларусь, утвержденной постановлением Правления Нацбанка Республики Беларусь от 29.03.2013 № 185 (в ред. от 19.12.2018);

• Инструкцией о порядке ведения кассовых операций и порядке расчетов наличными денежными средствами в белорусских рублях на территории Республики Беларусь, утвержденной постановлением Правления Нацбанка Республики Беларусь от 29.03.2011 № 107 (в ред. от 25.05.2018; далее — Инструкция № 107).

С 1 июня 2019 г. вступит в силу Инструкция о порядках ведения кассовых операций и расчетов наличными денежными средствами, утвержденная постановлением Правления Нацбанка Республики Беларусь от 19.03.2019 № 117 (далее — Инструкция № 117).

С 1 июля 2019 г. выдача под отчет денежных средств для совершения текущих операций будет осуществляться также посредством перечисления белорусских рублей на личную дебетовую банковскую карточку работника, а не только путем выдачи наличных денежных средств или корпоративной дебетовой карточки (п. 71 Инструкции № 117; часть первая п. 34 Инструкции № 107).

На командировки внутри республики можно будет выдавать (перечислять на личную карточку) аванс на следующую командировку без представления авансового отчета по предыдущей, если аванс на нее был выдан наличными. Такая возможность предусмотрена при условии соблюдения работником сроков представления авансового отчета по каждой из этих командировок. Действующими нормами это не допускается (часть первая п. 76 Инструкции № 117; часть вторая п. 36, часть первая п. 42 Инструкции № 107).

Установлен единый срок использования подотчетных денег — не более 10 рабочих дней, включая день выдачи (получения) (п. 74 Инструкции № 117).

Установлен единый срок представления отчета об израсходованных суммах при проведении текущих операций и при служебных командировках независимо от наличной или безналичной формы проведения указанных операций — 15 рабочих дней (п. 89 Инструкции № 117).

Авансовый отчет можно будет представить посредством электронной почты (п. 92 Инструкции № 117).

К авансовому отчету будут прилагаться в т.ч. документы на бумажном носителе:

• подтверждающие приобретение электронных билетов с электронной регистрацией на поезд, оформленные посредством информационно-функционального ресурса перевозчика в Интернете, имеющие свой идентификационный номер и содержащие реквизиты поездки;

• выданные юридическими лицами страны-нерезидента для обоснования расходов, произведенных за границей, т.е. счета, квитанции, проездные документы (билеты), талоны, купоны, справки (в т.ч. документы, оформленные в электронном виде) (п. 91 Инструкции № 117).

Пример

Командированный работник организации понес расходы на проезд железнодорожным транспортом и приложил к авансовому отчету распечатанный электронный билет (бланк заказа на бумажном носителе, распечатанный при оформлении электронного проездного документа с электронной регистрацией на сайте Белорусской железной дороги).

Понесенные командированным работником расходы на проезд возмещаются ему на основании электронного билета.

Установлен порядок пересчета произведенных в командировках за границу расходов, отраженных в авансовом отчете в валюте совершенных операций, в валюту аванса. Порядок применения того или иного курса валют при отражении командировочных расходов, в т.ч. суточных, зависит:

• от формы выдачи аванса (наличными, на личную или корпоративную карточку);

• валюты аванса (белорусские рубли; валюта страны командирования, иная валюта, отличная от валюты установленных норм расходов; валюта норм расходов, отличная от валюты страны командирования) (пп. 80–83 Инструкции № 117).

Бухгалтерия и отчетность

В бухгалтерии принимается решение о выплате понесенных расходов в соответствии с предоставленными документами. Если сотрудник сделал это с нарушениями, даже руководитель организации не вправе дать указание возместить их. Весь пакет предоставляется сотруднику бухгалтерии в установленные сроки. Также здесь можно получить информацию о нужных позициях в документации. В зависимости от специфики работы организации список бумаг может сокращаться или увеличиваться.

В данном видео рассказано, как вести учет командировочных расходов, правильно заполнять документацию. Даны разъяснения касаемо проводок по расходам за служебные поездки на основании документов.

Сбор пакета документов для командировки позволит избежать неприятных последствий по возвращению. Эту информацию необходимо изучить до поездки, так как часть бумаг оформляется непосредственно в ее процессе.

Облагаются ли налогами и страховыми взносами расходы на загранкомандировки

Большинство командировочных расходов в связи с поездками за границу не облагаются налогами и социальными отчислениями. Ведь это же не полученный сотрудником доход, а компенсация его фактических расходов.

Исключение составляет часть суточных, превышающая установленные в Налоговом кодексе предел в 2,5 тысячи рублей в день. Например, суточные при поездках в Лондон составляют 100 долларов в день. Такая сумма сполна оправдана дороговизной британской столицы, но налоговое законодательство скидки на это не делает.

Допустим, курс Банка России на последний день месяца, в котором был закрыт авансовый отчёт (пересчёт суточных в рубли для целей налогообложения осуществляется на эту дату) составил 58 рублей за доллар. Значит, суточные в нашем случае составили 5800 рублей в день. Из этой суммы вычитаем предельную в 2,5 тысячи и получаем 3300 рублей. С этой суммы мы должны удержать НДФЛ по ставке 13%, если наш командированный — резидент, и 30%, если он нерезидент. Это будет 429 рублей в первом случае и 990 во втором, ну а сотрудник должен получить на руки (3300–429)+2500=5371 рубль за каждые сутки пребывания в Великобритании, если он резидент РФ, и (3300–990)+2500=4810, если нерезидент.

Но это ещё не всё. Сумма, превышающая 2500 рублей в сутки, облагается также страховыми взносами в Пенсионный фонд (22%), Федеральный фонд обязательного медицинского страхования (5,1%) и Фонд социального страхования (2,9%), которые составляют в общей сложности 30%.

При этом конвертация проводится по курсу Банка России на день утверждения авансового отчёта. Предположим, в нашем случае курс на эту дату составлял 57,5 рубля за доллар. Наши суточные для Туманного Альбиона в этом случае равняются 5750 рублей. Вычтем из этой суммы 2500 и получим 3250. Вот с них-то мы и должны уплатить взносы: 5250х30%=1575 рублей за каждый день пребывания в Англии сверх выплаченных ему суточных.

Оформление и проведение по бухгалтерии заграничных командировок сотрудников — задача не из простых. Но если знать основные правила и нюансы, она оказывается вполне посильной.

Оформление командировки за границу

Начинается оформление командировки в другую страну точно так же, как и внутри государства — с соответствующего приказа руководителя предприятия. Мы уже писали подробно о приказе на командировку, поэтому повторяться не будем

Важно прописать в данном документе реквизиты принимающей стороны, маршрут и продолжительность поездки

Ранее отметки о пересечении проставлялись в командировочном удостоверении сотрудника. Теперь эти даты и время фиксируются на таможенных пунктах.

Важно

У сотрудника после возвращения из-за границы есть три рабочих дня на то, чтобы подать авансовый отчет о своих расходах.

В отделе кадров предприятия должна быть унифицированная форма АО-1, которую обязан будет заполнить вернувшийся командированный. К отчету прилагаются все документы, которые подтвердят суммы расходов во время поездки. Без авансового отчета затраты командированному не компенсируются.

Когда нужно оформлять документы

При появлении служебной надобности отправить сотрудника в краткосрочную или длительную командировку, первым шагом руководства является определение подходящей кандидатуры для это. Возложенное на него задание может выполнить только узкопрофильный специалист, если такова специфика служебной поездки.

По содержанию служебного законодательства отправить можно только сотрудника, состоящего в официальных рабочих отношениях с фирмой. Если некое лицо работает с компанией в рамках гражданско-правового договора, то отправление его в командировку невозможно. Аналогичная ситуация с сотрудником, который с фирмой не состоит ни в каких отношениях по документам.

Если существует необходимость срочной поездки, осуществить ее можно по факту. Однако огромным недостатком будет отказ в возмещении трат, все денежные траты налоговыми органами в качестве расходов не признаются (ст. 264 НК). Единственным выходом в этой ситуации будет выплата затрат работодателем в «конверте».

На практике этим моментом пренебрегают, управленцы часто экономят на налогах и решаются на хитрости. Они отправляют в поездку следующие категории лиц:

- Представителей компаний, с которыми заключены партнерские отношения;

- Сотрудников, оформленных по соглашению, по договору гражданско-правового характера;

- Внештатных сотрудников.

В вышеперечисленных примерах командировочные документы не выдаются, а поездку официально не оформляют. При этом отчетные бумаги собираются командированным лицом, так как организация расходы учитывает, а затем возмещает. Порядок компенсационных выплат в этом случае предусматривается заранее, в соответствии с типом выполненных работ. Работник, которого отправляют в рабочую поездку, должен узнать все условия, чтобы по возвращению его не ждал неприятный сюрприз в виде невозможности получить потраченные в поездке личные финансы.

Законодательная база

Поездка за границу в ходе трудовой деятельности считается рабочей командировкой, согласно ст. 166 ТК Российской Федерации .

Перед тем, как отправить того или иного работника в командировку, оформляется соответствующий приказ. где указывается срок, на который сотрудник покидает страну и цель его пребывания за границей.

Статья 167 Трудового Кодекса Российской Федерации предусматривает, что при командировке за границу за сотрудником остается его прежнее место работы и он сможет приступить к своим обязанностям по возвращению. Также сохраняются оплата труда и больничного листа.

Однако, при разъездной трудовой деятельности сотрудника, все выезды за пределы компании не могут являться командировками (Постановление Правительства Российской Федерации № 749 от 13 ноября 2008 года).

Федеральный закон от 10 декабря 2013 года за номером 173 регламентирует саму процедуру отправления сотрудников в командировки за границу.

Постановление Правительства Российской Федерации за номером 749 от 13 ноября 2008 года регламентирует действия при командировании сотрудника.

А возмещение расходов и их размер предусмотрены внутренними документами предприятия. Таким документом может являться как трудовой договор, так и внутренний регламент .

Суточные в случае заграничной командировки

В сфере оформления командировок в целом и выплаты суточных в частности российское законодательство менялось неоднократно. В том числе в 2015 году, когда отменили служебные задания и командировочные удостоверения. Впрочем, многие работодатели их по-прежнему оформляют, но закон это делать не обязывает, просто руководителям так удобней.

Кроме того, с начала 2017 года установлено, что суточные делятся на две части — фиксированную, которая налогом не облагается, и дополнительную, превышающую установленный на законодательном уровне лимит. На сумму превышения лимита налоги начисляются.

Важно

В настоящее время суточные для деловых поездок по российской территории составляют 700 рублей, для заграничных командировок — 2500 рублей.

Работодатель может принять решение увеличить сумму суточных своему сотруднику, Трудовой кодекс не устанавливает предельный размер таких выплат. Данный момент нужно прописать в положении о командировках или другом локальном документе предприятия. Следует помнить, что на сумму, превышающую 2500 рублей, нужно будет начислить НДФЛ.

Учет командировочных расходов на поездку за границу

Перечень командировочных расходов приведен в пп.12 п.1 ст.264 НК РФ, к ним относятся расходы на:

- Проезд;

- Жилье;

- Суточные;

- Оформление визы;

- Оформление загранпаспорта;

- Консульские, аэродромные сборы, сборы за право въезда, прохода, транзита транспорта, за пользование морскими каналами и др.

Суточные

Суточные при зарубежной командировке также устанавливаются организацией самостоятельно. В пределах 2500 руб., согласно законодательству, суточные при выезде за границу не облагаются НДФЛ.

Организация может установить размер суточных разный для каждой отдельной страны. Суточные, установленные для определенной страны, начинают действовать с того момента, когда командируемый въезжает в эту страну.

Отметки о пересечении границы ставятся в загранпаспорт, который и будет являться документом, подтверждающим расходы на суточные.

Расходы на оформление визы

Этот вид расходов характерен именно для заграничной командировки. Выезд в другую сторону должен сопровождаться оформлением визы. Расходы на визу могут учитываться при налогообложении в том случае, если имеются документы, подтверждающие оказание услуг (консультационных, по доставке готовой визы и т.д.), оплату этих услуг, пошлин и прочих сборов, связанных с оформлением визы. Кроме того, необходимо сделать копию страницы с визой. Данная копия будет являться документом, подтверждающим данные расходы. Именно при наличии данной копии будет возможность учесть расходы при налогообложении.

Расходы на оформление загранпаспорта

Если работник не имеет действующего загранпаспорта, то расходы на его оформления также могут быть учтены при налогообложении. Документы, на основании которых можно списать эти расходы – это документы, подтверждающие оказание услуг и произведение оплат, а также копия листов загранпаспорта.

Документальное оформление зарубежной командировки

Оформление начинается с формирования служебного задания, например, по форме Т-10а. На основании служебного задания составляется приказ на командировку. Для этого можно воспользоваться унифицированным формами Т-9 или Т-9а. Первая форма заполняется при направлении в зарубежную командировку одного сотрудника, вторая – при отъезде группы работников.

При отъезде работника за границу ему выдается определенная сумма под отчет на основании авансового отчета АО-1. При возвращении из зарубежной поездки работник должен сдать заполненный авансовый отчет и приложить к нему все оправдательные документы.

При командировке по территории РФ работник должен также сдать командировочное удостоверение, содержащее отметки о посещении работником различных организаций в месте назначения.

При поездке за границу командировочное удостоверение заполнять не нужно. Его заменит страница загранпаспорта с таможенными отметками о пересечении границы. Именно на основании этих отметок бухгалтер сможет правильно установить сумму суточных, которые необходимо выплатить работнику за время нахождения в командировке.

Порядок предоставления аванса

Перед отправкой сотрудника в командировку нужно составить смету для определения суммы аванса. В нее могут быть включены следующие направления расходов:

- Проезд.

- Проживание.

- Выплата суточных.

- Выдача страховки.

- Транспортировка багажа.

- Телефонные разговоры.

- Оформление загранпаспорта.

- Траты при обмене валюты.

Смету нужно приложить к расходному ордеру.

ВАЖНО! Обмен валюты в стране пребывания сотрудника затруднителен и предполагает дополнительные траты. Поэтому аванс рекомендуется выдавать в валюте государства, в которое отправляется работник

Кто оплачивает получение загранпаспорта?

За оформлением загранпаспорта должен обращаться сам сотрудник. Сопутствующая пошлина возмещается бухгалтерией компании. Предварительно сотрудник должен предъявить соответствующую квитанцию, а также копию паспорта. Расходы по оформлению загранпаспорта можно включить в командировочные траты. Однако этот пункт должен быть включен в локальные акты.