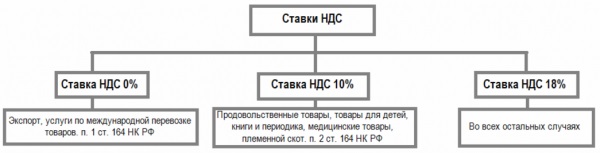

Ставки НДС

Несмотря на отсутствие факта налогообложения, ставка 0% упоминается в расчетных документах и применяется при продаже таких товаров и услуг, как:

- международные перевозки железнодорожным транспортом;

- транспортировка углеводородов за границу;

- управление национальной энергосистемой;

- перевалка и хранение в портах товаров для экспорта;

- транзитные перевозки грузов самолетами с промежуточной посадкой в России;

- воздушные перевозки без посадки в Московской области;

- реализация товаров для исследования космоса;

- продажа товаров для работающих в России международных организаций;

- вывоз припасов и ГСМ из России для обслуживания кораблей и самолетов;

- перевозки пассажиров по железной дороге;

- предоставление кораблей и команды для импорта и экспорта товаров;

- организация чемпионата по футболу, Олимпийских и Паралимпийских игр.

В 2019 году список операций по ставке 0% дополнили еще одним видом деятельности — экспортом товаров. Сколько платить НДС в этом случае, решает сам бизнесмен. Для того чтобы воспользоваться правом на льготу, необходимо доказать экспортный характер сделки путем предоставления в налоговую службу в срок 180 дней после каждого вывоза продукции за рубеж договора с иностранным покупателем, счетов и товарных накладных, а также заполненной таможенной декларации (для ЕАЭС не нужна).

Налогом по ставке 10% облагается продажа определенных разновидностей продукции народного потребления. В указанный перечень включены:

- продовольственные товары, в том числе скот, рыба и птица, зерно и товары из него, мука и макароны, хлеб и хлебобулочные изделия, мясо и мясопродукты, молоко и молокопродукты, растительные масла и кулинарные жиры, яйца, сахар и соль, диабетическое и детское питание;

- детские товары, в том числе трикотажные и швейные изделия, обувь, кровати и матрасы, коляски, игрушки и канцтовары, подгузники;

- газеты и журналы, книги образовательного, научного и культурного содержания, кроме рекламных и эротических;

- медицинское оборудование, лекарства и произведенные в аптеках препараты, кроме полностью освобожденных от налогообложения;

- услуги по воздушной перевозке пассажиров на территории России.

В налоговом кодексе также упоминаются две специфические операции, налоговая ставка по которым принимается равной 16,67%. Вот они:

- продажа предприятия целиком в качестве имущественного комплекса;

- покупка у иностранных компаний электронных услуг по статье 174.2 НК РФ.

Все прочие виды операций облагаются налогом по полной ставке, которая с начала 2019 года принята равной 20% от добавленной стоимости.

Как оформить освобождение от налога

Процедура сама по себе довольно простая.

Для этого необходимо уведомление налогового органа, в котором зарегистрирована организация. Оно осуществляется в срок до 20 числа того месяца, с которого планируется получить соответствующую льготу.

Кроме уведомления, форма которого является типовой, организации необходимо направить в ИФНС следующие документы:

- выписку из бухгалтерского баланса (при наличии последнего);

- выписку из книги продаж;

- выписку из КУДИР.

Важно! Плательщики ЕСХН предоставляют в налоговую инспекцию только уведомление без приложения к нему выписок.

Освобождение от уплаты данного фискального сбора по факту уведомления распространяется на один год. По его истечению в ИФНС подается уведомление о продлении или об отказе в дальнейшем использовании налоговой льготы.

До окончания данного срока предприятие не может отказаться от режима освобождения от уплаты налога. Однако в тех случаях, когда выручка организации превышает 2 млн. рублей за 3 последовательных месяца, право на налоговую льготу утрачивается. То же касается и ситуации, когда фирма начинает реализовывать подакцизный товар.

Как рассчитать НДС

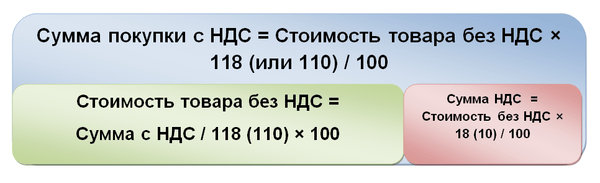

- Сумма налога = Ставка х Стоимость товара.

- НДС = 20% х 150 = 30 рублей.

Следующая формула НДС позволяет определить общую цену товара с включенным в нее налогом. Именно такую сумму покупатель отдаст продавцу:

- Общая стоимость = Стоимость без налога х (100 + Ставка) / 100

- Общая стоимость = 150 х (100 + 20) /100 = 180 рублей.

Если в счете или на ценнике указана общая стоимость продукции, можно посчитать НДС и выделить ее, чтобы узнать цену без налога:

- Стоимость без налога = Стоимость товара х 100 / (100 + Ставка).

- Стоимость без налога = 180 х 100 / (100 + 20) = 150 рублей.

Несколько сложнее представить себе методику определения налогового вычета. Для этого следует рассмотреть жизненный цикл товара от сырья до прилавка:

- Производитель покупает сырье за 180 рублей. НДС составляет 30 рублей.

- Магазин получает товар за 360 рублей. НДС составляет 60 рублей.

- Покупатель приобретает товар за 600 рублей. НДС равен 100 рублей.

Понятие вычета указывает на то, что этот налог не будет конечной суммой, которую все члены цепочки заплатят в казну государства:

- Изготовитель сырья отдает в бюджет НДС 30 рублей.

- Производитель принимает эту сумму к вычету и платит НДС (60-30) = 30 рублей.

- Магазин берет для вычета 60 рублей и отдает государству (100-60) = 40 рублей.

- НДС на всех этапах производства и продажи товара равен сумме, которую заплатит потребитель: (30 +30 +40) = 100 рублей. Вычета для него нет.

Переход на ЕСХН для ИП и организаций

Переход на Единый сельскохозяйственный налог (ЕСХН) носит добровольный характер. Для того чтобы осуществить переход на данную систему налогообложения, ИП или организации необходимо по месту жительства (или по месту нахождения организации) подать в территориальный орган соответствующее заявление, которое может быть составлено в произвольной форме или по форме № 26.1–1.

Эта форма уведомления о переходе на ЕСХН утверждена Приказом ФНС России от 28.01.2013 № ММВ-7-3/41@.

В заявлении ИП или организации обязательно указываются такие данные, как доля дохода от реализации произведенной собственными силами сельхозпродукции в общем доходе от всех видов деятельности (за предшествующий год). Ее размер должен быть не менее 70%.

В пункте 6 статьи 346.2 Налогового кодекса РФ уточняется, кто не может переходить на ЕСХН:

Не вправе переходить на уплату единого сельскохозяйственного налога:

- Организации, имеющие филиалы и (или) представительства;

- Организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров;

- Организации и индивидуальные предприниматели, осуществляющие предпринимательскую деятельность в сфере игорного бизнеса;

- Бюджетные учреждения.

Переход на ЕСХН можно осуществлять с начала налогового периода (с начала календарного года) или с даты государственной регистрации ИП (организации).

Новые налоги с 1 января 2020 года

Государственная дума приняла множество корректирующих поправок в Налоговый Кодекс РФ, которые вступят в действие 1 января 2020 года. Подробный перечень содержит федеральный закон N 325-ФЗ, одобренный депутатами 29 сентября 2019 года.

Для физических лиц

К налогоплательщикам относятся дееспособные граждане и резиденты России, получающие здесь доходы иили имеющие имущество. Основные категории – наемные работники, индивидуальные предприниматели, самозанятые, пенсионеры, неработающие.

Граждане РФ обязаны платить 3 вида налогов, которые идут в бюджет разного уровня:

- Федеральный – остается НДФЛ со ставкой в 13%. Средства удерживает работодатель с зарплаты.

- Транспортный перечисляется в региональный бюджет. Начисляют его фискальные органы. Обязанность физических лиц – осуществить оплату до 1 декабря года, следующего за отчетным. О наличии транспортных средств налоговую службу информирует ГИБДД.

- Платеж на имущество физических лиц ( в том числе на землю и недвижимость) идет в казну местных бюджетов.

Расширяется территориальный охват налогообложения самозанятых. Опыт четырех регионов признан успешным. В планах правительства распространить его на всю страну.

Для организаций и юридических лиц

Последние новости касаются не столько налоговиков, сколько бухгалтерской отчетности. Изменения налогового законодательства с 2020 года нацелены не только на усиление контроля, но и на перевод документооборота в цифровой режим.

Банковский кредитный эксперт

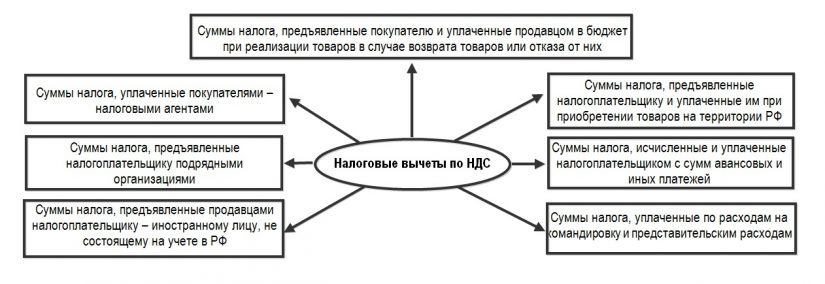

Вычет НДС

- товаров или услуг, используемых в облагаемых налогом операциях;

- товаров или услуг, купленных для последующей перепродажи;

- товаров или услуг, используемых в операциях за границами России.

- покупке у иностранной организации, состоящей на учете в ФНС, электронных услуг по приведенному в статье 174.2 НК РФ перечню;

- розничной продаже товаров иностранным гражданам для вывоза из России;

- возврате ранее поставленных товаров;

- работе с подрядчиками в сфере капитального строительства и покупке незавершенных объектов;

- возмещении командировочных и представительских расходов;

- поступлении от налоговых агентов предоплаты в счет будущих поставок;

- отсутствии документов на товары, облагаемые НДС по ставке 0%;

- изменении цены или количества отгруженной продукции;

- пропуске подачи документов до истечения 180 дней после импорта товаров.

С другой стороны, в статье 170 НК РФ перечислены случаи, когда получить вычет НДС нельзя, а потому предприниматель должен включить налог в себестоимость:

- продукция нужна для изготовления или продажи освобожденных от НДС товаров;

- товары приобретают субъекты, которые не платят НДС;

- товары нужны для операций, которые по статье 39 НК РФ не являются реализацией;

- продукцию покупают банки для финансовых операций или сдачи в аренду.

Вычет проводится автоматически, при подаче квартальных налоговых деклараций. Но для доказательства права на него нужно выполнить ряд условий. Вот эти критерии, более подробно рассмотренные в статье о том, что такое вычет НДС:

- продукцию покупают для производства, перепродажи или прочих операций, которые подлежат налогообложению НДС;

- товары ставят на бухгалтерский учет, то есть вносят в баланс предприятия;

- компания располагает счетами и накладными, доказывающими право на вычет;

- фирма импортировала товары с уплатой НДС на таможне.

Изменения в 2020 году

В современном мире экономическая ситуация на рынке меняется очень быстро. Для того чтобы Налоговый кодекс соответствовал актуальной обстановке, Правительство РФ регулярно вносит в него корректировки. Какие изменения коснутся НДС в 2020 году:

- Увеличенная в 2019 году с 18% до 20% базовая ставка для всех товаров и услуг, за исключением льготных и освобожденных от налогообложения, останется в силе.

- Величина налога на пальмовое масло и жиры из него возрастет до 20%, а ставка на фрукты, ягоды и овощи, включая картофель, уменьшится до 10%.

- До 2025 года сохранится НДС 0% на воздушные перевозки из Крыма, Севастополя, Калининградской области и Дальневосточного округа, а также на эти территории.

- Из списка объектов налогообложения исключат безвозмездную передачу социально-культурных и коммунальных объектов в местную или государственную казну.

- С 2020 года освобождается от НДС бесплатная передача товаров или оказание услуг в рамках благотворительности, исключая подакцизную продукцию.

- Также выводятся из списка налогоплательщиков региональные операторы, которые проводят обработку и утилизацию твердых коммунальных отходов.

- Предприниматели, которые покупают товары и услуги для проведения не облагаемых налогом операций за рубежом, теперь должны включать НДС в их себестоимость.

- Субъекты, приобретающие электронные услуги по статье 174.2 НК РФ, больше не являются налоговыми агентами. НДС должны отчислять зарубежные поставщики.

- За исключением ИП и компаний, использующих льготные режимы налогообложения, все покупатели макулатуры становятся налоговыми агентами и должны платить НДС.

- Предприятия, которые уплатили за три прошедших года налогов, сборов и акцизов на сумму более 2 млрд. рублей, получат право на ускоренное возмещение НДС.

Особенности уплаты налогов для ИП и организаций на ЕСХН

В случае применения ЕСХН, налогоплательщики освобождены от уплаты некоторых налогов и взносов.

ИП на ЕСХН не уплачивают:

- налог на имущество ( если местными властями не определена кадастровая стоимость объекта недвижимости) ;

- НДФЛ;

- НДС (кроме налога на ввоз товара на таможенную территорию РФ). В части уплаты НДС для ЕСХН произошли изменения. Разъяснения на эту тему опубликованы в конце статьи.

Организации на ЕСХН не уплачивают:

- налог на имущество (если местными властями не установлена кадастровая стоимость объекта недвижимости);

- налог на прибыль организаций;

- НДС (кроме налога на ввоз товара на таможенную территорию РФ).

В статье 346.7 Налогового кодекса ЕСХН предусматривает налоговый период — календарный год, а отчетный период — полугодие.

Объектом налогообложения ЕСХН выступают Доходы, уменьшенные на величину Расходов (статья 346.4 Налогового кодекса РФ).

ЕСХН вычисляется по следующим показателям: объект налогообложения умножается на 6% ставку налога (статья 346.9 Налогового кодекса). Законодательство РФ разрешает на местных уровнях снижать налоговую ставку ЕСХН.

Перечень состава расходов содержится в пункте 2 статьи 346.5 Налогового кодекса РФ.

Изменения в налогах в новом году

Основным платежом остается налог на прибыль, который обязаны платить все субъекты бизнеса, независимо от их размера и организации.

Если у Вас остались вопросы или есть жалобы — сообщите нам

Подробная таблица действующих ставок

Свежая информация касается налога на прибыль для учреждений культуры – им вводится нулевая ставка. В перечень входят музеи, библиотеки, театры. Получать разрешение не потребуется – достаточно уведомить фискальные органы. Определяющим условием для использования ставки является то, что доходы от «культурной деятельности» должны составлять не менее 90%.

Налоговые изменения с 2020 года коснутся сельхозпроизводителей, которые используют ЕСХН, операторов по утилизации отходов, образовательные и медицинские учреждения.

В следующем году получить освобождение от НДС смогут сельхозпроизводители, которые:

- впервые используют единый сельскохозяйственный платеж;

- субъекты, годовая выручка которых за этот год не превысила 90 млн. руб. (в текущем году разрешенная выручка составляла 100 млн.)

Для организаций, которые работают с ТБО по новым единым тарифам, предусмотрено освобождение от уплаты НДС на срок в 5 лет. Льготные цены на услуги должны быть утверждены региональными властями к началу года.

Медицинские и образовательные учреждения получают право бессрочного использования нулевого НДС. Ранее это право действовало до конца 2019 года.

С 01 января новые бланки УПД и счет-фактур становятся обязательными к использованию.

Для физических лиц новые налоги в 2020 году появляться не будут. Ставка НДФЛ не меняется в процентах, но расширяется перечень необлагаемых доходов для отдельных групп населения.

Новшества коснутся следующих моментов:

- Родителям детей с инвалидностью снимают вычет НДФЛ с оплаты дополнительных выходных. С денежной компенсации за неиспользованные выходные дни сбор вычитается по-прежнему.

- Без вычета подоходного сбора будет выплачиваться компенсация за неиспользованный отпуск.

- Жителям Крайнего Севера (и приравненным территориям) плата за проезд к месту отдыха в отпуске будет возвращаться в полном объеме, без удержания 13%.

- Выплаты на рождение ребенка освобождаются от уплаты НДФЛ, независимо от формы дохода.

- Уменьшен срок владения единственным жильем до 3 лет, по которому продажа не зачитывается в доход. В настоящее время для безналоговой продажи следует владеть жильем не менее 5 лет.

- Освобождаются от уплаты подоходного налога безнадежные долги граждан.

В отношении последнего пункта обязательны 2 условия. Должник и кредитор не должны иметь договорных или зависимых связей с момента оформления кредитных обязательств. Долги, признанные безнадежными, не были материальной помощью.

В остальных случаях безнадежный долг вменяется в доход гражданину с момента признания его таковым и подлежит налогообложению в общем порядке.