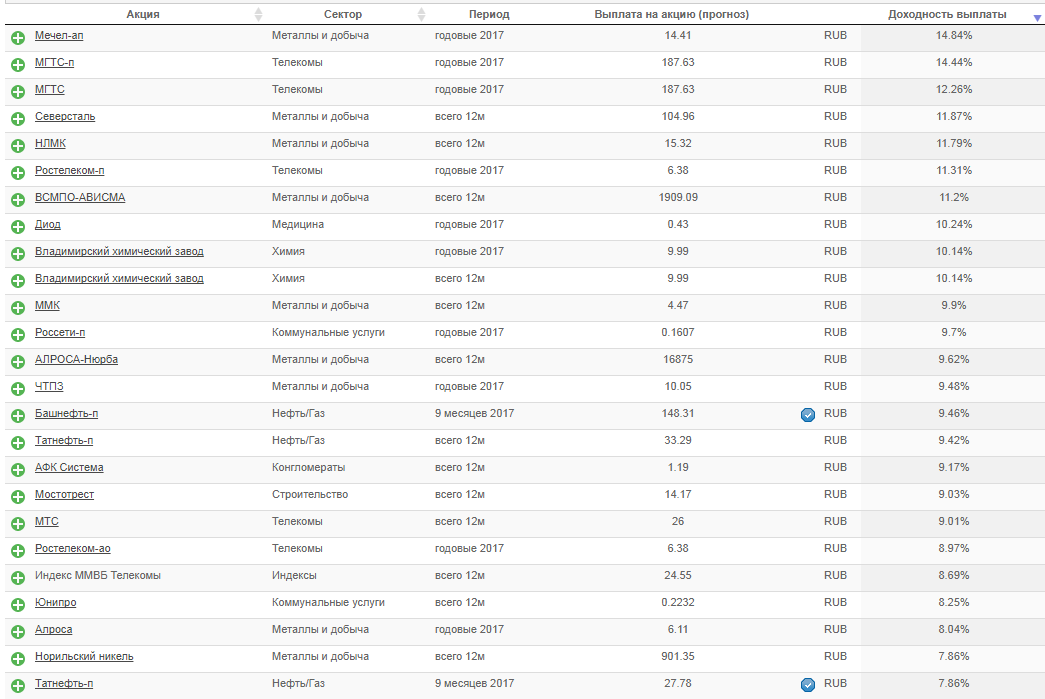

Какие ценные бумаги покупать

Купить акции и получить деньги за это не так-то просто. Для получения доходов с ценных бумаг необходим предварительный анализ котировок на фондовых биржах, стоимости продукции в стране и на международных рынках, дивидендной доходности и т.д. Это интересное и захватывающее занятие, но доступное не всем. Лучше обратиться к услугам специалиста (обычно это брокерская контора), который посоветует, какие ценные бумаги стоит покупать или поручить ему приобрести их для получения дивидендов.

Например, приобрести акции Северстали, которые приносят инвесторам до 15 % прибыли, ежеквартально выплачивая проценты и обеспечивая стабильную высокую доходность ценных бумаг.

Существует два способа получения прибыли владельцем акции:

- При повышении цены акции продать её по высокой стоимости.

- Получать дивиденды.

Дивиденды относятся к пассивным доходам, которые не требуют особого участия. Их сумма зависит от доли вложений каждого акционера. Размеры платежей акционерам зависят от эффективности и доходности работы предприятия и от доходов, которые оно получило. Примерно половина прибыли АО идёт на начисление выплат по ценным бумагам.

Для того, чтобы правильно выбрать АО, которая стабильно выплачивает дивиденды по своим ценным бумагам необходимо:

Действия

Описание

Выбор АО

Выбирать компании, регулярно выплачивающие проценты и гарантирующие такие выплаты

Информация о платежах находится в отчётах АО, основные положения содержит раздел договора о дивидендной политике

Изучение истории компании и статистики платежей

Обращать внимание на развитие АО, которое отражается в стабильном росте капитализации и постоянстве выплат. Например, если оно никогда не выплачивало проценты владельцам простых акций, не стоит надеяться на это и в будущем

Предпочтительнее купить ценные бумаги такого предприятия, которое даже в кризисы продолжает стабильно выплачивать проценты акционерам

Определение перспектив

Выбирать АО, владеющие конкурентными преимуществами. Примером могут служить акции Московской биржи, у которой нет в РФ серьёзных конкурентов, и генерируется стабильный доход в виде комиссии от сделок

Оценка уровня дивидендного дохода

У большинства российских предприятий, которые считаются «голубыми фишками» доходность не выше 10% годовых. Наиболее перспективными в этом плане являются молодые АО, которые открывают новые ниши рынков. Но и доля риска в этом случае сильно возрастает

Какие компании выплачивают дивиденды по акциям

Выплаты производятся не всеми компаниями. Большинство из них оставляют прибыль себе и вкладывают ее в дальнейшее свое развитие, обновляя материально-техническую базу и инновационное оборудование. Таким образом производится компенсация от отсутствия выплат в виде роста цен на акции.

Выплаты классифицируются на годовые — по итогам года, и, решаемые советом директоров, промежуточные — по итогам 3, 6 или 9 месяцев. Минимальная выплачиваемая акционерам доля обычно прописывается в дивидендной политике компании. Выплаты рассчитываются из чистой прибыли текущего годового периода или из нераспределенной прибыли за прошлые года.

При выборе предприятия для приобретения его ценных бумаг обращается внимание на его прибыльность, стабильность, масштабность и принадлежность к государству. Наиболее популярны:

- Газпром;

- МТС;

- Роснефть;

- Татнефть;

- Аэрофлот;

- Уралкалий;

- Ростелеком;

- Сбербанк;

- Лукойл;

- Норильский Никель.

Этим промышленным гигантам не страшны любые экономические коллапсы. Высокими показателями обладают активы предприятий, основной вид деятельности которых — энергоресурсы.

Дивиденды и изменение цены на акции

Термином «дивидендный гэп» определяется ситуация, когда после отсечки реестра наблюдается снижение котировок акций на величину дивидендов, и цена на акцию падает. Уменьшается заинтересованность в ценных бумагах, так как следующие дивидендные выплаты можно ожидать только по результатам следующего отчетного периода. В подобных условиях наблюдаются массовые распродажи. Перед объявлением закрытия реестра акционеров ситуация со стоимостью обратная: цена акции растет с учетом предполагаемых выплат будущих дивидендов.

Полезный материал: советы о торговле акциями.

Приобретение акций за неделю до отсечки с последующей продажей дает возможность за небольшой промежуток времени заработать на разнице в курсовой стоимости. Приобретение ценных бумаг по сниженной стоимости после дивидендного гэпа, имеет свои преимущества: покупка с дисконтом обладает высоким потенциалом к росту.

Возможность заработка на дивидендном гэпе вызывает множество споров со стороны трейдеров. Отмечаются высокие риски того, что гэп не будет покрыт в течение длительного времени, то есть котировки инвестиционного инструмента ниже уровня, который фиксировался перед отсечкой. Поэтому покупка акций в таких условиях финансово обычно нецелесообразна.

Налоги

Дивиденды по акциям, как и другие доходы, облагаются налогом. Размер налоговой ставки зависит от категории участника сделки (является он физическим или юридическим лицом). Кроме этого, учитывается статус участника (резидент или нерезидент России). Налоговые ставки дивидендов для физических лиц в 2019 году составляют:

- Для резидентов – 13%.

- Для нерезидентов – 15%.

Статус резидента РФ зависит от длительности нахождения участника в течение последнего года в России. Если участник находился на территории РФ не меньше 183 дней, он считается резидентом. Гражданство не влияет на статус резидента РФ, поэтому им может считаться и иностранец, который находился большую часть года в России.

Если акции приобретены через брокера, дивиденды поступают на счёт владельца акции без налога. Брокер одновременно выполняет функции налогового агента, и автоматически освобождает выплаты от налога. По окончании финансового года брокерская компания производит перерасчёт, по итогам которого может удержаться дополнительный налог или возвратиться удержанный излишек.

Т + 2

Т + 2 является международной системой расчётов, которая используется как в России, так и в других развитых государствах. Это система торгов, действующая на бирже и означающая, что после приобретения акций фактически они поступят на счёт лишь через два дня. Следовательно, покупатель акций будет считаться их собственником через это же время.

При таком режиме работы бирж запись в реестр акционеров производится через 2 дня после того, как акция куплена. Это делается для сокращения издержек и отсечения многочисленных операций трейдеров, совершающих операции в течение одного дня.

Значит, чтобы получить ближайшие к покупке акций дивиденды, нужно учитывать принцип работы системы Т + 2. Приобретать акции нужно не меньше чем за 2 дня до даты закрытия реестра, в противном случае, информация о сделке не успеет попасть в реестр, и дивиденды выплатят предыдущему владельцу акций.

Когда платить налоги

Законодатель не запрещает физическим лицам покупать акции и получать дивиденды, однако, как и с любого дохода, полученного на территории Российской Федерации, с дивидендных выплат необходимо уплатить НДФЛ — налог на доходы физических лиц (для налоговых резидентов страны его размер составляет 13%).

Однако существуют исключения, когда брокер не удерживает налог и его нужно платить самостоятельно:

- если дивиденды выплачиваются в иностранной валюте;

- если компания является иностранной.

В этих случаях прибыль придется декларировать. Для этого потребуется составить декларацию по форме 3-НДФЛ и представить ее в налоговый орган не позднее 30 апреля года, следующего за годом, в котором были получены дивиденды. Декларацию можно сдать через личный кабинет налогоплательщика на сайте налоговой или лично передать в территориальное отделение налоговой службы.

Что покупать

1. Татнефть (привилегированные акции)

Ожидаемая доходность:12%

Сколько стоит 1 акция: 673,2 ₽

Почему покупать

По словам эксперта по фондовому рынку «БКС Брокер» Дмитрия Пучкарева, Татнефть последние годы стабильно платит дивиденды по привилегированным акциям. По его прогнозу, по итогам 2019 года выплаты могут остаться примерно на уровне 84,9 ₽ на акцию, а дивидендная доходность в таком случае способна превысить 12%.

2. Газпром

Ожидаемая доходность: 8,5–15%

Сколько стоит 1 акция: 262,42 ₽

Почему покупать

Есть три причины купить акции Газпрома, считает ведущий аналитик отдела анализа финансовых рынков «Кит Финанс» Дмитрий Баженов.

1. Главная причина: 28 ноября компания должна принять новую дивидендную политику. Согласно ей, Газпром перейдёт на выплату 50% от чистой прибыли по стандарту отчётности МСФО в течение 3 лет.

2. Уже к декабрю 2019 года компания должна запустить поставки топлива в Китай. Это произойдёт благодаря наполнению газом газопровода «Сила Сибири».

3. Дания выдала разрешение на строительство газопровода «Северный Поток-2» по территории своей страны. Это укоротит маршрут прокладки газопровода и снимает риск затягивания строительства.

Всё это приведёт к росту дивидендной доходности до 8,5%, считает Баженов. Ведущий аналитик «Открытие Брокер» Андрей Кочетков более оптимистичен в прогнозах. По его мнению, планы довести выплату дивидендов до 50% от прибыли способны в перспективе 1–3 лет увеличить дивиденды до 30–35 ₽ на акцию, чтопри текущей цене означает доходность около 12–15%.

3. Норильский никель

Ожидаемая доходность: 9–12%

Сколько стоит 1 акция: 17 760 ₽

Почему покупать

Продукты, которые производит «Норильский никель», в этим году растут в цене. С начала года платина подорожала более чем на 17,1%, палладий — на 42%, а никель — на 52% из-за превышения спроса над предложением. Ещё больше никель может подорожать из-за возможного запрета Индонезией на экспорт никелевой руды. Там производится около 10% от всего никеля в мире. Благодаря этому дивидендная доходность составит 10,2%, прогнозирует Дмитрий Баженов.

Дмитрий Пучкарев считает, что бумаги Норникеля по итогам всего 2019 года могут обеспечить инвесторам 1700–2100 ₽ на акцию или от 9% до 12% дивидендной доходности.

4. ЛСР

Ожидаемая доходность: 10,5%

Сколько стоит 1 акция: 762,4 ₽

Почему покупать

Строительная компания ЛСР стабильно платит каждый год ровно по 78 ₽ на каждую акцию. Это почти как облигация, считает эксперт-аналитик «Финам» Алексей Калачев. По его подсчётам, основанным на отчётности компаний за первое полугодие и 9 месяцев 2019 года, дивидендная доходность акций ЛСР составит 10,5%.

5. Детский мир

Ожидаемая доходность: 9,1–10,1%

Сколько стоит 1 акция: 99,9 ₽

Почему покупать

6. МТС

Ожидаемая доходность: 9,6%

Сколько стоит 1 акция: 302,5 ₽

Почему покупать

Во-вторых, 21 марта 2019 года компания приняла новую дивидендную политику на 2019–2021 годы и планирует выплачивать не менее 28 ₽ на акцию в год. Таким образом, можно получить текущую дивидендную доходность, равную 9,6%.

7. Сбербанк (привилегированные акции)

Ожидаемая доходность: 8,5%

Сколько стоит 1 акция: 219,75 ₽

Почему покупать

Сбербанк также успешно развивает новые направления бизнеса. За последний месяц группа:

- зарегистрировала Сбер.Авто — сервис по продаже автомобилей;

- запустила краудлендинговую площадку;

- объявила о планах с 2020 года продавать в своих отделениях кофе.

По прогнозам Дмитрия Баженова, в итоге доходность по привилегированным акциям составит 8,5%.

Почему дивидендная стратегия так популярна сейчас

В СМИ и блогах часто можно увидеть статьи о молодых пенсионерах. Тех, кто имеет стабильный пассивный доход и больше не работает.

Также приятно хранить свои деньги в бизнесе, который генерирует прибыль является чуть ли не единственным способом спасти свой капитал от инфляции. Поэтому этот способ сохранения эффективнее, чем просто держать деньги на банковском депозите или облигациях. Они там увеличиваются в процентах, но стартовая сумма не увеличивается. А в дивидендной стратегии она будет постепенно расти, поскольку акции склонны к росту.

Так наша исходная сумма в 10,733 млн рублей через год может уже стоить 11,040 млн рублей. И это без учёта выплаты дивидендов. Но может быть и просадка. В этом случае он уменьшится в размере.

Сравнение доходности дивидендов

Можно их, например, сравнить по суммам, причитающимся на одну бумагу, но это некорректно, и вот почему.

Пример: Сбербанк выплатил летом 2019 года 16,00 рублей на одну обыкновенную акцию, а Газпром в тот же период 16,61 рублей. Можно сделать вывод, что вложения в акции Газпрома были выгоднее, но это неверно. Согласно расчетам дивидендная доходность составляет 7,00 %, в то время как у Сбербанка – 7,30 %.

Как так получилось и что такое дивидендная доходность?

Это отношение величины годового дивиденда на акцию к цене акции, и считается обычно в процентах. Вышеуказанные показатели были посчитаны для бумаг, исходя из одних цен (средневзвешенных или цен закрытия) на одну дату. В вашем случае доходность будет зависеть от той цены, по которой были приобретены акции.

При расчете обратите внимание: брать нужно общий годовой дивиденд на одну акцию. Для корректного сравнения доходности бумаг ЛУКОЙЛ из предыдущего примера нужно будет сложить выплату за 9 месяцев и за год

Если взять только одну выплату, доходность будет занижена.

Дивидендная доходность подходит в качестве инструмента выбора ценной бумаги и понимания ее справедливой цены, но для оценки эффективности конкретно ваших вложений нужно будет учесть и цену фактической продажи акции.

Когда приходят выплаты

Дивиденды бывают годовые и промежуточные: по итогам кварталов, полугодий и за 9 месяцев. Решения по выплате зависят от финансовых результатов компании, ее инвестиционных планов и ситуации на рынке. Так, дивидендная политика «Татнефти» предусматривает возможность любых промежуточных выплат, однако в 2017-2018 гг. акционеры получали дивиденды 2 раза в год, а до этого — только единоразовые годовые.

Решение о выплатах обычно принимает общее собрание акционеров вместе с советом директоров. После этого в течение нескольких недель закрывают реестр — список всех владельцев акций на данный момент. Даты собраний акционеров и закрытия реестров публикуют на сайтах компаний и в календарях аналитиков.

Чтобы инвестор получил право на дивиденды, его имя должно быть занесено в реестр, то есть акции надо купить заранее

На Московской и Санкт-Петербургской биржах важно учитывать правило Т+2: покупатель становится обладателем акций на второй рабочий день после сделки. Например, реестр «Роснефти» на выплаты за 2018 год закрылся 17 июня 2019 года

Чтобы попасть в него, нужно было купить акции не позднее 13 июня — за 2 рабочих дня до закрытия. Выплаты по этому реестру компания завершила в июле.

Купить акции под дивиденты через брокера

Вложение в акции требует помощи брокерских контор, имеющих доступ к финансовым биржам. Действия по приобретению активов в этом случае можно описать следующими шагами:

- заключение договора на предоставление услуг брокером;

- начисление денег на банковский счет, реквизиты указываются в договоре;

- непосредственное приобретение акций.

Среди брокерских компаний стоит отметить рынок Форекс, чьи достоинства — отсутствие централизованных торговых мест и круглосуточная деятельность. Для начала необходимо найти проверенную, с хорошей репутацией, с интересом к сотрудничеству и открытой для вкладчиков брокерскую фирму, которая и будет играть на бирже и приобретать активы. Для заказа услуг требуется регистрация у трейдера и изучение репутаций его сотрудников. Брокерские услуги платные, дополнительно идет торговый процент.

Не имея достаточного опыта в капиталовложениях, рекомендуется не связываться с молодыми организациями, несмотря их перспективность и малый процент. Существует риск быть обманутым.

Советы по правильному выбору хорошего брокера:

- наличие многолетней истории;

- тщательное изучение положительных и отрицательных отзывов;

- персональный диалог с людьми, уже пользовавшихся услугами брокерской организации;

- анализ соотношения удачных и неудачных операций;

- постоянное информирование трейдером о его биржевых операциях;

- его доскональный отчет и учет мнения заказчика по объекту инвестирования;

- предоставление советов и информирование о рыночной ситуации.

Как и кем принимается решение о выплате дивидендов?

Для планирования своих действий по покупке акций под выплату дивидендов вы должны четко понимать, как устроен весь механизм их выплаты. Закон дает обширное описание, но если кратко и упрощенно, то это выглядит так:

- Завершается отчетный период (квартал, полугодие или год), составляется отчетность, и исходя из нее определяется финансовый результат деятельности акционерного общества, получен убыток или прибыль. Поскольку убыток – это отдельная история, будем считать, что в нашем примере общество работает эффективно, и у него есть прибыль.

- Совет директоров проводит собрание, на котором принимает решение, как распределить полученную прибыль. Какую часть инвестировать, какую убрать в резерв, а какую отдать на выплату дивидендов. На совете определяются рекомендуемый размер дивидендов и дата определения списка лиц, имеющих право на выплату дохода.

- Далее проходит общее собрание акционеров, на котором принимается решение об итоговом размере дивиденда, который не может быть выше рекомендуемого в пункте 2. Меньше может (но на практике практически не случается), а больше – никогда.

- После наступления утвержденной даты реестродержателем определяется итоговый список владельцев акций, по которому эмитент производит выплату.

- Вы получаете деньги на счет.

Зафиксируем основные события, на которые вам в дальнейшем нужно будет опираться и даты которых нужно отслеживать:

-

публикация отчетности (позволит дать предварительный прогноз по дивидендам);

-

собрание совета директоров по вопросу распределения дивидендов (определит максимальную величину дивиденда и предложит дату фиксации списка);

-

общее собрание акционеров (утвердит итоговую сумму дивидендов и дату фиксации);

-

дата фиксации списка (дата отсечки);

-

дата выплаты.

Кратко про дивиденды

- Есть компании выплачивающие дивиденды. И компании по которым выплат вы не дождетесь. Сама процедура начисления вознаграждения акционерам прописана в уставе компании. Обычно это какая-то доля от прибыли (от скромных 5-10% до 50 и даже 70%). Соответственно, нам нужны именно дивидендные акции.

- Обычно дивиденды выплачиваются раз в год. Иногда 2 раза (но редко) или 4 раза в год (очень редко). Все зависит от компании.

- Сколько платят? От скромных 2-3% до 15-20%. В среднем можно ориентироваться на 5-8%.

- Информацию по дивидендным акциям: название, когда и сколько заплатят, можно найти в календаре дивидендов. Например, здесь.

- Сведения о выплате дивидендов (дате выплат и размере на одну акцию), становятся известны примерно за 2 месяца до выплат. После собрания акционеров.

- Дата закрытия реестра (или дивидендная отсечка) — это последний день, когда нужно владеть акциями, чтобы претендовать на дивиденды. Именно она указана в дивидендном календаре. Достаточно купить акции в этот последний день — и получить вознаграждение. Соответственно, если продать бумаги в это время, то дивиденды вы не получите (даже если владели бумагой несколько месяцев).

- После закрытия реестра — все кто владел акциями, получит дивиденды в течение 2-х месяцев на свой брокерский счет.

- Желающих купить бумаги и поучаствовать в разделе прибыли много. Повышенный спрос толкает котировки вверх. На следующий день после отсечки, стоимость бумаг сразу падает. Обычно не менее размера начисленных дивидендов. Бумаги уже не интересны инвесторам, прибыль получена. И начинаются массовые распродажи.

Календарь дивидендов

Календарь дивидендов

Когда можно продать акции, чтобы не потерять дивиденды?

Начинающие трейдеры часто задаются этим вопросом. Действительно, система торгов Т+2, по которой работают современные отечественные биржи, требует дополнительного разъяснения.

В настоящее время покупаемые инвестором акции фактически поступают на брокерский торговый счет спустя два рабочих дня. Следовательно, право собственности на приобретенные ценные бумаги переходит к трейдеру именно с такой временной задержкой.

Внимательный читатель спросит: какое отношения эта система расчетов имеет к выплатам дивидендов? Проще всего понять это на конкретном примере.

В 2018 году дата закрытия реестра акционеров ПАО Лукойл – 11 июля. Инвесторы, у которых на брокерском счете по состоянию на указанное число, будут акции нефтяной компании получат дивиденды установленного размера. Однако если трейдер купит ценные бумаги 11 июля, то в соответствии с механизмом Т+2 он станет их собственником только через два дня. Таким образом, купить акции под дивидендные выплаты нужно не позднее окончания торговой сессии 9 июля.

Продавать ценные бумаги можно уже на следующий день. Эта биржевая операция никак не отразится на получении дивидендов.

При этом начинающие трейдеры часто удивляются ситуации, когда на следующий день после крайней даты покупки под дивиденды, акции на момент открытия торгов падают в цене. Причем размер подобной просадки бывает как едва заметным, так и весьма значительным.

Не нужно удивляться. Это дивидендный гэп. Так называют разрыв в биржевых котировках ценной бумаги, который возникает между двумя смежными торговыми сессиями. Участники фондового рынка говорят, что акции в этот момент очищаются от дивидендов. Размер гэпа напрямую зависит от суммы выплат.

Давайте вернемся к нашему примеру с ПАО Лукойл. В 2018 году совет директоров нефтяной компании утвердил дивиденды в размере 130 рублей на одну акцию. Таким образом, наутро 10 июля в момент открытия Московской биржи торги рассматриваемым инвестиционным инструментом открылись на отметке 4369 рублей. Показатель закрытия накануне равнялся 4452 рублей.

В рассмотренном примере дивидендная доходность оказалась низкой и составляла 2,9%. Следовательно, и гэп получился незначительным. Однако бывают и обратные ситуации. К примеру, ПАО Ростелеком в 2018 году заплатил на одну акцию 5,05 рубля, при ее стоимости на тот момент 74,9 рубля. Дивидендная доходность равнялась 6,74%. Соответственно и размер гэпа был намного больше.

Однако независимо от размеров выплат в конкретной компании мы имеем дело со стандартной биржевой ситуацией. Когда у трейдера есть возможность продать очистившиеся от дивидендов акции по более низкой цене. То есть в текущие котировки уже будет заложена рассматриваемая прибыль.

Таким образом, продажа акций сразу после отсечки не имеет финансовой целесообразности. Заработать на такой операции прибыль не удастся.

Обратите внимание, что дивидендные выплаты не происходят сразу. Как правило, они на несколько дней-недель отстоят от даты закрытия реестра акционеров

Когда продать акции, чтобы получить дивиденды

Для получения выплат по данным бумагам не обязательно быть их владельцем весь финансовый годовой период. Достаточно времени закрытия акционерного реестра, в роли которого выступает частное или юридическое лицо. Реестр акционеров — участники, рассчитывающие на получение дивидендного дохода. Принятием решения о закрытии, по которому назначается время собрания, занимается Совет директоров. День закрытия не назначается до даты общего собрания. Обычно, это весенний или летний период, после того, как Советом директоров была принята отчетность за год.

При продаже акций акционером после составления перечня имеющих право на дивиденды, невозможно их получение новым владельцем активов, право останется у указанного в списке человека. Поэтому в этом случае необходимо оформление доверенности на купившего ценные бумаги после составления списка.

Подробнее о том, как выплачиваются дивиденты по акциям в видео:

Стратегия или спекуляция?

На фондовом рынке прибыль, используя дивидендные акции, можно получить двумя способами:

- Рост курсовой стоимости бумаг.

- Получение дивидендов.

В идеале, лучше когда оба способа работают и приносят доход своим владельцам.

Можно заниматься инвестированием или спекуляцией.

В чем же отличие?

Спекулянты пытаются заработать на краткосрочных вложениях. И срубить деньги по быстрому. Здесь и сейчас. Их горизонт — от нескольких дней до пары-тройки месяцев.

Чтобы представить наглядно, перенесем на пример из жизни.

Степан (спекулянт) покупает курицу за 100 рублей. На следующий день она приносит ему яйцо. Степан тут же продает и курицу (за 100 рублей) и яйцо (за 5 рублей). Итого он заработал моментально 5% прибыли. На следующий день — схема повторяется.

Игнат (инвестор) тоже покупает курицу за 100 рублей. Но в отличии от Степана, он ее не продает. А только яйцо. И так каждый раз. Если убрать затраты на корм для птицы, то чистая прибыль с одного яйца уже конечно не 5 рублей, а значительно меньше. Но зато Игнат обеспечил себе постоянную прибыль на долгое время.

Если же Игнат решит не продавать яйцо, а вырастит из него еще одну курицу, то

- его капитал увеличится (две курицы стоят больше, чем одна) — имеем рост курсовой стоимости;

- прибыль от продажи яиц с двух куриц возрастет — высокие дивиденды в следствии развития бизнеса.

https://www.youtube.com/watch?v=ytdevru

Однозначно сказать, какой из способов заработка лучше (и выгоднее) нельзя. Кто-то добивается просто феноменальных успехов в спекуляциях. Другие «поднимают» неплохие деньги именно на долгосрочных вложениях.

Чтобы зарабатывать на дивидендах компаний, используйте одну из нижеперечисленных стратегий.

Купил и держи

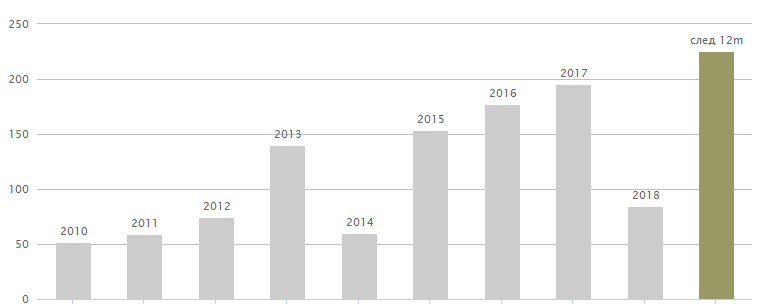

Стратегия «купи и держи» хоть и простая, но не значит, что не прибыльная. Именно на долгосрочных инвестициях были построены многомиллиардные состояния. Минус только один — длительный горизонт инвестирования. От нескольких лет. Но зато, пакет акций обеспечит вас постоянным доходом. И не потребует от вас постоянного отслеживания позиций. И тратить свое время.

Пример. Постоянный рост дивидендов по акциям Лукойл. С 2010 года в 4 раза. Стоимость акций за этот период тоже выросла — примерно в 2,5 раза.

Лукойл — размер дивидендов

Лукойл — размер дивидендов

Покупай дешево

Большим недостатком дивидендных акций, является тот факт, что мы никак не можем повлиять на размер дивидендов. Сколько компания посчитает нужным выплатить своим акционерам, столько вы и получите. И каждый получаете одинаковую сумму на одну акцию. И крупные игроки, владеющие пакетами на сотни миллионов. И частные мелкие инвесторы со своими несколькими штуками.

Но есть способ увеличить прибыль. Для этого нужно покупать «интересные» акции в момент снижения цены.

Именно вот эти отклонения и будут интересны для получения повышенного дохода.

Что нам даст эта стратегия?

Покупая с дисконтом, мы на одинаковую сумму сможем приобрести большее количество акций. Которые в свою очередь, будут приносить больше дивидендов.

Например. Акция компании стоила 100 рублей. По ней выплачивались 10 рублей дивидендов. На 100 тысяч рублей можно было купить 1 000 акций. И рассчитывать на ежегодные дивиденды — 10 000 рублей.

Вскоре котировки опустились до 75 рублей. Теперь на 100 тысяч можно приобрести 1 333 акции. И дивидендный доход составил бы уже 13,3 тысячи рублей.

Покупай до отсечки

Когда становится известен размер дивидендов, начинает расти интерес инвесторам к бумагам. И чем ближе к дате отсечки, тем она выше. В результате постепенно котировки ползут вверх. Все хотят получить дивиденды и покупают, покупают акции.

Конечно такое развитие сценария происходит не всегда. Но в большинстве случаев мы имеем именно такую картину.

Стратегия практически аналогичная предыдущей. Покупаем интересные бумаги заранее. Но продаем, не дожидаясь отсечки.

Что нам это дает?

На следующий день после закрытия реестра, образуется дивидендный гэп. Котировки резко падают вниз. Приблизительно на величину дивидендов. Уже никому не интересно держать бумаги, по которым следующие дивидендные выплаты будут только через год. И наблюдаются массовые распродажи.

Здесь уже можно покупать акции ближе к отсечке. За неделю.

После дивидендного гэпа, цена падает. И это тоже интересный момент для входа в бумаги. Покупка с дисконтом имеет более высокий потенциал к росту.

И рынок быстро закрывает эту брешь. На это конечно уходит время от нескольких недель до пары-тройки месяцев. Иногда (кстати не так и редко) цена возвращается на до дивидендный уровень буквально за несколько дней.

Дивидендная стратегия на примере Северсталь

Дивидендная стратегия на примере Северсталь

Сколько потребуется времени, чтобы накопить нужную сумму

Сколько времени потребуется, чтобы накопить сумму в 10,7 млн рублей? На первый взгляд, может показаться невозможно накопить такую сумму. Однако благодаря эффекту сложного процента мы можем значительно сократить требуемое время. Чтобы ускорить процесс накопления нужно реинвестировать все доходы, которые получаем от инвестиций (купоны по облигациям и дивиденды).

Давайте более детально рассмотрим эффективность сложного процента и поговорим про конкретные цифры.

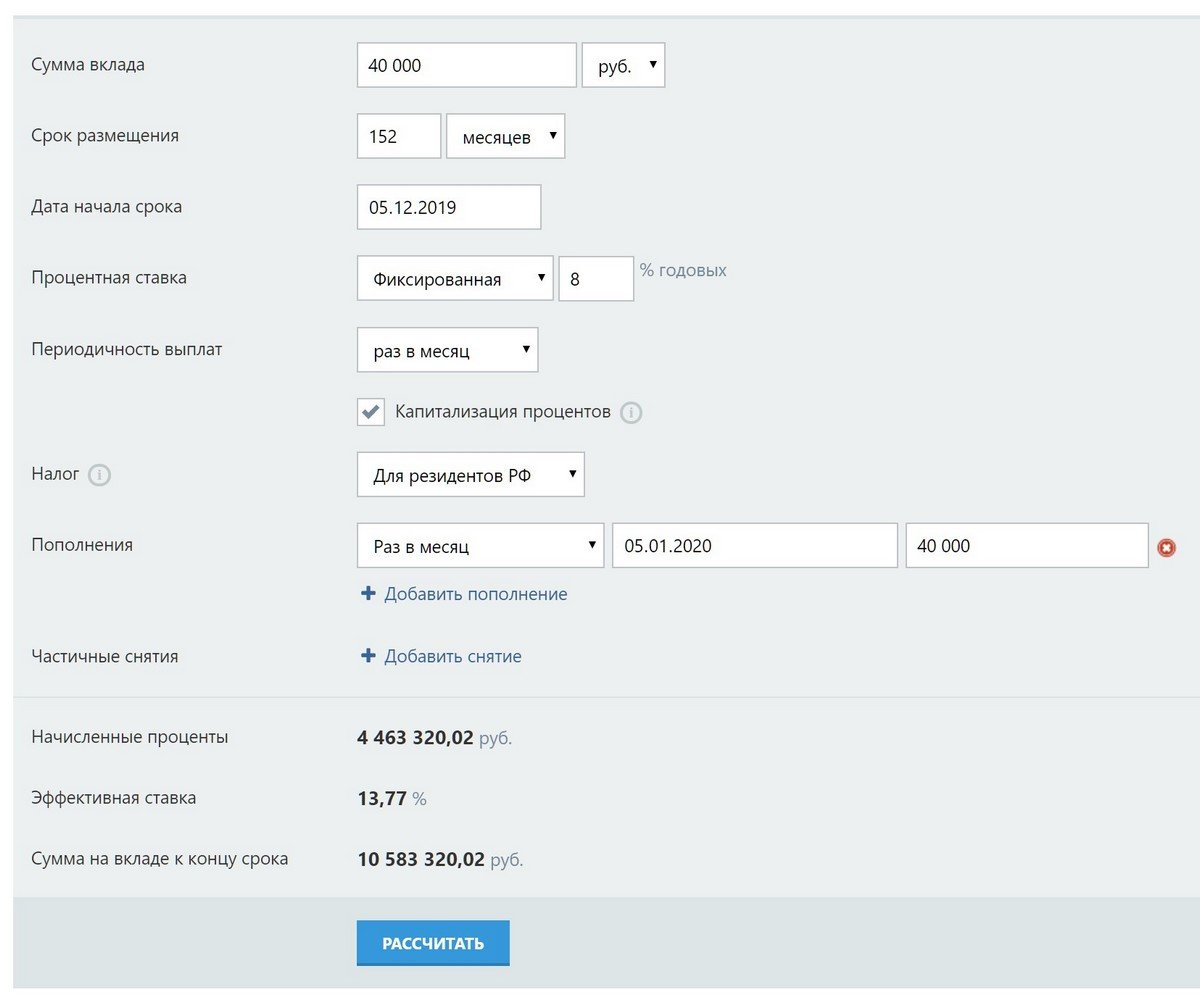

1 При ежемесячном инвестировании 40 тыс. рублей под 8% годовых (для такой доходности можно просто купить надёжные корпоративные облигации), то за 152 месяца можно накопить сумму в 10,583 млн:

152 месяца — это 12,5 лет довольно большой срок.

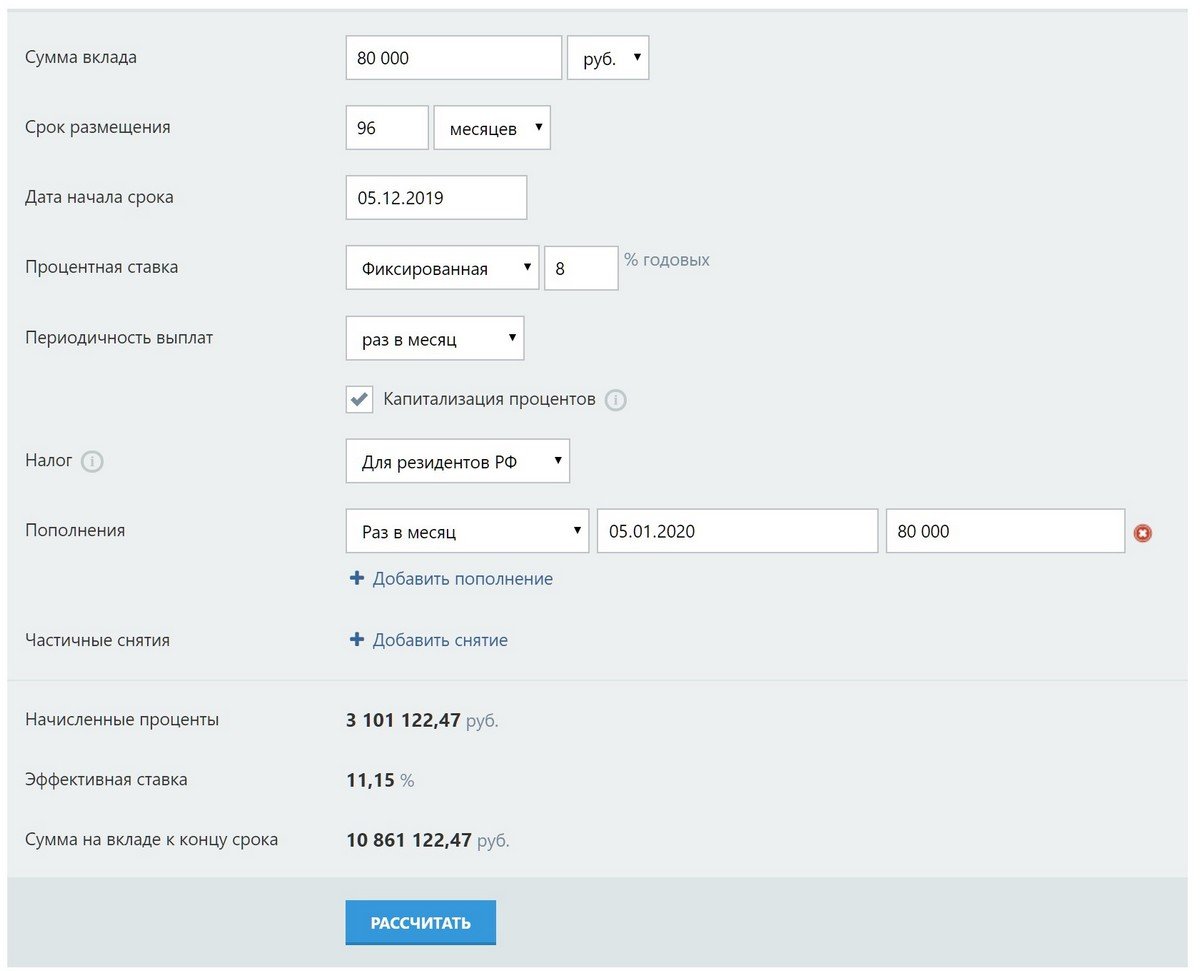

2 Если увеличить откладываемую ежемесячную сумму до 80 тыс. рублей под те же 8% годовых, то уже за 96 месяца можно накопить сумму в 10,861 млн:

96 месяца — 8 лет уже более обозримый срок, но откладывать 80 тыс. рублей непосильная задача для большинства рядовых граждан.

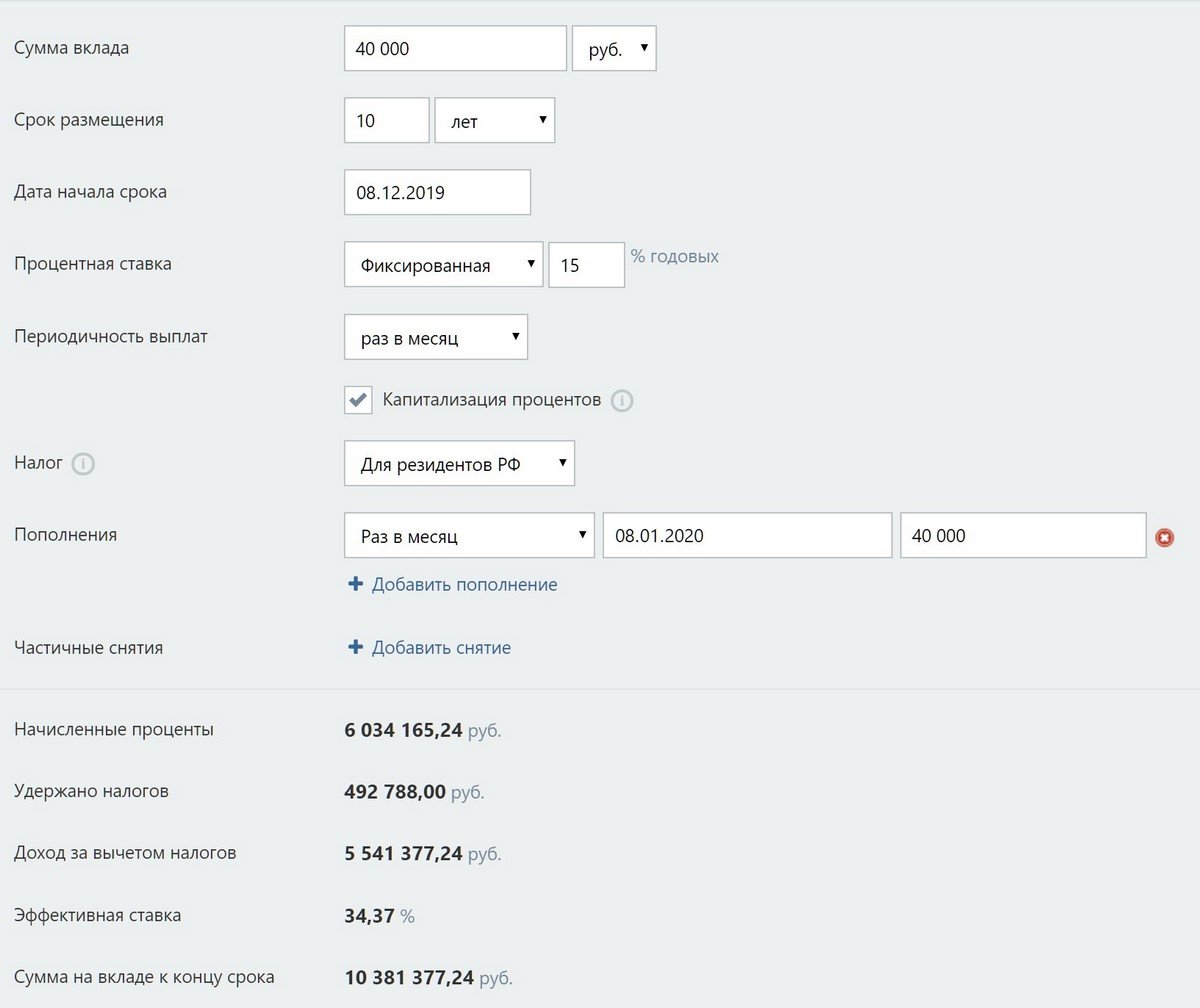

3 Если мы будем инвестировать только в рынок акций, то должны прийти к цели ещё быстрее. Ежемесячное инвестирование по 40 тыс.рублей под 15% годовых (именно такая средняя доходность у акций) представлено ниже:

Видим, что срок накопления заметно снизился до 10 лет за счёт более высокой прибыли, чем с первым вариантом, где мы инвестировали в облигации.