Как производится переоценка остатков на валютных счетах

Порядок работы субъектов предпринимательства с валютой иностранных государств наличными через кассу и безналичными переводами по счетам строго регламентирован законодательством РФ. Однако некоторые действия, например, переоценка остатков на валютных счетах, вызывают затруднения у бухгалтеров, ранее имевших дело только с рублевыми расчетами.

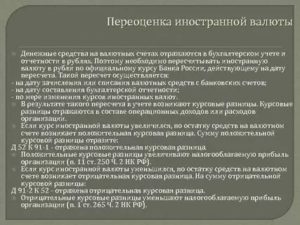

Переоценка средств в инвалюте

Счета для учета активов клиента в инвалюте могут открываться в любых разделах Плана счетов финансовых учреждений РФ.

Отображение операций по ним проходит на тех же счетах ІІ порядка, на которых демонстрируются рублевые операции, с открытием для этих целей отдельных лицевых счетов в рабочих валютах.

Их нумерация включает трехзначный код согласно Федеральному классификатору, например: 974 BYR (белорусский рубль), 156 CNY (юань), 840 (доллар США), 978 (евро), 756 (швейцарский франк)

Важно знать:. Результат переоценки (RUB) = сумма (USD; EUR…) × курс ЦБ РФ

Результат переоценки (RUB) = сумма (USD; EUR…) × курс ЦБ РФ

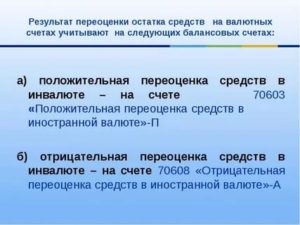

В процессе подсчетов рассчитывается изменение котировки валют. Оно ведет к появлению положительной или отрицательной курсовой разницы. Соответственно, у предпринимателя возникает обязанность отобразить доходы или расходы по результатам перерасчета. Во время осуществления данной операции необходимо учитывать следующие нюансы:

- переоценка производится отдельно по каждому коду инвалюты;

- ее результат определяется изменением RUB-эквивалента входящих остатков.

Правила переоценки остатков

- Все осуществляемые финансовыми учреждениями операции в инвалюте обязательно отображаются в каждодневном бухгалтерском балансе в RUB. Однако для целей произведения анализа и контроля разрешается применять программные средства и учетные регистры транзакций в валюте.

Для клиента это означает предоставление ему банком бивалютных выписок.

- Перерасчету подлежат все входящие остатки на валютных счетах, кроме сумм выданной/полученной предоплаты и авансов за отгруженный товар, исполненные работы, предоставленные услуги.

Последние отображаются на балансовых счетах учета взаиморасчетов по хозяйственным операциям с контрагентами.

- Если аналитические счета оформлены только в инвалюте, итог остатков по каждому из лицевых в/с соответствующего балансового счета ІІ порядка должен быть отображен одновременно в регистрах бухучета и типовых формах аналитического и синтетического учета в RUB по курсу Центробанка.

Эти сведения в последующем применяются для сверки форм учета.

- В Плане счетов бухучета банков отдельно указаны в/с нерезидентов РФ. Определить их просто: если в названии в/с не фигурирует термин «нерезидент», значит, по нему отображены операции резидентов.

Пересчет сумм в инвалюте проходит в начале каждого операционного дня и предшествует отражению по в/с операций, осуществленных этой датой.

Разница в обменных курсах, т.е.

между прошлой оценкой объекта собственности, ценной бумаги, определенного обязательства или иного актива, измеряемого в рублевом эквиваленте, и реальной рыночной ценой этого же актива, может иметь негативные последствия в деятельности юридического лица.

Ошибки, допущенные в определении реальной стоимости финансовых и имущественных активов, становятся причиной промахов в стратегии и тактике управления предприятием, что приводит к крупным штрафам со стороны государственных контролирующих структур.

При этом следует учесть, что выполнение обязательств между резидентами и неризидентами в определенных обстоятельствах выражается в рублевом эквиваленте, но эта сумма определяется действующим курсом определенной иностранной платежной единицы на момент заключения договора. По мере изменения обменного курса стоимость договора должна быть скорректирована.

Переоценка начислений в зарубежной валюте, имеющейся на счете, должна проводиться в следующих случаях:

- во время формирования бухгалтерского отчета;

- при изменении рыночного обменного курса иностранной валюты и рубля;

- при пополнении счета или совершении финансовых расходных операций, имеющимися на нем средствами.

Необходимость переоценки обусловлена тем, что средства в зарубежной финансовой единице в бухгалтерских отчетах выражаются в рублях. Поскольку обменные курсы постоянно меняются, все начисления, имеющиеся в бухгалтерской отчетной документации, должны быть откорректированы согласно изменениям обменных курсов.

Авансовые платежи и курсовые разницы

Суммы авансовых средств выданных или полученных, подлежат учету по курсу, актуальному на ту дату, которая соответствует моменту перечисления денежной массы или ее поступлению.

Когда покупается, к примеру, сырье в счет аванса, ранее уплаченного, оно приходуется по курсу, сложившемуся на день перечисления авансовых денег.

Проблемы в бухучете возможны при их недостаточности для полного покрытия стоимости поставленного сырья. Ценность купленного товара будет формироваться из двух составных:

- Авансовой суммы, которая считается в соответствии с котировкой на дату ее отправки.

- Стоимости, авансом не перекрытой. Она рассчитывается за действующим на день принятия сырья к учету курсом.

Перечисленный ранее аванс переоценке впоследствии не подлежит.

Что такое переоценка валютных средств?

Операции в валюте и последующая переоценка валютных средств на сегодняшний день актуальны для любого предприятия независимо от его размера, формы собственности и направленности производства. В эпоху кризиса и гиганты вроде «Газпрома» и «Лукойла», и средний и мелкий бизнес стремятся действовать сразу в нескольких сферах деятельности для того, чтобы остаться на плаву.

Так строительная фирма может заниматься торговлей, а юридическая компания — вложить часть своих активов в инвестиционную деятельность.

Очень часто предприятиям, особенно тем, которые работают в области медицины или высоких технологий, приходится закупать оборудование и расходные материалы у зарубежных партнеров.

Все это требует валютных средств, а операции в валюте в свою очередь требуют особого контроля и учета.

Как использовать валютный счет?

Для того чтобы правильно организовать этот учет и своевременно контролировать движение валюты, у предприятия должен быть специальный валютный счет, на который зачисляются и с которого списываются все валютные средства.

При этом каждая приходная и каждая расходная операция должна сопровождаться и банковской выпиской, и расчетными документами, которые обязательно должны быть приложены к банковской выписке.

Какие операции может осуществлять предприятие в рамках этого счета? В первую очередь это взаиморасчет между резидентами. Это касается как операций с отчуждением средств, так и с приобретением их.

Аналогичные операции могут проводиться и тогда, когда одна из сторон сделки не является резидентом. Для расчета в этом случае могут быть использованы и внутренние ценные бумаги, и другие валютные ценности. Также может быть использована и государственная валюта. Главное, чтобы сделка осуществлялась в рамках существующего закона и была подтверждена всеми необходимыми документами.

На этом счете отражаются финансовые отношения с таможенными органами Российской Федерации.

Все таможенные сборы и пошлины на ввоз и вывоз товаров, расходных материалов, оборудования, иных материальных или нематериальных ценностей, ценных бумаг и собственно валюты должны быть отражены на валютном счете.

Этот счет используется для расчетов с иностранными контрагентами в том случае, если иностранный контрагент предоставил предприятию кредитные средства или активы в иностранной валюте. Этот счет используется и в том случае, когда сотрудник предприятия направляется в командировку за границу и ему нужно оплатить командировочные расходы.

Как производится переоценка валюты?

Курсовая разница, то есть разница между предыдущей оценкой имущественного объекта, обязательства, ценной бумаги или любого другого актива выраженного в рублевом эквиваленте и реальной стоимостью этого же актива в рублях на момент составления отчета может очень негативно отразиться на деятельности предприятия. Неверное определение стоимости имущественных и финансовых активов приводят к ошибкам в тактике и стратегии предприятия, а это чревато серьезными штрафами со стороны государственных контролирующих органов.

Именно поэтому периодическая переоценка валюты так важна и ее нужно проводить систематически.

При этом необходимо учесть, что исполнение обязательств между резидентами или нерезидентами в некоторых случаях может быть выражено и в рублевом эквиваленте, но эта сумма обязательно рассчитывается исходя из курса конкретной валюты на момент составления договора, и если этот курс изменился, то сумма тоже подлежит коррекции.

Необходимость переоценки связана с тем, что все валютные средства в бухгалтерской отчетности выражены в рублях, и так как курс валюты меняется довольно часто, то суммы, отраженные в бухгалтерских документах, нуждаются в соответствующей корректировке.

За основу при этом принимается официальный курс валюты, объявленный Центробанком Российской Федерации на дату переоценки. Сам механизм переоценки валюты — это определение курсовой разницы валюты по сравнению с предыдущим отчетным периодом. Поэтому прежде чем приступать к работе, необходимо убедиться в том, что курс, установленный банком на момент переоценки валюты, установлен без ошибок.

В процессе переоценки необходимо учитывать , что во внимание принимаются не только финансы. Если в валютных средствах выражена стоимость какого-либо имущества или долговых обязательств, то эта стоимость также должна быть пересчитана

Это относится к каждому объекту, который отражен в аналитическом учете на валютном счете предприятия.

Немного теории и настроек

Обратимся для начала к законодательной базе РФ. В ней увидим, что согласно ПБУ 3/2006, если стоимость активов и обязательств выражена в иностранной валюте, то для отражения в бухгалтерском учете эта стоимость пересчитывается в рубли на дату совершения операции в иностранной валюте и на отчетную дату, то есть последний день месяца.

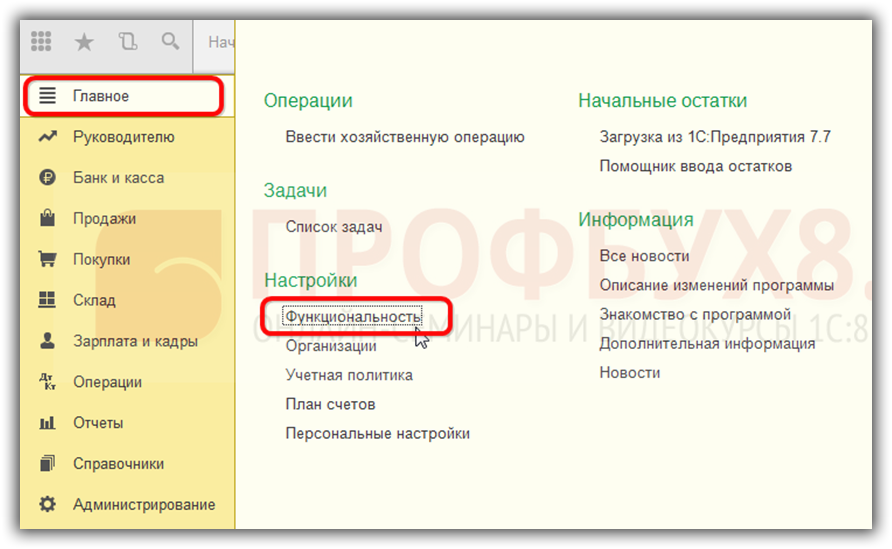

Как же реализован валютный учет и переоценка валюты в 1С 8.3 Бухгалтерия 3.0?

Чтобы иметь возможность вести валютный учет в программе 1С 8.3 при начале эксплуатации необходимо настроить Функциональность, позволяющую вести валютные операции. Меню Главное – Настройки – Функциональность:

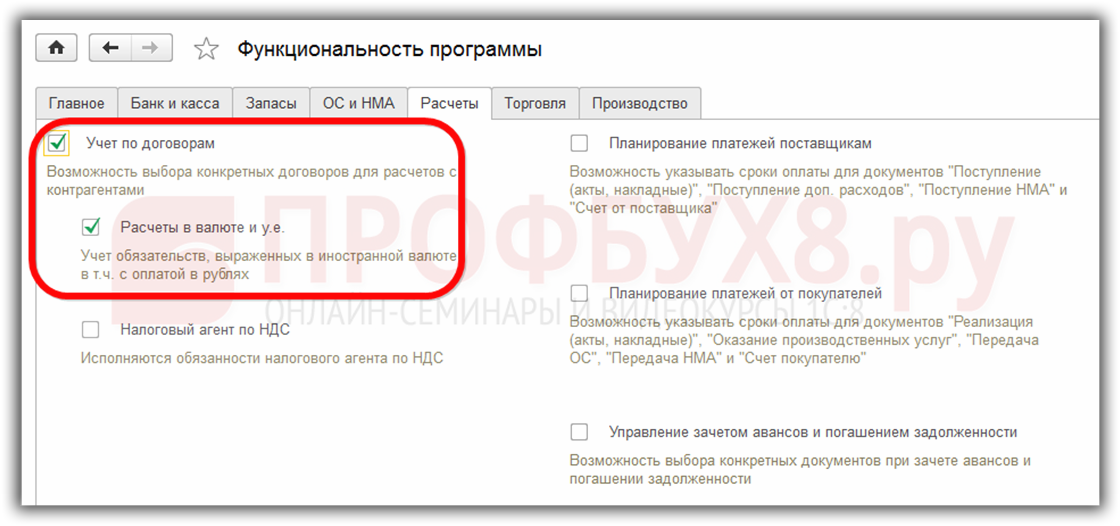

Далее на закладке Расчеты устанавливаем сначала флажок Вести учет по договорам, затем – Расчеты в валюте и у.е.:

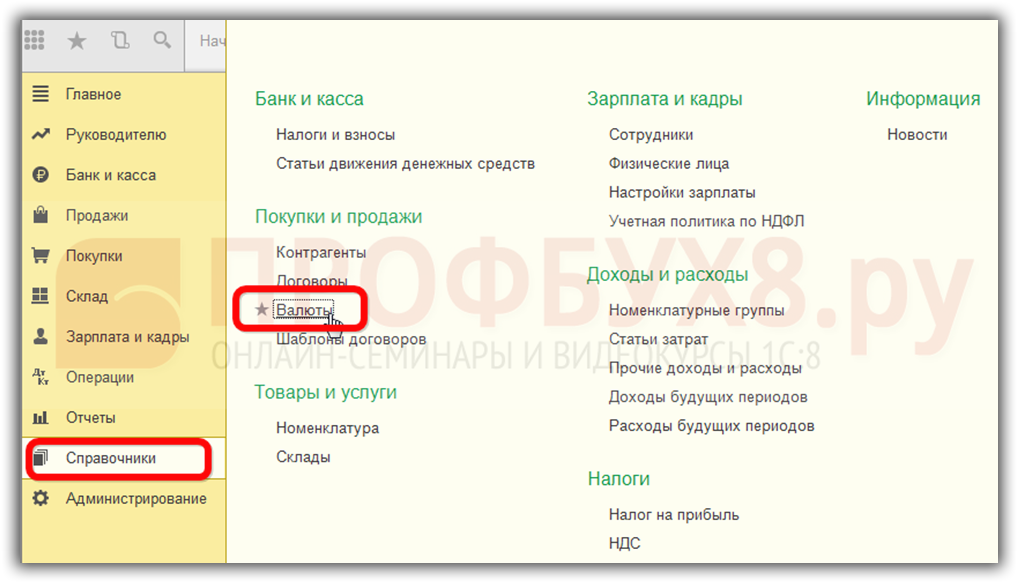

Так же необходимо в справочнике Валюты:

добавить требующиеся для работы в 1С 8.3 иностранные валюты:

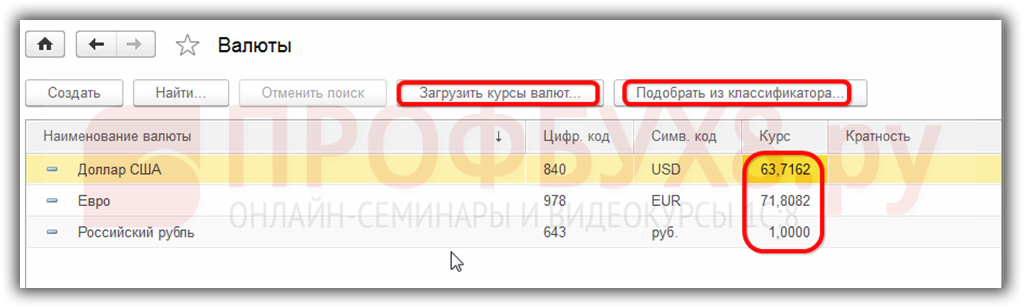

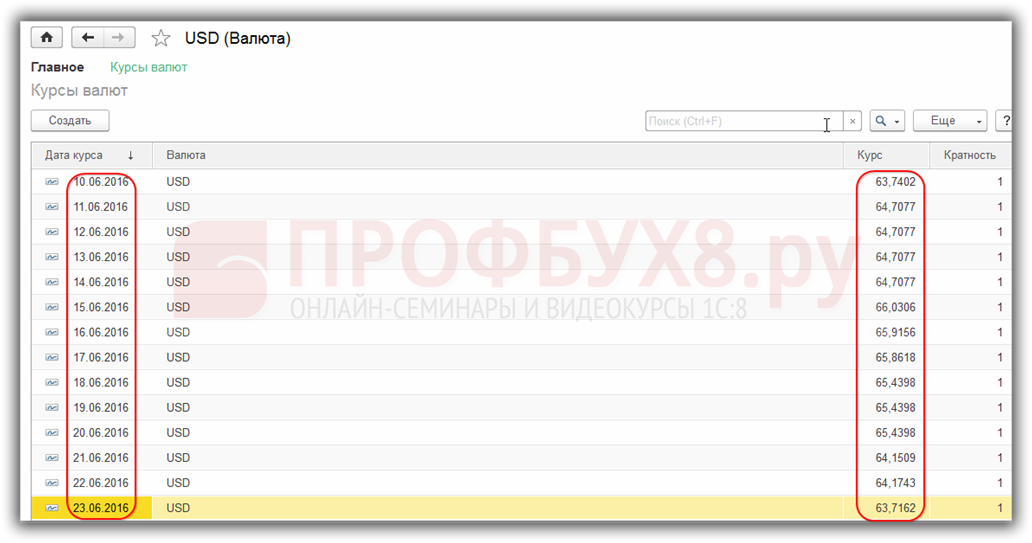

и обеспечить своевременное регулярное обновление значений курсов валют в одноименном регистре сведений:

Учет валютных операций в 1С 8.3

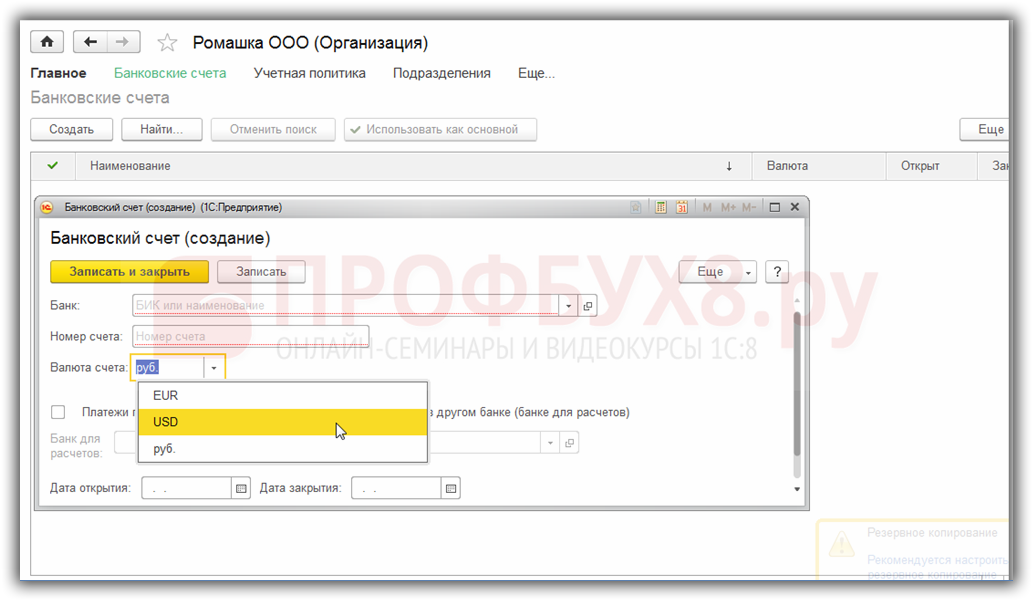

При наличии валютного банковского счета у предприятия, данные о нем необходимо внести в справочник Банковские счета организации:

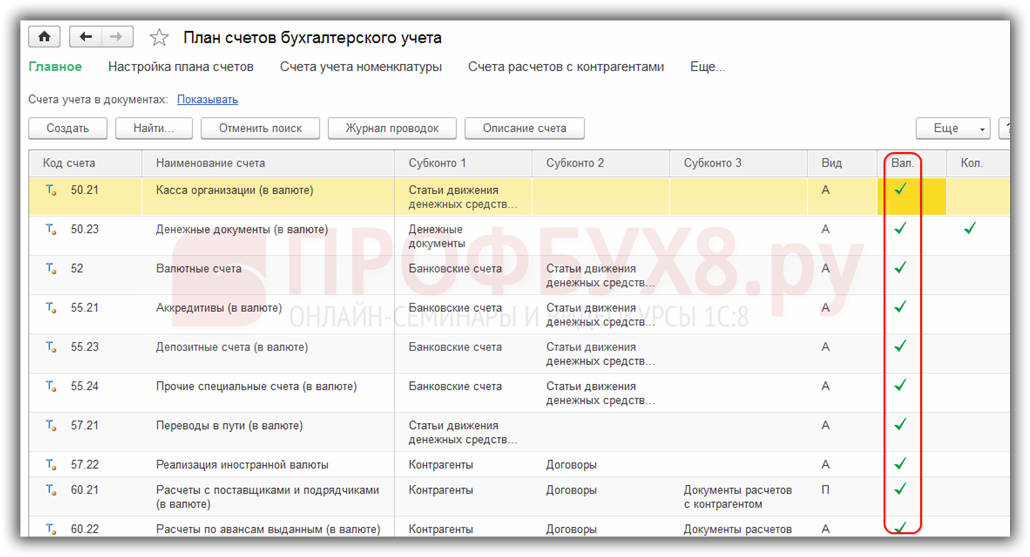

Для ведения валютных операций в программе 1С 8.3 Бухгалтерия предприятия 3.0 в плане счетов существуют специальные счета, имеющие признак валютного учета:

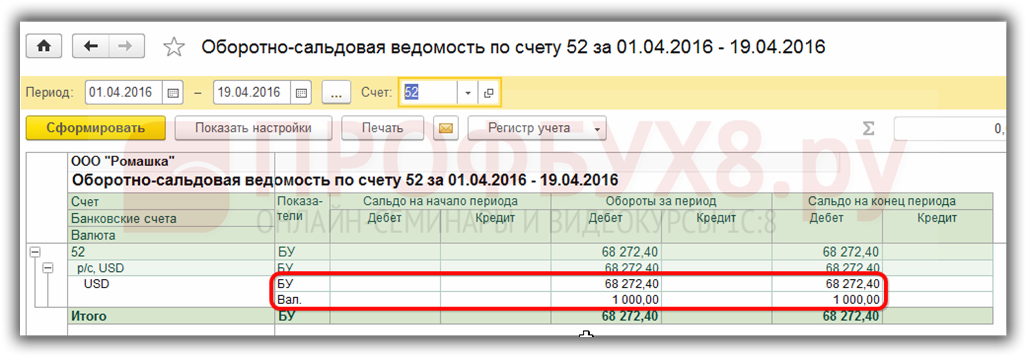

Эта особенность позволяет в стандартных отчетах программы 1С 8.3 видеть остатки на данных счетах не только в регламентированной валюте – рублях, а также и в нужной иностранной валюте:

Переоценка валютных средств в 1С 8.3

Ничто не стоит на месте и курсы валют изменяются. Соответственно суммы рублевого эквивалента остатков по валютным счетам должны пересчитываться при неизменной сумме валютного остатка. В зависимости от того вырос или упал курс, у организации будут возникать прочие доходы или расходы при переоценке.

Где в 1С 8.3 переоценка валюты

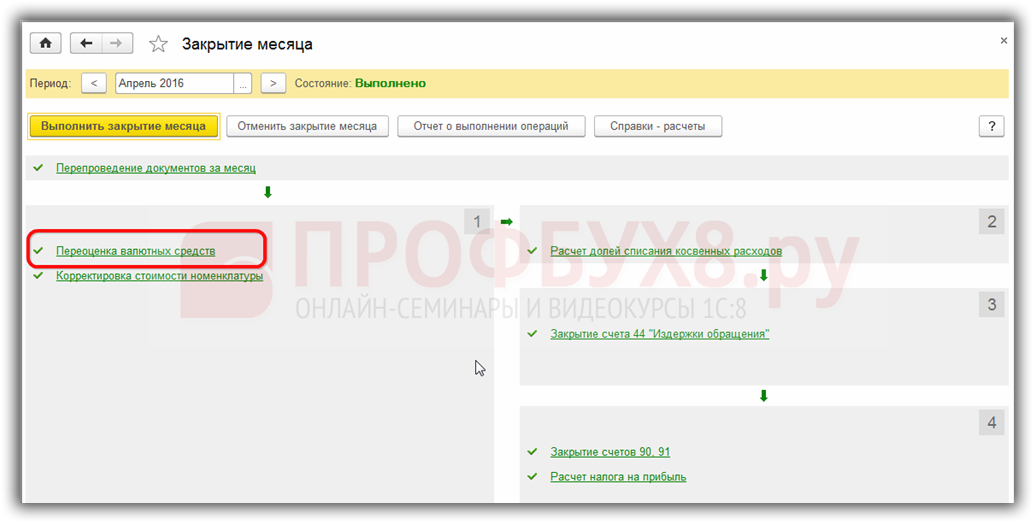

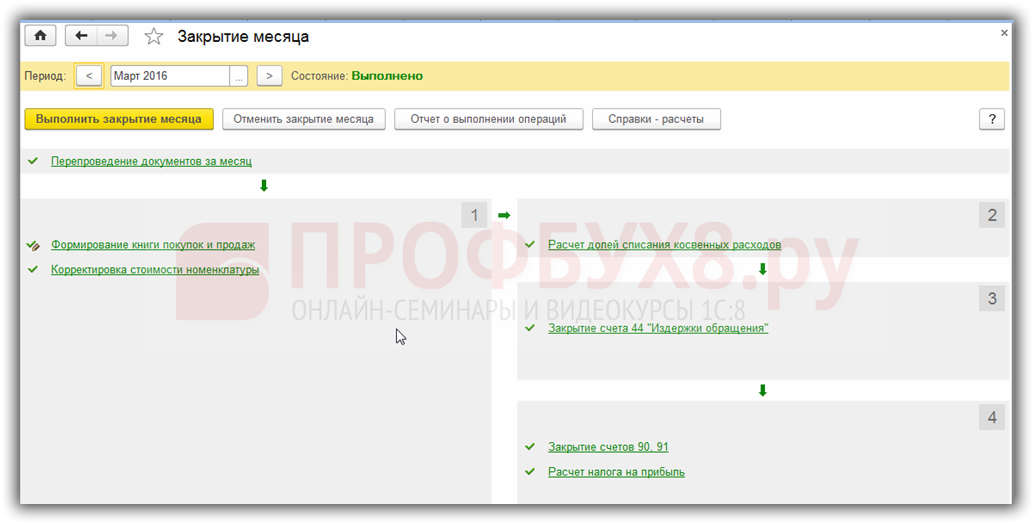

Как только в информационной базе программы 1С 8.3 Бухгалтерия 3.0 возникнут валютные счета с остатками сумм на них, в обработке Закрытие месяца появится строка операции Переоценка валютных средств. Эта операция как раз и призвана производить анализ остатков по валютным счетам плана счетов и осуществлять переоценку валютных сумм с признанием прочих доходов или прочих расходов, формируя соответствующие проводки в автоматической режиме.

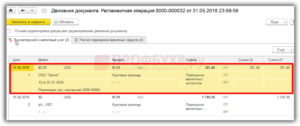

Допустим, в апреле организация ООО «Ромашка» открыла валютный расчетный счет и на него была зачислена оплата от клиента в размере 1 000 долларов (курс 68,2724). Отразив поступление валюты в программе 1С 8.3, в обработке Закрытие месяца появилась операция Переоценка валюты:

хотя в марте ее не было:

Итак, теперь зная все вышесказанное, вернемся к программе 1С Бухгалтерия 3.0 и на примерах разберемся как происходит переоценка валюты в автоматическом режиме.

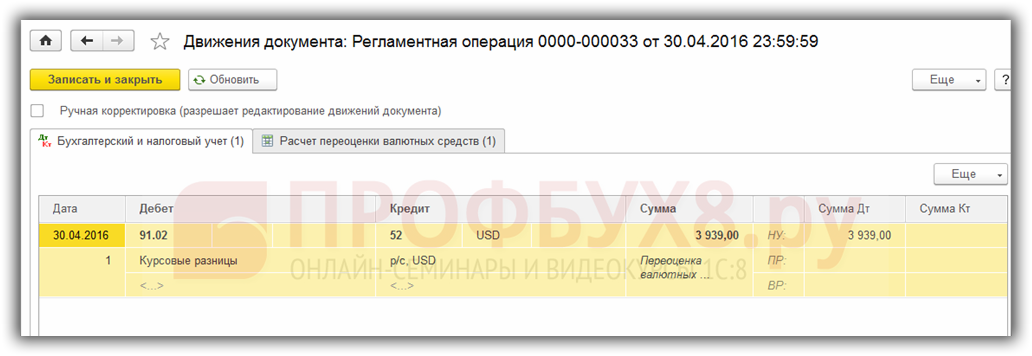

Пример 1. Если курс уменьшился

На 19.04.2016г. курс доллара был 68,2724 руб., на отчетную дату 30.04.2016г. он снизился до 64,3334 руб. В валютной сумме ничего не изменилось, а вот рублевый эквивалент уменьшился, и соответственно предприятие понесло расход, что и отражается операцией Переоценка валюты при завершении периода в апреле:

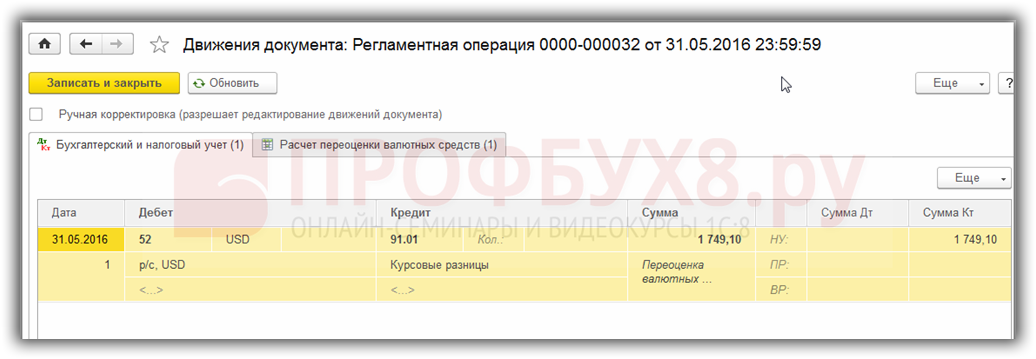

Пример 2. Если курс увеличился

За май месяц никаких операций по счету не совершалось, соответственно на очередную отчетную дату, на 31.05.2016г., снова возникает потребность в переоценке. Курс доллара в сравнении с предыдущей переоценкой вырос и на 31.05.2016г. составил 66,0825 руб. Таким образом у организации возник прочий доход, что и отражается в регламентной операции Переоценка валюты за май:

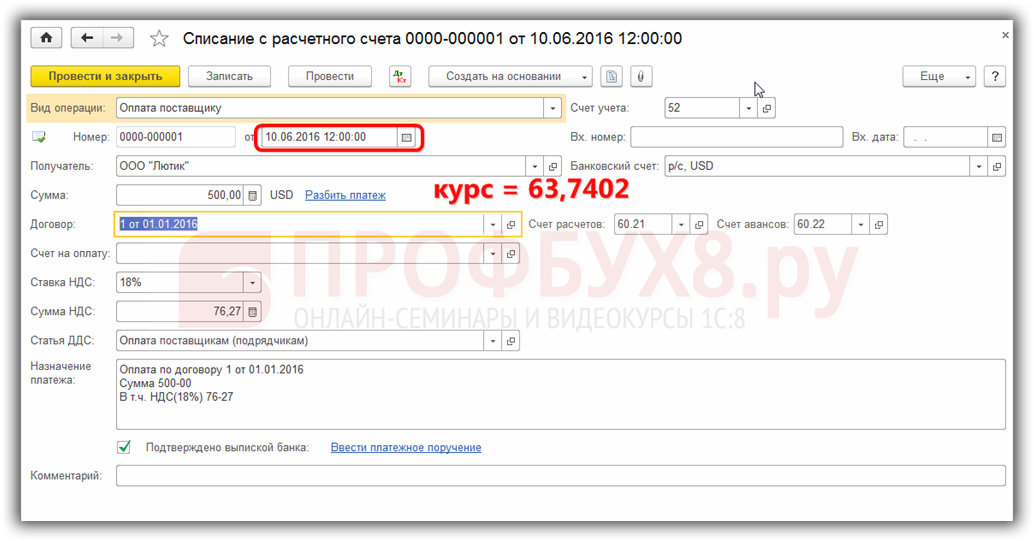

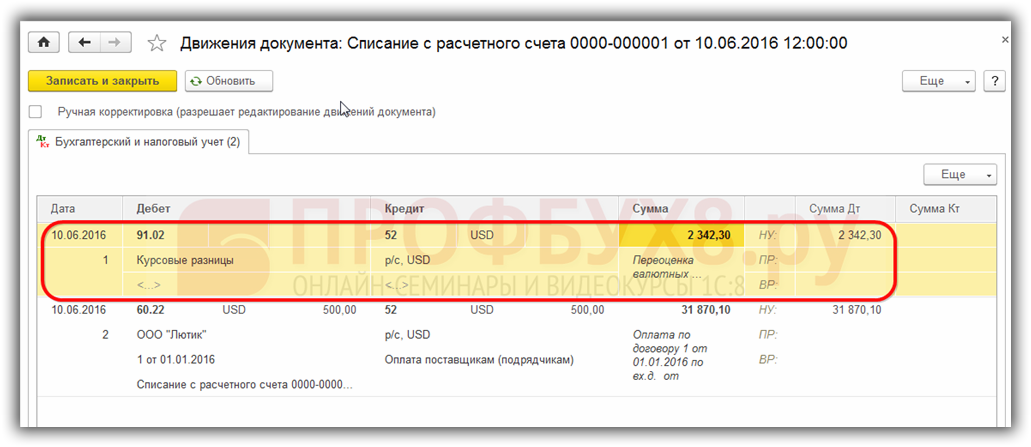

Пример 3. Переоценка на момент совершения операции

Что касается переоценки валюты в 1С 8.3 при совершении операции, то механизм аналогичен тому, что рассмотрели выше, только курс пересчета валюты берется согласно дня проведения операции:

Относительно предыдущей даты переоценки 31.05.2016г. курс упал и на 10.06.2016г. составил 63,7402 руб. Организация должна зарегистрировать расход, что мы и видим в проводках:

Как осуществляется переоценка валютных остатков?

Переоценка валютных остатков осуществляется в нескольких ситуациях. Что следует переоценивать и как — рассмотрим в этом материале, подготовленном в форме часто встречающихся в бухгалтерской среде вопросов и ответов на них.

Какие валютные статьи нужно переоценивать в 2019-2020 годах

Переоценка остатков средств в валюте — нужно ли пересчитывать на конец месяца

Что такое средний курс и когда его можно применять

Как переоценивать обязательства, выраженные в иностранной валюте

Как корректно пересчитать в рубли авансы и задатки

Надо ли пересчитывать стоимость активов за границей

Как проводится переоценка для целей налогообложения

Итоги

Какие валютные статьи нужно переоценивать в 2019-2020 годах

Порядок переоценки активов и обязательств организации, которые выражены в инвалюте, для целей бухучета производится по нормам ПБУ 3/2006 (утв. приказом Минфина от 27.11.2006 № 154н). Согласно этим нормам, в обязательном порядке валютную стоимость следует переводить в рубли по таким статьям (п. 4 ПБУ 3/2006):

- деньги в наличной и безналичной форме (инвалюта в кассах, на банковских счетах);

- денежные документы (в случае если их номинал выражен в инвалюте);

- средства в валютных финвложениях (на депозитах, в выданных займах и т. п.);

- долги в инвалюте (как дебиторка, так и кредиторка);

- вложения в материальные активы (оборотные и внеоборотные), если расчеты за них происходят в инвалюте.

См. также «Бухгалтерский учет валютных операций (ПБУ, проводки)».

При этом пересчет может производиться несколько раз, в зависимости от вида актива (обязательства):

| На дату совершения операции | На отчетную дату | По мере изменения курса инвалюты | |

| Денежные средства и денежные документы | Пересчет выполняется | Пересчет выполняется | Пересчет может выполняться |

| Финвложения (кроме акций/долей) | Пересчет выполняется | Пересчет выполняется | |

| Акции и доли | Пересчет выполняется | ||

| Задолженность (кроме авансов и задатков) | Пересчет выполняется | Пересчет выполняется | |

| Авансы и задатки | Пересчет выполняется | ||

| Материальные активы | Пересчет выполняется |

Переоценка остатков средств в валюте — нужно ли пересчитывать на конец месяца

Как видно из таблицы выше — валютные денежные средства переоцениваются по всем возможным основаниям, перечисленным в ПБУ 3/2006. Это такая статья учета, которая может переоцениваться даже ежедневно (например, так положено делать в банках).

Для обычных предприятий ежедневный пересчет валютных остатков, как правило, не требуется. Поэтому переоценки и учет курсовых разниц выполняют, когда закрывают период (стандартно — месяц). То есть конец месяца в данном случае играет роль промежуточной «отчетной даты». Соответственно, при закрытии месяца нужно сделать и промежуточную переоценку валютных статей.

ОБРАТИТЕ ВНИМАНИЕ! Большинство современных бухгалтерских программ (например, «1С») выполняют переоценку остатков в инвалюте при операции закрытия месяца в автоматическом режиме. Пользователю достаточно контролировать своевременное обновление справочника валют, чтобы результаты переоценки вышли корректными

Что такое средний курс и когда его можно применять

По общему правилу, для проведения пересчета берется курс инвалюты, установленный Центробанком РФ на ту дату, когда происходит пересчет.

Однако у этого правила есть 2 важных нюанса:

если в договоре, к которому относится пересчитываемая операция или статья, есть валютная оговорка (то есть установлены иные правила пересчета и привязки к официальному курсу ЦБ), пересчет нужно выполнять так, как сказано в договоре (п. 5 ПБУ 3/2006);

Подробнее об этом прочтите: «Образец валютной оговорки в договоре и ее виды».

если в течение периода предприятие выполняет большое число однотипных операций в инвалюте, а курс этой инвалюты изменяется несущественно, — предприятию можно использовать для пересчетов средний курс за период (п. 6 ПБУ 3/2006).

ВАЖНО! В качестве периода для применения среднего курса берется небольшой отрезок времени: не больше месяца. https://www.youtube.com/embed/GtUu_Xp0AVE

Средний курс — это средневзвешенное значение курсов за период. Его можно рассчитать самостоятельно, а можно воспользоваться уже готовыми расчетами того же ЦБ. По наиболее ходовым валютам средние курсы за месяц можно найти и в интернете, и в СМИ.

Как переоценивать обязательства, выраженные в иностранной валюте

Применительно к обязательствам переоценка иностранной валюты осуществляется по общему порядку, изложенному в ПБУ 3/2006. Для наглядности представим пример такой переоценки.

Пример

Предназначение валютных расчетов

Банковские операции с валютой предусматривают внесение или снятие валюты со счетов. Эти процедуры фиксируются банковскими выписками и расчетной документацией, прилагаемой к ним. Именно на основании этих документов и происходит учет валютных средств в динамике деятельности организации.

Для чего фирме может быть нужен валютный счет:

- покупка валютных средств резидентом у резидента (в разрешенных законом лимитах);

- платежи в валютной форме;

- валютные операции между резидентом и нерезидентом (покупка валюты и/или ценных бумаг, отчуждение, использование в качестве средства платежа);

- пересечение валютными ценностями границы Российской Федерации;

- погашение валютного кредита;

- оплата заграничных командировок;

- поступления со счета, открытого не в Российской Федерации.

Бухучет при валютной переоценке

Для осуществления учетных бухгалтерских операций, касающихся движения валюты, существует счет 52 «Валютные счета», имеющий 2 субсчета для расчетов внутри страны и за границей РФ. Рассмотрим, как формируется баланс при различных операциях с валютой: напомним, отражать их необходимо исключительно в рублях.

Проводки при покупке валюты

Организации могут покупать валюту других государств для различных целей, зачисляя ее на свой валютный счет. При этом в бухгалтерских проводках будут сделаны следующие записи:

- дебет 57 «Переводы», кредит 51 «Расчетный счет» – со счета организации перечисляются финансы на покупку валюты;

- дебет 52.1 «Валютные счета», кредит 57 «Переводы в пути» – зачисление купленной валюты на спецсчет фирмы;

- дебет 10 «Материалы», кредит 57 «Переводы в пути» – отражение результата переоценки валютного остатка на счете (разница между курсом ЦБ РФ и покупочным курсом), а также отдельной проводкой – учет банковской комиссии;

- дебет 51 «Расчетный счет», кредит 57 «Переводы в пути» – зачисление неиспользованных средств.

Если покупается валюта не для расчетов по импорту, то проводка проще:

- дебет 57 «Переводы», кредит 51 «Расчетный счет» – перечисление денег за приобретение валюты;

- дебет 52.1 «Валютные счета», кредит 57 «Переводы в пути» – зачисление средств на транзитный счет;

- дебет 91.2 «Прочие расходы», кредит 51 «Расчетный счет» – средства, выплачиваемые банку в качестве вознаграждения.

Далее отражается результат переоценки. Если он положительный, проводка производится на счет «Прочие доходы» (дебет 57, кредит 91.1), а при отрицательном – на счет «Прочие расходы» (дебет 91.2, кредит 57).

В последний день месяца переоценка валютных остатков отражается:

- в случае прибыли — по дебету 91.9, кредиту 99;

- в случае убытка — по дебету 99, кредиту 91.9.

Проводки при получении валюты от контрагентов

Если фирма получила валюту в качестве уплаты за товары или услуги от иностранных партнеров, эти деньги должны быть зачислены на транзитный счет (дебет 52.1, кредит 62).

ВАЖНАЯ ИНФОРМАЦИЯ! 50% от полученных таким образом валютных средств организация обязана реализовать внутри страны. Нарушение этого требования чревато штрафом в сумме нереализованной валюты.

Проводки при расчетах в валюте

Купив валюту, фирма может использовать ее на разрешенные законодательством цели:

- оплачивать обязательства по иностранным договорам (дебет 60, кредит 52.1);

- выдавать зарубежные командировочные (дебет 50, кредит 52.1);

- гасить валютные кредиты (дебет 66, кредит 52.1).

Реализация валютной выручки

Как упоминалось выше, половину валютной выручки нужно продать на внутреннем рынке, если в течение недели эти средства не ушли на расчеты с иностранными партнерами. В балансе это нужно отразить следующим образом:

- дебет 57, кредит 52.1 – направление валютных средств на реализацию;

- дебет 51, кредит 91.1 – зачисление вырученных за валюту сумм на счет;

- дебет 91.1, кредит 57 – списание реализованных валютных средств;

- дебет 91.2, кредит 51 – учет реализационных расходов.

Нереализованная часть валютной выручки вносится на счет путем проводки: дебет 52.1, кредит 52.1.2.

Переоценка остатков на валютных счетах К списку тем

Переоценка остатков на валютных счетах

Нужно ли переоценивать каждый месяц или только в конце отчетного года? Спасибо.

Ответы (6)

Можно делатй как вам удобно. По закону достатоцхно переоценитй на 31.12.____

По закону нельзя производить операцию в валюте, не начислив курсовую разницу на остаток(в валютной кассе это особенно актуально), только

не все это делают. Работает принцип существенности, если курсовые разницы слабо влияют на баланс, то пересчитывают раз в конце года за весь год, некоторые фирмы делают это раз в квартал, если выполняют промежуточные балансы или суммы большие и чтобы не было неожиданностей в конце года, делают это чаще.

А, если «вылезла» прибыль от курсовой разницы, то как ее отразить — в прибыли-убытках — как Внеочередные доходы или просто на 7.? И надо ли ее показывать в Декларации?

Максофт — упомятутого Вами закона нет.

Такие советы существовали достаточно давно, но оказались совершенно лишними.

Закон» требует, чтобы любая валютная операция была отражена в учете, будучи выраженной в валюте ЛР (по курсу БЛ), т.е. в латах на день сделки.

При проводках следующих сделок делается то же самое. В конце отчетного периода подсчитываются отдельно валютные обороты и латовые. Получаете валюту по «мистическому» латовому курсу, который (для нужд баланса) выражаете по курсу 31 (30, 29 или 28) числа.

Для личной убежденности в этом, могу предложить сделать проверку двумя способами.