«А был ли мальчик» (с)?

Давайте на примере МТСа и его отчетности за 2018 год попробуем проследить что было с дивидендами и работает ли данная теория на практике.

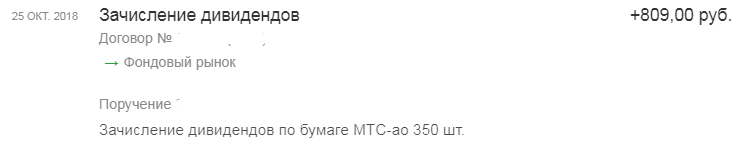

Итак, за 1 полугодие 2018 года выплата дивидендов была в размере 2,6 рубля на акцию, в портфеле было 350 акций.

Но теория снова расходится с практикой и по факту пришло:

В очередной раз видим, что налогов сняли меньше, это приятно ).

Попробуем посчитать разницу, сколько «потеряла» налоговая, но точнее она получила эти деньги, только не от нас.

Мой профит от налога за 1 полугодие 2018 года:

Аналогично профит на акцию от дивидендов за 2018 год, как вы помните (в самом начале статьи был пример), расчетный дивиденд должен был составить 6953 рубля, а составил 7034 руб, только там было уже 400 акций в портфеле.

Мой профит от налога за 2018 год:

Суммарный профит за год таким образом составил: 0,2 + 0,05 = 0,25 руб.

Попробуем теперь восстановить ту сумму, с которой должен был быть удержан налог при получении дивидендов самой МТС.

Или, другими словами, компании МТС должны были заплатить дивидендов на сумму 3 843 млн. рублей, причем от общества, которым сама МТС владеет менее, чем на 50%.

Открываем отчет о ДДС и находим там строку «Дивиденды полученные»

Да, действительно, дивиденды были, причем наша расчетная цифра оказалась очень близка к реальному значению, 3 726 млн. руб против 3 843 млн. руб. (я просто округлял в бОльшую сторону цифры при расчетах). Так же компания может учитывать дивиденды, полученные в прошлых налоговых периодах, возможно еще поэтому небольшая разница, но это уже нюансы.

Дальше смотрим, что за структура собственности у компании МТС, какие дочки туда входят и выбираем те, доля участия в которых меньше 50% (по вышеуказанным причинам):

Видим в структуре дочку, которая учитывается по методу долевого участия «МТС Беларусь», находим в отчетности информацию о дивидендах, полученных от нее:

Т.е. основную часть полученных дивидендов МТС (от дочек, которые не консолидированы) дает МТС Беларусь — 3 691 млн. руб против 3 726 млн. руб.

Ну, думаю, идея понятна, не буду больше вас утомлять расчетами ).

Налог с дивидендов

Обратимся к налоговому кодексу и попробуем разобраться в сложившейся ситуации, почему с нас налоговая берет меньше, чем по идее должна.

Взглянем в первую очередь на алгоритм расчета налога с дивидендов:

Мы уже разобрались, что, получая дивиденды от компании, которая сама получает дивиденды от других компаний и платит с них налог отличный от 0%, мы повторно налог в 13% не уплачиваем, во избежании двойного налогообложения. Из формулы выше дивиденд от других компаний это как раз Д2. Это тот случай, когда знание законов освобождает от ответственности ))) шутка.

Давайте рассмотрим данную формулу на примере, как она работает:

Вопрос, какую сумму налога уплатит Иванов И. с суммы дивидендов?

Итак, по нашей формуле получаем:

В случае, если компания А не получила бы дивидендов от компании Б, с которых уже был удержан налог или получила бы их по ставке 0%, то налог бы составил:

Вот такие интересные факты.

Лайфхак

Проще всего сделать какую-нибудь напоминалку о размере дивов, которые должны придти на счет по тем акциям, что уже есть в портфеле. Чтобы следить за теми компаниями, кто раздает чуть больше денег, чем мы планировали получить (нет, я не про Газпром).

Это можно контролировать элементарно, как мы уже рассмотрели выше, просто делаем столбец с формулой:

Дальше для всех акций все будет считаться автоматически. Нужно только при объявлении дивов вносить их в соответствующий столбец, у меня это «Дивиденд 2019», для удобства, я еще вношу дату отсечки.

И при получении дивидендов, перед тем, как вписать их в нужный столбец, сравниваем, соответствуют они ожиданиям или нет. Если пришла сумма бОльшая, чем расчетная, значит радуемся, причины вы теперь уже знаете.

Когда налоговый агент может применить нулевую ставку налога на прибыль с дивидендов

Ставку 0 процентов применяйте, только если получателем – российской организацией выполнены одновременно следующие условия:

на дату принятия решения о выплате дивидендов она владеет на праве собственности:

– либо не менее 365 календарных дней подряд не менее чем 50-процентным вкладом или долей в уставном, складочном капитале или фонде налогового агента;

– либо депозитарными расписками, подтверждающими право на получение не менее чем 50 процентов общей суммы дивидендов к выплате;

она представила в налоговую инспекцию документы, подтверждающие момент приобретения доли (вклада, депозитарных расписок). Перечень таких документов приведен в абзаце 8 пункта 3 статьи 284 Налогового кодекса РФ;

она представила налоговому агенту – вашей организации копии этих документов и документальное подтверждение того, что они были представлены в налоговую инспекцию (письмо Минфина России от 9 июня 2008 г. № 03-03-06/2/68). Таким подтверждением, например, может быть копия сопроводительного письма с отметкой инспекции о приеме документов.

Источником выплаты дивидендов может быть как российская, так и иностранная компания. Во втором случае для применения ставки 0 процентов требуется выполнение еще одного условия. Иностранная компания не должна быть зарегистрирована в государстве, включенном в Перечень офшорных зон, утвержденный приказом Минфина России от 13 ноября 2007 г. № 108н.

Такой порядок следует из положений подпункта 1 пункта 3 статьи 284 Налогового кодекса РФ.

Выплаченные дивиденды в декларации по налогу на прибыль

Фиксация сумм перечисленных дивидендов важна для определения налоговой базы по доходу компании-получателя, поскольку при выплате дивидендов предприятиям и физлицам фирма, их перечисляющая, по общим правилам становится налоговым агентом, т.е. должна рассчитать и удержать с выплаченных дивидендов налог. Расчет базы и налога производится в соответствии с нормами ст. 275 НК РФ, а информация о них отражается на отдельном листе декларации – листе 03 с разделами А и В, а также в подразделе 1.3 к первому разделу.

Формирование этих страниц декларации актуально лишь для налоговых агентов. Эмитенту или депозитарию, перечисляющим дивиденды без удержания налога, их можно не заполнять.

Обновления формы декларации, вступающие в действие с представления отчетности за 2019 год (Приказ ФНС РФ от 23.09.2019 № ММВ-7-3/475@), не коснулись означенных страниц, а поэтому дивиденды за 2019 год в декларации налога на прибыль отражаются в соответствии с прежними требованиями:

- подраздел 1.3 оформляется в квартале, когда выплаты осуществляются, включать эту страницу декларации в состав отчетности, если в последующих периодах выплат не производилось, не надо:

- в строке 010 указывают вид платежа. Например, «1» означает, что плательщиком дивидендов является российская компания;

- в блоке «Срок уплаты» фиксируют даты перечислений налога в бюджет;

- в строке 040 – величина налога с дивидендов к уплате;

- раздел А листа 03 заполняют за период производства выплат и переносят данные нарастающим итогом в последующие отчетные периоды года. В раздел А вносят информацию:

- в поле «Категория налогового агента» — соответствующий статус, чаще это «1», т.е. шифр плательщика-эмитента или компании, распределяющей прибыль;

- общепринятый в заполнении налоговой отчетности код периода, например, декларации за год присваивают код «34»;

- суммы платежей с разграничением по категориям получателей, к примеру, зарубежные/отечественные компании, физлица со статусом налоговых резидентов и не имеющие его;

- рассчитывают базу налога, т.е. сумму дивидендов и величину налога;

- указывают размер налога с дивидендов, перечисленный ранее (в предыдущих отчетных периодах);

- отдельно отражают дивиденды, полагающиеся физлицам. Расчет налога по этим суммам в разделе А не производится, так как они облагаются НДФЛ;

- раздел В листа 03 представляет собой расшифровку данных по каждому юрлицу-получателю дивидендов – вносятся реквизиты предприятия, сумма дивидендов (в том числе и облагаемых по нулевой ставке), дата их выплаты и размер удержанного налога.

Формируют раздел В только за периоды, в которых производились выплаты, проставляя шифр «А» в строке «Признак», что указывает на приложение формы к разделу А листа 03, а в поле «Тип» указывают номер представляемой расшифровки, т.е. первому поданному в отчетном периоде разделу присваивают шифр «00», уточняющему – «01» и т.д.