Истребование налоговыми органами пояснений у налогоплательщиков | Отчётсдан

С.В. Разгулин, действительный государственный советник РФ 3 класса

С.В. Разгулин, действительный государственный советник РФ 3 класса

Получение налоговым органом объяснений налогоплательщиков является одной из форм налогового контроля.

В Налоговый кодекс внесены изменения, повышающие ответственность налогоплательщика при исполнении полученных от налогового органа документов, связанных с истребованием пояснений.

Основаниям получения пояснений, способам представления пояснений и мерам принуждения, применяемым к налогоплательщику за неисполнение документов налогового органа, касающихся истребования пояснений, посвящено интервью с экспертом.

— Напомните последствия, которые наступят в случае, если квитанция о приеме документов не будет отправлена?

Неисполнение обязанности по передаче налоговому органу квитанции о приеме требования о представлении документов, требования о представлении пояснений и (или) уведомления о вызове в налоговый орган может привести к приостановлению операций по счетам в банке (подпункт 2 пункта 3 статьи 76 НК РФ).

Решение налогового органа о приостановлении операций будет отменено не позднее одного дня, следующего за наиболее ранней из следующих дат:

- день передачи квитанции о приеме документов, направленных налоговым органом;

- день представления документов (пояснений), истребованных налоговым органом, — при направлении требования о представлении документов (пояснений) или явки представителя организации в налоговый орган — при направлении уведомления о вызове в налоговый орган.

Кроме того, ненаправление квитанции может рассматриваться как основание для привлечения к ответственности в виде штрафа в размере 200 рублей по пункту 1 статьи 126 НК РФ (непредставление документа в установленный срок).

Ситуации, которые предусматривают требование дачи показаний налоговыми органами

Требование о необходимости дать пояснения в налоговую отличается от представленного выше документа уведомительного образца.

Форма с требованием приходит в таких случаях:

- Наличие ошибок или несоответствий в декларациях;

- Присутствие одного или нескольких параметров риска в работе компании, которые используются фискальными органами во время выездной процедуры.

Список таких параметров перечислен в специальном приказном документе.

К ним относятся следующие критерии:

- Нагрузка фискального образца налогоплательщика не соответствует показаниям среднего уровня в конкретной сфере.

- Отражение данных об убытках в отчетных документах на протяжении нескольких периодов уплаты налога.

- Существенные показания вычетов по налогам за определенный промежуток времени.

- Сумма расходов превышает сумму доходов.

А вас вызывали в налоговую?

Было делоНе довелось

Суть требования дачи пояснений в налоговую инспекцию

Документ основан на законных основаниях ФНС РФ. По структуре документ с требованием о дачи пояснений похож на форму уведомительного образца.

Отличия:

Необходимые действия в случае получения требования

Если требование дать пояснения вызваны ошибками и неточностями расчетных или фискальных данных, тогда необходимо предоставить налоговым органам копии документов, которые отображают деятельность вашей фирмы или компаньонов за промежуток времени, указанный в требовании. К нему необходимо прикрепить сопроводительное сообщение, где указано количество листов с нумерацией. Копии должны быть прошиты и заверены начальником компании (подпись и печать).

Если требование вызвано из-за наличия критериев риска, тогда необходимо сделать коррекцию деятельности компании. Для этого выполняют анализ финансового положения, проверяют схему работы партнеров. В случае отсутствия позитивной динамики, налоговые органы имеют право совершить выездную проверку.

Советы для налогоплательщиков, которых вызвали для дачи пояснений

Советы для налогоплательщиков, которых вызвали для дачи пояснений

Для того, чтобы допрос прошел в пользу налогоплательщика, нужно принять во внимание некоторые советы. Один из оптимальных вариантов решения – отправить доверенное лицо (адвоката, юриста или бухгалтера)

Налоговые органы не имеют права избавить вас от возможности использования юридической поддержку. Налоговики задают намного больше вопросов представителям

Один из оптимальных вариантов решения – отправить доверенное лицо (адвоката, юриста или бухгалтера). Налоговые органы не имеют права избавить вас от возможности использования юридической поддержку. Налоговики задают намного больше вопросов представителям.

Во время предоставления пояснений, налоговая инспекция обязана предоставить всю информацию, которую стороне обвинения следует очень внимательно слушать и, в случае необходимости, вносить поправки. Ответчик имеет право включить звукозаписывающее устройство.

После окончания допроса, необходимо позаботиться о получении копии протокола. Ее вышлют на предоставленный адрес.

При условии соблюдения простых правил, можно не бояться налоговой проверки.

- Могут ли приставы наложить арест на кредитную карту и снять деньги

- Новый закон о коллекторской деятельности 2018: новые права и ограничения

- Арест имущества судебными приставами за неуплату кредита. Что арестовывают, как избежать?

- Юрист по кредитным долгам. Как найти хорошего и недорогого

Пояснительная записка в налоговую

По всем полученным налоговым декларациям и расчетам ИФНС проводит камеральную проверку, в ходе которой может запросить у налогоплательщика необходимые пояснения по предоставленной отчетности (п. 3 ст. 88 НК РФ). Мы расскажем о причинах таких налоговых запросов, о том, как составляется пояснительная записка в налоговую по требованию, образец пояснений также приведем в данной статье.

Когда налоговая запрашивает пояснения

Причины, по которым у налоговиков могут возникнуть вопросы к налогоплательщику в процессе камеральной проверки, перечисляются в п. 3 ст. 88 Налогового кодекса РФ:

Причина 1 – «камералка» выявила в отчетности ошибки либо противоречия между данными отчетности и имеющимися у налоговиков сведениями.

Что потребует ИФНС – предоставить пояснения или внести исправления в отчетность.

Причина 2 – налогоплательщиком сдана «уточненка», в которой сумма налога к уплате, по сравнению с ранее представленным отчетом, стала меньше.

Что потребует ИФНС – предоставить пояснения с обоснованием изменения показателей и снижения суммы налога к уплате.

Причина 3 – в отчетности заявлены убыточные показатели.

Что потребует ИФНС – предоставить пояснения, обосновывающие сумму полученного убытка.

Получив подобный запрос от налоговиков о представлении пояснения в налоговую (образец можно посмотреть ниже), ответить на него следует в течение 5 рабочих дней. Штрафных санкций за непредставление не предусмотрено, но игнорировать требования налоговой не стоит, поскольку, не получив ответа, ИФНС может доначислить налоги и насчитать пени.

Обратите внимание: если налогоплательщик относится к категории тех, кто обязан подавать налоговую декларацию в электронном виде согласно п. 3 ст

80 НК РФ (например, по НДС), то он должен обеспечить прием от ИФНС электронных документов, направляемых в процессе камеральной проверки.

В том числе это относится и к требованиям о представлении пояснений – в течение 6 дней со дня отправки налоговиками, налогоплательщиком в ИФНС отправляется электронная квитанция, подтверждающая получение такого требования (п. 5.1. ст. 23 НК РФ).

Если получение электронного требования не подтвердить, это грозит блокировкой банковских счетов налогоплательщика (п. 3 ст. 76 НК РФ).

Как писать пояснения в налоговую

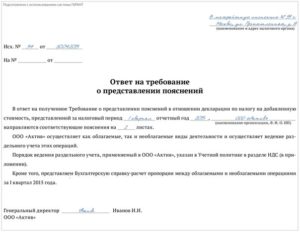

Образец пояснительного письма, направляемого в ответ на требование ИФНС о представлении пояснений, утвержденный официально, отсутствует. Пояснения можно составить в произвольной форме, указав следующую информацию:

- наименование налогового органа и налогоплательщика, его ИНН/КПП, ОГРН, адрес, телефон;

- заголовок «Пояснения»;

- обязательная ссылка на исходящий номер и дату требования от налоговой инспекции,

- непосредственно пояснения по запрашиваемому вопросу с их обоснованием,

- если необходимо, перечислить приложения к письму, подтверждающие правильность показателей отчетности,

- подпись руководителя.

Если ошибка, допущенная в отчетности, не привела к занижению налога, пояснительная записка в налоговую должна содержать эту информацию.

Напишите об этом, указав характер ошибки (например, опечатка или техническая ошибка) и верное значение, либо представьте уточненную декларацию или расчет.

Когда ошибки, по мнению налогоплательщика, в отчетности нет, а значит и подавать «уточненку» нет надобности, представить пояснения налоговикам все равно необходимо, указав в них на отсутствие ошибок в декларации или расчете.

Письмо-пояснение в налоговую: образец по убыткам

Налоговиков может заинтересовать убыточная деятельность компании, и в этом случае пояснения налогоплательщика должны в полной мере раскрывать причину возникновения убытка в запрашиваемом отчетном периоде. Для этого в письме расшифровываются доходы и расходы за определенный промежуток времени.

Также пояснения в налоговую (образец см. далее) должны содержать указания, почему расходы превысили доходы.

Например, компания создана недавно, деятельность только началась и выручка пока невелика, но текущие расходы уже значительные (аренда, зарплата сотрудников, реклама и т.п.

), либо фирмой были произведены неотложные крупные расходы на ремонт, закупку оборудования и т.п. Чем подробнее будут расписаны причины убытка, тем меньше новых вопросов возникнет у налоговиков.

Все приведенные сведения нужно подтвердить документально, приложив к письменному пояснению в налоговую копии бухгалтерских документов, договоров, накладных, банковских выписок, налоговых регистров и т.д.

Аналогичным образом могут быть даны пояснения в ответ на запрос о причинах снижения налоговой нагрузки, в сравнении со средним уровнем по отрасли.

— Тем не менее, ответственность за неявку по уведомлению о вызове в налоговый орган для дачи пояснений существует?

Да. Часть 1 статьи 19.4 КоАП РФ устанавливает административную ответственность за неповиновение законному распоряжению или требованию должностного лица органа, осуществляющего государственный надзор (контроль).

Закрепление законодателем административной ответственности за указанное противоправное действие направлено на обеспечение осуществления прав и исполнения обязанностей, предусмотренных, в частности, Налоговым кодексом (Определение Конституционного Суда от 20.11.2014 № 2630-О).

Уведомление о вызове налогоплательщика (плательщика сбора, налогового агента) на заседание комиссии по работе с убыточными организациями Налоговому кодексу не противоречит (Определение ВАС РФ от 25.01.2013 № ВАС-18148/12).

В качестве санкции за неявку возможно предупреждение или наложение административного штрафа на граждан в размере от 500 до 1000 рублей; на должностных лиц — от 2000 до 4000 рублей.

Как писать пояснения в налоговую

Образец пояснительного письма, направляемого в ответ на требование ИФНС о представлении пояснений, утвержденный официально, отсутствует. Пояснения можно составить в произвольной форме, указав следующую информацию:

- наименование налогового органа и налогоплательщика, его ИНН/КПП, ОГРН, адрес, телефон;

- заголовок «Пояснения»;

- обязательная ссылка на исходящий номер и дату требования от налоговой инспекции,

- непосредственно пояснения по запрашиваемому вопросу с их обоснованием,

- если необходимо, перечислить приложения к письму, подтверждающие правильность показателей отчетности,

- подпись руководителя.

https://www.youtube.com/watch?v=ytadvertisede

Когда ошибки, по мнению налогоплательщика, в отчетности нет, а значит и подавать «уточненку» нет надобности, представить пояснения налоговикам все равно необходимо, указав в них на отсутствие ошибок в декларации или расчете.