Как вычислить сумму налога на рекламу

Порядок исчисления не отличается от других налоговых сборов: численный показатель налоговой базы нужно умножить на ставку, которая по данному налогу неизменна и составляет 5%. Данные о расходах берутся из бухгалтерского учета. Они списываются как траты, уменьшающие базу по налогу на прибыль, причем некоторые в полной сумме, а отдельные – только в размере 1% от выручки. Из потраченных на рекламу средств исключается НДС.

ВАЖНО! Если оплата за рекламную деятельность производилась не в рублях, а в иностранной валюте, то для исчисления налога нужно произвести переоценку валютных остатков, то есть перевести показатели в рубли по текущему курсу Центробанка РФ. Сроки уплаты

Сроки уплаты

Тонкости, касающиеся сроков, устанавливаются муниципальным (региональным) законодательством. Обычно период расчета, уплаты и предоставления декларации составляет:

- для юридических лиц – квартал;

- для физических лиц – год.

Основные категории рекламной деятельности

Осуществление рекламной деятельности – это любая форма донесения информации о своих товарах, услугах, работах и др. продукции до общественности через средства массовой информации (печать, телевидение, радио) или иллюстративные средства (табло, «бегущая строка», вывеска, плакат, афиша и т.п.).

Рекламодатель – это юридическое или физическое лицо, несущее расходы на рекламную деятельность, от чьего имени она осуществляется.

Рекламоизготовитель (распространитель) – лицо или организация, изготовившая (и/или разместившая) рекламную информацию по заказу или поручению рекламодателя.

Рекламный носитель – место и способ размещения рекламы.

Не относятся к рекламе следующие сведения, переведенные в публичную форму:

- вывески, информирующие о часах работы заведения;

- любое оформление данных о правилах обслуживания клиентов;

- оповещения и перемене места, режима работы, контактов или реквизитов организации;

- государственные уведомления;

- предупреждающие или запрещающие надписи;

- другие информационные сообщения.

Основные виды рекламы

Она подразделяется на разные виды по различным признакам. Наиболее популярными разновидностями являются:

- По месту и методу распространения. Сюда входит продвижение в СМИ; на улице с помощью различных объектов, например баннеры или столбы, экраны или щиты; на торговом оборудовании, представленном витринами или торговыми залами; на упаковке товара; на автомобилях; на сувенирной продукции, представленной буклетами, небольшими сувенирчиками или журналами; прямая реклама, для чего информация передается лично, по почте или телефону; на разных мероприятиях, например, конференциях или выставках, а также сюда входит эффективная деятельность в интернете.

-

По цели компании реклама может быть разной. Сравнительная предполагает правильное позиционирование продукции, а также сравнение ее преимуществ с особенностями аналогичных товаров.

Информационная представлена разными уведомлениями покупателей о выпуске новой продукции. Увещевательная рассказывает о параметрах и основных плюсах товаров или всей компании. Напоминающая используется для старых продуктов, которые все еще пользуются высоким спросом. - По масштабу распространения она может быть традиционной и нетрадиционной.

- Современные виды представлены рекламой политической или спонсорской, а также коммерческой или общей.

Какие расходы на рекламу не облагаются налогом? Фото:nalogiexpert.ru

Какие расходы на рекламу не облагаются налогом? Фото:nalogiexpert.ru

Выбор вида зависит от целей и финансовых возможностей фирмы-заказчика.

Ставка процента

По налогу применяется единая ставка, равная 5% от всех рассчитанных расходов на эти цели

Важно! Региональные власти могут только немного уменьшить данный показатель

Порядок расчета и уплаты

Для расчета используется стандартная формула, предполагающая умножение налоговой базы, представленной расходами на рекламу, на ставку налогу, равную 5% . Перечисляются деньги в местный бюджет.

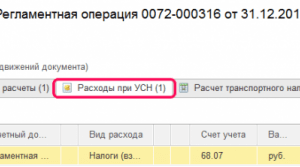

Как платить налог при УСН

Если компания, у которой возникает необходимость уплатить этот сбор, работает по УСН, то все равно она должна перечислить эти средства, так как этот вид налога не заменяется УСН

Важно! Такое правило действует как для компаний, так и для ИП.. Если фирма работает по схеме, когда взимается налог с доходов, уменьшенных на расходы, то допускается по ст

346.16 НК уменьшить налогооблагаемую базу на затраты на рекламу

Если фирма работает по схеме, когда взимается налог с доходов, уменьшенных на расходы, то допускается по ст. 346.16 НК уменьшить налогооблагаемую базу на затраты на рекламу.

При ЕНВД

Если применяется компанией ЕНВД, то условно делятся все расходы на нормируемые и не нормируемые. Уплачивается налог таким же образом, как и компаниями, работающими по ОСНО.

С каких сумм исчисляется данный налог

Налоговой базой этого вида муниципальных платежей является конкретная цифра, обозначающая расходы фирмы (или ИП), отнесенные на рекламную деятельность, обозначенную таковой в законодательстве. Траты, считающиеся рекламными:

- активы, затраченные на разработку, производство и размещение рекламной продукции, заказанной у рекламоизготовителя и разместителя;

- финансы, в которые вылилось приобретение материалов и самостоятельное изготовление рекламы или участие в ней;

- вложение средств в продвижение от другого предпринимателя (организации), то есть помощь спонсоров.

К этим видам трат относятся не только материальные расходы, но и отчисления на амортизацию и оплату наемного труда.

Не входят в налоговую базу по рекламе следующие расходы:

- внесение платы за разрешение на рекламную кампанию;

- средства, затраченные на информирование о будущей рекламной акции.

Сотрудничество в рамках ЕАЭС и налогообложение

Россия и Казахстан — близкие политические союзники и экономические партнеры. При непосредственном участии обеих стран образовалось единое экономическое пространство — ЕАЭС. В ближайшем будущем предполагается самая тесная интеграция бизнесов, госпредприятий, предпринимателей РФ и РК. Этот процесс будет сопровождаться активными международными контактами специалистов самого разного профиля.

Партнерство бизнесов в рамках экономического пространства ЕАЭС потребует от участников соответствующих коммуникаций, в том числе и от бухгалтеров, знания национальной специфики законов государств союза.

Отметим, что налоговое законодательство Казахстана и России имеет много общего. Например, в обоих государствах установлены схожие организационно-правовые формы предприятий. Так, в Казахстане есть ТОО (практически аналогичные российским ООО), ИП и АО, также очень близкие к одноименным правовым формам российского бизнеса.

Вместе с тем между налоговыми законодательствами РФ и РК существует и много различий. Их можно увидеть на примере того же налога на рекламу: в РФ, как мы отметили выше, он отменен, а в РК — актуален, и регулируется он Налоговым кодексом Казахстана.

С чего уплачивается налог на рекламу

В качестве объекта, с которого уплачивается сбор, выступают суммы денег, которые приходится тратить на разные цели, связанные с рекламной компанией. К ним относятся траты на:

- работу по созданию печатной продукции;

- покупку разных материалов, которые будут использоваться во время этого процесса, а именно ролики на телевидении, листовки, афиши, календари и иные средства, с помощью которых потенциальные клиенты оповещаются о предложениях компании.

Важно! Дополнительно налог рассчитывается со средств, которые были потрачены на продвижение спонсорами налогоплательщика. Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.Если вы хотите узнать,

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.Если вы хотите узнать,

Не требуется уплачивать налог с:

- оплаты оформления разрешения на продвижение компании или ее товаров;

- создания вывески, на которой имеется наименование компании, часы ее работы и средства связи;

- оповещения клиентов разными способами.

Что входит в налог на рекламу? Фото:nalogiexpert.ru

Что входит в налог на рекламу? Фото:nalogiexpert.ru

Кто платит

Платежи в инспекцию за расположение различных видов рекламы в общественных заведениях и иных местах должны уплачивать компаниями, которые специализируются на распространении сведений о себе и своей деятельности.

Такая фирма называется рекламодателем, причем точное определение этого понятия содержится в ФЗ «О рекламе» №108. Уплачивается налог как физ лицами, так и разными компаниями.

Перечисляются средства в местный бюджет не только самими работодателями, но и подрядчиками, специализирующимися на распространении информации. В этом случае денежные средства, которые надо уплатить в качестве налога, перечисляются с гонораром подрядчику. Именно он платит средства в ФНС.

Если деньги перечисляются несвоевременно, то это приводит к начислению значительных штрафов. Поэтому каждая фирма должна ответственно подходить к выбору компании, которая будет заниматься распространением информации.

С каких расходов рассчитывается платеж

Налог считается местным платежом, причем используется для расчета фиксированная ставка, равная 5%. Определить размер такого налога достаточно просто, причем рассчитать ставку можно двумя способами:

- если все работы выполняются подрядчиком, то для определения ставки учитываются потраченные на эти цели средства, но не берется в расчет НДС;

- если все действия реализуются самой организацией, то для расчета налога учитываются расходы, связанные с покупкой материалов, с начислением амортизации на используемое оборудование, а также на оплату труда работников.

Важно! Даже косвенные налоги учитываются при определении ставки, для чего надо разделить общее прямые расходы на рекламу на все затраты фирмы за отчетный период. Что входит в расходы на рекламу, смотрите в этом видео:

Что входит в расходы на рекламу, смотрите в этом видео:

Вносятся средства по этому платежу до 20 числа месяца, следующего за окончанием налогового периода. Включаются в налоговую базу даже средства, представленные в виде гонораров, уплачиваемых каким-либо известным личностям, приглашенным для участия в ролике.

Особенности рекламы на транспорте

Часто на автомобилях располагается информация, а при этом она не относится к наружной рекламе. Сведения могут предоставляться не только снаружи, но и внутри авто. Для размещения такой рекламы между собственником авто и рекламодателем составляется специальный договор.

В письме Минфина №03-03-04/2/148 указывается, что расходы на такую рекламу признаются для расчета налога на рекламу в размере, не превышающем 1% от выручки. При этом учитываются все затраты на составление договора, оплату гонорара владельцу авто, создание самой рекламы, а также использование методов ее закрепления на разных поверхностях машины.