Учет НДС при переуступке права требования долга

Есть

некоторые особенности учета налога при

переуступке

права требования выполнения обязательств.

Согласно статье 146 Налогового Кодекса,

соглашение по передаче и получении

права не имеет отношения к сбыту, несмотря

на схожесть с договором купли-продажи.

Можно сделать вывод, что операция не

облагается налогом.

Если по

условиям договора цессии

первый кредитор получил доход более

суммы долга, начисляется налог. НДС

рассчитывается как разница между долгом

и доходами. Нюансы расчета базы обложения

налогами отображены в статье 279 НК.

Все

отчисления по налогам поступают в казну,

учет НДС отражается в документации на

день права передачи требования долга.

Прилагаются такие документы, как копии

договора, акты работ, накладные и т.д.

Требования отражаются на 91 счете,

переуступленная задолженность – на

счете 58.

Все отчисления по налогам поступают в казну, учет НДС отражается в документации на день права передачи требования долга. Прилагаются такие документы, как копии договора, акты работ, накладные и т.д. Требования отражаются на 91 счете, переуступленная задолженность – на счете 58.

Как учесть все тонкости при расчете налога и избежать проблем с налоговыми органами

НДС – это один из главных сборов, при помощи которого формируется большая часть бюджета государства. Но для плательщиков налогов он является значительным бременем. Естественно, что бизнесмены стремятся разными путями уменьшить размеры выплат по нему. Причем не всегда применяемые методы являются законными.

Значительная часть нарушений, которые выявляются налоговыми органами, касаются как раз НДС. Особенно тщательно подвергаются проверке декларации по НДС. Редко, когда камеральные проверки проходят для плательщика налогов без нареканий. В основном, бизнесмену приходится давать немало пояснений и предоставлять множество документов, пока налоговики не «успокоятся».

Поэтому лучшая возможность пройти проверку безболезненно, заключается в уплате налога по полной стоимости и в использовании только законных способов уменьшения его базы.

Контролирующие инстанции все время развиваются, поэтому схемы по снижению базы для НДС неотступно сокращаются. В этом налоговым органам способствуют банковские организации, которые руководствуются ФЗ №115, а также разъяснительными записками ЦБ РФ.

Законные методы уменьшения налогового бремени есть, но этим следует заниматься специалистам, хорошо разбирающимся в этом вопросе. В противном случае избежать проблем во время проверки, скорее всего, не удастся.

Рассматриваемый договор представляет собой перепродажу дебиторского долга, образованного по разным основаниям. Такой долг может сформироваться после отгрузки товаров, после перечисления авансового платежа или после выдачи кредита. НДС начисляется по-разному, в зависимости от вида задолженности, а также от прибыли или отсутствия таковой по результатам соответствующей сделки.

Консультацию по сделкам уступки права требования смотрите в этом видео:

Нужно ли в соглашении цессии указывать НДС

Законодательство не говорит напрямую, что налог требуется указывать в соглашении. В ст.389 ГК РФ говорится только о том, что форма соглашения должна быть схожей с формой главного обязательства. В то же время, чтобы не возникло споров с проверяющей инстанцией, ничего не мешает указать в соглашении данное положение.

Если долг продается с убытком или по номинальной стоимости, то в тексте может быть формулировка «НДС – 0 руб». Но при получении цедентом прибыли, придется заплатить налоговый сбор. Соответственно, в соглашении целесообразно указать налоговую сумму, которая определяется путем расчета, основанного на размере прибыли.

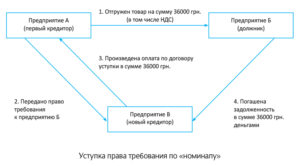

Рассмотрим следующий пример.

Компания №1 продает компании №2 долг в размере 660000 рублей, номинальная стоимость которого составляет 600000 рублей. Доход компании №2 составит 60000 рублей. Тогда расчет будет таким: 60/120/20=10. НДС составит 10000 рублей.

Ндс по договорам цессии

Практически каждый бизнесмен в своей работе сталкивается с дебиторской задолженностью.

Относиться к ней можно по-разному: просто считать эти средства «замороженными» или же воспринимать «дебиторку», как актив, который в случае необходимости можно продать.

О налоговых последствиях такой продажи мы сегодня и поговорим. А именно — расскажем о том, как рассчитывается НДС по договору уступки права требования.

Общая информация

Уступка права требования основана на положениях ст. 388–390 ГК РФ. В юридической практике этот тип сделок обычно называют договорами цессии (cessiō в переводе с латыни и означает — «уступка»).

Суть сделки в том, что кредитор за вознаграждение передает право требования долга другому лицу. Чтобы отличать продавца и покупателя долга от сторон в «обычной» сделке купли-продажи, для них тоже существуют специальные термины.

Экономический субъект, который «владел» долгом изначально и продает его, — называется цедентом, а покупатель задолженности именуется цессионарием.

Причины образования задолженности могут быть самыми различными, что влияет на расчет НДС. Основные варианты здесь следующие:

- в роли цедента выступает поставщик, который отгрузил товар (оказал услуги) с отсрочкой платежа;

- покупатель продает задолженность, образовавшуюся после выдачи им аванса в счет будущей поставки или оказания услуг;

- реализуемая задолженность возникла вследствие выдачи займа.

Может ли ООО работать без НДС

Облагается ли уступка права требования НДС

В общем случае продажа имущественных прав облагается НДС. Это установлено пп. 1 п. 1 ст. 146 НК РФ.

Однако налог следует начислять не всегда. Чтобы определить, облагается ли уступка права требования НДС, нужно рассмотреть порядок налогообложения основного обязательства (п. 1 ст. 155 НК РФ). По смыслу этой статьи НДС при продаже долга нужно исчислять по тем же правилам, что и по «исходному» обязательству.

Далее рассмотрим особенности налогообложения договоров переуступки долга, вытекающих из сделок различного вида.

Как посчитать НДС 20% от суммы

Продажа долга поставщиком

Если продавец, заключивший договор поставки с отсрочкой платежа, хочет быстрее вернуть средства в оборот, он может продать долг покупателя. Налоговая база будет равна доходу поставщика (цедента), т.е. превышению суммы, полученной от цессионария над задолженностью покупателя (п. 1 ст. 155 НК РФ).

Однако чаще всего «первичная» продажа долга производится с дисконтом. Это понятно: цессионарий получит деньги позднее, кроме того — он берет на себя и риски невозврата. Поэтому цедент обычно получает убыток и не платит с этой операции НДС, база по налогу на прибыль также не возникает.

Важно!

Никто не запрещает покупателю долга (цессионарию) продать обязательство еще раз. Тогда бывший цессионарий становится цедентом. Если скидка, полученная от первичного кредитора, была существенной, то новый цедент может перепродать долг с прибылью. Тогда он должен заплатить НДС с суммы своего дохода, т.е. с разницы между «закупочной» ценой долга и ценой его реализации (п. 2 ст. 155 НК РФ).

Но здесь нужно быть готовым к спорам с налоговиками и судебным разбирательствам с непредсказуемым результатом. Хотя шансы на положительный исход дела у налогоплательщика имеются (постановление ФАС ВВО от 26.07.

2013 по делу № А82-9316/2012).

Сколько бы раз не перепродавалась «дебиторка», в итоге конечный покупатель получает деньги от должника. При любом договоре цессии, НДС у цессионария возникает при получении задолженности. База равна разнице между суммой взысканного долга и затратами на его покупку (п. 2, 4 ст. 155 НК РФ). НДС исчисляется по расчетной ставке 20/120 (п. 4 ст. 164 НК РФ).

Пример 1

ООО «Альфа» поставила ООО «Гамма» товар на сумму 720 тыс. руб. на условиях отсрочки платежа. После отгрузки ООО «Альфа» продало долг ООО «Гамма» за 540 тыс. руб.

А вот ООО «Дельта» получило прибыль — 60 тыс. руб. (600 – 540).

Именно с этой суммы оно и должно заплатить НДС = 60 / 120 *20 = 10 тыс. руб. У ООО «Бета» база по НДС в размере 120 тыс. руб. (720 – 600) возникнет после получения долга от ООО «Гамма». Налог к уплате здесь определяется расчетным путем аналогично ООО «Дельта»: НДС = 120 / 120 *20 = 20 тыс. руб.

Особенности расчета НДС при частичном погашении долга

Должник может перечислять денежные средства цессионарию частями, в том числе и в течение нескольких налоговых периодов. Напрямую эта ситуация в НК РФ не урегулирована. Здесь возможно два подхода:

НДС в бухгалтерском учете

Рассмотрим, как учитывается налог на добавленную стоимость при списании задолженности. В бухгалтерском учете после инвентаризации на основании специального приказа долги описываются по всем параметрам по отдельности, после чего их отображают в графе расходов или доходов. При списании кредиторской задолженности, связанной с НДС, используют следующие проводки:

- ДТ 60 (70, 76) КТ 91;

- ДТ 91 КТ (62, 71, 76).

Задолженность по НДС перед бюджетом в документах фиксируется по счету 68.02 «Налог на добавленную стоимость». В БУ это выглядит так:

- ДТ 90 (91, 76) КК 68.02 — зарегистрирован долг по НДС перед бюджетом;

- ДТ 68.02 КТ 51 (76) — оплачен долг перед бюджетом.

Бывают случаи, когда в ходе проверки выявляются неточности в заполнении декларации, несоответствия указанных данных реальному положению дел в сфере налоговых отчислений. В этой ситуации необходимо провести корректировку бухгалтерского отчета и внести актуальные изменения. Можно использовать следующие проводки:

- ДТ 90 (91) КТ 68 – прибавлен НДС при сбыте товаров собственного производства или при продаже имущества организации;

- КТ 68 ДТ 19 – необходимо произвести вычет НДС;

- ДТ 68 КТ 51 – долг по НДС перед бюджетом погашен.

В бухгалтерском балансе налог на добавленную стоимость отображается в специальных разделах:

- 1220 (НДС по полученный ценностям);

- 1230 (дебиторская задолженность);

- 1520 (кредиторская задолженность).

В строке 1220 указывают несписанную величину «входного» НДС по произведенным работам и полученным товарам. Для этих целей используется счет 19, а в пустое поле заносят дебетовое сальдо указанного счета. При этом можно расписать налог по каждому объекту, применив унифицированные схемы, например, 12201, 12202 и т. п.

Вовремя оформления годового отчета размер не относящегося к вычету НДС следует списать со счета 19 в ДТ 91, убрав с баланса из строки 1220, где числятся текущие активы компании. Данные суммы войдут в категорию прочих расходов, поэтому по итогам года их нужно отнести к строке 2350.

В строке 1230 дебиторский долг отражают в полном объеме вместе с НДС на счетах: 60 (расчет с подрядчиками и поставщиками товаров), 62 (расчет с заказчиками и клиентами), 68 (расчет по налоговым отчислениям), 69 (расчет по соц. страхованию), 70 (расчет с работниками), 75 (расчет с учредителями), 76 (расчет с остальными кредиторами и дебиторами).

Для строки 1520 актуальны те же счета с кредитовым остатком что и для строки 1230. Здесь находятся краткосрочные долги, обязательства по которым должны быть исполнены в течение 12 месяцев. Все остатки суммируются, однако размер задолженности перед бюджетом самостоятельно рассчитывать нельзя, он определяется в соответствии требованиями гос. структур.

Нужно учесть, что в бухгалтерском балансе активы и пассивы указываются в оценке с учетом вычитания стоимости налога на добавленную стоимость. Например, если компания получила аванс за будущую отгрузку товаров, кредиторский долг записывается в документах в оценке за минусом необходимого к оплате государству налога.

В бухгалтерском балансе все операции с НДС необходимо отразить специальными проводками, налог указывается в строках: 1220, 1230 и 1520.

В бухгалтерском балансе все операции с НДС необходимо отразить специальными проводками, налог указывается в строках: 1220, 1230 и 1520.

Документальное оформление

Передача

прав к цессионарию должна отображаться

договором. Он заключается в той же форме,

что и первоначальное соглашение. Он

должен быть получен

в письменной форме, если сначала договор

заверялся нотариусом, вторичный контракт

тоже заверяется нотариально.

Необходимо

зарегистрировать контракт, если

первоначальная сделка подлежала

регистрированию. Об этом сказано в

статье 389 ГК. К договору прикладываются

документы с удостоверением права по

требованию оплаты

задолженности.

Это могут быть счета – фактуры, акты и

прочее.

В

договоре цессии отображается, на

основании чего возникло право, какие

обязательства имеет должник, какие

документы удостоверяют право требования.

Должна присутствовать и другая информация,

имеющая отношения к переуступке.

Необходимость

выделения НДС в договоре цессии не

предусматривается. В статье 389 НК

отображено, что форма договора должна

иметь соответствие с формой основного

обязательства. Чтобы избежать некоторых

проблем с проверяющими, иногда имеет

смысл прописывать данные по суммам НДС.

Если

долг продается с убытком или по номиналу,

включается формулировка «в т.ч. НДС –

0 руб.». Если цедент будет иметь прибыль

от сделки, цессия будет обложена налогом.

В контракте тогда прописывается сумма

сбора, которая высчитывается исходя из

размера прибыли.

НДС по договорам цессии

Цессирование

кредита, а также прочих обязательств

по

договору

включает присоединение третьего лица.

Оно выступает как поручитель. К примеру,

если есть просроченный долг и обязательство

становится больше, при этом финансовая

организация

не планирует самостоятельно заниматься

этим вопросом, она может продать долг.

Согласно

статье 384 ГК, при передаче прав между

кредиторами условия и объем перехода

на время заключения контракта не будут

меняться. Процедура цессии отражается

в регистрах каждой из сторон.

Задача

цессионного контракта заключается в

том, что меняется кредитор по обязательствам.

Документ заключается после согласия

каждой из заинтересованных сторон, он

двусторонний.

При

составлении данного договора согласие

должника не нужно, но его уведомляют о

действии письменно. Подписание договора

должно сопровождаться дополнительной

документацией – актом приема-передачи

правоустанавливающих бумаг, первичными

документами. При необходимости

составляются дополнительные соглашения.

Есть

некоторые особенности оформления

договора и

НДС,

если таковой присутствовал. Так, если

задолженность возникла при заключении

договора продажи с учетом налога, то

при закрытии обязательств, превышающих

расходы на приобретение, требуется

начислить сбор. Эта операция оформляется

соответствующей проводкой.

Передача

прав по имуществу является объектом

для начисления сбора и считается

реализацией с формированием цедентом

счета – фактуры. Принять к вычету налог

цедент не может.

При

работе на ОСНО погашение долга является

объектом обложения НДС. Базой будет

превышение суммы погашаемого долга над

ценой его приобретения. Данное требование

актуально, если условие по выплате

возникло вследствие договоров реализации

работ, которые облагаются НДС.

Нужен ли в цессии ндс 2019

Если трактовать данный пункт в широком смысле, получается, что любой кредитор (в т. ч. Компания 3) не облагает НДС уступку права требования, в основе которой лежит договор кредита (займа).

Однако в то же время существует позиция Минфина России, согласно которой указанная норма применяется только к первоначальному и второму кредитору (т. е. компаниям 1 и 2).

Следовательно, Компания 3 обязана начислять НДС согласно пункту 4 статьи 155 Налогового кодекса, то есть с разницы между доходами и расходами 16 . В настоящее время нам не известна арбитражная практика по данному вопросу.

Ввиду отсутствия разъяснений чиновников по данному вопросу каждый налогоплательщик самостоятельно выбирает способ оформления счета-фактуры в рассматриваемой ситуации.

Однако полагаем, что разъяснения, касающиеся иных операций, в которых НДС определяется по расчетной ставке, могут быть применимы и в данном случае.

В частности, можно действовать по аналогии с заполнением счетов-фактур при получении авансов или при продаже имущества, стоимость которого включает НДС.

Уступка денежного требования и НДС

Высокая доля «дебиторки» в общей структуре активов компании не лучшим образом сказывается на ее деятельноcти: снижается ликвидность и финансовая устойчивость фирмы, что увеличивает риски финансовых потерь. А посему от этого груза нужно вовремя и, самое главное, грамотно избавляться.

Зачастую делается это посредством уступки денежного требования третьему лицу (п. 1 ст. 307, п. 1 ст. 382 ГК). В результате такой уступки компания выбывает из обязательства, а принадлежащие ей права (как правило, в том же объеме и на тех же условиях) переходят к новому кредитору (ст. 384 ГК).

В свою очередь, «покупатель долга» вправе предъявить его к оплате должнику либо вновь переуступить другому лицу.

В отличие от фирмы, уступающей денежное требование, цессионарию в общем случае расчетов с бюджетом по НДС не избежать.

Так, он должен исчислить налог с суммы превышения дохода, полученного при последующей уступке требования или при прекращении соответствующего обязательства, над суммой расходов на приобретение указанного требования.

Данное правило указывается в пункте 2 статьи 155 Налогового кодекса. Однако понятно, что если компания, что называется, «за что купила, за то и продает», то налоговая база попросту не возникает.

Договор цессии – проводки

Смена кредитора/должника осуществляется с помощью оформления договора цессии. При этом в сделке принимают участие 2 стороны: первоначальный кредитор (цедент) и новый кредитор (цессионарий).

При письменном информировании должника его согласие на отчуждение имущества не требуется (стат. 382 ГК), а погашение долга производится новой организации.

Допустим, ООО «Оптторг» отгрузило ООО «Контур» партию товаров на общую сумму 944 000 руб., в том числе НДС 18 % 144 000 руб. Покупатель не рассчитался вовремя за продукцию и «Оптторг» переуступил долг ООО «Аверс» за 900 000 руб. Бухгалтеру «Оптторга» потребуется выполнить проводки в таком виде:

Ндс при уступке права требования

А если продавец решал, что платить НДС с суммы уступки он обязан, все равно были вопросы по налоговым последствиям для другого участника сделки.

Это вопрос права на вычет суммы НДС, предъявленной продавцом при уступке вышеуказанных прав новому кредитору.

По мнению налоговых органов, основания для принятия к вычету сумм НДС, предъявленных новым кредитором, отсутствуют у последнего участника всей цепочки — покупателя прав требования у нового кредитора.