Содержание формы по КНД 1152016

Вид и содержание КНД 1152016 регулирует Письмо ФНС России № СД-4-3/14369 от 25.07.2018. Бланк состоит из следующих разделов:

- Титульник, в котором бизнесмен прописывает сведения о себе и налоговиках.

- Раздел 1 ㅡ суммарный размер пошлины по действующей схеме обложения налогами.

- Раздел 2 ㅡ подсчет сведений из параграфа 1 по различным сферам занятости, начисленным к уплате в налоговый бюджет.

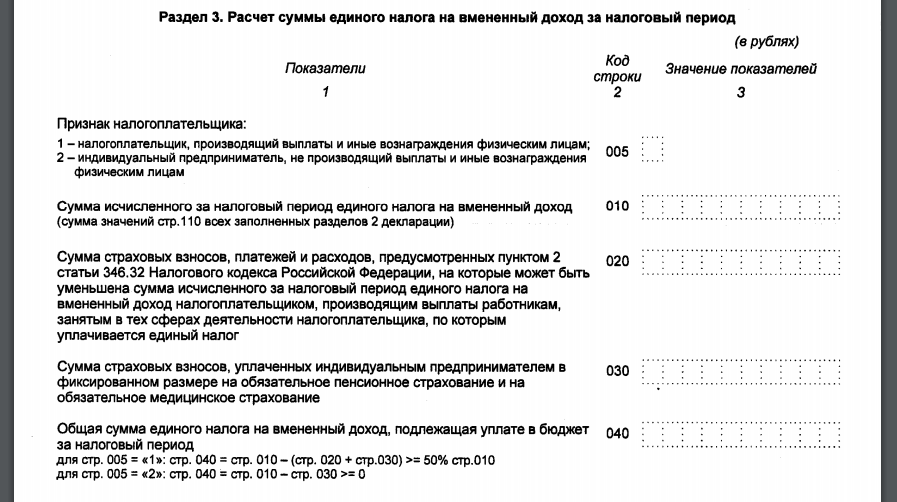

- Раздел 3 ㅡ подсчет информации из параграфа 1 за отчетный промежуток.

- Раздел 4 ㅡ подсчет убытков на ККТ, которые сбавляют сумму пошлины, начисленной к уплате ЕНВД.

В параграфах есть комментарии, которые помогают бизнесмену подсчитать тот или иной показатель. Отображаются подсказки в виде простых формул. Например, стр. 020 = стр. 050 3 разд. * (сумму строк 110 разд. 2 по соответствующему шифру ОКТМО / стр. 010 разд. 3).

В 2018 году Законодательство РФ упростило многие бланки деклараций, чтобы облегчить их заполнение для предпринимателей.

Что нового

Следить чиновников за актуальностью любых налоговых отчетов обязывают положения пункта 4 статьи 31 и статьи 80 Налогового кодекса РФ.

Расчет налога

Третий раздел Приложения № 1 приказа ФНС № ММВ-7-3/353 содержит «Расчет суммы единого налога на вмененный доход за налоговый период». С отчета за первый квартал 2017 года он обновлен и выглядит теперь так:

Обратите внимание: в связи с передачей администрирования страховых взносов налоговикам из строки 030 убрали упоминание Пенсионного фонда и Федерального медстраха. Также см

«Ставка ЕНВД в 2017 году: сколько составляет»

Также см. «Ставка ЕНВД в 2017 году: сколько составляет».

Штрих-коды

Этот показатель в декларации необходим налоговикам, чтобы оперативно обрабатывать большое число поступающих от «вмененщиков» отчетов. Имейте в виду: некоторые штрих-коды поменялись (см. таблицу).

| Старый | Новый | Принадлежность |

| 0291 3018 | 0291 4015 | Первый лист декларации по ЕНВД |

| 0291 3025 | 0291 4022 | Раздел 1: |

| 0291 3032 | 0291 4039 | Раздел 2: |

Формат файла для отправки

Второе приложение к приказу ФНС № ММВ-7-3/353 содержит требования к электронному варианту отправки декларации по ЕНВД.

Новой версии формата теперь присвоен номер 5.07 вместо 5.06.

Имя файла с 2017 года тоже обновлено:

| Прежний вариант | С 2017 года |

| Имя файла, содержащего XML схему файла обмена, должно иметь следующий вид: NO_ENVD_1_029_00_05_06_xx где xx – номер версии схемы. |

Имя файла, содержащего XML схему файла обмена, должно иметь следующий вид: NO_ENVD_1.029.00.05.07_xx где xx – номер версии схемы. |

В электронном варианте табличного расчета суммы ЕНВД за налоговый период (СумНалПУ), как и в бумажной форме, произошла замена:

| Прежнее название элемента | С 2017 года |

| Сумма взносов, уплаченных ИП в ПФР и ФФОМС в фиксированном размере | Сумма взносов, уплаченных ИП в фиксированном размере на ОПС и ОМС |

Порядок заполнения

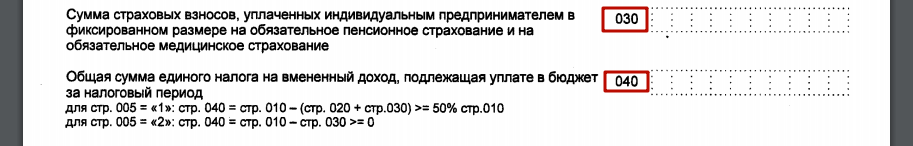

В правилах внесения в отчет по ЕНВД данных налоговики вновь убрали в строке 030 упоминание про оплату коммерсантами взносов в фиксированном размере в адрес Пенсионного фонда и Федерального ОМС (подп. 4 п. 6.1).

Основное изменение затронуло строку 040. В ней «вмененщики» приводят итоговую сумму единого налога за квартал.

Приказом ФНС от 19 октября 2016 года № ММВ-7-3/574 пересмотрены официальные требования по ее заполнению. С учетом того, что бизнесмены могут делать фиксированные взносы на обязательное пенсионное и медицинское страхование.

Между тем, если разобраться, ничего нового чиновники не придумали: они просто пересказали словами две формулы, которые необходимо применять для расчета по строке 040. Для вашего удобства мы привели их в таблице ниже.

| Наличие выплат | Признак плательщика | Как посчитать | Какое условие соблюдать |

| Отчет сдает фирма или ИП, которая делает выплаты и иные вознаграждения в адрес физлиц | Значение показателя в строке 005 – «1» | Разность показателей: 040 = 010 – (020 + 030) |

Показатель по стр. 040 не может быть меньше, чем 50% от суммы исчисленного единого налога по стр. 010 |

| Отчет сдает фирма или ИП, которая не делает выплат и иных вознаграждений в адрес физлиц | Показатель по строке 005 – «2» | 040 = 010 – 030 | Показатель по стр. 040 должен быть больше или равен 0 |

Процедура перехода

^

С 1 января 2013 года переход на уплату единого налога осуществляется добровольно через подачу заявления о постановке на учет организации (ИП) в качестве налогоплательщика ЕНВД в налоговый орган по месту ведения деятельности, по месту нахождения организации (месту жительства индивидуального предпринимателя) при осуществлении 3-х видов деятельности:

- развозной или разносной розничной торговли;

- размещения рекламы на транспортных средствах;

- оказания автотранспортных услуг по перевозке пассажиров и грузов.

Снятие с учета в качестве плательщика ЕНВД, осуществляется на основании заявления, представленного в налоговый орган.

Правила заполнения

Хотя на этой странице можно бесплатно скачать образец заполнения декларации ЕНВД 2020 года, по которым можно понять принцип оформления данного документа, считаем необходимым привести также пошаговую инструкцию. Правила заполнения новой формы декларации ЕНВД в 2020 году для ИП следующие:

- Запись показателей начинается с первой (левой) ячейки. В незаполненных ячейках ставятся прочерки.

- Текстовые поля заполняются только печатными заглавными буквами.

- При заполнении декларации ЕНВД ручкой, можно использовать чернила трех цветов — фиолетового, синего и черного.

- При заполнении декларации ЕНВД на компьютере нужно пользоваться шрифтом Courier New (высота -16 — 18 пунктов).

- Физические показатели (и стоимостные показатели) должны записываться в целых единицах (по правилам округления). Значение коэффициента К2 округляется до третьего знака (после запятой).

- Штрафы и пени в декларацию не вносятся.

- Все страницы декларации нумеруются.

- На титульном листе декларации обязательно необходимо поставить дату и подпись. При наличии печати — она ставится на титульном листе (где указано М.П).

- Листы декларации не скрепляются и не сшиваются.

- Недопустимыми являются исправление ошибок и двухсторонняя печать.

ИЗМЕНЕНИЯ ЕНВД В ПОСЛЕДНИЕ ГОДЫ

Помимо декларации, в 2017 году произошли и принципиальные изменения в самой системе налогообложения.

В частности с 01.01.2017 года прекратил свое действие справочник ОКУН ОК 002-93. Вместо этого справочника введен новый справочник с кодами бытовых услуг. Согласно приказа Росстандарта от 31.01.2014 № 24-ст, классификатор ОКУН ОК 002-03 заменил классификатор ОКПД (ОК 034-2014 (КПЕС 2008)).

Следующее изменение касается уменьшения ЕНВД на сумму уплаченных страховых взносов. В 2016 году действовало правило: налог ЕНВД можно уменьшать на взносы, уплаченные за наемных работников, но не более чем на 50% от суммы налога. С 01.01.2017 года ИП–работодатель имеет право уменьшать налог ЕНВД на сумму взносов уплаченных за себя и на сумму взносов уплаченных за наемных работников, но не более чем на 50% от размера налога.

Существенные изменения произойдут в ЕНВД в 2020 году. А с 2021 года этот режим налогообложения перестанет существовать. Более того, ряд предпринимателей, применявших ЕНВД в 2019 году, не смогут применять этот режим уже с 2020 года.

Раздел 2

Раздел 2 заполните отдельно:

по каждому виду деятельности;

по каждому муниципальному образованию, в котором ведется эта деятельность (каждому коду ОКТМО).

Об этом сказано в пункте 5.1 Порядка, утвержденного приказом ФНС России от 4 июля 2014 г. № ММВ-7-3/353.

Например, если на территории одного муниципального образования организация занимается тремя видами деятельности, облагаемыми ЕНВД, а на территории другого муниципального образования – четырьмя видами такой деятельности, то раздел 2 нужно заполнить семь раз. Это правило действует, даже если в разных муниципальных образованиях организация занимается одними и теми же видами деятельности (письмо Минфина России от 20 марта 2009 г. № 03-11-06/3/68).

Если же ведете одну и ту же вмененную деятельность в разных местах одного и того же муниципального образования, то раздел 2 заполняйте один раз (письмо Минфина России от 22 июля 2013 г. № 03-11-11/28613).

По строке 010 укажите код вида предпринимательской деятельности в соответствии с приложением 5 к Порядку, утвержденному приказом ФНС России от 4 июля 2014 г. № ММВ-7-3/353.

По строке 020 укажите полный адрес места осуществления деятельности, обозначенной по строке 010. Код субъекта РФ обозначайте в соответствии с приложением 6 к Порядку, утвержденному приказом ФНС России от 4 июля 2014 г. № ММВ-7-3/353.

Коды ОКТМО определяйте по Общероссийскому классификатору, утвержденному приказом Росстандарта от 14 июня 2013 г. № 159-ст. Быстро определить свой код ОКТМО можно здесь. Показатель кода ОКТМО вписывайте по строке 030 начиная с первой ячейки. В незаполненных ячейках (справа от значения кода) проставьте прочерки.

По строке 040 укажите месячную базовую доходность на единицу физического показателя.

В строку 050 поставьте значение коэффициента-дефлятора К1.

В строку 060 запишите значение корректирующего коэффициента К2. Если в разных месяцах квартала величина коэффициента К2 менялась, по строке 060 укажите его среднеарифметическое значение. Для этого используйте формулу

| Значение коэффициента К2 за квартал | = | Значение коэффициента К2 за первый месяц квартала | + | Значение коэффициента К2 за второй месяц квартала | + | Значение коэффициента К2 за третий месяц квартала | 3 |

По строкам 070–090 в графе 2 пропишите величину физического показателя за каждый месяц квартала.

Если организация встала на учет (снялась с учета) в качестве плательщика ЕНВД в течение квартала, в графе 3 укажите количество календарных дней ведения деятельности в месяце постановки или снятия с учета. Если в месяце плательщик ЕНВД не вставал на учет или не прекращал деятельность, в графе 3 ставьте прочерки.

В 4 графе поставьте значение налоговой базы с учетом фактической продолжительности деятельности на ЕНВД в отдельном месяце.

По строке 100 укажите общую налоговую базу за квартал, то есть сумму строк 050–070 в графе 4.

В строке 105 укажите .

А по строке 110 – сумму налога, рассчитанную как:

| Сумма ЕНВД за квартал = Строка 100 × Строка 105 |

Такой порядок следует из положений раздела V Порядка, утвержденного приказом ФНС России от 4 июля 2014 г. № ММВ-7-3/353, и писем ФНС России от 22 мая 2013 г. № ЕД-3-3/1806 и от 1 февраля 2012 г. № ЕД-4-3/1500.