Переход с патента

Теперь разберемся, как перейти на ЕНВД с ПСН в 2019 году. Это возможно лишь для ИП с патентом, срок действия которого скоро заканчивается. Дело в том, что до окончания срока, на который выдан патент, добровольно перейти на другую систему нельзя. Есть лишь 2 случая, когда ПСН перестает действовать до конца срока выдачи патента:

- ИП прекратил деятельность, в отношении которой его получил;

- он нарушил условия применения ПСН, например, нанял более 15 работников или заработал больше 60 млн рублей с начала календарного года.

Если ИП утратил право применять патент, он вправе сразу же перейти на ЕНВД с ПСН (письмо Минфина от 23 января 2014 года № 03-11-11/2346). Для этого ему нужно в течение 5 дней подать заявление в обычном порядке.

В остальных случаях ИП с патентом придется ждать окончания срока его действия, а затем начинать вмененную деятельность. Подать заявление о применении ЕНВД следует не позже 5 дней с ее начала.

Образец заполнения ЕНВД-4

Титульный лист

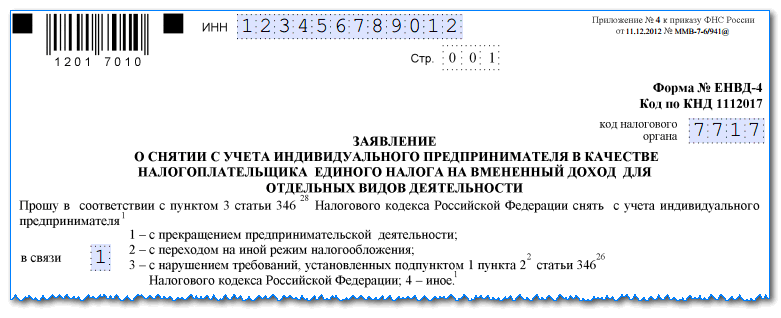

Заполнять бланк заявления необходимо с указания регистрационного кода ИНН предпринимателя вверху. Он включает в себя 12 символов. Здесь рядом фиксируется номер страницы.

В следующей строке отражается код налогового органа, которому адресуется данное заявление. После этого должно идти указание названия документа.

Затем с помощью специальной кодировки обозначает причина, по которой ИП осуществляет снятие с учета.

Причинами прекращения ведения учета по системе ЕНВД может быть:

- «1» Закрывается деятельность лица, состоящего на учете как плательщик ЕНВД в целом.

- «2» Производится изменение используемой системы налогообложения.

- «3»Осуществляется переход с ЕНВД в связи с превышением установленных критериев (например, среднесписочная численность сотрудников стала больше, чем 100 человек).

- «4» Иные ситуации, при которых деятельность в качестве ИП продолжается, но использование ЕНВД закрывается.

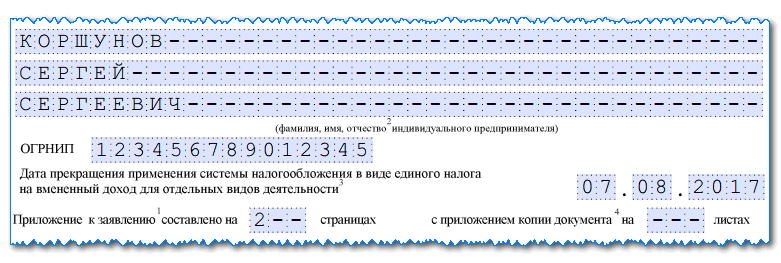

После этого надо зафиксировать полные Ф.И.О. ИП, которые подает заявление о прекращении ЕНВД. Заполняя их, нужно придерживаться правила, согласно которому между словами должна присутствовать пустая клетка, а оставшиеся другие не занятыми клетки — надо прочеркнуть.

Ниже отражается регистрационный номер ИП, под которым он внесен в ОГРИП.

Затем отражается дата, начиная с которой прекращается использование вмененки.

В следующей строке подателю заявления необходимо отразить число листов, входящих в состав данного заявления. Если помимо этого существуют приложения к данному документу (например, подтверждающие какие-то бланки), здесь же рядом отражается и количество их листов.

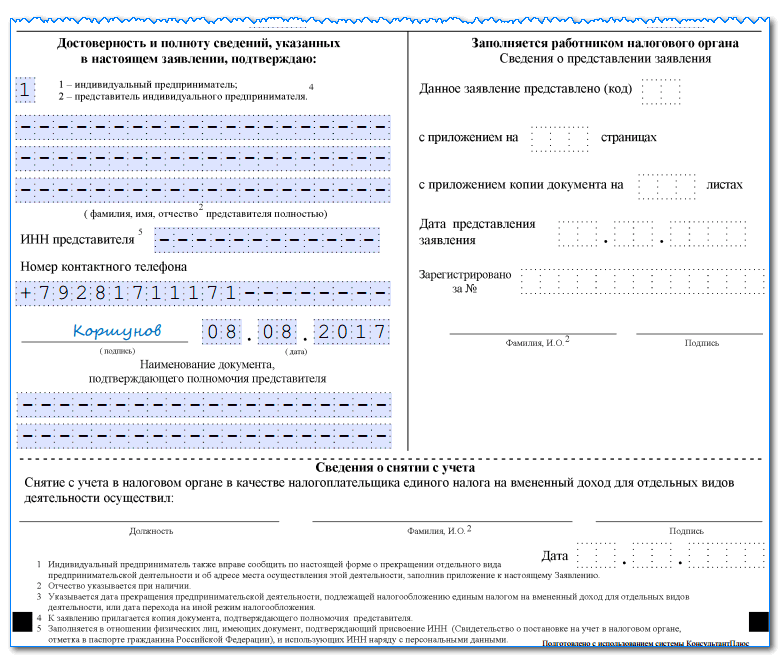

Далее страница делится на две части. При этом заполнять в дальнейшем предпринимателю нужно только левую ее часть.

Сначала здесь кодом фиксируется, кто именно подает бланк ЕНВД-4:

- Если предприниматель сдает документ самостоятельно, то указывается код 1. Поле с ФИО не заполняется. Ставится только дата и подпись предпринимателя.

- При привлечении для этих целей представителя, нужно использовать код 2. В этом случае следует кроме этого заполнить Ф.И.О. лица, выступающего представителем, его ИНН, ставится дата и его подпись.

В следующей строке записывается номер контактного телефона, по которому в случае необходимости инспектор может связаться с ИП и уточнить информацию по заявлению.

Внимание! Если бланк ЕНВД4 представляет в ИФНС представитель, здесь также отражается реквизиты документа, подтверждающие его полномочия. Копия доверенности прикладывается к заявлению и указывается количество прилагаемых документов на титульном листе.

Приложение

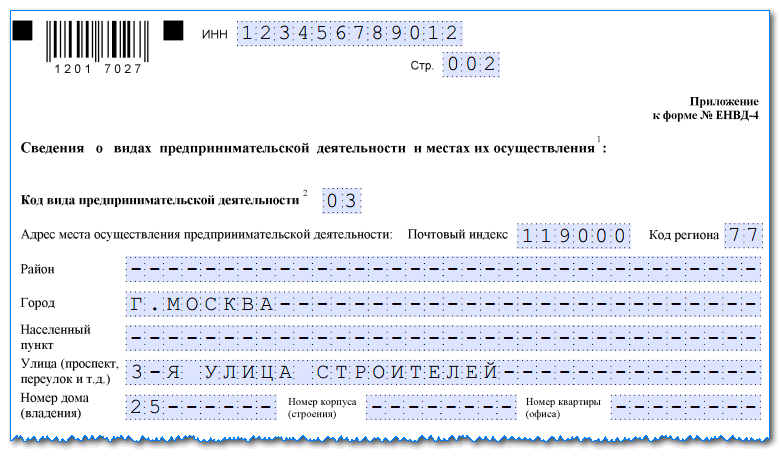

Второй лист заявления о прекращении вмененки также нужно начинать с отражения ИНН предпринимателя, и номер страниц бланка по очередности.

После этого идут три одинаковых раздела, в которых нужно при необходимости вписывать информацию о месте осуществления деятельности, по каким прекращается использование ЕНВД. Если при внесении записей остаются пустые клетки, их надо прочеркнуть.

То же самое нужно сделать, когда на странице остаются пустые блоки.

Если предприниматель закрывает более трех направлений деятельности с разными адресами, то нужно в заявление добавить аналогичный лист, и заполнить в нем всю необходимую информацию.

Чтобы подтвердить представленные сведения в заявлении, предприниматель или его представитель должны проставить внизу свою визу.

Будущий закон об отказе от ЕНВД

Реальный отказ от «вменёнки» с 2020 года способно унести с собой и такое явление, как патентование товаров. Обновлённая подпись-маркер используется ещё далеко не на всех категориях, видах и наименованиях товаров, а лишь для ограниченного числа. Режим этот пока, можно сказать, действует в тестовом варианте. По Федеральному закону №488, пересмотренному и утверждённому вновь 25.12.2018 года, список промаркированных по-новому товаров ратифицируется указом правительства России. Данный метод направлен на пресечение нелегального товарооборота. В последующую пятилетку (до 2025 года) товары, перемаркированные по-новому, относятся к пищевой, лёгкой, автомобильной, «самолётной», ювелирной, топливно-энергетической и химической отраслей промышленности. В частности, перемаркировываются товары для детей, электронные гаджеты и стройматериалы. Новое правило маркировки уже запущено для медикаментов, алкогольной продукции, табака и меховой одежды – без этого их просто не пропустят на рынок потребительского сбыта.

Сейчас данный законопроект прошёл первую оценку депутатов Госдумы. Предприниматели, в общем, не смогут прибегнуть ни к ПСН, ни к ЕНВД. И федеральные власти России вплотную займутся этим вопросом. А это значит, что «вменёнки» с 2020 года всё же больше не будет. Она окончательно уйдёт в историю малого и среднего бизнеса.

Почему некоторые предприниматели должны отказаться от ЕНВД?

Изменения связаны с обширными поправками, которые появились в Налоговом кодексе 29 сентября. По сути, был принят новый закон под № 325-ФЗ. Его полный текст приводит Официальный портал правовой информации. Именно он теперь регулирует работу предпринимателей и определяет, по какой схеме им следует платить налоговые взносы.

Итак, с начала следующего года отдельные предприятия розничной торговли не смогут использовать ЕНВД. Им также будет недоступно применение ПСН. Придется перейти на другую налоговую систему. Нововведение распространяется на предпринимателей, продающих в розницу продукцию, подлежащую маркировке:

Действие нового закона касается именно тех, кто торгует подлежащими маркировке изделиями

Причем, неважно, маркирует ли продавец свои товары. Если они входят в список продукции, которая должна иметь специальные средства идентификации, предприниматель уже не может использовать по ним ЕНВД или ПСН

Ему придется выбирать между УСН и ОСНО.

Можно ли подать заявление о прекращении уплаты ЕНВД в мае 2020 года, если деятельность не ведется с марта 2020 года?

Вопрос аудитору

Организация (салон красоты) зарегистрирована в налоговом органе как плательщик ЕНВД. Однако с 30 марта салон закрыт по

причине запрета работы подобных заведений в период коронавируса. Чтобы минимизировать платеж по ЕНВД, организация подготовила

заявление о снятии с учета в качестве плательщика ЕНВД, указав в нем датой прекращения деятельности 30 марта 2020 года. С

учетом нерабочих дней с 30 марта по 11 мая можно ли подать это заявление в инспекцию 12 мая 2020?

Заявление о снятии с учета в качестве плательщика ЕНВД следует представить не позднее первого рабочего дня

после окончания периода нерабочих дней, объявленных Указами Президента РФ.

Поясним такой вывод.

Указами Президента РФ от 25.03.2020 № 206,

от 02.04.2020 № 239,

от 28.04.2020 № 294 дни с 30 марта

по 30 апреля 2020 года, а также с 6 по 8 мая объявлены нерабочими.

Если в связи с невозможностью ведения деятельности организация намерена сняться с учета в качестве плательщика

ЕНВД, она вправе сделать это, представив заявление в налоговый орган.

Согласно абз. 3 п. 3 ст. 346.28 НК РФ

заявление нужно подать в течение пяти дней с даты прекращения «вмененной» деятельности. Дату прекращения деятельности,

указанную в заявлении, плательщик определяет самостоятельно.

В соответствии с п. 6 ст. 6.1 НК РФ

срок, определенный днями, исчисляется в рабочих днях, если НК РФ не установлено иное. Следовательно, упомянутые

пять дней, установленные для представления заявления, нужно исчислять в рабочих днях.

Если последний день срока совпадает с выходным, нерабочим праздничным днем или нерабочим днем на основании акта

Президента РФ, то согласно п. 7 ст. 6.1 НК РФ

датой окончания срока признается ближайший рабочий день. Значит, если организация укажет в заявлении о снятии с учета

датой прекращения деятельности 30 марта, она вправе подать это заявление не позднее 12 мая 2020 года (при условии,

что период нерабочих дней не будет продлен).

ЕНВД за квартал, в котором произошло снятие плательщика с учета, рассчитывается с первого дня налогового периода до

даты снятия с учета, указанной в уведомлении от налогового органа

(абз. 2 п. 10 ст. 346.29 НК РФ). Такое

уведомление инспекция выдаст в течение пяти дней со дня получения от налогоплательщика заявления о снятии с учета

(абз. 4 п. 3 ст. 346.28 НК РФ).

Если организация подаст заявление в установленный срок (с учетом переноса нерабочих и выходных дней не позднее 12

мая), дата снятия с учета в уведомлении должна совпадать с датой прекращения деятельности, указанной организацией в

заявлении о снятии с учета.

Тогда ЕНВД за первый квартал нужно рассчитать за дни с 1 января по 29 марта 2020 года.

Дата получения самого уведомления от инспекции значения для расчета ЕНВД не имеет.

Согласно НК РФ представлять декларацию по ЕНВД необходимо не позднее 20-го числа первого месяца следующего квартала

(п. 3 ст. 346.32 НК РФ). Подать

декларацию необходимо и за тот квартал, в котором плательщик снимается с учета. Для прекращающих деятельность

налогоплательщиков никаких особенностей не предусмотрено (письмо ФНС России

от 08.04.2016 № СД-3-3/1530@).

С целью поддержки бизнеса в период коронавируса Правительство РФ продлило на три месяца сроки подачи отчетности,

которые приходятся на март – май 2020 года (п. 3

постановления от 02.04.2020 № 409). Таким образом, в рассматриваемом случае отчитаться по ЕНВД за первый квартал

2020 года нужно не позднее 20 июля 2020 года.

Отмена ЕНВД с 2020 года для ИП, упрощенные режимы и сроки отмены

Отмена ЕНВД с 2020 года для ИП – отнюдь не слухи. Власти страны всерьёз озабочены данным вопросом. Перспектива отмены ЕНВД как явления освещалась не первый год. Данные условия и положения чёрным по белому отмечено в сегодняшних законах. Тем не менее, большая часть самозанятых полагали, что данный режим будет пролонгирован. Этот ход применяется в других похожих законах уже довольно много лет.

Федеральные власти всерьёз настроены на данный распорядок действий, направленный на «вменёнку». К 2021 году последняя работать уже не будет, подчеркнул министр финансов Антон Силуанов. Частым явлением стали категоричные мнения об отмене ЕНВД и патента с 2020 года. Налоговый кодекс России претерпит должные изменения, чтобы придерживаться нового курса в данном вопросе.

Изменения для ЕНВД с 2020 года. Отмена ЕНВД в 2021 году.

Согласно закону № 97-ФЗ, глава 26.3 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» Налогового кодекса прекращает своё действие с 1 января 2021 года.

Как сообщил министр финансов РФ Антон Силуанов, выступая в Совете Федерации, в Минфине не рассматривают возможность дальнейшего продления единого налога на вмененный доход. В правительстве уверены, что эта система налогообложения применяется в основном для уклонения от уплаты налогов, незаконного вывода средств, дробления бизнеса и нелегальных операций.

К тому же, в связи с тотальным введением онлайн-касс государство теперь видит выручку, и поэтому считает, что выгоднее взимать налоги с нее, а не с площади или с количества сотрудников в организации, как это сделано в ЕНВД

Эта тема не так давно поднималась уже на форуме. Сейчас уже точно известно, что ЕНВД в 2021 году прекратит свое существование, несмотря на то, что это второй наиболее часто выбираемый режим налогообложения после УСН.

Теперь по поводу нововведений для предпринимателей и организаций, применяющих ЕНВД, которые начнут действовать с 2020 года.

19 сентября 2019 года Госдума приняла закон №325-ФЗ, в котором указывается, что с начала 2020 года компаниям, применяющим ЕНВД и ПСН, запрещено продавать маркированные товары, относящиеся к:

- лекарственным препаратам;

- обуви, одежде и аксессуарам к одежде;

- изделиям из натурального меха.

Согласно принятым в этом законе поправкам к п.2 и 3 статьи 346 Налогового кодекса, продажа перечисленных типов маркированных товаров не является розничной торговлей для целей ЕНВД и ПСН, а значит, запрещается для налогоплательщиков этих режимов. Если же торговая операция по продаже маркированного товара все же состоялась, компания автоматически переходит на общий режим с начала налогового периода, в котором было допущено нарушение. При этом требуется оплатить все налоги общего режима за этот период.

Отметим также, что поскольку доходы от ЕНВД полностью поступают в доходы местных бюджетов муниципалитетов, а налог на прибыль, в первую очередь, зачисляется в региональные бюджеты, то отмена ЕНВД приведет к перераспределению доходов. Скорее всего, налоговая база районов, городских округов и городов заметно сократится.

Организациям и ИП, реализующим маркированный товар, рекомендуется заранее выбрать подходящий режим налогообложения и своевременно заявить о нем в налоговую инспекцию. На выбор предлагается:

- Общая система налогообложения (НДС 20%);

- Упрощенная система налогообложения «доходы» (налог 6% с доходов);

- Упрощенная система налогообложения «доходы минус расходы» (налог 15% с доходов минус расходы).

Аптечные организации, ранее применявшие ЕНВД, с 1 января 2020 года будут вынуждены сменить режим налогообложения. Федеральным законом от 29.09.2019 года № 325-ФЗ внесены изменения в гл. 26.3 Налогового Кодекса РФ. Отмена ЕНВД для аптек вызвана изменившейся трактовкой статьи 346.27 НК РФ, запрещающей относить к розничной торговле реализацию маркированных товаров.

Сроки снятия с учета ЕНВД

На основании вашего заявления, в течение 5 рабочих дней со дня его получения налоговая инспекция выдает или отправляет по почте, в зависимости от того как вы укажите в заявлении, уведомление о снятии с учета, в котором будет указана дата снятия вас с учета.

Обратите внимание, такой датой будет являться дата, указанная вами в заявлении. То есть, в заявлении вы указываете дату снятия вас со специального налогового режима и причину прекращения деятельности или перехода на другой режим налогообложения

Если вы нарушили срок предоставления заявления о снятии с учета ЕНВД в связи с прекращением предпринимательской деятельности, то датой снятия с учета будет последний день месяца, в котором было подано заявление. Для вас это будет означать, что вы обязаны уплатить налог за весь последний месяц, а не за фактическое время осуществления деятельности в этом месяце (НК РФ п.10 ст.346.29).

Добровольно перейти на иной режим налогообложения вы вправе только с начала года, в случае если вы сохраняете виды деятельности для ЕНВД.

Перейти на другой режим налогообложения в течение года, если вы в течение года прекращаете деятельность, подлежащую налогообложению единым налогом, и начинаете осуществлять другой вид деятельности. В этом случае заявление о снятии с учета ЕНВД должно содержать дату прекращения осуществления данного вида деятельности.

Но если вы допустили хоть одно нарушение, о которых написано выше, то это уже ваша обязанность перейти на иной режим налогообложения с последнего дня месяца налогового периода, в котором допущены нарушения требований, установленных подпунктами 1 и 2 пункта 2.2 статьи 346.26 НК РФ.

Не забудьте предоставить декларацию ЕНВД, после того как вы снялись с учета плательщика ЕНВД. Срок подачи декларации ЕНВД в случае снятия с учета не отличается от обычного срока предоставления декларации, а именно до 20 числа первого месяца, следующего за отчетным кварталом.

Подать декларацию после снятия с учета необходимо в ту инспекцию, в которой вы стояли на учете в качестве «вмененщика». Встречаются, например, такие ситуации, в которых инспекция, в которой вы были зарегистрированы как плательщик ЕНВД, отказывается принимать декларацию после того, как вас сняли с учета ЕНВД. Например, вы снялись с учета 10 октября 2019 года. Срок предоставления декларации за третий квартал — до 20 января 2020 года. Следовательно, вы вправе подать декларацию до окончания этого срока, но инспекция к моменту подачи вами декларации уже сняла вас с учета и передала карточку плательщика налогов в Вашу основную ИФНС, по месту вашей прописки и отказывает принять декларацию. В этом случае действия инспекции незаконны. Об этом сказано в Письме ФНС от 20.03.2015г. № ГД-4-3/4431@. Если вы столкнулись с такой ситуацией, то вправе подать жалобу, сославшись на вышеуказанное письмо ИФНС.

Развитие упрощенной системы налогообложения

Поскольку единственным низконалоговым режимом для аптек остается «упрощенка», расскажем о некоторых его особенностях. Налогоплательщики могут использовать данный налоговый режим при соответствии следующим параметрам: организация не имеет филиалов, остаточная стоимость имущества не превышает 150 млн руб., среднесписочная численность – не более 100 человек (ст. 346.12 НК РФ), а выручка – не выше 150 млн руб. в год (п. 4 ст. 346.13 НК РФ).

Учитывая, что число заинтересованных в УСНО налогоплательщиков увеличивается, законодатели развивают этот спецрежим для более удобного его применения. Во-первых, в планах снижение административной нагрузки на ИП за счет отмены налоговых деклараций для упрощенцев с объектом налогообложения «доходы», которые применяют онлайн-кассы. Во-вторых, будет введен переходный налоговый режим для налогоплательщиков, превысивших ограничения в виде максимального уровня доходов и (или) среднесписочной численности работников, чтобы освободить их от восстановления налогового учета и обязательств по уплате налогов, от которых они были освобождены в связи с применением УСНО. Право на данный спецрежим утратится, только если выручка перейдет отметку в 200 млн руб. или численность превысит 130 человек (против текущих лимитов 150 млн руб. и 100 человек соответственно).

Переход с ЕНВД на УСН

Процедура несложная. Тем, кто уже использует упрощенную схему отчетности и налогообложения, достаточно подать заявление об отказе от ЕНВД. Остальные должны сделать это до 31 декабря, и тогда с 2020 года они смогут работать по УСН.

Возможны следующие режимы расчета налогов: первый учитывает лишь доходы бизнеса, при втором из этой суммы вычитаются затраты. Предприниматель сам выбирает, какой вариант выгоднее. Но расходы имеет смысл отнимать, если их доля составляет не более 40%. На налог в любом случае уйдет не менее 1% от оборота.

До последнего времени те, кто работал на ЕНВД, могли вообще отказаться от ведения учета. Но при выборе второго режима потребуется фиксировать и подтверждать все движения средств.

Чтобы избежать таких проблем, надо грамотно перенести остатки на 2020 год. Для этого существуют разные законные варианты. В любом случае, время есть. Принять решение надо только через три месяца.

При наличии основных средств вся остаточная стоимость может быть списана в расходы. Данную операцию надо проводить той же датой, что и начало работы по УСН. Использовать такую схему могут ИП и организации. При переходе с ЕНВД на УСН лимит доходов можно проигнорировать. Есть еще один нюанс. Если предприниматель продал какие-то товары, будучи на ЕНВД, а оплату за них получил в новом году, после перехода на УСН, он не должен включать эти поступления в отчетность.

Упрощённые режимы

Налогообложение по патенту пришло в НК России как явление, заменяющее «вменёнку». Однако налог на патент – как и его предмет – не обрёл широкого распространения в нашей стране. И то, и другое явления причислены к особым. Кроме них, к специальным режимам, по правилам в Налоговом кодексе, относятся упрощённая система и универсальный налог на сельхозпроизводство. Суть специального режима заключается в следующем. Использующие его юридические или физические лица вправе уменьшить выплату по налоговым нормативам, и снизить показатели отчётности.

Стоит отметить, что «вменёнка» вызывает меньше неудобств: налогообложение по ней совместимо с более упрощённой и обобщённой системами. Она даёт возможность снизить поступление налогов по части страховых платежей. Ни один из других, более простых, методов уплаты налогов не даёт воспользоваться такой схемой. Она для ООО и ИП, при этом патентовать могут лишь вторые.

Суть ПСН и «вменёнки» состоит в следующем:

- Налоги взимаются с конкретной «вменёнки». Так, учитывается квадратура торговой точки. Отсутствует надобность в обосновании действительно извлечённого дохода.

- ИП по конкретной расценке приобретает патент. Это позволяет ему решать свои дела без необходимости вносить добавочные сборы и взносы.

Лимиты ПСН заметно больше, чем при наличии ЕНВД по числу работающих и размеру поступающих средств (15 для ПСН и 100 для ЕНВД, 60 млн. руб. в год для ПСН, 150 млн. рублей для ЕНВД соответственно). Значит, позволить себе патент могут лишь немногие компании или ИП, причисляемые к малому бизнесу.