Обязательные реквизиты счета-фактуры

В п. 5 ст. 169 НК РФ определены все обязательные реквизиты, которые должен содержать правильно оформленный счет-фактура:

- порядковый номер и дата выписки счета-фактуры;

- наименование, адрес и идентификационные номера налогоплательщика и покупателя;

- наименование и адрес грузоотправителя и грузополучателя;

- номер платежно- расчетного документа в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг);

- наименования поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг) и единицы измерения (при возможности их указания);

- количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (работ, услуг) исходя из принятых по нему единиц измерения (при возможности их указания);

- цена (тариф) за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога, а в случае применения государственных регулируемых цен (тарифов), включающих налог, с учетом суммы налога;

- стоимость товаров (работ, услуг), имущественных прав за все количество поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога;

- сумма акциза по подакцизным товарам;

- налоговая ставка;

- сумма НДС, предъявляемая покупателю товаров (работ, услуг), имущественных прав и определяемая исходя из применяемых налоговых ставок;

- стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ или оказанных услуг) с учетом суммы налога;

- страна происхождения товара;

- номер таможенной декларации.

Форма счета-фактуры дается в постановлении №194.

Подписание счетов-фактур может поручаться уполномоченым на это соответствующим приказом лицам. В этоми случае в бланке счета-фактуры после подписи необходимо указывать фамилию и инициалы лица, подписавшего документ. Вместе с тем, если в таком счете присутствуют также фамилия и инициалы руководителя и главного бухгалтера организации, такой документ не следует рассматривать как составленный с нарушением требованием НК РФ (письмо Минфина России от 26 июля 2006 г. №03-04-11/127).

Подписи должны быть оригинальными. Факсимиле использовать недопустимо.

Счет-фактура может быть заверен печатью организации, но этот реквизит не является обязательным. Тем не менее, документ, заверенный печатью, вызывает большее доверие, снижается вероятность подделки.

Если счет-фактура выставляется индивидуальным предпринимателем, в нем обязательно должны быть указаны реквизиты свидетельства о государственной регистрации.

Отсутствие в документе, выставляемом организацией, реквизитов «Индивидуальный предприниматель» и «Реквизиты свидетельства о государственной регистрации индивидуального предпринимателя», «Руководитель организации» и «Главный бухгалтер» не является нарушением порядка оформления счетов-фактур (письмо Минфина России от 26 июля 2006 г. №03-04-11/127).

Организация имеет право ввести в форме счета-фактуры дополнительные реквизиты. При этом доработанная форма должна быть утверждена в приложении к приказу об учетной политике. При этом расположение и количество обязательных реквизитов должно оставаться неизменным.

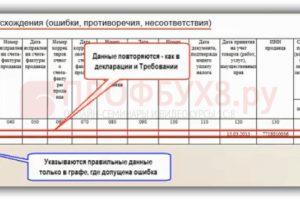

В счетах-фактурах недопустимы подчистки и помарки. Все исправления следует вносить корректурным методом – неправильный текст или сумма зачеркивается одной чертой так, чтобы можно было прочитать исправленное, верные данные вписываются над зачеркнутыми.

Внесенные в счет-фактуру исправления необходимо заверить подписью руководителя и печатью организации с указанием даты внесения исправления.

Изменениями, внесенными постановлением Правительства РФ от 11 мая 2006 г. № 283, Правила дополнены положением, разрешающим регистрировать в книге покупок счета-фактуры, заполненные частично с помощью компьютера, частично от руки, но соответствующие установленным нормам заполнения.

Обязательные реквизиты счета-фактуры для вычета НДС при оформлении аванса

Поступившая предоплата оформляется той же формой СФ, но заполняют ее несколько иначе. В таких случаях не отражают сведения о грузоотправителе и получателе, поскольку факта отгрузки еще не произошло. А вот указать реквизиты сопровождающей аванс платежки необходимо. Указывают и сумму произведенной оплаты в счет будущей поставки.

Сведения о товаре (единице измерения, количестве и цене) фиксируют лишь при 100%-ной предоплате. В иных ситуациях эти данные не отражают.

Исчисляют налог по авансам по расчетной ставке (20/120 либо 10/110), которую указывают в соответствующих строках. Если же реализуется необлагаемый товар (или облагаемый по ставке 0%), авансовый СФ не составляется. Остальные реквизиты заполняют так же, как указано выше.

Счет-фактура по доверенности: образец

Проставить подпись на счете-фактуре имеет полное право не только директор и главный бухгалтер, но еще и доверенное лицо. Об этом прямо сказано в п.6 ст. 169 Налогового кодекса. Для обретения таких полномочий уполномоченному лицу необходимо иметь соответсвующий приказ или доверенность. Приказ чаще всего издается в отношении сотрудников, числящихся в штате компании, то есть работающих по трудовым договорам. Доверенность оформляют как на штатных работников, так и на лиц, сотрудничающих с организацией по гражданско-правовым договорам. В доверенности не обязательно проставлять печать: в п.4 ст.185.1 Гражданского Кодекса печать в качестве обязательного реквизита не упоминается.

Что касается ИП: они также могут передавать полномочия на подписание выставленных ими счетов-фактур другим лицам, но только на основании нотариальных доверенностей (п. 3 ст. 29 НК РФ).

Представителю можно оформить также электронную подпись, которой он имеет право подписывать электронные счета-фактуры. Электронно-цифровая подпись (ЭЦП) проставляется всегда только одна: директора или представителя. В случае оформления ЭЦП целесообразно составить доверенность и одновременно приказ о возложении права подписи.

Представителю необходимо правильно подписать счет-фактуру: в графе «Руководитель или иное уполномоченное лицо» и «Главный бухгалтер» проставить подпись и указать собственную фамилию с инициалами. Часто бывает и так, что директор исполняет функции главного бухгалтера, тогда желательно иметь подтверждающий приказ о возложении обязанностей главбуха на руководителя.

Обязательные реквизиты счетов-фактур

Обязательные реквизиты счета-фактуры определены несколькими пунктами ст. 169 НК РФ:

- п. 5 — для оформления продаж;

- п. 5.1 — для поступивших авансов;

- п. 5.2 — для внесения в данные продаж корректировок, связанных с изменением объема или цены и влекущих изменение общей стоимости реализации и, соответственно, суммы начисленного НДС;

- п. 6 — для подписей документа.

В п. 5, 5.1, 5.2 ст. 169 НК РФ законом от 03.04.2017 № 56-ФЗ внесены дополнительные подпункты, в соответствии с которыми в счета-фактуры вносится еще один дополнительный реквизит: «идентификатор государственного контракта, договора (соглашения) (при наличии)». Данный реквизит становится обязательным с 01.07.2017 года и будет заполняться, если счет-фактура на продажу, аванс или корректировка оформляется в рамках госконтракта.

На основании указанных статей НК РФ постановлением Правительства РФ от 26.12.2011 № 1137 разработаны две формы счета-фактуры:

- Основная (приложение № 1), которую используют при оформлении отгрузки, получении авансов и исправлении технических ошибок в этих документах..

- Корректировочная (приложение № 2), которую выставляют при изменении объема или цены продажи. Она содержит дополнительные строки для отражения разниц, возникших в стоимости товара и сумме относящегося к ней налога.

О порядке оформления документов, связанных с НДС, читайте в статье«Постановление Правительства РФ № 1137: нюансы заполнения документов по НДС».

Внимание! На момент подготовки статьи изменения в форму счета-фактуры, корректировочного счет-фактуры еще не внесены, но с учетом изменения законодательства их нужно ожидать в ближайшее время

Отличия авансового счета-фактуры

Для счета-фактуры на поступивший аванс постановлением Правительства РФ от 26.12.2011 № 1137 предложена та же форма, что и для продажи. Но заполняют ее с учетом следующих особенностей:

- Данные грузоотправителя и грузополучателя в ней всегда отсутствуют.

- Указание реквизитов платежного документа обязательно.

- Сведения о единице измерения, количестве и цене товара могут быть указаны при 100% предоплате. В остальных случаях их не будет.

- Ставкой для расчета НДС по авансу является особая расчетная ставка (18/118 или 10/110). По товару, не облагаемому НДС или облагаемому по ставке 0%, счет-фактуру на аванс не составляют.

Материалы по теме

-

30.09.2010

Семинар

1970

-

16.02.2011

Бумажные и Интернет СМИ

4625

5 правил идеального учета. Это несложно!

Ошибки в учете неизбежны. Как бы вы ни старались, организовывая свою работу «от и до», человеческий фактор присутствует всегда. То неправильно оформили «первичку», то ошиблись при расчетах или забыли составить нужный документ. Не беда! Чтобы учет всегда был «в тонусе», достаточно выполнять несложные правила…

Правило № 1. Грамотно составляйте учетную политику

Учетная политика — не что ин…

-

15.12.2011

Семинар

2661

-

13.05.2016

Колонка специалиста

Людмила Корычева

1967Калькулятор бухгалтерского обслуживания

Бухгалтерский учет в Российской федерации регулируется Законом «О бухгалтерском учете» № 402-ФЗ от 06.12.2011г., другими федеральными законами, принятыми в соответствии с ними нормативными правовыми актами.

Бухгалтерский учет регулируется:

федеральными стандартами;

отраслевыми стандартами;

рекомендациями в области бухгалтерского учета;

стандартами экономического субъекта.В силу п. 2 ст. 1 Закона N 402-ФЗ бухгалтерс…

-

01.10.2011

Бумажные и Интернет СМИ

-2

+5

66258Возврат товара может обернуться для бухгалтера дополнительной головной болью. Не возникает никаких вопросов, если товар возвращен покупателем в короткий срок, есть возможность документы по отгрузке (по негласному соглашению с покупателем) уничтожить или заменить с указанием товара, который остался у покупателя. А если нет такой возможности. Как правильно оформить данную процеду…

-

15.02.2011

Бумажные и Интернет СМИ

5767

Каждая недостоверная операция по расчетам с поставщиками, покупателями, подрядчиками или заказчиками в конечном итоге может отразиться на информации об основных средствах, материально-производственных запасах и прочих активах. Поэтому цель инвентаризации имущества — сопоставить данные бухгалтерского учета с фактическим наличием (присутствием) имущества.

Инвентаризировать нужно не только имущество в собственности компании, но и аренд… -

22.02.2011

Бумажные и Интернет СМИ

-2

13521Учет санкций за невыполнение обязательств

При заключении договоров стороны, как правило, предусматривают ответственность партнера за невыполнение обязательств. Неустойка (штраф, пени) — это определенная денежная сумма, которую должник обязан уплатить за неисполнение или ненадлежащее исполнение им своих договорных обязательств. Эта сумма определяется в порядке, предусмотренном договором, условия которого были нарушены. Стороны могут установить любой порядок расчета пеней, который их ус…

Обязательные реквизиты при заполнении счетов-фактур

Приведен список обязательных реквизитов при заполнении отгрузочного счета-фактуры.

На основании п.5 ст.169 НК РФ в счете-фактуре, выписываемом при отгрузке товаров (работ, услуг, имущественных прав)должны быть указаны следующие обязательные реквизиты:

1. порядковый номер и дата выписки счета-фактуры;

2. наименование, адрес и идентификационные номера налогоплательщика и покупателя;

3. наименование и адрес грузоотправителя и грузополучателя;

4. номер платежно-расчетного документа в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг);

5. наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг) и единица измерения (при возможности ее указания);

6. количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (работ, услуг) исходя из принятых по нему единиц измерения (при возможности их указания);

6.1. наименование валюты;

7. цена (тариф) за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог, — с учетом суммы налога;

8. стоимость товаров (работ, услуг), имущественных прав за все количество поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога;

9. сумма акциза по подакцизным товарам;

10. налоговая ставка;

11. сумма налога, предъявляемая покупателю товаров (работ, услуг), имущественных прав, определяемая исходя из применяемых налоговых ставок;

12. стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога;

13. страна происхождения товара;

14. номер таможенной декларации.

Цитаты из приказа №157н

УЧЕТ ПРИНЯТЫХ ОБЯЗАТЕЛЬСТВ И (ИЛИ) ДЕНЕЖНЫХ ОБЯЗАТЕЛЬСТВ — осуществляется на основании документов, подтверждающих их принятие в соответствии с перечнем, установленным учреждением в рамках формирования учетной политики, с учетом требований по санкционированию оплаты принятых денежных обязательств, установленных финансовым органом;

Реквизиты счета-фактуры на продажу

Этот счет-фактуру используют наиболее часто, для него характерен полный набор реквизитов:

- Номер и дата документа (при оформлении исправления к нему заполняют и строку номера исправления).

- Реквизиты продавца и покупателя: название, адрес, ИНН.

- Названия и адреса грузоотправителя и грузополучателя.

- Реквизиты платежного документа, если был получен аванс под поставку.

- Валюта, в которой оформляется документ.

- Идентификатор государственного контракта, договора (соглашения) (при наличии). Данный реквизит вводится с 01.07.2017 (закон от 03.04.2017 № 56-ФЗ).

- Название товара (работ, услуг) с указанием единицы измерения, количества и стоимости единицы.

- Общая стоимость товара без налогов, сумма акциза, ставка и сумма НДС, итоговая стоимость с налогами.

- Страна происхождения товара и номер ГТД, с которой он ввезен в РФ.

- Подписи ответственных лиц.

В некоторых случаях в документе могут отсутствовать:

- КПП продавца и покупателя, предусмотренные формами, утвержденными постановлением Правительства РФ от 26.12.2011 № 1137.

- Реквизиты грузоотправителя и грузополучателя, если продается не товар.

- Данные платежного документа, если не было поступления аванса.

- Единица измерения, количество и цена единицы, если единица измерения не определена (п. 5 и 6 ст. 169 НК РФ).

- Суммы относящихся к товару налогов и ставка НДС, если товар не является подакцизным и налогоплательщик работает без НДС.

- Данные о зарубежном происхождении товара, если он произведен в РФ.

- Идентификатор государственного контракта, договора (соглашения)

При отсутствии реквизитов в предназначенном для них месте форм, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137, ставят прочерки. Исключение составляют данные по налогам: для них в соответствующей графе документа делают записи «Без акциза» и «Без НДС». При этом последняя запись заносится как в графу ставки, так и в графу суммы налога.

Прочие реквизиты счета-фактуры являются обязательными. Ошибки, совершенные при их указании, если они не мешают правильному пониманию сути этих реквизитов, не влияют на возможность получения вычетов (п. 2 ст. 169 НК РФ).

Критичны ли для вычета НДС ошибки в наименовании товара, читайте в материале«Работы или услуги указаны в счете-фактуре обобщенно и с ошибками: удастся ли отстоять вычет?» .

Вывод

Приведенный обзор арбитражной практики свидетельствует, что налогоплательщикам необходимо обращать пристальное внимание не только на выбор поставщиков товаров (работ, услуг), но и на правильное оформление счетов-фактур, в том числе на их подписание уполномоченными лицами поставщика. Существующая арбитражная практика свидетельствует, что заключение сделки без проверки правоспособности контрагента и приемка от него документов, содержащих явно недостоверную информацию, свидетельствуют об отсутствии должной осмотрительности налогоплательщика при заключении сделок

Существующая арбитражная практика свидетельствует, что заключение сделки без проверки правоспособности контрагента и приемка от него документов, содержащих явно недостоверную информацию, свидетельствуют об отсутствии должной осмотрительности налогоплательщика при заключении сделок .

Постановление ФАС Уральского округа от 19.10.2006 N Ф09-9460/06-С7.

С этой целью можно рекомендовать налогоплательщикам получить от поставщиков заверенные копии документов:

- решения (протокол) собрания учредителей о назначении руководителя организации;

- свидетельство о государственной регистрации;

- свидетельство о постановке на налоговый учет;

- приказы или другие документы, подтверждающие полномочия уполномоченных лиц поставщиков на подписание бухгалтерских (финансовых) документов с образцами подписей.

Также можно самостоятельно получить выписку из ЕГРЮЛ.

Должная осмотрительность налогоплательщика позволит существенно облегчить получение налоговых вычетов по НДС.

Р.Р.Садыков

Директор

ООО «Аквант»

г. Уфа