Договор поставки vs агентский договор

Распространенным вариантом исчисления минимального НДС можно считать подмену стандартного договора поставки товара на агентский договор. Как только продавец становится агентом, налоговая база будет исчисляться не с суммы реализации, а с величины вознаграждения, указанного в договоре.

Запомните: чтобы налоговые инспекторы не смогли переквалифицировать агентское соглашение в договор поставки и, соответственно, наложить существенные штрафные санкции, следует особенное внимание уделить грамотному оформлению документов, прилагаемых к агентскому договору. Наиболее актуальна такая схема, если партнер (поставщик) работает по УСН или иной методике налогообложения, не предусматривающей выделения НДС в счетах-фактурах

Используя агентский договор, поставщик, именуемый принципалом, поручает покупателю (агенту) осуществить приобретение и дальнейшую реализацию определенной

Наиболее актуальна такая схема, если партнер (поставщик) работает по УСН или иной методике налогообложения, не предусматривающей выделения НДС в счетах-фактурах. Используя агентский договор, поставщик, именуемый принципалом, поручает покупателю (агенту) осуществить приобретение и дальнейшую реализацию определенной

партии товара. За эту услугу принципал обязан будет выплатить агенту премию, которая и станет объектом налогообложения по НДС.

Во избежание налоговых осложнений, необходимо обезопасить себя следующими документами:

- поручение агенту от принципала с точным указанием задания на покупку/реализацию товара или оказание услуги;

- отчет агента с приложением бумаг, подтверждающих качественное выполнение и произведенных расходов;

- накладные на приобретение порученного товара и его отгрузку;

- документы на оплату;

- иные бумаги, имеющие ссылку на конкретный агентский договор.

Имейте в виду: если фактические расходы агента, возмещенные принципалом, превысили сумму вознаграждения, то они должны включаться в базу обложения НДС.

Освобождение от обязанности обложения НДС

Налоговое право дает возможность хозяйствующему субъекту в заявительном порядке освободиться от данного вида налога. Для этого должно соблюдаться несколько обязательных условий:

- освобождению подлежат только операции, совершаемые на российском рынке;

- товары не должны попадать под категорию подакцизных;

- размер налогооблагаемой выручки на протяжении квартала (трех последовательных месяцев) не достигает величины в два миллиона рублей. При этом сумма дохода считается без учета НДС.

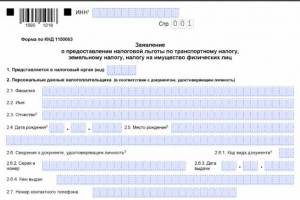

Если налогоплательщик соответствует указанным параметрам, то он может подать ходатайство в ФНС на освобождение от НДС, которое будет действовать на протяжении календарного года.

В рамках ст.145 НК РФ компания или ИП, получивший законное освобождение, не должны будут начислять и платить НДС, вести соответствующие регистры (книгу продаж и книгу покупок), представлять налоговые декларации в контролирующую инстанцию. Вместе с тем, хозяйствующий субъект потеряет право на налоговые вычеты по НДС, а сумму «входного» налога должен включать в цену единицы товара/услуги.

Важно: если налогоплательщик, освобожденный от НДС, будет продолжать оформлять счета-фактуры с выделенным налогом, он обязан перечислить эти суммы в государственную казну и представить в ФНС декларацию по НДС. Преимущества использования такого варианта очевидны, в особенности для представителей малого бизнеса

Однако, если среди контрагентов-покупателей много организаций/ИП, работающих с НДС, есть возможность потерять деловых партнеров – им будет экономически невыгодно работать с «освобожденцем»

Преимущества использования такого варианта очевидны, в особенности для представителей малого бизнеса. Однако, если среди контрагентов-покупателей много организаций/ИП, работающих с НДС, есть возможность потерять деловых партнеров – им будет экономически невыгодно работать с «освобожденцем».

Помимо этого, льготнику необходимо отслеживать и регулировать поступление выручки, ибо, как только она «перевалит» за 2 миллиона рублей за 90 дней (3 месяца) подряд, право на освобождение автоматически снимается.

Выявление признаков дробления бизнеса грозит доначислением НДС и налога на прибыль

Конституционный Суд РФ в своем определении от 04.07.2017 № 1440-О/2017 отказался рассматривать жалобу на нарушение конституционных прав предпринимателя положениями статей 146, 153, 154, 247–249 и 274 НК РФ.

В рассматриваемом споре налоговый орган обвинил ООО в искусственном дроблении бизнеса (путем создания группы взаимозависимых организаций и ИП) и в получении необоснованной налоговой выгоды за счет применения специальных налоговых режимов и уменьшения за счет этого налоговой базы по налогу на прибыль и НДС.

В ООО пояснили, что обществом и его контрагентами размер налогового обязательства был определен в соответствии с действующим налоговым законодательством, налоги в полном объеме поступили в бюджет, а бизнес структурирован рационально. ООО занималось оптовыми поставками, его контрагенты – розничной продажей и арендой помещений. При этом распределение обязанностей было официально оформлено соглашением о координации деятельности и все контрагенты фактически осуществляли соответствующую деятельность. Отношения по передаче товара и перечислению денежных средств носили реальный характер.

Соответственно, налоговики отвергли указанные доводы и доначислили ООО к уплате НДС и налог на прибыль. Арбитражные суды сочли доказанными взаимозависимость и аффилированность общества и его контрагентов и поддержали решение налоговых органов.

При этом бизнес решил оспорить указанные выше положения НК РФ, считая, что они позволяют органам власти включать в налоговую базу по НДС и по налогу на прибыль денежные средства, полученные не организацией-налогоплательщиком, а ее контрагентами, формально обосновывая это дроблением бизнеса – без установления взаимосвязи указанных лиц, без оспаривания совершенных ими сделок и фактически при отсутствии объекта налогообложения.

КС РФ в этой связи отметил, что статьи 146, 153, 154, 247–249 и 274 НК РФ, определяющие объект налогообложения и налоговую базу по налогам на добавленную стоимость и на прибыль, направлены на создание надлежащей нормативной основы для исполнения налогоплательщиками конституционной обязанности по уплате указанных налогов.

Они содержат все необходимые положения для определения таких существенных элементов налогов, как объект налогообложения и налоговая база, не предполагают их произвольного применения и распространяются в равной мере на всех плательщиков данных налогов.

Сами по себе указанные нормы НК РФ не допускают возможности доначисления налогоплательщику сумм налогов в размере большем, чем это установлено законом, поскольку сами определяют размер налоговой обязанности исходя из фактических показателей хозяйственной деятельности налогоплательщика.

Такое законодательное регулирование согласуется с конституционными предписаниями, правовыми позициями КС РФ и Европейского Суда по правам человека и не может рассматриваться как нарушающее конституционные права налогоплательщиков в указанном аспекте.

В определении также отмечается, что налоговое законодательство не исключает в налоговых правоотношениях действия принципа диспозитивности и допускает возможность выбора налогоплательщиком того или иного метода учетной политики (налоговых льгот, специальных налоговых режимов и т.п.).

Однако это не должно использоваться для неправомерного сокращения налоговых поступлений в результате злоупотребления налогоплательщиками своими правомочиями. Указанная правовая позиция уже неоднократно подтверждалась КС РФ.

Сколько НДС доначислят ИП на упрощенке, который дробил бизнес. Резонансное дело

Верховный суд решил, как надо доначислять НДС бывшим упрощенцам при выявлении дробления бизнеса.

Предпринимательнице, которая занималась продажей горюче-смазочных материалов, доначислили НДФЛ и НДС. Как выяснили налоговики, она фиктивно передавала свою автозаправочную станцию в аренду сыну и сестре, чтобы пользоваться упрощённой системой налогообложения. При сложении доходов трех предпринимателей, оказалось, что в 2013–2015 годах у предпринимательницы нет права применять УСН. И поэтому ей были доначислены налоги, в том числе и 4,5 млн НДС. Поскольку в документах НДС не выделялся, налоговики доначислили его «сверху».

Попытка оспорить результаты проверки в суде не удалась. Несмотря на то, что суд первой инстанции встал на сторону ИП, апелляционная его решение отменила. Кассационная инстанция так же поддержала налоговиков.

В своем решении от 30.09.2019 по делу № А05-13684/2017, судьи напомнили, что налоги надо рассчитывать исходя из настоящего экономического содержания операций (п. 7 и 1 Пленума Высшего арбитражного суда Российской Федерации от 12 октября 2006 года № 53). Если выявлены искажения, надо добавлять такую сумму налога, которую заплатил бы добросовестный налогоплательщик в этой ситуации. При этом размер налога не может зависеть от формы оплаты (наличной или безналичной). А тот факт, что продавец не выделял отдельной строкой НДС, говорит лишь о том, что он использовал неправильный налоговый режим. И если НДС в документах не указан, то это ещё не значит, что покупатель согласился бы на увеличение договорной цены на сумму налога. А НДС такой налог, который по сути оплачивают именно покупатели.

Таким образом, сумму налога надо определить так, как если бы НДС изначально предъявляли к оплате сторонним контрагентам, то есть выделять налог из выручки (по ставке 18/118). В противном случае получается, что ИП платит налог на неполученный доход.

Дело отправлено на пересмотр в первую инстанцию. Речи об отмене доначислений по выездной проверке не идет, но суд должен проверить доводы предпринимателя в части расчета НДС по ставке 18/118 и «принять законный и обоснованный судебный акт».

Что делать, если была доначислена большая сумма налогов

Представители государственной структуры выполняют доначисление по итогам установления верности назначения цен по сделкам. Доначисление выполняется только тогда, когда цена сделки отклоняется от расценок на рынке более чем на 20%.

При увеличении суммы налогов представители налоговой должны руководствоваться статьей 40 НК РФ. Это статья, которая устанавливает принципы определения стоимости товаров и услуг. В этом нормативном положении указаны основания доначисления. В частности, это процент отклонения от рыночных цен.

Если предприниматель не согласен с доначислением, он может оспорить решение на том основании, что представители нарушили положения статьи 40 НК РФ. К примеру, часто нарушается пункт 3 статьи 40 НК РФ. В этом случае налоговики не устанавливают рыночные цены. При перерасчете налога применяется показатель себестоимости. Подобное решение признается незаконным (пункт 4 Письма Президиума ВАС №71).

Бухучет доначисления

Доначисление налога на прибыль возможно при наличии этих обстоятельств:

- Занижение доходов предпринимателем.

- Завышение трат.

- Наличие ошибок в декларации.

Если занижение трат произошло в предыдущем периоде, предпринимателю не нужно подавать уточненную декларацию. За него это сделает сама налоговая. В частности, представители органа выполняют доначисление суммы, а затем отражают ее в карте учета расчетов.

Иногда возникает потребность в аннулировании трат не только в бухучете, но и в налоговом учете. Рассмотрим пример. В бухучете нынешнего года требуется отразить прибыль предыдущих периодов. Создается постоянная минусовая разница.

К СВЕДЕНИЮ! В большинстве случаев изменения в бухучете не влекут за собой корректировки в учете налогообложения.

Пример

В 2015 году фирма прошла через контрольное мероприятие. Было обнаружено, что в 2014 году субъект сотрудничал с несуществующими поставщиками. Произошло снятие сумм оплаты за товар в объеме 65 000 рублей. На основании этой суммы произошло доначисление налога на прибыль в размере 13 000 рублей (65 000 * 20%). В процессе выездной проверки обнаружено также необоснованное увеличение амортизации на сумму 14 000 рублей. И по этому направлению произошло доначисление на 2 800 рублей.

Бухгалтер в 2015 году выполняет эти записи:

- ДТ99 субсчет «Убытки предыдущих периодов» КТ68. Доначисление налога. Первичка: акт выездной проверки.

- ДТ02 КТ91. Фиксация прибыли в размере 14 000 рублей предыдущих периодов, обнаруженная в нынешнем периоде.

- ДТ99 КТ68. Условный расход в размере 2 800 рублей.

- ДТ68 КТ99 субсчет «ПНА». Фиксация ПНА.

- ДТ99 КТ68. Доначисление налога за предыдущий год.

Корректировка доходов выполняется по той же схеме, что и корректировка трат.