Подача декларации УСН и оплата налога

Механизм прекращения деятельности и обязательное оформление документов при закрытии ИП подробно описаны в ст. 22.3 Закона № 129-ФЗ. При ликвидации предприниматель на упрощенной системе налогообложения должен написать заявление в ФНС по форме Р26001 – о снятии с учета и оплатить госпошлину в сумме 160 руб.

На основании этого в ЕГРИП в течение рабочей недели вносится запись о ликвидации ИП. Далее предпринимателю нужно отчитаться перед ФНС, предоставив ликвидационную декларацию, заплатить налог и долги по страховым взносам.

Декларация подается в контролирующий орган одним из возможных способов:

- Дистанционным на официальном сайте ФНС. Для этого нужно иметь электронную цифровую подпись.

- Заказным письмом через почтовое отделение с описью содержимого пакета и объявленной ценностью.

- Лично в ФНС или через представителя, имеющего нотариально подтвержденную доверенность.

Информация. Закрытие ИП не освобождает от уплаты налогов в бюджет и взносов в страховые фонды. Задолженность по ним переходит на физическое лицо и будет востребована в соответствии с действующим законодательством.

Заполнение декларации на конкретном примере

Правила заполнения документа в случае прекращения деятельности схожи с правилами, используемыми при формировании годовой отчетности. Но есть несколько отличий:

- код налогового периода не 34, как в годовой отчетности, а 50;

- так как ИП прекратил деятельность до конца года, то в тех отчетных периодах, которые не были завершены, будут стоять прочерки.

- уплаченные страховые взносы после даты прекращения деятельности в расчет не берутся.

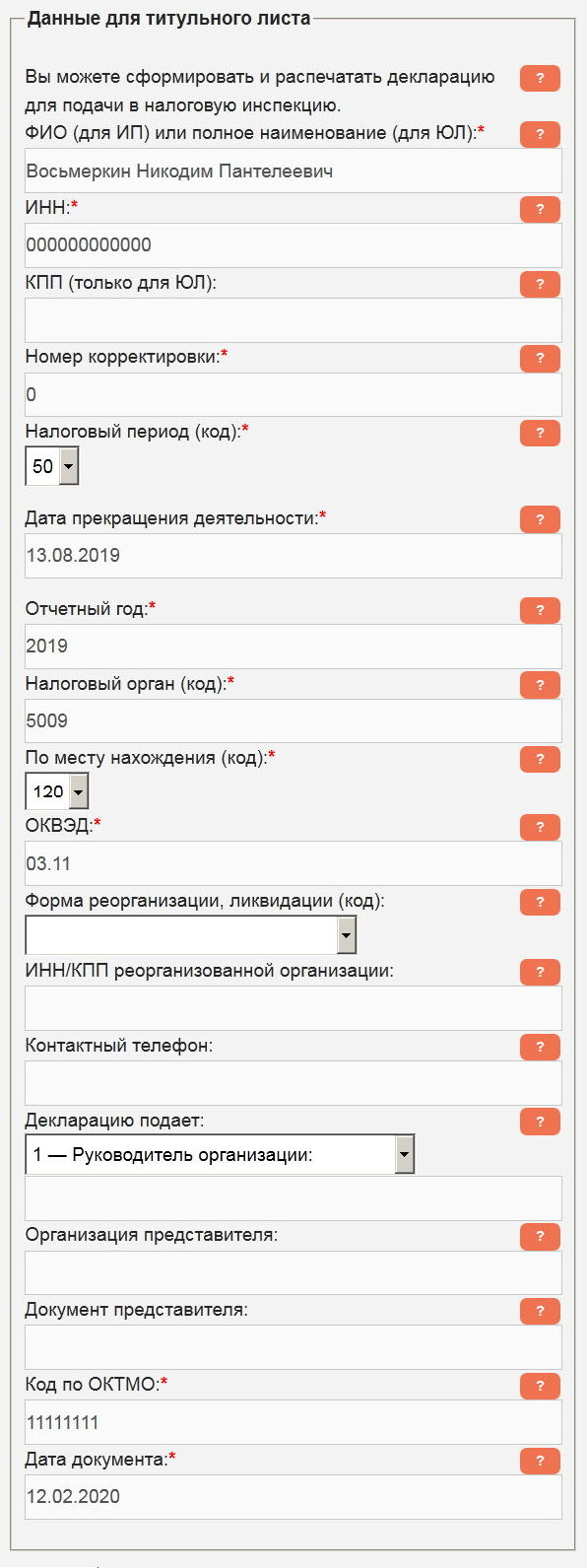

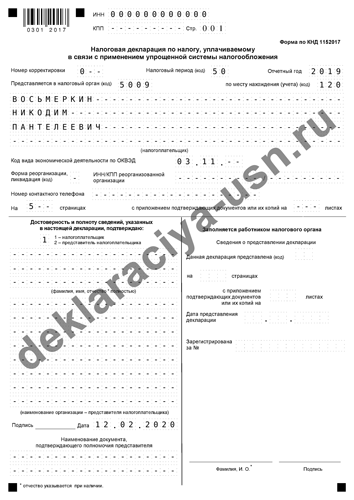

Рассмотрим заполнение декларации по случаю прекращения деятельности ИП. Данный образец сформирован автоматически, с помощью формы, расположенной в левой колонке сайта.

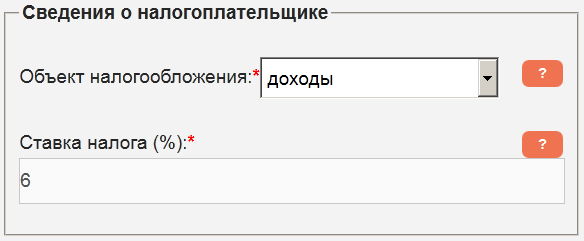

Исходные данные для заполнения:

ИП Восьмеркин Никодим Пантелеевич.

Дата внесения записи в ЕГРИП о прекращения деятельности 13.08.2019.

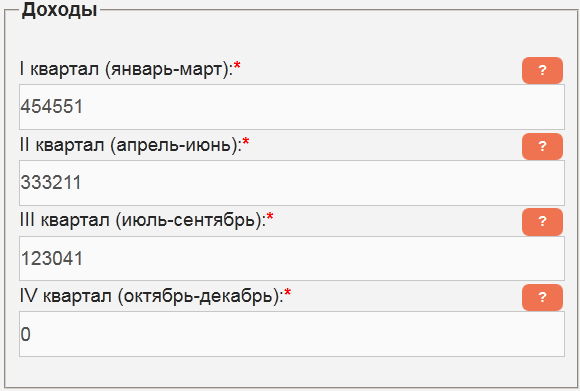

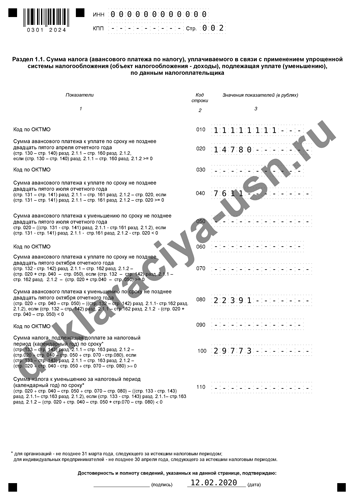

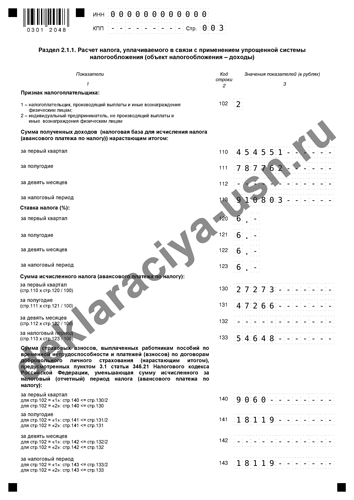

Доходы, полученные в 1 квартале – 454551 руб., во 2 квартале – 333211 руб., в 3 квартале – 123041 руб. Доходы в 3 квартале Никодимом Пантелеевичем получены до даты закрытия ИП. Они не отразятся в строке отчетного периода «9 месяцев», а перенесутся в строку «Налоговый период».

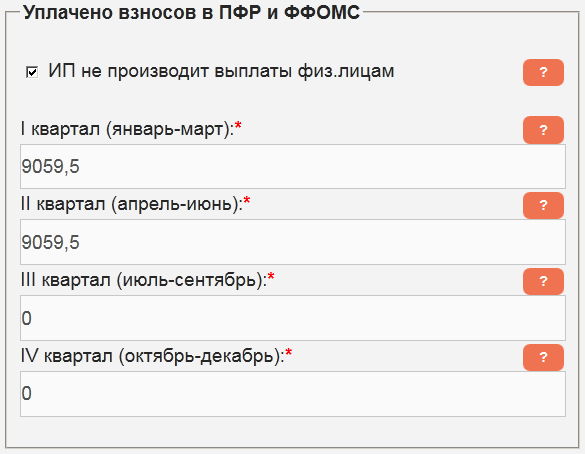

Взносы в ПФР и ФФОМС в 1 квартале – 9059,5 руб., во 2 квартале – 9059,5 руб. Предприниматель в 3 квартале доплатил оставшуюся сумму (вычислить ее можно воспользовавшись нашим калькулятором страховых взносов ИП), но так как эта сумма платилась после даты прекращения деятельности, то в расчетах она не учитывается.

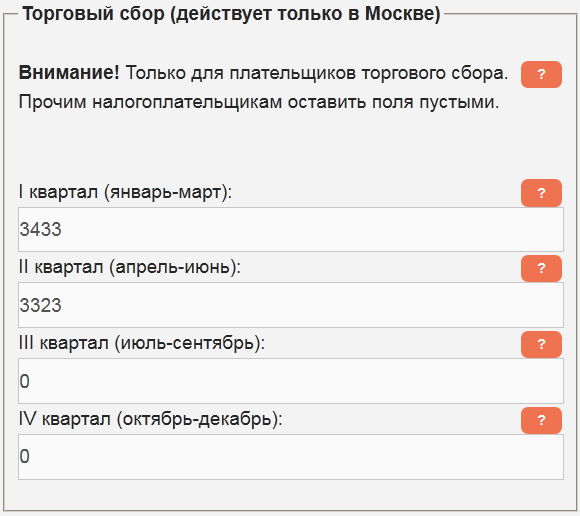

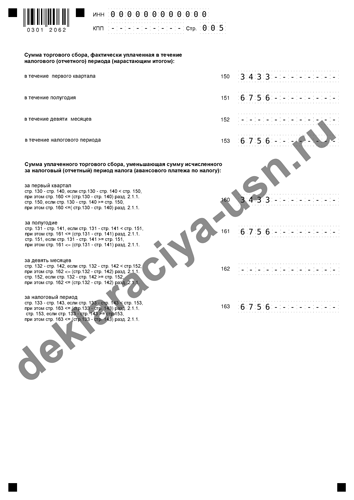

ИП является плательщиком торгового сбора, выплатил в 1 квартале – 3433 руб., во 2 квартале – 3323 руб. В 3 квартале была выплачена задолженность по торговому сбору, но так как эта сумма вносилась после даты прекращения деятельности, то в декларации она не учитывается.

Заполняем поля формы, используя исходные данные, ставим галочку «Сформировать декларацию для печати», заполняем «Данные для титульного листа».

Нажимаем кнопку «Рассчитать», и загружаем готовую декларацию по появившейся ссылке. Несмотря на то, что предприниматель «закрывался» в августе, в строках документа за отчетный период 9 месяцев поставлены прочерки.

Как уже говорилось, при прекращении деятельности ИП налоговым периодом считается период с 1 января по дату закрытия ИП, поэтому отчетного периода 9 месяцев в нашем примере просто нет.

Вы можете скачать данный образец декларации при закрытии ИП в формате PDF с расчетами и пояснениями.

Автор статьи Буренин Виктор

Автор цикла статей, посвященных оптимизации налогообложения и сдаче налоговой отчетности при УСН, администратор и консультант сайта deklaraciya-usn.ru по указанным проблемам.

Предприниматель с 2004

Нулевая декларация

Отчеты о ходе предпринимательства в контролирующие органы обязательно подавать регулярно, даже если этой деятельности как таковой нет. Нулевую декларацию — бумагу, показывающую, что предприниматель за отчетный период не заработал ничего, — предоставляют при временном прекращении деятельности ИП.

Подача нулевой отчетности не освобождает от уплаты некоторых налогов:

| Система налогообложения | Налог | Отношение к нулевой декларации |

| Общая | Налог на добавленную стоимость (НДС) | Предоставление возможно |

| Налог на доходы физических лиц (форма 3-НДФЛ) | ||

| Упрощенная | Подается только при отсутствии предпринимательской деятельности.

Если ИП работал, но не получал доходов, он подает отчеты по форме «доходы минус расходы», оплачивая минимальный налог |

|

| Все | Водный налог | Обязательное предоставление, если ИП регулярно платил налог, но теперь приостановил работу |

| Налог на добычу полезных ископаемых (НДПИ) | ||

| Земельный налог | Оплачиваются по требованию налоговой | |

| Транспортный налог | ||

| Налог на игорный бизнес | Подача запрещена. Налог выплачивается, пока объекты налогообложения не сняты с государственной регистрации. | |

| Единый налог на вмененный доход (ЕНВД) | Подача запрещена. Налог выплачивается со вмененного, а не фактического дохода ИП. | |

| Единый сельскохозяйственный налог (ЕСХН) | Предоставление возможно | |

| Налоговая отчетность по сотрудникам | Расчет по страховым взносам | Подается,только если сотрудники находятся в отпуске без предоставления зарплаты |

| СЗВ-М, СЗВ-СТАЖ, ОДВ-1 | Подача запрещена. Отчетность не сдается только при отсутствии работников | |

| 2-НДФЛ, 6-НДФЛ | Не существует. При приостановке деятельности отчеты не подаются |

Сроки подачи нулевых деклараций и их формы не отличаются от документов, предоставляемых ФНС в нормальном порядке.

Пенсионная отчетность при ликвидации ООО

Компания должна представить сведения об уволенных работниках при ликвидации компании:

-индивидуальные сведения по всем уволенным застрахованным людям (СЗВ-СТАЖ, ОДВ-1, СЗВ-ИСХ);

-сведения по форме СЗВ-М.

Отчетность в ПФР при ликвидации ООО должна быть подана в течение одного месяца с момента утверждения промежуточного баланса ликвидации.

«Пенсионные» формы (СЗВ-СТАЖ, CЗВ-М) можно сдать и до даты ликвидации, если день увольнения работников наступил раньше.

Какие отчетные периоды нужно указывать в «пенсионных» формах? Так, в форме СЗВ-СТАЖ указывается календарный год (т.е. год, в котором эта форма представляется), а в форме СЗВ-М — указывается месяц представления формы в ПФР РФ.

16 марта 2020 г. ликвидационная комиссия уведомила о решении общего собрания налоговую инспекцию (в течение 3-х рабочих дней) и опубликовала сообщение в «Вестнике государственной регистрации».

13 мая 2020 г. комиссия утвердила промежуточный ликвидационный баланс (2 месяца с момента уведомления). Форму СЗВ-СТАЖ сдали в ПФР 13 июня 2020 г. (1 месяц с момента утверждения промежуточного ликвидационного баланса).

Декларация по УСН 2020 года: сроки сдачи, способы предоставления, образец заполнения

При этом заполнять в обязательном порядке надо только первую строку. Остальные будут содержать значение только в том случае, если происходила в течение периода смена адреса деятельности. Если клетки не заполняются, то их следует также прочеркнуть.

Куда предоставляется отчетность

В этом случае в полной мере также оформляется титульный лист. Дальше нужно взять лист с разделом 1.2, и на нем заполнить графу 010. Аналогично, графы 030, 060 и 090 нужно заполнять только тогда, если во время периода изменялся адрес деятельности и с ним ОКТМО.

Форма декларации как в бумажной, так и в онлайн-версии, для УСН при закрытии ИП в 2020 году имеет такой же образец, как и при регулярном предоставлении, форма и порядок заполнения бланка утверждены Приказом Федеральной Налоговой Службы РФ №ММВ-7-3/99@ от 26.02.2016.

Отчётность с наёмными работниками

В обязательном порядке подаётся и ликвидационная декларация при УСН при закрытии ИП. О том, когда ИП подавать декларацию по УСН при закрытии, рассказано в ст. 346.23 Налогового Кодекса РФ. Законодательным актом определено, что крайним сроком подачи окончательного отчёта будет 25 число месяца, следующего за месяцем прекращения деятельности и внесения записи в ЕГРИП.

Для единого налога декларация подается до 31 марта или до 2 мая для юридических и частных лиц соответственно. Подавать отчетные документы каждый квартал тем лицам, которые работают на УСН, не нужно, потому что декларационная отчетность предусматривается только по результатам календарного года.

Вдогонку заметим, что на основании ст. 346.23 НК РФ декларацию по УСН сдают только по итогам налогового периода. Он составляет календарный год (п. 1 ст. 346.19 НК РФ). А для отчетных периодов ничего делать не нужно. Поэтому в подавляющем большинстве случаев упрощенцы проставляют в декларации УСН код налогового периода – 34.

Ликвидация ООО на УСН пошаговая инструкция

Вы можете без проблем закрыть ИП самостоятельно с нижеприведённой пошаговой инструкцией. Хоть и можно периодически услышать о потенциальных сложностях этой процедуры, на деле оказывается всё намного проще. Вообще всё зависит от требований налоговой инспекции.

В порядке заполнения декларации сказано, что код периода нужно взять из Приложения № 1. В нем приводится таблица, из которой на первый взгляд следует, что при закрытии ИП нужно выбрать код 96. Но из разъяснений под таблицей становится понятно, что в этом случае подойдет код 50. Он предназначен для тех предпринимателей, которые полностью закрыли бизнес. А вот код 96 нужно указывать тем ИП, кто прекращает только ту деятельность, по которой применял упрощенку. При этом другие направления бизнеса остаются, то есть предприниматель с учета не снимается.

Поэтому перед тем, как закрыть ИП на УСН без работников, разумно уплатить взносы. Ну или хотя бы ту их часть, которая может быть учтена при расчете налога. А все остальное можно внести в течение 15 дней после снятия с учета.

Как правильно заполнить отчет

Как видно, специального срока для подачи декларации при полном прекращении деятельности ИП на упрощенке в Налоговом кодексе не установлено. Декларация УСН при закрытии подаётся в обычный срок, то есть до 30 апреля будущего года.

При отправлении декларации по электронным каналам связи в большинстве случаев производится автоматическая проверка контрольных соотношений показателей, что позволяет выявить ошибки или несовпадения (как логические, так и арифметические).

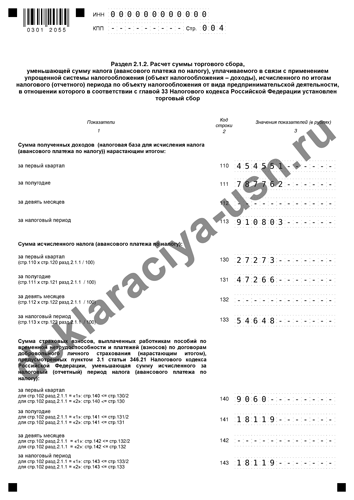

Расчет суммы торгового сбора, уменьшающей сумму налога (авансового платежа по налогу), уплачиваемого в связи с применением УСН (объект налогообложения — доходы), исчисленного по итогам налогового (отчетного) периода по объекту налогообложения от вида предпринимательской деятельности, в отношении которого в соответствии с гл. 33 НК РФ установлен торговый сбор

Порядок заполнения декларации при УСН с разными объектами налогообложения

- о величине полученных в 2020 году доходов (если уплачиваете налог с доходов) и сумме разрешенных для УСН расходов (если база для начисления УСН-налога рассчитывается как разница между доходами и расходами);

- сумме уплаченных страховых взносов, пособий по временной нетрудоспособности, выплаченных работникам, и торгового сбора, оплаченного в бюджет (если вид деятельности, осуществляемый налогоплательщиком, подпадает под этот сбор);

- уплаченных по отчетным периодам авансах по налогу — они уменьшат итоговую сумму к уплате в бюджет;

Закрытие ИП в 2017 году

Необходимость закрыть ИП может возникнуть по ряду причин:

- бизнес не принес ожидаемой финансовой отдачи;

- постоянно увеличивающиеся фиксированные взносы в ПФР стали непосильными .

Некоторые предприниматели решают перевести бизнес в ООО, т.к. они планируют привлечение заемных средств, а ИП банки и инвесторы кредитуют неохотно.

Индивидуальное предпринимательство как форма ведения бизнеса отличается простотой ликвидации. Для закрытия своего дела достаточно заполнить заявление о прекращении предпринимательской деятельности (по форме Р26001) и заплатить госпошлину в размере 160 рублей. Указанные документы индивидуальный предприниматель может подать лично по месту своей регистрации в ФНС, отправить по почте или через интернет.

Через 5 дней предприниматель получит на руки выписку из ЕГРИП с отметкой о ликвидации его предпринимательского статуса.

Если ИП привлекал наемных сотрудников, то предварительно ему необходимо их уволить и заявить во внебюджетные фонды о снятии с учета в качестве работодателя (в ФСС и ПФР). При использовании в практике ККМ ее также нужно снять с учета ФНС. Также нужно заблаговременно закрыть расчетный счет в банке, но уведомлять ФНС об этом по новым правила не нужно.

Порядок уплаты налога и подачи декларации для ИП на УСН

Физлица, зарегистрированные в качестве ИП и применяющие упрощенную систему налогообложения, уплачивают налог по одной из выбранных схем:

- схема «Доходы 6%» предусматривает начисление налога на общую сумму дохода по ставке 6%;

- базой для расчета налога по схеме «Доходы минус расходы 15%» является разница между полученным доходом и понесенными расходами.

Предприниматели-«упрощенцы» оплачивают налог ежеквартально в виде авансовых платежей. По итогам отчетного года ИП осуществляют окончательный расчет по налогу (годовая сумма налога за минусом авансовых платежей) и перечисляют сумму в бюджет в срок до 30 апреля года, следующего за отчетным.

Декларация при закрытии ИП на УСН

Упрощенная система налогообложения характеризуется предельно простой отчетностью. ИП должен сдать только 1 декларацию по итогам года.

Среди запрашиваемых ФНС документов при закрытии ИП налоговая декларация не числится. Но это не означает, что она не нужна. ИП в любом случае должен отчитаться по УСН за период ведения им деятельности в пределах года.

Форма отчета УСН при закрытии ИП ничем не отличается от стандартной декларации по УСН. Отчет сдается по форме КНД 1152017, которую можно подать лично в ИФНС, отправить заказным письмом или в электронном виде.

Если ИП закрылся в середине года, то декларация сдается за неполный период. В графе налоговый период в этом случае нужно указать код 50 (он будет указывать на ликвидацию ИП). Графы форма реорганизации или ликвидации, а также ИНН реорганизованной компании ИП не заполняет.

Разделы 1.1. и 2.1. заполняются для ИП на УСН с объектом “доходы”, 1.2. и 2.2. – с объектом “доходы-расходы”. Здесь заполняются только строки за те периоды, в которых были доходы или расходы. В незаполненных ячейках нужно проставить прочерки.

3 раздел нужно заполнить только тем ИП, которые получили бюджетное финансирование в отчетном году.

Каковы предусмотрены сроки сдачи на УСН при закрытии ИП налоговой декларации? На предоставление отчета у ИП будет 25 дней после окончания месяца, в котором он получил выписку из ЕГРИП. Например, документы о закрытии ИП он получил 20 марта. Декларацию УСН ему следует подать до 25 апреля.

Но ИП может самостоятельно принять решение, когда именно ему сдать отчет: до или после закрытия бизнеса.

Для предпринимателей на других режимах предусмотрены иные сроки отчетности. Например, на ЕНВД нужно сдать отчет до закрытия, а по ОСНО – через 5 дней после закрытия.

В их числе налоговые декларации с отметкой ФНС о принятии и документы, подтверждающие расходные операции.

https://youtube.com/watch?v=tSn-S3RcB5o

Что касается отчетности для ИП-работодателей за сотрудников по начисленным и уплаченным страховым взносам, то она должна быть представлена во внебюджетные фонды до ликвидации ИП. Отчеты нужно сдать при обращении в фонды с целью снятия с учета в качестве работодателя. Без предоставления отчетных форм РСВ-1 и 4-ФСС ИП не снимут с учета и будут продолжать требовать ежеквартально сдавать отчетность.

Когда сдавать налоговую отчетность при ликвидации ООО?

Если организация была ликвидирована до конца календарного года последним налоговым периодом для нее признается период с начала календарного года и до дня ликвидации (п.3, п.7 ст.55 НК РФ).

Налоговые декларации можно сдать в налоговую инспекцию в момент представления ликвидационного баланса либо при подаче уведомления о начале ликвидации юридического лица.

В последнем случае возможны корректировки ранее представленной налоговой отчетности.

Отметим, что в налоговом законодательстве нет специальных сроков подачи налоговых деклараций за последний отчетный налоговый период деятельности ликвидируемых компаний.

Исходя из этого, налоговые инспекции не вправе требовать от компании сдачи налоговой отчетности после предоставления промежуточного баланса (Письма ФНС РФ от 02.07.2019 г. №СД-4-3/12868, от 14.01.2013 г. №ЕД-4-3/104).

Не стоит забывать, что компания как налоговый агент должна подать в налоговую инспекцию справки по форме 2-НДФЛ на всех работников за период с начала года и до момента прекращения деятельности компании.

Как сдать налоговую отчетность при ликвидации ООО?

Перед ликвидацией ООО сдаются отчеты по всем полученным доходам и, если это предусмотрено налоговым режимом, по понесенным расходам. Под доходами подразумеваются все исчислимые материальные выгоды, расчет которых возлагается на ликвидационную комиссию и производится на основе сведений бухгалтерского учета.

Налоговым периодом будет промежуток времени между 1 января года ликвидации и датой, в которую ликвидационная комиссия планирует подать заявление о ликвидации по форме № Р16001 (в последнем налоговом периоде может быть несколько отчетных). Если же компания была зарегистрирована в декабре предыдущего года или в текущем году (т.е. отчетность ранее не сдавалась), началом налогового периода станет дата регистрации.

Формой отчетности при закрытии ООО является налоговая декларация, составляемая в письменном виде отдельно по каждому виду налога. При применении специальных налоговых режимов не подается декларация по тем налогам, от уплаты которых ООО освобождено.

Налоговая декларация направляется в ИФНС по месту регистрации следующими способами:

- сдается сотруднику налоговой инспекции (это возможно только для ООО со среднесписочной численностью наемных сотрудников за отчетный период до 100 человек);

- в бумажном виде посредством услуг Почты России (также для малочисленных обществ с ограниченной ответственностью);

- через интернет в электронной форме, подписанной усиленной квалифицированной электронной подписью;

- через личный кабинет налогоплательщика.

Кроме доходов и расходов в налоговой декларации указываются источники доходов и возможные налоговые льготы. Эти сведения подтверждаются документально. Если по счетам ООО нет приходно-расходных операций, а объекты налогообложения отсутствуют, ликвидационная комиссия подает единую (упрощенную) налоговую декларацию до 20-го числа месяца, следующего за отчетным периодом. В декларации должны быть указаны адрес ответственного члена ликвидационной комиссии, его фамилия, имя, отчество и контактный телефон (поскольку ООО на момент подачи уже не существует). Также делается пояснение о том, подается ли декларация за указанный отчетный период впервые или повторно.

По результатам произведенных расчетов ликвидатор обязан заплатить налоги за счет имущества ООО. При недостаточности имущества налоги оплачиваются учредителями общества с ограниченной ответственностью (если они откажутся исполнить обязанность добровольно, взыскание будет произведено через суд в субсидиарном порядке).

За нарушение налогового законодательства предусмотрена ответственность:

- за несвоевременную сдачу налоговой отчетности — штраф в размере 5% от неуплаченной суммы налога за каждый месяц (от 1000 рублей до 30% налога) на ООО и штраф в размере от 300 до 500 рублей на ликвидатора;

- подача бумажной декларации при численности наемных работников свыше 100 человек — штраф в размере 200 рублей;

- «двойная бухгалтерия», влекущая уменьшение налогов на 10% и более, — штраф в размере 20% от неуплаченных налогов, но не менее 40 тысяч рублей, на ООО и штраф от 5 до 10 тысяч рублей на ликвидатора (при повторном обнаружении правонарушения уже от 10 до 20 тысяч рублей);

- неуплата налога на доходы физических лиц за работников ООО — штраф в размере 20% неперечисленных налогов

- сдача недостоверной отчетности — штраф в размере 500 рублей за каждый документ.

При ликвидации ООО налоговую отчетность подписывает единственный ликвидатор или председатель ликвидационной комиссии.

Как составить ликвидационный баланс при УСН

По окончании урегулирования всех вопросов с кредиторами организация уже может составить ликвидационный баланс. Он также как и промежуточный утверждается учредителями (участниками) либо органом, который вынес решение о начале процедуры ликвидации (п.6 ст. 63 ГК РФ).

Разберемся, как составить ликвидационный баланс при УСН. Сразу определимся, что баланс в этом случае может быть как нулевой, так и ненулевой. В актах законодательства пока не закреплен единый подход к данному вопросу. Более того, ст. 63 ГК РФ не предусматривает, что баланс в случае ликвидации необходимо составлять до того как будет произведен раздел имущества между собственниками. То есть, его можно сделать и по окончании данной процедуры. Главное, чтобы данные действия были совершены уже после того как была погашена имеющаяся кредиторская задолженность.

То есть, если ликвидационная комиссия наделена правом распределять оставшееся после уплаты долгов имущество, то баланс можно сформировать уже после того, как будет произведено его разделение. В этом случае будет идти речь о нулевом балансе. Такой вариант оптимален, если у предприятия нет дебиторской задолженности. В противном случае заполнение баланса отложится до тех пор, пока вопросы с дебиторами не будут окончательно урегулированы. Кроме того при наличии спорных вопросов между участниками по поводу оставшегося имущества, ликвидационная комиссия должна будет продать его с торгов в соответствии с п.8 ст. 63 ГК. Но никто не застрахован от возникновения каких-либо сложностей в этом процессе. То есть составление баланса будет также отложено до того момента, пока спор не будет урегулирован.

Если же оставшимся имуществом будут распоряжаться акционеры и в балансе нужно будет отобразить информацию по нему, то в таком случае отчет никак не сможет быть нулевым. Таким образом, в активах фирмы будет имущество, за которое нужно будет платить транспортный налог и/или налог на имущество. То есть у организации будет по-прежнему расти долг по этим налогам.

Для ликвидационного баланса законодательство не предусматривает специально разработанной и утвержденной формы. Он заполняется на стандартном бланке, утвержденном приказом Минфина РФ от 02.07.2010 №66. В форме документа организация обязательно должна отметить, какой баланс она сдает: промежуточный ликвидационный или ликвидационный. Это рекомендует ФНС в своем письме от 07.08.2012 №СА-4-7/13101. Формирование баланса осуществляется в соответствии с общими правилами по составлению годовых и ежеквартальных балансов.

Распространенные ошибки при закрытии ИП

Когда оформляются документы о закрытии предпринимательской деятельности, главное – четкое придерживание правил. Небольшая ошибка послужит отказом. Ниже представлен перечень главных ошибок допускаемых предпринимателями во время ликвидации:

- заявление на снятия с учета в ЕГРИП подано раньше налоговой отчетности в ФНС;

- поданная декларация не соответствует налоговому периоду;

- кассовый аппарат не снят с учета в налоговом органе;

- документы предоставленные в ФНС не в нужном количестве.

Процесс подачи отчетности после закрытия индивидуальной деятельности прост, если владеть информацией о том, какие формы отчетности и когда сдавать.

Нулевая декларация

Нулевую декларацию по УСН подают при временном прекращении работы. Она показывает, что некоторое время бизнес не приносил индивидуальному предпринимателю никакого дохода.

Даже если в отчетном периоде предприниматель не проработал ни дня, он обязан сдать отчет, показывая, что доходов не получал. ИП, работающий на вычете расходов из доходов, может внести эти расходы в отчетность следующего года, чтобы уменьшить сумму выплат.

При работе по схеме «Доходы минус расходы» Налоговый кодекс обязывает предпринимателя уплатить минимальный налог. Стоит отметить, что если до этого ИП применял отчеты другого типа, при отсутствии прибыли он также обязан выплатить налог.

Если же работа была прервана в середине года, в своей нулевой декларации УСН в поле «за налоговый период» ИП вносит последние доступные данные. На основе этих значений рассчитывают налоги, которые будут существенно меньше обычных.

При временном прекращении работы справки НДФЛ не подают. Но данные по страховым взносам и СЗВ предоставлять обязательно.

Патент

Патентная система налогообложения позволяет не подавать декларации по налогам и, соответственно, не платить их. Для ликвидации действие патента останавливают, иначе налог будет начисляться до истечения срока действия патента.

В контролирующий орган предоставляют заявление об отказе от патента. На это дается 10 дней после прекращения работы. При досрочном отказе от патента налог перерассчитывают. Если после этого у предпринимателя остается задолженность, он обязан ее погасить. После закрытия ИП он делает это как физическое лицо. Если же выясняется, что патентщик переплатил, «лишние» средства ему вернут.

https://youtube.com/watch?v=-bVcLPNPvPE

Образец заполнения

Заполнение ликвидационной декларации на УСН отличается от стандартного только иным кодом налогового периода.

В остальном этот документ оформляется как стандартный отчет. Неполный налоговый период при закрытии ИП обязует не вносить сведения за время «бездействия» и считать последнее доступное значение — итоговым.

| Строка | Комментарий |

| 1.1 | |

| 010, 030, 060, 090 | ОКТМО ИП, работавшие на протяжении полного налогового периода без смены адреса, указывают только 1 раз. |

| 020, 040, 050, 070, 080 | Расчет авансового платежа (далее АП) производят как АП = Доход * Ставку налога (6%) — Взносы по страховке — Прошлые АП.

Когда разность между полугодовым и квартальным АП больше нуля, ее значение вносят в 040, меньше — в 050. Заполнение 070 и 080 аналогично. |

| 100, 110 | Разность между рассчитанным налогом (Налоговая база * 6%), суммой выплат по страховке и суммой АП вписывают в 100 (при положительном значении) либо в 110 (при отрицательном). |

| 1.2 | |

| 010-110 | Принцип заполнения аналогичен 1.1 |

| 120 | Заполняют, если 280 выше суммы АП. |

| 2.1.1 | |

| 102 | «1» — есть штат.

«2» — нет сотрудников. |

| 110-113 | Текущие данные суммируют со значениями прошедших кварталов. |

| 120-123 | 6.0% |

| 130-133 | Текущие данные суммируют со значениями прошедших кварталов. |

| 140-143 | Текущие данные суммируют со значениями прошедших кварталов. |

| 2.1.2 (только для торгового налога) | |

| 110-143 | Только показатели облагающейся налогом деятельности. |

| 110-113 | Текущие данные суммируют со значениями прошедших кварталов. |

| 130-133 | Текущие данные суммируют со значениями прошедших кварталов. |

| 140-143 | Текущие данные суммируют со значениями прошедших кварталов. |

| 150-153 | Текущие данные суммируют со значениями прошедших кварталов. |

| 160-163 | Заполняют, если значение торгового сбора превышает разность сумм АП и взносов по страховке. Иначе переносят значения из 150-153. |

| 2.2 | |

| 210-213 | Текущие данные суммируют со значениями прошедших кварталов. |

| 220-223 | Текущие данные суммируют со значениями прошедших кварталов. |

| 230 | Убыток по прошлому периоду позволяет уменьшить налог к уплате. |

| 240-243 | Текущие данные суммируют со значениями прошедших кварталов. При заполненной 230 указанное значение можно вычесть из нынешней базы. |

| 250-253 | Текущие данные суммируют со значениями прошедших кварталов. |

| 260-263 | 15.0%. |

| 270-273 | Рассчитывают как Налоговая база * 15%. Если в каком-то из кварталов были убытки, соответствующую строку не заполняют. |

| 280 | Рассчитывают как Годовой доход * 1%. |

| Титульный лист (только спорные моменты) | |

| Код по месту нахождения | 120 — место проживания ИП;

210 — местонахождения бизнеса. |

| Налогоплательщик | В именительном падеже.

ФИО плательщика налогов или название ООО. Последнее вписывают полностью (Общество с ограниченной ответственностью «Юридическая компания») и дублируют в сокращенном варианте (ООО «Юридическая компания»). Кавычки обязательны. |

| Форма реорганизации (ликвидации), ИНН/КПП юрлица | При ликвидации ИП не заполняется. |

В отведенных полях каждой страницы ставят дату и подпись.

Рекомендации

О том, как правильно заполнить декларацию, стоит беспокоиться из-за того, что ошибки в бумагах караются штрафом.

При сдаче деклараций стоит придерживаться некоторых правил:

- Если в декларации допущены ошибки, их нельзя исправлять — обязательно переписать документ заново. Если неточности обнаружены после сдачи, в налоговую отправляют дополнительную бумагу, где в пункте «номер корректировки» ставят «1—», «2—» и так далее.

- Значения сумм указывают натуральными числами. Копейки округляют по правилам математики.

- Запрещено использование пробелов или знаков препинаний. Точки («.») ставят только в разделении дня, месяца и года для поля «дата» и для указания налоговой ставки (6.0).

- Двусторонняя печать запрещена. Листы кладут в файл отдельно друг от друга не скрепляя. Нумеровать можно только заполненные страницы.

- «Ручное» заполнение декларации по УСН производят стержнем черного, синего или фиолетового цвета, большими печатными буквами. В незаполненные поля ставят прочерки.

- При вводе данных на компьютере используют 16–18-ый шрифт Courier New. В пустые знакоместа прочерки не ставят. Выравнивание чисел — по правому краю.

Штрафные санкции

Полученное уведомление не освобождает от сдачи оставшихся деклараций. Если необходимые документы не поданы в указанные сроки, теперь уже бывшему предпринимателю грозят штрафы:

| Нарушение | Штраф (рублей) | |

| Непредоставление | Декларации | 1000 за месяц просрочки |

| НДФЛ | 1000 за месяц просрочки | |

|

СЗВ-М |

500 за указанного в справке сотрудника | |

| РСВ-1 | 5% от взносов за последние 3 месяца периода просрочки | |

| 4-ФСС | 5% от взносов за последние 3 месяца периода просрочки + дополнительный штраф, объем которого зависит от срока просрочки | |

| Неуплата налога | 5% от неуплаченной суммы за месяц просрочки | |

| Ошибки в заполнении электронных деклараций | 200 рублей | |

|

Налоговые махинации |

20% от корректной суммы взноса | |

| Несоблюдение правил сдачи СЗВ-М | 1000 рублей |

Необходимая отчетность может быть сдана и после ликвидации бизнеса. Но выплата долгов в таком случае производится физическим лицом, а не предпринимателем.