Единая упрощенная декларация: заполнение с помощью ПО «Налогоплательщик ЮЛ»

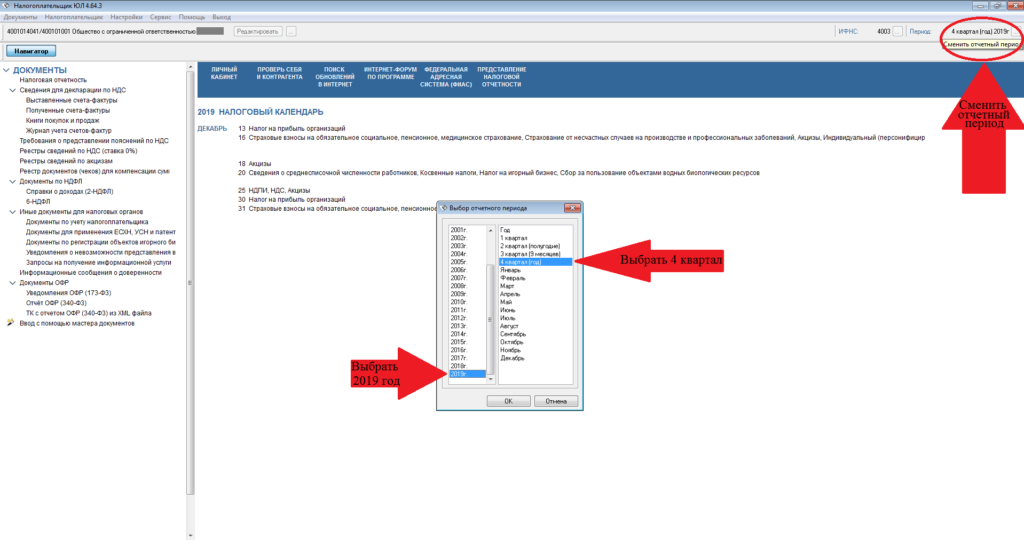

Когда нужный налогоплательщик внесен (выбран), в правом верхнем углу открывшегося главного окна нажимаем кнопку смены отчетного периода и в появившейся таблице выбираем необходимые параметры

В правой колонке важно выбирать не год, а четвертый квартал, так как форма квартальная и за год она не откроется

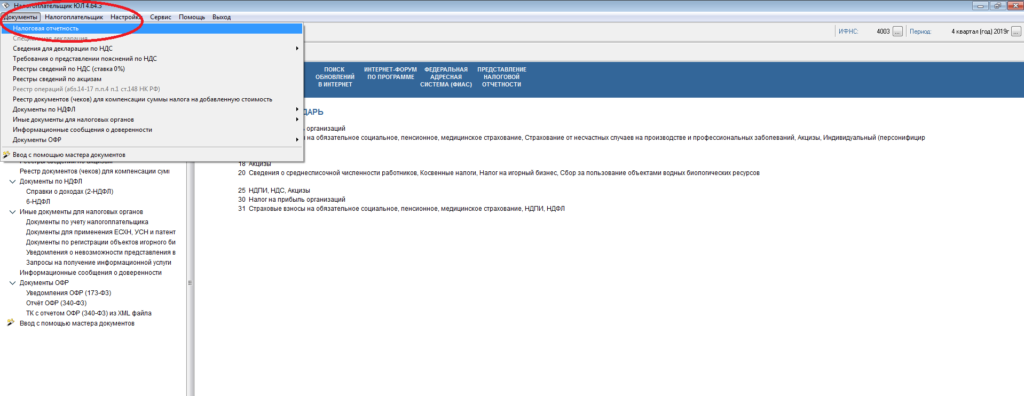

Следующий шаг: слева на верхней панели нажимаем на слово «Документы» и в открывшемся меню выбираем «Налоговая отчетность».

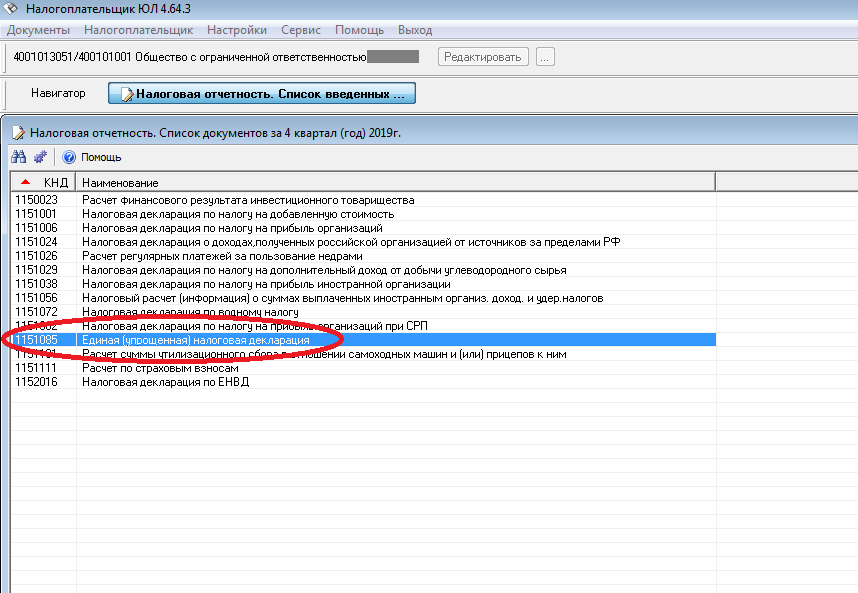

Теперь нажав на кнопку «Создать», выбираем нужную форму для заполнения. А нужна нам Единая (упрощенная) налоговая декларация.

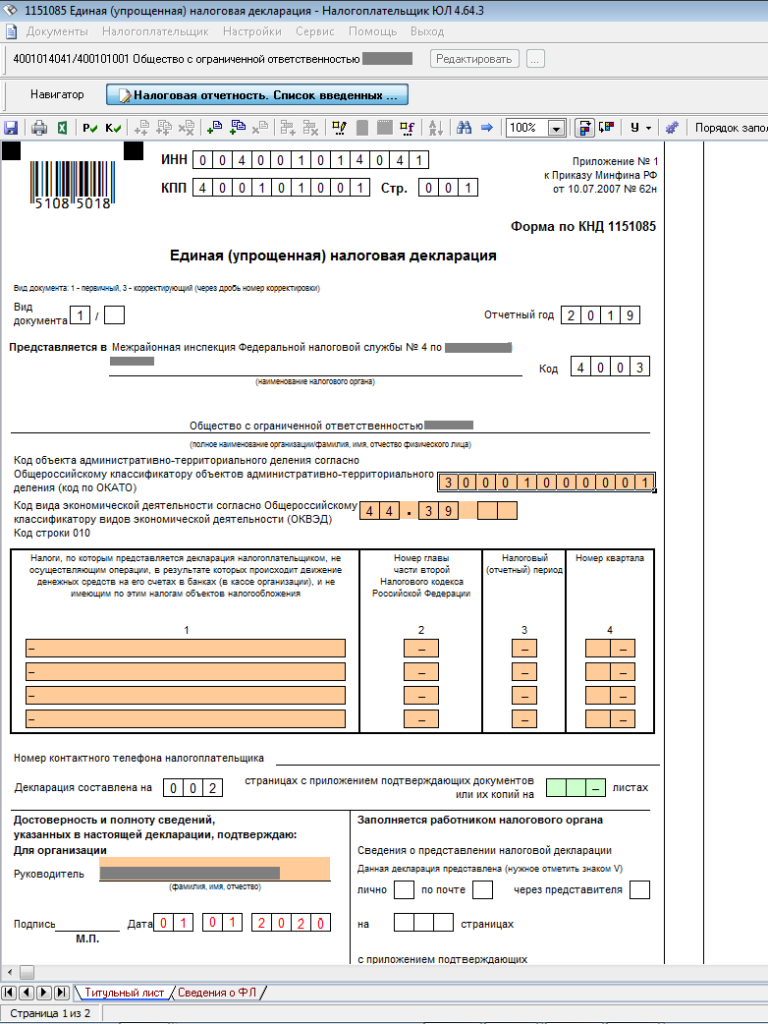

Кликаем на выбранной строчке дважды или в правом нижнем углу нажимаем кнопку «Выбрать», и открывается титульный лист нужной формы с автоматически заполненными реквизитами организации или ИП.

Остается заполнить главную таблицу документа.

С порядком заполнения формы можно ознакомиться в Приложении № 2 к Приказу Минфина от 10.07.2007 №62н, которым она и была утверждена.

Допустим, отчитаться надо не по одному из налогов, а по нескольким. Тогда наименования налогов указываются в той очередности, которая соответствует главам Налогового кодекса.

Для тех, кто забыл, напомним:

- НДС (глава 21);

- налог на прибыль организаций (глава 25);

- ЕСХН (глава 26.1);

- УСН (глава 26.2).

Еще один нюанс поджидает в графах «Налоговый (отчетный) период» и «Номер квартала». Чтобы их правильно заполнить, нужно знать, какой отчетный период у каждого налога.

По строке «НДС», когда налоговый период по налогу установлен как квартал, указывается отчетный период «3» (квартал), и соответственно, номер отчетного квартала (01, 02, 03,04).

По строке «Налог на прибыль», когда налоговый период установлен как год, а отчетными периодами являются кварталы, указывается отчетный период «3» – первый квартал, «6» – полугодие, «9» – 9 месяцев «0» -год. В столбце «Номер квартала» ничего не заполняется.

Строки УСН и ЕСХН заполняются только по итогам года. Для них и налоговым периодом, и отчетным установлен год. А значит, отчетный период нужно указывать «0», а столбец «Номер квартала» не заполняется.

Часто задаваемые вопросы

^К началу страницы

Сельскохозяйственными товаропроизводителями признаются организации и индивидуальные предприниматели, производящие сельскохозяйственную продукцию, осуществляющие ее первичную и последующую (промышленную) переработку и реализующие эту продукцию, при условии, если доля доходов от реализации произведенной ими сельхозпродукции составляет не менее 70 процентов от общего объема их выручки от реализации. Кроме того, сельскохозяйственными товаропроизводителями признаются градо- и поселкообразующие российские рыбохозяйственные организации и рыбохозяйственные организации и индивидуальные предприниматели при соблюдении ими определенных условий.

п. 2 и п. 2.1 ст. 346.2 НК РФ

Какая продукция является сельскохозяйственной продукцией?

К сельскохозяйственной продукции относится: — продукция растениеводства сельского и лесного хозяйства; — продукция животноводства (в том числе полученная в результате выращивания и доращивания рыб и других водных биологических ресурсов), конкретные виды которых определяются Правительством РФ в соответствии с Общероссийским классификатором продукции.

п. 3 ст. 346.2 НК РФ

Штрафы за несвоевременную подачу

Контролирующие органы накажут компанию или предпринимателя не только за ошибки в декларации, но и за несвоевременное предоставление отчета. Финансовые санкции довольно внушительны.

|

Вид нарушения |

Штраф |

|---|---|

|

За несвоевременное представление фискального отчета в ИФНС |

1 000 рублей за каждый полный/неполный месяц просрочки. Максимальный штраф составит до 5-30 % от недоплаченной суммы ЕСХН |

|

За недоплату или неуплату налога |

20-40 % от недоимки (минимум 1 000 руб., максимум 30 % от общей суммы), а также на недоимку будет рассчитана пеня. |

|

Через 10 банковских дней счет налогоплательщика заблокируют |

|

|

Если организация обязана представлять отчет в электронном виде, но бланк подали на бумажном носителе |

200 руб. |

Способы передачи

Инспекторы могут принять документы следующим образом:

|

№ |

Порядок представления отчета |

Последовательность действий |

|---|---|---|

|

1 |

Лично |

На бумажном носителе передать 2 экземпляра декларации. При себе необходимо иметь паспорт или доверенность, если подача происходит через посредника. Один бланк останется у чиновников, второй с отметкой контроллера сохранится в архиве предприятия или ИП. |

|

2 |

Почтой |

Документ с описью вложений направляется в инспекцию заказным письмом с уведомлением. |

|

3 |

Можно послать отчет через личный кабинет налогоплательщика, подписав ЭЦП. Декларация считается принятой только после получения подтверждения от налоговой службы. |

Важно! Если среднесписочная численность работников превысила 100 человек, данные представляются только по ТКС — телекоммуникационному каналу связи

Способы подачи декларации ЕСХН

Декларацию ЕСХН можно подать тремя способами:

- По почте регистрируемым отправлением с описью вложения. В этом случае, должна остаться опись вложения (с указанием отсылаемой декларации) и квитанция, число в которой будет считаться датой сдачи декларации.

Примечание: для подачи декларации через представителя – ИП необходимо оформить нотариальную доверенность, а организациям выписать доверенность в простой письменной форме (с подписью руководителя и печатью).

Обратите внимание, при подаче декларации в бумажной форме некоторые ИФНС могут потребовать:

- приложить файл декларации в электронном виде на дискете или флешке;

- напечатать на декларации специальный штрих-код, который будет дублировать информацию, содержащуюся в декларации.

Такие требования не основаны на НК РФ, но на практике их невыполнение может привести к неудачной попытке сдачи декларации.

Основные правила заполнения декларации ЕСХН

- Все показатели записываются, начиная с первой (левой) ячейки, при этом, если какие-либо ячейки остались незаполненными в них необходимо ставить прочерки.

- Если данные для заполнения поля отсутствуют, в каждой его ячейке ставится прочерк.

- Все значения стоимостных показателей указываются в целых единицах по правилам округления (менее 50 копеек (0,5) отбрасываются, а 50 копеек (0,5) и более округляются до полного рубля (целой единицы)).

- Заполнение текстовых полей осуществляется заглавными печатными буквами.

- Декларация заполняется от руки или при помощи компьютера.

- При заполнении декларации используются чернила черного, фиолетового или синего цвета. При заполнении декларации на компьютере печать знаков должна выполняться шрифтом Courier New высотой 16-18 пунктов.

- Все страницы, начиная с титульного листа, должны быть пронумерованы (например, 1-я страница – «001»; вторая – «020» и т.д.).

- На титульном листе и страницах 1-го и 2-го разделов, необходимо поставить подпись и дату подписания декларации. Печать ставится только на титульном листе, где указано М.П. (место печати).

- Сшивать и скреплять страницы декларации не нужно.

- Не допускается двусторонняя печать декларации и исправление в ней ошибок.

- Штрафы и пени в декларации не отражаются.

Способы сдачи

Декларацию по ЕСХН можно сдать в инспекцию:

на бумаге (через уполномоченного представителя организации или по почте);

в электронном виде по телекоммуникационным каналам связи. Если среднесписочная численность сотрудников за предыдущий год (во вновь созданных или реорганизованных организациях – за месяц создания или реорганизации) превышает 100 человек, то за текущий год организация обязана сдавать налоговую отчетность только этим способом. Это касается и организаций, которые отнесены к категории крупнейших налогоплательщиков. Они должны сдавать налоговую отчетность в электронном виде в межрегиональные инспекции по крупнейшим налогоплательщикам.

Об этом говорится в пункте 3 статьи 80 Налогового кодекса РФ.

За несоблюдение установленного способа представления налоговой отчетности в электронном виде предусмотрена налоговая ответственность. Размер штрафа составляет 200 руб. за каждое нарушение. Об этом говорится в статье 119.1 Налогового кодекса РФ.

Ситуация: нужно ли сдать «нулевую» налоговую декларацию по единому сельхозналогу, если организация перешла на уплату ЕСХН, но деятельности пока не ведет?

Да, нужно.

Представить декларацию в налоговую инспекцию – это обязанность всех налогоплательщиков (подп. 4 п. 1 ст. 23 НК РФ). Плательщиками ЕСХН признаются организации, перешедшие на этот спецрежим (п. 1 ст. 346.2 НК РФ).

Таким образом, если организация перешла на уплату ЕСХН, но в течение налогового периода не вела деятельности, по окончании года она все равно должна составить и сдать налоговую декларацию (с нулевыми показателями).

Аналогичные разъяснения содержатся в письмах Минфина России от 9 ноября 2007 г. № 03-11-05/264 и от 31 марта 2006 г. № 03-11-04/2/74. Несмотря на то что эти письма адресованы плательщикам единого налога при упрощенке, ими могут руководствоваться и организации, перешедшие на уплату ЕСХН.

Ситуация: как составить и сдать декларацию по единому сельхозналогу организации с обособленными подразделениями?

Обособленные подразделения не являются самостоятельными юридическими лицами (абз. 21 п. 2 ст. 11 НК РФ). Поэтому показатели их деятельности учитываются при формировании общей налоговой базы по организации в целом.

Налоговое законодательство не содержит особых правил составления и сдачи декларации по ЕСХН для организаций, имеющих обособленные подразделения. Поэтому такие организации должны составить декларацию, следуя общему Порядку, утвержденному приказом ФНС России от 28 июля 2014 г. № ММВ-7-3/384. Сдать декларацию нужно только в налоговую инспекцию по местонахождению головного отделения организации (п. 2 ст. 346.10 НК РФ).

Заполнение декларации ЕСХН

Для предпринимателя, который готовится подавать такой вид отчетности, очень важным вопросом является процесс ее составления. Эта налоговая декларация состоит из четырех частей:

- Первая часть – титульная – содержит всю информацию об объекте, который создает отчетность.

- Вторая часть – расчетная – отображает все расчетные процессы по определению суммы налога.

- Третья часть – убыточная – здесь отображаются потери и издержки, которые имеют влияние на размер налогооблагаемой базы, а точнее, приводят к ее уменьшению и уменьшению суммы налога соответственно.

- Четвертая часть посвящается целевому использованию того имущества, которое получено для определенной цели.

Процесс заполнения происходит в обычном для отчетных документов режиме. То есть порядок – слева направо, для заполнения используют черные, синие или фиолетовые чернила. Нельзя производить двустороннюю распечатку, а также исправлять ошибки в документе. Скрепление страниц должно происходить таким образом, чтобы не портить их.

Итак, данный тип декларации – главный отчетный документ, применяемый лицами, работающими под этим режимом налогообложения и уплаты налогов. Заполнение декларации ЕСХН происходит с указанием не только налоговой базы и суммы вычетов, ее уменьшающих, но и уже совершенных авансовых платежей.

Кто представляет декларацию по ЕСХН

Отчитываться перед налоговыми органами обязаны сельскохозяйственные (СХ) товаропроизводители, добровольно перешедшие на уплату ЕСХН. К категории плательщиков сельхозналога относятся организации (в т.ч. кооперативы) и ИП, в общей выручке которых не менее 70% составляют доходы от профильной деятельности:

- производства продукции растениеводства, животноводства, пчеловодства и рыбоводства;

- оказания вспомогательных услуг СХ-производителям (подготовка полей, пересаживание, рассаживание культур и др.);

- осуществления рыбохозяйственной деятельности.

Для применения специального налогового режима сельхозтоваропроизводитель уведомляет ИФНС до 31 декабря года, предшествующего году перехода на уплату ЕСХН, и указывает объемы выручки по профильному виду деятельности (для подтверждения 70-процентного уровня).

Спецрежим освобождает:

|

Организации |

ИП |

|

от налога на прибыль |

от НДФЛ |

|

от налога на имущество организаций |

от налога на имущество физических лиц |

С 1 января 2019 года СХ-товаропроизводители признаются плательщиками НДС (п. 12 ст. 9 Федерального закона от 27.11.2017 № 335-ФЗ).