Штрафы

Ответственность за несвоевременное представление отчета налагается в соответствии с пунктом 1 статьи 119 Налогового кодекса. Нарушителю сроков подачи декларации грозит штраф в размере 5% от суммы налога за каждый полный и неполный месяц просрочки. Минимальная сумма штрафа — 1 тыс. рублей, обычно она назначается, если субъект уплатил налог, но не подал декларацию в срок. Максимальный размер штрафа составляет 30% от суммы налога.

Если организация не подаст декларацию в срок, ИФНС может заблокировать ее расчетный счет. Такое решение может быть принято руководителем налоговой инспекции или его замом, если декларация не поступила в течение 10 дней после окончания срока сдачи.

За неуплату налога назначается штраф по статье 120 НК РФ. Если субъект неправильно исчислит налог, штраф составит 20% от его суммы. Если же он занизит базу умышленно, размер штрафа возрастет до 40%.

Примеры заполнения декларации за 3 квартал 2017 года

Далее рассмотрим конкретный пример заполнения декларации за 3 квартал 2017 года и приведем образцы.

Пример.

14.07.2017 ООО «Алиса» встало на учет как плательщик ЕНВД по перевозке грузов. В июле и августе – 8 машин, в сентябре – 9.

Базовая доходность – 6 000 руб. Коэффициент К1 на 2017 г. – 1,798, коэффициент К2 – 1.

В течение 3 квартала уплачены страховые взносы и пособия по больничным за счет работодателя – 12 000 руб.

Налоговая база по ЕНВД:

- за июль – 44 544 руб. (6 000 руб. x 8 маш. x 1,798 x 1 / 31 дн. x 16 дн.);

- за август – 86 304 руб. (6 000 руб. x 8 маш. x 1,798 x 1);

- за сентябрь – 97 092 руб. (6 000 руб. x 9 маш. x 1,798 x 1).

Налоговая база за 3 квартал – 227 940 руб. (44 544 руб. + 86 304 руб. + 97 092 руб.). ЕНВД за 3 квартал – 34 191 руб. (227 940 руб. x 15%).

Сумма, на которую можно уменьшить ЕНВД, – 17 095 руб. (34 191 руб. x 50%

ЕНВД к уплате – 22 191 руб. (34 191руб. – 12 000 руб.).

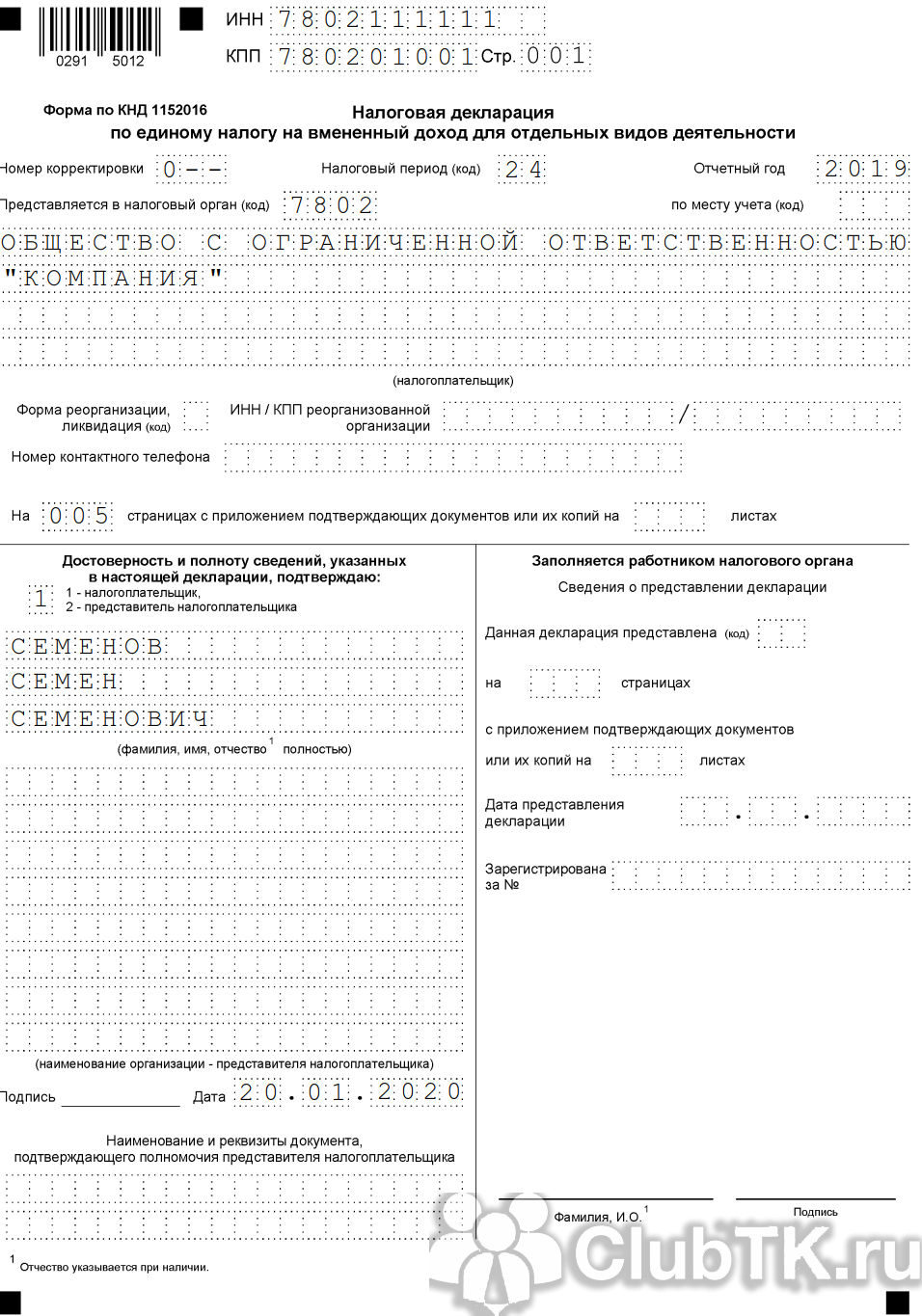

Титульный лист

На титульном листе декларации по ЕНВД за 3 квартал 2017 года следует показать основные сведения о компании или ИП. При этом в пятой и шестой позициях КПП должны стоять цифры 35, которые говорят о налоговом учёте по вменённой деятельности (подп. 1 п. 3.2 Порядка, утв. приказом ФНС от 04.07.2014 № ММВ-7-3/353).

Если вы сдаете декларацию за 3 квартал 2017 года в первый раз, то в «Номере корректировки» нужно поставить код «0». А в поле «Код места представления» ставьте (письмо ФНС от 5.02.2014 № ГД-4-3/1895):

- «214» – если подаете по своему местонахождению и именно одну декларацию;

- «310» – когда сдаете по месту ведения деятельности на ЕНВД.

Код своей налоговой берите из уведомления о постановке на учет. А проще говоря, это первые четыре цифры вашего ИНН.

Наименование или Ф.И.О. не забудьте ввести БОЛЬШИМИ БУКВАМИ. Это общее требование для любой налоговой отчётности.

Код по ОКВЭД, который характеризует вашу деятельность на «вменёнке», берите из нового классификатора ОКВЭД2.

Вот титульный лист для нашего примера:

Как считать вмененный доход

Налоговая база по ЕНВД за месяц определяется по такой формуле: ФП * БД * K1 * K2, где:

- ФП — физический показатель. Это площадь помещения магазина, количество сотрудников, транспортных средств и другие величины в зависимости от вида деятельности (пункт 3 статьи 346.29 НК РФ);

- БД — базовая доходность, то есть сумма денежных средств, которую теоретически может принести единица физического показателя. Иначе говоря, сколько за месяц может быть получено дохода с одного квадратного метра магазина, одного транспортного средства и так далее (также зафиксировано в пункте 3 статьи 346.29);

- K1 — коэффициент-дефлятор, то есть величина, на которую нужно корректировать значение базы из-за влияния инфляции. Он устанавливается раз в год Минэкономразвития. В 2019 году K1 равен 1,915 (приказ от 30.10.2018 № 595);

- K2 — понижающий коэффициент, который может быть установлен муниципальными органами, если они решат снизить налоговую нагрузку на определенные сферы. Его максимальное значение — 1.

По указанной выше формуле определяется облагаемый месячный доход, затем считаются данные за квартал и к полученному результату применяется ставка ЕНВД. По умолчанию это 15%, однако муниципальные органы могут ее снизить вплоть до 7,5%. Получившуюся сумму можно уменьшить за счет налоговых вычетов.

Бланк декларации ЕНВД – 2019

Расчет по ЕНВД представляется в налоговый орган вне зависимости от того, вел предприниматель деятельность или нет, нулевой такая отчетность быть не может. ЕНВД — ежеквартально уплачиваемый налог, который предприниматели и юридические лица рассчитывают одинаково. Для того чтобы представить в ФНС налоговую декларацию ЕНВД 2019, скачать бланк можно в конце этой статьи и заполнить его своими данными согласно нашей инструкции.

Декларация состоит из титульного листа, трех стандартных разделов и раздела для индивидуальных предпринимателей, имеющих право на налоговый вычет по онлайн-кассе в сумме фактических затрат, но не более 18000 руб.

Титульный лист декларации ЕНВД 2019 года

Бланк начинается с титульного листа, в котором заполняются реквизиты налогоплательщика:

-

10-значный ИНН и КПП для ООО или 12-значный ИНН для ИП (в строке «КПП» предпринимателями ставятся прочерки);

-

№ страницы по порядку;

-

№ корректировки, если отчет сдается не в первый раз («1—», «2—» и т.д.), при первоначальном представлении проставляется «0—»;

-

код налогового периода (первый квартал – «21», второй – «22», третий – «23», четвертый – «24»), при реорганизации фирмы проставляются другие коды («51», «54», «55», «56» соответственно);

-

отчетный год — «2019».

-

Код по месту нахождения вносят согласно приложения № 3 к Порядку заполнения декларации: например, ИП указывают либо код «120» — по месту жительства, либо «320» — по месту ведения бизнеса;

-

полное наименование компании или Ф.И.О. предпринимателя;

-

№ телефона без пробелов в международном формате, начиная с +7.

Если декларацию сдает сам налогоплательщик, он заверяет данные ниже своей подписью, проставляет свою фамилию и инициалы, указывая дату представления декларации. Представитель также указывает данные своей доверенности, указывает Ф.И.О. и дату составления.

Раздел 1

В этот раздел ЕНВД-бланка 2019 года вносятся данные об итоговой сумме налога к уплате (из раздела 3 декларации) по каждому ОКТМО, после того как будут заполнены все остальные разделы.

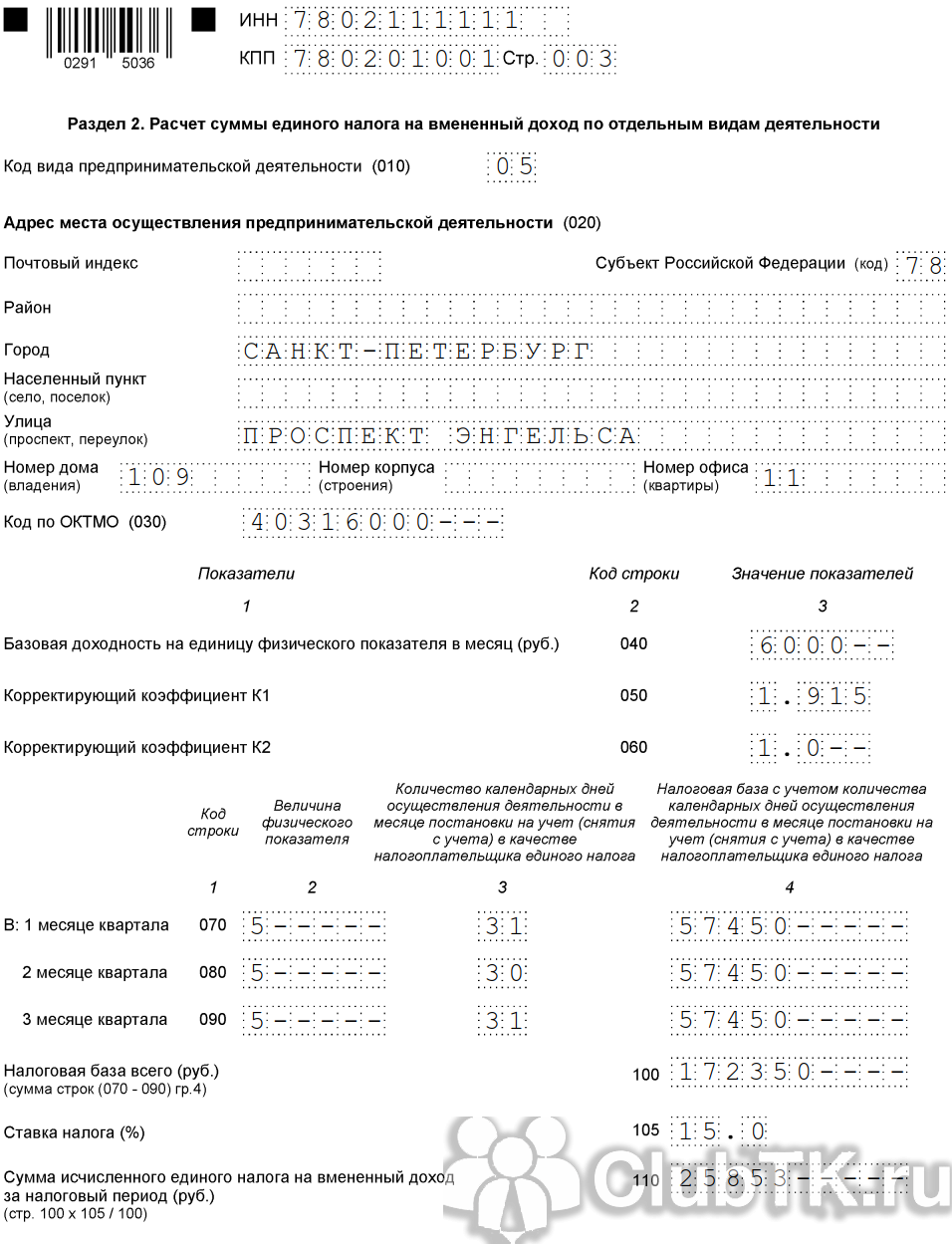

Раздел 2

Его заполняют по каждому коду деятельности ЕНВД отдельно. Перечень таких кодов приведен в приложении № 5 к Порядку заполнения: «01» — бытовые услуги, «02» — ветеринарные услуги и т.д. Если у плательщика по одному коду несколько объектов по разным адресам внутри одного ОКТМО, то он заполняет несколько листов с указанием адреса и физического показателя. Например, у ИП 2 розничных магазина по коду «07» в одном и том же районе города и одно кафе по коду «11». Он заполняет соответственно 3 листа к разделу 2: два листа для кода «07» и один лист для кафе с кодом «11».

В Разделе 2 также указывается точный адрес ведения деятельности и приводится непосредственно сам расчет налога. Формула для 2019 года выглядит так:

Информацию о коэффициентах К2 для различных регионов можно найти на странице официального . Для этого потребуется выбрать свой регион в верхней части страницы.

Информация по налоговой базе и рассчитанному налогу (помесячно и за квартал) отражается в строках 070 — 100. Если в течение квартала была постановка «вмененщика» на учет или снятие с него, следует обязательно указать количество дней работы на ЕНВД в месяце постановки/снятия.

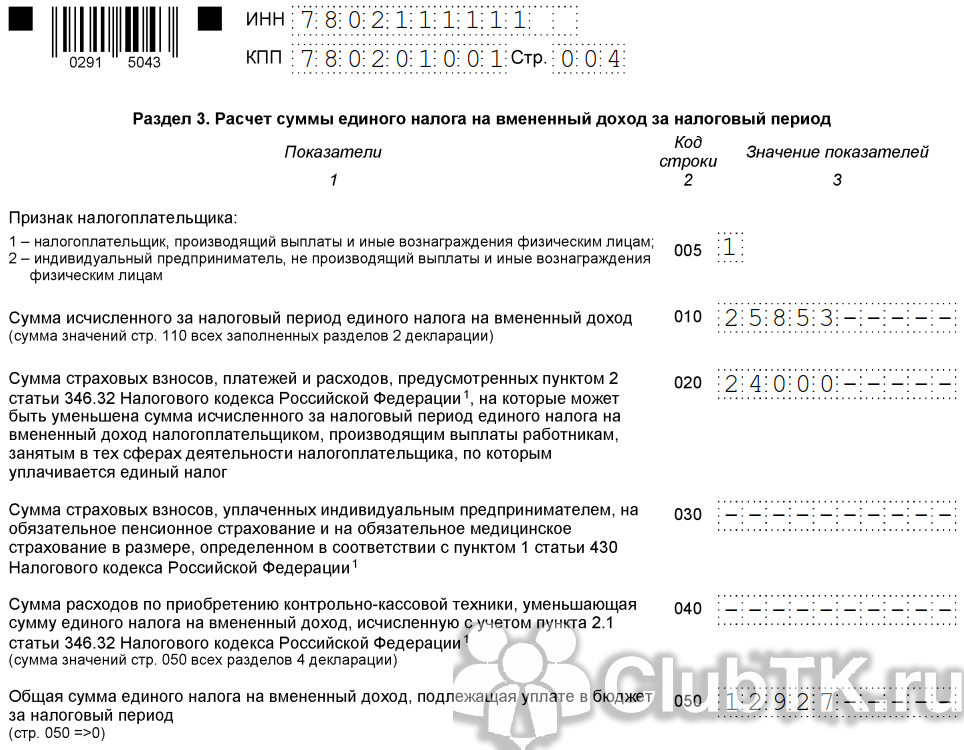

Раздел 3

Здесь обобщается информация о налоговых вычетах по ЕНВД:

стр.005 — проставляют код «1» для ООО или ИП с наемными сотрудниками или «2» — для ИП без работников.

стр. 010 – суммируется значение всех строк «110» разделов 2 (сумма ЕНВД за квартал);

стр.020 – предназначена для ООО и ИП, отражающих вычет в виде страховых взносов за наемный персонал. Такой вычет не может превышать 50% рассчитанного налога.

стр.030 — для взносов, уплаченных ИП «за себя» в текущем квартале. Уменьшить налог ИП без работников разрешено на всю сумму, включая 1% от суммы превышения выручки в 300 тыс.руб., а при наличии персонала, лишь на 50% от суммы налога.

стр.040 — ИП указывается сумма вычета по расходам на онлайн-ККТ;

стр. 050 — сумма «вмененного» налога к уплате (разность строк 010, 020, 030, 040).

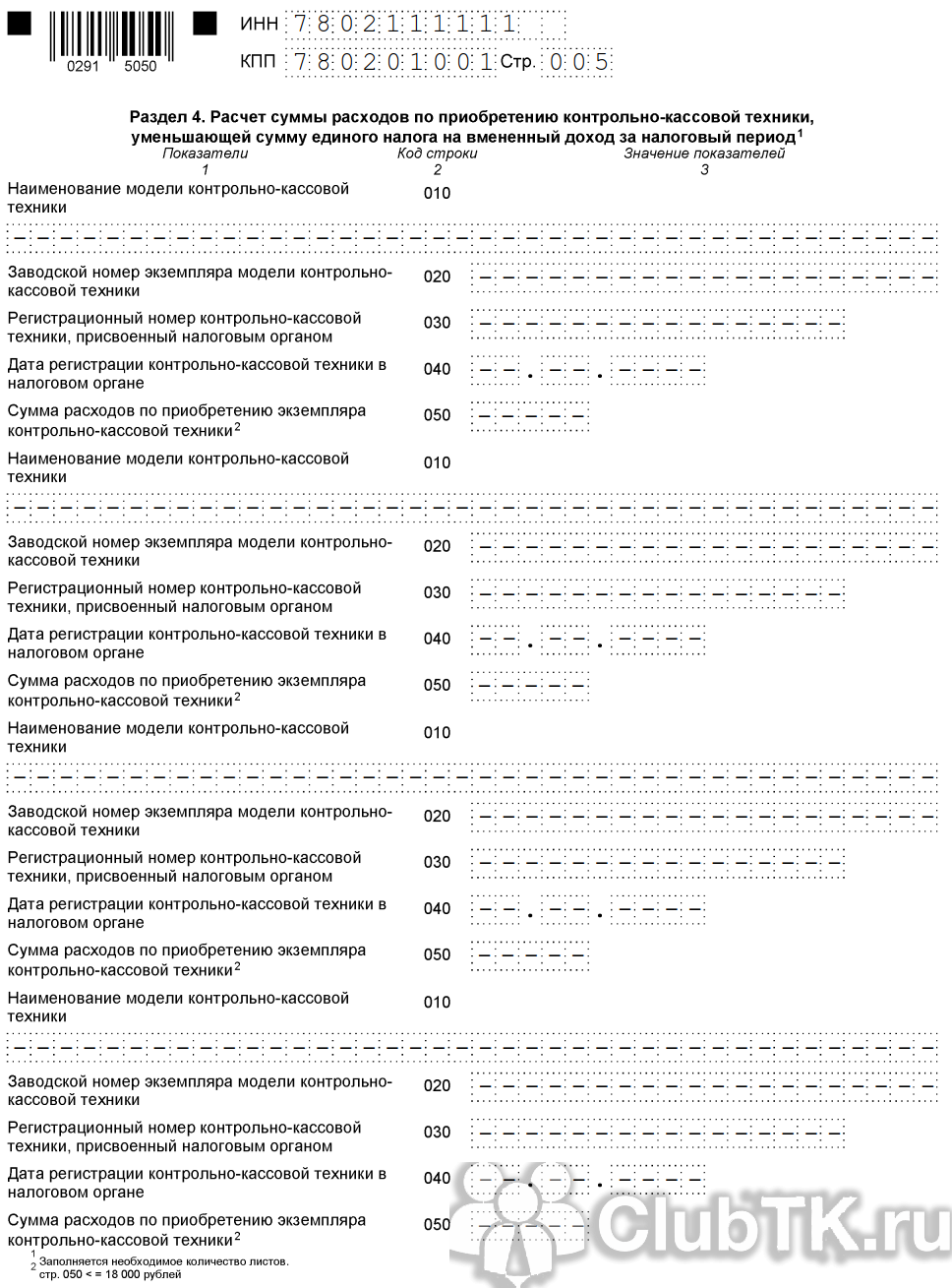

Раздел 4

Этот раздел в бланке декларации ЕНВД 2019 года предназначен для ИП и льготного вычета по онлайн ККТ. По каждой единице ККТ заполняется отдельный блок строк 010-050.

Здесь обязательно следует указать:

-

наименование и марку аппарата;

-

заводской номер;

-

регистрационный номер в ФНС;

-

дату регистрации ККТ, т.е. подключение к ОФД;

-

сумму расходов (не более 18 000 руб. на каждую единицу техники)

Для заполнения налоговой декларации ЕНВД-2019, бланк скачать можно ниже.

Образец заполнения декларации за 4 квартал 2018 года

18.10.2018 ООО “Афина” встало на учет как плательщик ЕНВД по перевозке грузов. В октябре и ноябре – 12 машин, в декабре – 14.

Базовая доходность – 6 000 руб. Коэффициент К1 на 2018 г. – 1,868, коэффициент К2 – 1.

В течение 4 квартала уплачены страховые взносы и пособия по больничным за счет работодателя – 45 000 руб.

Налоговая база по ЕНВД:

- за октябрь – 60 740 руб. (6 000 руб. x 12 маш. x 1,868 x 1 / 31 дн. x 14 дн.);

- ноябрь – 134 496 руб. (6 000 руб. x 12 маш. x 1,868 x 1);ё

- декабрь – 156 912 руб. (6 000 руб. x 14 маш. x 1,868 x 1).

Налоговая база за 4 квартал – 352 148 руб. (60 740 руб. + 134 496 руб. + 156 912 руб.). ЕНВД за 4 квартал – 52 822 руб. (352 148 руб. x 15%).

Сумма, на которую можно уменьшить ЕНВД, – 26 411 руб. (52 822 руб. x 50%

ЕНВД к уплате – 26 411 руб. (52 822 руб. – 26 411 руб.).

Декларация по ЕНВД за 4 квартал заполнена так.

Стоимостные показатели округляйте до полных рублей по правилам арифметики. Значения менее 50 коп. отбрасывайте, а 50 коп. и более – округляйте до полного рубля. Значения физических показателей указывайте в целых единицах. Если значения физических показателей менее 0,5 единицы – отбрасывайте их, если равны или превышают 0,5 единицы – округляйте их до целой единицы. Значения коэффициента К2 округлите до третьего знака после запятой.

Если вы платите ЕНВД по нескольким ОКТМО, заполните несколько блоков строк 010 – 020. Налог к уплате по каждому ОКТМО считайте пропорционально исчисленному налогу.

Нарушение сроков сдачи «вмененной» декларации

Если налогоплательщиком будут нарушены сроки сдачи ЕНВД в 2019 году, это чревато наложением на него штрафа. Размер взыскания регламентируется нормами п. 1 ст. 119 НК РФ:

-

Штраф рассчитывается как 5% от неуплаченной суммы налога, отраженной в несданной вовремя декларации. Санкция применяется за каждый просроченный месяц (учитываются как полные месяцы просрочки, так и неполные).

-

Размер штрафа не может быть выше 30% от размера вышеуказанного налогового обязательства, а минимальная величина взыскания за нарушение сроков сдачи «вмененной» отчетности – 1000 руб.

Сдача декларации ЕНВД обязательна по итогам каждого квартала до тех пор, пока субъект предпринимательства состоит на налоговом учете в качестве плательщика ЕНВД. Нулевой декларации быть не может, так как налог исчисляется с привязкой к размеру вмененного дохода и не учитывает фактические показатели доходности бизнеса.

Отдельные меры наказаний предусмотрены для случаев с нарушением сроков уплаты налога в бюджет. С налогоплательщика взимается пеня, исчисляемая ежедневно в соответствии с требованиями п. 4 ст. 75 НК РФ. В расчете за основу принимаются календарные дни задержки уплаты, последним днем начисления пени становится день погашения задолженности.

Для ИП действует простая формула начисления пени – 1/300 ключевой ставки ЦБ РФ, умноженная на сумму недоимки и число дней просрочки. Применительно к юридическим лицам алгоритм расчета пени зависит от продолжительности периода просрочки – в первые 30 дней применяется формула по аналогии с ИП, а со второго месяца просрочки пеня ежедневно начисляется в повышенном размере – в размере 1/150 ставки рефинансирования (ключевой ставки ЦБ). В любом случае совокупная величина пени не может превышать сумму недоимки налогоплательщика.

Если имело место занижение налоговой базы, в результате чего налоговые обязательства субъектом хозяйствования были погашены не в полном объеме, с налогоплательщика дополнительно взыскивается штраф по нормам п. 1 ст. 122 НК РФ. Санкция применяется в размере 20% от недоимки по ЕНВД, а при наличии умысла штраф возрастает до 40%.

Декларация ЕНВД за 4 квартал 2019 г.: как заполнить

Отчитываясь за последний квартал 2019 г. «вмененщикам» необходимо пользоваться тем же бланком, что и за предыдущий налоговый период. Актуальный формат утвержден приказом ФНС РФ № ММВ-7-3/414@ от 26.06.2018. В приложении № 3 к данному приказу содержится и подробное описание порядка заполнения декларации.

Декларация подается ежеквартально. Состоит бланк из титульного листа и четырех разделов. Расчет суммы ЕНВД не зависит от реально полученной выручки, поэтому для заполнения отчета плательщику понадобятся следующие значения:

-

коэффициенты К1 и К2;

-

базовая доходность в зависимости от вида предпринимательской деятельности;

-

коды ОКТМО, ОКВЭД вида предпринимательской деятельности;

-

ставка налога.

Коэффициент-дефлятор К1 на 2019 г. установлен Приказом Минэкономразвития РФ № 595 от 30.10.2018 г. и равен 1,915.

Базовая доходность по видам предпринимательской деятельности установлена в п.3 ст.346.29 НК РФ.

Все необходимые коды для заполнения формы следует искать в приложениях к Порядку заполнения декларации.

Коды видов «вмененной» деятельности приведены в приложении № 5 к Порядку заполнения декларации. При заполнении расчета налога применяют именно эти двузначные коды. Коды ОКТМО и ОКВЭД необходимы в качестве справочной информации, но на расчет суммы налога влияния не оказывают.

Ставка налога на 2019 г. установлена п.1 ст.346.31 НК РФ и равна 15%. Регионы вправе снижать ее до 7,5%.

На титульном листе в строке «Налоговый период» указывается код 4 квартала — «24» (приложение № 1 к Порядку заполнения), отчетный год – «2019».

Коды места представления приведены в приложении № 3 к Порядку.

Декларация ЕНВД за 3 квартал: пример заполнения

Например, ИП Ивасов Андрей Иванович работает в г. Красноперекопске (Республика Крым) на условиях ЕНВД, сфера деятельности – оказание ветеринарных услуг. По итогам 3 квартала 2018 г. имеются такие показатели:

- базовая доходность – 7500 руб.;

- К1 – 1,868;

- К2 – 0,6;

- численность персонала с учетом самого ИП в июле составила 5 человек, в августе – 6 человек, в сентябре 7 человек;

- страховых взносов было перечислено на сумму 48 000 руб.;

- приобретена онлайн-касса за 10 400 руб., оборудование зарегистрировано в ФНС.

Декларация по ЕНВД за квартал начинается с заполнения Титульной страницы. Номер корректировки для первичного отчета – «0», налоговый период соответствует 3 кварталу (кодовое обозначение «23»), отчетный год – 2018. Отчет подается по месту осуществления предпринимательской деятельности, поэтому в графе «код по месту учета» проставляется шифр «320». Далее расшифровывается Ф.И.О. предпринимателя, указывается его контактный телефон, количество страниц в декларации и объем приложений.

Декларация ЕНВД 2018 заполняется не по порядку – раздел 1 (сумма налога к уплате) будет оформляться последним. Сначала в разделе 2 приводятся расчетные данные, позволяющие вычислить итоговый размер налоговых обязательств, подлежащий уплате в бюджет. ИП оказывает ветеринарные услуги — в поле 010 раздела 2 проставляется код вида деятельности «02». Далее прописывается адресная информация.

На следующем этапе производятся такие действия:

- В раздел 2 вносятся исходные данные для расчета суммы налога – базовая доходность и актуальные ставки коэффициентов.

- Помесячно вписываются величины физического показателя с расчетом ежемесячных сумм налога (строки 070-090). В первом месяце средняя численность персонала была 5 человек – это отражается в графе 070. Налоговая база для первого месяца была равна 42 030 руб. (7500 х 5 х 1,868 х 0,6). Аналогичные вычисления делаются для каждого месяца рассматриваемого квартала с учетом изменения численности.

- Затем декларация ЕНВД для ИП фиксирует общую сумму налогооблагаемых величин за квартал в строке 100 – 151 308 руб. (складываются помесячные результаты вычислений из предыдущего пункта).

- В графу 105 вписывается ставка налога, в поле 110 выводится сумма налогового обязательства по ЕНВД (3 квартал 2018).

- Для ИП декларация позволяет скорректировать получившийся результат на уплаченные в 3 квартале страховые взносы и вычет по ККТ. Уменьшение налога отражается в Разделе 3. Сначала вписываются суммы страховых взносов, на которые можно снизить сумму налога. Принять к вычету ИП с работниками может не более половины от суммы налогового обязательства, поэтому в строке 020 указывается не весь объем перечисленных отчислений, а только 11 348 руб. (22696 / 2).

- Также декларация по ЕНВД за 3 квартал у предпринимателя будет содержать данные по вычету на ККТ. На приобретение оборудования в текущем периоде ИП может заявить не более 11 348 руб. (остаток налога после корректировки его на страхвзносы). Но фактические расходы на ККМ составили 10 400 руб., значит, в графу 040 вписывается вся сумма, которую можно принять к вычету — 10 400 руб. Эта сумма приводится и в Разделе 4, наряду с реквизитами ККТ и датой ее регистрации в ИФНС.

- Заполнение декларации ЕНВД завершается путем выведения в графе 050 раздела 3 суммы налога к уплате – 948 руб. (22 696 – 11 348 – 10 400). Итоговые данные переносятся в раздел 1.

Куда предоставлять декларацию?

Сдача отчетности для ООО и ИП имеет ряд особенностей, которые надо учитывать:

- Деятельность ведется по месту регистрации ИП или юридическому адресу ООО — в этом случае отчетность надлежит предоставлять в налоговую инспекцию, где они стоят на учете.

- Деятельность ведется не по месту регистрации ИП или юридическому адресу организации — необходимо сдавать декларации ЕНВД в налоговый орган по фактическому месту ведения деятельности.

- Если невозможно однозначно определить место ведения хозяйственной деятельности (например перевозке пассажиров и грузов, развозная рыночная торговля) — в этом случае ИП подают декларации в ИФНС по месту своего жительства, а организации по месту нахождения (юридическому адресу)

Шаг 2: заполните раздел 2

Раздел 2 декларации за 4 квартал 2016 года называется «Расчет сумм единого налога на вмененный доход по отдельным видам деятельности». Его

| Строки | Показатель |

| 040 | Месячная базовая доходность на единицу физического показателя. |

| 050 | Значение коэффициента-дефлятора К1. |

| 060 | Значение корректирующего коэффициента К2. |

| 070,080,090 | В графе 2 нужно указать величину физического показателя за каждый месяц квартала; |

| Если «вмененщик» встал на учет (снялся с учета) в течение III квартала, в графе 3 количество календарных дней ведения деятельности в месяце постановки или снятия с учета. Если плательщик ЕНВД не вставал на учет или не прекращал деятельность, в графе 3 укажите прочерки; | |

| В 4 графе поставьте значение налоговой базы с учетом фактической продолжительности деятельности на ЕНВД в отдельном месяце. | |

| 100 | укажите общую налоговую базу за квартал (сложите строки 050, 060 и 070 в графе 4). |

| 105 | Ставка налога |

| 110 | Сумма налога |

- по каждому виду деятельности;

- по каждому муниципальному образованию, в котором ведется «вмененная» деятельность.

Пример.

На территории одного муниципального образования ООО «Согаз» занимается одним видом «вмененной» деятельности. На территории другого муниципального образования – тремя видами «вмененной» деятельности. В такой ситуации раздел 2 нужно сформировать 4 раза (1 + 3).

Если вы ведете одну и ту же «вмененную» деятельность в разном расположении одного муниципального образования, то раздел 2 декларации за 4 квартал 2016 года нужно заполнить один раз (письмо Минфина России от 22.07. 2013 № 03-11-11/28613).

В первой части раздела 2 укажите адрес ведения деятельности и соответствующие коды. Во второй части раздела 2 декларации по ЕНВД за 4 квартал нужно расписать базовую доходность, коэффициенты и физические показатели. Поясним в таблице.

| Строки | Показатель |

| 040 | Месячная базовая доходность на единицу физического показателя. |

| 050 | Значение коэффициента-дефлятора К1. |

| 060 | Значение корректирующего коэффициента К2. |

| 070,080,090 | В графе 2 нужно указать величину физического показателя за каждый месяц квартала; |

| Если «вмененщик» встал на учет (снялся с учета) в течение III квартала, в графе 3 количество календарных дней ведения деятельности в месяце постановки или снятия с учета. Если плательщик ЕНВД не вставал на учет или не прекращал деятельность, в графе 3 укажите прочерки; | |

| В 4 графе поставьте значение налоговой базы с учетом фактической продолжительности деятельности на ЕНВД в отдельном месяце. | |

| 100 | укажите общую налоговую базу за квартал (сложите строки 050, 060 и 070 в графе 4). |

| 105 | Ставка налога |

| 110 | Сумма налога |

Коды ОКТМО определите по Общероссийскому классификатору, утвержденному приказом Росстандарта от 14.06.2013 № 159-ст. Сведения о коде ОКТМО вписывайте по строке 030 начиная с первой ячейки. В незаполненных ячейках проставьте прочерки.

Приведем пример заполнения раздела 2 декларации по ЕНВД за 4 квартал 2016 года в ситуации, когда после перепланировки у «вмененщика» изменились площадь торгового зала. Тогда рассчитывать единый налог следует исходя из измененного значения площади с того месяца, когда она изменилась (п. 9 ст. 346.29 НК РФ, письмо Минфина России от 11.04.2014 № 03-11-11/16532). Предположим, что площадь торгового зала до 12 декабря 2016 года составляла 35 кв. м, а с 13-го числа сократилась до 30 кв. м. Тогда физический показатель за IV квартал 2016 года равен:

- 35 кв. м — за октябрь;

- 35 кв. м — за ноябрь;

- 30 кв. м. — за декабрь.

Пример.

ООО «Согаз» торгует в розницу продовольственными товарами в г. Мытищи. Площадь торгового зала — 17 кв. м, К1 — 1,798, К2 — 0,9, ставка – 15% (решение Совета депутатов Мытищинского муниципального района Московской области от 22.11.2012 № 61/7).

12 декабря компания арендовала дополнительную площадь в том же помещении. Физический показатель увеличился до 36 кв. м. Вот как заполнять декларация по ЕНВД за IV квартал 2016 года.

Новое значение площади бухгалтер учел с декабря. Налоговая база в октябре и ноябре одинаковая — 49 517 руб. (1800 руб. × 1,798 × 0,9 × 17 кв. м). База за декабрь — 104 859 руб. (1800 руб. × 1,798 × 0,9 × 36 кв. м). Общая налоговая база за IV квартал — 203 893 руб. (49 517 × 2 мес. + 104 859 руб.). ЕНВД за IV квартал — 30 584 руб. (203 893 руб. × 15%).

Как заполнить декларацию

Пошагово продемонстрируем, как правильно оформить документ. Образец заполнения декларации ЕНВД в 2020 рассмотрим на примере ООО «Компания». Организация оказывает услуги по перевозке грузов. У нее имеются 5 грузовых автомобилей. Осуществляет деятельность она в МО Сосновское г. Санкт-Петербурга.

- 21 — первый квартал;

- 22 — второй квартал;

- 23 — третий квартал;

- 24 — четвертый квартал.

Шаг 2

Базовая доходность определяется в соответствии с п. 3 ст. 346.29 НК РФ. Для грузоперевозок она составляет 6000 руб. на одно автотранспортное средство.

Коэффициент К1 ищем в приказе Минэкономразвития от 30.10.2018 № 595. На 2019 год К1 для ЕНВД установлен в размере 1,915.

Коэффициент К2 устанавливается местным законодательством. В Санкт-Петербурге он зависит не только от вида деятельности, но и от места ее осуществления. Обратившись к таблице в статье 2 Закона Санкт-Петербурга от 17.06.2003 № 299-35, находим, что для ООО «Компания» К2 равен 1,0.

За каждый месяц квартала рассчитываем налоговую базу по формуле:

![]()

Суммированное значение налоговой базы (строка 100) за весь квартал умножаем на ставку и получаем сумму исчисленного налога (строка 110).

Шаг 3

Раздел 3 предназначен для расчета налога, который налогоплательщик обязан уплатить в бюджет. Сумму налога вы вправе уменьшить на уплаченные в налоговом периоде страховые взносы, исчисленные с выплат работников. Но вычесть разрешено не более 50 процентов от суммы вмененного налога.

Шаг 4

Раздел 4 ЕНВД организации не заполняют, так как льготирование по ККТ было предусмотрено только для индивидуальных предпринимателей.

Образец декларации по ЕНВД: пример заполнения

Приведем пример заполнения образца декларации по ЕНВД в 2020 году.

Пусть ООО «Принцип» оказывает ветеринарные услуги и имеет 2 клиники по адресам:

- 142200, Московская область, г. Серпухов, ул. Тарусская, д. 3.;

- 142201, Московская область, г. Серпухов, ул. Маяковского, д. 6.

Данные для расчета налога:

| ПОКАЗАТЕЛИ | ЗНАЧЕНИЕ ПОКАЗАТЕЛЕЙ |

| Базовая доходность | 7 500 руб в месяц |

| Физический показатель – количество работников |

Тарусская ул.- 7 человек, Маяковского ул. – 5 человек |

| Коэффициент К1 | 2,005 |

| Коэффициент К2 | 0,7 |

| ОКТМО |

Тарусская ул. – 46770000 Маяковского ул. – 46772000 |

| Уплачено взносов за 1 кв. 2020 | 312 000 руб |

Что нового

Следить чиновников за актуальностью любых налоговых отчетов обязывают положения пункта 4 статьи 31 и статьи 80 Налогового кодекса РФ.

Расчет налога

Третий раздел Приложения № 1 приказа ФНС № ММВ-7-3/353 содержит «Расчет суммы единого налога на вмененный доход за налоговый период». С отчета за первый квартал 2017 года он обновлен и выглядит теперь так:

Обратите внимание: в связи с передачей администрирования страховых взносов налоговикам из строки 030 убрали упоминание Пенсионного фонда и Федерального медстраха. Также см

«Ставка ЕНВД в 2017 году: сколько составляет»

Также см. «Ставка ЕНВД в 2017 году: сколько составляет».

Штрих-коды

Этот показатель в декларации необходим налоговикам, чтобы оперативно обрабатывать большое число поступающих от «вмененщиков» отчетов. Имейте в виду: некоторые штрих-коды поменялись (см. таблицу).

| Старый | Новый | Принадлежность |

| 0291 3018 | 0291 4015 | Первый лист декларации по ЕНВД |

| 0291 3025 | 0291 4022 | Раздел 1: |

| 0291 3032 | 0291 4039 | Раздел 2: |

Формат файла для отправки

Второе приложение к приказу ФНС № ММВ-7-3/353 содержит требования к электронному варианту отправки декларации по ЕНВД.

Новой версии формата теперь присвоен номер 5.07 вместо 5.06.

Имя файла с 2017 года тоже обновлено:

| Прежний вариант | С 2017 года |

| Имя файла, содержащего XML схему файла обмена, должно иметь следующий вид: NO_ENVD_1_029_00_05_06_xx где xx – номер версии схемы. |

Имя файла, содержащего XML схему файла обмена, должно иметь следующий вид: NO_ENVD_1.029.00.05.07_xx где xx – номер версии схемы. |

В электронном варианте табличного расчета суммы ЕНВД за налоговый период (СумНалПУ), как и в бумажной форме, произошла замена:

| Прежнее название элемента | С 2017 года |

| Сумма взносов, уплаченных ИП в ПФР и ФФОМС в фиксированном размере | Сумма взносов, уплаченных ИП в фиксированном размере на ОПС и ОМС |

Порядок заполнения

В правилах внесения в отчет по ЕНВД данных налоговики вновь убрали в строке 030 упоминание про оплату коммерсантами взносов в фиксированном размере в адрес Пенсионного фонда и Федерального ОМС (подп. 4 п. 6.1).

Основное изменение затронуло строку 040. В ней «вмененщики» приводят итоговую сумму единого налога за квартал.

Приказом ФНС от 19 октября 2016 года № ММВ-7-3/574 пересмотрены официальные требования по ее заполнению. С учетом того, что бизнесмены могут делать фиксированные взносы на обязательное пенсионное и медицинское страхование.

Между тем, если разобраться, ничего нового чиновники не придумали: они просто пересказали словами две формулы, которые необходимо применять для расчета по строке 040. Для вашего удобства мы привели их в таблице ниже.

| Наличие выплат | Признак плательщика | Как посчитать | Какое условие соблюдать |

| Отчет сдает фирма или ИП, которая делает выплаты и иные вознаграждения в адрес физлиц | Значение показателя в строке 005 – «1» | Разность показателей: 040 = 010 – (020 + 030) |

Показатель по стр. 040 не может быть меньше, чем 50% от суммы исчисленного единого налога по стр. 010 |

| Отчет сдает фирма или ИП, которая не делает выплат и иных вознаграждений в адрес физлиц | Показатель по строке 005 – «2» | 040 = 010 – 030 | Показатель по стр. 040 должен быть больше или равен 0 |