Что изменилось в налогообложении

В 2017 году была проведена ежегодная индексация налога по отдельным видам подакцизных товаров, в основном это коснулось табака и алкоголя.

В 2017 году была проведена ежегодная индексация налога по отдельным видам подакцизных товаров, в основном это коснулось табака и алкоголя.

Кроме того, список подакцизных товаров пополнился новыми объектами:

- электронные сигареты;

- жидкость для электронных сигарет;

- табак для потребления путём нагревания.

Сумма акциза по алкогольной и спиртосодержащей продукции, объём которой меньше объёма, указанного в ЕГАИС, будет рассчитываться самостоятельно импортёром, производителем или переработчиком этой продукции на основе самостоятельно определённой налоговой базы. При появлении расхождений, база должна соответствовать данным ЕГАИС.

С 2017 года введено ещё одно новшество: при расчёте акциза на табачные изделия производители ежегодно в период с 1 сентября по 31 декабря будут применять повышающий коэффициент. В июле 2017 года в России принят закон «О внесении изменений в часть 2 НК РФ». По этому закону с 1 января 2018 года производится увеличение ставок налогообложения по подакцизным товарам. Эти ставки будут постепенно увеличены в январе 2019 и 2020 годов.

Рост акцизов на топливо — тема видео ниже:

Отличие акцизов от НДС

Как мы отметили выше, рассматриваемый налог относится к категории косвенных. Их не так много в РФ. Наряду с акцизами косвенным сбором также считается НДС. Полезно будет изучить, каковы принципиальные различия между ними.

Прежде всего, НДС начисляется на несоизмеримо более широкий спектр товаров. Кроме того, НДС облагаются также и услуги, оказываемые налогоплательщиком. Ставки акцизов установлены, в свою очередь, только для товаров. Другое отличие НДС от рассматриваемых сборов — более простая формула исчисления налога на добавленную стоимость. Виды ставок акцизов классифицируются по нескольким признакам. В формулу расчета соответствующих платежей может включаться большое количество параметров — данную особенность мы подробнее рассмотрим далее в статье.

Еще одно принципиальное отличие акцизов от НДС в том, что первые, как правило, предполагают появление реальной платежной нагрузки на бизнес. НДС же — налог в значительной степени фискальный. То есть, используя предусмотренные законом вычеты по нему, фирма в целом сводит финансовую нагрузку к минимуму. Рентабельность компаний, которые платят НДС, принципиально не становится ниже, чем характеризующая те организации, что не являются субъектами уплаты данного налога.

В свою очередь, если рассматривать акцизы, ставка налога по ним не всегда компенсируется вычетом. В результате компания несет реальную платежную нагрузку. Если бы она не платила акциз (ставка по нему компенсировалась бы вычетом), то ее рентабельность была бы существенно выше. Поэтому взимание соответствующих платежей — важный аспект пополнения бюджета государства. Акцизы отражают значительные сумы поступлений в казну. Ставки акцизов в РФ и многих других странах устанавливаются в величине, составляющей иногда порядка нескольких десятков процентов от их отпускной стоимости.

Иногда ввод соответствующих платежей осуществляется в целях повышения эффективности мониторинга нелегального оборота той или иной продукции в государстве. В этом случае установленные ставки акцизов могут быть относительно невелики — поскольку правительству важнее не столько получить денежные средства в бюджет, сколько проследить за тем, какова платежная дисциплина предприятий.

Рассматриваемый тип налогов был впервые введен в России в декабре 1991 года. Долгое время их сбор регулировался отдельным законом. Но с 2001 года главным нормативным актом в данной сфере правоотношений стал НК РФ. Акцизы, ставки по ним и иные характеристики налогов подобного типа определяются в положениях соответствующего кодекса. Если точнее — нормами главы 22 части 2 НК РФ.

Основные элементы, формирующие акциз: ставка, база и объект налогообложения. Все они имеют отношение к товарам, на которые начисляются акцизы. Рассмотрим их специфику подробнее.

Обязанности взимания акциза при ввозе и вывозе подакцизных товаров Таможенного союза

Особенности налогообложения при перемещении подакцизных товаров через таможенную границу Таможенного союза определены в ст. 185 НК РФ.

При ввозе подакцизных товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, в зависимости от избранной таможенной процедуры налогообложение производится в следующем порядке:

-

- при помещении подакцизных товаров под таможенные процедуры выпуска для внутреннего потребления, переработки для внутреннего потребления и свободной таможенной зоны, за исключением подакцизных товаров, ввезенных в портовую особую экономическую зону, акциз уплачивается в полном объеме;

- при помещении подакцизных товаров под таможенную процедуру реимпорта налогоплательщиком уплачиваются суммы акциза, от уплаты которых он был освобожден либо которые были ему возвращены в связи с экспортом товаров в соответствии с НК РФ, в порядке, предусмотренном таможенным законодательством Таможенного союза и законодательством РФ о таможенном деле;

- при помещении подакцизных товаров под таможенные процедуры транзита, таможенного склада, реэкспорта, беспошлинной торговли, свободного склада, уничтожения, отказа в пользу государства и специальную таможенную процедуру, а также под таможенную процедуру свободной таможенной зоны в портовой особой экономической зоне акциз не уплачивается;

- при помещении подакцизных товаров под таможенную процедуру переработки на таможенной территории акциз не уплачивается при условии, что продукты переработки будут вывезены в определенный срок. При выпуске продуктов переработки для свободного обращения акциз подлежит уплате в полном объеме с учетом положений, установленных таможенным законодательством Таможенного союза и законодательством РФ о таможенном деле;

- при помещении подакцизных товаров под таможенную процедуру временного ввоза применяется полное или частичное освобождение от уплаты акциза в порядке, предусмотренном таможенным законодательством Таможенного союза и законодательством РФ о таможенном деле.

При вывозе подакцизных товаров с территории РФ налогообложение производится в следующем порядке:

-

- при вывозе товаров в таможенной процедуре экспорта за пределы территории РФ акциз не уплачивается с учетом статьи 184 НК РФ или уплаченные суммы акциза возвращаются (засчитываются) налоговыми органами РФ в порядке, предусмотренном НК РФ. Указанный порядок налогообложения применяется также при помещении товаров под таможенную процедуру таможенного склада в целях последующего вывоза этих товаров в соответствии с таможенной процедурой экспорта, а также при помещении товаров под таможенную процедуру свободной таможенной зоны;

- при вывозе товаров в таможенной процедуре реэкспорта за пределы территории РФ уплаченные при ввозе на территорию РФ суммы акциза возвращаются налогоплательщику в порядке, предусмотренном таможенным законодательством Таможенного союза и законодательством РФ о таможенном деле;

- при вывозе с территории РФ товаров в целях завершения специальной таможенной процедуры акциз не уплачивается.

При перемещении физическими лицами подакцизных товаров, предназначенных для личных, семейных, домашних и иных не связанных с осуществлением предпринимательской деятельности нужд, порядок уплаты акциза, подлежащего уплате в связи с перемещением товаров через таможенную границу Таможенного союза, определяется в соответствии с таможенным законодательством Таможенного союза.

Подакцизные и неподакцизные товары

Облагаемыми акцизом товарами законодатель признает:

- спирты и содержащую их продукцию;

- напитки, содержащие алкоголь;

- табак, изделия из него, в том числе и употребляемый нагреванием, жидкий никотин, электронные сигареты;

- легковые авто и мотоциклы;

- бензин, ДТ, моторные масла, керосин авиационный, средние дистилляты (например, топливо печное и судовое), сырье нефти;

- газ природный (в контексте международных договоров РФ);

- параксилол, бензол, ортоксилол.

Из общего правила есть исключения. Так, не облагаются акцизами содержащие спирт: лекарства, ветпрепараты (если они разлиты в малые емкости, не более 100 мл), парфюмерия и косметика (до 90% включительно спиртосодержания, разлита в емкости по 100 мл, имеется механизм для разбрызгивания, если процент спирта до 80, пульверизатор не нужен; либо если процент спирта составляет до 90, а объем розлива до 3 мл); отходы спиртопроизводства, сусло, виноматериалы.

Алкогольные напитки, более чем на 0,5% содержащие спирт, облагаются так же, за некоторым исключением. Существует правительственный Перечень пищевой продукции, куда в том числе входят и товары со спиртосодержанием более 0,5%, и они не облагаются акцизом (документ утв. Постановлением Прав-ва №1344 от 9/11/17 г.). К ним, например, относят напитки брожения, квасы, пряные напитки до 1,2% крепости включительно, кисломолочные продукты (ст. 181 НК РФ, Перечень, утв. пост. №1344).

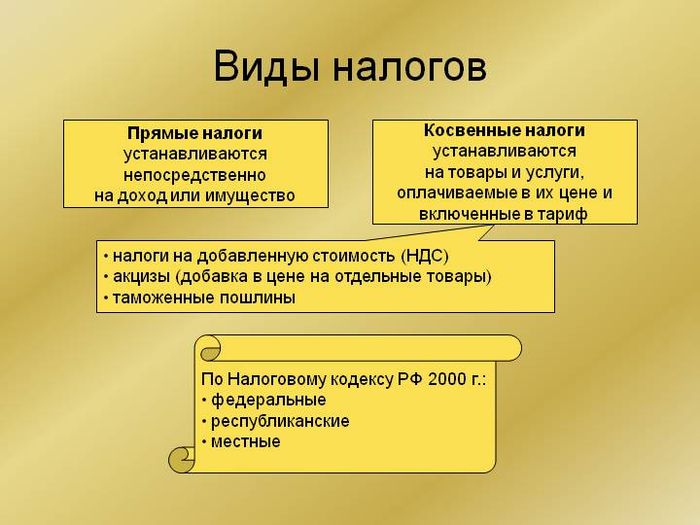

К какому виду налогов относятся акцизы

Налоги и сборы являются важной частью системы налогообложения любого государства. При классификации налогов учитываются следующие факторы:

- характер изъятия налога (прямые и косвенные налоги);

- уровень изъятия (федеральные, региональные, местные, муниципальные);

- субъект налогообложения (физические и юридические лица);

- объект налогообложения (товары, услуги, доходы, прибыль);

- целевое назначение (общие, специальные).

Косвенный или прямой

Акцизный налог по характеру изъятия относится к косвенным налогам. Косвенный налог изымается в виде надбавки к стоимости товара или зависит от добавленной стоимости товара, оборота и продаж товаров, услуг. Акциз близок по характеру налогу с продаж, но его отличительной особенностью является то, что данный налог касается только избыточных продуктов: табачных изделий, нефтепродуктов, косметики, спиртных напитков.

- Косвенный налог оплачивается конечным потребителем реализованной продукции. На его размер влияет эластичность спроса. Чем выше спрос, тем выше размер выплаты. Чем меньше предложение, тем меньше сумма налога, оплачиваемая покупателем.

- Косвенные налоги зависят от количества реализованного товара, поэтому они в сравнении с другими выплатами в казну представляют меньше проблем при сборе. Их размер меньше, чем размер прямых налогов.

- Косвенный налог безусловен, потому что не зависит от полученных доходов и прибылей, от результатов экономической активности налогоплательщика и изымается по количеству произведенной продукции.

- Косвенный налог относится к сфере потребления и распределения товаров, поэтому их относят к налогам на расходы, тогда как прямые налоги считаются налогами на доходы.

Прямой и косвенный налог

Федеральный или региональный

В зависимости от того, в чей адрес направляются налоги, и кто их изымает, выплачиваемые налоги делятся на муниципальные, местные или федеральные.

- Федеральные налоги взимаются по стандартным правилам по всей территории РФ и, в основном, направляются в федеральный бюджет. Эти налоги определяются и устанавливаются Налоговым кодексом РФ.

- Местные и муниципальные налоги устанавливаются местными органами власти, руководством субъектов федерации.

Акцизный налог используется для формирования государственного бюджета разных уровней. Доли распределения между федеральным бюджетом и местной казной заранее установлены и неизменны. Акцизный налог распределяется следующим образом:

- Акцизы по табачным продуктам, автомобилям, этиловому спирту и некоторым другим товарам полностью перечисляются в федеральный бюджет.

- Налоги на моторное масло, бензин и некоторые другие продукты перечисляются в определённых соотношениях между федеральным и региональным бюджетами.

- Акциз на бытовое печное топливо, алкоголь с содержанием спирта менее 9% — полностью в региональный бюджет.

Объект и субъект налогообложения

Полный перечень товаров, облагаемых акцизным налогом, приводится в статье 181 НК РФ. Самыми важными объектами налогообложения акцизами являются:

- алкогольные напитки и пиво;

- спирт и спиртосодержащие продукты с содержанием спирта не менее 9 %;

- табак и табачные продукты;

- бензин и дизельное топливо;

- нефтепродукты;

- автомобили и мотоциклы.

Субъектами акцизного налога являются;

- предприятия и организации, производящие подакцизные товары;

- индивидуальные предприниматели;

- физические лица, являющиеся потребителями подакцизной продукции.

Виды акцизов и формулы их расчета

Налог или сбор

Налоги и сборы относятся к обязательным платежам в бюджет государства. Их довольно трудно отделить друг от друга. Но отличия всё же есть:

| Налог | Сбор | |

|---|---|---|

| Способ изъятия | периодически | единовременно |

| Характер изъятия | платёж | взнос |

| Цель выплаты | пополнение бюджета государства | пополнение бюджета отдельной отрасли или госоргана |

| Что платёж даёт плательщику | безвозмездный платёж | плательщик получает какое-нибудь право или услугу |

| Наказание при неуплате | административная или уголовная ответственность | неблагоприятные последствия в виде отзыва лицензии, разрешения, услуг |

Акцизы относятся к налогам, потому что обладают всеми необходимыми характерными чертами налогов, в том числе обязательностью и индивидуальной безвозмездностью. То есть это обязательный безвозмездный денежный платёж в бюджет государства, который взимается с налогоплательщика в установленном законом порядке и размере.

Обязательность означает законодательную обязанность плательщика перед государством. Акциз устанавливается государством в одностороннем порядке, при несвоевременной уплате или отклонении от уплаты сумма налога взыскивается в принудительном порядке, могут быть применены административные меры.

Налоговая база акцизов

Определение налоговой базы при реализации (передаче) или получении подакцизных товаров регламентировано в статье 187 НК РФ.

Налоговая база определяется отдельно по каждому виду подакцизного товара.

Налоговая база при реализации (передаче, признаваемой объектом налогообложения в соответствии с настоящей главой) произведенных налогоплательщиком подакцизных товаров в зависимости от установленных в отношении этих товаров налоговых ставок определяется:

-

- как объем реализованных (переданных) подакцизных товаров в натуральном выражении — по подакцизным товарам, в отношении которых установлены твердые (специфические) налоговые ставки (в абсолютной сумме на единицу измерения);

- как стоимость переданных подакцизных товаров, исчисленная исходя из средних цен реализации, действовавших в предыдущем налоговом периоде, а при их отсутствии исходя из рыночных цен без учета акциза, налога на добавленную стоимость — по подакцизным товарам, в отношении которых установлены адвалорные (в процентах) налоговые ставки;

- как объем реализованных (переданных) подакцизных товаров в натуральном выражении для исчисления акциза при применении твердой (специфической) налоговой ставки и как расчетная стоимость реализованных (переданных) подакцизных товаров, исчисляемая исходя из максимальных розничных цен для исчисления акциза при применении адвалорной (в процентах) налоговой ставки — по подакцизным товарам, в отношении которых установлены комбинированные налоговые ставки, состоящие из твердой (специфической) и адвалорной (в процентах) налоговых ставок.

Не включаются в налоговую базу полученные налогоплательщиком средства, не связанные с реализацией подакцизных товаров.

Акцизы нового и старого образца

Начиная с апреля 2016 года в России увеличилась стоимость акцизной марки: 1700 рублей за 1000 марок (ранее было 1600 рублей). Изменился и внешний вид акцизной марки. Новая марка характеризуется:

- фоном в виде гильоширных нераппортных сеток с 2 ирисными переходами;

- алюминиевой голограммой с барельефным рисунком, деметаллизацией и цветопеременным свойством;

- машиночитаемыми элементами защиты от подделок;

- фосфоресценцией.

Марка изготовлена из самоклеящейся бумаги, не подверженной свечению под воздействием ультрафиолета. Эта бумага обладает химической защитой. На обратной стороне под клеевой поверхностью имеются видимые рисунки и бесцветный текст, который способен люминесцировать под воздействием света.

Виды акцизов

Акцизы бывают нескольких видов в зависимости отставки налогообложения:

- Адвалорный. Рассчитывается в виде процентов к общей стоимости продукта. Используется для налогообложения самых дорогостоящих товаров: природного газа, бензина, золота и ювелирных изделий.

- Специфический. Фиксированная сумма налога на 1 единицу продукции. Например, ставка на 1 литр бензина прямой гонки – 11,1 руб.

- Комбинированный. Одновременное применение специфической и адвалорной ставок к одному и тому же объекту налогообложения.

Например, при реализации сигарет взимается фиксированный налог на единицу товара (сигарету), к этой сумме прибавляется 8 % расчетной стоимости.

Акцизы в налоговой системе РФ

Акциз взимается с организаций и предпринимателей, работающих с определенными НК РФ видами товаров, в том числе и при перемещении через границу (таможню) со странами — членами Евразийского экономического союза.

Классификационные признаки акциза:

- федеральный налог (по принадлежности к властному и управленческому уровню);

- платеж юрлиц и ИП (по принадлежности к субъектам, уплачивающим его);

- нецелевой платеж (средства, полученные от взимания акциза, не направлены на финансирование строго определенных проектов или мероприятий);

- косвенный налог (по методу изъятия);

- неокладный налог, исчисляемый и уплачиваемый самим плательщиком (по способу обложения);

- регулирующий налог, зачисляемый в федеральную казну и в бюджеты регионов (по полноте прав использования).

Целью применения акциза, помимо общей, присущей всем налогам, – наполнения бюджета, является регулирование с помощью этой надбавки к цене спроса на наиболее востребованные потребителем товары.

Акциз в цене товара

При совершении операций с подакцизными товарами определяется, согласно установленным ставкам, сумма акциза. Она включается в цену товарной номенклатуры. Каждый хозяйствующий субъект, совершающий такие операции, рассчитывает сумму налога, которая подлежит перечислению в бюджет. Затем при реализации бизнес-партнеру эта обязанность переходит к нему. Процесс происходит до тех пор, пока не определится конечный покупатель, потребитель товара. Фактически на нем и лежит бремя обложения акцизом. Таков механизм регулирования потребления подакцизных товаров.

Ставки по акцизам устанавливаются трех видов:

- твердая, или фиксированная, на единицу продукции, товара;

- адвалорная, или в процентах от стоимости;

- комбинированная, или сочетающая в себе признаки первого и второго вида.

Конкретные значения ставок на тот или иной облагаемый налогом товар указаны в ст. 193 НК РФ. Так, в текущем году применяются ставки:

- на бензин класса 5 — 12 314 руб./т., а не соответствующий этому классу — 13 100 руб./т;

- авто с мощностью двигателя от 90 до 150 л.с. — 47 руб./1 л.с.;

- сигареты и папиросы — 1890 руб./тыс. шт. +14,5% от максимальной цены в розницу, но не менее 2 568 руб./тыс. шт.;

- газ природный — ставка 30% (если иных положений нет в международных договорах).

Формулы расчета акциза:

- А= Нб * СтА — для твердых или процентных ставок.

- А= Нб * СтА + Д% * Цмакс – для комбинированных ставок.

Здесь А – расчетная сумма акциза, Нб – налоговая база (в натуре или в рублях), СтА – ставка в процентах или в рублях за единицу товара, продукции, Д% – процентная доля, Цмакс – максимальная цена товара в розницу.

Важно! При определении налоговой базы следует руководствоваться нормами ст. 187 НК РФ

По каждому товару она определяется обособленно.