Правило

В Разделе 1 «Обобщенные показатели» укажите общую сумму начисленных доходов, предоставленных вычетов, а также общую сумму начисленного и удержанного налога. Раздел 1 заполняйте нарастающим итогом за I квартал, полугодие, девять месяцев и год (письмо ФНС от 18.02.2016 № БС-3-11/650). В состав обобщенных показателей включайте доходы (вычеты, суммы налога) по операциям, совершенным в течение отчетного периода. Например, в разделе 1 за девять месяцев отражайте показатели – с 1 января по 30 сентября включительно.

В раздел 2 включайте только те операции, которые относятся к трем последним месяцам отчетного периода (письмо ФНС от 18.02.2016 № БС-3-11/650). При этом ориентируйтесь на дату, не позднее которой НДФЛ нужно перечислить в бюджет. То есть выплаченный доход и удержанный налог отразите в том отчетном периоде, на который приходится предельный срок для уплаты НДФЛ. Когда вы фактически выплатили доход, удержали и перечислили налог, значения не имеет. Например, в разделе 2 расчета за девять месяцев нужно отразить данные о выплате доходов (удержании налога), по которым предельный срок уплаты НДФЛ выпадает на период с 1 июля по 30 сентября включительно (письмо ФНС от 24.10.2016 № БС-4-11/20126).

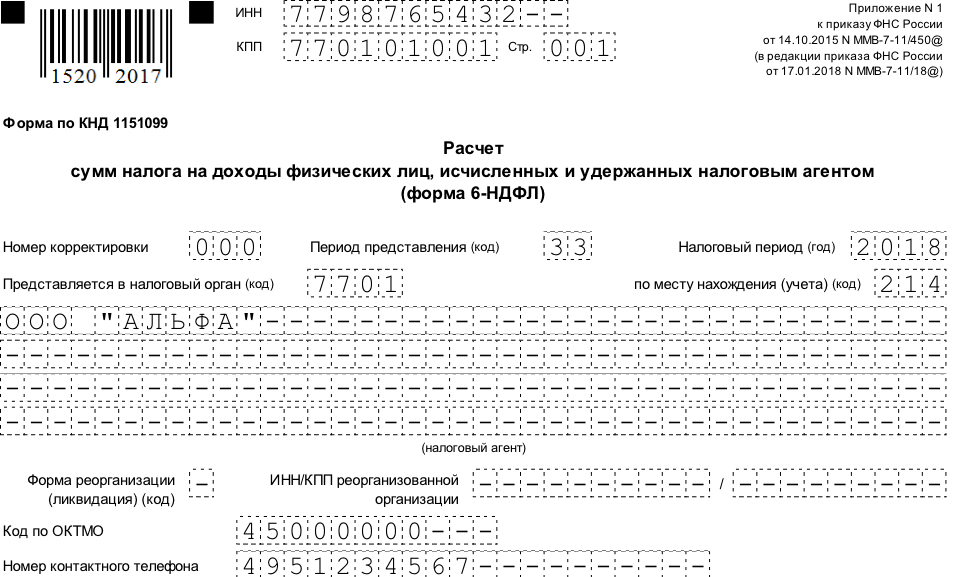

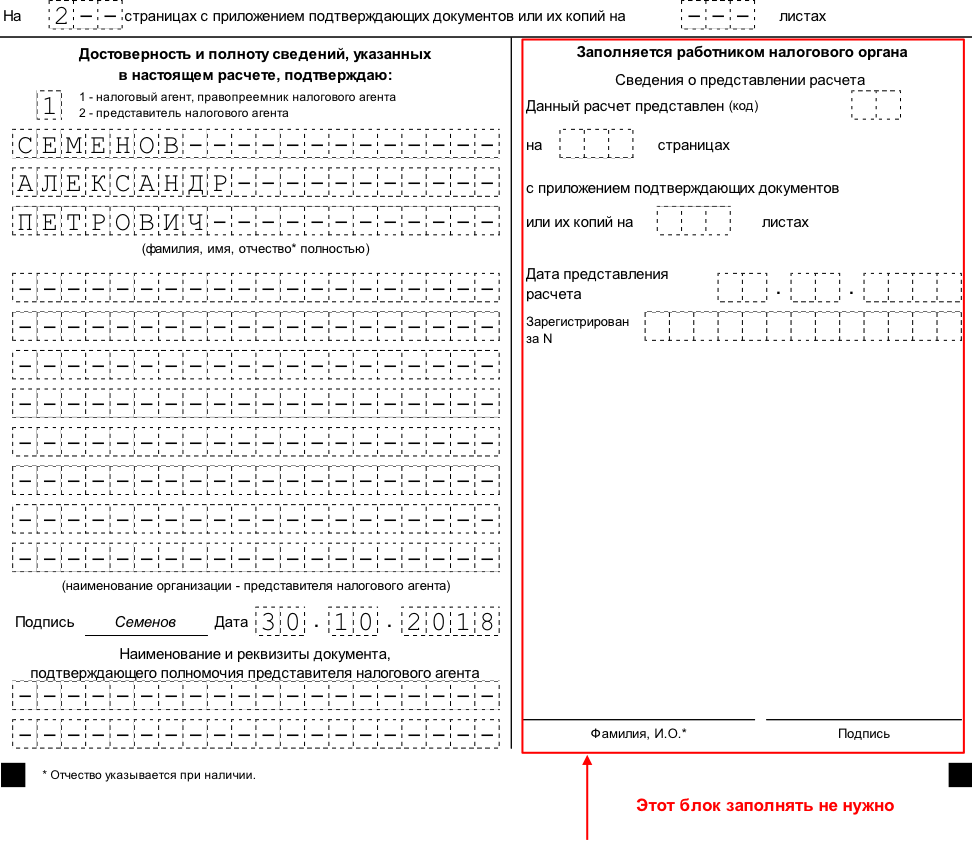

Титульный лист

Эта часть формы содержит общие сведения о налоговом агенте и самом отчете.

- Коды ИНН и КПП. Код КПП заполняется только для юридических лиц. По нему можно понять, сдается ли отчет по месту регистрации головной компании или подразделения.

- Номер корректировки – «000», «001», «002» и т.д. показывает, какая «версия» отчета за этот период предоставляется.

- Период предоставления кодируется в соответствии с приложением 1 к приказу № 450. Для отчета за 9 месяцев, подаваемого в «обычном» порядке (не в связи с ликвидацией), используется код 33.

- Налоговый период – 2018.

- Код налогового органа в соответствии со свидетельством.

- Код места нахождения (учета) показывает, почему форма сдается именно в это подразделение ФНС (приложение 2 к приказу № 450). Для российской организации, не являющейся крупнейшим налогоплательщиком, применяется код 214.

- Наименование (ФИО) налогового агента. Для юридических лиц нужно указать сокращенное наименование (полное – только если сокращенного нет). ФИО физического лица, напротив, нужно указать без сокращений.

- Если форму сдает правопреемник ликвидированной компании, то нужно заполнять поля: код формы реорганизации (приложение 4 к приказу № 450) и ИНН/КПП реорганизованной организации.

- Код ОКТМО указывается в зависимости от категории налогового агента и основания подачи отчета. Это может быть место жительства, регистрации, осуществления деятельности и т.д.

- Контактный телефон ответственного лица.

- Количество листов самого отчета и прилагаемых документов (если они есть).

- Подтверждение достоверности отчета. Этот блок включает в себя подпись ответственного лица с расшифровкой и дату заполнения формы. Если отчет сдает представитель, то нужно еще указать реквизиты доверенности.

- Информация о приеме отчета заполняется сотрудником ИФНС.

Особенности отчета 6-НДФЛ за 9 месяцев 2019 года

Сразу отметим, что правильным будет называть отчет «6-НДФЛ за 9 месяцев», т. к. форма предусматривает внесение данных нарастающим итогом с начала года. Однако на практике отчет часто именуют «6-НДФЛ за 3 квартал», увязывая обозначение с периодичностью сдачи (хотя, такое наименование и не вполне корректно).

Отчет, подлежащий сдаче за 9 месяцев (3 квартал) 2019 года, следует готовить по форме, утвержденной приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450 (ред. от 17.01.2018): в 2019 году форма не изменена.

.

Порядок сдачи 6-НДФЛ в 2019 году предусматривает обязательную электронную форму отчета для тех, кто выплатил доход 25 и более физлицам. Если таких физлиц было меньше 25 за весь период, за который сдается 6-НДФЛ, то отчитывающемуся предоставляется право выбрать – подавать отчет электронно или на бумаге.

6-НДФЛ надо сдать в налоговую не позже последнего дня месяца, следующего за отчетным периодом. То есть отчет за 9 месяцев 2019 следует сдать до 31.10.2019 включительно.

Говоря об отчете 6-НДФЛ за 9 месяцев 2019, стоит сосредоточиться на данных, которые с высокой степенью вероятности в него попадут и на особенностях их отражения. В первую очередь, это летние отпуска. Во вторую – возможные случаи применения разных налоговых ставок по НДФЛ.

Разберем порядок заполнения отчета 6-НДФЛ за 9 месяцев 2019, содержащий данные по отпускам и разным налоговым ставкам «вручную».

Отчет для сдачи по каналам ТКС должен формироваться с помощью специальных ресурсов (компьютерных или онлайн), поэтому в таком отчете введенные в программу данные обычно автоматически попадают в нужные разделы и строки.

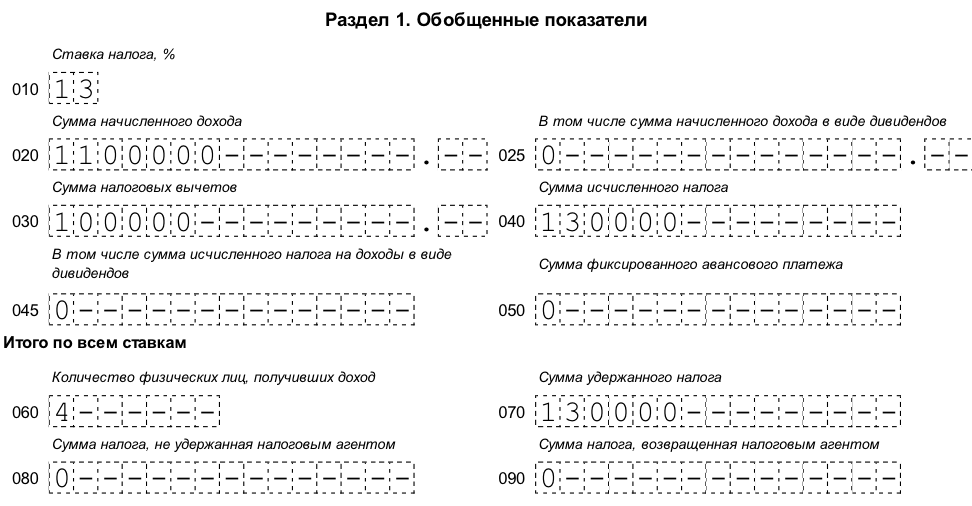

Раздел 1 6-НДФЛ за 3 квартал 2018 года

Эта часть формы содержит данные о начисленном НДФЛ в разрезе ставок и в целом по налоговому агенту. Все сведения заполняются нарастающим итогом с начала года.

Каждой ставке соответствует отдельный блок строк 010 – 050, который включает в себя следующую информацию:

- По строке 010 – ставка налога.

- По строке 020 – общая сумма начисленного дохода по всем физическим лицам.По строке 025 из строки 020 выделяются доходы в виде дивидендов (при их наличии).

- Строка 030 содержит сумму налоговых вычетов.

- В строке 040 показывается сумма исчисленного налога с учетом вычетов.

- По строке 045 выделяется налог с дивидендов (строка 025).

- Строка 050 заполняется только теми налоговыми агентами, у которых трудятся иностранные граждане на основе патента. В этом случае работники-иностранцы должны уплачивать фиксированные авансовые платежи по НДФЛ (ст. 227.1 НК РФ). Сумму этих платежей и следует указать в строке 050. Они позволяют уменьшить итоговую сумму НДФЛ к уплате по иностранным сотрудникам.

Строки 060 – 090 содержат общие сведения о налоге по всем ставкам. Они заполняются один раз, независимо от количества блоков строк 010 – 050.

- Строка 060 показывает количество физических лиц, получивших доход. Чтобы избежать «удвоения» данных, следует учесть тех работников, которые были уволены и затем вновь приняты в этом же отчетном периоде. Каждый такой сотрудник учитывается один раз.

- Строка 070 содержит общую удержанную сумму НДФЛ по всем доходам.

- В строке 080 следует отразить сумму налога, которую агент не смог удержать (п. 5 ст. 226 НК РФ). Такая ситуация может возникнуть, например, если физическое лицо получало доходы только в натуральной форме.

- Строка 090 отражает информацию о возвращенном налогоплательщику НДФЛ (ст. 231 НК РФ).

Кто должен сдавать 6-НДФЛ?

Нанимая персонал организации и ИП приобретают множество дополнительных обязанностей, в том числе и по сдаче отчетности по НДФЛ. Один раз в год сдаются справки 2-НДФЛ, где приводятся сведения по каждому работнику отдельно, четыре раза в год составляется расчет 6-НДФЛ, где показываются суммарные данные за период.

Обязанность по подготовке 6-НДФЛ есть у всех лиц, которые используют наемный труд — принимают граждан на работу по трудовым договорам, а также соглашения гражданско-правового характера. В данной случае такие лица приобретают статус налогового агента и обязаны исчислять подоходный налог с начислений персоналу и ежемесячно его перечислять в контролирующий орган.

Сведения о начисленном доходе, удержанном налоге нужно показывать в расчете 6-НДФЛ. Данные этой отчетности позволят налоговикам отследить корректность исполнения функций налогового агента работодателями, контролировать даты начисления, удержания и перечисления подоходного налога.

Таким образом, отчитаться перед ФНС с помощью отчета 6-НДФЛ за 2019 год обязаны все лица, принимающие на работу сотрудников:

- организации;

- индивидуальные предприниматели;

- частнопрактикующие лица.

Если работодатель имеет не более 10 человек в штате, то 6-НДФЛ можно сдать на бумаге. В противном случае подача исключительно электронная.

Сроки сдачи отчетность за 2019 год

Периоды для подачи отчетности: 1 квартал, полугодие, 9 месяцев и год.

За промежуточные периоды год 6-НДФЛ сдается не позднее последнего числа месяца, следующего за периодом. За год форму нужно сдать в течение первых двух месяцев следующего года. Сроки подачи отчета за год изменились с 2020 года, раньше годовую отчетность нужно было предоставить в течение трех месяцев.

Таким образом, за 2019 год 6-НДФЛ следует подготовить и сдать не позднее 29 февраля, но в связи с выпадением этого дня на субботу, срок сдвигается на 1 марта. 01.03.2020 — это последний день, когда еще можно подать отчетность без штрафов.

Новые сроки установлены в п.2 ст.230 НК РФ.