Правила и нюансы его составления

При заполнении указанного бланка особое внимание необходимо обратить на надлежащее подтверждение правовых оснований, которые дают возможность использовать данный вид вычета. В зависимости от категории льготника сведения в бланк заявления будут соответствовать следующим документам:

- удостоверению об участии в ликвидации радиационных аварий;

- медицинскому заключению о наличии заболевания, полученного от воздействия радиационных факторов;

- удостоверение участника ВОВ;

- справка МСЭК об установлении группы инвалидности.

Обратите внимание! Каждое основание должно быть подтверждено документально. Кроме того, официальные справки и документы представляются в бухгалтерию работодателя.. Так как вычет предоставляется с первого дня получения денежного вознаграждения, бланк заявления выдается вновь принятому на работу специалисту

Если руководство не выдало такой документ, сотрудник имеет право потребовать оформить вычет, в том числе путем заполнения письменного документа в произвольной форме

Так как вычет предоставляется с первого дня получения денежного вознаграждения, бланк заявления выдается вновь принятому на работу специалисту. Если руководство не выдало такой документ, сотрудник имеет право потребовать оформить вычет, в том числе путем заполнения письменного документа в произвольной форме.

Принцип предоставления вычета состоит в ежемесячном уменьшении налогооблагаемого дохода на сумму налоговой льготы. В ряде случаев граждане могут воспользоваться аналогичной льготой за предыдущие календарные годы, однако в этом случае для оформления документов необходимо обратиться в налоговый орган.

Если гражданин не состоит в трудовых отношениях с предприятием, однако получает официально подтвержденных доход из иных источников (например, при осуществлении деятельности в качестве ИП), он сможет воспользоваться вычетом при обращении в инспекцию ФНС. Эта процедура происходит в момент подачи декларации по форме 3-НДФЛ с указанием доходов и НДФЛ за предыдущий календарный год.

Прием заявления и учет преференции при расчете НДФЛ происходит по следующим правилам:

- за достоверность представленных справок и сведению ответственность несет сам сотрудник, работодатель не обязан проверять подлинность справок;

- если налогоплательщик представил недостоверные или подложные документы, он может привлекаться к налоговой ответственности;

- руководство несет ответственность за правильность и своевременность расчету НДФЛ с учетом оформленного вычета.

При переходе на работу к другому работодателю гражданин не утрачивает право на вычет, однако для этого потребуется заполнить новый бланк заявления на имя нового руководителя.

Оформление заявления на вычеты по НДФЛ при помощи 1С:Бухгалтерия- тема видео ниже:

Ответственность налогоплательщика

Работодатель берет на себя все обязательства по подаче документов в налоговую, расчету и начислению положенных выплат, в их число входят и налоговые вычеты. Такую обязанность предусматривает выполняемая им функция налогового агента, которую работодатель исполняет в отношении сотрудников.

Но все свои действия работодатель производит, основываясь на сведениях и документах, полученных непосредственно от сотрудника. Если работодатель добросовестно исполнил свои обязанности, а потом выяснилось, что сотрудником были предоставлены ложные данные и/или фиктивные документы, ответственность за такое деяние (а иногда предусмотрена и уголовная) ляжет на самого налогоплательщика – наемного сотрудника, а не его работодателя.

Кто может подать заявление на вычет на детей

Прерогативу на стандартную привилегию по НДФЛ на подростков имеет каждый из супругов, опекун или прочие граждане, содержащие малолетнее семейство. При этом, немаловажным фактором считается возраст подростка. Нормативами установлено, что данная привилегия может предоставляться только родителям, у которых воспитываются подростки до 18 лет или же до 24-хлетнего возраста, в том случае, если он числится студеном стационарного обучения.

Если малыш остается с одним из предков, то последний вправе оформить льготу по двойному тарифу. Он будет действительным до времени, пока предок не заключит новое бракосочетание или пока подросток не достигнет возраста, отображенного в НК РФ.

Если человек пользуется пошлинной привилегией, требуется непременно обращать внимание на размер заработка, получаемого работающим лицом, так как правительством принято ограничение по привилегиям, распространяемым только на заработок свыше 350 тыс. рублей

Если один из предков, содержащих детей, не трудоустроен, то он может написать отказ от пошлинной привилегии в пользу другого. Поэтому, при обращении на приобретение пошлинной привилегии, требуется к пакету материалов добавить документ от учреждения супруга, что он не получает привилегию.

Право на льготное налогообложение у супругов становится с даты рождения малютки до момента совершеннолетия или исполнения 24 лет, при его учебе на стационаре. Нормативами принято, что привилегия на юношу предкам обеспечивается до завершения года, в котором ему свершилось 18-ть либо 24 года.

Работник самостоятельно обязан следить за этим и при совершеннолетии подростка должен предупреждать свое начальство о завершении привилегии.

Читать также статью Как написать заявление на единовременное пособие при рождении ребенка в 2020 году.

(Видео: “Как получить налоговый вычет на ребенка”)

Стандартный вычет на ребенка — заявление

Вычет по НДФЛ – это та часть заработка, на которую не начисляется подоходный налог. Если у работника есть дети, то на каждого из них полагается вычет в определенном размере.

Размер уменьшения налоговой базы зависит от того, сколько в семье детей, нет ли среди них детей-инвалидов, а также, кем для них является получатель вычета: родителем, усыновителем, опекуном и т.д. Если родитель признан единственным, или второй из родителей от вычета отказался, размер «детского» вычета будет в два раза больше. Обо всех этих обстоятельствах работник должен предоставить подтверждающие документы.

«Детский» вычет применяется к доходам налогоплательщика до месяца, в котором они превысят 350 000 рублей. Далее налогом будет облагаться вся сумма его заработка.

Работодатель не вправе применять налоговые вычеты без согласия на то работника, поэтому, чтобы получить право на уменьшение налоговой базы, работник пишет заявление на вычет на ребенка.

Новые работники, имеющие детей, пишут заявление при устройстве на работу. Уже работающие на предприятии сотрудники, подают заявление на вычет на ребенка после его рождения (усыновления), то есть, когда у них возникло право на этот вид вычета.

Единой формы для такого заявления законодательство не содержит. Работник может написать его в произвольной форме, указав вид вычета, который он хочет получить, основание для этого, перечислив детей, на которых полагается вычет, и прилагаемые подтверждающие документы. Образец заявления на вычет на ребенка работодатель может разработать и сам, внеся в него все необходимые реквизиты и поля, которые работнику останется только заполнить.

Какие существуют пути для возврата налога?

Получить компенсацию от государства физическое лицо может посредством одного из приведенных ниже способов.

- Когда пройдет год с момента покупки имущества, предоставить необходимые документы, а также заявление на выплату государством компенсации в ИФНС по месту жительства. Дополнительно потребуется получить от налоговой службы уведомление, которое позволяет претендовать на налоговый вычет.

- По окончании года возможного получения налогового вычета обратиться в ИФНС с декларацией 3-НДФЛ, куда будут включены расходы за прошедший год. При этом необходимо отметить, что величина налоговых расходов не должна превышать годового дохода. Дополнительно к декларации прилагаются необходимые документы.

Нужно предоставить определенные документы для возврата определенной суммы от государства

Детский вычет

Льгота, возможная для родителей, приёмных родителей, опекунов, и для лиц, у которых несовершеннолетние дети находятся на иждивении, и фактически обеспечивающих их. Подразумеваются такие варианты суммы для несовершеннолетних детей:

- 1 400 руб. для первого и второго ребенка.

- 3 000 руб. для третьего, и каждого последующего ребенка.

- 12 000 руб. для родителя или усыновителя ребёнка-инвалида.

- 6 000 руб. для опекунов и попечителей ребёнка-инвалида.

Если документально подтверждён факт одиночества лица, содержащего несовершеннолетнего, в случае смерти второго родителя, признании его пропавшим без вести, без установления отцовства, или второй родитель отказывается от него в пользу первого, детский налоговый вычет может пересчитываться в двойном размере.

Пошаговая инструкция по заполнению заявления

Требование о налоговом вычете подаётся в бухгалтерию по месту работы.

Заполнение заявления происходит в произвольной форме, с чётким следованием следующим требованиям:

- Указание адресата – руководителя в склонении дательного падежа, и адресанта – лица, подающего заявление на НВ, после предлога «от» (стандартно размещается в правом верхнем углу).

- Название и заглавие.

- Изложение сути вопроса в тексте заявки (какой именно вычет заявитель предполагает получить).

- Письменное перечисление всех приложенных документов-оснований на получение налогового вычета.

- Подпись заявителя и дата написания.

Обязательно должны фигурировать в тексте:

- Просьба заявителя (от первого лица) о предоставлении вычета.

- Ссылка на пункт Налогового кодекса РФ о праве на предоставление льготы.

- Год предоставления льготы.

- Список детей с указанием ФИО, дат рождения, суммы вычета.

- Дополнительно прописываются реквизиты прилагаемых документов.

- Если одному из детей больше 18 лет, а право на льготу не утеряно – указываются статус и место обучения учащегося.

К заявлению предоставляются дополнительные документы:

- Свидетельство о рождении ребёнка (или всех детей).

- Документ об усыновлении или установлении отцовства.

- Справка об инвалидности.

- Свидетельство о браке.

- Документы подтверждения отсутствия второго родителя (смерть, пропажа без вести).

- Справка с места очной учёбы ребёнка.

- Выписка о праве на опекунство.

- Договор на право попечительства или опеки.

- Договор о передаче в приёмную семью.

В случае, когда заявитель трудоустраивается на новое место работы, бухгалтерия в праве испросить справку 2-НДФЛ, выданную на предыдущем месте работы, для определения объёма налогового вычета за год, а также в случае, когда трудоустройство происходит не в начале года.

Как получить вычет на детей

Каждый гражданин имеет право на получение от государства определенных льгот по налогообложения, одним из них является вычет на детей.

Кто может получить вычет

Социальный вычет на ребенка — это уменьшение налогооблагаемой базы по НДФЛ на установленные законом суммы. При этом эта льгота распространяется на доходы, по котором действует ставка налога 13 %, в расчете не принимаются денежные суммы от долевого участия в деятельности организаций и дивиденды.

Социальный вычет на ребенка — это уменьшение налогооблагаемой базы по НДФЛ на установленные законом суммы. При этом эта льгота распространяется на доходы, по котором действует ставка налога 13 %, в расчете не принимаются денежные суммы от долевого участия в деятельности организаций и дивиденды.

Данным правом могут воспользоваться оба родителя или опекуны несовершеннолетних или учащихся до 24 года, проходящих обучение на дневных формах и не имеющих самостоятельного заработка. Эти вычеты применяются работниками при условии, что их доход нарастающим итогом за год не превышает установленного критерия – 350000 руб.

В случае если у ребенка единственный родитель, то он может воспользоваться данной льготой в двойном размере. Вычет, умноженный надвое, на детей этот сотрудник может применять до момента заключения официального брака.

Вычет на ребенка оформляется на предприятии путем подачи соответствующего заявления, к которому прикладывается копия свидетельств о рождении детей, копии справки об инвалидности, справки с места их обучения, а также другие подтверждающие документы.

Если один из родителей в настоящее время не имеет дохода, то он имеет право отказаться от своего вычета и передать льготу второму. Для этого данный сотрудник должен предоставить с места работы супруга справку об отсутствии дохода и его заявление об отказе, заверенное на работе.

Применение льгот при налогообложении начинается с месяца рождения (усыновления) детей, и заканчивается месяцем достижения ребенком 18 (24) лет. НК РФ предусматривает обязанность сотрудника уведомлять своего работодателя об утере права на применение стандартных вычетов.

Налоговый вычет на ребенка можно запросить в ИФНС. Но это производится по окончании года, путем подачи в налоговую формы № 3-НДФЛ. В этом случае налог пересчитывается, а излишне удержанная сумма возвращается на расчетный счет работника. Поэтому проще оформить вычет у работодателя.

Документ на льготу оформляется либо по заранее разработанному шаблону, либо от руки.

Размер вычетов на детей в 2017 году

Вычеты на детей в 2016 году составляют за каждый месяц года:

- На 1-ого и 2-ого ребенка в сумме 1400 руб.

- 3000 руб. – на третьего, а также каждого последующего малыша.

- Вычет на ребенка инвалида до достижения им 18 лет, или обучающегося до 24 лет, если он инвалид 1-2 группы, составляет 12000 руб. и предоставляется каждому родителю. Однако, если ребенок инвалид до 18 лет или обучающиеся в возрасте до 24 лет были усыновлены или находятся под опекой, то их опекунам и попечителям положена льгота в размере 6000 руб. на каждого.

Итоги

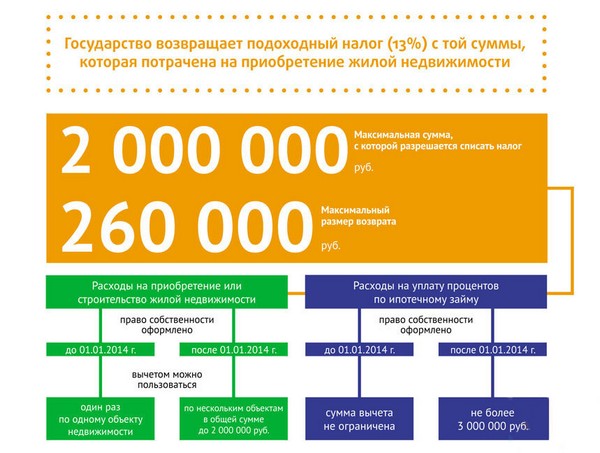

Таким образом, каждый гражданин, относящийся к категории физических лиц, в процессе приобретения квартиры или другого имущества может воспользоваться своим правом на получение от государства имущественного вычета.

Каждый гражданин, регулярно выплачивающий 13% с доходов, имеет право на имущественный налоговый вычет при покупке квартиры, домаКаждый гражданин, регулярно выплачивающий 13% с доходов, имеет право на имущественный налоговый вычет при покупке квартиры, дома

Подтверждается данное право путем предоставления соответствующих документов и последующей их проверкой налоговой службой страны. Что касается возмещения налога, то гражданин может возместить его либо по месту работы, либо лично в виде компенсированных денежных средств.

Стоит отметить, что возмещение полной суммы в некоторых ситуациях может затянуться на продолжительный срок. И если у физического лица возникла потребность в получении таких средств, он обязан написать соответствующее заявление на их возврат и передать его в надлежащий орган, подкрепив необходимыми документами. В статье можно найти бланки определенной формы, которые помогут правильно оформить заявление.