Куда предоставляется

Законами устанавливается, что бухгалтерская отчетность и входящий в ее состав бланк окуд 0710002 отчет о прибылях и убытках, сдаются:

- В соответствующие налоговые органы — подавать ее нужно по месту регистрации. В связи с этим, если у субъекта существуют обособленные подразделения, он не должен направлять свои отчеты в ИФНС. Их сведения включаются в консолидированные отчет головной компании, которая сдает его по своему юридическому адресу.

- В территориальные органы Росстата — направлять отчетность необходимо в обязательном порядке, если компания не хочет, чтобы применили к ней штрафы в достаточно крупных размерах.

- Владельцам и учредителям фирмы — отчет за год должен ими утверждаться.

- Иным государственным органам, если это напрямую указано в федеральных законах.

При заключении крупных контрактов партнеры могут в подтверждение благонадежности и финансовой состоятельности запросить у контрагентов бухгалтерскую отчетность.

Руководство может принять решение предоставить ее или отказать. Однако, оно должно понимать, что эти данные можно получить, воспользовавшись специальными программами или сервисами проверки партнеров.

Внимание! Также довольно часто формы отчетности запрашиваются банками и иными кредитными организациями при получении компанией различных кредитов. Например, если необходимо получить кредит на развитие или открытие бизнеса.

Что изменилось

Теперь рассмотрим детально все изменения в бланке отчета о финансовых результатах с 2020 года.

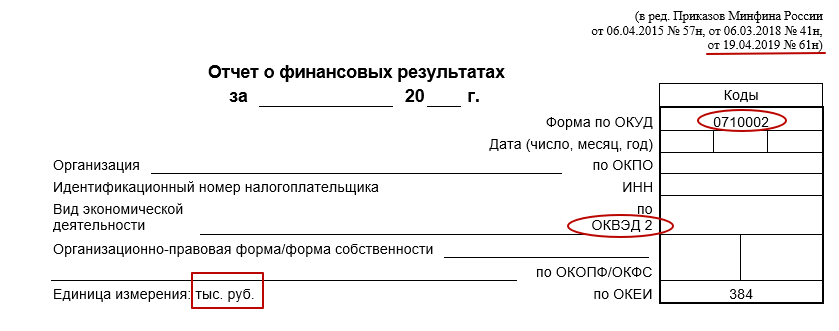

Поправили шапку формы

В заголовочной части отчета о финансовых результатах код формы по ОКУД приведен в соответствие с постановлением Госстандарта России от 30.12.1993 № 299 в действующей редакции приказов Росстандарта. Теперь он – 0710002.

Также заменена отсылка с кодов видов деятельности по ОКВЭД на ОКВЭД 2.

Убрали суммовой показатель

Теперь в отчете о финрезультатах данные можно вносить только в «тыс. руб.», а в «млн руб.» – нельзя, так как последний показатель исключен из формы. Отметим, что до 2020 года показатель можно было выбирать.

Обновили строки, связанные с налогом на прибыль

Строка 2410 получила новое название – «Налог на прибыль», где убрали слово «текущий».

Из формы отчета исключены строки:

- 2421 «Постоянные налоговые обязательства (активы)»;

- 2430 «Изменение отложенных налоговых обязательств»;

- 2450 «Изменение отложенных налоговых активов».

Одновременно появились новые строки:

| Налог на прибыль | Здесь отражают расход и доход по налогу на прибыль

До 2020 года такой показатель отсутствовал |

| 2411 «Текущий налог на прибыль» | Ранее – текущий налог на прибыль, в т. ч. постоянные налоговые обязательства (активы) |

| 2412 «Отложенный налог на прибыль» | Ранее – изменение отложенных налоговых обязательств/изменение отложенных налоговых активов |

| 2530 «Налог на прибыль от операций, результат которых не включается в чистую прибыль (убыток) периода» | Показатель участвует в формировании совокупного финансового результата периода

Ранее отсутствовал |

В соответствии с ПБУ 18/02 показатели, характеризующие налог на прибыль, должны быть раскрыты в отчете о финансовых результатах организации. В новой редакции к таким показателям отнесены:

• расход (доход) по налогу на прибыль;

• налог на прибыль, относящийся к операциям, не включаемым в бухгалтерскую прибыль (убыток).

Показатель расхода (дохода) по налогу на прибыль отражают в качестве статьи, уменьшающей (увеличивающей) прибыль (убыток) до налогообложения при формировании чистой прибыли (убытка) за отчетный период. В форме № 2 его показывают с подразделением на отложенный налог на прибыль и текущий налог на прибыль.

Показатель налога на прибыль по операциям, не включаемым в бухгалтерскую прибыль (убыток), отражают в качестве статьи, уменьшающей (увеличивающей) чистую прибыль (убыток) при формировании совокупного финансового результата периода.

Новый порядок расчета итогового показателя

Совокупный финансовый результат теперь нужно определять, как сумму следующих строк:

|

ЧИСТАЯ ПРИБЫЛЬ (УБЫТОК) + РЕЗУЛЬТАТ ОТ ПЕРЕОЦЕНКИ ВНЕОБОРОТНЫХ АКТИВОВ, НЕ ВКЛЮЧАЕМЫЙ В ЧИСТУЮ ПРИБЫЛЬ (УБЫТОК) ПЕРИОДА + РЕЗУЛЬТАТ ОТ ПРОЧИХ ОПЕРАЦИЙ, НЕ ВКЛЮЧАЕМЫЙ В ЧИСТУЮ ПРИБЫЛЬ (УБЫТОК) ОТЧЕТНОГО ПЕРИОДА + НАЛОГ НА ПРИБЫЛЬ ОТ ОПЕРАЦИЙ, РЕЗУЛЬТАТ КОТОРЫХ НЕ ВКЛЮЧАЕТСЯ В ЧИСТУЮ ПРИБЫЛЬ (УБЫТОК) ПЕРИОДА |

То есть, это строки 2400 + 2510 + 2520 + 2530.

Таким образом, Минфин в отчете о финансовых результатах уточнил показатели, характеризующие налог на прибыль. А именно – состав и наименование показателей, раскрывающих величину налога (информационное сообщение Минфина России от 28.05.2019 № ИС-учет-18 ).

Соответствующим образом изменены коды строк, установленные в Приложении № 4 к приказу № 66н.

Какую форму использовать – упрощенную или полную

Если организация не соответствует установленным критериям малого бизнеса, то использовать упрощенные формы она не имеет права. В этой ситуации необходимо оформлять и баланс, и отчет о прибылях и убытках в их полной версии.

Компании, которые могут заполнять упрощенную форму, определены в действующем законе «О бухучете», к ним отнесены:

- Фирмы, которые получили статус малого бизнеса;

- Компании, осуществляющие некоммерческую деятельность;

- Фирмы, участвующие в разработках и исследованиях согласно положениям о центре Сколково.

Таким образом, только указанные субъекты наделяются правом использовать упрощенные формы отчетов.

Однако, исходя из реальных обстоятельств деятельности и особенностей работы компаний они могут выбирать, в том числе отказаться от простых форм и оформлять полные. При этом свой выбор им обязательно нужно закрепить в учетной политике.

Внимание! Существуют исключения, при которых заполнять отчетность по упрощенным формам, даже если соблюдаются требования законов, недопустимо.

К ним можно отнести:

- Компании, отчетность которых, согласно действующим законам, подпадает под обязательный аудит;

- Фирмы, которые являются жилищными либо жилищно-строительными кооперативами;

- Потребительские кредитные кооперативы;

- Фирмы, производящие микрофинансирование;

- Государственные организации;

- Государственные партии, а также их региональные представительства;

- Адвокатские бюро, палаты, юридические консультации;

- Нотариусы;

- Некоммерческие фирмы.

Образец заполнения за 2015 год

Отчет о финансовых результатах имеет титульную часть бланка и табличную часть, в которой в конце отдельно выделяется подраздел “Справочно”. Каждая строка содержит сведения об определенном доходе или расходе организации, для каждом строки следует заполнить две графы – данные на 31 декабря 2015 года и данные на 31.12.2014. Для заполнения второй графы можно поднять форму 2 за предыдущий год.

Титульная часть

В данной части отчета о финансовых результатах следует указать общую информацию о предприятии и параметры отчета. В частности следует указать:

В данной части отчета о финансовых результатах следует указать общую информацию о предприятии и параметры отчета. В частности следует указать:

- отчетную дату – 31.12.2015;

- наименование отчитывающейся фирмы;

- ИНН;

- КПП;

- основной вид деятельности и его цифровой код по ОКВЭД;

- правовая форма и ее код по ОКОПФ;

- форма собственности и ее код по ОКФС;

- единица измерения, если организация указывает данные в тысячах рублей, то следует поставить код по ОКЕИ 384, для миллионов рублей действует код 385.

Образец заполнения титульной части формы 2 можно посмотреть на скриншоте справа.

Построчное заполнение

2110 – доходы от основной деятельности, акцизы и налог на добавленную стоимость следует вычесть.

2110 – доходы от основной деятельности, акцизы и налог на добавленную стоимость следует вычесть.

2120 – в зависимости от вида деятельности организации указываются расходы по основной деятельности (себестоимость продукции для производственных предприятий, покупная стоимость товаров – для торговых, расходы на выполняемые работы, оказанные услуги – для сферы услуг). Сумма заключается в круглые скобки.

2100 – сумма из стр.2110 минус сумма из стр.2120 – прибыль от основной деятельности.

2210 – сумма всех расходов, связанных со продажей товаров, продукции. Заключается в круглые скобки.

2220 – в зависимости от особенностей учета управленческих расходов строка может заполняться по-разному, в учетной политике организации указано, как будут учитываться данные расходы: включаться в себестоимость или учитываться обособленно. Во втором случае сумма этих расходов следует внести в эту строку и заключить в скобки.

2310 – доходы, полученные организаций от участия в других организациях (финансовые вложения, вклады в УК).

2320 – доход в виде % по депозитам, ценным бумагам и иным финансовым вложениям.

2330 – расходы в виде % по кредитным и заемным суммам, указывается в скобках.

2340 – прочие доходы, не указанные выше – от продажи основных средств и нематериальных активов, материалов и иные доходы, полученные пени от должников и прочее.

2350 – прочие расходы, не указанные выше – штрафы, пени и др., число отражается в скобках.

2300 – сумма прибыли или убытка на конец года, считается на основе представленных выше данных, суммы в скобках следует вычитать, без скобок складывать. Если получается отрицательное число, его следует указать в скобках.

2410 – налог на прибыль по итогам года.

2460 – если остались нераспределенные доходы или расходы, то их нужно отразить по данной строке.

2400 – финансовый результат предприятия на конец отчетного 2016 года с учетом данных строки 2300 и данных строк 2410-2460.

Образец заполнения данных строк можно посмотреть на скрине выше.

Подраздел Справочно

2510 – если в отношении основных средств или нематериальных активов проводилась переоценка в 2016 году, то следует отразить результат от переоценки (дооценка или уценка) в данной строке.

2520 – прибыль или убыток от прочих операций, не включенных в чистую прибыль или убыток.

2500 – финансовый результат предприятия с учетом чистой прибыли (убытка), отраженного в строке 2400 и данных строк 2510-2520.

Строки 2900 и 2910 заполняют акционерные общества.

Заполненный отчет о финансовых результатах подписывается руководителем организации.

|

★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Анализ формы 2 — отчета о финансовых результатах

Исследование данного отчета позволяет увидеть, из чего складываются доходы и расходы компании и узнать о причинах получения итогового финансового результата.

Сначала сравнивают абсолютные показатели — выручку, затраты по статьям сопоставляют с плановыми показателями и данными предыдущих периодов. Желательно сделать такое сравнение за несколько лет в динамике. Кроме того, полезно сравнить свои показатели со средними по отрасли или с данными конкурентов.

Для того, чтобы понять причины выявленных отклонений, анализируют относительные показатели — нормативы затрат и прибыли к выручке.

ВАЖНО!

Показатели в форме 2 представлены в «укрупненном» виде, поэтому на основании только одного этого отчета нельзя сделать окончательные выводы о результатах работы субъекта. Но сопоставление плановых и фактических нормативов позволит увидеть проблемные статьи, требующие более глубокого анализа.

Выводы

ОФР (форма 2) – важный документ в системе годовой финансовой отчетности, формируемой любым юридическим лицом. В этом отчете отражается образование окончательного финансового итога (прибыли/убытка), достигнутого хозяйствующим субъектом за конкретный интервал времени (как правило, отчетный год).

Заполнение, оформление и сдача ОФР контролирующим инстанциям выполняются по правилам, установленным действующим законодательством. Форма 2 финансовой отчетности обязательно подписывается высшим руководителем юридического лица.

|

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно: — Москва — — Санкт-Петербург — — Другие регионы — |