Основные изменения по налогу на прибыль 2020

Ставки

Налоговая ставка налога на прибыль в 2020 году установлена для большинства плательщиков в размере 20%, в т. ч.:

- 3% — в федеральный бюджет;

- 17% — в бюджет субъекта РФ.

Субъекты РФ имеют право установить пониженную ставку по налогу на прибыль, зачисляемому в бюджет региона по категориям налогоплательщиков, которые перечислены в НК РФ. Самостоятельно определить льготную категорию они не могут (абз. 5 п. 1 ст. 284 НК РФ).

Льготные ставки для категорий, не упомянутых в Главе 25 «Налог на прибыль», установленные законами субъектов РФ до 01.01.2018, продолжают действовать до наиболее ранней из дат:

- окончания действия льготной ставки;

- 01.2023.

В 2020 году нулевая ставка доступна для:

- Медицинских и (или) образовательных организаций постоянно (п. 1.1 ст. 284 НК РФ). Раньше применение нулевой ставки для них ограничивалось 2019 годом (Федеральный закон от 28.12.2010 N 395-ФЗ).

- Региональных операторов по работе с отходами. В случае принятия регионального закона о ставке 0% по налогу, зачисляемому в бюджет региона, ставка по налогу, зачисляемому в федеральный бюджет также устанавливается в размере 0% (п. 1.12 ст. 284 НК РФ).

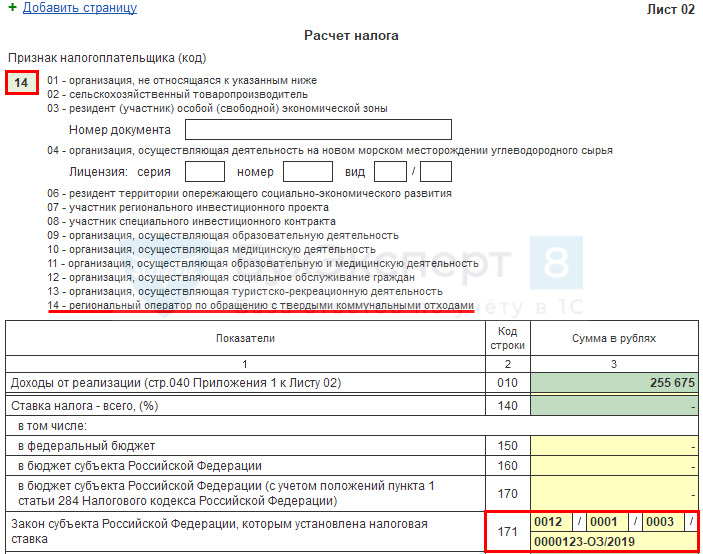

Отражение в декларации льготных ставок

В декларации для отражения основания для пониженных ставок предусмотрена стр. 171 в Листе 02:

Расходы

- Изменения по амортизации:

- Смена способа амортизации возможна не чаще 1 раза в 5 лет (п. 1 ст. 259 НК РФ).

- При расконсервации амортизируемого объекта СПИ не продлевается (п. 3 ст. 256 НК РФ).

- При передаче ОС в безвозмездное пользование амортизация по нему продолжает начисляться, но не учитывается в расходах для расчета налога на прибыль (п. 4 ст. 256 НК РФ). Ранее переданный в безвозмездное пользование объект выбывал из состава амортизируемого имущества.

- Внереализационные расходы. Стоимость объектов социальной инфраструктуры, безвозмездно передаваемых государству, можно учесть во внереализационных расходах (пп. 19.4 п. 1 ст. 265 НК РФ)

Инвестиционный вычет

Инвестиционный налоговый вычет (ИНВ) — возможность признать расходы на приобретение, строительство основных средств не через амортизацию, а через прямое уменьшение налога на прибыль. ИНВ введен с 2018 года и применяется при условии введения его на территории региона.

В 2020 году инвестиционный вычет уже действует в 31 субъекте РФ. Узнать, применяется ли инвестиционный налоговый вычет в вашем регионе, можно на официальном региональном сайте, например:

- Удмуртская республика — Закон Удмуртской республики от 05/03/2003 8-РЗ;

- Московская область — Закон Московской области от 19.07.2019 N 162/2019-ОЗ;

- Ульяновская область — Закон Ульяновской области от 25.09.2019 N 108-ЗО;

- Москва — Закон г. Москвы от 20.11.2019 N 28.

С 2020 года появились новые возможности для применения ИНВ. Так, инвестиционный вычет можно применять:

- К пожертвованиям на объекты культуры или перечислениям на увеличение целевого капитала некоммерческих организаций (пп. 3 п. 2 ст. 286.1 НК РФ).

- В отношении объектов социальной, коммунальной, транспортной инфраструктуры, создание которой является обязательством при строительстве жилья (пп. 5 п. 2 ст. 286.1 НК РФ).

- К ОС с 3 по 10 группу амортизации, кроме зданий, сооружений и передаточных устройств 8-10 групп (п. 4 ст. 286.1 НК РФ).

- Ко всем или отдельным объектам ОС. Выбор групп и объектов нужно закрепить в учетной политике (п. 8 ст. 286.1 НК РФ).

В декларации по налогу на прибыль, утв. Приказом ФНС РФ от 23.09.2019 N ММВ-7-3/475@, предусмотрено Приложение № 7 к Листу 02 (Приказ ФНС РФ от 23.09.2019 N ММВ-7-3/475@) для отражения инвестиционного вычета.